Информация о финансовых инструментах срочных сделок

Если по состоянию на 31 декабря отчетного года организация является стороной срочной сделки (форвард, фьючерс, опцион, своп и т.п.), она раскрывает информацию о финансовых инструментах этих сделок. В отношении финансовых инструментов срочных сделок раскрывается следующая информация:

- цели операций с ними в хозяйственной политике организации (например, хеджирование рисков, перепродажа в краткосрочной перспективе, инвестиции);

- имеющиеся по ним по состоянию на отчетную дату права и обязанности. Информация о таких правах и обязанностях раскрывается с подразделением по срокам исполнения;

- условия сделок, не исполненных в срок;

- о базисных активах (предметах) финансовых инструментов срочных сделок (иностранной валюте, ценных бумагах, ином имуществе и имущественных правах, процентных ставках, кредитных ресурсах, индексах цен или процентных ставок, др.);

- справедливая стоимость их по состоянию на 31 декабря отчетного года;

- прибыли и убытки по ним, не признанные в годовой бухгалтерской отчетности организации.

При этом информация о финансовых инструментах срочных сделок, обращающихся и не обращающихся на организованном рынке, раскрывается обособленно.

Если финансовые инструменты срочных сделок используются организацией с целью хеджирования рисков, раскрывается информация:

- об объектах хеджирования (рыночная, справедливая стоимость, денежные потоки, др.);

- о финансовых инструментах срочных сделок, использованных в целях хеджирования; хеджируемых рисках;

- иная необходимая информация.

Кроме того, раскрывается оценка эффективности финансовых инструментов срочных сделок, примененных в целях хеджирования рисков. Такая оценка приводится в форме сверки прибылей и убытков по финансовому инструменту срочных сделок и соответствующему объекту хеджирования.

Информация о сделках с отсрочкой исполнения, заключенных с целью продажи или приобретения товаров, работ, услуг, раскрывается в бухгалтерской отчетности организации в общем порядке.

В заключение хотелось бы подчеркнуть, что Минфин призывает организации, в том числе страховые, более внимательно подходить к учету на забалансовых счетах и раскрывать информацию по ним в бухгалтерской отчетности по мере необходимости для формирования реального представления об их финансовом положении.

Н.А.Петрова

Эксперт журнала

«Страховые организации:

бухгалтерский учет

и налогообложение»

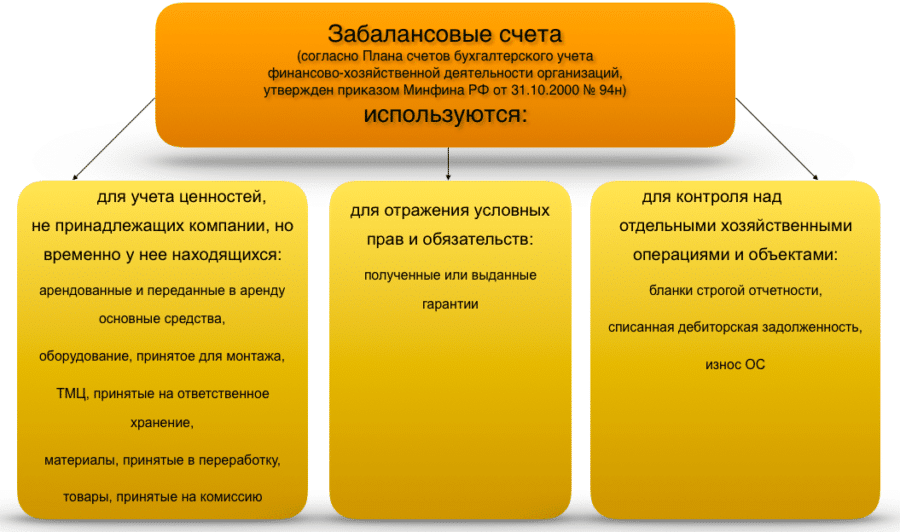

Назначение внебалансовых счетов

Внебалансовые (или забалансовые) счета используются для учета средств, которые не являются собственностью финансовой организации. Основным назначением этого типа является:

- обобщение информации о материальных ценностях;

- фиксация приходов, расходов и перемещений матценностей, находящихся в ведении организации;

- контроль за проведением хозяйственных операций.

Поступление в организацию средств определенного типа фиксируется в дебете забалансовых счетов, а выбывание их проводится по кредиту. Ни друг с другом, ни со счетами других типов внебалансовые счета не пересекаются.

Забалансовый учет обеспечений и платежей

Для обобщения информации о наличии и движении полученных и выданных гарантий в обеспечение обязательств и платежей предназначены счета 008 «Обеспечения обязательств и платежей полученные» и 009 «Обеспечения обязательств и платежей выданные».

К обеспечениям, отражаемым на забалансовых счетах, относятся залог, ипотека (залог недвижимого имущества), поручительство, задаток, банковская гарантия.

Стоимость обеспечения в виде залога отражается по дебету счета 008 у залогодержателя и по дебету счета 009 у залогодателя на дату возникновения права залога. То есть с момента заключения договора о залоге. Если по условиям сделки или по требованию законодательства предмет залога необходимо передать залогодержателю, то право залога возникает с момента передачи заложенного имущества или прав (ст. 341 ГК РФ). Договор об ипотеке считается заключенным и вступает в силу с момента его государственной регистрации. Основание — п. 2 ст. 10 Федерального закона от 16.07.1998 N 102-ФЗ «Об ипотеке (залоге недвижимости)». Залог прекращается с погашением обеспеченного залогом обязательства, по требованию залогодателя, в случае гибели заложенного имущества или продажи его с публичных торгов. На дату прекращения залога стоимость имущества списывается с забалансовых счетов.

Отношения сторон по договору поручительства регулируются нормами параграфа 5 гл. 23 ГК РФ. Поручитель принимает на себя ответственность перед кредитором другого лица — должника отвечать за исполнение обязательства этим должником полностью или частично. Как правило, в поручительстве не указывается сумма, в пределах которой поручитель несет ответственность. Тогда для целей бухгалтерского учета обеспечения отражаются на забалансовых счетах по стоимости основного обязательства.

Задатком признается денежная сумма, выдаваемая одной из сторон сделки в счет причитающихся с нее по договору платежей другой стороне. Задаток обеспечивает исполнение основного договора и служит доказательством его исполнения (ст. 380 ГК РФ). Этот вид обеспечения отражается за балансом у сторон соглашения о задатке на дату его фактической выдачи и списывается с учета в момент его зачета в счет платежей по договору.

Еще одним видом обеспечения обязательств является банковская гарантия. Ее может выдать банк, другое кредитное учреждение или страховая организация. Гарант обязуется уплатить кредитору организации-принципала денежную сумму после представления кредитором письменного требования об этом (ст. 368 ГК РФ). Банковская гарантия вступает в силу со дня ее выдачи, если в гарантии не предусмотрено иное. На это указано в ст. 373 ГК РФ.

Пример 4. Для обеспечения обязательств по договору поставки товаров, заключенному поставщиком — ООО «Трейд» с покупателем ОАО «Ритэйл», кредитное учреждение «Сигма» предоставило продавцу банковскую гарантию на сумму 30 млн руб. Гарантия датирована 16 июля 2007 г. и действует до 1 марта 2008 г.

В бухгалтерском учете ООО «Трейд» отразило полученную банковскую гарантию 16 июля 2007 г. по дебету счета 008.

Особенности учета выданных залогов

В силу п. 1 ст. 338 Гражданского кодекса РФ заложенное имущество остается у залогодателя, если иное не предусмотрено договором. Имущество, на которое установлена ипотека, а также заложенные товары в обороте залогодержателю не передаются. Согласно ст. 346 ГК РФ залогодатель вправе, если иное не предусмотрено договором и не вытекает из существа залога, пользоваться предметом залога в соответствии с его назначением, в том числе извлекать из него плоды и доходы. Если иное не предусмотрено законом или договором и не вытекает из существа залога, залогодатель вправе отчуждать предмет залога, передавать его в аренду или безвозмездное пользование другому лицу либо иным образом распоряжаться им только с согласия залогодержателя. Таким образом, переданный в залог объект не подлежит отчуждению и продолжает числиться на балансе залогодателя (в зависимости от вида имущества; например, в случае залога недвижимости — на счете 01 «Основные средства»).

В целях обособления имущества, переданного в залог, от имущества, не обремененного какими-либо обязательствами, на счетах его учета организуется отдельная аналитическая позиция (субсчет, субконто) по признаку передачи в залог. Одновременно для правильного заполнения Справки о наличии ценностей, учитываемых на забалансовых счетах, и Приложения к бухгалтерскому балансу (форма N 5 ) в части информации о стоимости имущества, находящегося в залоге, операция по передаче объекта в залог отражается по счету 009 по балансовой стоимости заложенного имущества. Балансовой является та стоимость, по которой имущество учтено в балансе, поэтому если его оценка изменяется (стоимость основных средств падает за счет их амортизации; стоимость ценных бумаг, имеющих рыночные котировки, переоценивается по их текущей рыночной стоимости), то и забалансовая оценка заложенного имущества также изменяется. Таким образом, в отчетности отражается не залоговая оценка имущества (по которой оно оценено в договоре залога), а балансовая оценка этого имущества, т.е. тот расход, который будет признан в случае изъятия залога и утраты прав на соответствующее имущество. Залоговая оценка может быть раскрыта в пояснительной записке к отчетности.

Утверждена Приказом Минфина России от 22 июля 2003 г. N 67н.

Пример 2. Здание заложено банку-кредитору в целях обеспечения кредита величиной 1 000 000 руб., остаточная (балансовая) стоимость здания — 700 000 руб. В случае невозврата долга кредитное обязательство будет погашено за счет стоимости предмета залога. Возможны два варианта.

Вариант 1. По договору залога здание изымается в собственность залогодержателя (банка-кредитора) и делаются следующие проводки:

Д 66 «Расчеты по краткосрочным кредитам и займам» К 91 «Прочие доходы и расходы» — 1 000 000 руб. — отражен доход от возмездного выбытия здания;

Д 91 К 68 «Расчеты по налогам и сборам» — 152 542 руб. — начислен НДС по реализации здания;

Д 91 К 01 — 700 000 руб. — списана остаточная стоимость здания.

Финансовый результат от выбытия здания составил 147 458 руб. (1 000 000 руб. — 700 000 руб. — 152 542 руб.).

Вариант 2. Здание реализуется посредством проведения аукциона, из выручки от его реализации в сумме 1 250 000 руб. удерживается 5% в качестве вознаграждения организатору аукциона (НДС не облагается). Делаются такие записи:

Д 76 «Расчеты с разными дебиторами и кредиторами» К 91 — 1 250 000 руб. — отражен доход от реализации здания;

Д 91 К 68 — 190 678 руб. — начислен НДС по реализации здания;

Д 91 К 01 — 700 000 руб. — списана остаточная стоимость здания;

Д 91 К 76 — 62 500 руб. (1 000 000 руб. x 5%) — отражены расходы на уплату вознаграждения организатору аукциона;

Д 66 К 76 — 1 000 000 руб. — учтена передача части средств от реализации здания в счет погашения задолженности по кредиту.

Финансовый результат от выбытия здания составил 296 822 руб. (1 250 000 руб. — 700 000 руб. — 190 678 руб. — 62 500 руб.), при этом владельцу здания возвращено 187 500 руб. (1 250 000 руб. — 1 000 000 руб. — 62 500 руб.), вырученных от его продажи.

На счете 009 в течение действия договора залога должна была отражаться сумма в размере 700 000 руб., а в пояснительной записке подлежала раскрытию информация о том, что данным залогом обеспечено обязательство по погашению кредита в размере 1 000 000 руб. Если бы сумма в 1 000 000 руб. была также учтена и на счете 009, то стоимость заложенного имущества, отраженная на забалансовом счете, и оценка объекта в активе баланса не соответствовали бы друг другу.

Имущество на ответственном хранении

Чужое имущество, принятое организацией на ответственное хранение, должно учитываться на счете 002. Случаи, когда ТМЦ могут быть получены для ответственного хранения, перечислены в п. 155 Методических указаний по бухгалтерскому учету материально-производственных запасов.

На ответственное хранение может поступать товар по договорам с особым порядком перехода права собственности. Предположим, что по условиям договора купли-продажи покупатель становится собственником товара только после его полной оплаты. Отгрузка произведена раньше оплаты. Тогда покупатель отражает стоимость товара на счете 002 начиная со дня его получения до даты оплаты. Аналогичным образом учитывается имущество, полученное по договору мены. Ведь согласно ст. 570 ГК РФ право собственности на обмениваемые товары переходит к сторонам договора мены одновременно после исполнения обязательств передать соответствующие товары обеими сторонами.

За балансом учитывается имущество, ошибочно адресованное организации, в сумме, соответствующей его рыночной оценке. Как только указанные материальные ценности будут возвращены адресату, их стоимость списывается со счета 002. Необходимо отличать ошибочно адресованные организации ценности от неотфактурованных поставок. Под неотфактурованными поставками понимаются поступившие в организацию материальные запасы, на которые отсутствуют расчетные документы — счет, платежное требование или иные документы, принятые для расчетов с поставщиком (п. 36 Методических указаний по бухгалтерскому учету материально-производственных запасов). Такие МПЗ отражаются на счетах учета материальных запасов, а не за балансом. Неотфактурованными считаются только те поставки, которые были изначально предназначены организации, которая их получила.

На практике бывает, что готовая продукция оплачена и принята покупателем (заказчиком) на складе у поставщика (продавца), но временно оставлена в месте приемки на ответственное хранение. Такое возможно при задержке отгрузки продукции по техническим или иным уважительным причинам. В этом случае поставщик (продавец) учитывает хранящееся у него имущество на счете 002.

Иногда на склад покупателя поступает от продавца товар, который утратил качество из-за порчи, поломки, не соответствует стандартам, техническим условиям, положениям договора и т.д. К покупателю, отказавшемуся принять такой товар, право собственности на него не переходит. Однако в течение определенного периода времени покупатель вынужден хранить испорченный товар у себя, пока поставщик его не вывезет. Рассмотрим, как будут отражаться подобные операции в бухгалтерском учете покупателя.

Пример 2. 3 августа 2007 г. на склад ЗАО «Вилена» поступил товар от поставщика на общую сумму 520 000 руб. (без учета НДС). При приемке выяснилось, что в составе этой партии имеются товары ненадлежащего качества. Стоимость испорченного товара равна 200 000 руб. Стороны подписали Акт об установленном расхождении по количеству и качеству при приемке ТМЦ (форма N ТОРГ-2, утвержденная Постановлением Госкомстата России от 25.12.1998 N 132). Товар ненадлежащего качества был вывезен поставщиком 7 августа 2007 г.

В бухгалтерском учете ЗАО «Вилена» были сделаны следующие записи:

3 августа 2007 г.:

Дебет 41 Кредит 60

320 000 руб. — оприходован товар надлежащего качества;

Дебет 76-2 «Расчеты по претензиям» Кредит 60

200 000 руб. — выставлена претензия поставщику по поводу испорченного товара;

Дебет 002

200 000 руб. — некачественный товар, оставшийся на складе ЗАО «Вилена», учтен на забалансовом счете;

7 августа 2007 г.:

Кредит 002

200 000 руб. — товар ненадлежащего качества вывезен со склада ЗАО «Вилена».

В хозяйственной деятельности организаций могут возникать и другие ситуации, когда товарно-материальные ценности поступают на ответственное хранение.