Косвенные налоги на товары и услуги, перечень 2016

Любой товар или услуги включают в себя косвенные налоги. В цене они могут быть частичными или полными. Оплачивает продавец товара или услуг.

Почему данный налог является косвенным? Потому что его снимают не с производителя, а с покупателя, еще и таким образом, что он напрямую не догадывается об этом.

Косвенные налоги это – цена на добавленную стоимость и акцизы, сделки с недвижимостью и ценными бумагами, наследство.

Косвенные налоги перечень

Для того чтобы пополнялась государственная казна и регулировать экономику страны созданы прямые и непрямые платежи.

Но именно непрямые имеют большое значение в организации процесса потребления в стране.

Табачные изделия, алкоголь и предметы роскоши относятся к акцизному обязательному платежу. Акцизы начисляются и взимаются специальной компанией РФ. Весь материал, который ввозят или вывозят через страну, относится также к непрямым платежам, и представляют собой таможенные пошлины.

Что такое косвенные налоги?

Итак, что представляет собой непрямой налог? В первую очередь, он представляет собой надбавку к цене продукции или на услуги.

Хозяин любого бизнеса реализует свою продукцию, выполняя надбавку к цене на сумму сбора. В дальнейшем он перечисляет деньги в бюджет. Следовательно, оплачивает покупатель, а компания считается сборщиком денег.

Основная сумма всех налоговых поступлений в бюджет поступает благодаря непрямым взносам.

Примеры

Главными видами непрямого платежа можно назвать:

- акциз, который устанавливается на продукты массового потребления;

- платеж на добавленную стоимость, он исчисляется по мере реализации товаров;

- таможенная пошлина;

- экологический платеж, который связан с окружающей средой.

Косвенный налог на товары и услуги сканворд

Довольно часто многие любители сканвордов встречаться с вопросами о косвенном платеже. Видом побочного платежа, состоящего из пяти букв, является акциз. Именно это слово довольно часто можно встретить в сканвордах, где вопрос связан с деньгами.

На товары и услуги

Акциз относится к косвенным на предметы первой необходимости для пополнения государственной казны. Добавленная стоимость на предметы продажи и оказываемые услуги, которые устанавливаются в качестве надбавок к цене или тарифу, и есть побочные налоги.

О ввозе товаров

Если вашей организации необходимо привезти изделие из другой страны, следует помнить, что при ввозе необходимо уплатить непрямые акцизы. Что для этого необходимо? Прежде всего, следует заполнить заявление о ввозе чего-либо и уплате за это.

Данное заявление должно быть заполнено на русском языке. Налогоплательщик, который импортирует продукты из различных государств, обязан оформить данный документ. Заявление можно написать в письменном виде, или в электронном виде. Подается не позднее 20 числа месяца, который за месяцем, когда был получен товар.

Заявление о ввозе товаров и уплате косвенных налогов 2016 инструкция

Итак, как правильно написать заявление о ввозе товаров и уплате косвенных налогов в 2016 году. В письменном виде заявление подается в четырех экземплярах. Одно остается в налоговой компании.

Остальные три экземпляра возвращают плательщику, один из которых остается у налогоплательщика, а два иностранному плательщику страны, откуда был ввезен товар.

Заявление представляет собой три основных раздела и приложения к заявлению.

Первый и третий разделы заполняет плательщик, а второй – налоговая компания. На всех экземплярах заявления необходимо указать номер и дату его заполнения. В заявлении должна быть подпись руководителя организации.

Почему государство не должно вводить высокие налоги?

Без сомнения, государство не должно вводить высокие скрытые платежи, так как бизнес может уйти в “тень”. Деньги, которые человек платит, уже включены в стоимость предметов или услуг.

А для того, чтобы уплатить, прежде всего необходимо продукцию реализовать. Именно поэтому, если государство введет высокие платежи, компании не смогут реализовывать свой товар.

А это приведет к тому, что государственная казна не будет пополняться.

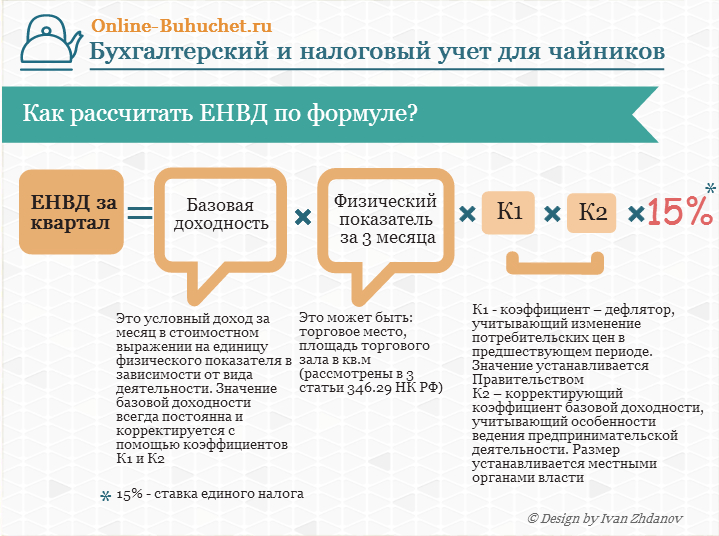

Как начисляются?

Для того чтобы правильно начислять косвенную стоимость на товары и услуги, следует придерживаться определенных правил. Первым делом надо начислять акцизный сбор, только потом НДС. Все суммы должны быть внесены в отпускную цену, проценты начисляются так, чтобы создать одинаковые условия на рынке продаж.

Штраф за несвоевременную сдачу декларации по НДС

Кодекс предусматривает санкции, если отчетность по НДС не представлена или сдана с опозданием.

Кодекс ограничивает предельные значения штрафа. Минимальный штраф, который выпишут налоговики организации, — 1000 рублей. То есть, если фирма вовремя перечислила налог, а декларацию сдала после 25-го числа, то ее оштрафуют на 1000 рублей. Максимальный штраф не может превышать 30 % от не уплаченной в срок суммы налога по опоздавшей отчетности. Если опоздать с нулевым расчетом, то налоговики выпишут штраф в 1000 рублей.

У предприятия есть возможность снизить штраф. Инспекторы уменьшат сумму минимум в два раза, если будет хоть одно из смягчающих обстоятельств (п. 3 ст. 114 НК РФ). Например, тяжелое материальное положение, нарушение совершено впервые и т.д. (ст. 112 НК РФ). Если штраф не снизит инспекция или УФНС, можно обратиться в суд (постановление Четырнадцатого арбитражного апелляционного суда от 19.06.2013 № А05-204/2013).

Компания сдала отчет за 1 квартал 2019 года вместо 25 апреля — 30 апреля. Просрочка составила 5 дней, то есть неполный месяц.

По декларации налог за 1 квартал составил 450 000 рублей. Не позднее 25 апреля фирма должна была заплатить 150 000 рублей (450 000 руб. : 3 мес.), но фактически перечислила деньги в бюджет только 30 апреля. Штраф составит 7 500 руб. (150 000 руб. × 5% × 1 мес.)

Оштрафовать могут не только юридическое лицо, но и руководителя. Для должностного лица штраф будет меньше и составит от 300 до 500 руб. (ст. 15.5 КоАП РФ). Причем оштрафовать могут одновременно и фирму и руководителя.

Налогообложение в Российской Федерации по вопросам налогов на доходы физических лиц и налогов на имущество физических лиц в рамках конституционно-правового регулирования

Номер журнала:

Краткая информация об авторах:

доктор юридических наук, доктор философских наук, профессор кафедры гуманитарных, социальных, экономических и информационно-правовых дисциплин Академии Генеральной прокуратуры Российской Федерации

Аннотация:

Система налогообложения в Российской Федерации сложная и постоянно претерпевает изменения и реформируется, а соответственно совершенствуется налоговое законодательство в соответствии с Конституцией Российской Федерации и международными правовыми актами в этой сфере.

В статье уделяется внимание налогам на доходы физических лиц и налогам на имущество физических лиц с учетом дополнений и изменений в налоговое законодательство в 2015- 2016 годах. Налог на имущество физических лиц рассматривается как местный налог, устанавливаемый правовыми актами представительными органами местного самоуправления, уплата которого производится физическими лицами — собственниками имущества в местный бюджет и по месту нахождения объекта налогообложения, а исчисление, которого производится налоговыми органами

Налог на имущество физических лиц рассматривается как местный налог, устанавливаемый правовыми актами представительными органами местного самоуправления, уплата которого производится физическими лицами — собственниками имущества в местный бюджет и по месту нахождения объекта налогообложения, а исчисление, которого производится налоговыми органами.

Ключевые слова:

налоги, федеральные налоги, местные налоги, физические лица, доходы в натуральной форме, доходы в денежной форме, материальная выгода, дивиденды, выплаты по ценным бумагам, депозитарные расписки.

Литература:

Евстигнеев Е.Н., Викторова Н.Г. Налоги и налогообложение. М.: Проспект, 2015.

Молчанов С.С. Налоги за 14 дней. М.: Эксмо, 2010.

Налоговый кодекс РФ от 31 июля 1998 № 146-ФЗ // СПС «Консультант Плюс», 2015.

Основные изменения налогового законодательства в 2016 году // СПС «Консультант Плюс», 2015.

Пепеляева С.Г. Налоговое право: Учебник для вузов. М.: Альпина Паблишер, 2015.

Практический комментарий основных изменений налогового законодательства в 2015 году // СПС «Консультант Плюс», 2015.

Приказ ФНС России от 08 декабря 2015 № ММВ-7-6/566@ «Об утверждении Рекомендуемого формата представления заявления о подтверждении права на осуществление уменьшения исчисленной суммы налога на доходы физических лиц на сумму уплаченных налогоплательщиком фиксированных авансовых платежей в электронной форме» // СПС «Консультант Плюс», 2015.

Ремизова О.Н. Налог на доходы физических лиц: теория и практика // Все о налогах. 2014. № 1.

Заголовок En:

Taxation in the Russian Federation on the Personal Income and Personal Property within the Framework of Constitutional and Legal Regulation

Ключевые слова En:

Новая форма декларации по НДС за 2 квартал 2019 года

Электронную форму сдают в налоговые органы через интернет посредством специальных программ. При этом обязательно следует проверять актуальность ключа электронной подписи и действующий электронный формат документа. Устаревшие форматы нужно удалить из программы и заменить последнюю версию.

В раздел 3 добавили поля и для расчетной ставки 20/120.

Поля для показателей, которые рассчитаны по ставке 18% останутся. Их нужно применять к операциям, которые начались до 01.01.2019 года и закончились позднее.

Для экспортеров и реэкспортеров в разделе 3 добавили новую строку 043. Она предназначена для экспортеров, отказавшихся от НДС 0%. В ней указывают налоговую базу и сумму налога.

Коды операций для экспортеров и реэкспортеров, имеющих право на НДС 0%, налоговое ведомство рекомендует применять в письме от 16.01.2018 № СД-4-3/532.

Новая строка 044 раздела 3 предназначена для участников системы tax free. В ней указывают налоговую базу и сумму налога. При этом в строке 135 нужно ставить сумму вычета.

В перечне кодов участников системы tax free – 1011431 (письмо от 09.01.2018 № СД-4-3/10).

Новые правила заполнения декларации ввели и для налоговых агентов – покупателей. Так, налоговый агент – неплательщик НДС заполняет раздел 2 декларации совокупно по всем товарам, которые продавцы отгрузили за квартал. В строке 060 указывают сумму агентского НДС к уплате. В строках 010–030 ставят прочерки.

Плательщики ЕСХН теперь заполняют декларации по обычным правилам. С 01.01.2019 года они платят НДС в общем порядке, если не получили освобождение (п. 12 ст. 9 Закона от 27.11.2017 № 335-ФЗ).

Перед заполнением декларации по НДС нужно установить документы – источники информации. Приведем их в таблице 2.

Таблица 2. Источники заполнения декларации по НДС

|

№ раздела |

Источник |

|

Все |

Регистры бухгалтерского и налогового учета |

|

Раздел 8 |

Книга продаж |

|

Раздел 9 |

Книга покупок |

|

Разделы 10, 11 |

Журнал учета полученных и выставленных счетов-фактур |

|

Раздел 12 |

Счета-фактуры выставленные |

С отчетности за 1 квартал 2019 года вводится новая форма отчетности по НДС. Первоначально бланк был утвержден в приказе ФНС от 29.10.2014г. № ММВ-7-3/558@. Затем бланк изменили приказом от 20.12.2016г. № ММВ-7-3/696@. Третью редакцию утвердили приказом ФНС от 28.12.2018г. № СА-7-3/853@.

Последнее изменение связано с повышением налоговой ставки с 2019 года до 20%. В новой форме такие изменения:

- Изменились штрих-коды,

- В Раздел 3 добавлены строки со ставками налога 20% и 20/120,

- В Раздел 3 добавлены строки 043, 044, 135,

- В Разделе 9 добавили строку 036 со ставкой 20%,

- В Приложении 1 к Разделу 9 появилась строка 116, предназначенная для кода товара при экспорте из ЕАЭС в другие страны,

- Внесены изменения в формат представления отчетности.

Кто отчитывается по налогу на добавленную стоимость:

- Компании и предприниматели на общей системе налогообложения, кроме получивших освобождение от уплаты НДС,

- Организации и ИП на ЕСХН, ставшие плательщиками налога с 1 января 2019 года,

- Налоговые агенты,

- Компании и предприниматели на спецрежимах, если они выставили покупателю счет-фактуру с выделенным НДС.

Отчитывайтесь в налоговую инспекцию:

- Организации – в ИФНС по месту регистрации,

- Предприниматели – в ИФНС по месту жительства.

Налоговый период по налогу на добавленную стоимость – квартал. Декларацию необходимо сдать до 25 числа месяца, следующего за отчетным кварталом. За 1 квартал 2019 года успейте отчитаться до 25 апреля. Налоговики принимают отчетность по НДС только по электронным каналам. Бумажная отчетность, даже если она нулевая, будет считаться непринятой.

Новый бланк декларации по НДС в 2019 году так же, как прежняя форма, состоит из титульного листа и 12 разделов. Обязательно должны быть заполнены:

- Титульный лист,

- Раздел 1 – сумма налога к уплате в бюджет.

Остальные разделы налогоплательщик заполняет по необходимости. Включать в декларацию пустые листы не нужно. Если для какого-то раздела у вас нет соответствующих операций, просто не включайте этот раздел в состав декларации. Порядок заполнения и необходимые коды приведены в приказе ФНС от 29.10.2014г. № ММВ-7-3/558@.

Что новенького в проверочных листах ГИТ 2018

Проверочные листы ГИТ с 1 по 107 см. тут

Перечень расширился следующими проверочными листами:

ПЛ № 108. Порядок оформления материальной ответственности

ПЛ № 109. Гарантии работников, занятых у физических лиц — индивидуальных предпринимателей

ПЛ № 110. Гарантии работников угольной промышленности

ПЛ № 111. Гарантии творческих работников

ПЛ № 112. Гарантии спортсменов и тренеров

ПЛ № 113. Требования по организации профессионального образования и обучения, дополнительного профессионального образования, повышения квалификации работников, заключения ученических договоров

ПЛ № 114. Требования при проведении специальной оценки условий труда организациями, проводящими специальную оценку условий труда

ПЛ № 115. Охрана труда при работах по добыче песчано-гравийных материалов на плавучих добывающих снарядах

ПЛ № 116. Охрана труда при хранении, транспортировании и реализации нефтепродуктов

ПЛ № 117. Охрана труда при работах по эксплуатации автозаправочных станций

ПЛ № 118. Охрана труда при работах на линейных сооружениях кабельных линий передачи

ПЛ № 119. Охрана труда при работах на радиорелейных линиях связи

ПЛ № 120. Охрана труда при работах в организациях общественного питания

ПЛ № 121. Охрана труда при работах в организациях масложировой промышленности

ПЛ № 122. Охрана труда при работах в организациях мясной промышленности

ПЛ № 123. Охрана труда при работе по производству сахара, патоки и кондитерских изделий

ПЛ № 124. Охрана труда при работах по производству плодово-овощной продукции

ПЛ № 125. Охрана труда при работах по производству соков

ПЛ № 126. Охрана труда при переработке пластмасс

ПЛ № 127. Охрана труда при работах в организациях табачной промышленности

ПЛ № 128 Охрана труда при производстве асбеста и асбестосодержащих материалов и изделий

ПЛ № 129 Охрана труда при добыче (вылове), переработке водных биоресурсов и производстве отдельных видов продукции из водных биоресурсов

ПЛ № 130 Охрана труда при проведении работ в легкой промышленности

ПЛ № 131 Охрана труда при отделочных работах

ПЛ № 132 Охрана труда при кровельных работах

ПЛ № 133 Охрана труда при осуществлении охраны (защиты) объектов и (или) имущества

ИТОГО 26 НОВЫХ ПРОВЕРОЧНЫХ ЛИСТОВ ГИТ.

Теперь о лишнем. Согласно приказу Роструда № 201 проверочный лист № 34 о разработке и утверждении правил и инструкций по охране труда для работников потерял силу и больше не применяется на плановых проверках ГИТ.

В скором будущем стоит ожидать ещё одну редакцию проверочных листов ГИТ, как минимум в части новых правил по охране труда на автомобильном транспорте. В действующей редакции проверочные листы о соблюдении требований охраны труда при работе с автотранспортом, имеют ссылки на межотраслевые правила по охране труда на автомобильном транспорте, которые утратили силу. Говоря на юридическом языке, проверки ГИТ на основании данных проверочных листов не имею законной силы.

Ну а для тех, кто в первый раз видит проверочные листы или подзабыл для чего они нужны, напоминаю, что проверочные листы должны использоваться государственными инспекторами труда при проведении плановых проверок, при этом предмет плановой проверки должен быть ограничен перечнем вопросов, включённых в проверочные листы.

На блоге опубликовано много материала касательно проверок по охране труда, воспользуйтесь Всеищущим поиском.

Теперь предлагаю всем желающим скачать новые проверочные листы ГИТ вместе с приказом Роструда от 11.04.2018 г. № 201, а также приказ Роструда от 10.11.2017 г. № 655 «Об утверждении форм проверочных листов (списков контрольных вопросов) для осуществления федерального государственного надзора за соблюдением трудового законодательства и иных нормативных правовых актов, содержащих нормы трудового права» в новой редакции.