Отражение в балансе имущества, которое относится к материальным внеоборотным активам

В соответствии с ПБУ 6/01, утвержденными приказом Минфина России от 30.03.2001 № 26н, ОС представляют собой набор собственного имущества, задействованного в работе предприятия, — от земли и зданий до инвентаря. Сюда также входят объекты, взятые в лизинг с условием учета на балансе лизингополучателя.

В бухбалансе они разделены:

- на материальные поисковые активы, которые возникают только у организаций, занятых освоением природных ресурсов, и могут амортизироваться еще в процессе их создания;

- ОС;

- доходные вложения в матценности, представляющие собой ОС, принадлежащие предприятию, но не эксплуатируемые им в собственном производстве, а передаваемые для этого на сторону.

Согласно п. 35 ПБУ 4/99 стоимость эксплуатируемых ОС показывается в бухбалансе за вычетом амортизации по ним. Т.е. данные по ОС во внеоборотных активах состоят из уменьшенных на суммы амортизации (счет 02) остатков по счетам 01, 03 и 08 (по материальным поисковым активам). Если данные по ОС, числящиеся на счете 08, не соответствуют выделенной в бухбалансе аналитике, то они могут быть:

- присоединены к остаткам используемых ОС при несущественности (до 5%) их суммы по сравнению с остаточной стоимостью ОС;

- выделены в дополнительно введенную отдельную строку во внеоборотных активах;

- показаны по строке «Прочие внеоборотные активы».

В упрощенной отчетности (приложение 5 к приказу № 66н) допускается отражать по 1 строке и остаточную стоимость эксплуатируемых ОС, и имеющиеся незавершенные вложения в них.

Часть имущества хозяйствующего субъекта, которая отвечает следующим критериям, относится к материальным внеоборотным активам:

- используется в хозяйственной деятельности предприятия;

- использование имущества длительное (более двенадцати месяцев);

- хозяйствующий субъект получает доход от того, что эти активы используются в процессе хозяйствования;

- имущество имеет стоимость и натурально-вещественную форму;

- имущество подвергается процессу частичного списания своей стоимости на стоимость производимого продукта (или выполненных работ, или оказанных услуг).

В балансе хозяйствующего субъекта, который относится к субъектам малого предпринимательства, по строке «Материальные внеоборотные активы» отражается показатель, получаемый как разница между дебетовыми сальдо счетов 01 «Основные средства», 03 «Доходные вложения в материальные ценности» и кредитовым сальдо счета 02 «Амортизация основных средств».

К полученной сумме прибавляют показатель, отражаемый по счету 08 «Вложения во внеоборотные активы», в отношении расходов по незавершенному строительству.

Показатель, получаемый в результате вычислений, отражает сумму имеющихся у хозяйствующего субъекта малого предпринимательства основных средств.

В качестве нематериальных активов признаются те активы, которые удовлетворяют условиям отнесения их к внеоборотным, имеют определенную стоимость, но не имеют натурально-вещественной формы.

В качестве нематериальных активов в составе внеоборотных у субъектов малого предпринимательства могут быть учтены товарные знаки, лицензии, стоимость программного обеспечения и т.д.

По строке «Нематериальные финансовые и другие внеоборотные активы» в балансе субъектов малого предпринимательства отражаются:

- результаты разработок и исследований;

- вложения в нематериальные активы, являющиеся незавершенными.

Профильные и непрофильные активы

Существуют также профильные и непрофильные ресурсы, зависящие от направления деятельности предприятия. Профильные ресурсы – имущество и денежные средства, используемые непосредственно в производстве и сбыте продукции. Это практически все сбережения, соответствующие виду деятельности предприятия, без которых невозможно развитие и получение прибыли.

Непрофильными ресурсами считается любая собственность и денежные средства, которые в данный момент предприятием не используются и приносят только расходы. Подобную ситуацию может вызвать:

- Приватизация;

- Перепрофилирование, переход на новый сегмент рынка;

- Выкуп дешёвого имущества у предпринимателя-банкрота.

Самым лучшим примером непрофильного актива может служить собственность должников, которую банк изымает для погашения долга. Обычно банки стараются как можно быстрее продать такое имущество, но это бывает нелегко сделать за короткое время, поэтому банки некоторое время вынужденно содержат этот балласт.

Классификация внеоборотных активов

В целях управления ВА и извлечения максимальной прибыли от их использования, организации классифицируют активы по ряду признаков. По характеру обслуживания деятельности компании выделяют следующие виды ВА:

- операционные или производственные – непосредственно используемые для изготовления продукции

- инвестиционные – направленные на вложения в развитие дочерних фирм или создание новых источников доходов

- непроизводственные – объекты социально-бытового назначения

По форме владения различают арендуемые и собственные ВА. В первую группу включается имущество, которым предприятие распоряжается на праве пользования, предоставленного договором аренды. Во вторую – объекты, приобретенные компанией за счет собственных или заемных средств.

Нередко ВА организации выступают в качестве залога при получении банковского кредита. По форме залогового обеспечения их делят на:

- движимые – могут быть изъяты у предприятия кредитором (автотранспорт, оборудование)

- недвижимые – не могут быть изъяты кредитором в процессе залога (земля, здание)

По степени ликвидности нематериальные ВА относятся к неликвидному имуществу. Например, деловая репутация компании не может быть продана другому предприятию. Хотя такой сценарий может быть реализован при слиянии или поглощении одной фирмой другой.

Классификация оборотных активов

ОА организации классифицируются по различным критериям. По виду финансирования выделяют:

Валовые ОА – это общее количество имущества предприятия, образованного за счет собственных финансов компании и привлеченных денег. Т.е. в балансе компании это строка «Итого оборотные активы».

ЧОА=ОА-КЗ, где

ОА — данные из отчетности в графе «Итого»

КЗ – краткосрочные займы, направленные на покупку ОА

ЧОА = 17 741 966 — 16 684 405 = 1 057 561 – ПАО «Селигдар» за 2018 г.

ЧОА = 11 861 567 — 9 449 254 = 2 412 313 – ПАО «Селигдар» за 2017 г.

СОА=ЧОА-ДЗ, или

СОА=ОА-КЗ-ДЗ, где

СОА = 1 057 561 — 2 739 605= -1 682 044 (за 2018 г.)

СОА = 2 412 313 — 4 764 990= -2 352 677 (за 2017 г.)

Отрицательный показатель собственных оборотных активов характеризует финансовое состояние компании с негативной стороны. Это значит, что у фирмы не хватает собственного капитала, и она функционирует за счет заемных денег. Для нормальной работы необходимо, чтобы собственные оборотные средства были не только больше нуля, но и превышали стоимость запасов (число в графе «Запасы»). На конец 2018 года они составляли более 11.5 млрд. рублей.

Состав внеоборотных активов

Согласно бухгалтерской отчетности, в состав ВА включается имущество предприятия со сроком эксплуатации более года. Такое имущество не теряет своих потребительских свойств в результате эксплуатации, поэтому используется длительное время. ВА можно разделить на три большие группы – финансовые, нематериальные и материальные.

По финансовому отчету в категорию ВА включаются:

- основные средства

- нематериальные активы

- инвестиции

- отложенные налоговые активы

- ценные бумаги

- прочие ВА

Внеоборотные активы – это собственность компании, используемая множество раз. К ней относятся объекты, которые применяются более года. Стоимость их составляет более 15 оплат труда по минимальной ставке без вычета налогов.

В состав внеоборотных активов могут входить:

- средства, полученные от основной деятельности предприятия;

- активы нематериального характера;

- недостроенные объекты;

- оборудование и техника;

- долгосрочные инвестиции.

Данный перечень не является исчерпывающим. Рассмотрим каждую из составляющих категорий. К материальным ВА могут относиться:

- здания;

- земля;

- оборудование, транспортные средства;

- мебель, которая эксплуатируется более года;

- ресурсы в виде животных и растений;

- торговый инвентарь;

- техника, которая хранится на складах предприятия;

- собственность, переданная другому лицу в лизинг.

Среди финансовых ВА можно выделить:

- облигации с долгосрочным периодом погашения;

- акции, приобретенные с целью получения дивидендов;

- предоставление займов;

- различные инвестиции.

Нематериальными внеоборотными активами являются:

- базы данных;

- программное обеспечение, разработанное компанией;

- права на владение землей и недрами;

- лицензии на осуществление работы;

- различные патенты.

Вне зависимости от того, какой объект рассматривается, срок его использования должен превышать год. Если время эксплуатации короче, имущество будет относиться к оборотным активам.

К ним относятся:

- земельные участки;

- здания (капитальные и некапитальные), сооружения;

- машины, станки, оборудование, сложная оргтехника, контрольно-измерительные приборы, транспортные средства;

- мебель, оргтехника, инструменты со сроком службы более года;

- незавершенное капитальное строительство;

- животные и многолетние растения;

- торговый инвентарь (прилавки, кассовые аппараты, холодильники витрины, пр.);

- оборудование вместе с запасными частями, которое было куплено, но не установлено;

- имущество, переданное в лизинг/прокат;

- библиотечные фонды;

- иные материальные ресурсы.

Материальные средства компании могут считаться внеоборотными, если возможно установить их стоимость. Также данные ресурсы обязательно соответствуют установленным рамкам по стоимости – она должна превышать 10 000 рублей. Без этого такие средства определяются как «малоценные», и, даже если служат более года (например, телефонный аппарат), учитываются как оборотные в виде материальных запасов.

Бухучет внеоборотных активов на предприятии

Бухучет ОС

В целях бухгалтерского учета ВА отражаются отдельно по каждой позиции. Имущество принимается на баланс по первоначальной стоимости, которая включает в себя:

- цену объекта

- расходы по транспортировке

- затраты на доведение объекта до рабочего состояния

Например, предприятие купило токарный станок за 39 000 рублей. Расходы по доставке и монтажу составили 11 000. На баланс будет принят станок с первоначальной стоимостью 50 000 (39 000 11 000).

В отчетности отражается остаточная стоимость ВА. То есть из первоначальной совокупной стоимости вычитается амортизация, которая в свою очередь включается в себестоимость изготовленной продукции.

Каждое предприятие обязано проводить инвентаризацию имущества, незавершенного производства и ВА ежегодно. Данная норма содержится в приказе Минфина № 34н от 29.07.98г.

Где фиксируется переоценка внеоборотных активов: строка 1340

Балансовая строка 1340 «Переоценка внеоборотных активов» специально отведена для отражения итогов переоценки объектов ОС и НМА. Сумма, указанная в ней, соответствует кредитовому сальдо по счету 83, поскольку переоценка внеоборотных активов входит в собственный капитал.

Формируют ее проводки, сопровождающие процедуру переоценки:

|

Операции |

Д/т |

К/т |

|

Увеличена стоимость актива при первой дооценке |

01, 04 |

83 |

|

Добавлена сумма износа по нему |

83 |

02, 05 |

|

Снижена стоимость объекта при первой уценке |

91 |

01, 04 |

|

Уменьшена амортизация |

02, 05 |

91 |

|

Выбытие имущества, дооцененного ранее |

83 |

84 |

Дальнейшие переоценки проводят от восстановительной стоимости объектов, увеличивая сумму добавочного капитала при дооценивании, либо относя сумму уценки на прочие расходы.

Какие активы переоценивают и зачем

Проведение переоценки возможно для долгосрочных финансовых вложений, ОС и НМА. Практикуют ее для сглаживания разницы между первоначальной ценой объекта и ее рыночной стоимостью на определенный момент времени. Считается, что пятипроцентный разрыв между этими двумя показателями является поводом для осуществления дооценки. Надо заметить, что переоценка не является обязательной процедурой, ее можно не проводить, пока не появится необходимость. Однако фирма не вправе переоценивать имущество, когда захочется. Это решение должно быть зафиксировано в УП.

Переоценке может подлежать все имущество фирмы, либо сформированы категории однородных предметов, определить которые компания вправе самостоятельно.

Причин для проведения переоценки множество. К примеру, организация планирует продажу части активов, либо хочет привлечь инвестиции, для чего необходимо получить кредит и т.п. Кроме того, компаниям приходится контролировать стоимость чистых активов, которая не должна падать ниже размера уставного капитала фирмы.

Как рассчитываются скорректированные внеоборотные активы

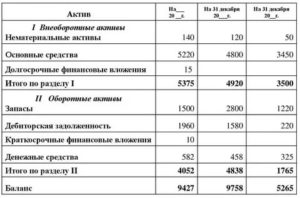

Пусть условно в бухгалтерской отчетности имеются следующие данные на отчетную дату конца года:

НМА (с. 1110) – 55000 руб., ОС (с. 1150) – 930000 руб.;

- доходные вложения в МЦ (с. 1160) – 42000 руб.;

- фин. вложения (с. 1170) – 88000 руб.;

- прочие ВНА (оборудование, требующее монтажа, с. 1190) – 110000 руб.

Кроме того, из пояснений отчета о прибылях и убытках известно, что:

- деловая репутация фирмы – 31000 руб.;

- затраты на арендуемые ОС – 15000 руб.;

- незавершенные вложения капитального характера – 77500 руб.;

- аналогичные незавершенные вложения по аренде ОС – 5200 руб.

Расчет показателей СВНА:

- НМА. 55000 – 31000 = 24000 руб.;

- ОС. 930000 – 15000 = 78000 руб.;

- Незавершенные капвложения. 77500 – 5200 = 72300 руб.;

- Доходные вложения в МЦ, полностью. 42000 руб.;

- Финансовые вложения долгосрочные, полностью. 88000 руб.;

- Оборудование как прочие ВНА, полностью. 110000 руб.

СВНА = 24000 + 78000 + 72300 + 42000 + 88000 + 110000 = 414300 руб.

При проведении анализа финансового состояния, как правило, рассчитываются показатели за 3 предшествующих года, в необходимых случаях – и за более длительный период.

На заметку. Нормативными документами предусмотрен анализ не менее чем за 2 года до банкротства хозяйствующего субъекта. Правилами (приказ 367) рекомендуется расчет поквартальных показателей финансово-хозяйственного состояния и за период проведения процедур банкротства, в динамике.

Результаты оформляются в виде таблиц для удобства восприятия и последующих расчетов коэффициентов, характеризующих экономику объекта исследования.

Что означают прочие внеоборотные активы в бухгалтерском балансе

В бухгалтерском балансе предприятия внеоборотные активы отражаются в первом разделе и включают основные средства, нематериальные активы, долгосрочные финансовые вложения, прочие внеоборотные активы.

Положение по ведению бухгалтерского учета и бухгалтерской отчетности (ПБУ) строго определяет критерии, на основании которых имущество компании может быть отнесено к той или иной категории активов. К прочим относятся те из них, которые не могут быть поставлены на учет в составе ни одной из первых трех групп. При этом срок их обращения должен превышать 12 месяцев.

Прочие внеоборотные активы включают в себя:

- Вложения во внеоборотные активы. Инвестиции, направленные на создание основного капитала компании.

- Оборудование, требующее монтажа. В некоторых случаях оборудование может быть введено в эксплуатацию только после проведения подготовительных работ: сборки и установки с обязательным креплением к фундаменту или опорам.

- Расходы будущих периодов. Это затраты, которые предприятие несет в один период времени, но на производство они относятся через определенный срок. Например, предприятие закупило материалы для проведения текущего ремонта. Если эти расходы сразу отнести на себестоимость продукции, это может существенно повысить цену товаров. Поэтому целесообразнее включить эти платежи в состав расходов будущих периодов, постепенно списывая их на производственные.

Анализ и примеры учета

В бухгалтерском балансе прочие внеоборотные активы отражаются в строке 1190. Для определения суммы используются остатки по счетам, представленным в таблице.

Аналитический учет ведется в разрезе каждого конкретного объекта или контрагента (в случае расчетов).

Рассмотрим конкретный пример. ООО «Абсолют» в рамках технического перевооружения производства приобретает станки на 890 тыс. руб., в том числе НДС 135 762,71 руб.

В процессе разработки проекта предприятие привлекло специализированную организацию, стоимость услуг которой составила 70 000 руб., в том числе НДС – 10 677,97 руб. Транспортные расходы – 20 000 руб., в том числе НДС 3 050,85руб.

| 07 – оборудование к установке | 60 – расчеты с поставщиками и подрядчиками | 754 237,29 | постановка на баланс расходов на покупку оборудования |

| 19 – НДС по приобретенным ценностям | 60 | 135 762,71 | отражение НДС |

| 07 | 60 | 59 322,03 | учет консультационных расходов |

| 19 | 60 | 10 677,97 | отражение НДС |

| 07 | 60 | 16 949,15 | учет транспортных расходов |

| 19 | 60 | 3 050,85 | отражение НДС |

| 68 – расчеты по налогам и сборам | 19 | 149 491,53 | зачет НДС по приобретенным ценностям |

Сама по себе величина прочих активов вряд ли о чем-то скажет. Гораздо больше информации можно получить, если проанализировать динамику этого показателя.

Если сумма на счетах по учету прочих внеоборотных активов увеличилась, возможно:

- Начался серьезный инвестиционный процесс, что может положительно отразиться на результатах работы компании в будущем.

- Расширяются масштабы деятельности предприятия.

- Некоторые подразделения работают неэффективно. Например, закупили оборудование, но монтаж провести не могут.

- Поставщики не выполняют своих обязательств. Например, предоплата за новое оборудование внесена вовремя, но станки до сих пор не поступили.

Если количество прочих внеоборотных активов уменьшилось, возможны следующие варианты:

- Введены в эксплуатацию новые здания, сооружения, производственное оборудование.

- Отнесены на производственные расходы затраты, понесенные ранее.

- Поставщики выполнили свои обязательства по уже оплаченным договорам.

В целом, увеличение по строке 1190 бухгалтерского баланса должно всегда находиться под строгим контролем руководства компании. Уменьшение чаще всего свидетельствует о снижении объема иммобилизованных средств, которые не могут генерировать прибыль.

Качественный анализ состояния и динамики прочих активов можно провести только в разрезе конкретных статей расходов.

Например, увеличился остаток по счету 60 (расчеты с поставщиками): это может говорить о совершенно разных ситуациях.

А если деньги поставщикам заплатили, а ничего взамен не получили, тогда увеличение остатка по счету означает ухудшение финансового положения компании.

Переоценка внеоборотных активов (ОС и НМА): как учесть?

Коммерческие компании вправе переоценивать однородные категории объектов ОС по текущей (восстановительной) стоимости не чаще одного раза в год. Процедуру проводят перерасчетом стоимости объекта первоначальной (либо уже восстановительной, если проводится не первая переоценка) и начисленной за период его использования суммы износа. Т.е. одномоментно с изменением стоимости объекта ОС/НМА пропорционально пересчитывают и суммы начисленного износа.

Переоценка преследует цель максимального приближения учетной оценки актива к его рыночной стоимости, которая, базируясь на реалиях рынка, может и увеличиваться, и снижаться. Поэтому в зависимости от различных обстоятельств, проводиться может как дооценка (повышение стоимости), так и уценка, т. е. ее снижение. Итоги переоценки ОС и НМА отражаются в бухучете компании:

- Дооценка фиксируется в добавочном капитале (счет 83);

- Уценка относится на финансовый результат, как прочий расход (счет. 91).

При выбытии ОС или НМА их дооцененная стоимость из добавочного капитала переносится в состав нераспределенной прибыли.

Пример расчета суммы строки 1190 актива баланса

В бухбалансе они разделены:

- на НМА;

- НИОКР;

- нематериальные поисковые активы, которые возникают только у организаций, занятых освоением природных ресурсов, и могут амортизироваться еще в процессе их создания.

Стоимость эксплуатируемых НМА согласно п. 35 ПБУ 4/99 в бухбалансе показывают за вычетом амортизации по ним. Т.е. данные по НМА во внеоборотных активах состоят из уменьшенных на суммы амортизации (счет 05) остатков по счетам 04 и 08 (по нематериальным поисковым активам). Если данные по НМА, числящиеся на счете 08, не соответствуют выделенной в бухбалансе аналитике, то они могут быть:

- присоединены к остаткам используемых НМА при несущественности (до 5%) их суммы по сравнению с остаточной стоимостью НМА;

- выделены в дополнительно введенную отдельную строку во внеоборотных активах;

- показаны по строке «Прочие внеоборотные активы».

В упрощенной отчетности (приложение 5 к приказу № 66н) допускается отражать по 1 строке и остаточную стоимость эксплуатируемых НМА, и имеющиеся незавершенные вложения в них.

Внеоборотные активы могут попасть в организацию разными способами:

- Покупка. Организация сама может приобрести нужный ей актив

- Производство. Актив может быть создан силами самой компании. В этом случае организация получит именно то, что нужно ей

- Внеоборотный актив может оказаться в распоряжении компании в качестве вклада в уставный капитал

Как бы актив не оказался в организации, нужно иметь на руках правильно оформленную документацию и корректно провести постановку на учет.

Не все организации имеют в своем распоряжении прочие внеоборотные активы, поэтому, при отсутствии показателей, строка может оставаться пустой.

Строка заполняется суммами, которые не вошли в состав других подобных строк. Обычно здесь показываются несущественные значения, которые должны быть отражены в учете, но не имеют большой смысловой нагрузки.

Показатели, которые являются существенными, отражаются отдельно и не входят в расчет суммы по строке 1190. У бухгалтерской отчетности достаточно большое количество пользователей, самыми главными из которых являются собственники организации. Зачастую они мало что понимают в учете, но должны владеть полной и развернутой информацией о наличии имущества, денежных средств и других активов компании.

ООО «Василек» купило товарный знак за 400000 рублей. НДС составляет 66666,67 рублей и входит в общую сумму. Для оформления совершенной операции были собраны документы и переданы в соответствующий орган. При этом понесены затраты в сумме 5000 рублей. Регистрация не успела завершиться до конца года.

| Проводка | Пояснение | Сумма |

| Д 08 К60 | Расходы, которые компания понесла при покупке | 333333,33 |

| Д19 К60 | Учет НДС | 66666,67 |

| Д68 К19 | НДС к уменьшению | 66666,67 |

| Д08 К76 | Учет расходов по регистрации | 5000,00 |

333333,33 5000,00 = 338333,33 рублей. Эту сумму необходимо проставить в строку 1190.

Доходные и финансовые вложения (часть 1)

Имущество, которое сдается в аренду или лизинг, также отражается в балансе по остаточной стоимости по строке 1160. Под финансовыми вложениями подразумеваются вклады в УК, купленные ЦБ других организаций. По строке 1170 отражается первоначальная стоимость долгосрочных вложений (срок обращения более 12 месяцев). Информация заносится из дебетового сальдо сч. 58, сч. 55, сч. 73. Если организация создает резервы под снижение стоимости таких активов, то они также должны быть учтены по строке 1170.

К финансовым вложениям также относятся выданные беспроцентные займы. Их сумма отражается не в строке 1170, а в составе дебиторской задолженности (1190). Стоимость выкупленных у учредителей акций также должна отражаться не во вложениях, а в пассивах (стр. 1320).

Текущие пассивы в балансе – это строка 1500 баланса

Нередко бухгалтеры, заполняя таблицы, характеризующие финансовое состояние организации, сталкиваются со сложностями, когда требуется указать текущие пассивы, ведь это понятие отсутствует в нормативных документах по бухгалтерскому учету и налогообложению.

Чтобы определить, где в балансе отражаются текущие пассивы, обратимся к значению данного термина. Финансовый словарь определяет текущие пассивы как кредиторскую задолженность, подлежащую погашению в течение ближайших 12 месяцев. Иными словами, текущие пассивы являются синонимом краткосрочных обязательств.

https://www.youtube.com/watch?v=u1NjIGJ1NWs

Основные средства (внеоборотные активы предприятия)

Перечислим виды долго эксплуатируемого имущества компании, которые можно отнести к категории основных средств:

- здания, постройки, сооружения;

- недра земли, водные комплексы и иные объекты природопользования;

- оборудование, силовые и рабочие машины;

- участки земли;

- регулирующие и измерительные устройства и приборы;

- капитальные вложения в объекты, которые были взяты в аренду;

- вычислительная техника;

- капитальные вложения в коренные улучшения земельных участков (мелиоративные работы наподобие осушения и орошения);

- транспорт;

- внутрихозяйственные дороги;

- хозяйственный и производственный инвентарь, инструмент, принадлежности;

- многолетние насаждения;

- племенной, продуктивный, рабочий скот.

Классификация бухгалтерских балансов

По способу отражения данных бухгалтерский баланс может быть:

- статическим (сальдовым) — составленным на определенную дату;

- динамическим (оборотным) — составленным по оборотам за определенный период.

По отношению к моменту составления различают балансы:

- вступительный — на начало деятельности;

- текущий — составляемый на отчетную дату;

- ликвидационный — при ликвидации организации;

- санируемый — при оздоровлении организации, приближающейся к банкротству;

- разделительный — при разделении организации на несколько фирм;

- объединительный — при объединении организаций в одну.

По объему данных по организациям, отражаемых в балансе, выделяют балансы:

- единичный — по одной организации;

- сводный — по сумме данных нескольких организаций;

- консолидированный — по нескольким взаимосвязанным организациям, внутренние обороты между которыми при составлении отчетности исключают.

По назначению бухгалтерский баланс может быть:

- пробным (предварительным);

- окончательным;

- прогнозным;

- отчетным.

В зависимости от характера исходных данных бывает баланс:

- инвентарный (составленный по результатам инвентаризации);

- книжный (составленный только по учетным данным);

- генеральный (составленный по учетным данным, учитывающим результаты проведенной инвентаризации).

По способу отражения данных:

- брутто — с включением данных регулирующих статей (амортизация, резервы, наценка);

- нетто — с исключением данных регулирующих статей.

Бухгалтерские балансы могут различаться в зависимости от организационно-правовой формы компании (балансы государственных, общественных, совместных, частных организаций) и от вида ее деятельности (основная, вспомогательная).

По периодичности балансы делят на месячные, квартальные, годовые. Они могут иметь как полную, так и сокращенную форму.

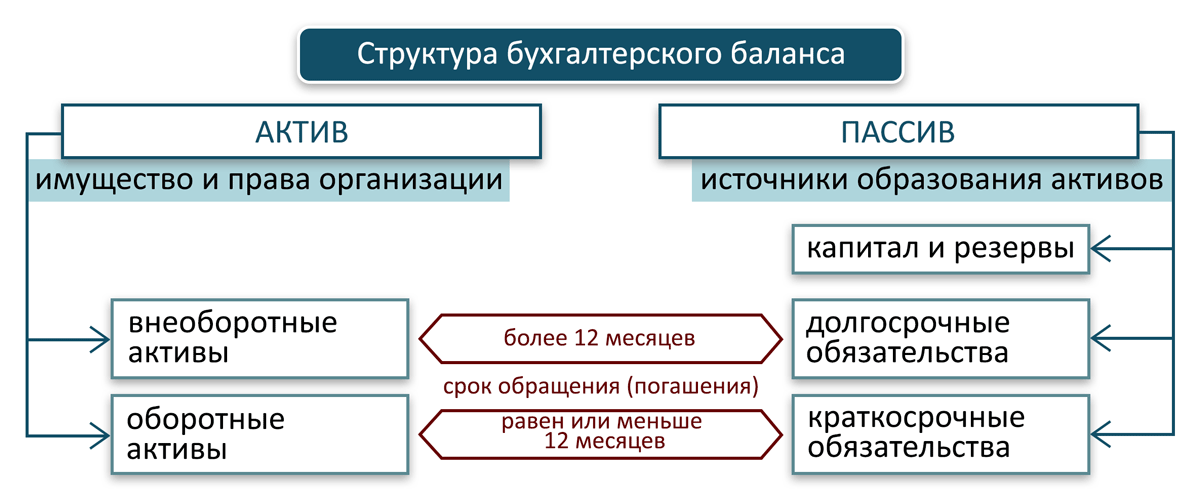

Таблица бухгалтерского баланса может быть 2 видов:

- горизонтального — когда валюта баланса определяется как сумма его активов, а сумма активов равна сумме капитала и обязательств;

- вертикального — когда валюта баланса равна величине чистых активов организации (т.е. величине капитала), а чистые активы, в свою очередь, равны активам предприятия за вычетом его обязательств.

О том, как составить бухгалтерский баланс малому предприятию, читайте в статье «Бухгалтерский баланс для малых предприятий (особенности)».

Актив и пассив

Для лучшего понимания активов предприятия нужно знать, что означает понятие пассив. Бухгалтерская отчётность обязательно отражает активы и пассивы. Активы являются имуществом (вещами или денежными средствами), которые всегда приносят и приумножают доход. Пассивы – имущество, удовлетворяющее ежедневные потребности, но требующее расходы на амортизацию и ремонт.

Для наглядности рассмотрим примеры. Человек накопил 2 000 000 рублей и планирует распорядиться ими на своё усмотрение. Имеется два доступных варианта реализации этих средств:

- 1 вариант. Положить 2 000 000 руб. на банковский депозит под 10% годовых. Через год можно снять со счёта 2 200 000 руб., то есть, получить прибыль 200 000 руб.;

- 2 вариант. За 2 000 000 руб. приобрести однокомнатную квартиру. На ремонт уйдёт 200 000 руб., на мебель и обустройство – ещё 200 000 руб. Плата за коммунальные услуги каждый месяц составляет примерно 4 000 руб. Значит, за год на услуги ЖКХ израсходуется 48 000 руб. Следовательно, приобретение квартиры принесло издержки, составляющие 448 000 руб.

Пассивами предприятия являются:

- Выплата кредита.

- Покупка сырья.

- Выдача заработной платы сотрудникам.

- Отчисления государству.

- Вложения в свой уставной капитал для ведения дальнейшей деятельности.

Идеальный вариант, когда показатели по активам к окончанию расчётного периода превышают показатели по пассивам или хотя бы равны им. В этой ситуации можно сказать, что бизнес развивается успешно. Если расклад иной, стоит проанализировать эффективность проводимой стратегии. Когда доходность активных ресурсов длительное время отрицательная, предприятию грозит банкротство.

Состав внеоборотных активов организации и их отличие от оборотных средств

По периодичности участия в цикле изготовления продукции ОА делятся на две группы:

- постоянные – не зависят от сезонности или иных внешних изменений деятельности компании. Они представляют ту часть имущества, которая необходима для постоянного функционирования предприятия;

- переменные – необходимые для формирования в определенные периоды деятельности, например, при сезонном увеличении выпуска объема товаров.

По особенностям планирования выделяют еще две группы ОА:

- нормируемые – материальные ценности, необходимые для бесперебойного выпуска продукции. Например, сырье, полуфабрикаты и прочее;

- ненормируемые – не влияющие на эффективное использование ресурсов и производственный цикл. Компания не может спрогнозировать их появление со 100% вероятностью. Такими активами считают деньги, задолженность покупателей за товар и так далее.

На предприятиях сферы производства преобладают нормируемые ОА, доля которых составляет 85% от их общего объема.

По степени участия выделяют производственные и финансовые оборотные средства. К первой группе относятся материальные ценности, незавершенное производство и готовые товары на складе. Ко второй – задолженность контрагентов за товар и деньги предприятия.

КОА=В/ОА, где В – выручка.

КОА = 15 891 575 / ((17 741 966 11 861 567) / 2) = 1,07 (за 2018 г.)

Проследим в динамике. Из прошлой отчетности на 31 декабря 2017 года валовые ОА Селигдара составили 11 861 567 тыс. рублей, на 31 декабря 2016 года 9 959 047 тыс. рублей. Выручка на конец 2017 года была 11 638 005 тыс. Тогда

КОА = 11 638 005 / ((11 861 567 9 959 047) / 2) = 1,07 (за 2017 г.)

Т.е. в последние три года компания стабильно использует свои ОА.

Коэффициент сильно зависит от сферы деятельности компании. Например, в торговом предприятии этот показатель будет выше, чем в компании с большой фондоемкостью (т.е. с более весомыми затратами на внеоборотные активы, такими как промышленное оборудование), к которым относится ПАО «Селигдар».