Пример расчета

Теперь нужно правильно рассчитать количество дней в не полностью отработанных месяцах. Для этого нужно воспользоваться формулой: 29,3 / К * (К – ИскД), где К – количество календарных дней в не полностью отработанном месяце, ИскД – календарные дни, которые исключаются из этого месяца.

Например, сотрудник хочет уйти в отпуск в июле 2017 года. Расчётный период с июня 2015 по июль 2017 года. В расчётном периоде он болел в октябре 17 календарных дней и в марте 11 календарных дней. Таким образом, для расчёта среднего заработка для отпуска он отработал в октябре 29,3 / 31 * (31 – 17) = 13,23 дня, а в июле 29,3 / 31 (31 – 11) = 18,9 дней Таким образом, сотрудник полностью отработал 10 полных месяцев и (13,23 + 18,9) = 32,13 рабочих дней.

За расчётный период сотрудник получил 652 000 рублей, включая:

- премию в размере 84 000 рублей;

- компенсацию за обучение – 52 000 рублей;

- компенсацию за обед – 30 000 рублей;

- выплаты по больничному листу – 17 800 рублей.

Сумма премии, которая учитывается для расчёта отпускных, будет равна: 84 000 / 247 * (247 – 13,23 – 18,9) = 72 937,17 рублей. Годовой доход данного сотрудника составил: 652 000 + 72 937,17 – 52 000 – 30 000 – 17 800 = 624 137,17 рублей

Средний заработок данного сотрудника за 1 рабочий день в расчётном периоде будет равен: 624 137,17 / (29,3 * 10 + 32,13) = 1 919,65 рублей.

Для расчёта фактически отработанных дней в рабочем году следует знать, какие периоды входят в стаж для начисления отпускных, а какие нет. Об этом сказано в ст. 121 ТК РФ. В стаж, дающий право на отпуск входят периоды:

- Фактической работы;

- Периоды, когда сотрудник фактически не работал, но за ним сохранялось место работы. Например, ежегодный отпуск или декрет. Входят ли отпускные в расчет среднего заработка для отпускных? Нет, они исключаются;

- Периоды вынужденного прогула по вине работодателя;

- Периоды отпуска за свой счёт, но не более 14 календарных дней в году.

При расчёте годового заработка конкретного сотрудника учитываются все «трудовые» выплаты. Это:

- Заработная плата;

- Официальные премии, которые прописаны в трудовом договоре. Премии включаются все – ежемесячные, ежеквартальные и годовые. Если год отработан не полностью, то премия рассчитывается относительно фактически отработанного времени;

- Различные компенсации и выплаты. Предыдущий отпуск в расчет отпускных не входит.

- По материалам http://trudinspection.ru/alone-article/zarplata/

Важно учесть!

- Нельзя не предоставлять отпуск два года подряд или заменять «обычный» отпуск продолжительностью 28 календарных дней денежной компенсацией.

- Если какая-то часть отпуска превышает 28 календарных дней, она может быть заменена денежной компенсацией. Например, отпуска «повышенной длительности» положены преподавателям, медикам, работникам с группой инвалидности, и т.д.

- Отпуск можно разбивать на части, но так, чтобы хотя бы одна часть была не менее 14 календарных дней подряд.

- О дате начала отпуска работник должен быть предупрежден под расписку за две недели до его начала, а отпускные должны быть выданы ему за три дня до начала отпуска. Если хотя бы одно из этих условий нарушено, работник вправе потребовать переноса отпуска на другое удобное для него время.

- Отпускные «измеряются» в календарных днях. При этом в случае, если на период отпуска попадают нерабочие праздничные дни, эти дни не оплачиваются, но отпуск продлевается.

- На суммы отпускных начисляется НДФЛ (13 % ) и страховые взносы. Отпускные уменьшают базу, облагаемую налогом на прибыль.

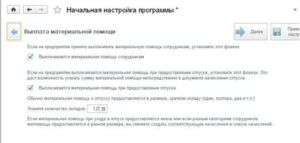

Как рассчитать размер выплаты?

Величина матпомощи обычно прописывается в коллективном договоре. Она может быть указана в виде конкретной суммы денежных средств либо в процентном отношении к заработной плате.

Величина матпомощи обычно прописывается в коллективном договоре. Она может быть указана в виде конкретной суммы денежных средств либо в процентном отношении к заработной плате.

Также финансовая поддержка иногда определяется пропорционально отработанному сотрудником времени. Подобная процедура расчета имеет смысл при выплате помощи для подчиненных, которые были трудоустроены в компанию меньше полугода назад и имеют право на досрочный отпуск.

Для сотрудников предприятий, которые финансируются из госбюджета, размер материальной помощи к отпуску закреплен приказом Минтруда России №163Н и должен равняться двум месячным окладам. Многие работники интересуются, облагается ли финансовая поддержка к отпуску налогом. Все зависит от величины матпомощи.

Если выплата не превышает 4000 рублей в год, то она не облагается НДФЛ. Если же материальная помощь больше 4000 рублей, тогда с нее уплачиваются налоги и страховые взносы. Об этом говорится в статьях 217 и 422 НК России. Также есть виды финансовой поддержки сотрудников, которые облагаются НДФЛ в другом порядке.

Не уплачиваются налоги с матпомощи, если она предоставляется в следующих случаях:

- для оплаты медицинских услуг, подтвержденных документально;

- лицам, пострадавшим в результате стихийного бедствия, чрезвычайного происшествия;

- пенсионерам при смерти члена семьи;

- гражданину, имеющему право на получение адресной социальной помощи, выплачиваемой из внебюджетных и бюджетных фондов;

- лицам, пострадавшим от теракта.

Материальная помощь при расчете отпускных — Трудовой кодекс

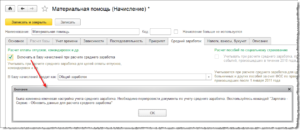

При оплате ежегодного отпуска бухгалтер суммирует доход сотрудника за год и делит на отработанные дни. Полученный дневной заработок умножается на дни отдыха, в итоге получается сумма отпускных к выплате.

Если в расчетном периоде работнику выплачивалась материальная помощь, то следует правильно ее учитывать при расчете среднего заработка.

Как учитываются матпомощь и разовая премия в расчете отпускных в организации?

Учет материальной помощи при расчете отпускных на предприятии

Как учитываются матпомощь и разовая премия в расчете отпускных в организации?

Прежде всего необходимо разобраться в том, из чего вообще должны складываться выплаты, причитающиеся работнику перед уходом в отпуск. Согласно ст.

115 ТК РФ каждому работнику, независимо от стажа и прочих обстоятельств, предоставляется отпуск сроком не менее 28 календарных дней за отработанный год, а в установленных законодательством случаях отпуск может быть и дольше. Согласно ст.

136 ТК РФ отпуск оплачивается как минимум за 3 дня до его фактического начала.

При этом, согласно ст. 114 ТК РФ, на время отпуска за сотрудником должен быть сохранен средний заработок. Соответственно, при оплате отпускных нужно определять, что именно входит в понятие «средний», а что нет. И все вопросы как раз и связаны с тем, материальная помощь входит в расчет отпускных или нет?

Исходить при этом нужно из следующего:

Ч. 2 ст. 139 ТК РФ, прямо указывающая на порядок исчисления средней зарплаты, гласит, что включать в нее следует все выплаты работнику, и неважно, из каких источников они производятся.

Подробнее вопрос о выплатах, используемых для расчета средней зарплаты, исследуется в п. 2 положения «Об особенностях исчисления…», утвержденного постановлением Правительства РФ от 24.12.2007 № 922 (далее — Положение). Там упоминаются разного рода премии и другие вознаграждения, которые предусмотрены действующей в организации системой оплаты.

Однако п. 3 Положения прямо говорит о том, что выплаты, которые не предусмотрены системой оплаты, учитываться не должны

И среди прочих подобных выплат, не включаемых в среднюю зарплату, указана матпомощь.

Скачать Положение о материальной помощи

Таким образом, предварительный вывод будет следующим: материальная помощь, предоставленная работнику от предприятия, не может учитываться при начислении средней зарплаты, а значит, размер отпускных не должен пропорционально увеличиваться. То же самое касается и любых других выплат, не предусмотренных законодательством или локальными нормативными актами, которые действуют на предприятии.

Не знаете свои права?

Подпишитесь на рассылку Народный СоветникЪ. Бесплатно, минута на прочтение, 1 раз в неделю.

Учет материальной помощи при расчете отпускных на предприятии

Однако вышеприведенные положения нельзя однозначно принимать за основу, поскольку на практике под выражением «материальная помощь» может пониматься всё что угодно. Ситуация осложняется тем, что ТК РФ этого понятия вообще не содержит, и соответственно, здесь приходится руководствоваться иными нормативными актами.

В частности, п. 6 ч. 5 ст. 50 закона «О государственной гражданской службе РФ» от 27.07.2004 № 79-ФЗ прямо упоминает такого рода выплаты для госчиновников, приурочивая их к очередному отпуску.

Если у вас остались нерешенные вопросы, ответы на них вы можете найти в КонсультантПлюс. Полный и бесплатный доступ к системе на 2 дня.

- реальная материальная помощь, то есть выплаты из прибыли организации, направленные на финансовую поддержку действующих и бывших работников, оказавшихся в тяжелом материальном положении, выплачиваемая нерегулярно, а именно по факту нуждаемости;

- регулярные выплаты, фактически стимулирующие работников за их успешный труд в течение года, и приуроченные к определенным событиям (окончание квартала, полугодия, года и т. д.).

В последнем случае такого рода выплаты предусматриваются локальными актами (ст. 41, 57 ТК РФ). Они на практике могут называться «материальной помощью», поскольку законодательство этого не запрещает — и в некоторых случаях так и происходит.

Такие выплаты должны учитываться во время расчета отпускных.

Однако ради единообразия применения закона, а также во избежание путаницы и возможных претензий со стороны налоговых органов от названия «материальная помощь» лучше отказаться, заменив его терминами «премия», «поощрительная выплата» и т. д.

Как начисляются выплаты к отпуску

По Трудовому законодательству, каждый гражданин имеет право, как работать, так отдыхать. Исходя из этого, государством предусматривается наличие возможности у каждого официально трудоустроенного гражданина на законных основаниях «погулять» 28 дней, не задумываясь в это время о своих служебных обязанностях.

По Трудовому законодательству, каждый гражданин имеет право, как работать, так отдыхать. Исходя из этого, государством предусматривается наличие возможности у каждого официально трудоустроенного гражданина на законных основаниях «погулять» 28 дней, не задумываясь в это время о своих служебных обязанностях.

К тому же этот период еще и оплачиваемый. Не в том объеме, к сожалению, в каком начисляется зарплата, а исходя из оплаты труда в среднем.

Организация вправе не предоставить возможность своим сотрудникам все эти 28 дней отгулять сразу. Но ведь и в случае разделения отпуска на 2 части (иногда несколько, все зависит от порядков предприятия) предусмотренные законодательством календарные дни оплачиваемого отдыха должны быть оплачены.

За время отдыха сотрудник никакую работу фактически не выполняет, поэтому зарплата ему начисляться не будет. Зато перед уходом в отпуск организацией выплачивается определенная сумма (по закону за 3 дня до отпуска), которая называется “отпускными“. Они начисляются по фиксированным показателям:

- расчетный период (все отработанные дни между отпусками);

- средний заработок (берется за тот же за период).

Во избежание ошибок в расчетах важно помнить, из чего же должна состоять сумма этого заработка, и суммируется ли материальная помощь для расчета отпускных, а также каков срок выплат

Каким образом считается средний заработок

Чтобы определить размер среднедневной зарплаты служащего, нужно сложить все выплаты, входящие в схему оплаты труда данной компании. Именно эта сумма в году должна быть выплачена за календарный день оплачиваемого отдыха. Таким образом, очевидно, что имеется в виду не исключительно должностной оклад.

К примеру, на Севере сотрудник одной организации ежемесячно получал:

- оклад 7000 рублей;

- премиальные 2000;

- надбавку за трудные условия труда 1000;

- за выслугу 1500;

- за научную степень 500;

- к тому же, за расчетный период (с января по июнь) ему были выплачены еще 3500 на питание и 6000 в качестве материальной помощи (материальный ущерб при непредвиденных обстоятельствах).

В случае ухода этого служащего в средних числах июня в оплачиваемый отпуск, его средний заработок будет вычисляться путем сложения: оклад+ премиальные + надбавки (за выслугу лет, за тяжелые условия и степень). А суммы материальной помощи и выплаты на питание в данном случае учитываться не будут ( они системой оплаты труда не предусмотрены).

Если бы руководством его компании 1000 рублей выплачивались сотрудникам в качестве оздоровительного пособия ежемесячно и были прописаны в соответствующем Положении (об оплате труда, к примеру), то эту сумму учли бы при расчете его средней заработной платы.

Особый вид денежных выплат — материальная помощь

Надо разобраться, что такое материальная помощь и к каким выплатам ее относить.

Точного определения понятия «материальная помощь» не дает ни трудовое законодательство, ни налоговое. Но, изучив нормы закона «О страховых взносах» и Налогового кодекса РФ, можно прийти к следующему заключению. Законодатели отнесли материальную помощь к доплатам социального характера и не связали ее напрямую с работой, выполняемой сотрудником.

Так как матпомощь не имеет зависимости от экономических показателей деятельности предприятия (будь то объемы продаж, выполнение плана или др.), в отличие, например, от ежеквартальных премий, ее нельзя отнести к расходам на заработную плату работников предприятия.

Иногда по воле директора организации работнику выдается определенная сумма материальной помощи.

Возможно, это стандартная денежная выплата, возвращаемая за поездку в санаторий, или поощрительная сумма.

Коллективный корпоративный договор или положения, регулирующие оплату труда и выплату материальной денежной помощи на данном предприятии, решают, какие выплаты будут относиться к зарплате.

Но так как эти доплаты не привязаны к заработной плате, то и в расчете отпускных они не принимают участия.

Специалисты, ведущие бухгалтерский учет, четко разъясняют, участвует ли материальная помощь в расчете отпускных. Социальные доплаты, не участвующие в расчете средней дневной заработной платы, следующие:

- Средства на оплату коммунальных услуг.

- Единоразовая социальная материальная помощь.

- Возврат средств за спецодежду, проезд, отдых или питание сотрудника.

- Выплаченные дивиденды от акций предприятия или проценты по корпоративным кредитам.

При исчислении среднедневной заработной платы в расчет входят выплаты:

- Ставка оклада, закрепленная трудовым договором.

- Процентные выплаты от выручки.

- Вознаграждение в организациях, работающих в сфере культуры и искусства, редакциях газет, журналов и интернет-изданий, авторские гонорары.

- Оплата труда сотрудника, выданная произведенной продукцией, материалами или сырьем.

- Доплаты за руководство, за переработку, за ночные смены, за трудовой стаж и т.п.

- Денежное вознаграждение депутатам, муниципальным и региональным служащим.

- К этому списку могут относиться постоянные дополнительно выдаваемые премии, закрепленные внутренними документами.

Материальная помощь входит в расчет отпуска

Когда материальная помощь входит в расчет отпускных, а когда нет — важные тонкости и примеры учета выплат Время пребывания в отпуске оплачивается работодателем, за каждый день отдыха начисляется среднедневной заработок. Порядок его исчисления указан в ст.

139 ТК РФ и Постановлении №922. Для правильного расчета размера отпускных, необходимо определить среднюю дневную зарплату, которая вычисляется п сумме полученных доходов за расчетный период.

- Входит ли?

- Какие выплаты не учитываются?

- Какие суммы включается?

- Выводы

Входит ли? В ст.139 ТК РФ говорится, что в среднюю зарплату следует включать только те выплаты, которые предусмотрены системой оплаты труда.

Входит ли материальная помощь к отпуску в расчет отпускных?

Для того чтобы доказать проверяющим, что такие выплаты являются именно материальной помощью — к отпуску или нет, неважно, — фирма-работодатель может в коллективном трудовом договоре привести четкое определение материальной помощи, а также критерии ее предоставления. За основу можно взять рассмотренные нами тезисы ВАС РФ

Какое имеет значение факт отнесения выплат к материальной помощи? Критерии отнесения тех или иных выплат к материальной помощи для работодателя могут играть роль: 1. При ведении налогового учета. Дело в том, что материальную помощь нельзя включить в расходы при расчете налогооблагаемой базы по налогу на прибыль (п.

23 ст. 270 НК РФ). В свою очередь, выплаты работникам, не признаваемые материальной помощью, в расходы включаются, и на них начисляются страховые взносы (на основании положений п. 3 ст. 422 НК РФ и п. 3 ст.

Входит ли материальная помощь в расчет отпускных?

Часто задаваемые вопросы Процесс начисления отпускных довольно часто вызывает вопросы у работников. Действительно, в законе мало что говориться о проведении расчётов.

Фактически все действия осуществляет бухгалтерия и определить правильность проведения вычислений бывает очень трудно. Кроме того, на практике возникают разные ситуации, которые также следует учитывать при расчетах.

Например, как проводится расчет среднего заработка для совместителя, будет ли учитываться доход за не полностью отработанный месяц, все ли премии исключаются из доходной базы.

Неполный отработанный месяц Мы уже упоминали о том, что при расчете среднего заработка принимаются во внимание только полностью отработанные месяца. Как быть, если сотрудник в расчетном периоде болел или находился в декрете? Или же в его случае имели место иные периоды, которые подлежат исключению

Входит ли материальная в отпускные выплаты

Средний заработок Средний заработок рассчитывается по формуле: доходы, полученные в расчетном периоде/12/29,3, где:

- 12 – количество месяцев расчетного периода (может быть меньше 12);

- 29,3 – среднее количество суток в месяце.

При вычислении среднего заработка необходимо получить данные по доходу работника за расчетный период. В число таких выплат включаются следующие:

- размер оклада;

- прибыль от сдельной работы;

- вознаграждение в не денежной форме;

- авторское вознаграждение;

- доплата за выполнение трудовой функции в сверхурочное время;

- премии и доплаты, которые установлены системой оплаты труда.

Расчетный период определяется в месяцах, которые отработаны полностью.

Материальная помощь при расчете среднего заработка не учитывается

Важно Как учитываются матпомощь и разовая премия в расчете отпускных в организации? Учет материальной помощи при расчете отпускных на предприятии Как учитываются матпомощь и разовая премия в расчете отпускных в организации? Прежде всего необходимо разобраться в том, из чего вообще должны складываться выплаты, причитающиеся работнику перед уходом в отпуск. Согласно ст

115 ТК РФ каждому работнику, независимо от стажа и прочих обстоятельств, предоставляется отпуск сроком не менее 28 календарных дней за отработанный год, а в установленных законодательством случаях отпуск может быть и дольше. Согласно ст.

Входит ли материальная помощь к отпуску в расчет среднего заработка

Начисления по ним производятся по двум показателям:

- расчетному периоду – всем отработанным дням между двумя отпусками;

- среднему заработку – который берется опять же за расчетный период.

И вот здесь очень важно, чтобы не ошибиться в расчетах, понимать, что именно входит в общий итог среднего заработка. Например, включается ли в расчет отпускных материальная помощь

Как посчитать средний заработок? Для того чтобы узнать, какова среднедневная оплата труда работника – а именно эта сумма выплачивается за каждый день отпуска, – необходимо сложить вместе все выплаты, которые входят в систему оплаты труда на предприятии. То есть речь не только об окладе.

Что такое отпускные

В соответствии с Трудовым кодексом РФ, каждому работающему гражданину положен ежегодный оплачиваемый отпуск минимум в 28 календарных дней с сохранением рабочего места.

Отпускные — это выплата, которую получает работник за 3 дня до отпуска за ранее отработанное время. Отпускные деньги являются второй статьей доходов после зарплаты, поэтому расчет должен быть очень скрупулезным. Получение отпускных денег гарантировано сотрудникам, которые оформили официальные трудовые договоры с работодателем. Деньги выдаются всем сотрудникам, независимо от занимаемой должности. Исчисление выплаты за отпуск ведется из бухгалтерского расчета последних 12 рабочих месяцев.

Для расчета принимают значение календарного месяца, то есть действительного периода с 1 по 30 (или 31) число. При найме на работу не с первого числа рабочие дни до начала следующего месяца в расчете не участвуют.

Выплаты за отпуск начисляют, отталкиваясь от двух показателей:

- Период расчета — сумма отработанных дней между отпусками.

- Усредненная зарплата — тоже рассчитывается за период между отпусками.

В эту категорию входит несколько пунктов. Относится ли к ним материальная денежная помощь?

В денежном выражении каждый день отдыха равен усредненной дневной зарплате. Поэтому нужно сложить плату за выполненную работу и остальные денежные выплаты, которые являются обязательством предприятия.

Порядок выдачи средств и бухгалтерского учета

Средства, выделенные в качестве материальной помощи, выдаются наличными либо перечисляются на счет. В первом случае ее начисление может проводиться:

- Вместе с зарплатой. Тогда перечисление вносится в ведомость.

- Отдельно от заработной платы. В такой ситуации заполняют расходный кассовый ордер.

Учет материальной помощи зависит от того, выплачивается она бывшему сотруднику, вышедшему на пенсию, его родственнику или тому, кто еще работает на предприятии. В первом случае сумма идет по счету 76 «Расчеты с разными дебиторами и кредиторами». Если средства передаются на руки работнику предприятия, используется для учета кредит счета 73 «Расчеты с персоналом по прочим операциям».

В зависимости от того, из какого источника выделяется сумма, указывается соответствующий дебет.

- Если средства выделены из текущей прибыли – дебет счета 91.

- Если средства взяты из прибыли, полученной в прошедших годах, – дебет счета 84.

- Когда финансовая поддержка берется из заработной платы – дебет счетов 20, 26, 44.

Начиная с 2010 года, материальная помощь подлежит налогообложению – уплачивается НДФЛ и взносы в фонды. Объясняется это тем, что оказание такой поддержки проходит как часть трудовых отношений между работником и предприятием.

Однако в ряде случаев перечисления освобождаются от налогообложения:

- помощь оказывается бывшему сотруднику и не превышает 4 тысячи рублей;

- средства передаются в связи со смертью близкого родственника либо самого работника;

- выплата делается по случаю рождения ребенка, усыновления, удочерения, оформления опекунства и не превышает 50 тысяч рублей на одного ребенка;

- деньги выплачиваются вследствие стихийного бедствия или другого чрезвычайного происшествия.

Важно! Материальная помощь освобождается от налогообложения и начисления страховых взносов только в случае, когда она выдана единовременно.

Материальная помощь при расчете отпускных: входит ли и как учитывается?

При оплате ежегодного отпуска бухгалтер суммирует доход сотрудника за год и делит на отработанные дни. Полученный дневной заработок умножается на дни отдыха, в итоге получается сумма отпускных к выплате.

Если в расчетном периоде работнику выплачивалась материальная помощь, то следует правильно ее учитывать при расчете среднего заработка.

Входит ли по закону?

Суммы, включаемые в общий доход для среднедневного заработка, указаны в п.2 Положения №922 от 24.12.2007.

В числе приведенных выплат значатся все те суммы, которые включены в систему оплаты труда. Это же подтверждает и ст.139 ТК РФ.

Что такое материальная помощь и можно ли ее отнести к выплате, связанной с оплатой труда?

Например, работодатель может помочь своему сотруднику деньгами в связи с рождением ребенка, смертью родственника, свадьбой, болезнью, сложной жизненной ситуацией, в которую попал человек.

Решение о выплате принимается работодателем либо на основании своей локальной документации, либо по собственной инициативе.

В организации могут быть приняты локальные акты, где прописано, за что работнику может быть выплачена материальная помощь, а также ее размеры.

При наступлении события сотруднику выплачивается денежная сумма.

В этой ситуации работодатель самостоятельно принимает решение об удовлетворении просьбы заявителя.

Подобные материальные выплаты никак не связаны с трудовой деятельностью работника в организации, его производственной функцией, выполнением рабочих задач, а потому такая денежная помощь не может включаться в систему оплаты труда и не входит в расчет среднего заработка для отпускных.

Этот же вывод подтверждает и п.3 Положения №922, где сказано, что выплаты социального характера и иного плана, не связаного с рабочим процессом, не входят в расчет.

Тут же дано пояснение, что к подобным суммам можно отнести и материальную помощь.

Рассчитать отпускные в онлайн режиме на сайте можно в калькуляторе.

Что учитывается?

В Положении №922 четко говорится о том, что материальная помощь, оказываемая сотруднику в связи с различными жизненными ситуациями, никак не связана с оплатой труда и не должна включаться в расчет отпускных.

Однако на практике возникает множество сложностей с тем, нужно ли учитывать ту или иную выплату работнику в общий доход. Связано это с отсутствием четкого понятия у работодателя, что такое система оплаты труда.

Многие организации не утруждают себя процессом оформления Положений об оплате труда, премировании, Коллективного договора.

В средний заработок можно включить только те выплаты сотрудникам, которые связаны с:

- его трудовыми обязанностями;

- рабочими заслугами;

- выполнением поставленных рабочих задач;

- выполнение определенных трудовых показателей.

Подобные выплаты именуются премиями, могут назначаться по итогам месяца, квартал, года или иного периода, а также носить разовый характер.

Именно единовременные премии чаще всего путают с материальной помощью.

Разовые премиальные за достижения на работе нужно включать в расчет, а материальную помощь социального и иного характера, не связанного с трудовой деятельностью работника, учитывать не нужно.

Как учитывать годовые премии?

Что не включается?

Денежную выплату можно назвать материальной помощью, которая не входит в заработок для отпускных, в случае, если для нее выполняются следующие условия:

- она не связана с выполнением должностных обязанностей;

- направлена на удовлетворение социальных потребностей;

- не прописана в локальных актах и положениях в качестве составной части оплаты труда;

- не носит регулярный характер;

- не стимулирует работника к лучшей работе.

Примерами такой мат.помощи являются суммы:

- выплаты к праздничным датам (день рождения, официальные праздники, день фирмы);

- выдаваемые в связи со значимыми событиями в жизни работника (свадьба, рождение, смерть);

- выплачиваемые по причине сложной жизненной ситуацией (не хватает денег не оплату кредита, лечение);

- назначаемые в связи со стихийными бедствиями (пожар, землетрясение, наводнение);

- прочие выплаты, носящие социальный характер.

Пример

Исходные данные:

Петров уходит в отпуск с 20 июня 2019 года.

Помимо заработной платы, ему выплачивалось в марте 10 000 в связи с рождением ребенка в семье и в мае 5 000 за завершение строительства объекта на работе. Обе выплаты предусмотрены коллективным договором.

Решение:

Какие из выплат нужно включить в расчет:

- 10 000 – это материальная помощь, выплаченная в связи со значимым событием в жизни работника – не входит в отпускные.

- 5 000 – это разовая премия, выплаченная в связи с выполнением определенного трудового показателя – входит в отпускные.