Налогообложение и страховые взносы на материальную помощь

Материальная помощь не облагается НДФЛ и страховыми взносами:

- Если ее размер не превышает 4000 руб.

- Помощь выплачена при нанесении вреда здоровью из-за стихийного бедствия

- Помощь выплачена при нанесении ущерба в связи с террористическим актом

- Помощь выплачена по причине смерти близкого родственника или самого работника

- Помощь в размере до 50000 руб. в связи с рождением ребенка (данная сумма общая на обоих родителей, получающих выплату каждый по своему месту работы)

Суммы выплаченной материальной помощи не уменьшают налог на прибыль, т.е. учесть их в расходах нельзя.

Один из наиболее распространенных видов материальной помощи – выплата в связи с отпуском. Она приравнивается к оплате за отработанное время, поэтому облагается НДФЛ и взносами в полном размере.

При упрощенной системе налогообложения, если мат. помощь установлена нормативными актами организации, то она приравнена к выплате зарплаты. Следовательно, ее можно включить в расходы (объект налогообложения «Доходы минус расходы»). Для выплаты на упрощенке действуют те же нормы, что и для общего режима, т.е. случаи, когда мат. помощь не облагается взносами и НДФЛ – те же.

Упрощенная система налогообложения

Работая на упрощенной системе налогообложения и оказывая материальную помощь физическому лицу, которое не является работником предприятия, в расходы по УСН ее включить нельзя.

Перечень расходов по УСН является закрытым и определен в статье 346.16 НК РФ, материальная помощь в этот список не входит.

Для выплаты материальной помощи от физического лица понадобится заявление, а от руководителя Приказ.

Бухгалтерские услуги от компании Бизнес-Аналитика. Доверьте ведение бухучета профессионалам и получите защиту от штрафов и пени.

на сайте, или позвоните нам по тел.: (495) 661-35-70!

Некоторые нюансы учета матпомощи для госслужащих

Ситуация несколько осложняется тем, что законодательством для госслужащих установлены отдельные правила расчета отпусков.

В п. 6 постановления Правительства РФ от 06.09.2007 г. № 562 указано, что материальная помощь входит в расчет отпускных служащих федеральных ведомств в размере 1/12 каждой начисленной выплаты за 12 месяцев перед началом отпуска. Данное требование распространяется на всех госслужащих, за исключением тех, размер оплаты труда которых зависит от результатов работы.

Во всех остальных хозяйствующих субъектах (включая частные организации) матпомощь не учитывают в составе среднего заработка и для отпускных. Необходимо учитывать, что данные выплаты должны соответствовать ряду критериев. Они не должны носить стимулирующий характер, не могут выплачиваться регулярно и не зависят от результатов трудовой деятельности.

Пример расчета отпускных госслужащего

Среднемесячное число календарных дней в расчетном периоде принимаем за 29,3 дня (п. 6 Постановления № 562) Для начала необходимо рассчитать средний дневной заработок (с учетом полученных выплат):

Материальная помощь как вид доходов

Такая поддержка, в отличие от других видов доходов, не зависит:

- от деятельности работника;

- от результатов деятельности организации;

- от цикличности периодов работы.

Основания для получения матпомощи условно можно разделить на два: общие и целевые. Предоставляется она, когда в жизни работника возникают какие-либо обстоятельства:

Полный перечень оснований для начисления матпомощи, а также их размеры устанавливаются нормативным (локальным) документом организации. В некоторых случаях, например, в связи с болезнью, размер матпомощи будет установлен по решению руководителя.

Как выплаты за счет прибыли и начисленные взносы отразить в бухучете

Для учета расчетов с работником, направляемым в командировку, применяется счет 71 «Расчеты с подотчетными лицами», а для прочих выплат – счет 73 «Расчеты с персоналом по прочим операциям». Счет 73 может применяться, например, при выплате материальной помощи. Затраты организации на выплату работнику материальной помощи (сумма выплачиваемой материальной помощи, а также начисленные страховые взносы) не связаны с изготовлением и продажей продукции, приобретением и продажей товаров. Значит, эти затраты являются прочими расходами (п. 2 , 4 , 11 ПБУ 10/99, утвержденного приказом Минфина России от 6 мая 1999 г. № 33н). Такие расходы признаются в бухгалтерском учете на дату возникновения задолженности перед работником (п. 16, 17, 19 ПБУ 10/99).

Включение материальной помощи в состав расходов отражается записью по дебету счета 91 «Прочие доходы и расходы» субсчет «Прочие расходы» и кредиту счета 73. Начисление страховых взносов отражается записью по дебету счета 91 и кредиту счета 69 «Расчеты по социальному страхованию и обеспечению».

Выплата работнику наличных денежных средств отражается записью по дебету счета 73 и кредиту счета 50 «Касса».

Материальная помощь в бухгалтерском учете полностью включается в состав расходов, а в налоговом учете – в сумме не более 4000 руб. в год. В результате этого на дату начисления материальной помощи в учете организации могут возникнуть постоянная разница и соответствующее ей постоянное налоговое обязательство (п. 4 , 7 ПБУ 18/02, утвержденного приказом Минфина России от 19 ноября 2002 г. № 114н). Оно отражается записью по дебету счета 99 «Прибыли и убытки» и кредиту счета 68.

А. Здоровенко,

консультант по бухгалтерскому учету и налогообложению ООО «АЗъ – Консультант»

matpomoshch.jpg

Похожие публикации

Одним из видов выплат непроизводственного характера работникам является материальная помощь, выплачиваемая нуждающимся в средствах сотрудникам по их заявлению. Список причин для выплаты не ограничен, матпомощь может выплачиваться: к отпуску работника, на лечение, в связи бракосочетанием, рождением ребенка и т.д. Работодатель сам принимает решение о выплате, ориентируясь на финансовые возможности компании. Включается ли материальная помощь в расчет отпускных и средней зарплаты? Можно ли рассматривать ее в качестве дохода работающих сотрудников? Ответы – в нашем материале.

Арбитры не пришли к единому мнению

Арбитры не так единодушны в интересующем нас вопросе, как чиновники. В арбитражной практике можно выделить два подхода к налогообложению материальной помощи (учитывая, что гл. 24 НК РФ утратила силу только с 2010 г., судебная практика имеется именно по ЕСН, а некоторым налогоплательщикам еще предстоит встречать выездные проверки по вопросам уплаты ЕСН в 2009 и 2008 гг., поэтому мы не будем забывать об этом налоге).

1. Материальную помощь нельзя включать в базу по налогу на прибыль и не нужно облагать ЕСН (Постановления ФАС МО от 14.01.2011 N КА-А40/16837-10, от 30.10.2009 N КА-А40/11455-09, Девятого арбитражного апелляционного суда от 05.10.2010 N 09АП-23570/2010-АК, ФАС ПО от 30.08.2010 по делу N А55-35672/2009, ФАС СЗО от 30.10.2009 по делу N А05-13609/2008).

Аргументация:

— материальная помощь работникам к отпуску не относится к расходам в силу прямого указания п. 23 ст. 270 НК РФ, даже если коллективным договором на работодателя была возложена обязанность оказывать такую помощь своим работникам;

— не всегда расходы, связанные с исполнением условий коллективного договора, экономически обоснованны для целей налогообложения прибыли;

— упоминание в ст. 255 НК РФ расходов в пользу работников и включение соответствующих выплат в трудовые договоры (коллективный договор) сами по себе не означают их безусловного отнесения к расходам, учитываемым в целях применения гл. 25 НК РФ. Если выплаты работникам материальной помощи к отпуску не имеют признаков начислений стимулирующего характера, связанных с производственными результатами, профессиональным мастерством и высокими достижениями в труде, либо признаков начислений стимулирующего или компенсационного характера, связанных с режимом работы и условиями труда, в силу п. 23 ст. 270 НК РФ матпомощь работникам не учитывается в расходах;

— матпомощь к отпуску не связана с выполнением трудовых обязанностей (с режимом работы, условиями труда, производственными результатами и содержанием труда работника) и не носит стимулирующего либо компенсационного характера. Она может быть выплачена только при наличии финансовой возможности у организации (то есть это необязательно), не отвечает принципам экономической обоснованности затрат и не направлена на получение прибыли;

— матпомощь, выплачиваемая работникам на основании коллективного договора, является одной из гарантий социальной защиты работодателем работников предприятия. Источник выплат социального характера — прибыль, остающаяся в распоряжении налогоплательщика.

2. Материальную помощь можно отнести к расходам по налогу на прибыль и следует облагать ЕСН (Постановления ФАС СЗО от 21.12.2010 по делу N А26-1859/2010, от 05.08.2009 по делу N А13-12387/2008, ФАС ДВО от 22.03.2010 N Ф03-1121/2010, ФАС ВВО от 01.09.2010 по делу N А39-2814/2009, Девятого арбитражного апелляционного суда от 08.12.2010 N 09АП-28245/2010-АК).

Выплаты материальной помощи к отпуску, предусмотренные коллективным и (или) трудовым договорами:

— производятся работникам, не имеющим нарушений трудовой дисциплины, по своей правовой природе носят стимулирующий характер и, соответственно, входят в систему оплаты труда;

— зависят от соблюдения работником трудовой дисциплины и от размера заработной платы, установленного системой оплаты труда;

— производятся в пределах фонда оплаты труда ежегодно при уходе работника в очередной оплачиваемый отпуск (то есть связаны с выполнением трудовых функций и получением дохода) и входят в систему оплаты труда на предприятии;

— фактически являются формой оплаты труда работников, поскольку определены договором (производятся раз в год всем работникам при уходе в отпуск, без заявления работников и издания руководством специального приказа) и осуществляются за счет средств фонда оплаты труда предприятия в размере среднемесячного заработка.

Размер материальной помощи определяется налогоплательщиком в зависимости от непрерывного стажа работы в обществе исходя из тарифной ставки присвоенного разряда (должностного оклада) работника. Матпомощь не оказывается работникам, уволенным по собственному желанию, имеющим дисциплинарные взыскания, совершившим хищения собственности общества и нанесшим обществу невозмещенный материальный ущерб.

То есть материальная помощь к отпуску не носит социального характера, связана с производственной деятельностью и выполнением работниками трудовых обязанностей, зависит от таких факторов, как добросовестный труд, соблюдение трудовой дисциплины и др. Следовательно, матпомощь является выплатой стимулирующего характера и относится к расходам на оплату труда.

Материальная помощь: определение, основания, бухгалтерский и налоговый учет, налоги

Получение материальной помощи от начальника для работника – счастье, а для бухгалтера – это дополнительные проблемы, поскольку материальная помощь в организации явление нечастое. Нужно понимать основные определения, налоговые и бухгалтерские последствия.

Понятия, виды и порядок отражения материальной помощи

Строгое понятие «материальной помощи» ни в одном законодательном акте не закреплено. «Современный экономический словарь» характеризует материальную помощь как помощь, оказываемую нуждающимся работникам предприятия, учреждения или другим лицам в вещественной или денежной формах.

В Национальном стандарте РФ ГОСТ Р 52495-2005 «Социальное обслуживание населения. Термины и определения» (утв. приказом Росстандарта от 30.12.

05 № 532-ст) материальная помощь определена как социально-экономическая услуга, состоящая в предоставлении клиентам денежных средств, продуктов питания, средств санитарии и гигиены, средств ухода за детьми, одежды, обуви и других предметов первой необходимости, топлива, а также специальных транспортных средств, технических средств реабилитации инвалидов и лиц, нуждающихся в постороннем уходе.

На первый взгляд, два абсолютно идентичных определения, но на самом деле они характеризуют абсолютно разные две формы помощи. Поэтому остановимся более подробно на классификации материальной помощи (см. рисунок).

Порядок предоставления сотрудникам материальной помощи оговариваются в коллективном договоре и/или в трудовом договоре. При этом работодатель должен установить основания, порядок и сроки предоставления, а также виды и размер материальной помощи.

Материальная помощь обычно выплачивается при наступлении определенного события — рождение ребенка, свадьба, смерть сотрудника или члена его семьи, очередной отпуск, стихийное бедствие или чрезвычайное происшествие (пожар, хищение и т. п.), так же наступление определенной даты (Новый год, 8 Марта и т.п.).

Выплату осуществляют на основании личного заявления работника, к которому прилагаются документы, подтверждающие факт особых обстоятельств, позволяющих получить материальную помощь:

- свидетельство о смерти родственника или его копия;

- свидетельство о заключенном браке или его копия;

- свидетельство, подтверждающее рождение ребенка/детей или его копия;

- справка из правоохранительных органов по факту возникновения пожара, затопления и иной чрезвычайной ситуации, повлекшей за собой материальные убытки;

- справка из здравоохранительных органов о причиненном вреде здоровью, нанесенной травме;

- прочие документы, подтверждающие возникшую чрезвычайную ситуацию, которая может стать основанием для выплаты материальной помощи.

При принятии руководителем организации положительного решения издается приказ, в котором указывается сумма получаемой сотрудником материальной помощи, и срок, в который она должна быть выплачена.

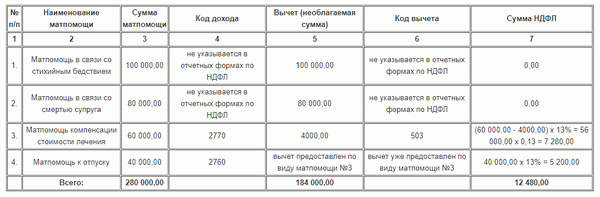

Коды доходов и коды вычетов материальной поддержки

Коды налогооблагаемой базы НДФЛ закреплены в Приказе ФНС от 10.09.2015 № ММВ-7-11/387@. В зависимости от основания матпомощи определяются:

- код дохода матпомощи (приложение 1 Приказа ФНС);

- код вычета, который предоставляет матпомощь (приложение 2 Приказа ФНС).

Рассмотрим пример. В результате пожара работница потеряла супруга, продолжительное лечение не дало результатов, работница оформила отпуск в связи с жизненными обстоятельствами. По решению руководителя организации работнице определена денежная поддержка:

Ниже рассматривается налогообложение материальной помощи сотруднику в 2020 году, а также материальная помощь до 4000 (налогообложение 2020 г.).