Счет 83: особенности отражения добавочного капитала

Добавочный капитал называют подушкой безопасности прежде всего потому, что он, как правило, не расходуется. На это указано в инструкции по применению Плана счетов (счет 83), где, в частности, разъясняется, что суммы, которые были отнесены на кредит счета 83, по общему правилу в дальнейшем не списываются. Вместе с тем указано, что записи по дебету счета 83 могут быть сделаны, но только в некоторых ситуациях:

- при погашении выявленной уценки внеоборотных активов;

- в целях увеличения уставного капитала фирмы;

- при распределении этих сумм между собственниками компании.

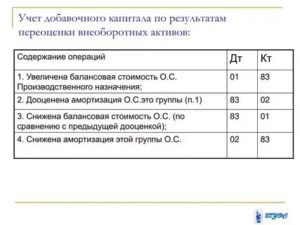

Выявленная дооценка ОС увеличивает добавочный капитал. Обратная ситуация возникает, если дооцененные в предыдущих периодах ОС по результатам текущей переоценки показывают снижение своей стоимости. Такое снижение (уценка) будет уменьшать ДК компании (п. 15 ПБУ 6/01).

ВАЖНО! Уменьшение добавочного капитала будет происходить только в том случае, если сумма выявленной уценки не превышает сумму совокупной дооценки по ОС за все предыдущие периоды. Если же превышение есть, оно будет относиться на финансовый результат и включаться в прочие расходы компании

ОБРАТИТЕ ВНИМАНИЕ! Для того чтобы можно было выявить сумму дооценки по конкретному объекту ОС, важно вести учет по каждому объекту ОС на отдельных субсчетах в разрезе счета 83. Вторым направлением, в котором организация может использовать добавочный капитал, является увеличение уставного капитала. В равной степени этот способ применим как для АО, так и для ООО

Ведь и закон «Об АО» от 26.12.1995 № 208-ФЗ, и закон «Об ООО» от 08.02.1998 № 14-ФЗ разрешают увеличивать уставный капитал за счет собственных средств компании

В равной степени этот способ применим как для АО, так и для ООО. Ведь и закон «Об АО» от 26.12.1995 № 208-ФЗ, и закон «Об ООО» от 08.02.1998 № 14-ФЗ разрешают увеличивать уставный капитал за счет собственных средств компании

Вторым направлением, в котором организация может использовать добавочный капитал, является увеличение уставного капитала. В равной степени этот способ применим как для АО, так и для ООО. Ведь и закон «Об АО» от 26.12.1995 № 208-ФЗ, и закон «Об ООО» от 08.02.1998 № 14-ФЗ разрешают увеличивать уставный капитал за счет собственных средств компании.

ВАЖНО! Однако здесь есть одно ограничение: нельзя увеличить уставный капитал с помощью собственных средств фирмы на сумму большую, чем стоимость ее чистых активов за вычетом текущего размера уставного и резервного капиталов (п. 2 ст

18 закона № 14-ФЗ, п. 5 ст. 28 закона № 208-ФЗ).

Третьим возможным направлением использования ДК компании является его распределение между собственниками.

Поэтому руководство компании при желании вправе принять решение о выплате участникам (акционерам) фирмы определенные средства из добавочного капитала.

Добавочный капитал (счет 83) в 2020 году

> уставный капитал > Добавочный капитал (счет 83) в 2020 году

Добавочный капитал – это составная часть собственного капитала организации. Для его учета предназначен пассивный счет 83, который имеет одноименное название.

Так как данный счет пассивный, то по кредиту счета 83 отражается увеличение добавочного капитала, а по дебету его уменьшение.

Добавочный капитал формируется из различных источников и может быть направлен на погашение различных расходов (убытков) организации или, например, на увеличение уставного (складочного) капитала.

Добавочный капитал, наряду с уставным и резервным, формируется собственный капитал организации.

Как формируется добавочный капитал

Формирование добавочного капитала и его дальнейшее увеличение (пополнение) происходит за счет нескольких источников, приведенных ниже;

- Суммы дооценки стоимости основных средств и нематериальных активов, полученные в результате переоценке стоимости объектов сроком полезного использования свыше 1 года. Такая переоценка проводится регулярно, в результате ее стоимость активов может как увеличиться, так и уменьшиться. В случае увеличения стоимости актива сумма дооценки (разность между восстановительной и первоначальной стоимостью) включается в состав добавочного капитала. В то же время при дооценке стоимости актива, необходимо увеличить начисленную по объекту амортизацию, величина дооценки амортизации уменьшает добавочный капитал.

Соответствующие проводки счету 83 имеют вид:

Д01 (04) К83 – увеличена стоимость основного средства (нематериального актива) на сумму дооценки, сумма дооценки включена в добавочный капитал.

Д83 К02 – увеличена величина начисленной по объекту амортизации пропорционально величине дооценки стоимости этого объекта.

- Эмиссионный доход. Данный доход получают акционерные общества в случае, если акции общества продаются по более высокой цене, чем их номинальная стоимость. Номинальная стоимость на акции устанавливается на стадии формировании общества. Проводка по включении эмиссионного дохода в добавочный капитал имеет вид:

Д75 К83 – отражен полученный эмиссионный доход.

- Курсовые разницы при расчетах в иностранной валюте. Если учредители делают вклады в уставной капитал в виде иностранной валюты, то в случае возникновения положительной курсовой разницы, вызванной отличием курсов валют, она включается в состав добавочного капитала. Соответствующая проводка имеет вид:

Д75 К83 – отражена величина положительной курсовой разнице по вкладу в УК в иностранной валюте.

- Дополнительные вклады в имущество общества, внесенные учредителями. Проводка имеет вид:

Д08 (51) К83 – отражен дополнительный вклад учредителя в виде основного средства (безналичных денежных средств) в имущество ООО.

Как уменьшить капитал

Сформированный добавочный капитал может быть уменьшен на суммы, указанные ниже:

- Суммы уценки стоимости основных средств и нематериальных активов, полученных в результате проведенной переоценки. Уценка стоимости актива возникает в случае, если стоимость, полученная в результате переоценки, оказывается ниже первоначальной стоимости. При этом начисленная амортизация по актива также должна быть уменьшенной пропорционально сумме уценки стоимости актива. Соответствующие проводки, выполняемые в данном случае имеют вид:

Д83 К01 – уменьшена стоимость основного средства (нематериального актива) на сумму уценки.

Д02 К83 – уменьшена величина начисленной по объекту амортизации пропорционально величине уценки стоимости этого объекта.

- Увеличение уставного капитала. Увеличить УК можно несколькими способами, о которых подробнее можно прочитать здесь. Один из способов – это увеличить его за счет средств добавочного капитала. При этом в бухгалтерском учете выполняется проводка:

Д83 К80 – отражено увеличение УК общества за счет средств добавочного капитала.

- Распределение добавочного капитала между учредителями. Проводки выглядит следующим образом:

Д83 К75 – отражены суммы, распределенные между участниками.

- Курсовые разницы. При вкладах в уставный капитал в иностранной валюте может наблюдаться как положительная, так и отрицательная курсовая разница. В случае положительной курсовой разницы, она включается в добавочный капитал, об этом писалось выше. Если курсовая разница отрицательная, то она уменьшает величину добавочного капитала. Проводки выглядит так:

Д83 К75 – отражена величина отрицательной курсовой разницы по вкладам в иностранной валюте.

Оцените качество статьи. Мы хотим стать лучше для вас:

Как формируется добавочный капитал

Как и любой другой капитал, добавочный капитал формируется за счет определенных средств и имеет определенные цели использования. Рассмотрим их.

Средства формирования добавочного капитала:

- Прирост стоимости внеоборотных активов по результатам переоценки;

- Эмиссионный доход — сумма разницы между продажной и номинальной стоимостью акций;

- Сумма НДС по имуществу, принятому в качестве взноса в уставный капитал, подлежащая налоговому вычету (Письмо Минфина России от 19.12.2006 N 07-05-06/302);

- Курсовая разница — разница при оплате доли уставного капитала в иностранной валюте (ПБУ 3/2006):

Цели использования добавочного капитала:

- Погашение сумм снижения стоимости внеоборотных активов, выявившихся по результатам переоценки;

- Увеличение уставного капитала;

- Распределение сумм между учредителями организации.

Третьим обстоятельством, приводящим к формированию добавочного капитала компании, положение № 34н называет получение фирмой иных аналогичных по своему характеру сумм.

К таким суммам можно отнести, к примеру:

- поступления от учредителей, не изменяющие размеры и номинальную стоимость их доли в уставном капитале (ст. 27 закона «Об акционерных обществах» от 08.02.1998 № 14-ФЗ, ст. 32.2 закона от 26.12.1995 № 208-ФЗ, раздел «Отражение акционерным обществом информации о вкладах в его имущество» в приложении к письму Минфина России от 28.12.2016 № 07-04-09/78875);

- имущество, полученное унитарным предприятием от собственника в хозяйственное ведение сверх размера уставного фонда (см. раздел «Раскрытие федеральным государственным унитарным предприятием информации об имуществе, полученном в хозяйственное ведение сверх размера уставного фонда» в приложении к письму Минфина России от 22.01.2016 № 07-04-09/2355).

Как следствие, если рублевая стоимость внесенных средств на дату их фактического поступления больше, чем рублевая оценка на момент формирования задолженности учредителя перед фирмой в бухгалтерском учете, то образуется положительная курсовая разница. Она и должна быть включена в добавочный капитал компании (п. 14 ПБУ 3/2006 «Учет активов и обязательств в иностранной валюте», утвержденного приказом Минфина России от 27.11.2006 № 154н).

Если организация ведет деятельность за пределами Российской Федерации, то активы и обязательства в иностранной валюте, возникающие в этой деятельности, при составлении бухгалтерской отчетности должны быть пересчитаны в рубли. Разницы, возникающие в результате пересчета этих активов и обязательств, зачисляют в добавочный капитал (абз. 2 п. 19 ПБУ 3/2006).

В состав добавочного капитала включаются также суммы НДС, восстановленного учредителем при передаче имущества в качестве вклада в уставный капитал и переданного учреждаемой организации (подп. 1 п. 3 ст. 170 НК РФ, письма Минфина России от 30.10.2006 № 07-05-06/262, от 19.12.2006 № 07-05-06/302). Кроме того, некоторые возможности формирования ДК предусматривает План счетов бухучета, утвержденный приказом Минфина РФ от 31.10.2000 № 94н.

В частности, в документе указано, что со счетом 83, помимо указанных выше, могут корреспондировать счета 84 «Нераспределенная прибыль» и 86 «Целевое финансирование». Следовательно, увеличить добавочный капитал можно за счет некоторой части оставшейся после выплаты дивидендов прибыли, а также с помощью целевых поступлений от инвесторов.

Таким образом, существуют вполне определенные способы формирования ДК в компании, явное представление о которых должен иметь каждый руководитель, чтобы упрочить финансовое положение фирмы.

Характеристика счета 83

Положения действующего ГК РФ определяют, что убыточные предприятия подлежат ликвидации. Ситуация становится критической, если объем чистых активов (ЧА) в течение 2-х лет меньше стоимости заявленного уставного капитала.

Улучшить свое финансовое состояние, то есть увеличить ЧА, юридические лица вправе и посредством формирования добавочного капитала (ДК), о чем должно быть принято и утверждено соответствующее решение. Предложенный вариант не сопровождается появлением дополнительных обязательств перед другими лицами. Чистые активы в достаточном объеме повышают и инвестиционную привлекательность организации, позволяют выплатить дивиденды ее участникам. Во избежание возникновения критической ситуации за показателем ЧА необходимо держать на контроле.

Добавочный капитал (ДК)― это счет 83 в бухгалтерском учете. Цель его создания изначально не предполагает дальнейшее использование для покрытия текущих расходов. Но в исключительных случаях размер ДК может быть сокращен:

- если в результате проведенной переоценки зафиксировано уменьшение стоимости основных средств (ОС);

- при росте уставного капитала;

- при необходимости произвести расчеты с учредителями.

Его использование

Цели, на которые может быть израсходован добавочный капитал, ограничены законодательством. К ним относятся:

-

Погашение отрицательной разницы между стоимостью основных фондов или нематериальных активов до проведения переоценки и после. Отрицательный итог переоценки ОС можно погасить средствами добавочного фонда только в том случае, если он был сформирован путем увеличения стоимости по результатам проведения предыдущей аналогичной процедуры тех же объектов. Списание отрицательной разницы возможно только в размере, не превышающем суммы дооценки.

Положение о бухгалтерском учете обязывает предприятия вести аналитический учет по каждому основному средству, подлежащему переоценке. При выбытии одного из объектов средства, образовавшиеся в результате переоценки, относятся на финансовый результат и формируют нераспределенную прибыль либо непокрытый убыток. Выполнить такую хозяйственную операцию можно лишь при выбытии, так как полный износ не повлечет изменений дополнительных ресурсов. - Передача средств на увеличение размера уставного капитала. Направление дополнительных средств, отраженных в балансе на 83 счете, на увеличение уставного фонда законодательством не регламентировано. В теории организация имеет право использовать весь добавочный капитал. На практике его полное использование экономически нецелесообразно, так как суммы, образовавшиеся в результате дооценки, уже нельзя будет потратить на погашение отрицательной разницы переоценок основных средств и их придется покрывать за счет чистой прибыли.

- Распределение дополнительных средств между участниками. Распределение между учредителями возможно в случае ликвидации организации. Правомерность данной процедуры работающего предприятия может вызвать вопросы со стороны контролирующих органов.

- Еще одним направлением, не урегулированным современным законодательством, является погашение убытков прошлых периодов. Такая хозяйственная операция не будет считаться нарушением, однако тогда налогоплательщик потеряет право восстановления убытков прошлых лет через отнесение на затраты при расчете налога на прибыль организации.

Виды счетов бухгалтерского учета

Также можно взять 60 «Расчеты с поставщиками». 60 счет активный или пассивный? Аналогично его проанализировав, делаем вывод, что сч. 60 также активно-пассивный. Также счета можно разбить на синтетические и аналитические.

Инфо

Синтетические и аналитические счета бухгалтерского учета Синтетические счета— это счета, на которых имущество или обязательства отражаются в обобщенном виде, в них учет всегда ведется в денежном эквиваленте. Аналитические счета — это счета, на которых отражаются детальные данные по каждому отдельному виду имущества или обязательств, они открываются в дополнение к синтетическим.

При этом остатки и обороты синтетического счета должны быть равны остаткам и оборотам всех аналитических счетов, открытых к нему. Группы счетов аналитического учета называются субсчетами. Субсчет — это промежуточное учетное звено между синтетическим и аналитическими счетами бухгалтерского учета.

Учет резервного капитала (счет 82)

Резервный капитал – это одна из составляющих собственного капитала предприятия, наряду с уставным и добавочным. Резервным капитал формируется на счете 82, по кредиту происходит формирование и увеличение резервного капитала, по дебету – его уменьшение (использование).

Резервный капитал формируется не всеми организации, многие предприятия обходятся без резервов, но в ряде случае он обязателен для формирования. В частности, обязательно должны резервировать средства акционерные общества, а вот другие организации создаются резерв на свое усмотрение, в соответствие со своими учредительными документами и учетной политикой, принятой в организации.

Средства резерва могут быть потрачены на возможные непредвиденные расходы, которые могут возникнуть в процессе деятельности предприятия. АО могут потратить эти средства на выкуп собственных акций.

Резервный капитал состоит, прежде всего, из резервного фонда. Кроме этого, в него могут включаться и другие фонды, например, специальный фонд акционирования работников, специальный фонд для выплаты дивидендов по привилегированным акциям. Состав резервного капитала прописывается в уставе общества.

Порядок формирования резервного капитала

Формируется резерв в начале года, когда происходит распределение чистой прибыли, полученной за год. По итогам года проводится собрание учредителей, на котором утверждается дата отчетности, принимаются различные решения, распределяется чистая прибыль за год, в том числе принимается решение о создании или пополнении резервного капитала.

Величина резервного капитала для акционерных обществ имеет минимальную границу, ниже которой быть не может – 5% от уставного капитала. Реальная величина резерва устанавливается каждой организацией самостоятельно (с учетом минимальной границы). Размер резервного капитала прописывается в учредительных документах. Все прочие организации могут создавать резервный капитал любой величины, никаких ограничений в данном случае нет.

Таким образом, в начале года средства из чистой прибыли могут быть потрачены на пополнение резервного капитала. Пополнение происходит до той суммы, которая прописана в уставе общества.

Формируется резерв на счете 82 «Резервный капитал». Вместе с тем можно не использовать отдельный счет 82, а формировать резерв прямо на счете 84 Нераспределенная прибыль (непокрытый убыток) обособленно на отдельном субсчете.

Проводки по счету 82:

Д84 К82 – пополнение резервного капитала средствами чистой прибыли, полученной за отчетный год.

Д82 К84 – средствами резерва покрыты убытки, полученных в течение года.

Примеры типовых хозяйственных операций и проводок по 83 счету

Пример №1. Уменьшение размера добавочного капитала на сумму выбывшего основного средства

Допустим, организацией списано ОС — электронасосный агрегат, восстановительной стоимостью 800 000 руб. и накопленной амортизацией 800 000 руб. Переоценка объекта была проведена по состоянию на 01.07.2017г. Согласно данным аналитического учета 83 счета — дооценка объекта в результате переоценки составила 130 000 руб.

Проводки по 83 счету, сделанные в учете:

| Дт | Кт |

Сумма,

руб. |

Описание проводки | Документ |

| 02 | 01 | 800 000 | Списан агрегат | Акт о списании объекта ОС |

| 83 | 84 | 130 000 | Списана сумма дооценки выбывшего агрегата | Бухгалтерская справка |

Пример №2. Отражение в учете операций по переоценке ОС, связанных с добавочным капиталом

Допустим, согласно учетной политике, организация регулярно на конец отчетного года переоценивает административные здания, числящиеся на её балансе, по текущей (восстановительной) стоимости. Оценка проводится независимым оценщиком.

Таблица данных по переоценке на 31.12 отчетного года:

| Группы ОС |

Текущая

(восстановительная) стоимость, руб. |

Амортизация

нарастающим итогом, руб. |

Дооценка, руб. | |

| ОС |

Амортизации

ОС |

|||

| Административные здания | 12 000 000 | 600 000 | 400 0000 | 200 000 |

Проводки по 83 счету, сделанные в учете:

| Дт | Кт |

Сумма,

руб. |

Описание проводки | Документ |

| 01 | 83 | 4 000 000 | Дооценка административных зданий |

Бухгалтерская справка-расчет, инвентарная карточка учета ОС |

| 83 | 02 | 200 000 | Дооценка амортизации | Бухгалтерская справка-расчет, инвентарная карточка учета ОС |

Пример №3. Формирование добавочного капитала за счет курсовой разницы

Предположим, единственным учредителем ООО является шведская фирма. Уставный капитал составляет 1 178 790 руб. Свидетельство о постановке на учет ООО датировано 20.12.1015г. Поступление на валютный счет ООО — 20.01.2016г. в сумме 15 000 шведских крон.

Проводки по 83 счету, сделанные в учете:

| Дт | Кт |

Сумма,

руб. |

Описание проводки | Документ |

| В декабре 2015г. | ||||

| 75 | 80 | 1 178 790 | Задолженность учредителя по вкладу в УК | Устав ООО |

|

В январе 2016г.

Курс шведской кроны на дату получения оплаты 20.01.2016г. — 80,0744 руб. |

||||

| 52 | 75 | 1 201 116 | Шведские кроны поступили на валютный счет | Выписка банка по валютному счету (15000*80,0744) |

| 75 | 83 | 22 326 | Курсовая разница по вкладу в УК | Бухгалтерская справка-расчет (1 201 116 — 1 178 790) |

Какие бывают бухгалтерские счета?

Внимание

Пример предполагает использование только активных счетов, т. к. иные еще не изучены. Для того чтобы правильно записать информацию, сначала нужно определиться с тем, какие счета вступают во взаимосвязь.

Готовую продукцию учитывают на 43 счете. Основное производство передает ТМЦ на склад, значит, по счету 20 сумму нужно указать в кредите. С другой стороны, количество продукции на хранении увеличивается, и счет 43 дебетуется: Дт 43 Кт 20.

По аналогии составим остальные проводки без указания сумм операций. Вот что получится в итоге: 1. Дт 01 Кт 08. 2. Дт 08 Кт 19.

3. Дт 20 Кт 25, Дт 20 Кт 26. 4. Дт 23 Кт 10. 5. Дт 45 Кт 41. 6. Дт 57 Кт 50.

Формирование добавочного капитала

Законодательно установлен перечень источников поступления средств добавочного фонда.

- Повышение текущей (первоначальной) стоимости внеоборотных активов организации, возникшее при проведении процедуры переоценки.

Примечание! Переоценка внеоборотных активов осуществляется в организации для расчета фактической рыночной стоимости имущества (к примеру, в целях привлечения дополнительных инвестиций). Процедура происходит путем перерасчета первоначальной стоимости основных средств или текущей (если процедура осуществлялась ранее). Решение о проведении переоценки должно отражаться в учетной политике, процедура переоценки осуществляется ежегодно. Подробнее об отображении итогов переоценки основных средств в 1с:

- Превышение между номинальной ценой акций и реализационной стоимостью. Учитывается сумма разниц по стоимости акций, покупка которых учредителями влияет на первоначальное образование размера уставного капитала акционерного обществаили его дальнейшее увеличение.

Примечание! Минимальный лимит уставного капитала акционерных обществ – 100 тыс. рублей для публичного, 10 тыс. рублей для непубличного. Решение об увеличении размера уставного капитала может быть принято только после оплаты его первоначального объема.

- Оприходование средств целевого финансирования (например, на приобретение оборудования и т. д.).

- Положительные курсовые разницы при осуществлении расчетов по вкладам учредителей компании (в том числе и в уставный капитал организации). Положительные курсовые разницы возникают в ситуациях, когда курс валюты согласно ЦБ РФ на дату регистрации размера уставного капитала ниже, чем на дату фактического внесения средств учредителем.

- Положительные курсовые разницы, возникающие при переоценке активов и обязательств компании, выраженных в иностранной валюте в целях осуществления деятельности за пределами территории РФ в рубли.

Как определить: пассивный счёт или активный?

Если у определенной организации вдруг возникли кредиторские обязательства – они будут отражены в кредите соответствующего счета, открытого для учета, а погасить их можно по дебету этого счета. При наличии дебиторских обязательств (отражение в дебете) вся процедура погашения обязательств проводится по кредиту этого счета.

Важно

На активно – пассивных счетах 90 «Продажи» и 91 «Прочие доходы и расходы» доходы всегда вписаны по кредиту, а расходы проходят только по дебету. А уже в конце отчетного периода эти синтетические счета полностью закроются.

Это значит, что на этих счетах (тоже активно-пассивных) начального сальдо нет и быть не может, возможно лишь сальдо по их субсчетам. Что такое синтетический учет Синтетический учет — это учет собранных сведений по видам имущества, хозоперациях, по обязательствах, учитывая их экономические значения.

Примеры типовых хозяйственных операций и проводок по 83 счету

| Дт | Кт |

Сумма,

руб. |

Описание проводки | Документ |

| 02 | 01 | 800 000 | Списан агрегат | Акт о списании объекта ОС |

| 83 | 84 | 130 000 | Списана сумма дооценки выбывшего агрегата | Бухгалтерская справка |

| Группы ОС |

Текущая

(восстановительная) стоимость, руб. |

Амортизация

нарастающим итогом, руб. |

Дооценка, руб. | |

| ОС |

Амортизации

ОС |

|||

| Административные здания | 12 000 000 | 600 000 | 400 0000 | 200 000 |

| Дт | Кт |

Сумма,

руб. |

Описание проводки | Документ |

| 01 | 83 | 4 000 000 | Дооценка административных зданий | Бухгалтерская справка-расчет, инвентарная карточка учета ОС |

| 83 | 02 | 200 000 | Дооценка амортизации | Бухгалтерская справка-расчет, инвентарная карточка учета ОС |

| Дт | Кт |

Сумма,

руб. |

Описание проводки | Документ |

| В декабре 2015г. | ||||

| 75 | 80 | 1 178 790 | Задолженность учредителя по вкладу в УК | Устав ООО |

|

В январе 2016г.

Курс шведской кроны на дату получения оплаты 20.01.2016г. — 80,0744 руб. |

||||

| 52 | 75 | 1 201 116 | Шведские кроны поступили на валютный счет | Выписка банка по валютному счету (15000*80,0744) |

| 75 | 83 | 22 326 | Курсовая разница по вкладу в УК | Бухгалтерская справка-расчет (1 201 116 — 1 178 790) |

Формирование добавочного капитала за счет взносов участников

Пример 7

Акционеры ЗАО приняли решение в целях увеличения чистых активов общества внести 4 млн руб. в добавочный капитал общества (протокол заседания от 19.12.2013). Взносы сделаны акционерами с 23.12.2013 по 25.12.2013.

В бухгалтерском учете будут отражены следующие проводки:

К счету 75 «Расчеты с учредителями» могут быть открыты иные, нежели предусмотренные Инструкцией по применению Плана счетов субсчета, например 75-3 «Прочие расчеты с учредителями».

Следует различать поступления от акционеров (участников) для увеличения чистых активов предприятия и прочие безвозмездно полученные ценности – в отношении последних нет законных оснований признавать их добавочным капиталом. В соответствии с Инструкцией по применению Плана счетов учет безвозмездных поступлений ведется по счету 98 «Доходы будущих периодов», субсчет 98-2 «Безвозмездные поступления», с последующим списанием в кредит счета 91 «Прочие доходы и расходы».

Активные и пассивные счета бухгалтерского учета. активный счет — это…

Активные счета можно распознать по наличию у него дебетового сальдо. Также сальдо может быть нулевым, когда оборот по дебету равен обороту по кредиту. Активные бухгалтерские счета не могут иметь кредитового сальдо. Примеры активных счетов:

- 01 «Основные средства»

- 10 «Материалы»;

- 20 «Основное производство»

- 50 «Касса».

Полный перечень можно посмотреть в таблице ниже. Пассивные Предназначены для учета пассивов предприятия, по дебету отражается уменьшение пассива, по кредиту — его увеличение. Отличительной особенностью пассивных счетов является то, что его сальдо всегда кредитовое или равно нулю, сальдо пассивного счета не может быть дебетовым. Основы бухучета Бухгалтерские счета позволяют учитывать все операции, ежедневно осуществляемые в организации, и обеспечивают ведение бухгалтерского учета. Что такое счет, можно прочитать в этой статье, написано очень просто и понятно. Все существующие счета можно разделить на активные, пассивные и активно пассивные. Чем они отличаются и что на них учитывается? Разберемся с этими вопросами ниже. Внизу статьи приведена таблица, в которой можно посмотреть, какой счет относится к активным, какой к пассивным, а какой к активно-пассивным. Вид счета зависит от того, что на нем должно учитываться активы, пассивы или то другие.

Про активы и пассивы можно прочитать здесь, тоже все доступно написано. Название говорит само за себя. Данные счета предназначены для учета активов предприятия, при этом увеличение актива отражается по дебету, уменьшение актива — по кредиту.

Страховое правоPermalink

Страховое правоPermalink

Использование добавочного капитала: спорные моменты

Помимо общеустановленных случаев использования добавочного капитала, которые на практике особых споров не вызывают, существуют также несколько противоречивых ситуаций.

В практике у многих компаний хоть раз за несколько лет образуются убытки. При этом среди специалистов тех фирм, в которых сформирован ДК, очень часто возникают расхождения во мнениях по следующему вопросу: можно ли за счет ДК покрыть образовавшиеся убытки прошлых лет?

С одной стороны, можно предположить, что поскольку действующее законодательство такое направление расходования средств добавочного капитала прямо не предусматривает, то использовать в целях покрытия убытков его нельзя.

С другой стороны, прямого запрета так поступать действующее гражданское, бухгалтерское и налоговое законодательство не содержит. Контролирующие органы отмечали лишь, что нельзя покрыть убытки за счет той части ДК, которая соответствует сумме дооценки ОС (письмо Минфина РФ от 21.07.2000 № 04-02-05/2).

Возникают споры на практике и вокруг другой ситуации. Как было указано выше, с помощью ДК можно частично увеличить уставный капитал. Однако сам добавочный капитал складывается из разных по своей экономической природе средств. Возникает вопрос: любые ли части ДК могут увеличивать уставный? Ведь в состав ДК могут входить, к примеру, суммы положительной переоценки объектов ОС, фактически не образующие реальный приток денежных средств в фирме.

С одной стороны, ПБУ 6/01 разрешает использовать величину выявленной переоценки либо на покрытие выявленной впоследствии уценки ОС, либо на увеличение нераспределенной прибыли фирмы (если ОС выбывает). Можно ли внести добавочный капитал в этой части в счет увеличения уставного капитала, в ПБУ не указано.

В то же время законодатель не ограничивает право организации использовать добавочный капитал на увеличение уставного в зависимости от того, какую именно природу имеют отдельные части ДК. К тому же контролирующие органы также не выделяют каких-либо исключений в норме, разрешающей увеличивать уставный капитал компании за счет добавочного (письмо УФНС России по г. Москве от 01.04.2005 № 20-12/21866).

Поэтому представляется, что организация вправе самостоятельно решать, какие именно части из ДК должны быть направлены на увеличение уставного.