Основные правила ведения бухучета в общепите (нюансы)

В том случае, когда предприятие выпускает блюда, рецептура которых не предусмотрена Сборниками рецептур, действующими в настоящий момент, на каждое из этих блюд должны быть разработаны стандарты предприятия (СТП), технические условия и технико-технологические карты (ТТК). В калькуляционной карточке предусмотрено несколько граф, в которых рассчитывают продажную цену каждый раз, когда происходят изменения компонентов сырьевого набора и цен на сырье и продукты. Правильность исчисленной в калькуляционной карточке продажной цены подтверждается подписями заведующего производством, лица, составившего калькуляцию, и утверждается руководителем организации.

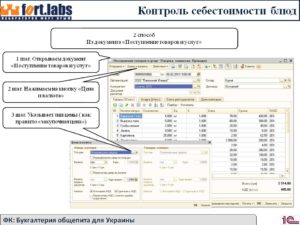

Рассчитать продажную цену можно разными способами в зависимости от метода формирования продажной цены.

2 способ: в стоимость набора продукты входят по стоимости: цена приобретения + торговая надбавка, а продажная стоимость определяется путем добавления к указанной общей стоимости сырьевого набора наценки общественного питания.

3 способ: в стоимость набора продукты входят по продажной цене (цена приобретения + единая наценка или продажная цена + торговая надбавка + наценка.), а продажная цена равна стоимости сырьевого набора.

2. Задачи и организация учета продуктов, товаров, тары и реализации готовой продукции

2.1 Цели, задачи и принципы бухгалтерского учета товаров и тары

Основными объектами бухгалтерского учета в общественном питании являются, товары и тара. Эти ценности составляют преобладающую часть оборотных средств организации. Поэтому правильная организация учета, товаров и тары должна находиться в центре внимания бухгалтерского аппарата.

Главными целями учета товарных операций в общественном питании являются:

- Формирование полной и достоверной информации о товарообороте и валовом доходе;

- Контроль над наличием и движением товаров и тары, состоянием товарных запасов и эффективностью их использования.

Для достижения этих целей необходимо решить следующий комплекс бухгалтерских задач:

1) обеспечение совместно с другими службами правильной организации материальной ответственности за товары и тару;

2) проверка правильности документального оформления, законности и целесообразности товарно-тарных операций, своевременное отражение их в учете;

3) проверка полноты и своевременности оприходования товаров и тары материально ответственным лицам, правильности описания реализованных и отпущенных товаров;

4) контроль за соблюдением нормативов товарных запасов, выявление неходовых, залежалых и недоброкачественных товаров;

5) проверка правильности описания товарных потерь;

6) контроль совместно с другими службами организации за соблюдением правил проведения инвентаризации, своевременное и правильное выявление ее результатов;

7) своевременное и правильное выявление валового дохода.

Для эффективного решения изложенных задач необходима рациональная организация бухгалтерского учета на основе следующих принципов учета продуктов, товаров и тары.

1. Организация учета по каждому материально ответственному лицу (бригаде): в этом случае практически реализуется принцип персональной ответственности каждого материально ответственного лица. Ответственность вытекает из договора о материальной ответственности, а обоснованный иск виновному лицу организация может предъявить лишь при организации раздельного учета.

Нет необходимости в организации учета по каждому материальному лицу, если работник общественного питания не отвечает персонально за сохранность товаров. Так ведут учет в странах с развитой рыночной экономикой, где практически отсутствует система материальной ответственности в нашем понимании. Все потери от недостач и хищений, как правило, списываются за счет фирмы. В нашей стране таким образом организован учет в небольших организациях, где работники доверяют друг другу (семейные, частные фирмы и т. п.)

ВСтатьи

Формы бухгалтерской отчетности при УСН

Цель, ради которой компании на «упрощенке» ведут бухучет, — это составление бухгалтерской отчетности. Управленческий учет они вели и в период освобождения от официального бухгалтерского учета. Поэтому начнем с упрощенных форм отчетности. Они представлены в приложении № 5 к Приказу Минфина России от 02.07.2010 № 66н «О формах бухгалтерской отчетности организаций».

Для применения упрощенных форм специального решения компании принимать не нужно (п. 6 Приказа № 66н). А вот если компания намерена применять общеустановленные формы — это должно быть предусмотрено ее учетной политикой.

Обязательные формы отчетности — бухгалтерский баланс и отчет о финансовых результатах. Формально от составления приложений к этим формам малые предприятия не освобождены. Однако в приложениях приводится только наиболее важная информация, без знания которой невозможна оценка финансового положения компании или финансовых результатов ее деятельности. Оштрафовать вас за отсутствие приложений невозможно.

Прилагать к отчетности справку, подтверждающую, что ваша компания соответствует критериям субъекта малого предпринимательства, не требуется.

К сожалению, простота этих форм обманчива. Дело в том, что в экземпляре, представляемом в орган государственной статистики, необходимо по каждой строке указать код из перечня, относящегося к общеустановленным формам. В упрощенных формах применены укрупненные показатели, включающие несколько показателей (без их детализации). В результате код строки указывается по показателю, имеющему наибольший удельный вес в составе укрупненного показателя (п. 5 Приказа № 66н).

Пример 1. ООО «Меридиан» осуществляет деятельность в сфере оптовой торговли. За отчетный год сумма расходов по обычной деятельности — 40 млн руб., в том числе себестоимость продаж — 35 млн руб., коммерческие расходы — 5 млн руб. Поскольку показатель «Себестоимость продаж» преобладает, по строке «Расходы по обычной деятельности» отчета о финансовых результатах следует указать код 2120.

Отчетные показатели можно приводить в миллионах рублей. Такой выбор избавит вас от необходимости детализации, если она вызывает у вас затруднения.

Упрощение бухучета — это миф

В действительности применение упрощенных подходов требует не только специальной подготовки, но и способности к формированию профессиональных суждений. При всем этом не нужно забывать о необходимости иметь качественные первичные документы, удостоверяющие расходы компании. Иначе не избежать проблем при налоговых проверках.

Множество нюансов имеет начисление взносов на обязательное социальное страхование работников.

Для малых предприятий не снижены и требования к ведению кадрового учета.

В результате трудно представить, как все это может выполнить руководитель компании, принявший решение обойтись без бухгалтера. Ведь перед ним и без того стоит тяжелая задача — обеспечить стабильность доходов от предпринимательской деятельности в непростых экономических условиях.

Онлайн-курсы для бухгалтеров

Повышение квалификации. Профпереподготовка. Документы установленного образца в Контур.Школе

Расписание курсов

Ну а бухгалтерам, работающим на «упрощенке», пора преодолеть психологический барьер перед полноценным учетом на основе двойной записи. Ведь и при простой записи обращения к ПБУ не избежать.

При формировании учетной политики не забывайте о требовании рациональности (п. 6 ПБУ 1/2008 «Учетная политика организации»). Оно позволяет избегать избыточной детализации в отслеживании фактов хозяйственной жизни. Ведь главная цель бухгалтерской отчетности — информирование заинтересованных пользователей (в общих чертах) о показателях вашей предпринимательской деятельности.

Автоматизация работы автосервиса

В помощь бухгалтеру и собственнику создано большое количество программ для облегчения ведения учета.

Программа БИТ.Автосервис создана на базе 1С:Управление торговлей 8.3., ред. 11. Таким образом, пользователи получают все преимущества и функционал известного продукта 1С. Еще один плюс: бухгалтеру не нужно долго учиться и разбираться в системе, для обмена данными с «1С:Бухгалтерия» используются стандартные механизмы.

Решение БИТ.Автосервис автоматизирует предприятие любого размера: от маленького СТО с двумя подъемниками до сетевых автосервисов.

Какие преимущества дает программа?

Вы сможете:

- видеть подробную историю взаимодействия с каждым клиентом и партнером;

- оперативно получать данные о необходимости и статусе заказа запчастей;

- видеть и анализировать все виды взаиморасчетов с поставщиками.

В решение встроен отдельный блок по отчетности, где есть все отчеты по складу, продажам, поставщикам и клиентам, которые доступны в привычной программе 1С:Управление торговлей.

Налогообложение для ресторана

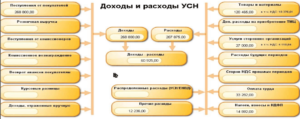

Этот режим выбирают, чтобы снизить налоговую нагрузку. Когда доля дохода, а именно чистой прибыли от общей выручки, небольшая, до 30%, то это действительно выгодно. Зачем платить 6% от всей выручки, если вы можете заплатить 15% от чистой прибыли, ведь в таком случае на оплату налогов уйдет почти в 2 раза меньше денег, чем было бы на основной системе налогообложения.

Но есть и обратная сторона такой формы налогообложения: дополнительная нагрузка с ведением учета. Расчеты ведутся как кассовым методом, так и начислением. То есть вам придется считать не только доходы, но и расходы, которые на УСН считать гораздо сложнее, чем на основной системе.

Нужно учитывать три фактора:

- Поступление товара, продуктов на склад.

- Оплата товаров, продуктов поставщику.

- Отгрузка (продажа) покупателю.

Обязательно соблюдение всех трех факторов, чтобы это можно было записать в расходы.

Например, кафе купило бутилированное пиво у поставщика → продало его гостю в заведении → получило деньги.

Если следовать логике, вот они — расход и доход, так как заведением ничего не производилось, а осуществлялась лишь перепродажа товара.

Но это будет расходом, только при условии, что за поставку кафе уже расплатилось с поставщиком. Так как, зачастую, у поставщиков есть условия с отсрочкой платежа на месяц или даже три. Выходит, что формально расчета с поставщиком не было.

В таком случае у есть доход, так как деньги получены, но расхода нет. И как только произойдет расчет за это пиво, именно в момент оплаты поставщику нужно сделать запись в книге расходов и доходов, что оплата за это конкретно этот товар прошла. Постоянно держать это в голове, довольно, сложно. Поэтому такой вид учета требует дополнительного оборудования, как минимум системы учета.

Также стоит учитывать и факт получения товара по накладной. Потому что для ресторатора может возникнуть еще одна неприятная ситуация. Например, вы проводите оплату поставщикам, но товары еще не получили, а продаете гостям товар из старых запасов. В этом случае оплата и получение товара нельзя считать расходом. До тех пор, пока этот товар не будет продан. Это касается не только товаров, но и ингредиентов для полуфабрикатов: только в момент отгрузки (продажи) гостю готовой продукции вы сможете записать это как расход.

Что касается основной системы налогообложения, то здесь используется чистый метод начисления. Не нужно следить за движениями денежных средств — только отчитываться о движении товаров.

Например, вы получили товары по накладной и оприходовали их на склад, дальше продали товары гостю. В этот момент происходит одновременно отражение выручки и себестоимости, и все сразу же списывается в расходы

Неважно, был ли он оплачен поставщику, он всегда уходит в затраты по себестоимости

Но на основной системе нужно оплачивать еще и НДС. Он заложен в цену товаров, и в заведении будет считаться только как разница между входящей и исходящей величиной этого процента (сейчас он составляет 18%, с 2019 года — 20%). То есть это процент налога от закупочной цены и этот же процент от цены при продаже.

Свежие статьи про то, как экономить на полезных сервисах и получать удовольствие от ведения бизнеса

Законодательство не обязывает предпринимателей для работы открывать банковские счета. Но это необходимо, если предстоят безналичные расчеты с покупателями и заказчиками. Перечислять деньги в бюджет в качестве оплаты налогов и взносов удобнее через банк.

УСН “Доходы минус расходы” — это специальный налоговый режим с налоговой ставкой 15%. Исходя и размера ставки налога его также называют УСН 15%. Это одна из двух разновидностей упрощенной системы налогообложения.

Аббревиатура в заголовке расшифровывается как идентификационный номер налогоплательщика. Он назначается всем лицам, которые в соответствии с НК РФ обладают обязанностью уплачивать налоги и другие подобные платежи.

Можно ли применять усн в общепите

Законодательством для кафе предусмотрены такие системы, как: ОСНО, ЕНВД, УСН и ПСН.

Большинство предпринимателей и компаний предпочитают специальные системы, которыми являются УСН, ЕНВД, а также ПСН. В то же время некоторые владельцы кафе выбирают ОСНО, так как в ряде случаев эта система может оказаться более выгодной.

Как правило, ОСНО выбирают предприниматели, готовящие к запуску масштабного проекта, требующего длительных подготовительных работ, – это позволяет не оплачивать налоги за периоды простоя.

Также ОСНО дает возможность минимизировать выплаты по отдельным налогам, но подобное, опять-таки, возможно при реализации крупных проектов.

Поэтому самыми популярными системами налогообложения в общепите являются УСН и ЕНВД. Суть их заключается в том, что это спецрежимы для малого и среднего бизнеса, которые могут использовать как ИП, так и ООО.

Преимущества данных режимов в упрощении ведения учёта, а также уменьшении количества уплачиваемых налогов. По спецрежимам уплате не полежат:

- налог на прибыль для ООО;

- НДФЛ (за себя), для ИП;

- налог на имущество организаций или физических лиц, используемое для предпринимательской деятельности (при условии, что объект недвижимости не находится в списке, по которому налог на имущество исчисляется от кадастровой стоимости);

- НДС.

Но необходимо помнить, что в отличие от ОСНО, при спецрежимах, владельцу придется осуществить обязательные платежи в бюджет, даже если кафе не имеет прибыли или работает в убыток, что, например, может встречаться в некоторые сезоны года. Помимо этого, уменьшение количества налогов не исключает их полностью, а оттого предприятие на УСН и ЕНВД, помимо фиксированных ставок, также осуществляет уплату:

- НДФЛ за сотрудников;

- страховые взносы, которые ранее уплачивались в ПФР, ФСС и ФФОМС (сбор всех взносов осуществляет ФНС);

- транспортный налог;

- земельный налог;

- налог на имущество, если в регионе, где находится кафе, действует закон о применении кадастровой стоимости в качестве базы для налогообложения

Калькуляция продукции

Это основная сложность, присущая именно предприятиям общепита. Основные моменты, которые здесь следует учитывать:

После подсчета себестоимости можно оценить продажную цену готового блюда, рассчитываемую по формуле: себестоимость х наценка.

Дополнительные первичные документы в кафе, помимо стандартной первичной документации: карточка ОП-1, план-меню (ОП-2), накладная ОП-4, акт на бой (ОП-8), акт о реализации изделия (ОП-10), отчет о движении продуктов (ОП-14), заказ-счет (ОП-20). Все эти документы имеют унифицированную форму и применяются только на предприятиях общепита.

Для регистрации хозяйственных операций на кухне составляются два документа: акт ОП-10, необходимый для подтверждения отпуска готовых блюд (основание — кассовые документы), и отчет ОП-14, фиксирующий движение сырья и тары. Для заполнения формы ОП-14 нужны складские документы, акты реализации продукции и накладные от поставщиков.

Расходы кафе

Бухгалтерский учет в кафе предполагает расчет розничной стоимости блюд, иными словами калькуляцию. Для начала необходимо составить технологические карты на каждый пункт из меню вашего кафе. Это документы общепита, содержащие в себе информацию о рецептуре, технологии приготовления, потерях при обработке и калорийности. Можно использовать готовые сборники технологических карт. По ним бухгалтер-калькулятор рассчитывает себестоимость продукции. Цена продажи блюда будет равна себестоимости умноженной на наценку.

Когда кафе закупает продукты у поставщиков, сначала они попадают на склад, а не прямиком под нож повара. Поэтому бухгалтерский учет в кафе должен включать в себя и складской учет. В отличие от торгового или производственного предприятия тут все намного сложнее. Во-первых, из-за частого перемещения сырья. Во-вторых, существует постоянная необходимость проведения инвентаризаций и выявление излишков и недостач. В-третьих, необходимо очень много списывать скоропортящихся продуктов. Что влечет за собой огромный документооборот. Кроме этого, само по себе складское помещение должно соответствовать нормам САНПИНа. Во многом бухгалтерский учет в кафе по материалам соответствует учету в других отраслях.

Отдельная история – это кассовые операции. Бухгалтерский учет в кафе предполагает ведение кассы в соответствии с нормами законодательства, и, разумеется, куда мы денемся от онлайн-касс. Должен быть определен лимит остатка денежных средств на конец рабочего дня, быть оформлена кассовая книга, журналы кассиров-операционистов. Применение ККМ в кафе обязательно.

Расчет ЕНВД для общепита

Расчёт суммы уплачиваемых налогов предприятием общественного питания при нахождении на Едином налоге на вмененный доход.

Этап 1: Расчет налогооблагаемой базы

Сумма налогооблагаемой базы при ЕНВД рассчитывается по формуле:

Физический показатель * Базовая доходность * Коэффициент К1 * Коэффициент К2

- Физическим показатель: 140 кв.м. (Для предприятий общественного питания, имеющие залы обслуживания посетителей является площадь зала обслуживания, в квадратных метрах).

- Базовая доходность: 1 000 рублей в месяц (Устанавливается налоговым кодексом Р.Ф.)

- К1: 1,4942 (Коэффициент-дефлятор, устанавливается ежегодно, Министерством экономического развития Российской Федерации)

- К2: 1 (корректирующий коэффициент базовой доходности, учитывающий совокупность особенностей ведения предпринимательской деятельности. Устанавливается муниципальными органами ежегодно по месту нахождения бизнеса)

Налогооблагаемая база ЕНВД = 140 м2 * 1 000 руб. * 1,4942 * 1= 209 188 рублей

Этап 2: расчет налога на вмененный доход.

Расчет размера налога ЕНВД происходит по формуле:

Налогооблагаемая база * Ставка налога

Ставка налога: 15% (устанавливается налоговым кодексом Р.Ф.)

Расчет налога ЕНВД = 209 188 рублей * 15 % = 31 378 рублей.

Этап 3: корректировка размера налога на сумму произведенных социальных отчислений во внебюджетные фонды.

Предприниматель при расчете суммы налога по ЕНВД имеет право уменьшить сумму исчисленного налога на размер произведенных социальных отчислений с фонда заработной платы работников, но не более чем на 50% от расчетной суммы налога ЕНВД

Социальные отчисления у предприятия за месяц составили 54 000 рублей, так как это больше, чем 50% от размера исчисленного налога, то корректируем налог по максимальной планке 50%.

31 378 рублей * 50% = 15 689 рублей в месяц.

Сумма и виды налогов, уплачиваемые предприятием общественного питания при нахождении на ЕНВД в течение календарного года.

| ЕНВД | Социальные отчисления | НДФЛ | |

| январь | 47 068 | 54 000 | 20 708 |

| февраль | 54 000 | 20 708 | |

| март | 54 000 | 20 708 | |

| апрель | 47 068 | 54 000 | 20 708 |

| май | 54 000 | 20 708 | |

| июнь | 54 000 | 20 708 | |

| июль | 47 068 | 54 000 | 20 708 |

| август | 54 000 | 20 708 | |

| сентябрь | 54 000 | 20 708 | |

| октябрь | 47 068 | 54 000 | 20 708 |

| ноябрь | 54 000 | 20 708 | |

| декабрь | 54 000 | 20 708 | |

| ВСЕГО | 188 272 | 648 000 | 248 496 |

| Итого | 1 084 768 |

Усн доходы минус расходы себестоимость ресторан

Также предусмотрена ставка минимального налога, в размере 1% от суммы общего дохода за период без вычета расходов.

К примеру, при доходе в 5 000 000 рублей, минимальная ставка будет составлять 50 000 рублей, которые необходимо уплатить, даже если деятельность кафе станет убыточной.

Помимо этого, расходы, за счёт которых осуществляется уменьшение дохода, должны быть документально подтверждены. При этом, в отличие от общего режима налогообложения, перечень расходов, которые можно учесть при УСН, менее обширен.

Также учёт расходов требует проведения более сложных бухгалтерских операций, а ещё необходимо учитывать актуальные позиции налоговых органов, Минфина и судебную практику. В противном случае ФНС может посчитать налоговую базу заниженной и доначислить налог со штрафными санкциями и пеней.

16 Налогового кодекса Российской Федерации налогоплательщики, применяющие упрощенную систему налогообложения с объектом налогообложения в виде доходов, уменьшенных на величину расходов, при определении объекта налогообложения уменьшают полученные доходы на сумму материальных расходов.

Подпунктом 1 пункта 1 статьи 254 Кодекса установлено, что к материальным расходам, в частности, относятся затраты налогоплательщика на приобретение сырья и материалов, используемых в производстве товаров (выполнении работ, оказании услуг) и (или) образующих их основу либо являющихся необходимым компонентом при производстве товаров (выполнении работ, оказании услуг).

Усн доходы минус расходы себестоимость ресторана

Предприятия общепита в большинстве своем – это небольшие фирмы, средняя численность сотрудников которых составляет не более 100 человек в год. Именно поэтому предприятия общепита очень часто выбирают упрощенку. Эта особенность УСН предусмотрена пп. 15 п. 3 ст. 346.

12 НК РФ.

На самом деле, для этой отрасли подходит любой из этих вариантов в соответствии с п. 2 ст. 346 НК РФ. Главное, чтобы его применение было выгодным для налогоплательщика. Рассмотрим, как осуществляется ведение учета при УСН в общепите в 2017 году.

Приобретение продуктов

Для учета приобретения и хранения продуктов на предприятии используется счет 41 «Товары», к которому открываются субсчета 41-1 «Товары на складах», 41-2 «Товары в розничной торговле», 41-3 «Тара под товаром и порожняя». На субсчете 41-1 учитывают наличие и движение товарных запасов, находящихся в кладовых организаций, оказывающих услуги общественного питания. На субсчете 41-2 учитывают наличие и движение товаров, находящихся в буфетах организаций, занятых общественным питанием, т.е. тех продуктов, которые не проходят через производственный цикл столовой, а приобретаются непосредственно для перепродажи. На этом же субсчете учитывается наличие и движение стеклянной посуды. На субсчете 41-3 учитывают наличие и движение тары под товарами и тары порожней (кроме стеклянной посуды).

В торговле также применяется счет 42 «Торговая наценка», который предназначен для обобщения информации о торговых наценках (скидках, накидках) на товары, если их учет ведется по продажным ценам.

Кроме того, необходимо ввести отдельный субсчет 4 к счету 19 «Налог на добавленную стоимость по приобретенным ценностям» для отражения сумм НДС по приобретенным материалам и товарам для столовой.

Рассмотрим пример учета приобретения товаров (табл. 1), здесь и далее данные условные.

Таблица 1

| Наименование операции | Сумма, руб. | Корреспон- денция счетов | Первичный документ | |

| Д-т | К-т | |||

| Оприходованы товары, поступившие на склад (в кладовую) от поставщиков, без НДС | 100 | 41-1 | 60 | Накладные от поставщиков |

| Отражена сумма НДС по оприходованным товарам | 20 | 19-4 | 60 | Счет — фактура |

| Оприходованы товары, приобретенные у населения | 50 | 41-1 | 71 | Закупочный акт по ф. ОП-5 |

| Произведена наценка на товар | 15 | 41-1 | 42 | |

| Учтены транспортные расходы (если согласно учетной политике расходы включаются в стоимость товара) | 5 | 41-1 | 76 | Накладные, акты выполненных работ |

| Отражена сумма НДС по расходам по доставке товаров | 1 | 19-4 | 76 | Счет — фактура |

| Оплачены товары поставщику | 120 | 60 | 51 | Платежное поручение |

| Оплачены услуги по доставке товаров | 6 | 76 | 51 | Платежное поручение |

Приход товаров на склад столовой предприятия производится на основании документов поставщиков (накладных, счетов — фактур) либо, если производится закупка товаров у населения, на основании закупочных актов по ф. ОП-5 (Постановление Госкомстата России от 25.12.1998 N 132). Отсутствие данной формы не позволяет увеличивать себестоимость на сумму продуктов, купленных у населения (необходимо при этом помнить, что данные о суммах, выплаченных физическим лицам, должны быть доведены до налоговых органов). Распорядительным документом по предприятию определяется процент наценки. Данный документ считается первичным учетным, что обязывает его иметь все обязательные реквизиты.