Объект «Доходы»

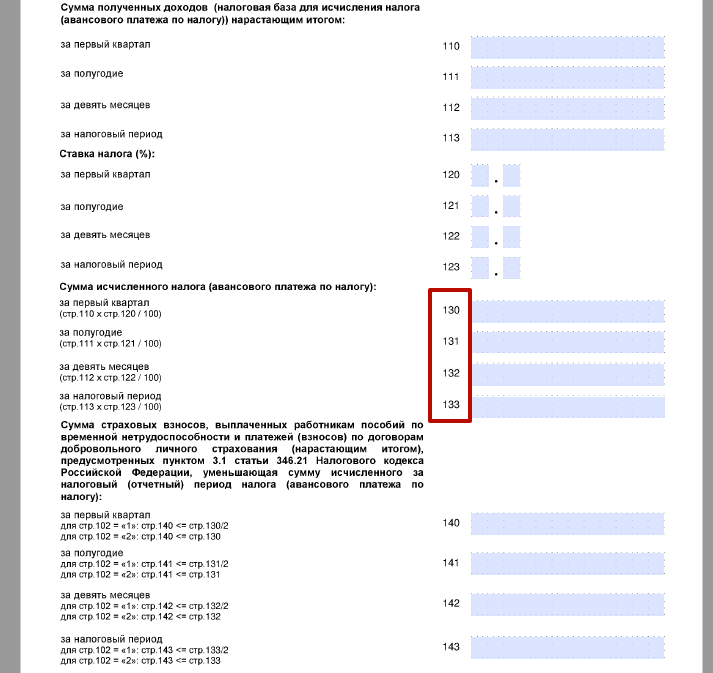

Расчёт авансовых платежей только с доходов за 1-й квартал, полугодие и 9 месяцев делают следующим образом:

|

|

Более конкретные указания о том, как рассчитать авансовый платеж по УСН для объекта «доходы» всегда можно найти под строками Раздела 2.1.1 декларации.

Имейте в виду, что авансы и налог, которые следует перечислить в бюджет, уменьшают не только сами суммы авансовых платежей, которые были начислены в предыдущих отчётных периодах, но и:

- страховые взносы (в т. ч. коммерсанта за себя);

- пособия по временному недомоганию;

- взносы по договорам о добровольном личном страховании.

Также см. «Страховые взносы ИП «за себя» в 2017 году: сколько платить в ФНС».

Есть особенность: когда перечисленные суммы пособий и взносов выплачивают организации либо ИП с работниками, уменьшение аванса/налога на сумму взноса/пособия в целом не может составлять более 1/2 суммы аванса.

Во второй ситуации – когда у ИП нет персонала – уменьшать авансы разрешено на всю сумму взносов, которые он делал «за себя». Разумеется, пособия по нетрудоспособности и отчисления по договорам страхования не влияют на сумму аванса вовсе.

Есть и четвёртый вариант – это торговый сбор, который был выплачен в рамках данного отчётного периода. Благодаря ему у всех плательщиков сбора аванс по УСН будет уменьшен на всю его сумму.

Также см. «Срок уплаты торгового сбора в 2017 году».

Обратите внимание: при уменьшении авансового платежа во внимание берут только фактически отчисленные суммы. То есть снижать его можно только постфактум

Результаты по отчетным периодам считают по следующей формуле:

Где:

- АВАНСотч – сумма авансового платежа за данный отчётный период;

- (ВЗНОСЫ + ПОСОБИЯ) – сумма, уменьшающая авансовый платёж за данный отчётный период;

- АВАНСпрошл – итоговая сумма авансового платежа по итогам предыдущего отчётного периода (кроме 1-го квартала).

Более точные указания относительно производимых вычислений можно найти на страницах Раздела 1.1 декларации УСН.

Также см. «Декларация УСН 2016 «доходы»: образец заполнения».

Как правильно рассчитать авансовый платеж

Произвести расчет суммы авансового платежа не составит большого труда для индивидуальных предпринимателей.

Порядок расчета аванса при УСН

Для ИП, которые используют УСН «Доходы», требуется использовать следующую формулу:

Авансовый платеж = (полученный доход — перечисленные страховые взносы) х 6 %, где:

6 % — максимально допустимый размер налоговой ставки, если используется упрощённая система УСН «Доходы». Показатель варьируется от 0 до 6 % — значение устанавливается местными органами самоуправления по местам.

Если пользоваться упрощёнкой УСН «Доходы минус Расходы», используется следующая формула:

Авансовый платеж = (полученный доход — текущие расходы) х 15 %, где:

15 % — установленная налоговая ставки, которая определяется в полной аналогии с упрощёнкой «Доходы». Итоговое значение может варьироваться от 7 до 15 %.

Для расчета достаточно подставить имеющиеся значения в одну из формул и получить итоговый размер авансовых платежей.

Обязательно ли их нужно платить

Отчетным налоговым периодом для упрощенного режима налогообложения по нормам НК РФ признается календарный год, из-за чего окончательный расчет с бюджетом должен происходить по итогам года.

Для обеспечения равномерного пополнения госбюджета налоговый орган установил обязанность для налогоплательщиков на УСН оплачивать налог по частям — по итогам отчетного периода. Это позволяет говорить о процессе авансирования бюджета за счет равномерных поступлений.

ФНС России отчетными периодами для определения авансовых платежей по УСН для индивидуальных предпринимателей установил:

- (3 месяца) квартал;

- (6 месяцев) полугодие;

- 9 месяцев.

Если предприниматель, используя упрощенный режим налогообложения, в отчетном периоде получал доход, в течение следующих 25 дней требуется произвести расчет и оплатить:

- 6 % — на упрощённой системе УСН «Доходы»;

- либо 15 %, если используется упрощённая система УСН «Доходы минус Расходы».

Важно! При отсутствии дохода упрощенка не требует вносить оплату

Рассматриваемый тип перечислений получили такое название по той причине, что налог уплачивается на будущее авансом до завершения отчетного периода

Одновременно с этим все перечисления, указанные в декларации, должны быть взяты во внимание, благодаря чему снижается итоговая сумма к оплате (не имеет значения, есть наемные работники или нет)