Сроки выплаты аванса за 1 квартал 2019 года

Авансовый платеж за 1 квартал отчетного периода выплачивается согласно нормативным документам конкретного региона. Разберем ситуацию на примере Санкт-Петербурга:

- платеж за 1 квартал начисляется вплоть до 30 апреля;

- второе отчисление должно быть переведено в бюджет до 30 июля;

- третий платеж по транспортному налогу совершается до 30 октября.

Даты могут меняться, если какая-либо из них приходится на нерабочий день.

Чтобы точно узнать сроки выплаты аванса по транспортному налогу за 1 квартал 2019 года, необходимо обратиться к нормативным документам региона. Платить нужно по правилам того субъекта, где зарегистрирован автотранспорт, а не где он фактически находится.

Узнать действующие ставки, а также даты уплаты налоговых сборов можно при помощи электронного сервиса ФНС «Справочная информация о ставках и льготах по имущественным налогам». Необходимо выбрать вид сбора, регион, муниципальное образование. В таблице по результатам поиска будут отображены действующие нормативные документы, при помощи которых можно будет узнать сроки уплаты.

В основном регионы ставят следующие сроки внесения квартальных платежей: до последнего числа месяца, следующего за отчетным.

ТС, не попадающие под налогообложение

При вычислении налога и сдаче декларации юридическим лицам необходимо учитывать, какие объекты не являются предметами налогообложения. Подробно об этом рассказано в статье 358 НК Российской Федерации, в пункте 2.

Под оплату не попадают:

- весельные лодки и плавательные средства мощностью до 5 лошадиных сил;

- сельскохозяйственный транспорт, в том числе ТС, используемые для поставки товаров из сельских предприятий (молоковозы и т.п.);

- плавательные и воздушные суда, которые осуществляют перевозку пассажиров или грузов;

- транспортные средства, выданные социальными органами или принадлежащие инвалиду;

- плавательные судна, предназначенные для добычи морепродуктов;

- автомобили, которые находятся на балансе около военных и военных государственных организаций;

- воздушные средства медицинской помощи;

- платформы по добыче полезных ископаемых.

За приведенные ТС не нужно уплачивать налоги.

Правила заполнения отчетных документов

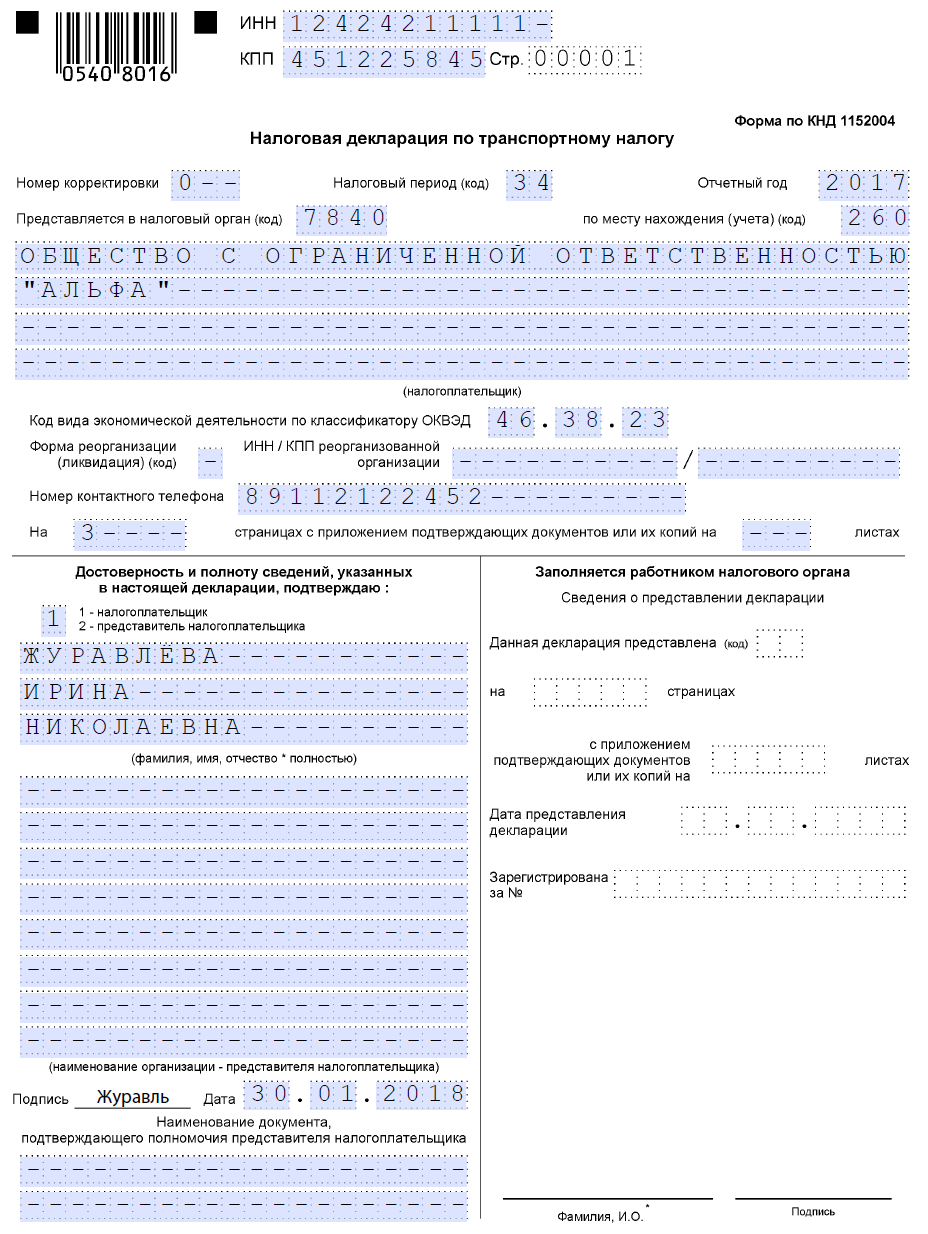

Документ состоит из трех разделов. Первый — титульный лист, где указывается основная информация об организации. Второй раздел – сумма налога. В третьем содержатся подробные вычисления сборов по каждому ТС.

Удобнее начинать с титульного листа, затем заполнять раздел 2, а из раздела 2 переносить итоги вычислений в раздел 1. Подробный алгоритм действий для титульного листа:

- указать номера ИНН и КПП компании;

- в налоговом периоде указать 34 при стандартной сдаче документа, 50 при закрытии компании;

- код налоговой инспекции состоит из двухзначного номера региона и двухзначного кода отделения ИФНС, узнать его можно в отделении ФНС по месту регистрации компании (туда же и сдается заполненный документ);

- код по месту учета ставится в зависимости от статуса компании (213, 216 или 260, уточнения приведены в Приложении номер 3);

- номер ОКВЭД указывается согласно классификатору;

- количество страниц следует указать уже после заполнения документа;

- в графе ФИО указываются данные директора или доверенного лица, которое составляло декларацию.

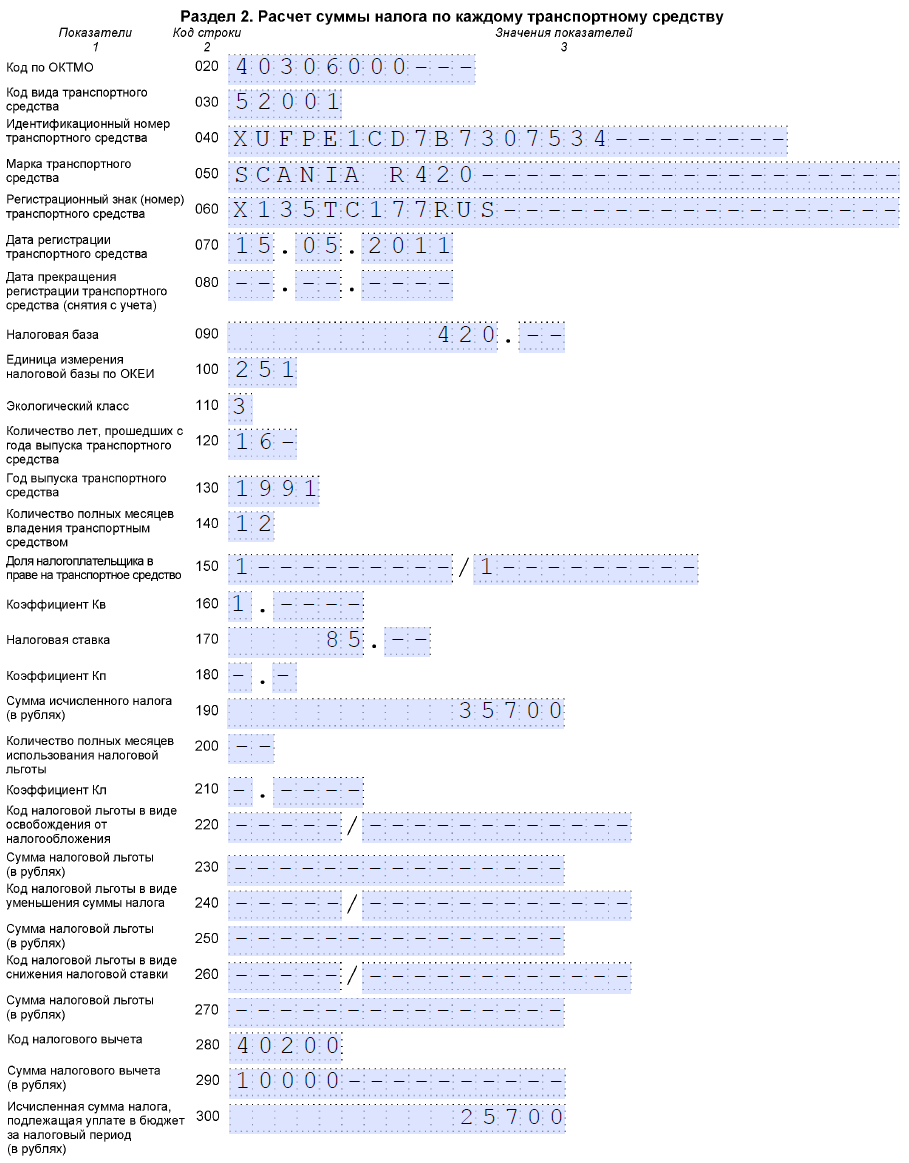

Во втором разделе указываются подробные характеристики транспортных средств, которые влияют на размер сбора. В конце страницы указывается общая сумма налога, которая подлежит к уплате. После проверки вычислений ее следует перенести в графу раздела номер 1.

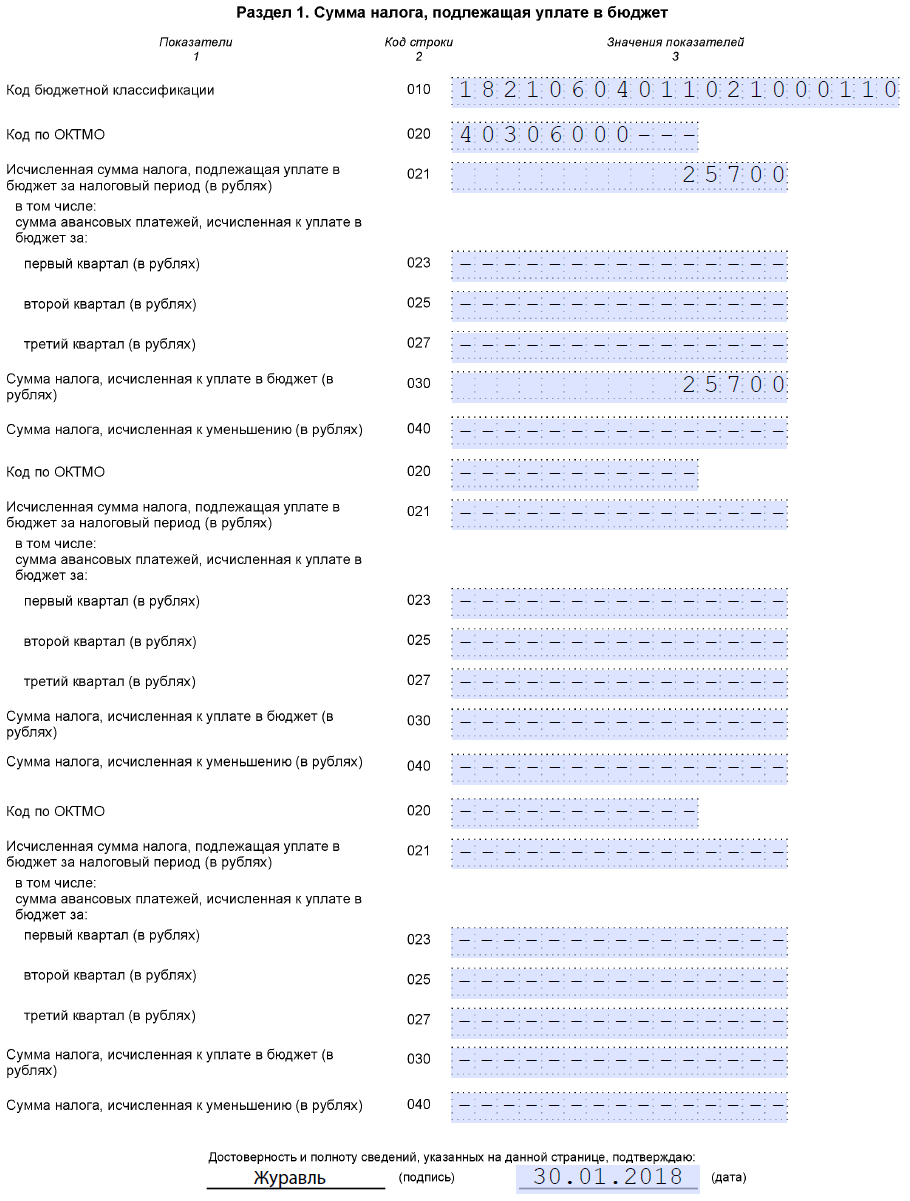

В первом разделе указывается только сумма налога – за год и по кварталам (авансы, которые уже были уплачены). Если система авансовых платежей не введена в регионе, ячейки остаются пустыми, как в приведенном ниже примере:

Обратите внимание, что при нулевом налоге декларация не подается, так как юрлицо теряет статус налогоплательщика. Это не касается ситуации, когда ТС средство было списано с баланса компании, но еще не снято с учета

В таком случае сдать документ и оплатить сбор все равно придется.

Начисление пени транспортному налогу для юридических лиц в 2020 году

Субъекты РФ самостоятельно определяют сроки уплаты транспортного налога для юр. лиц. При этом крайний срок согласно п. 1 ст. 363 НК РФ не может быть установлен ранее 1 февраля. Если организация нарушила выплату по налогу, ее ожидает:

-

Начисление пени;

Пени начисляются за каждый день просрочки оплаты налога до полного погашения задолженности.

-

Штраф;

Штраф ожидает организации, которые не вовремя подали декларацию либо неверно рассчитали налог. Согласно п. п. 1 и 3 ст. 122 НК РФ штраф составит 20% от неуплаченного налога или 40% в случае, если нарушение совершено умышленно.

-

Принудительное взыскание недоимки за счет денежных средств или имущества.

В случае неуплаты ТН налогоплательщику высылается уведомление с требованием погасить задолженность. Игнорирование требования приводит к принудительному взысканию долга за счет денежных средств или имущества организации-должника через суд или по решению налоговой согласно ст. 45, 46 и 47 НК РФ.

Начисление пени по транспортному налогу для юридических лиц в 2020 году происходит по такой формуле:

Пени = (Общий размер налога) х (кол-во дней просрочки) х (1/300 ключевой ставки ЦБ РФ)

Пеня за каждый день просрочки определяется в процентах от неуплаченной суммы налога.Процентная ставка пени принимается равной одной трехсотой действующей в это время ставки рефинансирования Центрального банка Российской Федерации.

п. 4 ст. 75 НК РФ

С 2016 года ставка рефинансирования приравнивается к ключевой ставке ЦБ РФ согласно Указанию Банка России от 11.12.2015 N 3894-У.

Ключевая ставка время от времени изменяется, поэтому перед расчетами ее необходимо уточнить. На 16 июня 2019 года она составляет 9%.

Давайте для наглядности посчитаем, сколько пени будет начислено компании за 30 дней просрочки, если неоплаченный налог составляет 10 тыс. руб.:

Пени = 10000 х 30 х 1/300 х 9/100 = 90.

Так, через месяц после просрочки общая сумма налога за счет начисления пени вырастет с 10 000 руб. до 10 090 руб.

Сроки оплаты транспортного налога

Декларация по этому виду сборов подаётся только один раз в год в конце налогового периода, то есть до 1 февраля, но вот выплачивать налог иногда приходится чаще. Так, если иного порядка не установлено региональными властями, это нужно делать ежеквартально. То есть рассчитывается сумма, которая должна быть уплачена за год, делится на 4 части и каждая часть вносится каждые три месяца. Этот способ оплаты называется авансовым платежом.

Сложности в конкретном ответе на вопрос о сроках оплаты транспортного налога в 2019 года возникают из-за того, что региональные власти сами устанавливают даты, когда нужно платить аванс. Обычно это последний день месяца, следующего за последним в квартале. То есть обычно схема сроков выплат выглядит так:

- За 4 квартал 2018 года или за весь 2018 — до любого числа февраля после 1. К примеру, в Москве установлено 5 февраля, а в Санкт-Петербурге — 10.

- За 1 квартал 2019 — до 30 апреля.

- За 2 квартал — до 31 июля.

- За 3 — до 31 октября.

- За 4 квартал 2019 — снова до установленного числа февраля.

Однако на эту схему опираться не стоит, она приведена лишь для примера. Сроки для юрлиц необходимо смотреть по субъектам РФ.

Расчёт транспортного налога

Чтобы уплачивать сбор в установленные сроки, необходимо определить его сумму. Делается это по простой формуле – ставка транспортного налога и база для его расчёта перемножаются.

Сама формула простая, но ставку и базу ещё нужно правильно определить, а также учесть повышающие и понижающие коэффициенты.

Ставка имеет базовые величины, установленные в пункте 1 статьи 361 НК РФ. Однако регионы могут изменять эту ставку по своему усмотрению – только в сторону увеличения и не более чем в 10 раз. Об этом упоминается в пункте 2 той же статьи.

Так, ставка зависит от:

- Региона, в котором плательщик будет производить оплату налога.

- Вида транспорта, принадлежащего юрлицу.

- Мощности двигателя.

Налоговая база также рассчитывается из мощности двигателя, тяги двигателя или валовой вместимости в регистровых тоннах — смотря какое средство передвижения учитывается.

Здесь также важно упомянуть, что налог рассчитывается по количеству месяцев, а не сразу за год, так что при расчётах важно учитывать, сколько месяцев находится во владении транспортное средство.

И последнее, что может повлиять на сумму налога — это повышающие и понижающие коэффициенты, варьирующиеся от 1 до 3%. К примеру, они могут зависеть:

- От веса автомобиля — сбор для грузовых автомобилей может снижаться на 30 или 50%.

- От его стоимости — повышающий коэффициент применяется, если транспорт дороже 3 миллионов рублей. Список с марками автомобилей, к которым будет применяться в текущем году повышающий коэффициент устанавливает Минпромторг. Перечень можно найти на их официальном сайте, меняется он ежегодно до 1 марта (установлен статьёй 362 НК РФ, пункт 2).

- Года производства.

- Экологической пользы.

Несмотря на существование большого количества онлайн-калькуляторов, позволяющих рассчитывать не только транспортный, но и другие налоги, в этот раз организациям ими пользоваться не рекомендуется. Слишком много данных ежегодно нужно перепроверять и учитывать, а в калькуляторы изменения вносятся не так часто.

Общие правила оплаты транспортного налога

Налоговый кодекс РФ устанавливает, что оплачивать транспортный сбор должны как физические, так и юридические лица. Условия выплат незначительно отличаются.

Налог уплачивается владельцами транспортных средств, которые указаны в статье 358 НК РФ. Собственники всех перечисленных в первом пункте объектов должны переводить сбор согласно установленным ставкам.

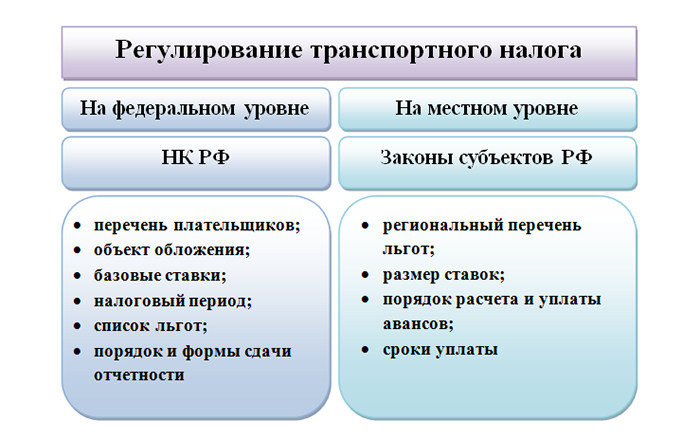

Ставки устанавливаются на региональном уровне, но их размер частично регулируется статьей 361 НК РФ. В ней установлены базовые ставки, которые не могут быть превышены или уменьшены более чем в 10 раз.

Налог уплачивается согласно установленным в субъекте РФ периодам. В некоторых регионах установлена ежегодная сдача, в других необходимо выплачивать ежеквартальные авансы. С крайними сроками выплат можно ознакомиться в нормативных документах местного отделения ИФНС.

Для физических лиц сроки уплаты транспортного налога едины: не позднее 1 декабря текущего года. Рассчитывать налог самостоятельно не нужно, как и заниматься отправкой отчетности: физическому лицу направляется официальный запрос от ФНС, в котором прописана точная сумма к уплате. Юрлица обязаны вычислять сумму сбора самостоятельно. Они также, если такая система принята в регионе, должны сдавать промежуточные авансовые выплаты. Юридические лица подают налоговую декларацию каждый год по итогам отчетного периода.

РАСЧЕТЫ ПО ТРАНСПОРТНОМУ НАЛОГУ В 2020 ГОДУ

И.В. Артемова,главный бухгалтер, консультант

| Учреждения, владеющие транспортными средствами, в том числе автомобилями, автобусами, водными и воздушными судами, зарегистрированными в установленном порядке, являются плательщиками транспортного налога. Начиная с отчетности за 2020 год налогоплательщикам не нужно будет сдавать декларацию по налогам, однако останется обязанность самостоятельно исчислять и уплачивать налог и авансовые платежи по нему. Кроме того, порядок применения налоговых льгот по транспортному налогу с 2020 года становится заявительным. |

Налогоплательщики и объекты налогообложения

Транспортный налог является региональным налогом (ст. 356 Налогового кодекса РФ). Субъекты РФ принимают законы о транспортном налоге, определяя налоговую ставку в пределах, установленных НК РФ, срок и порядок его уплаты. С 2021 года срок уплаты транспортного налога будет единым для всех налогоплательщиков-организаций, а региональные законы в этой части перестанут действовать. При установлении налога законами субъектов РФ могут также предусматриваться налоговые льготы и основания для их использования налогоплательщиком. Плательщиками транспортного налога признаются в том числе учреждения, на которые зарегистрированы транспортные средства (далее — ТС), признаваемые объектом налогообложения ( НК РФ). Согласно ст. 358 НК РФ объектами налогообложения признаются автомобили, мотоциклы, мотороллеры, автобусы и другие самоходные машины и механизмы на пневматическом и гусеничном ходу, самолеты, вертолеты, теплоходы, яхты, парусные суда, катера, снегоходы, мотосани, моторные лодки, гидроциклы, несамоходные (буксируемые суда) и другие водные и воздушные ТС, зарегистрированные в установленном порядке. Таким образом, облагаются транспортным налогом зарегистрированные ТС, находящиеся в оперативном управлении учреждения, а также находящиеся у него на ином праве. Например, если учреждение является лизингополучателем, а предметом лизинга выступает ТС, то регистрация такого ТС учреждением влечет необходимость начисления и уплаты транспортного налога. Некоторые ТС не являются объектами налогообложения. Их перечень приведен в ст. 358 НК РФ:

| — | автомобили легковые, специально оборудованные для использования инвалидами; | |

| — | промысловые морские и речные суда; | |

| — | пассажирские и грузовые морские, речные и воздушные суда, находящиеся на праве оперативного управления у учреждений, основным видом деятельности которых является осуществление пассажирских и (или) грузовых перевозок; | |

| — | транспортные средства, принадлежащие на праве оперативного управления федеральным органам исполнительной власти и федеральным государственным органам, в которых законодательством РФ предусмотрена военная и (или) приравненная к ней служба; | |

| — | транспортные средства, находящиеся в розыске, а также те, чей розыск прекращен: с месяца начала розыска до момента его возврата лицу, на которое оно зарегистрировано; | |

| — | самолеты и вертолеты санитарной авиации и медицинской службы; |

Льготы по уплате транспортного налога в Московской области

Налоговые льготы по уплате транспортного налога в Московской области предоставляются в соответствии с Законом Московской области «О льготном налогообложении в Московской области».

От уплаты транспортного налога освобождаются:

- общественные организации инвалидов (кроме водных и воздушных транспортных средств);

- организации, участниками которых являются общественные организации инвалидов, а также организации, применяющие труд инвалидов и лиц, получающих пенсию по старости.

Для физических лиц установлены льготы по уплате налога на легковые автомобили с мощностью двигателя до 150 лошадиных сил (до 110,33 кВт) включительно, мотоциклы и мотороллеры с мощностью двигателя до 50 лошадиных сил (до 36,8 кВт) включительно (кроме многодетных семей).

Освобождаются от уплаты транспортного налога, но не более чем по одному транспортному средству за налоговый период, следующие физические лица:

- Герои Советского Союза, Герои Российской Федерации, граждане, награжденные орденом Славы трех степеней;

- Чернобыльцы;

- Участники Великой Отечественной войны в соответствии;

- инвалиды I-II групп, инвалиды с детства (независимо от группы инвалидности).

Инвалидам 3 группы предоставляется льгота в размере 50 % скидки.

В Московской области многодетные семьи имеют право на льготы по уплате транспортного налога. Один из родителей (законных представителей) в многодетной семье освобождается от уплаты транспортного налога в отношении следующих отдельных категорий транспортных средств: автомобили, мотоциклы, мотороллеры, автобусы, тракторы. Льгота многодетным предоставляется на автомобиль с мощностью двигателя до 250 лошадиных сил (до 183,9 кВт) включительно, за исключением дорогостоящих автомобилей стоимостью выше 3 млн. рублей, в отношении которых применяются повышающие коэффициенты.

Налоговые льготы предоставляются не более чем по одному транспортному средству за налоговый период.

Дополнительные льготы в отношении автомобилей, оснащенных исключительно электрическими двигателями

С 2016 года по 2021 года в Московской области лица, на которых зарегистрированы автомобили, оснащенные исключительно электрическими двигателями, освобождаются от уплаты транспортного налога в отношении следующих категорий транспортных средств, признаваемых объектом налогообложения:

- автомобили легковые,

- мотоциклы,

- мотороллеры,

- автобусы,

- тракторы.

Пенсионеры по старости льгот по уплате транспортного налога в Московской области не имеют.

Подготовлено «Персональные права.ру»

Изменения в сдаче декларации в 2018-2019 годах

Начиная с 2018 года, особенности заполнения декларации изменились. Некоторые моменты были существенно упрощены. Нововведения нужно учитывать при сдаче декларации и в 2019 году.

Теперь декларация подается согласно форме, установленной Федеральной налоговой службой в 2016 году. Главное изменение бланка – отсутствие поля для внесения печати составителя. Это нововведение связано с тем, что многие организации теперь сдают отчетность в электронном виде.

С недавнего времени действует система ПЛАТОН, которая подразумевает взимание платы с автомобилей весом более 12 тонн. Средства идут на проведение реставрации дорог, которые были повреждены в результаты использования крупногабаритного транспорта. В обновленной декларации есть возможность указать вычет или льготу, которая предоставляется согласно системе ПЛАТОН. Владелец автотранспорта, который зарегистрирован в новой системе, получает возможность сделать вычет до 100%. Из транспортного налога вычитаются платежи, которые были сделаны для покрытия ущерба дорогам.

Ранее в документе необходимо было указывать сумму сбора отдельно для каждого вида транспортного средства. Теперь организации могут получить разрешение от ИФНС, для того чтобы указывать сразу общую сумму. Если одобренное заявление уже имеется, в 2019 году в документе следует прописывать сумму всех сборов по отдельным ТС.

Еще одно изменение, которое появилось в 2018-2019 годах – это размер повышающего коэффициента. Он не касается непосредственно декларации, однако влияет на уплату налога. Теперь за автомобили стоимостью от 3 до 5 млн. рублей необходимо будет выплачивать средства с учетом коэффициента 1,1, если транспортному средству не более 3 лет. Ранее система расчета была более сложной.