За какие машины приходится платить больше?

Впервые повышающий коэффициент стал применяться в 2014 году после того, как соответствующие дополнения были внесены в ст. 362 НК РФ (с вступлением в силу Федерального закона № 214-ФЗ от 23 июля 2013 года).

Плательщики налога на роскошные машины должны помнить, что уплачивать его отдельно не нужно. Тем более что и рассчитать его без привязки к транспортному налогу невозможно. Физическим лицам будет легче, чем представителям бизнеса, ведь самостоятельно рассчитывать сумму отчислений не придется – все сведения будут указаны в уведомлении о необходимости оплаты.

Однако иногда люди все равно хотят знать, применяется ли к их автомобилям повышающий коэффициент для транспортного налога

Важно понимать, что используется он исключительно в отношении легковых авто. То есть, если человек приобрел дорогую грузовую машину или автобус, то платить за «роскошь» ему не придется

Любая машина, входящая в список «роскошных», должна одновременно удовлетворять ряду следующих признаков:

- легковое авто;

- цена – не меньше 3 млн рублей;

- машина присутствует в списке Минпромторга.

Ежегодно Минпромторг публикует список машин, относящихся к числу роскошных, у себя на сайте. Так, для расчета налога в 2018 году нужно использовать перечень 2017 года, ведь до 1 декабря нужно уплатить налог за прошлый отчетный период. Сведения в списке распределены на несколько групп в зависимости от стоимости. При расчете налога, уплачиваемого в 2018 году (за 2017 год), под повышающий коэффициент могут попасть 909 моделей автомобилей. Если машина в этот перечень не входит, то и к числу роскошных она отнесена не будет, вне зависимости от стоимости. Вообще же список Минпромторга имеет следующие группы авто:

Сведения в перечне представлены в табличной форме и содержат информацию о марке и модели авто, типе и объеме двигателя, а также срок с даты выпуска, в течение которого уплачивается налог на роскошь.

Наличие машины в списке Минпромторга еще не значит, что за нее обязательно придется уплачивать налог

Необходимо обратить внимание на последнюю колонку, где указывается максимальное (иногда и минимальное) количество лет, прошедших с момента выпуска, при котором нужно использовать повышающий коэффициент

Пример. Старовойтов приобрел в 2017 году автомобиль Rolls-Royce Phantom Coupe 2012 года выпуска у Юсупова. После покупки он заинтересовался, а придется ли ему в 2018 году за прошлый период платить налог на роскошь?

Такая модель авто действительно есть в перечне 2017 года Минпромторга. Однако с учетом даты выпуска (при расчете повышающего коэффициента учитывается и год выпуска, и год, за который платится налог – при расчете налоговой ставки год выпуска, наоборот, не учитывается) машине уже больше 4 лет. Следовательно, платить налог на роскошь Старовойтову не придется.

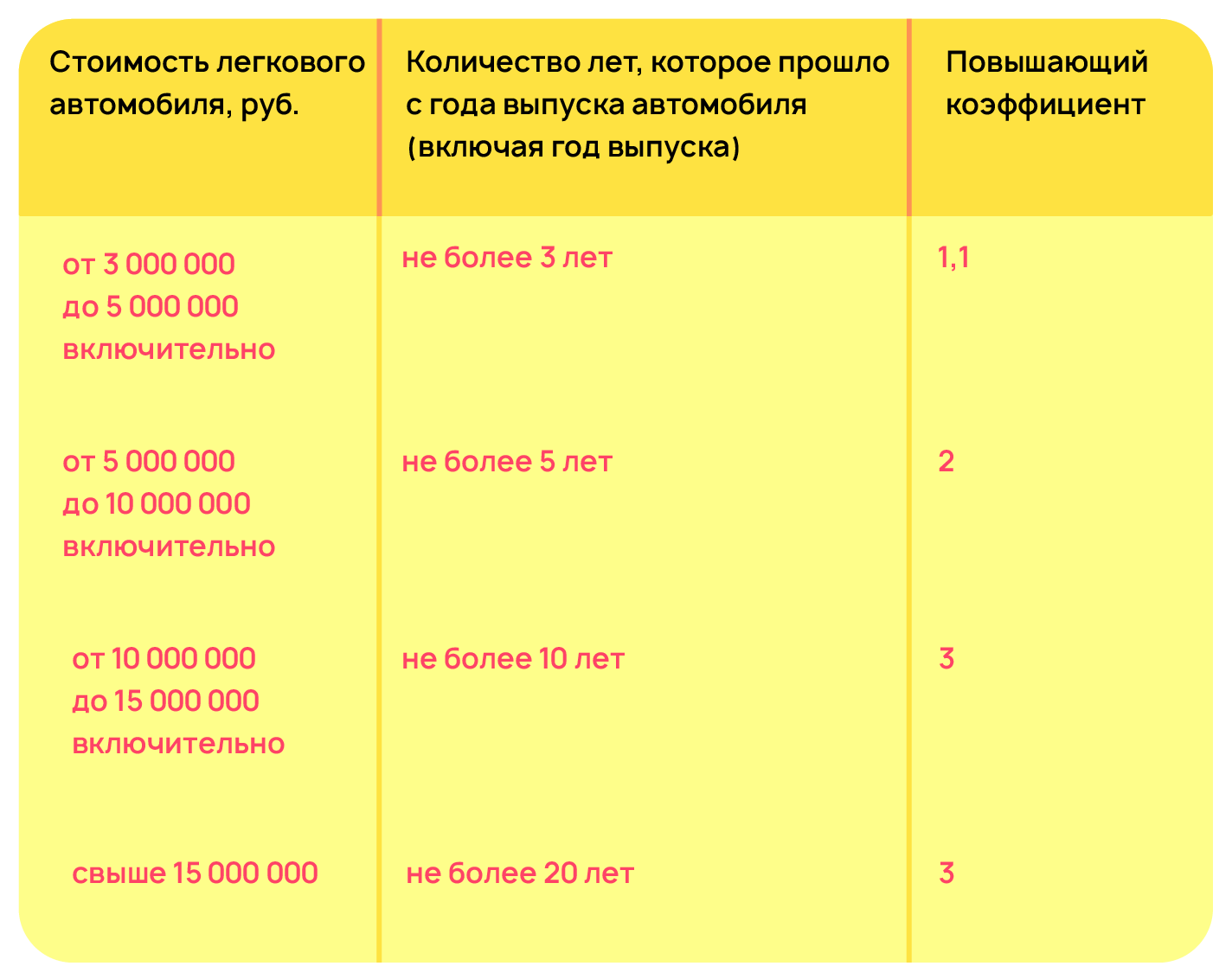

Повышающие коэффициенты к ставкам транспортного налога для легковых автомобилей

| Стоимость легкового автомобиля, руб.* | Количество лет, которое прошло с года выпуска автомобиля (включая год выпуска)** | Повышающий коэффициент*** |

|---|---|---|

| от 3 000 000 до 5 000 000 включительно | не более 3 лет | 1,1 |

| от 5 000 000 до 10 000 000 включительно | не более 5 лет | 2 |

| от 10 000 000 до 15 000 000 включительно | не более 10 лет | 3 |

| свыше 15 000 000 | не более 20 лет | 3 |

* Перечни автомобилей, в отношении которых применяют повышающий коэффициент. Минпромторг России должен размещать на своем сайте не позднее 1 марта каждого года. Каждый перечень применяется при расчете транспортного налога только за тот год. В котором этот перечень был опубликован (п. 2 ст. 362 НК РФ). Поэтому при расчете транспортного налога за 2015 год применяйте перечень, опубликованный 27 февраля 2015 года. При расчете транспортного налога за 2016 год руководствуйтесь перечнем, опубликованным в 2016 году.

Примечание: Это указано в письме Минфина России от 1 июня 2015 г. № 03-05-04-04/31532.

** Показатель определяется по состоянию на 1 января каждого налогового периода. Отсчет количества лет начинается с года выпуска автомобиля (письмо Минфина России от 11 июня 2014 г. № 03-05-04-01/28303).

*** Если на начало года, за который рассчитывают налог, предельное количество лет с года выпуска автомобиля (графа 2 таблицы) истекло, повышающий коэффициент за этот год не применяют (письмо Минфина России от 23 января 2015 г. № 03-05-05-04/1817).

Как складывается стоимость налога?

Получается, что повышенный налоговый коэффициент зависит только от стоимости машины и нахождения в списке Минпромторга. Мощность автомобиля влияет на размер налога, но ставку всё равно придётся платить по повышенному коэффициенту, будь у вас авто на 177 л. с. или на 550 л. с. Главное — цена.

Ставка транспортного налога в каждом регионе своя, она рассчитывается от количества лошадиных сил. Иногда значение зависит от тяги, вместимости автомобиля, года выпуска или устанавливается на единицу транспортного средства. В калькуляторе ФНС вы увидите все значения, которые учитываются в вашем регионе при расчёте стоимости налога.

Например, в 2020 году Москве действуют такие ставки транспортного налога на легковые автомобили:

|

Мощность двигателя |

Ставка за 1 лошадиную силу |

|

0−100 л. с. |

12 руб. |

|

100,01−125 л. с. |

25 руб. |

|

125,01−150 л. с. |

35 руб. |

|

150,01−175 л. с. |

45 руб. |

|

175,01−200 л. с. |

50 руб. |

|

200,01−225 л. с. |

65 руб. |

|

225,01−250 л. с. |

75 руб. |

|

более 250,01 л. с. |

150 руб. |

«Налог на роскошь» рассчитывается по следующей формуле:

Сумма налога = размер транспортного налога (в зависимости от региона)*повышающий коэффициент.

Размер повышающего коэффициента зависит от стоимости автомобиля и года выпуска.

|

Стоимость автомобиля |

Не старше 3 лет |

Не старше 5 лет |

Не старше 10 лет |

Не старше 20 лет |

|

3 — 5 млн рублей включительно |

1,1 |

— |

— |

— |

|

5−10 млн рублей включительно |

— |

2 |

— |

— |

|

10−15 млн рублей включительно |

— |

— |

3 |

— |

|

Дороже 15 млн рублей |

— |

— |

— |

3 |

Пример расчёта:

Mercedes-Benz G 500 4×4, бензиновый, старше 4 лет и зарегистрированный в Москве. Стоимость авто по списку Минпромторга — более 15 млн рублей (на Drom.ru – от 19 240 000 рублей), объём двигателя — 4 литра, мощность — 422 л. с.

Стоимость налога без «роскошной» надбавки — 63 300 рублей = 150 руб.*422 л. с. С налогом на «роскошь» – 189 900 рублей = 63 300*3.

За менее «крутой», но уже роскошный, новый Volkswagen Teramont Origin за 3 009 000 рублей, зарегистрированный в Москве, с мощностью двигателя 220 л. с. заплатим:

14 300 руб. без «роскошного» налога = 65 руб.*220 л. с. С повышающим коэффициентом — 15 730 = 14 300*1,1.

Как и любой налог на имущество, транспортный нужно заплатить до 1 декабря следующего года. Это можно сделать на сайте налоговой в личном кабинете или через мобильное приложение вашего банка. Владельцы автомобилей, впервые попавших в список Минпромторга, должны заплатить имущественный налог с повышающим коэффициентом до 1 декабря 2021 года — то есть за налоговый период 2020 года.

Средняя стоимость автомобиля

Для определения точной суммы транспортного налога помимо возраста авто также нужно будет определить его среднюю стоимость. Расчет средней стоимость осуществляется на основании приказа Минпромторга России №316, в соответствии с которым можно рассчитать среднюю стоимость авто:

- произведенных в РФ (либо если в РФ есть уполномоченный представитель производителя);

- произведенных не в РФ (уполномоченный представитель производителя в РФ отсутствует).

| ТС произведено в РФ | ТС произведено не в РФ |

| Средняя стоимость авто

Рекомендованная розничная стоимость авто по состоянию на 1 июля Рекомендованная розничная цена авто по состоянию на 1 декабря |

Средняя стоимость авто

Максимальная стоимость продажи авто по состоянию на 31 декабря налогового периода Минимальная стоимость продажи авто по состоянию на 31 декабря налогового периода Коэффициент приведения каталожной стоимости авто в рублях Утилизационный сбор и ввозная таможенная пошлина на данный автомобиль Курс иностранной валюты к рублю по состоянию на 01 января года выпуска авто Курс иностранной валюты к рублю по состоянию на 31 декабря года выпуска авто |

Повышающие коэффициенты транспортного налога

Повышающие коэффициенты на дорогостоящие автомобили установлены п. 2 ст. 362 Налогового кодекса РФ.

Исчисление суммы налога производится с учетом повышающего коэффициента:

- 1,1 — в отношении легковых автомобилей средней стоимостью от 3 миллионов до 5 миллионов рублей включительно, с года выпуска которых прошло не более 3 лет;

- 2 — в отношении легковых автомобилей средней стоимостью от 5 миллионов до 10 миллионов рублей включительно, с года выпуска которых прошло не более 5 лет;

- 3 — в отношении легковых автомобилей средней стоимостью от 10 миллионов до 15 миллионов рублей включительно, с года выпуска которых прошло не более 10 лет;

- 3 — в отношении легковых автомобилей средней стоимостью от 15 миллионов рублей, с года выпуска которых прошло не более 20 лет.

Перечень дорогостоящих автомобилей

Исчисление суммы транспортного налога с учетом повышающих коэффициентов производится в отношении автомобилей, поименованных в Перечне, ежегодно подготавливаемом Минпромторгом России на очередной налоговый период.

Перечень автомобилей с указанием марки транспортного средства и стоимости размещен на официальном сайте Минпромторга:

- Перечень дорогостоящих автомобилей за 2016 год — смотрите по (налог в отношении данных автомобилей уплачивается физ. лицами в 2017 году);

- Перечень дорогостоящих автомобилей для налога за 2017 год (уплачивается физ. лицами до 01 декабря 2018 года);

- (уплачивается физ. лицами до 01 декабря 2019 года).

- На официальном интернет-сайте Минпромторга России 20.08.2018 размещен легковых автомобилей средней стоимостью от 3 миллионов рублей для налогового периода 2018 года.

- (уплачивается до 01 декабря 2020 года).

В список дорогостоящих автомобилей стоимостью более трех миллионов вошли автомобили марок:

- Audi TT RS (2,5 TFSI), S6, RS 4, Q7, S7, A8,

- BMW X6, 550i, X5 xDrive30d, Z4 sDrive35is, M3

- Cadillac Escalade, CTS-V, Escalade Hibrid

- Hyundai Equus 5.0 V8 GDI

- Infiniti FX50, QX70, QX80

- Jaguar XJ, Jaguar F-Type, XFR

- Jeep Grand Cherokee SRT8

- Land Rover Discovery 4, Range Rover Sport 3.0 V6, Range Rover Sport TDV6 3.0

- Lexus LX 570, LS 460

- Mercedes-Benz ML 350, Mercedes-Benz SLK 55 AMG, Mercedes-Benz C 63 AMG, Mercedes-Benz GL 350

- Porsche Carrera 4S, Porsche Panamera GTS, Porsche Cayenne Turbo, Porsche 911 GT3, Porsche Cayenne Turbo S и другие.

В ценовую группу дороже 15 миллионов рублей включены автомобили марок Aston Martin, Bentley, Bugatti, Ferrari, Lamborghini, Rolls-Royce.

Разъяснения ФНС России

Федеральная налоговая служба информирует, что повышающий коэффициент к легковым автомобилям применяется согласно Перечню. При этом повышающий коэффициент не применяется в случае отсутствия легкового автомобиля в Перечне или несоответствия количества лет, прошедших с года выпуска, аналогичному показателю Перечня.

Транспортные средства марки «Infiniti» «Q70» с объемом двигателя 3696 см. куб. в Перечень дорогостоящих автомобилей для налогового периода 2017 года не входят, следовательно в отношении данных автомобилей повышающие коэффициенты не применяются.

В чём суть изменений и когда они вступят в силу?

-

1. Главное изменение – это отмена декларации по транспортному налогу за налоговый период 2020.

Сдачу декларации отменят только с 1 января 2021 года. Но по правилам декларацию за 2020 год сдают до 1 февраля 2021 года. А в это время отмена уже вступит в силу – а значит, сдавать декларацию будет не нужно.

С 2021 года транспортный налог будет уплачиваться на основании сообщений из ИФНС. Но в 2020 году рассчитывать его всё ещё придётся самостоятельно.

2. Получить льготы на транспортный налог можно будет, подав заявление. К нему можно приложить документы, подтверждающие право на льготы.

3. Ещё одна новость, касающаяся заявление на льготы – увеличение срока его рассмотрение. ИФНС будет вправе продлить этот срок более, чем на 30 дней.

4. Нужно будет платить транспортный налог на моторные лодки с двигателем мощностью до 5 лошадиных сил включительно.

Как рассчитать транспортный налог в 2020 году?

Так как отменить сдачу декларации планируют только с 1 января 2021 года, в следующем году рассчитывать его нужно будет по старой схеме. Давайте вспомним, как это сделать.

Налоговая база в этой формуле – это мощность автомобиля в лошадиных силах.

Размеры налоговых ставок зависят от законов субъекта РФ. Налоговый кодекс устанавливает лишь общие размеры ставок в зависимости от вида транспортного средства и мощности его двигателя (пункт 1 статьи 361 НК РФ). Они могут меняться в зависимости от законов субъекта РФ – как в сторону уменьшения, так и в сторону увеличения, но не более чем в десять раз.

При формировании размера ставок региональные законодатели могут учитывать «возраст» транспортного средства и/или его экологический класс (пункт 3 статьи 361 НК РФ).

Транспортный налог для физических лиц

Физические лица, на которых зарегистрированы транспортные средства, обязаны платить транспортный налог. Порядок их налогообложения, так же, как и организаций, определяется Налоговым кодексом РФ и региональными законами.

Согласно пункту 1 статьи 362 НК РФ, налоговый орган сам исчисляет сумму транспортного налога, подлежащую к уплате физическими лицами, на основании сведений, предоставляемых ГИБДД. Владелец транспортного средства получает налоговое уведомление с информацией о сумме налога, подлежащей к уплате. Налоговым периодом признаётся один календарный год.

15 Ноября 2019

7296

Комментарии для сайта Cackle

Повышающие коэффициенты

Транспортный налог на престижные автомобили рассчитывается с применением повышающих коэффициентов. То есть, в формуле используется не только налоговая база и размер ставок, но и специальный коэффициент, который зависит от стоимости легкового автомобиля. На него следует умножить транспортный налог, рассчитанный по стандартной формуле, которую мы привели выше.

Теперь определимся с размерами коэффициентов в 2020 году.

Сроки уплаты транспортного налога и авансовых платежей по нему устанавливаются региональным законодательством. Но срок уплаты налога по итогам года не может быть назначен ранее 1 февраля года, следующего за отчётным.

Порядок уплаты транспортного налога с повышающим коэффициентом

Порядок уплаты транспортного налога будет зависеть от того, кто является владельцем автомобиля: юридическое или физическое лицо. Юридические лица самостоятельно рассчитывают налог с учетом повышающего коэффициента и уплачивают его.

Сумму налога, подлежащую к уплате физическим лицом, рассчитывают налоговые органы, а не сам налогоплательщик. Расчет осуществляется на основании данных, предоставленных органами, производящими в РФ регистрацию авто. Физлицу при этом направляется уведомление, в котором указывается:

- объект налогообложения;

- сумма налогового платежа к уплате;

- налогооблагаемая база;

- сроки уплаты налога.

Направлено физлицу уведомление может быть одним из следующих способов:

- по почте;

- через «Личный кабинет» на сайте налоговой;

- лично, когда владелец авто посещает ИФНС.

Уведомление на уплату налога физлицу направляется в срок до 30 дней до крайнего срока для уплаты налога. Если налоговый орган по каким-либо причинам не знает о том, что у физлица имеется в наличии транспортное средство, попадающее по налогообложение, то налогоплательщик самостоятельно обязан оповестить налоговую о данном объекте. Это необходимо сделать до 31 декабря года, следующего за периодом, в котором возникла обязанность по уплате налога. Если этого не сделать, то в соответствии с п. 3 ст. 129 НК РФ, налогоплательщик обязан будет уплатить штраф в размере 20% от суммы неуплаченного налога (по тому ТС, о котором своевременно не была предоставлена информация).