Заполнение дополнительных листов декларации при получении имущественного вычета (покупка квартиры, дома, доли квартиры, проценты по кредиту по купленной квартире)

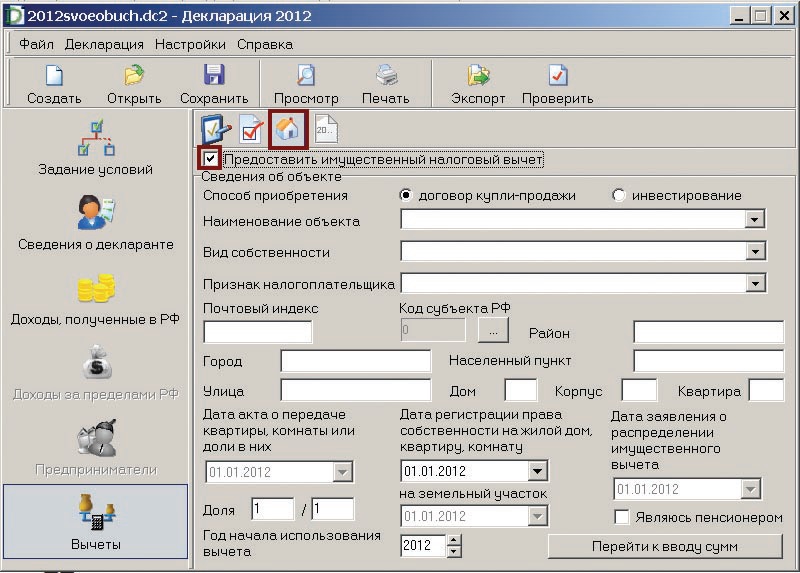

3.1. Для ввода расходов по покупке квартиры, жилого дома нажмите значок в разделе «Вычеты».

Откроется страница для ввода.

Поставьте галочку в строке «Предоставить имущественный налоговый вычет».Заполните последовательно все строки.Сначала выберите способ приобретения: «договор купли-продажи» или «инвестирование». В примере выбран «договор купли-продажи».

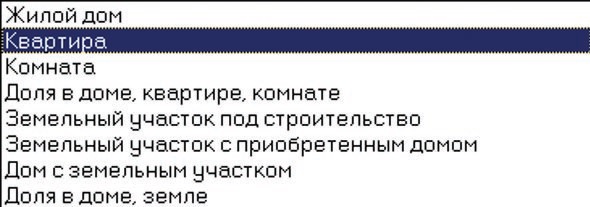

3.2. Выберите из предлагаемого списка объект в строке «Наименование объекта». Например, «квартира»:

3.3. Выберите из предлагаемого списка вид собственности в строке «Вид собственности». Например, «собственность общая долевая»

3.4. Выберите из предлагаемого списка признак налогоплательщика в строке «Признак налогоплательщика». Например, «собственник объекта».

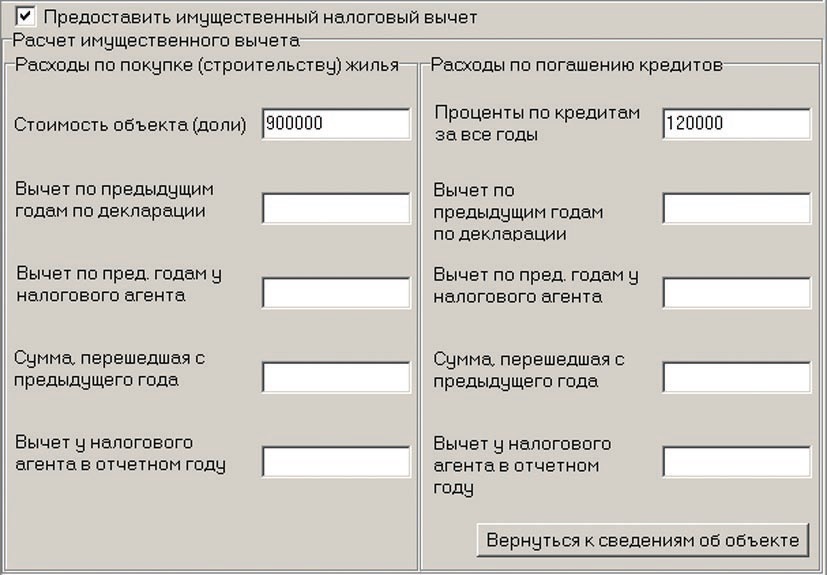

3.5. Введите адрес объекта; дату акта, если объектновый, или дату регистрации права; долю, если долевая собственность.3.6. Введите год начала использования вычета. Он равен году, в котором квартира (или другой объект) была приобретена.3.7. Введите суммы, нажав кнопку «Перейти к вводу сумм».

Основные правила

Изначально Лист А 3-НДФЛ состоит из 3-х таких одинаковых частей:

Однако заполнение Листа А 3-НДФЛ обязывает физлицо приводить поступления от всех источников выплаты. Поэтому таких частей может быть и больше. То есть заполнение Листа А декларации 3-НДФЛ может занимать даже несколько страниц.

В итоге, чтобы понять, как заполнить Лист А 3-НДФЛ, нужно исходить из:

- количества источников получения дохода в 2016 году;

- размера налоговой ставки по соответствующему доходу (ст. 224 НК РФ).

Установленный порядок заполнения Листа А декларации 3-НДФЛ требует наличия только больших печатных букв. Кроме того, полученные доходы приводят вплоть до копеек. Обратная ситуация – с суммами НДФЛ: менее 50 копеек отбрасывают, а более – считают за 1 рубль.

Обратите внимание: удержанную сумму НДФЛ (стр. 100) приводят, когда источник выплаты дохода имеет статус налогового агента

Согласно требованиям ФНС строка 020 «Код вида дохода» Листа А 3-НДФЛ может принимать следующие значения (коды изменены в 2016 году):

Многие не знают, как заполнить Лист А декларации 3-НДФЛ, если источник выплаты физическое либо юридическое лицо. И действительно: состав заполняемых реквизитов будет разный (см. таблицу).

| Кто источник дохода | Какие строки заполнять |

| Физическое лицо | Строки: • 030 – ИНН; • 050 – ОКТМО; • 060 – наименование (Ф.И.О. полностью). |

| Юридическое лицо | Строки: • 030 – ИНН; • 040 – КПП; • 050 – ОКТМО; • 060 – наименование. |

Также см. «Какой код ОКТМО указывать в 3-НДФЛ за 2016 год».

В оформленном физлицом Листе А декларации 3-НДФЛ, пример которого будет в конце нашей статьи, могут фигурировать различные типы доходов и ставки по ним. Чтобы вы не упустили все нюансы, мы собрали их в таблице.

| № | Ставка по доходу | Пояснение |

| 1 | Ставка 13% | ИП, адвокаты и частнопрактикующие специалисты отражают доходы по этой ставке в Листе В |

| 2 | Ставка 35% | Доходы получены в виде: • стоимости любых выигрышей и призов в рамках рекламных кампаний в сумме от 4000 р.; • процентов по вкладам в банках в части превышения, установленного ст. 214.2 НК РФ; • экономии на процентах по займам/кредитам в части превышения, установленного п. 2 ст. 212 НК РФ; • платы за использование денежных средств пайщиков кредитного потребительского кооператива, а также процентов за использование с/х кредитным потребительским кооперативом займов от своих или ассоциированных членов в части превышения, установленного ст. 214.2.1 НК РФ. |

| 3 | Ставке 30% | Получены неналоговыми резидентами РФ Исключение: доходы из п. 3 ст. 224 НК РФ |

| 4 | Ставка 15% – дивиденды | Получены неналоговыми резидентами РФ |

| 5 | Ставка 9% – проценты по облигациям с ипотечным покрытием | Облигации выпущены до 01.01.2007 |

| 6 | Ставка 9% – доходы учредителей доверительного управления ипотечным покрытием от покупки ипотечных сертификатов участия | Сертификаты выданы до 01.01.2007 |

Беженцы и получившие временное убежище в России при заполнении строки 010 Листа А указывают ставку 13%.

Также см. «Декларация 3-НДФЛ: как заполнить за 2016 год».

Приложение 1

По стр. 010 укажите ставку налога, по которой облагался доход.

По стр 020 укажите код вида дохода. Эти коды приведены в приложении 3 к Порядку, утвержденному приказом ФНС от 03.10.2018 № ММВ-7-11/569. Например, для доходов по трудовому договору в виде зарплаты поставьте код «07».

По стр 030 укажите ИНН организации, которая выплатила доход. При получении дохода от предпринимателя внесите его ИНН.

По стр. 040 укажите КПП организации, которая выплатила доход. Если получили доход от предпринимателя, поставьте прочерки.

По стр 050 укажите код ОКТМО организации, от которой получили доход.

По стр. 060 укажите наименование организации, которая выплатила доход. Если вы получили доход от физического лица, то впишите его фамилию, имя, отчество и ИНН, если он есть.

По стр 070 отразите сумму дохода, полученного в том году, за который заполняете декларацию.

По стр. 080 укажите сумму НДФЛ, которую удержал налоговый агент.

Примечание: Если все источники доходов не помещаются на одной странице, то заполните столько листов приложения 1, сколько вам необходимо.

Образец заполнения Приложения 5 налоговой декларации 3-НДФЛ

Исходные данные: Иванов И.И. затратил на свое обучение 70 000 рублей, лечение — 50 000 рублей, поэтому он заявил свое право на социальный налоговый вычет в размере 120 000 рублей.

Статья написана и размещена 27 декабря 2014 года. Дополнена — 13.01.2015, 04.02.2015, 24.12.2015, 25.12.2016, 15.01.2018, 19.10.2018, 09.11.2019

ВНИМАНИЕ!

Копирование статьи без указания прямой ссылки запрещено. Внесение изменений в статью возможно только с разрешения автора.

Полезные ссылки по теме «Порядок и образец заполнения Приложения 5 (расчет стандартных, социальных, инвестиционных налоговых вычетов) налоговой декларации 3-НДФЛ за 2019 год»

-

Образец заполнения налоговой декларации 3-НДФЛ за 2019 год:

-

доходы от источников в РФ (Приложение 1);

-

расчет имущественных налоговых вычетов по доходам от продажи имущества (Приложение 6);

-

расчет социальных налоговых вычетов, установленных подпунктами 4 и 5 пункта 1 статьи 219 НК (расчет к Приложению 5);

-

расчет стандартных, социальных, инвестиционных налоговых вычетов (Приложение 5);

Как получить отсрочку (рассрочку) по уплате налога?