Работники-мигранты на патенте: разбираем отдельные НДФЛ-ситуации

Организация в январе 2020 г. получила из своей ИФНС уведомление 5 о праве зачесть в 2020 г. сумму уплаченных иностранцем «авансов». И у бухгалтера возник вопрос: а на какую именно сумму можно уменьшить НДФЛ мигранта, учитывая, что период действия оплаченного патента частично приходится на 2015 г.?

Допустим, в середине декабря 2015 г. в московскую фирму взят на работу мигрант с патентом, срок действия которого — с 08.12.2015 по 08.04.2020. При трудоустройстве, помимо патента и прочих документов, иностранец предъявил квитанцию об оплате фиксированных авансовых платежей по НДФЛ на сумму 16 000 руб. (1200 руб. х 1,307 x 2,5504 х 4 мес.) 4 .

Освобождение от налога

Налоговый закон предусматривает также определенные послабления, в зависимости от жизненной ситуации. Не нужно подавать декларации и платить подоходную сумму, если:

- получена материальная выгода мигрантом-одаряемым в виде подарка. Однако недвижимость или автотранспорт в виде дарения нерезиденту налог порождают. В тоже время не будет никаких обязательств, если машина или объект недвижимости дарят близкие родственники.

- продан автомобиль, который был в собственности более 3 лет;

- реализована квартира (дом, дача, комната, прочее), бывшая во владении от 5 и более лет. Этот срок сокращается до 3 лет, если жилье досталось продавцу в дар, по наследству, в порядке приватизации или по договору пожизненного содержания с иждивением.

- имущество получено в собственность наследником-нерезидентом. Как для обычных лиц, налог на наследство не требует отчетности/вылат и для преимущественно проживающих за рубежом.

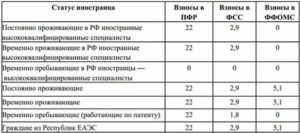

Страховые взносы по мигрантам по патенту 2020

Как всегда, мы постараемся ответить на вопрос «Страховые взносы по мигрантам по патенту 2020». А еще Вы можете бесплатно проконсультироваться у юристов онлайн прямо на сайте не выходя из дома.

Одновременно частью 2 статьи 2 указанного Федерального закона определено, что в случаях, если международным договором Российской Федерации установлены иные правила, чем предусмотренные Федеральным законом N 326-ФЗ, то применяются правила международного договора Российской Федерации.

Когда надо платить страховые взносы с иностранцев в 2020 году

Если вы будете применять в 2020 году пониженные тарифы для упрощенцев, то начисляйте взносы с выплат гражданам государств ЕАЭС только в ПФР по ставке 20%, если выплаты не превышают предельной базы по взносам в ПФР (подп. 3 п. 1 ст. 427 НК РФ). Со сверхлимитных выплат взносы не начисляйте.

Аналогичный порядок действует в отношении: Полный перечень иностранцев, осуществляющих деятельность без патента, содержит пункт 4 статьи 13 закона ФЗ Вид на жительство выдают на 5 лет с возможностью пролонгации.

Прием иностранных граждан на работу в 2020 году: пошаговая инструкция

Иностранные работники в году: Проверки в сфере миграции по чек-листам МВД г.

Севастополь Семинар проводит: Колесникова Светлана Евгеньевна — практикующий бухгалтер, бизнес-тренер, эксперт-консультант по вопросам налогообложения и бухгалтерского учета Российской Федерации , аттестованный главный бухгалтер открытой программы Всероссийской аттестации бухгалтеров. Программа семинара: Проверки МВД соблюдения требований миграционного законодательства.

Платить ли страховые взносы за иностранных рабочих?

Решение по продаже полиса принимается за 10 рабочих дней. Патент имеет территориальную привязку, это означает, что иностранный гражданин по этому патенту может работать исключительно на той территории, что указана.

Если записана Москва, то в Московской области он работать уже не может! Эту проблему можно решить, если получить два патента: Нарушения наказываются, в лучшем случае, денежными штрафами, в худшем — выдворение из страны и запрет на въезд.

Высококвалифицированные специалисты платят взносы на обязательное пенсионное страхование, взносы по обязательному социальному страхования по нетрудоспособности, материнству и травматизму. Индивидуальные предприниматели платят взносы на обязательное пенсионное страхование и взносы на обязательное медицинское страхование.

Другие налоги

Налогообложение нерезидентов включает в себя и прочие налоги, налагаемые на физических лиц. К таковым относятся:

- на землю;

- на имущество;

- транспортный.

Указанные виды сборов уплачиваются на общих основаниях, без каких либо освобождений и дополнительных нагрузок.

Основным условием является наличие в собственности налогового объекта (автотранспорт, земельный участок, квартира, дом, комната и т.п.). Все остальное делает налоговая инспекция: производит расчет базы, высылает уведомление. Плательщику остается лишь своевременно (до 01 декабря года, в котором получено единое уведомление) внести соответствующую ежегодную сумму в бюджет.

Так, например, налог на недвижимость рассчитывается от кадастровой стоимости объекта, а размер процентной ставки, на которую умножается кадастр. стоимость зависит от вида недвижимости, но не от статуса налогоплательщика. О налоге на имущество читайте статью.

Ежегодный земельный налог уплачивается также от кадастровой стоимости. Однако процентные ставки, устанавливаемые муниципальными властями, применяются не все. Так как иностранцы не могут оформлять в собственность земли сельхоз назначения, поэтому соответствующие ставки не могут быть применены.

Транспортный налог уплачивается от количества лошадиных сил в двигателе транспортного средства. Ставка устанавливается региональными властями. О налоге на транспорт читайте статью.

Одной из проблем для лица, живущего за рубежом, и уплачивающим местные/региональные налоги в РФ это получение уведомление о налоговой обязанности. Поэтому такому лицу лучше открывать на свое имя «Личный кабинет» на сайте ФНС, куда и будет приходить информация от инспекций.

Налогообложение работника нерезидента в 2019 году

Получите на 3 дня бесплатно! Однако если налогоплательщик продаст имущество раньше, то доход от продажи будет облагаться в установленном порядке. А именно, такой доход у резидента подлежит обложению по ставке 13%, а у нерезидента – по ставке 30% (, ). При этом нерезидент не вправе применить имущественный налоговый вычет, а также уменьшить доход, полученный им от продажи имущества, на сумму расходов, связанных с его приобретением (письмо ФНС России от 26 декабря 2019 г.

Так, к примеру, независимо от способа выдачи зарплаты работникам (перечисление на банковские карты или выдача наличными), НДФЛ перечисляется не позднее дня, следующего за днем выплаты зарплаты. В Справках 2-НДФЛ (), подаваемых на работников-нерезидентов, необходимо правильно указать статус этого работника. Например, в Справке, оформляемой на иностранного работника–нерезидента, работающего по патенту, нужно указать статус 6.

Нерезидент работающий по найму на основании патента ставка ндфл

Работодатель обязан перечислить налоги на иностранного сотрудника, хотя есть различия в размере НДФЛ для работников с разрешением и с патентом. Для безвизовых иностранцев характерно получение патента. Такие лица по закону облагаются налогом в размере стандартных 13%

При этом неважно, является ли иностранец резидентом или нет

Иностранные работники в РФ вынуждены тоже знать особенности налогообложения. Это довольно сложно — даже сами работодатели не всегда в курсе в каком размере удерживать налог с трудоустроенного иностранца. Если же такой сотрудник еще и платит авансовые платежи с патента на работу, то сложностей только добавляется.

Нерезиденты кто это?

Если любое физическое лицо (будь то гражданин РФ, иностранец или человек без гражданства), которое суммарно в течение 1 года (в налоговом году) прожило не менее 183 дней в РФ, признается резидентом. Проживание должно быть легальным и подтверждается:

- информацией от органов пограничного контроля;

- визами, заграничными паспортами;

- свидетельствами о прописке в адресе.

Соответственно если россиянин выезжает жить за рубеж более чем на 6 месяцев, то он становиться в конкретном году налоговым нерезидентом

При этом во внимание не принимаются выезды на лечение или обучение, длящиеся не более полугода

Подтверждение статуса

Обычно подтверждают наличие именно резидентства, а не его отсутствие.

Например, гражданин Беларуси будет подавать декларацию 3-НДФЛ в налоговую инспекцию Советского района г. Саратова в связи с доходом от продажи своей квартиры. На титульном листе он должен указать код страны, гражданином которой он является «112». Если сдать декларацию без пояснений и дополнительных документов, то будет считаться, что этотнерезидент налог за квартиру должен платить по специальным правилам налогообложения. Но в нашем случае налогоплательщик на законных основаниях живет в России 2 года (не получив российского гражданства). Поэтому он к декларации может приобщить справку о подтверждении статуса.

Справка запрашивается в налоговой инспекции на основании заявления и документов по факту проживания.

Таким образом, если человек нерезидент, то отдельного удостоверения этого статуса не требуется. Просто подается декларация, в которой указывает код другой страны и, соответственно, оплачивается налог по правилам для нерезидентов.

Уплата страховых взносов за иностранцев в России в 2019 году

Все же хочется верить, что на рынке труда больше честных и законопослушных работодателей, которые стремятся разобраться в премудростях взаимодействия с фондами-страховщиками. Им гораздо важнее знать, как произвести, а главное – как заполнить расчет по страховым взносам, если есть иностранцы, куда и в какой срок перечислить денежные средства.

- трудовые или гражданско-правовые договоры о выполнении работ / оказании услуг, заключенные между иностранными гражданами и FIFA;

- гражданско-правовые договоры об участии в мероприятиях, заключенные между волонтерами и FIFA / ее дочерними организациями / Организационным комитетом «Россия 2018»;

- трудовые договоры, заключенные между физическим лицом-иностранцем и российской организацией для работы в ее обособленном подразделении, расположенном за пределами РФ.

11 Мар 2020

juristsib

54

Налог на доходы

Ставка подоходного налога для работника зависит от того, является ли человек налоговым резидентом России или нет. Резидентами могут считаться как граждане РФ, так и иностранцы – статус резидента присваивается тем, кто находится на территории нашей страны не менее 183 дней в течение 12 месяцев, следующих подряд, независимо от гражданства (п. 2 ст.207 НК РФ).

С заработка резидентов удерживается 13% подоходного налога, а НДФЛ с зарплаты нерезидента составляет 30% от доходов, полученных от российских источников (п.3 ст. 224 НК РФ). При этом для нерезидентов есть исключения, когда удержание производится по ставке 13%:

-

если иностранный гражданин является высококвалифицированным специалистом;

-

для участников государственной программы по переселению в РФ бывших соотечественников;

-

для лиц, признанных беженцами или получивших временное убежище на территории России;

-

по работникам, являющихся гражданами стран-участниц Евразийского экономического союза (Армения, Белоруссия, Казахстан, Киргизия);

-

для иностранцев, имеющих патент на трудовую деятельность.

НДФЛ с зарплаты нерезидента установлен в размере 13%, если иностранец входит в число тех, кому присвоен один из вышеуказанных статусов. Но пониженная ставка касается только трудовых доходов (заработка), по остальным видам доходов иностранцев налог взимается по ставке 30%, а по дивидендам от участия в российских компаниях 15%.

НДФЛ нерезидента удерживают с доходов, полученных от российских источников. Начиная со 183-го дня пребывания в РФ нерезидент становится резидентом и НДФЛ работодатели начинают исчислять по ставке 13% (определение статуса следует производить на дату каждой выплаты). При этом возникает необходимость пересчитать по ставке 13% вместо 30% все трудовые доходы, полученные с начала календарного года, в котором сменился налоговый статус.

Страховые взносы с нерезидентов в 2019 году

Эти выплаты не отражаются на зарплате работника и оплачиваются только руководством компании, в которой он работает. Чтобы понять, какие налоги с зарплаты платит работодатель в 2019 году, сначала нужно разобраться с видом выплат. Называются они страховыми и могут быть:

Максимальная величина, исходя из которой рассчитывается размер обязательных взносов в счет будущей пенсии гражданина, увеличилась на 12,6%. Также повысились показатели, предназначенные для оплаты взносов на социальное страхование – на 6,1%. В налоговом кодексе прописано, что эти показатели ежегодно индексируются в соответствии с ростом размера средней заработной платы в стране – изменения рассчитывает Минфин, а правительство их утверждает.

Страховые взносы на нерезидентов в 2019 году

Кроме этого, получателем дивидендов могут быть и юридические лица. Размер налога установлен в следующих размерах: Организация может производить выплату дивидендов в случае, если ее чистые активы больше уставного капитала. В последнем случае их можно отправить на развитие фирмы.

Страховые взносы «за себя»Размер взносов в 2017, 2018, 2019 и 2020 гг: Доход для расчета 1% с превышения Льготные периоды Оплата страховых взносов Если ИП работает неполный год Добровольное страхование Отчетность за себя Если ИП — Работодатель Ставки взносов Надо ли регистрироваться в фондах Кто может сэкономить Если выплачивали пособия Оплата взносов за работников Если вовремя не уплатили Отчётность за работников Штрафы Бонус в виде уменьшения налогов Страховые взносы «за себя» Размер взносов в 2017, 2018, 2019 и 2020 гг: Взносы состоят из двух частей: Также налоговики могут зачесть указанную разницу в счет предстоящих платежей (п. 2) страховые взносы на обязательное медицинское страхование в фиксированном размере 5 840 рублей за расчетный период 2018 года, 6 884 рублей за расчетный период 2019 года и 8 426 рублей за расчетный период 2020 года.»; Таким образом, имеем следующие значения на 2019 и 2020 год: Фиксированные взносы ИП за “себя” в 2019 году: Чтобы подтвердить льготу, требуется собрать подтверждающие документы, такие как: справка о получении пособия по уходу за ребенком, военный билет, письменное подтверждение инвалида об уходе за ним, выписка из акта освидетельствования инвалида, справка из воинской части, справка из службы занятости и им подобные.

Страховые взносы для временно проживающих

Для иностранных граждан, которые постоянно проживают на территории РФ предусмотрены те же страховые взносы, что и для россиян. Соответственно за них уплачиваются :

- взносы в Пенсионный фонд тариф 22%.

- на медицинское страхование в размере 5,1%.

- социальное страхование 2.9%.

- от несчастных случаев 0.6% или 0.2%.

Согласно российского законодательства, иностранцы, которые временно пребывают на территорию нашей страны подлежат следующим видам страхования:

- Обязательное пенсионное, при чем независимо по какому договору они работают, в том числе и ИП.

- ОСС по нетрудоспособности и материнству при трудоустройстве по трудовому договору либо гражданско-правового характера, но не для индивидуальных предпринимателей.

- ОМС вне зависимости от вида договора, в том числе и предприниматель, но не иностранцы с высокой квалификацией.

- ОСС по травматизму при осуществлении работы по трудовому либо ГПХ договору.

Таким образом с доходов иностранцев, оформленных по трудовому или ГПХ договору, работодатель обязан перечислить все виды взносов, предусмотренных законодательством как и по доходам граждан РФ. В 2017 году страховые взносы для иностранных граждан составят:

- на пенсионное страхование — 22% с дохода, который не превысит 876 000 руб., и 10% с дохода выше этой нормы;

- на социальное- по нетрудоспособности и материнству — 2,9% с дохода, не превысившего 755 000 руб., сверх этой нормы взносы не начисляются;

- на ОМС — 5,1% со всей суммы дохода.

При этом у плательщика взносов также может возникнуть:

- обязанность применения дополнительных тарифов из-за особых условий труда работника-иностранца;

- возможность использования пониженных тарифов в соответствии с законодательством

Тарифы для них в общем случае будут равны :

- на ОПС — 22% с дохода, не превысившего 876 000 руб., и 10% с дохода сверх этой величины;

- на ОСС по нетрудоспособности и материнству — 1,8% с дохода, не превысившего 755 000 руб., сверх этого дохода взносы начисляться не будут.

При этом для плательщика взносов могут создаваться ситуации, когда у него возникнет:

- обязанность применения дополнительных тарифов из-за особых условий труда работника-иностранца;

- возможность использования пониженных тарифов;

- тарифы взносов на травматизм будут зависеть от вида деятельности, осуществляемого работодателем.

Согласно ст. 207 НК РФ налогоплательщиками НДФЛ являются как резиденты, так и физлица, ими не являющиеся. Таким образом, все права и обязанности, предусмотренные НК РФ для налогоплательщиков, действительны и для нерезидентов с учетом особенностей, предусмотренных гл. 23 НК РФ и межгосударственными соглашениями Российской Федерации.

Так, в соответствии с п. 3 ст. 210 НК РФ отсутствие статуса налогового резидента, а следовательно, применение к доходам резидента ставки НДФЛ в размере 30% не позволяет ему воспользоваться налоговыми вычетами, указанными в ст. 218–221.

При этом налогообложение должно осуществляться с учетом межправительственного соглашения по устранению двойного налогообложения, действующего между Россией и государством, в котором лицо считается резидентом. Перечень таких договоров опубликован на сайте ФНС.

Чтобы налог, уплаченный в зарубежном государстве, был зачтен в РФ, налогоплательщику необходимо иметь (п. 3 ст. 232 НК РФ):

- документы, подтверждающие величину начисленного дохода и уплаченного с него за границей налога (оригиналы или их заверенные копии);

- нотариально заверенный перевод этих документов.

Если международный договор предусматривает полное или частичное освобождение доходов от налогообложения, то иностранцу для получения такого освобождения достаточно представить налоговому агенту паспорт, выданный иностранным государством, или иной аналогичный документ (п. 6 ст. 232 НК РФ). В случае невозможности предъявления ни одного из указанных документов их может заменить официальное подтверждение статуса иностранца, выданное уполномоченным органом иностранного государства. При необходимости перевода текста на русский язык одновременно с таким подтверждением подается его нотариально заверенный перевод.

Налог, удержанный у иностранца до момента подачи им документов на освобождение от налогообложения, подлежит возврату ему налоговым агентом на основании заявления. Возврат нужно осуществить в безналичной форме в течение 3 месяцев со дня получения заявления (п. 7 ст. 232, п. 1 ст. 231 НК РФ), т. е по тем же правилам, которые действуют для резидентов.

Подробнее о действующем в РФ порядке возврата НДФЛ читайте в статье «Порядок возврата подоходного налога (НДФЛ): нюансы».

Уплата страховых взносов за иностранцев в 2019 году

Все просто: за счет средств этих фондов выплачиваются пенсии и предоставляются медицинские услуги. И здесь самое время вспомнить о том, что рассматриваемые нами взносы называются страховыми. А значит, эти фонды просто обязаны иметь самое непосредственное отношение к страхованию.

Однако есть и те, кому ближе методы Остапа Бендера, нежели разумные суждения. Такие «предприимчивые» работодатели думают не о развитии и росте доходов, а о том, как не платить за иностранцев страховые взносы или хотя бы сократить их. Собственно говоря, избежать уплаты взносов можно только одним способом – если не заключать договор. И многие охотно этим пользуются, потому что такое положение вещей выгодно обеим сторонам: ни работодатель, ни работник не оформляют разрешительных документов, да и страховые взносы уплачивать попросту не с чего.