Как восстановить НДС

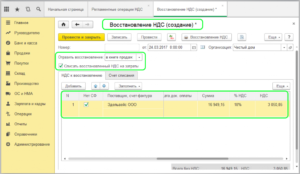

Восстановление НДС ранее принятого к вычету, происходит следующим образом: восстановленный НДС нужно отразить в книге продаж. Это делается на основании счета-фактуры, по которому ранее был вычет. В книгу покупок ничего вносить не нужно.

Если НДС восстанавливается из-за уменьшения стоимости товаров, в книге продаж нужно зарегистрировать корректировочный счет-фактуру.

В случае, когда срок счета-фактуры истек, основанием для восстановления НДС будет бухгалтерская справка-расчет.

Если подробнее, все происходит так:

- Выясняем, какую сумму нужно отразить в учете, то есть верную сумму налога;

- Составляем необходимый для подтверждения операции документ, в зависимости от обстоятельств восстановления НДС: распоряжение о взносе в уставный капитал, бухгалтерская справка, счет-фактура,уведомление о переходе на спецрежим;

- Исправляем налоговую декларацию. Для этого нужно найти строку 090 раздела 3. Если меняется сумма налога в связи с авансом поставщику, нужно в строке 110 указать данные о налоге из авансового счета-фактуры;

- Отмечаем исправления в бухучете и налоговом учете.

- Платим налог в ФНС.

Бизнес жалуется на снижение субсидий на размер НДС

Сельхозпроизводителям придется побиться за сохранение прежних сумм субсидий

Евгений Разумный / Ведомости

На уменьшение всех затратных субсидий на сумму НДС с 2018 г. пожаловались представители Минпромторга и Минсельхоза. Поправки в Налоговый кодекс (НК), действующие с января 2018 г.

, обязывают предприятия выплачивать НДС с субсидий, полученных ими на возмещение затрат.

То есть каждая субсидия или бюджетная инвестиция (деньги в обмен на долю государства в проекте) уменьшается на 18%, которые государство требует вернуть.

Выдача субсидий регламентирована постановлениями правительства, объясняет старший юрист KPMG Андрей Грачев.

Теперь, даже если субсидия прямо не включает НДС, государство все равно требует выплатить его. Получается, что сумму субсидий просто сокращают на ставку налога, жалуется сотрудник сельскохозяйственной компании.

Понадобились такие поправки из-за риска двойного возмещения НДС из бюджета. Раньше компания могла купить товары и услуги, возместить по ним НДС из бюджета, а затем получить субсидию на покрытие этих расходов вместе с НДС, объясняет Грачев, фактически бизнес получал лишние 18% от государства.

Субсидию выдает профильное министерство, а возмещает НДС ФНС, продолжает он. Теперь, если с субсидии выплачивается НДС, нет риска двойного возмещения. Но это удар по тем производителям, которые просили субсидию без НДС, отмечает старший юрист Taxadvisor Виктор Андреев.

Ведомства могут начать выдавать все субсидии с учетом НДС, но нужно изменить нормативно-правовые акты, а главное – их отношение к налогам, с которыми они мало сталкиваются, говорит Грачев. Пока же предприятия будут принимать риски двойного налогообложения на себя.

Минсельхоз такие поправки не согласовывал, настаивает его представитель, и сейчас определяет, какие сельскохозяйственные субсидии могут подпадать под новые нормы НК, чтобы затем с расчетами сумм НДС, подлежащих восстановлению, обратиться в Минфин.

Настаивает на отмене обязательного восстановления НДС при получении субсидии и общественный совет при Минсельхозе («Ведомости» ознакомились с протоколом заседания).

Минфин готов проанализировать все субсидии, которые предоставлялись на компенсацию расходов без НДС, сказал его представитель, а также обсуждать увеличение субсидий на размер НДС, который теперь нельзя принять к вычету или придется восстановить. Но общей нормой в НК это не станет, предупреждает он: будет исследован каждый случай и принято решение об увеличении размера каждой отдельной субсидии или неувеличении.

Субсидии составляют существенную часть дохода от деятельности сельхозпроизводителей, рассказывает председатель общественного совета при Минсельхозе Сергей Королев: прибыль предприятий – это около 10% выручки, а до 70% этой прибыли формируется именно за счет господдержки. Сама субсидия, как правило, меньше по размеру и лишь частично компенсирует затраты, отмечает он.

Всего на 2018 г. для сельского хозяйства из бюджета выделено субсидий на 242 млрд руб., следует из данных Минсельхоза. НДС может быть заложен в нескольких видах поддержки, пояснил участник совещаний в Минсельхозе, это несвязанная поддержка в области растениеводства (в 2017 г.

, подсчитали «Ведомости» по данным закона о бюджете на 2017 г. и Минсельхоза. Еще 10 млрд руб.

правительство выделило производителям сельхозтехники, 1,8 млрд из них нужно вернуть, говорит замдиректора ассоциации «Росспецмаш» Денис Максимкин: для отрасли это огромные деньги, обращаемся в ведомства, чтобы избежать двойного налогообложения.

Еще одна претензия производителей – неожиданное внесение поправок. Законопроект широкое публичное обсуждение не проходил, говорит Королев. Отрасль поставили перед фактом, согласен Максимкин. Представитель Минфина не прокомментировал вопрос.

Это не редкость, замечает Андреев. Например, Минфин обещал в конце 2017 г. отсрочку введения налога на движимое имущество, но неожиданно внес поправки, обязующие бизнес платить уже с 2018 г. налог в 1,1% в регионах, которые не сохранят льготу.

Для них налоговые условия были ухудшены задним числом – параметры проектов рассчитывались с учетом возмещения налога, чтобы инвестор мог направить эти деньги на стройку, рассказывал «Ведомостям» банкир, занимающийся инфраструктурными проектами.

Обычно на то, чтобы подвести практику под нормы закона, уходит 3–4 года, говорит Андреев. Если Минфин не пойдет на уступки, выход – судиться за принятый к вычету НДС: как правило, налоговое законодательство апробируется именно в судах, считает он.

В подготовке статьи участвовала Ирина Синицына

Восстанавливать ли НДС при списании ОС? | «Гарант-Сервис-Брянск»

Часто компании в силу экономической ситуации приходится списывать лишнее имущество. Возникает вопрос, надо ли восстанавливать НДС. Судя по сложившейся арбитражной практике, нет.

Некоторые инспекторы считают, что при списании недоамортизированных основных средств суммы НДС, ранее правомерно принятые к вычету, восстанавливают в части, приходящейся на остаточную стоимость такого имущества. Попробуем разобраться в правомерности такого подхода.

Законодательство

Вычеты сумм НДС, предъявленные продавцами компании при приобретении основных средств, производят в полном объеме после принятия на учет указанного имущества*(1).

При продаже основного средства, которое подлежит обложению НДС, сумму налога, ранее принятую к вычету, не восстанавливают. Ведь Налоговым кодексом установлен закрытый перечень оснований, при которых ранее принятые к вычету суммы НДС подлежат восстановлению*(2):

— передача в качестве вклада или паевых взносов;— дальнейшее использование для операций: не облагаемых НДС, либо местом реализации которых не признается Россия, либо которые не признаются реализацией, либо осуществляемых в рамках ЕНВД и УСН или в деятельности, по которой получено освобождение;— перечисление покупателем предоплаты;— изменение стоимости отгрузки в сторону уменьшения;— дальнейшая реализация с налоговой ставкой 0 процентов;

— получение субсидий из федерального бюджета на возмещение затрат, связанных с оплатой приобретенных товаров (работ, услуг), с учетом налога, а также на возмещение затрат по уплате налога при ввозе товаров на территорию России.

Как видим, в перечне оснований для восстановления НДС реализация основного средства не значится.

Разъяснения чиновников

Прежде представители Минфина России говорили, что ранее принятые к вычету суммы НДС по приобретенным ОС, списываемым до окончания срока амортизации, восстанавливают*(3).

Чиновники объясняли это тем, что налог подлежит восстановлению в случаях, если приобретенные основные средства не используются в деятельности, облагаемой налогом.

Позднее ведомство уточнило свою точку зрения об операциях, связанных с реализацией ОС*(4). Чиновники сказали, что ранее принятый к вычету НДС по продаваемым основным средствам восстанавливать не следует. Восстанавливают НДС в случаях дальнейшего использования имущества по операциям, не облагаемым налогом. Между тем при продаже имущества начисляют налог.

Арбитражная практика

Инспекторы продолжают утверждать, что при реализации ОС с остаточной стоимостью ранее произведенный вычет по НДС становится избыточным и подлежит восстановлению. Они объясняют это тем, что основное средство в случае реализации исключено из последующей производственной деятельности компании.

Арбитражная практика полностью на стороне фирм. И это не удивительно. Ведь гораздо убедительнее звучат доводы тех лиц, которые считают, что в случае продажи основного средства, даже с убытком, восстанавливать НДС не придется. Как было сказано ранее, в перечне оснований для восстановления налога на добавленную стоимость реализация основного средства не упомянута.

Как показала практика, налоговики в ходе судебных разбирательств не приводят данных о том, что выбывшие основные средства не использовались в производственной деятельности либо были приобретены не для проведения операций, облагаемых НДС.

При этом на необоснованность принятия НДС к вычету в периодах приобретения имущества чиновники также не ссылаются.

Поэтому довод налоговиков о том, что при списании ОС с остаточной стоимостью ранее произведенный вычет становится избыточным, суды регулярно отклоняют*(7).

Как видим, Налоговый кодекс не содержит норм, обязывающих компанию, списавшую с баланса основное средство по причине его реализации с убытком, восстанавливать сумму НДС с недоамортизируемой части.

Если решено восстанавливать НДС

Если компания решила не спорить с налоговиками и восстановить налог, то сумму налога, подлежащего восстановлению, исчислять надо исходя из остаточной (балансовой) стоимости без учета переоценки. При этом восстанавливаемый НДС можно учесть по налогу на прибыль в составе прочих расходов, связанных с производством и реализацией*(9).

Сумму налога, подлежащего восстановлению, исчисляют исходя из остаточной (балансовой) стоимости без учета переоценки. В нашем случае остаточная стоимость основного средства составляет:

100 000 — 20 000 = 80 000 руб.Следовательно, восстанавливаемая часть НДС:80 000 руб. х 18% = 14 400 руб.

Эту сумму фирма учитывает при расчете налога на прибыль в составе прочих расходов.

Субсидирование деятельности и восстановление НДС

Нередко субъекты хозяйственной деятельности ведут свою деятельность в отраслях, субсидируемых из федерального бюджета. В суммах предоставляемых государственных дотаций, компенсирующих затраты льготников на приобретение товаров или оказание услуг, присутствует НДС в размере 10% или 18%.

Если ООО или ИП заявил в декларации по НДС вычет по оприходованным ценностям, то сумму «входящего» НДС нужно реконструировать в учете.

Механизм восстановления достаточно прост – следует зафиксировать в книге продаж те счета-фактуры, которые ранее фигурировали в книге покупок.

Надо знать: При получении дотаций из бюджетов иного уровня, кроме федерального, восстановление НДС не производится.

Когда восстановление НДС неизбежно

Перечисление обстоятельств, при которых налогоплательщику не удастся избежать обязательного восстановления налога, регламентировано законодательством:

- приобретенное ранее имущество переходит в состав уставного капитала иной компании;

- возникновение хозяйственных операций, не требующих начисления НДС;

- возврат предоплаты по неосуществленной поставке или покупке;

- удешевление продукции;

- выполнение экспортных действий;

- получение федеральных дотаций.

Важно: Переоценить величину НДС и произвести исправления в учетных регистрах следует в том временном промежутке, когда имущество стало использоваться в необлагаемых НДС целях

Бухгалтерские проводки по восстановлению НДС

В бухгалтерском учете сумма восстановленного НДС отражается по Кредиту счета 68 субсчет «Расчеты с НДС». А вот корреспондирующий счет в каждой ситуации будет свой.

Пример

ООО «Веста» в октябре 2015 г. приобрела товары на сумму 114 000 руб. (в т.ч. НДС – 17 389,83 руб.). «Входной» НДС по этим товарам в сумме 17 389,83 руб. был принят к вычету, поскольку компания на тот момент применяла обычный режим налогообложения.

До окончания 2015 года данные товары продать так и не удалось. А с 1 января 2016 г. ООО «Веста» перешло на упрощенку.

Поскольку товары будут проданы в период, когда ООО «Веста» уже не будет плательщиком НДС, ей придется его восстановить в размере 17 389,83 руб. Сделать это нужно было в IV квартале 2015 г.

Дебет 41 Кредит 60

— 96 610,17 руб. (114 000 – 17 389,83) – отражена стоимость приобретенных товаров;

Дебет 19 Кредит 60

— 17 389,83 руб. – отражена сумма «входного» НДС;

Дебет 68 Кредит 19

— 17 389,83 руб. – «входной» НДС принят к вычету.

Дебет 91 Кредит 68

— 17 389,83 руб. – отражена сумма восстановленного НДС.

Удешевление товаров, уже полученных покупателем

Договор поставки между покупателем и продавцом может содержать пункт, по которому поставщик предоставляет скидку на товары, отгруженным в предыдущие периоды. После уменьшения стоимости продукции покупателю надлежит восстановить НДС с разницы между новой ценой и той, которая указана в отгрузочных документах.

Внимание! Новую стоимость товара с учетом предоставленной скидки необходимо зафиксировать в соглашении, которое будет основанием для корректировки НДС. Восстановление налога по уменьшенной стоимости отражают на счете 60, предназначенном для учета состояния расчетов с поставщиками

Восстановление налога по уменьшенной стоимости отражают на счете 60, предназначенном для учета состояния расчетов с поставщиками.

Прочие случаи восстановления НДС

Не смотря на то, что все случаи восстановления НДС прямо поименованы в статьях 170 и 171.1 НК РФ, контролирующие органы в своих разъяснениях постоянно находят новые причины для восстановления НДС. Следовать таким разъяснениям или нет, каждому налогоплательщику приходится решать самостоятельно.

Ведь если не следовать, возможны претензии с их стороны, и, вероятно, свою позицию придется отстаивать в суде.

Некоторые случаи приведены в таблице 1.

Таблица 1

| № п/п | Операция, по которой необходимо восстановить НДС, по мнению контролирующих органов | Разъясняющий документ |

| 1 | Произошло списание неликвидных или морально устаревших товаров | Письмо Минфина РФ от 21.01.2016 № 03-03-06/1/1997 |

| 2 | Имущество выбыло в связи с порчей | Письмо Минфина РФ от 19.03.2015 № 03-07-11/15015 |

| 3 | Не полностью самортизированное имущество было ликвидировано (за исключением ликвидации в результате аварии) | Письма Минфина РФ

от 14.04.2016 № 03-07-11/21297, от 17.02.2016 № 03-07-11/8736 |

| 4 | Зафиксирован факт кражи имущества | Письма Минфина РФ

от 04.07.2011 3 03-03-06/1/387, от 19.05.2010 № 03-07-11/186 |

| 5 | При инвентаризации зафиксировано недостача имущества | Письма Минфина РФ

от 04.07.2011 3 03-03-06/1/387, от 19.05.2010 № 03-07-11/186 |

При этом не надо забывать, что если есть арбитражная практика, в которой высказывается противоположная точка зрения, контролирующие органы должны в своей работе руководствоваться именно арбитражной практикой.

Примером арбитражных решений, содержащих выводы о том, что не нужно восстанавливать НДС в случаях утраты имущества в результате хищения, порчи и т.п. или невозможности дальнейшего использования из-за морального или физического износа могут служить следующие решения:

- Решения ВАС РФ от 19.05.2011 N 3943/11

- Решения ВАС от 23.10.2006 N 10652/06.

Бухгалтерские проводки при восстановлении НДС

Таблица 2

| Операция | Проводка по дебету | Проводка по кредиту |

| При передаче имущества в качестве вклада в УК | ||

| Восстановлен НДС по имуществу, передаваемому в уставный капитал | Д 19 | К 68.02 |

| Сумма восстановленного НДС включена в первоначальную стоимость доли в уставном капитале (возможна проводка – сумма восстановленного НДС отнесена на расчеты по оплате доли в уставном капитале) | Д 58.01

(Д 76) |

К 19

(к 10) |

| При переходе на УСН | ||

| Восстановлен НДС по материалам на складе | Д 19 | К 68.02 |

| Сумма восстановленного НДС включена в прочие расходы | Д 20 (26) | К 19 |

Когда НДС восстанавливать не требуют

Радует, что по некоторым ситуациям контролирующие органы все же изменили свою давно устоявшуюся позицию. И решающую роль в этом сыграла обширная судебная практика не в их пользу. Так, не надо восстанавливать НДС:

- по имуществу, выбывшему в результате пожар Ранее на восстановлении НДС настаивал Минфи

- по неполностью самортизированному ОС, выбывшему по причине авари В то же время Минфин и сейчас продолжает настаивать на восстановлении налога при списании ОС до окончания срока амортизации;

- по уничтоженной недоброкачественной продукции (по решению госоргана) в случае появления угрозы возникновения и распространения заразных болезней животны

Заметим, что, давая разъяснение об отсутствии необходимости восстановления НДС при пожаре и аварии, ФНС упомянула, что если ее мнение или мнение Минфина расходится с позицией ВС или ВАС, то инспекторы на местах должны руководствоваться именно мнением суде

Зачем и как восстанавливать НДС?

Иногда компаниям приходится восстанавливать налог на добавленную стоимость. Разберемся, что такое восстановление НДС, для чего оно нужно, какие могут быть для этого причины.

Бывают ситуации, когда компании и индивидуальные предприниматели, работающие на общем режиме налогообложения, приобретают товары или услуги, по которым возможен вычет НДС. Чаще всего это происходит, когда НДС «входной», то есть он заложен в стоимость товаров или услуг. Его принимают к вычету, но позднее ситуация меняется и НДС приходится восстанавливать.

Восстановление НДС — это процесс, при котором налог на добавленную стоимость (НДС), ранее принятый к вычету, должен быть уплачен (восстановлен).

Рассмотрим, в каких случаях.