Какие предусмотрены санкции за несдачу РСВ

За непредоставление или несвоевременное предоставление РСВ законодательством РФ установлены штрафные санкции. Даже несмотря на то, что компания, не ведущая деятельность, отражает в отчете нулевые показатели, к ней могут быть применены следующие санкции:

- минимальный штраф за неподачу отчета — 1000 руб. (статья 119 НК РФ);

- административный штраф на должностное лицо организации — от 300 до 500 руб. (статья 15.5 КоАП РФ);

- приостановление операций по банковским счетам (пункт 6 статьи 6.1, пункт 3.2 статьи 76 НК РФ);

- штраф за несоблюдение электронной формы сдачи отчета — 200 руб. (статья 119.1 НК РФ).

Новая форма РСВ в 2020 году: как заполнить, образец

Проект приказа, в соответствие с которым ФНС предлагает изменить форму РСВ, по состоянию на декабрь 2020 года не подписан. Так как с момента регистрации в июле 2020 года документ более 5-ти месяцев находится на стадии публичных обсуждений и правок, вероятность того, что его примут и подпишут до конца 2020 года, практически нулевая.

- организации, ИП, которые выплачивают сотрудникам зарплату на основании трудовых договоров;

- субъекты хозяйствования, осуществляющие выплаты подрядчикам за работы на основании договоров гражданско-правового характера;

- КФХ – в части выплат работникам и главе фермерского хозяйства;

- организации/ИП, перечисляющие оплату физлицам за аренду помещений, имущества, т.п.

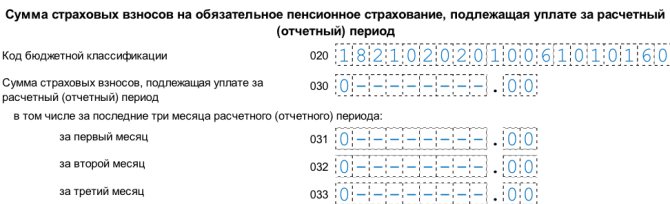

Раздел 1

Эта часть отчета содержит итоговую информацию о суммах взносов к уплате по их видам.

В строке 010 нужно указать код ОКТМО по месту сдачи отчета.

Далее для каждого вида взносов (кроме соцстраха) заполняется блок из пяти строк, включающий в себя:

- КБК.

- Сумму к уплате за период в целом.

- Суммы за три последние месяца помесячно.

Все суммы к уплате будут содержать нулевые показатели.

Для «социальных» взносов отведено два блока, т.к. по ним возможно превышение соответствующих расходов плательщика (например, по больничным) над начисленными взносами. Но в данном случае, все поля также будут нулевыми.

Особенности заполнения

Немаловажную роль играет подача корректирующего расчета за 1-й квартал 2019 г. Например, если в основном документе были обнаружены ошибки и неточности, производится подача КРСВ.

Обязательно он нужен в следующих ситуациях:

- занижение суммы взносов по страхованию;

- отсутствие указанных сведений;

- неверное указание данных.

Обязательство отсутствует, если обнаруженные ошибки не предполагают занижения облагаемой базы.

Есть несколько рядовых ситуаций, в которых требуется предоставление уточнений:

- обнаружение ошибочных сведений в данных, относящихся к застрахованным лицам (погрешности в ИНН, СНИЛС, адресе);

- есть базовые расхождения в показателях 6-НДФЛ, РСВ (порой это является нормой, но чаще всего требует внесения корректировок).

Способ подачи корректирующего документа является таким же, что и по основной бумаге:

на титульном листе происходит указание порядкового номерного значения документа;

параметр «код периода» должен иметь полноценное соответствие временному интервалу, за который происходит внесение исправлений;

во внимание принимаются разделы, составляемые по аналогии с исходной декларационной бумагой;

в корректирующей части требуется обязательное указание верных сведений (любые ошибки, неточности, погрешности исключены);

особое внимание специалист должен уделить внесению изменений в 3-й раздел.

Корректировка расчета по страховым взносам в 2020 году

Максимальные сроки для подачи уточненного расчета законодательством не установлены. Но налоговый орган может установить такой срок, если он сам выявил ошибку в расчете. В этом случае в требовании налоговиков указывается то количество дней, в течение которых должен быть подан измененный расчет.

- подача уточненки, в которой взносы к оплате станут меньше, чем в первичном отчете;

- подача уточненки до истечения установленного срока подачи основного расчета;

- подача уточненки при самостоятельно выявленной ошибке до назначения выездной налоговой проверки (при этом неустойка по взносам должна быть оплачена до подачи уточненки, если срок оплаты уже наступил);

- подача уточненки при самостоятельно выявленной ошибке, если при проведении выездной проверки эту ошибку не увидели налоговики.

Форма РСВ-1 ПФР в 2020 году

Для отчетности в ПФР сроки представления зависят от формы отчета, то есть от вашей среднесписочной численности. Довод в пользу электронной отчетности по форме РСВ-1 – ее можно готовить на 5 дней дольше, по сравнению с бумажной. Отчитаться перед фондом на бумаге за соответствующий квартал нужно до 15 числа второго месяца следующего квартала, а в электронном виде – до 20 числа. Если день отчета попадает на выходной или общегосударственный праздник, срок сдачи формы РСВ-1 сдвигается на первый после этого рабочий день.

Как и в случае с формой 4-ФСС, изменения в расчете РСВ-1 связаны с новым правовым положением временно пребывающих в России иностранных граждан. Если у вас действует трудовой договор с таким работником, вы отчисляете с его доходов взносы на обязательное медицинское и пенсионное страхование, как и с выплат россиянам. Следовательно, по этим взносам надо отчитываться. В новой форме РСВ-1 проставляются специальные коды для всех иностранных работников, независимо от срока действия трудового договора. Раньше нужно было ставить такие коды только для тех иностранцев, чей трудовой договор заключен на полгода или дольше.

Что рекомендуют налоговики и Минфин

В письме Минфина России от 24 марта 2019 года № 03-15-07/17273 пояснено, что при сдаче в ИФНС расчетов с нулевыми показателями компания или ИП заявляет об отсутствии в конкретном отчетном периоде выплат и вознаграждений в пользу физических лиц, которые являются объектом обложения страховыми взносами. И соответственно – об отсутствии сумм взносов, подлежащих перечислению за этот же отчетный период.

По нашему мнению, логика представителей Минфина России весьма странная. Ведь по сути они призывают сдавать нулевую отчетность тех, кто даже не может быть признан плательщиком страховых взносов. Дело в том, что организация или ИП считается «плательщиком страховых взносов», только если производит выплаты и вознаграждения в пользу физических лиц. Об этом сказано в нормативно-правовых актах.

Рсв за 2 квартал 2018 года строка 040

Шаг 9. Заполняем раздел 1 (сводные данные) единой страховой отчетности.

Указываем суммы, подлежащие уплате по каждому виду страхового обеспечения в отдельности.

Заполняем ОКТМО. Для каждого вида страхового обеспечения указываем КБК, сумму за расчетный период (квартал) и за каждый месяц.

Шаг 10. Указываем код бюджетной классификации.

КБК в едином отчете по взносам отражаем в соответствии с приказом Минфина от 132н от 08.06.2018.

Расчеты по страховым взносам нужно сдавать в ИФНС не позднее 30-го числа месяца, следующего за отчетным (расчетным) периодом. Если же последняя дата сдачи выпадает на выходной, то расчет можно сдать в ближайший за ним рабочий день (п.7 ст. 431, п. 7 ст. 6.1 НК РФ).

Срок сдачи расчета за 3 кв. 2019 года — 30 октября 2019 года.

Расчет взносов по нетрудоспособности и материнству: приложение 2 к разделу 1

В этом приложении производится расчет суммы взносов по временной нетрудоспособности и в связи с материнством.

В поле 001 Приложения 2 к разделу 1 указывается признак выплат страхового обеспечения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством:

- «1» – прямые выплаты страхового обеспечения (если в регионе пилотный проект ФСС);

- «2» – зачетная система выплат страхового обеспечения (В этом случае пособия оплачивает работодатель, а затем получает возмещение затрат или зачет из ФСС).

Строка 010 — указывается общее количество застрахованных лиц всего с начала года, всего за квартал и в том числе за последние три месяца.

Строка 020 — указываются суммы выплат, исчисленных застрахованным лицам: всего за квартал и помесячно за июль, август и сентябрь.

Строка 030 — указываются суммы выплат, которые не облагаются страховыми взносами на обязательное социальное страхование в соответствии со ст.422 НК РФ.

Строка 050 — указывается база для исчисления страховых взносов на обязательное социальное страхование.

Строка 060 — исчисленные страховые взносы

Строка 070 – в ней отражаются расходы на выплату страхового обеспечения по обязательному социальному страхованию, которое выплачивают за счет ФСС. Поэтому размер пособия за первые три дня больничного листа, который оплачивает работодатель, сюда не включается (письмо ФНС России от 28.12.2016 № ПА-4-11/25227).

Строка 080 — указываются суммы, возмещенные ФСС на оплату больничных и прочих социальных выплат.

Подробная инструкция по заполнению расчета по страховым взносам представлена здесь в формате pdf.

Расчет по страховым взносам за 4 квартал 2019 года: образец заполнения

Далее приведен расчет страховых взносов за 4 квартал 2019 года. Образец заполнения призван помочь при заполнении расчета с использованием следующего примера.

Исходные данные:Общество с ограниченной ответственностью «Омега» , которое применяет упрощенную систему налогообложения и использует основной тариф страховых взносов.Общество имеет одного работника: Иванова Ивана Ивановича, который является его директором.

За 3 месяца выплаты Иванову И.И составили 180 тыс. руб. и с этих выплат сотруднику начислено страховых взносов:

- ПФР — 39 600 руб.

- Обязательное медицинское страхование — 9 180 руб.

- Социальное страхование — 5 220 руб.

Организация начислила страховые взносы с выплат Иванову И.И.

Выплаты, которые облагаются взносами, составили:

- 1 месяц квартала — 60 000 руб.

- 2 месяц квартала — 60 000руб

- 3 месяц квартала — 60 000 руб.

С выплат Иванову И.И. начислены страховые взносы:

Какими способами можно сдать РСВ

При сдаче Расчета в 2019 году применяются следующие правила: в п. 10 ст. 431 Налогового Кодекса РФ указано, что сдавать в налоговый орган форму в бумажном или электронном формате могут налогоплательщики, среднесписочная численность сотрудников которых 25 или меньше человек. Этот показатель устанавливается по данным за прошедший отчетный период. Если в организации численность больше 25 человек, выбор формы сдачи РСВ для них не предлагается — они должны отправлять отчет только в электронном виде. Для этого понадобятся телекоммуникационные каналы связи (ТКС) и оформление усиленной электронной-цифровой подписи (ЭЦП). Это требование применяется и к компаниям, которые прошли недавно реорганизацию или только что образовались.

Но для Расчета за 2019 год применяться будут уже новые правила. С 1 января 2020 г. вступает в силу Федеральный закон № 325-ФЗ от 29 сентября 2019 года, которым были внесены корректировки в п. 10 ст. 431 НК РФ. А именно — теперь работодатели, среднесписочная численность работников у которых 11 человек и выше, обязаны сдавать РСВ исключительно в электронном виде. То есть, теперь бумажный отчет сдавать могут только те ИП и компании, у кого в среднем работает не более 10 человек.

Образец заполнения формы РСВ-1 в 2020 году

- величины округляются до полных рублей по общим правилам математики;

- все листы нумеруются в специальном поле на каждой странице, на титульном указывается общее число листов;

- запрещены исправления ошибок и корректирование с помощью канцелярских средств;

- для каждой страницы декларации необходим отдельный лист бумаги;

- не нужно скреплять документ;

- для каждой величины предусмотрено отдельная строка;

- при ручном заполнении величины указываются слева направо, начиная с первой ячейки;

- при компьютерном заполнении величины указываются по правому краю строк;

- в пустых строках и оставшихся ячейках после указания значений необходимо ставить прочерки.

- порядковый номер страницы — поскольку этот лист второй в бланке после титульного, то ставится значение 002;

- в поле для имени необходимо записать фамилию и инициалы;

- дата и место рождения указываются в точном соответствии с паспортом или иным личностным документом;

- код страны — для России 643, для остальных государств необходимо найти код в классификаторе стран;

- все остальные поля заполняются согласно персональному документу, код вида документа, если это паспорт — 21.

Если в компании только руководитель

Стоит признать, что некоторые бухгалтеры предпочитают «не нарываться на неприятности» и ежеквартально сдавать нулевые расчеты, чтобы не подвергать риску организацию или индивидуального предпринимателя. Более того, некоторые ИФНС дают страхователям письменные разъяснения о том, почему именно требуется сдавать нулевые расчеты по взносам. Продемонстрируем цитату из ответа одной из инспекций:

Из разъяснения ИФНС про «нулевки» Согласно пункту 1.1 Порядка, утвержденного приказом ФНС России от 10 октября 2019 № ММВ-7-11/551, расчет по страховым взносам в 2019 году заполняется плательщиками страховых взносов либо их представителями, а именно лицами, производящими выплаты и иные вознаграждения физическим лицам (организациями, индивидуальными предпринимателями, физическими лицами, не являющимися индивидуальными предпринимателями). При этом согласно статье 7 Федерального закона от 15.12.2001 № 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации» и статье 10 Федерального закона от 29 ноября 2010 г. № 326-ФЗ «Об обязательном медицинском страховании в РФ» застрахованными лицами признаются, в частности, работающие по трудовому договору, в том числе руководители организаций, являющиеся единственными участниками (учредителями), членами организаций, собственниками их имущества или по договору гражданско-правового характера, предметом которого являются выполнение работ и оказание услуг.

Согласно статье 6 федерального закона от 16.07.1999 № 165-ФЗ «Об основах обязательного социального страхования» застрахованными лица являются граждане РФ, а также иностранные граждане и лица без гражданства, работающие по трудовым договорам, лица, самостоятельно обеспечивающие себя работой, или иные категории граждан, у которых отношения по обязательному социальному страхованию возникают в соответствии с федеральными законами о конкретных видах обязательного социального страхования или в соответствии с законодательством РФ о налогах и сборах.

Таким образом, стоит признать, что сдавать единый расчет по страховым взносам должны плательщики страховых взносов – лица, производящие выплаты и иные вознаграждения физическим лицам. При этом, среди застрахованных лиц в системе обязательного пенсионного и медицинского страхования прямо поименованы руководители – единственные учредители организаций. Трудовой договор с генеральным директором – единственным учредителем (участником, акционером) не заключается, начислять и выплачивать ему зарплату организация не обязана. Это следует из абзаца 1 статьи 135, абзаца 2 статьи 145 ТК РФ.

Отсюда можно сделать вывод, что если в организации есть генеральный директор – единственный учредитель, которому заработная плата не выплачивается, то расчет по страховым взносам нужно предоставить, т.к. он является застрахованным лицом.

Вывод

Таким образом, как видно, кардинальных изменений к форме расчета по взносам не произошло. Есть только небольшие точечные дополнения, изъятия излишних реквизитов/полей, а также бланк оптимизирован для более удобного заполнения.

ПРИМЕР

С 2020 года во всём РСВ не нужно указывать общую сумму показателей за последние 3 месяца расчетного или отчетного периода, эти графы удалили (например, в подразд. 1.1 стр. 030 включает 5 граф, а в новой форме их уже 4).

В графах нужно будет привести сведения о сумме выплат и вознаграждений, исчисленных физлицам с начала расчетного периода всего и помесячно за последние три месяца отчетного или расчетного периода.

В итоге, с 2020 года в РСВ нужно вносить меньше сведений.