Правила отображения РСД в бухгалтерской отчетности

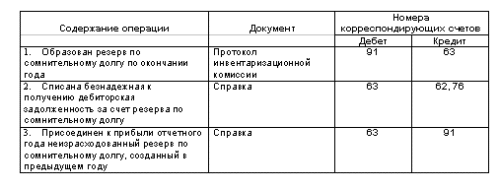

В бухучете для проводок с применением резерва по сомнительным дебиторкам используют счет 63. Чтобы сформировать резерв, выполняют проводку: Дебет 91/2 «Прочие расходы» — Кредит 63. Дальнейшие отчисления на счет РСД также списываются в категорию прочих расходов.

В балансе юрлица данные о ДЗ отображаются за вычетом объемов сформированного РСД. Итоговую цифру вносят в строку 1230.

В случае погашения (как полного, так и частичного) долга дебитором, РСД может быть подвергнут восстановлению. В этой ситуации его сумма добавляется к прочим доходам предприятия и заносится на счет 91. Также восстановление РСД возможно, если по итогам следующего за годом его создания года обнаружено отсутствие оплаты от должника. Процедура восстановления здесь производится так же, как и при погашении ДЗ.

Если дебиторка из разряда сомнительных перешла в категорию безнадежных, она списывается с баланса предприятия за счет средств РСД. Перед этим проводится инвентаризация сомнительных ДЗ, а также подготовка документов, доказывающих безнадежность долга. Списание проводят в адрес 62-го счета.

Определение суммы резерва и расчет отчислений в резерв

Чтобы определить сумму резерва по сомнительным долгам, организация обязана выполнить несколько действий. Во-первых, она должна провести инвентаризацию дебиторской задолженности по состоянию на последнее число отчетного (налогового) периода.

Об инвентаризации дебиторской задолженности в бухучете читайте в РНК, 2009, N 1-2. — Примеч. ред.

Налоговым кодексом не установлен порядок проведения такой инвентаризации. Поэтому организация может провести и оформить ее в соответствии с Методическими указаниями по инвентаризации имущества и финансовых обязательств, утвержденными Приказом Минфина России от 13.06.1995 N 49. По результатам инвентаризации составляется акт по форме N ИНВ-17 . В налоговом учете целесообразно доработать форму акта, дополнив ее такими сведениями, как:

- дата признания доходов от реализации;

- срок платежа по договору;

- обеспечение сделки;

- сумма просроченной дебиторской задолженности на конец отчетного (налогового) периода;

- количество дней просрочки оплаты долга.

Форма N ИНВ-17 утверждена Постановлением Госкомстата России от 18.08.1998 N 88.

Во-вторых, организации следует из всей суммы дебиторской задолженности выделить сомнительные долги, которые согласно п. 4 ст. 266 НК РФ подразделяются на следующие группы:

- задолженность, возникшую более чем за 90 дней до даты, на которую проводится инвентаризация. Она полностью включается в сумму резерва;

- долги, появившиеся за 45 — 90 дней (включительно) до последнего дня месяца квартала, в котором проводится инвентаризация. Они включаются в сумму резерва в размере 50% суммы задолженности;

- задолженность, образовавшуюся менее чем за 45 дней до инвентаризации, которую в резерв не включают.

Примечание. Сроки задолженности рассчитываются исходя из сроков, установленных для оплаты согласно заключенным договорам.

Предельная величина создаваемого резерва по сомнительным долгам не должна превышать 10% от выручки того же отчетного или налогового периода. Уточним, что в резерв включается задолженность с учетом суммы налога на добавленную стоимость. Такие разъяснения были приведены МНС России в Письме от 05.09.2003 N ВГ-6-02/945@, согласованном с Минфином России. В этом Письме указано, что при создании резерва по сомнительным долгам дебиторская задолженность учитывается в размерах, предъявленных продавцом покупателю, в том числе с учетом НДС.

Суммы отчислений в резерв по сомнительным долгам полностью включаются в состав внереализационных расходов на последний день отчетного (налогового) периода (п. 3 ст. 266 НК РФ).

Примечание. Выручка определяется исходя из всех поступлений, связанных с расчетами за реализованные товары (работы, услуги) или имущественные права и выраженных в денежной или натуральной форме (п. 2 ст. 249 НК РФ).

Пример 1. ООО «Дельта» для расчета налога на прибыль организаций применяет метод начисления. На 2009 г. организация предусмотрела создание резерва по сомнительным долгам. По состоянию на 31 марта 2009 г. ООО «Дельта» решило сформировать резерв по сомнительным долгам. Отчетными периодами по налогу на прибыль для общества являются I квартал, полугодие и 9 месяцев, налоговым периодом — год.

При инвентаризации расчетов за I квартал 2009 г. были выявлены следующие сомнительные долги:

- со сроком возникновения свыше 90 дней — на сумму 280 000 руб.;

- со сроком возникновения от 45 до 90 дней — на сумму 200 000 руб.;

- со сроком возникновения до 45 дней — на сумму 130 000 руб.

Выручка от реализации за I квартал 2009 г. составила 3 500 000 руб.

Общая сумма сомнительных долгов, которую можно включить в резерв, равна 380 000 руб. (280 000 руб. + 200 000 руб. x 50%).

Предельная сумма резерва по сомнительным долгам, которую можно учесть при расчете базы по налогу на прибыль организаций за I квартал 2009 г. и которая составляет 10% от выручки за этот же период, равна 350 000 руб. (3 500 000 руб. x 10%).

Таким образом, максимальная сумма резерва составляет 350 000 руб. Именно эту сумму ООО «Дельта» 31 марта 2009 г. включило в состав внереализационных расходов.

Необходимые документы

При возникновении любой сомнительной ДЗ бухгалтер компании обязан создать соответствующий РСД. В качестве документального основания для перевода дебиторки в категорию сомнительных, в зависимости от выбранного компанией типа учетной политики, могут выступать:

- справка-расчет, составленная бухгалтером;

- экспертное заключение от экономиста;

- профессиональное суждение.

Данный документ подается руководителю предприятия. После ознакомления с ним руководитель выпускает приказ о создании в бухучете организации соответствующего РСД. В приказе необходимо прописать:

- полную сумму ДЗ;

- полное наименование предприятия, по вине которого возник долг;

- размер РСД;

- ФИО и должность лица, ответственного за формирование резерва.

Только на основании этого документа бухгалтер компании может приступать к дальнейшим действиям.

Какая задолженность формирует резерв

Напомним, что сомнительным долгом признается любая задолженность перед налогоплательщиком, возникшая в связи с реализацией товаров, выполнением работ, оказанием услуг, в случае, если она:

- не погашена в сроки, установленные договором;

- не обеспечена залогом (ст. 334 ГК РФ), поручительством (ст. 361 ГК РФ) или банковской гарантией (ст. 368 ГК РФ).

Суммы санкций, предусмотренные договором, сомнительными долгами не признаются. Ведь неустойка за нарушение договорных обязательств относится к внереализационным доходам. Она учитывается в целях налогообложения прибыли только в случае признания должником штрафных санкций или в соответствии с решением суда об их уплате. Таким образом, основанием возникновения сомнительных задолженностей являются названные обстоятельства, а не пропуск срока оплаты, установленного договором.

Задолженность по невыплате процентов также не признается сомнительным долгом. Об этом говорится в п. 3 ст. 266 НК РФ. Исключение из данного правила сделано только для банков.

Примечание. Для налогоплательщиков-банков не признается сомнительной задолженность, по которой в соответствии со ст. 292 НК РФ предусмотрено создание резерва на возможные потери по ссудам.

Невозможность исполнения обязательства

Вторым основанием для признания долга безнадежным (нереальным к взысканию) является невозможность исполнения обязательства. Обязательство прекращается вследствие невозможности его исполнения, если она вызвана обстоятельствами, за которые ни одна из сторон договора не отвечает. Основанием является ст. 416 Гражданского кодекса. Иными словами, это случаи, когда обязательство не может быть исполнено по причине наступления форс-мажорных обстоятельств, то есть чрезвычайных и непредотвратимых обстоятельств.

В то же время к названным обстоятельствам не относятся такие, как нарушение обязательств контрагентами должника, отсутствие на рынке нужных для исполнения товаров или необходимых денежных средств у должника. Это установлено в п. 3 ст. 401 ГК РФ.

Примечание. Чтобы признать долг безнадежным и включить его сумму в состав внереализационных расходов либо списать за счет созданного резерва, решение суда не требуется. Достаточно, чтобы истек срок исковой давности.

Признание долга безнадежным на основании акта судебного пристава. Можно ли в налоговом учете признать суммы дебиторской задолженности безнадежными на основании акта судебного пристава, например акта о прекращении конкретного производства в связи с отсутствием средств у должника? Прежде чем ответить, остановимся на некоторых особенностях исполнительного производства.

Исполнительный документ, по которому взыскание не производилось или производилось частично, зачастую возвращается взыскателю. Это происходит в следующих случаях (перечислены в ст. 46 Федерального закона от 02.10.2007 N 229-ФЗ):

- если невозможно установить местонахождение должника, его имущества либо получить сведения о наличии принадлежащих ему денежных средств и иных ценностей, находящихся на счетах, во вкладах или на хранении в банках или иных кредитных организациях;

- у должника отсутствует имущество, на которое может быть обращено взыскание, и все принятые судебным приставом-исполнителем допустимые законом меры по отысканию этого имущества оказались безрезультатными.

В названных случаях судебный пристав-исполнитель составляет акт о наличии обстоятельств, в соответствии с которыми исполнительный документ возвращается взыскателю. Получается, что выводов о реальности или нереальности взыскания он не делает.

Проверка наличия или отсутствия должника (или его имущества) производится судебным приставом на день проведения исполнительных действий. Поэтому в ст. 22 Федерального закона от 02.10.2007 N 229-ФЗ установлено правило прерывания срока предъявления исполнительного документа. А в ст. 46 данного Закона за взыскателем закреплено право нового предъявления исполнительного документа к исполнению в пределах срока предъявления. Отсутствие должника, выявленное при предыдущем исполнении такого документа, не является основанием для отказа в его новом принятии. Таким образом, акт судебного пристава-исполнителя о невозможности взыскания и постановление об окончании исполнительного производства и возвращении исполнительного документа не являются основанием для признания суммы дебиторской задолженности безнадежной.

Документальное подтверждение невозможности исполнения обязательства. Основанием для уменьшения базы по налогу на прибыль организаций на сумму задолженности, списанной по причине невозможности исполнения обязательства, может служить документ, подтверждающий факт исключения должника из Единого государственного реестра юридических лиц или погашение требования согласно вступившему в силу решению суда о завершении конкурсного производства по процедуре банкротства.

Организации должны отслеживать отнесение задолженности к отсроченной, если срок исполнения обязательств по договору еще не наступил.

Обязательство, которое не исполнено в разумный срок или срок исполнения которого определен моментом востребования, должник обязан исполнить в течение семи дней с даты предъявления кредитором требования о его исполнении. Порядок расчета срока исполнения обязательства по различным видам договоров может отличаться от общеустановленного порядка и устанавливаться отдельными статьями Гражданского кодекса.

Примечание. Если срок исполнения обязательства сторонами не установлен, то согласно ст. 314 ГК РФ обязательство должно быть исполнено в разумный срок после его возникновения.