Проверяем книги учета

Основной документ, на основании которого налогоплательщик производит расчеты — это книга учета доходов и расходов, утвержденная Приказом Минфина от 22.10.2012 N 135н. Регистр используется для отражения операций, которые применяются при исчислении обложения УСНО. Например, если компания понесла издержки, которые нельзя зачесть при исчислении УСНО, то и отражать данные операции в книге учета не нужно.

Заполнение по объектам обложения отличается:

При УСН 6% или «Доходы» следует заполнять только:

При УСНО15% или «Доходы минус расходы» заполняйте:

- Графы 1-4 раздела №1.

- Раздел №4, в части страховых взносов и больничных листов.

- Раздел №1.

- Справку к разделу №1.

- Раздел №2 (при учете затрат на ОС).

- Раздел №3 (при переносе убытка).

Что обязательно проверить в книге учета перед расчетом аванса УСН за 3 квартал 2019 года:

- Зарегистрированные операции подтверждены первичной документацией (накладными, чеками, актами, и прочим).

- Суммы операций совпадают с фактическими затратами и/или поступлениями, в сверке с оборотами по расчетным счетам и кассовым документам.

- Все виды операций относятся к облагаемым. Информация о необлагаемых суммах не включена в регистр (ст. 346.15-346.16 НК РФ).

- Сведения о начисленном страховом обеспечении и пособиях подтверждены соответствующими расчетами. Имеются больничные листы и иная документация, подтверждающая основание для начисления социальных выплат.

Завершив проверку книги учетов доходов и расходов, приступаем к исчислению авансового платежа.

Как авансовые платежи отражают в отчете (декларации) по прибыли?

При первых двух вышеописанных способах вычисление суммы авансов — это итоговый результат расчета, приведенного в декларации. Никаких дополнительных начислений и отражений в отчете по налогу он не требует.

Для применяющих третий способ в декларации по налогу на прибыль (в т. ч. на 3 квартал в отчете за полугодие) предусмотрены особые строки в листе 2 для указания общей суммы авансов, дополнительно начисляемых к уплате в квартале, наступающем за отчетным периодом.

Особенностью заполнения декларации при расчете налога на прибыль за 3 квартал (9 месяцев) является необходимость дополнительного указания в ней (и в листе 2, и в подразделе 1.2 раздела 1) той суммы авансов, которую нужно будет платить в 1 квартале года, следующего за текущим.

Приведем пошаговый расчет авансовых платежей к уплате по итогам 9 месяцев (3 квартала) и авансовых платежей, которые нужно будет заплатить в течение 4 квартала текущего года и 1 квартала следующего года.

- Рассчитываем и отражаем в декларации сумму налога (авансового платежа) за 9 месяцев:

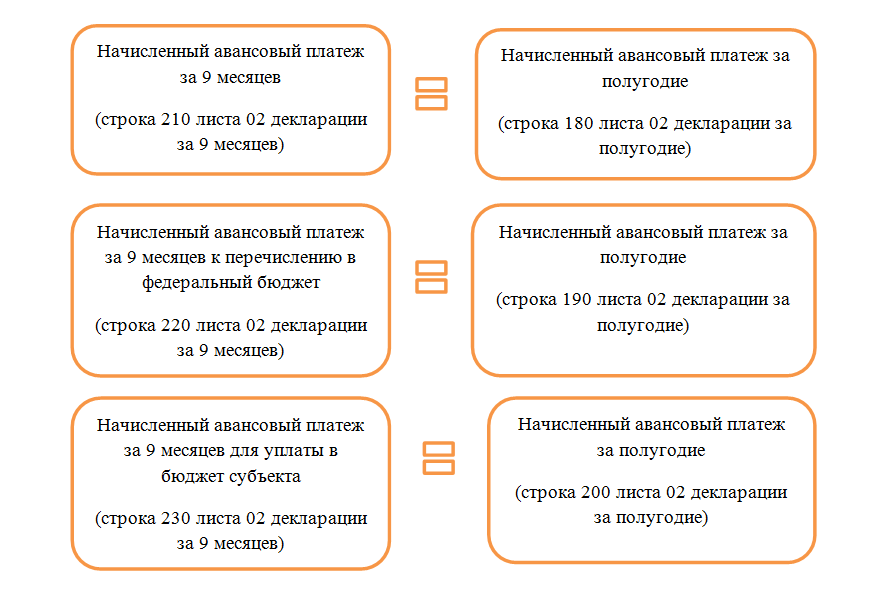

- В декларации в листе 02 по строкам 210, 220, 230 показываем рассчитанный налог (авансовые платежи) по итогам полугодия.

- Рассчитываем авансовые платежи, подлежащие доплате/уменьшению в 4 квартале по итогам 9 месяцев. Они рассчитываются как разница между начисленной суммой налога нарастающим итогом за 9 месяцев и исчисленным авансовыми платежами за полугодие (п. 2 ст. 286 НК РФ).

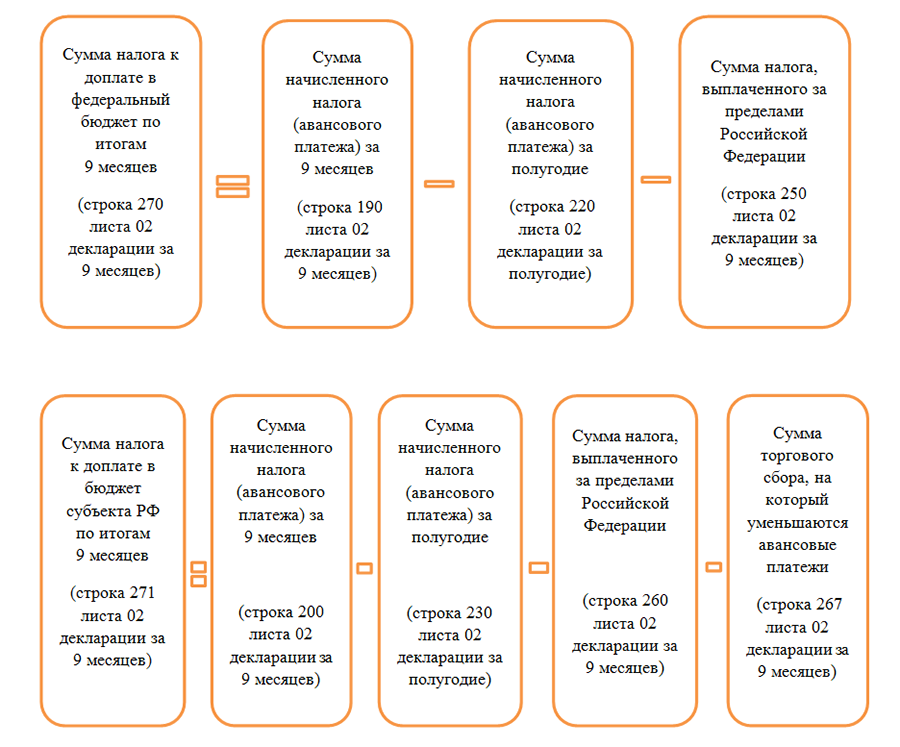

Суммы налога к доплате рассчитываются и отражаются в разрезе бюджетов по строкам 270, 271 декларации так:

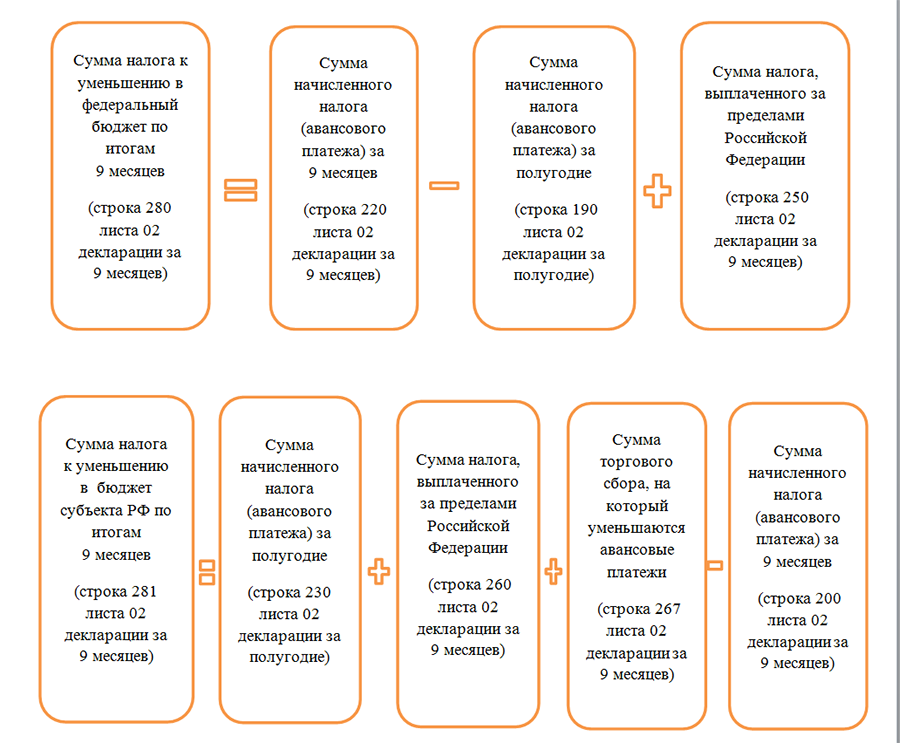

Суммы налога к уменьшению рассчитываются и отражаются в разрезе бюджетов по строкам 270, 271 декларации следующим образом:

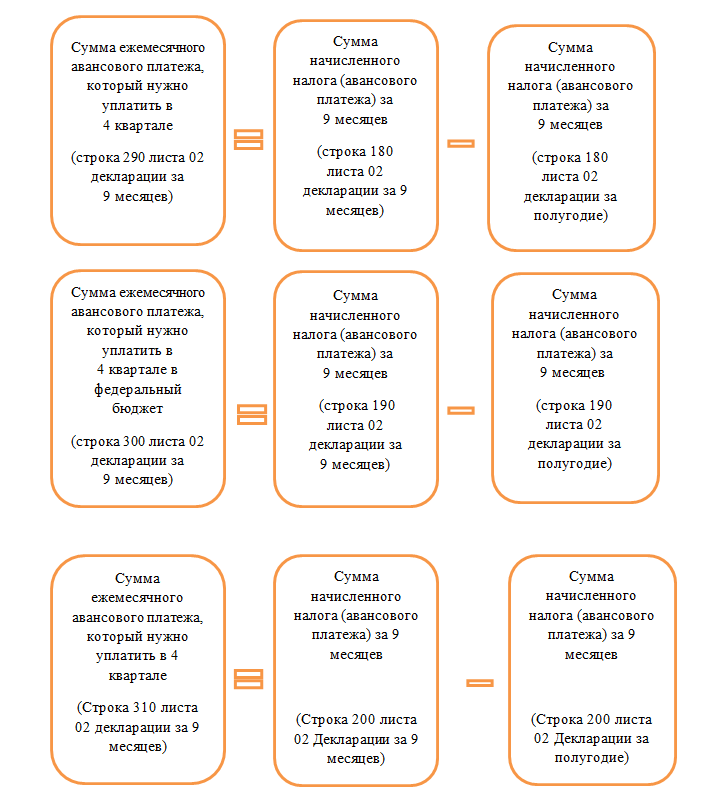

- Если организация уплачивает ежеквартальные и ежемесячные авансовые платежи внутри квартала, тогда рассчитываем и показываем в строках 290–310 декларации авансовые платежи, которые необходимо уплатить в 4 квартале следующим образом:

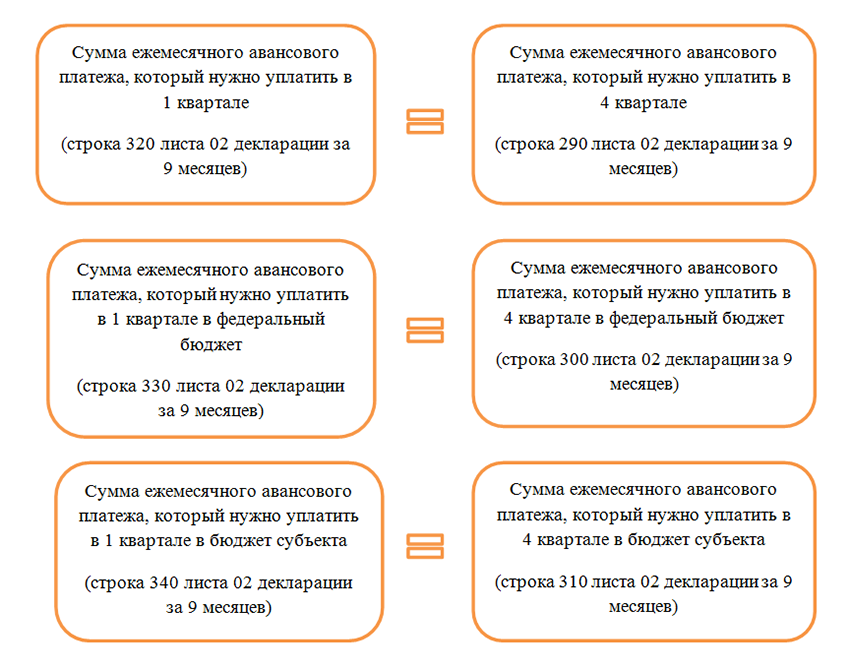

- Если организация уплачивает ежеквартальные ежемесячные и авансовые платежи внутри квартала, то в декларации по строкам 320–340 за 9 месяцев она показывает авансовые платежи, которые нужно уплатить в 1 квартале следующего года.

В подразделе 1.2 декларации сумма авансовых платежей, подлежащих уплате, указывается помесячно. Если сумму квартального платежа на 3 без остатка не делится, то остаток добавляется к платежу за последний месяц квартала.

Если организация уплачивает только ежемесячные авансовые платежи, то строки 320–340 в декларации за 9 месяцев не заполняются.

Как считать авансовые платежи, если получен убыток или была реорганизация, читайте здесь.

Особое приложение (№ 5) к листу 02 в декларации придется заполнять организациям, имеющим обособленные подразделения.

О том, как сумма начисленного за период налога распределяется между обособленными подразделениями, читайте в материале «Пример расчета авансовых платежей по налогу на прибыль через ответственное подразделение».

ВАЖНО! Фактически уплаченные авансовые платежи в декларации по налогу на прибыль не отражаются. В декларации при расчете авансовых платежей указываются только начисленные суммы авансов по налогу на прибыль!

Кто должен рассчитывать величину авансового платежа?

Рассчитывать и оплачивать авансовые платежи по выше перечисленным налогам должно предприятие, кроме налога на НДФЛ, если оно не освобождено от уплаты соответствующего налога.

Индивидуальные предприниматели должны рассчитывать и уплачивать авансовые платежи по таким налогам как: НДФЛ, ЕСХЕ или УСН в случае применения одного их данных специальных режимов налогообложения. Только размер НДФЛ рассчитывает для налогоплательщика сама Федеральная Налоговая Служба. Авансовые платежи по имущественному налогу так же рассчитывает ИФНС, только физические лица и индивидуальные предприниматели их не платят.

Физические лица оплачивают только НДФЛ и его величину так же рассчитывает ИФНС. Для иностранных лиц, которые работают на основании патента, величина авансового платежа фиксирована, может меняться только в зависимости от коэффициента-дефлятора.

Следовательно, расчет авансовых платежей по всем налогам будет производиться самостоятельно только юридическими лицами, а индивидуальные предприниматели рассчитывают только по ЕСХН или УСН.

Когда должен платиться налог

В соответствии с п. 7 ст. 346.21 НК РФ авансовые платежи на УСН уплачивают до 25-го числа следующего месяца включительно:

- за I квартал — в апреле;

- за полугодие — в июле;

- за 9 месяцев — в октябре.

Иногда сроки уплаты авансов переносят. Это случается, когда сроки заканчиваются в нерабочие дни (выходные, праздничные).

- в 2019 году срок уплаты за I квартал перенесли на 27 апреля, потому что 25 апреля выпало на субботу;

- за полугодие 2019 года аванс уплачивали до 27 июля — 25 была суббота;

- предоплату за 9 месяцев 2019 года перечисляли до 26 – 25 октября было воскресенье.

Правило переноса сроков установлено п.7 ст.6.1 НК РФ.

Раздел 2.1

Этот раздел позволяет идентифицировать объекты недвижимого имущества, которые облагаются налогом по средней стоимости. По каждому такому объекту заполняется блок строк 010-050, содержащий в себе:

- По строкам 010 и 020 указываются соответственно кадастровый и условный номер объекта (при их наличии).

- Строка 030 заполняется при отсутствии данных по строкам 010 и 020 и содержит инвентарный номер объекта.

- По строке 040 указывается код объекта в соответствии с классификатором ОКОФ.

- Строка 050 содержит сведения об остаточной стоимости объекта на 01 октября 2018 года.

Если по состоянию на 01.10.2018 объект выбыл по любым основаниям, то раздел 2.1 по нему не заполняется.