Когда путевые листы не нужны

Часто сотрудники используют для служебных целей свой личный транспорт. Компания может компенсировать такие затраты

На практике при оформлении компенсации за использование личного транспорта не всегда уделяется должное внимание путевому листу. А это один из обязательных документов для правомерного учета компенсационных выплат (письмо Минфина Россииот 13.04.2007 № 14-05-07/6, УФНС РФ по г

Москве от 13.01.2012 № 20-15/001797@).

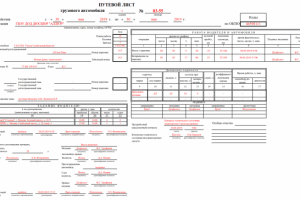

Путевой лист подтверждает фактическое использование автомобиля в интересах работодателя. Документ должен быть оформлен на каждое транспортное средство, используемое организацией (п. 9 Приказа Минтранса РФ от 18.09.2008 № 152 «Об утверждении обязательных реквизитов и порядка заполнения путевых листов»).

Кроме путевых листов работник должен предоставить в бухгалтерию:

- документы, подтверждающие право собственности на машину (копия ПТС);

- документы, связанные с эксплуатацией автомобиля (например, чеки на ГСМ).

Порядок возмещения расходов по использованию личного авто должен быть прописан в трудовом договоре или дополнительном соглашении к нему.

Размер компенсации нужно зафиксировать в приказе по предприятию.

Обратите внимание! Некоторые суды считают, что путевые листы при использовании личного автомобиля не требуются. Это объясняется тем, что работник в таком случае не является водителем и действующее законодательство не предусматривает необходимости вести учет служебных поездок и оформлять путевые листы при использовании личного транспорта (постановления ФАС Московского округа от 19.12.2011 по делу № А40-152815/10-116-694, ФАС Западно-Сибирского округа от 19.01.2009 № Ф04-8171/2008(18850-А70-40), ФАС Центрального округа от 10.04.2006 по делу № А48-6436/05-8)

Можно ли списать гсм без оформления путевых листов, организация на усн-15%.

- марку и государственный номерной знак автомобиля;

- время выезда из гаража и время возвращения в гараж.

- задание водителю и адрес подачи;

- наименование организации, её адрес и телефон;

- номер, серию путевого листа и дату его составления;

- номер водительского удостоверения и класс автотранспортных средств, которыми имеет право управлять водитель;

- фамилию, имя, отчество водителя, а также его гаражный и табельный номер;

- Если организация осуществляет лицензируемые виды перевозок, по строке “лицензионная карточка” делают соответствующую отметку, а также указывают регистрационный номер и серию карточки. Если же автомобиль используется исключительно для управленческих нужд организации, то в этой строке ставится прочерк. На путевом листе должен стоять штамп и печать организации, которой принадлежит автомобиль.

Списание ГСМ на затраты в ООО на УСН Доходы

Если договоры будут безвозмездные.

ОО просто хочет оплачивать расходы ГСМ.

Что будет ООО если не будут оформлять путевые листы?

при УСН 6% (доходы) Вы не можете учитывать расходы для уменьшения доходов Надо ли оформлять договора с сотрудниками на аренду авто и вести учет путевых листов? Александр не обязательно, можете оговорить в ТД амортизацию авто и компенсацию бензина (при отсутствии корп. карты). путевки обязательно. Возникнет ли выгода у сотрудников и директора, на которую надо будет начислять НДФЛ?

Александр нет, они использовать будут их для производственных нужд Надо только списывать ГСМ на затраты.

Александр В таком случае Вам вообще не нужно списывать ГСМ на затраты. Как не надо списывать, ведь я буду оплачивать ТК по безналу по счету,а они мне выставять накладную и СФ.

Правила использования путевых листов в — 2020 — году

Перейдем к их рассмотрению.

2. Запрещается осуществление перевозок пассажиров и багажа, грузов автобусами, трамваями, троллейбусами, легковыми автомобилями, грузовыми автомобилями без оформления путевого листа на соответствующее транспортное средство. Второй пункт данной статьи содержит ситуации, при которых управление транспортными средствами запрещено:

- перевозка грузов.

- перевозка пассажиров и багажа;

Рассмотрим понятия пассажир, багаж и груз: 1) багаж — вещи пассажира, принятые для перевозки в установленном порядке; 3) груз — материальный объект, принятый для перевозки в установленном порядке; 12) пассажир — физическое лицо, заключившее договор перевозки пассажира, или физическое лицо, в целях перевозки которого заключен договор фрахтования транспортного средства; Ежедневное заполнение путевых листов — довольно трудоемкое занятие.

К вопросу о содержании… …унифицированных форм

Обязана ли строительная организация, применяющая унифицированные формы путевых листов, заполнять все имеющиеся в них реквизиты? Являются ли недостатки в заполнении этих форм безусловным основанием для исключения затрат на ГСМ из состава расходов, учитываемых в целях налогообложения? Анализ судебной практики показывает, что арбитры на оба эти вопроса отвечают отрицательно и при рассмотрении обоснованности произведенных налоговыми инспекторами доначислений обычно встают на сторону налогоплательщиков. Справочно-правовые системы содержат массу положительных для налогоплательщиков судебных решений, в которых красной нитью проходит мысль, что путевой лист не единственный документ, подтверждающий расходы на ГСМ. Соответственно, отдельные недочеты в его оформлении не означают, что расходы не произведены. Описками, техническими ошибками, несущественными нарушениями суды, в частности, признают:

- незаполнение графы «Показания спидометра при возвращении в гараж» (эти сведения содержатся в следующем путевом листе в графе «Показания спидометра при выезде из гаража»);

- незаполнение показателя «Остаток горючего при выезде» (эти сведения имеются в предыдущем путевом листе — «Остаток горючего при возвращении»);

- несовпадение переходящих значений (при выезде из гаража и возвращении) показаний спидометра и остатков горючего (при условии, что количество израсходованного горючего за отчетный период определяется исходя из начального и конечного значений соответствующих показателей);

- отсутствие детализации сведений о маршруте следования автомобиля.

Примечание. Отсутствие в путевых листах конкретного маршрута в границах одного города не означает невозможности учета расходов на ГСМ (Постановление ФАС УО от 16.09.2010 N Ф09-7311/10-С2).

Остановимся на последнем. Весьма распространенные на практике формулировки «по городу», «по области», «по району», «по городу и области» налоговикам, конечно, не нравятся. Они считают, что путевые листы с таким указанием маршрута не подтверждают производственный характер эксплуатации автомобилей (Постановление ФАС УО от 12.10.2010 N Ф09-8425/10-С3). Суды придерживаются противоположной позиции при условии, что инспекторами не выявлено других «отягчающих» доказательств недобросовестности организации (ниже мы поясним эту мысль). Поэтому использовать перечисленные или подобные им формулировки можно (не запрещено), но при этом нужно быть готовыми к претензиям со стороны налогового органа и отстаиванию своей точки зрения в судебном порядке.

Имеются и альтернативные варианты заполнения этого реквизита. Например, часто используемые маршруты можно пронумеровать (закрепив это решение приказом руководителя) и указывать не «офис — банк — администрация — налоговый орган — почта — офис», а «маршрут N 1», не «офис — г. Заовражье ул. Тургенева, 5 — администрация пос. Березовый — офис», а «маршрут N 2» и т.д. Возражать против таких формулировок налоговики, конечно, могут, но тогда им придется доказать, что фактически автомобиль использовался для поездок по другим маршрутам, не связанным с предпринимательской деятельностью организации.

Обратите внимание! Недопустимо, если в путевых листах указан один и тот же маршрут следования, а пробег автомобиля отличается (иногда в разы). В этом случае вопросы возникнут даже у суда

Поэтому целесообразно заранее либо дополнить сведения о маршруте, либо указать, что автомобиль прошел его дважды или трижды (согласитесь, всякое бывает, например, забыли документ или не оказалось на месте нужного человека и пришлось ехать второй раз и т.д.).

По сути, многие имеющиеся в путевых листах недочеты можно объяснить. Этим нужно пользоваться при возникновении споров. И тогда организация сможет избежать обязанности уплачивать в бюджет дополнительные суммы.

Особенности налогового учета компенсации за использование личного транспорта

Работодатель вправе самостоятельно определить размер компенсации, которая полагается работнику за поездки на личном автомобиле в служебных целях. Сумму желательно подтвердить расчетом, в котором можно учесть средний расход ГСМ, износ и т. п.

В бухгалтерском учете сумма компенсации полностью относится на расходы отчетного периода (ПБУ 10/99).

В налоговом учете дело обстоит иначе — размер компенсации нормирован (п. 1 Постановления Правительства РФ от 08.02.2002 № 92, письмо Минфина РФ от 09.08.2011 № 03-03-06/1/465).

За использование автомобиля с объемом двигателя до 2 000 куб. см полагается компенсация 1 200 рублей в месяц, а при объеме двигателя свыше 2 000 куб. см — 1 500 рублей. При этом в суммы уже заложены все возможные траты владельца машины: бензин, мойка, техническое обслуживание и т. д. (письмо УФНС России по г. Москве от 04.03.2011 № 16-15/020447@).

На практике вряд ли сотрудник согласится на такую маленькую сумму компенсации. Поэтому работодатели устанавливают повышенные размеры выплат и порой забывают о необходимости применения ПБУ 18/02.

Чтобы избежать претензий налоговых органов, нужно учесть разницу между бухгалтерским и налоговым учетом и отразить постоянное налоговое обязательство (п. 4, 7 ПБУ 18/02).

Дебет 99 Кредит 68.

Пример. ООО «Рысь» платит своему директору компенсацию за использование личного автомобиля для служебных поездок. Сумма компенсации согласно приказу составляет 8 000 рублей. Объем двигателя машины равен 1 500 куб. см. Так как объем двигателя менее 2 000 куб. см, работнику по установленным нормативам полагается компенсация в сумме 1 200 рублей.

«Длительный» путевой

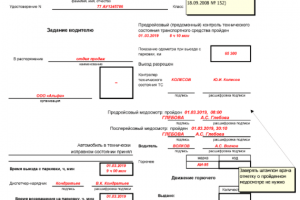

В «длительном» путевом листе нужно указать:

-

показания одометра при выезде транспортного средства с парковки;

-

дату и время выезда с парковки и заезда на парковку;

-

дату и время проведения предрейсового или предсменного контроля технического состояния транспортного средства;

-

дату и время проведения предрейсового и послерейсового медицинского осмотра.

Одометр – это устройство, которое определяет количество оборотов колеса. На основании его показаний определяют путь, пройденный автомобилем за определенный период, либо в течение всего срока эксплуатации.

Если несколько водителей работают на автомобиле в разные смены, путевой лист сперва заполняет водитель, покинувший стоянку и открывший первую смену. Данные при въезде на служебную стоянку по окончании рабочего времени вносит водитель, который закрывает последнюю смену.

Вносить данные по ходу маршрута в один и тот же «длительный» путевой можно, когда сохраняются обязательные реквизиты.

Подпись врача в путевом листе

В штате многих организаций есть водители, которые перевозят товар или доставляют сотрудников. Водители обязаны отчитываться перед бухгалтерией за израсходованное топливо. Для этого нужно заполнять путевые листы с подробным описанием маршрута.

В путевом листе есть строка для подписи медика, который должен проводить медицинский осмотр перед каждым выездом. Но чаще всего медика в штате нет и водители работают без отметки врача в путевом листе.

Обязанность по проведению предрейсовых медицинских осмотров установлена Федеральным законом от 10.12.1995 № 196-ФЗ «О безопасности дорожного движения». Согласно п. 1 ст. 20 этого документа компании, осуществляющие на территории России деятельность, связанную с эксплуатацией транспортных средств, обязаны организовывать и проводить предрейсовые медицинские осмотры водителей.

Предрейсовый медицинский осмотр нужно делать каждый раз перед выездом транспортного средства.

Если нет возможности держать в штате врача, можно заключить с медицинским работником договор подряда или оформить его как внешнего совместителя.

За отсутствие в путевом листе отметки о прохождении водителем предрейсового медосмотра инспектор ДПС может выписать штраф на руководителя в размере 5 000 рублей, на организацию или предпринимателя — 30 000 рублей (ч. 2 ст. КоАП).

Обратите внимание! Не требуется предрейсовый осмотр сотрудников, использующих личный автомобиль в служебных целях, так как они не являются водителями

Штраф за отсутствие путевого листа в 2020 году

14. Налоговый кодекс гласит о том, что сохранять путевой можно не менее 4 лет, а закон о бухучете говорит тоже, что приказ Минтранса РФ (срок хранения 5 лет).

На основании ст. № 6 ФЗ РФ «Об автомобильном и наземном электрическом транспорте» не иметь путевого листа при вождении автомобиля разрешается в случае:

- если водитель не занимается перевозкой пассажиров; если не транспортирует багаж, груз, товары; если не используется такой транспорт, как трамвай, троллейбус, автобус.

Для того чтобы предотвратить такие ситуации и оградить себя от лишних проблем и судебных разбирательств, лучше всего путевой лист выдавать водителю. Это поможет свести к минимуму споры с сотрудниками ГАИ и сэкономить свое время и нервы.

Исключением может стать случай, когда физлицо пользуется автомобилем для собственных нужд или оформляет доверенность на другое лицо для пользования не в рабочих целях.

Можно ли принять расходы на бензин без путевого листа

Выставляем Счет на…. Договор аренды автомобиля между организацией и директором Генеральный директор организации использует личный легковой автомобиль в служебных целях ежедневно. Можно ли оформить использование автомобиля директором в рамках договора аренды с ним же самим (директором)?

Какой договор аренды…. Командировка на личном транспорте Добрый день! У нас вопрос следующего характера.

Сотрудник желает ездить в командировки на личном транспорте.

Чтобы учесть эти затраты в расходах на прибыль какие документы компания должна оформить?

(договор…. Минтранс: нормы расхода ГСМ на 2020 год У нас автотранспортная организация.

Как списать топливо если нет путевых листов

Для предпринимателей, которые занимаются перевозками или используют личный транспорт для осуществления предпринимательской деятельности, предусмотрены иные формы путевых листов. Они утверждены приказом Минтранса России от 30.06.2000 № 68 и включают в себя следующие формы: Путевые листы по этим формам предприниматель должен оформлять независимо от того, сидит ли он сам за рулём транспортного средства или автомобилем управляет работник по найму. Выписывать путевые листы предприниматель может самостоятельно или поручить это своему сотруднику. Как и в организациях, путевой лист предпринимателю предпочтительнее оформлять на один день. А на более длительный срок “путёвка” может быть составлена только в том случае, если водитель выполняет задание в течение более одних суток или смены вне места постоянной стоянки автотранспортного средства.

- заполнение ведомости движения ГСМ, содержащей его поступление и использование;

- получение путевых листов, обработка заключенных в нем сведений и их занесение в вышеуказанную ведомость;

- принятие авансового отчета, выборка и сверка содержащихся в нем данных;

- составление журнал с унифицированной формой 0310003 регистрации приходных и расходных ордеров по кассе, если ГСМ закупается по талонам;

- обработка сведений, содержащихся в приказах руководства об утверждении лимита на пробег автотранспортного средства, о нормах потребления горюче-смазочных материалов и размере надбавок к ним, зимнем и летнем периодах эксплуатации автотранспорта, направлениях в командировки.

ГСМ списываются на основании вышеперечисленных актов материальным бухгалтером и специально сформированной для производства процедуры комиссией в составе трех и более человек.

Путевые листы — гарантия учета стоимости топлива в прибыльных расходах

Например, по пройденному машиной километражу вы можете судить о том, ездил он только к клиентам или еще «катался» по своим личным делам; Ответ: Налоговики однозначно не примут затраты на приобретение бензина, если в путевом листе не будет следующих реквизитов:

- показания одометра на начало и конец дня;

- маршрут следования автомобиля.

Ведь без этих данных они не смогут ни посчитать расход бензина, учитываемый при исчислении налога на прибыль (чеки АЗС подтверждают лишь приобретение бензина, но не его расход), ни сделать вывод о производственном характере поездки.

Ну и конечно, в путевом листе надо указать данные о вашей организации и эксплуатируемом автомобиле. Вопрос о том, кто будет подписывать путевой лист, решает руководитель. Его может подписывать как сам водитель, так и другие лица (для дополнительного контроля за водителем), например: (или) начальник административно-хозяйственного отдела; (или) главный бухгалтер; (или) руководитель.

В вашей ситуации руководитель может назначить контролирующим водителя лицом главного бухгалтера.