Комментарии и мнения

Всем давно известно, что за получение приза нужно заплатить НДФЛ. Но что делать, если одна компания является организатором промо-акции, а другая — её непосредственно проводит, (то есть действует как оператор). Кто в этом случае должен исполнить обязанности налогового агента по исчислению, удержанию и уплате НДФЛ? Ответ на этот вопрос посвящено письмо Минфина России от 15.03.18 № 03-04-06/16262.

Согласно п. 1 ст. 226 НК РФ российские организации (налоговые агенты), от которых или в результате отношений с которыми налогоплательщик получил доходы, обязаны исчислить, удержать у налогоплательщика и уплатить сумму налога, исчисленную согласно ст. 224 НК РФ. Согласно п. 2 ст. 11 НК РФ источник выплаты доходов налогоплательщику — это организация или физическое лицо, от которых налогоплательщик получает доход.

В письме Минфина России от 18.07.06 № 03-05-01-04/215 указано, что при получении физическим лицом дохода в виде выигрыша в стимулирующей лотерее налоговым агентом по НДФЛ признаётся компания, выплачивающая выигрыши победителям.

Налогоплательщик — организатор намекает на то, что тот, кто непосредственно выплачивает выигрыш, тот и должен удерживать НДФЛ с получателей призов, то есть организация — оператор. Однако в Минфине России с этим не согласились. В п. 2 ст. 226 НК РФ предусмотрено, что исчисление сумм и уплата налога в соответствии со ст. 226 НК РФ производятся в отношении всех доходов налогоплательщика, источником которых является налоговый агент.

Так как организацией, от которой физические лица получают призы, является организатор промо-акции, за счёт средств которого образуется призовой фонд, (то есть источник — именно организатор), то именно организатор признаётся налоговым агентом в отношении доходов в виде призов в данной акции и обязан выполнять обязанности, предусмотренные для налоговых агентов в ст. ст. 226 и 230 НК РФ. Аналогичная ситуация была рассмотрена в письме Минфина России от 22.08.13 № 03-04-06/34518, и вывод там был сделан тот же самый.

Но при этом надо отметить, что в письме Минфина России от 12.10.11 № 03-03-06/2/154 в аналогичной ситуации чиновники затруднились с ответом, и указали, что нужно смотреть «копии договора на проведение стимулирующего мероприятия между банком и его агентом и информации о порядке выплаты призов в проводимом стимулирующем мероприятии». Да и в комментируемом нами письме они оговорились, что «для рассмотрения вопроса об исполнении организацией обязанностей налогового агента необходимо учитывать все обстоятельства и условия, относящиеся к конкретной ситуации».

Какой налог платить с приза?

Налог на призы, подарки и выигрыши в России уплачивается согласно нормам главы 23 Налогового кодекса Российской Федерации — в рамках подоходного налогообложения, поскольку такие подарки считаются доходом физического лица, извлеченным от источников в стране, о чем сказано в ст.208 и ст.209 НК РФ.

С точки зрения НДФЛ налог за прибыль с призов делится на 2 вида:

- Выигрыши и призы от проведенных викторин, конкурсов, лотерей, игр и розыгрышей, не связанные с рекламными акциями.

- Выигрыши и призы от проведенных викторин, конкурсов, лотерей, игр и розыгрышей в рамках рекламных акций.

Согласно п.1 ст.224 НК РФ в первом случае доход налогового резидента облагается по ставке 13%. Если победитель розыгрыша не является резидентом, то платит по ставке 30%. По таким доходам стоимость призов, не облагаемых налогом, не предусмотрена налоговым законодательством.

В случае же рекламных акций в соответствии с п.2 ст.224 НК РФ действует ставка 35%, применяемая всеми плательщиками. А согласно п.28 ст.217 НК РФ действует освобождение от НДФЛ в части приза, не превышающей 4 000 рублей. Этот необлагаемый минимум распространяется на:

- подарки от индивидуальных предпринимателей и фирм;

- стоимость призов от конкурсов и соревнований, учреждаемых по инициативе Правительства России, региональных и местных властей;

- стоимость выигрышей от участия в лотереях и азартных играх.

Итак, какой налог нужно платить при выигрыше квартиры в лотерею или в конкурсе:

- если лотерея или конкурс имеют рекламный характер, то 35% стоимости квартиры;

- а если выиграл квартиру в лотерею, проводимую без рекламы, то процент налога составит 13% или 30%; в большинстве случаев применяется ставка 13%, т. к. большая часть населения России являются ее налоговыми резидентами.

Как платить налог с приза — согласно ст.228 НК РФ физические лица, получившие самостоятельные доходы в виде подарков, призов и выигрышей, обязаны так же самостоятельно заявить о них в ИФНС, рассчитать и уплатить НДФЛ. Чтобы заявить о доходах, необходимо использовать декларацию 3-НДФЛ.

Важно!

Если даритель — фирма либо ИП — сам удержит и перечислит в бюджет НДФЛ за вас, то вам не нужно ничего подавать в налоговую.

Важно заполнить правильный бланк декларации. Так, в 2019 году заполняется форма, принятая за 2018 год

Ее можно скачать здесь. Также листы декларации всегда можно бесплатно получить в ИФНС.

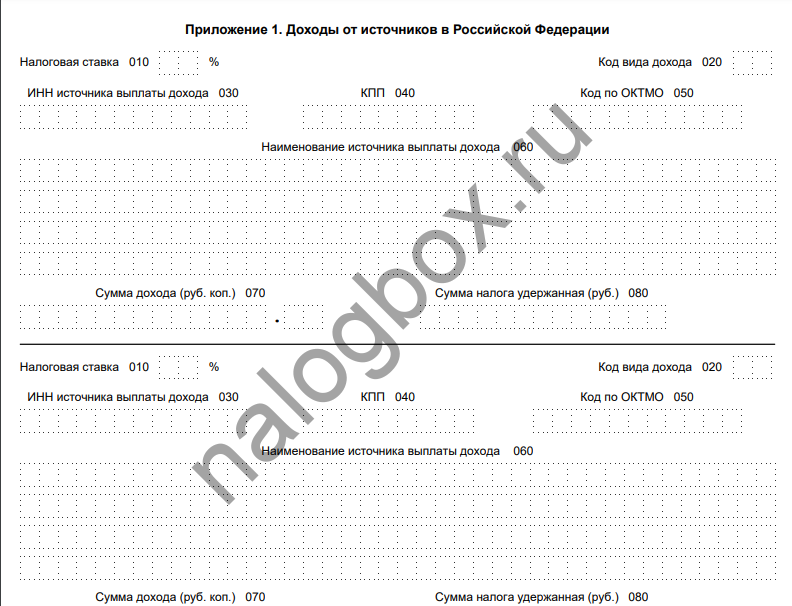

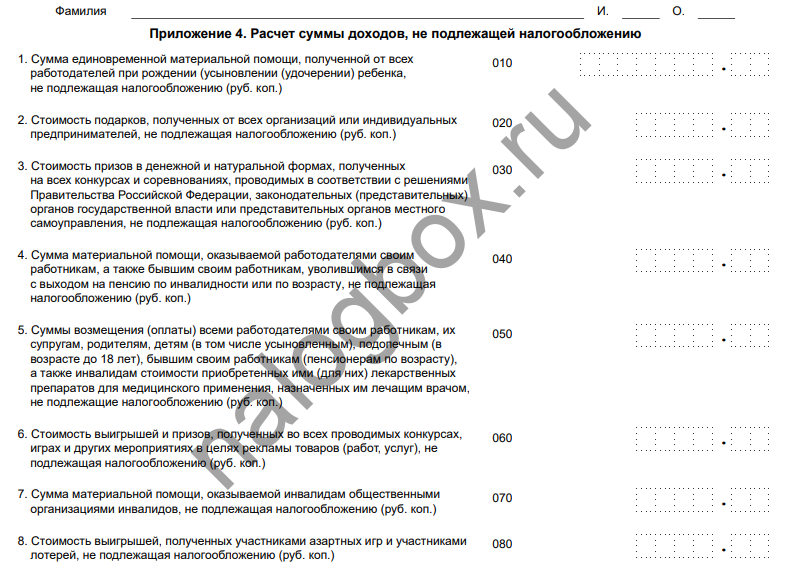

Для отражения доходов в виде призов используется лист «Приложение 1».  А если у вас есть подарки и призы, попадающие под п.28 ст.217 НК РФ, вам еще нужен лист «Приложение 4».

А если у вас есть подарки и призы, попадающие под п.28 ст.217 НК РФ, вам еще нужен лист «Приложение 4».  .

.

Важно!

Декларацию нужно подать до 30 апреля года после года получения подарков и призов.

Ее можно подать:

- лично;

- через представителя;

- письмом;

- в Личном кабинете налогоплательщика;

- заполнить в специальной программе и подать на флешке.

Рассмотрим примеры расчета.

Пример 1

Пример 2

Пример 3

Налог уплачивается до 15 июля после подачи декларации:

- в Сбербанке;

- в сервисе Сбербанк Онлайн;

- через онлайн-услугу «Заплати налоги»;

- через Личный кабинет налогоплательщика.

Чек рекомендуется хранить в течение 3 лет. Электронный чек тождественен бумажному.

- Призы от рекламных мероприятий облагаются по стандартным ставкам — 13% и 30% для резидентов и нерезидентов соответственно.

- Выигрыши от рекламных акций облагаются в полном объеме, без предоставления скидок и вычетов.

- Подарки от мероприятий нерекламного характера облагаются по ставке 35%.

- Подарки и призы от нерекламных мероприятий не облагаются НДФЛ в части, не превышающей 4 000 рублей.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Я очень старался при написании этой статьи, пожалуйста, оцените мои старания, мне это очень важно, спасибо!

(4 оценок, средняя: 3,75)

Оформление декларации

Декларирование дохода в виде любого выигрыша осуществляется по форме 3-НДФЛ. Настоящий документ следует сдать в налоговую службу не позже 30 апреля. При этом отчетность ведется за прошлый год.

Вопрос заполнения документа ведется посредством специальной программы, которая размещается на официальном сайте ФНС, либо через личный кабинет посредством электронного документооборота. Также действует классическая форма подачи документа нарочно, при этом бланк можно получить и заполнить в инспекции.

При оформлении документа указываются стандартные персональные данные

При этом важно правильно посчитать сумму выигрыша. Так, если ставка составила 2000 рублей, а общий выигрыш 22000 рублей, то налогом облагается сумма в 20000 рублей.

После указания персональных данных следует оформить поле, которое предполагает декларирование самих доходов, которые были получены в России. Затем необходимо определить процентную ставку:

- если 35 %, то код дохода 2740;

- если 13 %, то код дохода 3010.

Бланк декларации вы можете скачать здесь.

Образец заполнения 3-НДФЛ с выигрыша

Если общая сумма годового приза меньше 4000 рублей, то он все равно подлежит декларированию, однако налог с него не удерживается. После подачи декларации следует внести в казну налоговую сумму. Срок погашения – не позднее 15 июля.

Еще больше полезной информации о налогообложении призов и выигрышей в видео ниже:

Ситуация вторая — организация или предприниматель вручают подарок физическому лицу, не работающему у них

Распространенный пример подобных подарков — раздача магазинами недорогих подарков покупателям за приобретение товаров конкретных марок или в определенном количестве (например, при покупке трех пакетов сока четвертый пакет бесплатно). Учет получателей таких подарков обычно не ведется, а стоимость презентов организации часто отражают как скидку.

Вместе с тем вручение дорогостоящих подарков тоже не редкость. К таким подаркам применяются те же правила, которые предусмотрены для подарков от работодателей. То есть стоимость одного или нескольких подарков, полученных от данной организации или предпринимателя, превышающая 4000 руб., облагается НДФЛ (п. 28 ст. 217 НК РФ).

Примечание. Если подарок вручается лицу, не работающему в данной организации, и с его стоимости невозможно удержать НДФЛ, необходимо сделать копию с паспорта получателя подарка. Иначе даритель не сможет заполнить справку по форме 2-НДФЛ.

Пример 3. В сентябре 2011 г. в связи с успешным завершением переговоров ООО «Покупатель» подарило генеральному директору ОАО «Поставщик» В.А. Карелину настольные часы стоимостью 3500 руб. До этого на 23 февраля ООО «Покупатель» вручило В.А. Карелину книгу о ретроавтомобилях стоимостью 3000 руб. Получатель подарков является налоговым резидентом РФ.

Стоимость подарка, врученного в феврале, не превысила 4000 руб., поэтому НДФЛ он не облагается. Но в сумме со вторым подарком их общая стоимость составила 6500 руб. (3500 + 3000). Значит, доход В.А. Карелина, облагаемый НДФЛ, равен 2500 руб. (6500 — 4000), а сумма НДФЛ с него — 325 руб. (2500 руб. x 13%).

Подарок в денежной форме. Если подарок выдается деньгами и его стоимость превысила 4000 руб., одаряемому выплачивают сумму за минусом НДФЛ по ставке 13 или 30% (в зависимости от статуса физлица). О суммах выплаченного дохода и удержанного НДФЛ организация или предприниматель, являющиеся дарителем, обязаны проинформировать инспекцию по месту своего учета. Для этого не позднее 1 апреля года, следующего за годом вручения подарка, они должны подать сведения о доходах по форме 2-НДФЛ на каждого получателя подарка, со стоимости которого удержали налог (п. 2 ст. 230 НК РФ).

Для заполнения формы 2-НДФЛ налоговому агенту понадобятся сведения о физлице, который получил подарок: Ф.И.О., дата рождения, паспортные данные, адрес места жительства и ИНН (при его наличии). Значит, перед выдачей подарка необходимо запросить у него эту информацию или сделать копию с его паспорта. В случае отсутствия паспорта вместо подарка физлицу можно выдать купон на его получение, при предъявлении которого вместе с паспортом даритель вручит ему сам подарок.

При раздаче недорогих подарков, не облагаемых НДФЛ, представлять налоговикам сведения о получателях-физлицах не нужно (Письма Минфина России от 05.09.2011 N 03-04-06/1-202 и от 18.02.2011 N 03-04-06/6-34 и ФНС России от 08.11.2010 N ШС-37-3/14851).

Подарок в неденежной форме. При его вручении даритель часто не может удержать НДФЛ со стоимости подарка, особенно если физлицо не получает других доходов от данного налогового агента. О невозможности удержать НДФЛ и сумме налога даритель должен письменно сообщить (п. 5 ст. 226 НК РФ):

- в инспекцию по месту своего учета;

- самому физлицу — получателю подарка.

Это нужно сделать не позднее 31 января года, следующего за годом вручения подарка. По окончании указанного года получатель подарка должен будет представить декларацию по НДФЛ и самостоятельно уплатить налог. Как и при раздаче денежных подарков, при вручении подарков в натуральной форме необходимо делать копии с паспортов одаряемых лиц.

Пример 4. Продолжим рассмотрение предыдущего примера. В 2011 г. ООО «Покупатель» не выплачивало В.А. Карелину других доходов, кроме вручения двух подарков.

В сентябре 2011 г. при передаче второго подарка (настольных часов) даритель обязан был удержать НДФЛ в размере 325 руб., но не смог этого сделать. Значит, не позднее 31 января 2012 г. ООО «Покупатель» должно будет направить в инспекцию по месту своего учета справку по форме 2-НДФЛ за 2011 г. на В.А. Карелина. В этой справке даритель укажет следующее:

- в поле «Признак» — код 2;

- сумму полученного дохода (код 2720) — 6500 руб.;

- освобожденную от налогообложения сумму (код 501) — 4000 руб.;

- сумму НДФЛ, не удержанную налоговым агентом, — 325 руб.

Такую же справку и в тот же срок даритель должен будет передать В.А. Карелину лично или отправить по месту его регистрации.

Не позднее 30 апреля 2012 г. В.А. Карелин обязан будет представить в налоговую инспекцию по месту жительства декларацию по НДФЛ за 2011 г., а в срок по 16 июля 2012 г. перечислить в бюджет налог в размере 325 руб.

Особенности налогообложения

От уплаты налога освобождаются призы и выигрыши, если их годовая сумма не превышает 4 тысяч рублей. В иных случаях они облагаются НДФЛ и требуют отражения в налоговой декларации. В зависимости от вида лотереи установлены следующие размеры налоговых ставок:

Победы в лотереях, относящихся в разряду государственных, облагаются по ставке 13 %. В этом случае речь идет о лотереях «Русское лото», «Гослото», «Столото». Размер налога не зависит от суммы выигрыша. Но если победитель постоянно проживает вне пределов Российской Федерации, то налоговая ставка автоматически повышается до 30%.

Выигрыши, полученные в казино, тотализаторах и букмекерских конторах, подвергаются налогообложению по ставке 13%. Естественно, что речь идет об исключительно легальных игровых зонах

Важно знать специфику данного вида выигрыша, которая заключается в том, что победитель получает сумму за вычетом налога, ему не нужно совершать оплату самостоятельно. При успешных ставках в иностранных игровых зонах могут иметь место ситуации, когда выигрыш выплачен без удержания налога

Тогда гражданину предстоит самостоятельно решать вопрос с налоговой службой.

Игрок, победивший в конкурсных мероприятиях, обязан отчислить в доход государства 35%. Это касается тех розыгрышей, которые специально организованы в рекламных целях. Призер обязан не только самостоятельно оплатить налоговый процент, но и оформить декларацию.

Призы и материальные вознаграждения, полученные по результатам спортивных состязаний, также подвергаются налоговому бремени. Ставка составляет 13%, если мероприятие не преследует рекламных целей.

Иные денежные и вещевые призы, как правило, подвергаются налогообложению по ставке 13%. Если приз денежный, то организатор мероприятия самостоятельно удерживает НДФЛ, а выгодоприобретатель должен подать соответствующий декларативный документ. В случае получения подарка победитель оплачивает налог самостоятельно на основании справки, которую получает у организатора конкурса.

Важно помнить, что НДФЛ не облагаются призовые деньги и подарки, полученные на Олимпиаде и аналогичных специальных мероприятиях, на мировых, в том числе и кубковых состязаниях, на соревнованиях всероссийского уровня.

Какое предполагается налогообложение при выигрыше? Об этом расскажет видео ниже:

https://youtube.com/watch?v=CmZK1vqLBsE

Что делать, если выигрыш оказался слишком крупным

Налоговая ставка не зависит от размера выигрыша.

Зато, если выигрыш свыше 15 000 Р, возможно, вам не придется за него отчитываться и платить налог самостоятельно. За вас отчитаются и заплатят, если вы выиграли в российскую лотерею или в легальной букмекерской конторе. Организаторы рекламных акций отчитаются и заплатят за вас независимо от размера выигрыша.

Вы выиграли в лотерею 1 000 000 Р. Сдавать декларацию и платить ничего не придется. В этом случае организатор лотереи является налоговым агентом. Он выплатит вам 870 000 Р и отчитается перед налоговой.

Вы выиграли джекпот в казино — 10 000 000 Р. До 30 апреля следующего года вы самостоятельно их декларируете, а до 15 июля платите 1 300 000 Р. Если проиграете деньги обратно — останетесь должны государству. Поэтому лучше сразу откладывать суммы налогов и не трогать до момента оплаты. Например, открыть накопительный счет: тогда еще подзаработаете на процентах.

Как избавить победителя от самостоятельной уплаты НДФЛ

Каждому обладателю неденежного приза стоимостью более 4000 руб. нужно обязательно выдать справку 2-НДФЛ, чтобы он видел, что по итогам года ему придется заплатить налог. Но если ваше руководство решило, что у призеров не должно быть проблем с НДФЛ, и распорядилось сделать все, чтобы им не пришлось самим декларировать доход и платить налог, то вы можете сделать для победителей приз абсолютно «бесплатным». Для этого нужно дополнить его денежной выплатой. Она должна быть равна сумме НДФЛ, рассчитанной с общей стоимости дохода (суммы стоимости приза и денег). Ведь заплатить налог за счет собственных средств вы не имеете права. А вот удержать НДФЛ из денежной части приза можно. Разговор о денежном вознаграждении, которое победители в своих руках так и не увидят, лучше провести в индивидуальном порядке перед вручением призов. Рассчитать, каков должен быть размер денежной части приза, чтобы его хватило на уплату налога, можно по формуле:

Денежная часть приза = ((Стоимость материального приза и Необлагаемая сумма 4000 руб.) х Справка НДФЛ) / (100% — Справка НДФЛ)

Полученную сумму лучше округлить до целых рублей (Пункт 4 ст. 226 НК РФ).

Пример. Расчет денежной части приза

ООО «Праздник каждый день» собирается провести рекламный конкурс. По итогам победителю вручат приз — ноутбук стоимостью 24 000 руб. (с НДС) и деньги, достаточные для уплаты НДФЛ.

Денежная часть приза должна составить 10 769 руб.: (24 000 руб. — 4000 руб.) x 0,35 / (1 — 0,35). Сумма дохода призера (стоимость ноутбука и деньги) — 34 769 руб. (24 000 руб. + 10 769 руб.). Сумма НДФЛ со всей стоимости приза — 10 769 руб. ((34 769 руб. — 4000 руб.) x 0,35).

Имейте в виду, что по закону более 50% подлежащих выплате денег нельзя удержать в счет НДФЛ (Пункт 4 ст. 226 НК РФ). Поэтому лучше заручиться письменным согласием гражданина, что он не возражает направить всю причитающуюся ему денежную часть приза на уплату НДФЛ.

А вот с другими налогами проблем не будет. Стоимость призов не будет облагаться страховыми взносами во внебюджетные фонды. Ведь с физлицом, которое получает от вас приз, вы не имеете ни трудовых, ни гражданско-правовых отношений (Части 1, 2 ст. 7 Федерального закона от 24.07.2009 N 212-ФЗ).

Теперь о налоге на прибыль. При проведении рекламной акции заранее неизвестно, кому достанется приз. А значит, возможность участия в ней предоставлена неопределенному кругу лиц (Пункт 1 ст. 3 Федерального закона от 13.03.2006 N 38-ФЗ «О рекламе»). При соблюдении этого условия вы можете учесть расходы на призы как рекламные, но с учетом норматива 1% от выручки от реализации (Пункт 4 ст. 264 НК РФ). Рекламная раздача призов стоимостью свыше 100 руб. признается безвозмездной реализацией, и НДС по ним начисляется и принимается к вычету в обычном порядке (Пункт 1 ст. 39, пп. 1 п. 1 ст. 146 НК РФ). То есть потерь не будет: если приз вы купили условно за 118 руб. с НДС, то 18 руб. вы примете к вычету, а при передаче приза начислите НДС 18 руб. со стоимости 100 руб. В доход победителя пойдут 118 руб. Что касается счета-фактуры, то, если вы знаете Ф.И.О. получателя приза, в строке «Покупатель» можно указать его. Если же сведений по каждому призеру у вас нет, то можно оформить общий счет-фактуру на все призы, и вместо конкретного покупателя подойдет формулировка «Рекламная акция».

Изменят ли налогообложение в БК в 2019 году

Учитывая тенденцию изменения пошлин в России в последнее время, с 2019 года НДС вместо 18% будет 20%, возник вопрос об изменении сборов для сектора азартных игр и лотерей. СРО букмекеров призывают пересмотреть принцип расчёта нынешней схемы налогообложения, так как есть путаница, как для организатора, так и для беттора. Есть предложения о введении стандартной шкалы пошлин, в зависимости от полученного итога призовых, не привязывая расчет к общей сумме за 12 месяцев. Инициативы СРО букмекеров находятся на стадии рассмотрения среди ответственных чиновников Правительства РФ и депутатов Госдумы. Однако на данный момент не ожидается никаких изменений, и вернуться к данному вопросу чиновники обещают к концу 2018 г.

Некоторые беттинг-фирмы, понимая сложность принципа расчёта пошлин для капперов, пошли на нестандартный шаг. Так, компания 888.ru предлагает игрокам возврат пошлины в объёме 13% бонусами на счёт в личном кабинете каппера. Некоторые другие компании присматриваются к данной рекламной акции и готовы поддержать идею о возврате налогов бонусами, однако принцип и механизм уплаты пошлин остаётся без изменений для всех участников сегмента азартного бизнеса и лотерей.

Автор статьи:

Тимур

Больше 4000

Если же фирма, проводящая рекламную акцию, дарит сертификаты, чья номинальная стоимость превышает налоговый лимит, то организация должна выступить в роли налогового агента и удержать НДФЛ. Такие же требования распространяются на индивидуальных предпринимателей. Аналогичные разъяснения дает Минфин России (см., например, письма от 15.03.2018 № 03-04-06/16262, от 30.12.2015 № 03-04-07/77606).

Удержать НДФЛ с подарочного сертификата нужно в день, когда сертификат обменяли на деньги. Дело в том, что датой получения дохода в денежной форме, который не связан с оплатой труда, признается день выплаты денежных средств (подп. 1 п. 1 ст. 223 НК РФ).

Обратим внимание, что налог нужно рассчитать по ставке 35 процентов, удержав из суммы выплачиваемого приза. При этом налоговой базой является не вся стоимость сертификата, а лишь сумма превышения над лимитом 4 000 руб

(п. 28 ст. 217, п. 2 ст. 224 НК РФ).

Добавим, что обширной судебной практики по НДФЛ с подарочного сертификата по рекламной акции на настоящее время не сложилось. Порядок налогообложения этой операции достаточно очевиден, поэтому споров не так много.

Какова ставка НДФЛ для итоговых расчётов

Закон об азартных играх и лотереях предусматривает уплату единой ставки, как для налогового агента, так и для плательщика налога в размере 13%. Это правило применимо не только к БК, но и к организаторам лотерей и тотализаторов. Объем ставки указан в налоговом кодексе, статья 224, пункты 1 и 3. Если вы выиграли до 4000 RUR, пошлина не рассчитывается.

Для сравнения приведём такой факт, в России существует особый порядок уплаты налогов по рекламным кампаниям. Так, с выигрыша по рекламной акции для резидентов России составляет 35%, нерезиденты уплачивают в казну 30%. Таким образом, если вы принимаете участие в рекламной кампании БК, нужно ознакомиться с правилами мероприятия и уточнить порядок уплаты налогов. Не участвуя в рекламной акции, например, оформляя обычные пари и выигрывая в БК, вы оплачиваете стандартный сбор в размере 13%.

Для нерезидентов России, которые получили призовые в конторах, установлен размер налоговой ставки в 30%.