как в декларации ндс отразить займ

Характеристики в графе 2 заполняются в том числе при отражении в графе 1 операций, не признаваемых объектом налогообложения (пп.пп. 44.2, 44.3 п.НК РФ).

Это значит, что суммы выданных валютных займов («тело займов») при определении налоговой базы не учитываются и на расчет НДС не оказывают влияние. Цена продуктов исправлена на 90 000 руб.

, верная сумма предъявленного налога – 16 200 руб.;

бухгалтер увидел ошибку в счете-фактуре, выставленном в I квартале в ООО «Бета», и выставил исправленный счет-фактуру № 21 (номер исправления – 001, дата – 23 июня 2015 г.), изменив цена отгруженных продуктов. Новые данные: цена продуктов – 155 000 руб. (без НДС), сумма начисленного налога – 27 900 руб.

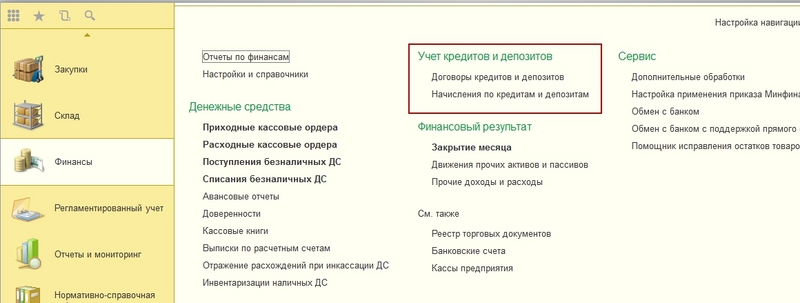

Ндс при получении процентов по займам и депозитам

Организация выдала процентный заем в 2015 году.

Что в этом случае нужно отразить в разделе 7 декларации по НДС: только сумму процентов (код 1010292) либо сумму процентов (код 1010292) и сумму займа (код 1010801)? По данному вопросу мы придерживаемся последующей позиции:В рассматриваемой ситуации по операциям, связанным с предоставлением займов, в разделе 7 налоговой декларации по НДС указывается сумма начисленных за истекший квартал процентов. Обозначенная сумма отражается по коду операции 1010292. Сумма займа в декларации не указывается. Обоснование позиции:Как надо из абзаца 4-ого п. Услуги по предоставлению займов могут быть платными либо бесплатными. Плату устанавливают в виде процентов, размер которых стороны определяют в договоре. Если за использование своими средствами заимодавец взимает плату, заем признается процентным. Если заимодавец отрешается от платы, означает, заем беспроцентный.

Как заполнить раздел 7 декларации по ндс при выдаче займа

Соответственно, поменялись итоговые суммы (с учетом дополнительных листов):

- по книжке покупок – 1 421 710 руб.(1 423 510 руб. – 18 000 руб. + 16 200 руб.);

Приобретенные займы не демонстрируют в декларации по ндс

Пт 1 ст. 809 Штатского кодекса установлено, что, если другое не предвидено законом либо контрактом займа, заимодавец имеет право на получение с заемщика процентов на сумму займа в размерах и в порядке, определенных контрактом.При отсутствии в договоре условия о размере процентов их размер определяется имеющейся в месте жительства заимодавца, а если заимодавцем является юридическое лицо, в месте его нахождения, ставкой банковского процента (ставкой рефинансирования) на денек уплаты заемщиком суммы долга либо его соответственной части. Так как на основании п. 2 ст. 146 и пп. 1 п. 3 ст. 39 Кодекса операции по передаче заимодавцем заемщику суммы средств и возврату заемщиком этой суммы средств не являются объектом налогообложения, освобождение от налога на добавленную цена, предусмотренное вышеуказанным пп. 15 п. 3 ст. 149 Кодекса, применяется в отношении процентов, начисляемых на сумму займа, которые следует признавать ценой услуг по предоставлению займа в валютной форме, оказываемых заимодавцем заемщику.

в графе 2 − сумму процентов по займу, начисленных (причитающихся к получению) за налоговый период.

Такие правила предусмотрены пт 44.2–44.5 Порядка, утвержденного приказом ФНС Рф от 29 октября 2014 г.Исправление датировано 14 мая 2015 года, номер исправления – 001.

Нужно ли отражать уплаченные проценты по кредиту в декларации ндс

Как заполнить декларацию НДС на примере за 2018

Как заполнить НДС на примере за 2018 По закону, по НДС предоставляется в ИФНС по месту учета в качестве налогоплательщика (налогового агента), организациями и ИП, на которых возложены обязанности: налогоплательщиков, и/или налоговых агентов. В соответствии со ст.

80 НК РФ, налоговая декларация представляет собой заявление налогоплательщика: об объектах налогообложения, о полученных доходах и произведенных расходах, об источниках доходов, о налоговой базе, налоговых льготах, об исчисленной сумме налога, и/или о других данных, служащих основанием для исчисления и уплаты налога.

Должна ли организация отражать начисленные суммы по договору банковского вклада в разделе 7 Декларации по НДС на основании пп.

15 п. 3 ст. 149 НК РФ как проценты, полученные по предоставленному банку займу?

26 февраля 2013 Рассмотрев вопрос, мы пришли к следующему выводу: Суммы начисленных (полученных) процентов по договору банковского вклада (депозиту) отражать в разделе 7 налоговой декларации по налогу на добавленную стоимость не следует.

Проценты по займам в декларации по ндс 2018

Проценты по займам в декларации по ндс 2018

Следует иметь в виду, что согласно п.3.5 Положения № 39-П на привлеченные и размещенные денежные средства начисляются банком на остаток задолженности по основному долгу на начало операционного дня.

При получении займа от другого лица, не являющегося кредитной организацией необходимо обратить внимание на то, что в соответствии с п.1 ст

Отражение процентов по полученному займу в декларации по НДС

Отражение процентов по полученному займу в декларации по НДС

Организация получила процентный займ от учредителя.

Насколько я понимаю в декларации по НДС сумма полученного займа нигде не отражается?

А как быть с начисленными процентами?

Нужно ли их отражать в по НДС в разделе 7?

Нужно ли их отражать в декларации по НДС в разделе 7?

Организация получила процентный займ от учредителя.

Насколько я понимаю в по НДС сумма полученного займа нигде не отражается?

А как быть с начисленными?

Нужно ли их отражать в по НДС в разделе 7?

Copyright 2018 vBulletin Solutions, Inc. All rights reserved.

Нужно ли отражать уплаченные проценты по кредиту в декларации ндс Сегодня по почте обычным письмом пришло уведомление о том, что выявлено расхождение в части отраженных к получению: в отчете о финансовых результатах за 2015 год отражены проценты к получению — 3 тыс.

руб., а льгота (пп 15 п 3 ст.

149 НК РФ) по ндс в разделе 7 на эту сумму не отражена.

На основании вышеизложенного в разделе 7 по НДС за 1-4 кварталы 2015 г.

Организация, применяющая ОСН, выдала процентный заем юрлицу

Организация, применяющая ОСН, выдала процентный заем юрлицу. Нужно ли отражать сумму займа и проценты по нему в разд. 7 налоговой декларации по НДС?

Если нужно, то с применением какого кода в графе 1 налоговой по НДС отражается операция по выдаче процентного займа? Возникает ли в данном случае раздельный учет по операциям, облагаемым и не подлежащим обложению НДС? Ответ: В случае предоставления процентного займа юридическому лицу организация должна заполнять разд.

В декларации по ндс отражают только проценты по займу

В декларации по ндс отражают только проценты по займу

Проценты надо записать в графе 2, а в графе 1 поставить код 1010292 (п. 44.3, 44.4 приложения 2 к приказу №

Есть вопрос?

Наши эксперты помогут за 24 часа!

Получить ответ Новое

Депозитные проценты и отчетность по НДС: как они связаны

Размещая денежные средства на депозитном счете банковского учреждения, хозяйствующий субъект остается их собственником. Деньги должны быть возвращены банком по истечении срока договора. Следовательно, такая операция реализацией не признается в соответствии со ст. 39 НК РФ, и возникновения объекта налогообложения НДС при начислении депозитных процентов не происходит. Именно такое мнение выразили чиновники Минфина в письме от 04.10.2013 № 03-07-15/41198. Таким образом, в отчете по НДС отсутствуют строки, куда можно было бы включить проценты по депозитным договорам.

О том, как следует правильно и без ошибок оформить налоговую отчетность по НДС, можно прочитать в этой статье.

Облагаются ли НДС проценты по депозиту?

Компьютер консультирует бухгалтера

Подборка по материалам ИБ «Вопросы-ответы», ИБ «Финансист», ИБ «Корреспонденция счетов» справочной правовой системы КонсультантПлюс

Вопрос: Организация заключила договор банковского вклада (депозита), предусматривающий начисление и выплату процентов ежеквартально. Включаются ли в налоговую базу по НДС полученные проценты по депозиту? Если нет, то нужно ли сумму процентов по депозиту отразить в разд. 7 декларации по НДС исходя из пп. 15 п. 3 ст. 149 НК РФ?

Ответ: Согласно подпункту 1 пункта 1 статьи 146 Налогового кодекса Российской Федерации (далее — Кодекс) объектом налогообложения налогом на добавленную стоимость признаются операции по реализации товаров (работ, услуг, имущественных прав).

Пунктом 1 статьи 39 Кодекса установлено, что в целях налогообложения, в том числе налогом на добавленную стоимость, реализацией товаров, работ или услуг признается соответственно передача на возмездной основе (в том числе обмен товарами, работами или услугами) права собственности на товары, результатов выполненных работ одним лицом для другого лица, возмездное оказание услуг одним лицом другому лицу, а в случаях, предусмотренных Кодексом, передача права собственности на товары, результатов выполненных работ одним лицом для другого лица, оказание услуг одним лицом другому лицу — на безвозмездной основе.

Кроме того, в соответствии с пунктом 3 статьи 43 Кодекса процентами признается любой заранее заявленный (установленный) доход, в том числе в виде дисконта, полученный по долговому обязательству любого вида (независимо от способа его оформления). При этом процентами признаются, в частности, доходы, полученные по денежным вкладам и долговым обязательствам.

https://youtube.com/watch?v=jNWAI0s5fTM

Таким образом, получаемые налогоплательщиком доходы в виде процентов по банковским вкладам (депозитам) выручкой от реализации товаров (работ, услуг) не являются и, соответственно, не признаются объектом налогообложения налогом на добавленную стоимость.

Что касается порядка заполнения налоговой декларации по налогу на добавленную стоимость, утвержденной приказом ФНС России от 29 октября 2014 г. N ММВ-7-3/558@, то данный вопрос относится к компетенции ФНС России.

Основание: ПИСЬМО МИНФИНА РФ от 29 августа 2017 г. N 03-07-11/55333