Налоговое бремя

Рассматривая зарубежные конституционные документы, принцип равного налогового бремени регламентирован сразу после догмы об установлении налогов посредством закона. Вследствие этого, можно подчеркнуть особое значение данного положения в отрасли налогового регулирования.

Общее для всех обременение не означает равный размер уплачиваемых плательщиками налогов. Ведь предприятия и физические лица получают различные доходы и прибыль. В связи с этим одинаковый размер налогов стал бы неприемлемым для различных форм хозяйствования.

Объективным фактором для взимания налога должна быть платежная способность, и это следует учитывать не только в отношении взносов отдельных лиц, но и для развития всей системы налогообложения в государстве.

Типы инфляции

В зависимости от причин возникновения рассматривают два основных источника возникновения инфляции: спрос и предложение.

Порождается избытком совокупного спроса, за которым по определенным причинам не успевает производство. Избыточный спрос приводит к повышению цен, создаёт возможности для увеличения прибыли предприятий. Предприятия расширяют производство, привлекают дополнительную рабочую силу и экономические ресурсы. Растут денежные доходы владельцев ресурсов, что способствует дальнейшему росту спроса и росту цен.

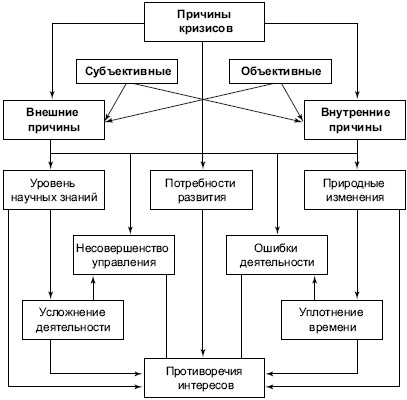

Причины инфляции

-

милитаризация экономики или чрезмерный рост военных расходов;

-

дефицит государственного бюджета и рост внутреннего государственного долга (покрытие дефицита бюджета, происходящее путем займов на денежном рынке);

-

кредитная экспансия банка правительству России (предоставление кредитов);

-

импортируемая инфляция;

-

инфляционные ожидания населения и производителей (выражается в том, что приобретение товаров происходит сверх нужной потребности из-за боязни повышения цен);

Стабильность

Что трактуется под принципом стабильности? Налоговая система, действующая в стране, не должна часто менять размер ставки и видов налогов. В развитых странах режим налогообложения меняется примерно в течение 3-5 лет. Этот интервал считается нормальным для периодического реформирования по части налогов. Резкие колебания ставок налогообложения, которые происходят многократно, могут стать проблемой для плательщиков.

Так, в статье 5 Налогового кодекса России указано, что любые перемены по части налогов и/или сборов должны быть приняты и начать действие не ранее первого января следующего года. Кроме того, принятие этих законов и положений должно быть не ранее одного месяца от их опубликования в официальных источниках. То есть закон о новых правилах сборов и/или налогов не может быть принят, например, в конце декабря и начать действие уже с января следующего года.

Единство

Единство налоговой системы выражено в том, что налогообложение действует на всех субъектах страны и все налогоплательщики должны оплачивать налоги.

В Конституции России данный принцип трактуется как обеспечение единой политики в отрасли финансов, кредита и денежных средств государства. Налоговые сборы и взносы от населения и предприятий формируются, прежде всего, на федеральном уровне. Территориальные и федеральные органы в совокупности образуют комплексную структуру.

Региональные налоговые учреждения являются частью федеральной исполнительной власти на уровне государства, а не на уровне субъекта РФ. Вследствие этого, территориальные власти не могут устанавливать налоги по своим отдельным регионам. Соблюдение данного принципа также продолжает принцип «объединенного» экономического пространства в пределах РФ, который также закреплен конституционно. Это позволяет осуществлять свободные перемещения различных товаров или услуг по территории всего государства, не ограничивая их таможенными пошлинами отдельных субъектов.

Справедливость

Можно сказать, что у данного принципа расширенная сфера действия. Так, выполнение принципа контролируется на двух направлениях – горизонтальном и вертикальном.

Справедливость налогообложения по горизонтали подразумевает, что все плательщики, независимо от того, физическое ли это лицо или юридическое, находятся на равных условиях. Объекты, которые облагаются налогом, должны стоять в равных условиях, будь то предприятие или отдельное лицо.

Беспристрастность же по вертикали означает, что обеспеченные лица должны уплачивать соответственно больше налогов, чем те, у которых средств меньше. Так формируется справедливость по вертикали.

Таким образом, каждый гражданин или организация, на которых возложены обязательства платить налоги, должны их оплачивать. При этом учитывается, что высокий доход подразумевает большие налоговые обременения.

Принципы построения налоговой системы в РФ

Для того чтобы понять принципы построения налоговой системы в России, рассмотрим несколько исторических моментов, связанных с ее формированием. История построения налоговой системы в нашей стране довольно длинная.

Первым упоминанием о сборах с населения является дань. Она была прямым налогом и служила в качестве главного дохода казны древнерусского государства в конце IX века. Со становлением Киевского государства дань перешла в следующую форму — подать. Она взималась «подымно», то есть с печей и труб домашних хозяйств. Также была принята стрелецкая подать.

В период Золотой Орды было введено множество сборов с простого населения, так как разоренное в результате непрерывной войны русское государство нуждалось в поступлениях в казну и уплате дани монгольским ханам.

В XIV веке в Московском государстве сформировалась система кормлений — сборов за управление определенной территории в пользу великого князя.

При Александре II система налогообложения была изменена ввиду отмены крепостного права в 1861 году. Было введено обложение земельных угодий и доходов от недвижимого имущества, приняты винный и табачный акцизы (за продажу спиртной продукции — чем не прототип современных акцизов?), соляной налог, таможенные сборы. Остался и подушный налог.

О том, кому сегодня положено платить акцизы, см. в материале «Кто является плательщиками акцизов (нюансы)?».

Главным событием в экономической жизни Советской России стала НЭП (новая экономическая политика), введенная в 1921 году. Она фактически вернула ту налоговую систему, которая существовала до Революции. Были введены так называемые классовые налоги — индивидуальное обложение сельскохозяйственным налогом кулацких хозяйств.

Период с 1930 по 1932 год ознаменован кардинальными переменами в налоговой жизни государства. Была полностью упразднена система обложения акцизами, предприятиям был вменен налог с оборота и прибыли.

Становление современной налоговой системы России началось с распада СССР в конце 1991 года и принятия закона «Об основах налоговой системы в РФ». Новый закон с января 1992 года вводил в действие такие налоги, как НДС, подоходный налог, акцизы и другие. В 1998 году была утверждена 1-я часть Налогового кодекса РФ, а в 2000-м — 2-я часть.

В 1998 году появилось Министерство РФ по налогам и сборам, которое затем было ликвидировано, а его функции переданы Минфину РФ. С 2004 года деятельность по контролю в сфере налогообложения осуществляет уже привычная нам Федеральная налоговая служба.

Об характеристиках основных элементов налога читайте здесь.

В РФ действует трехуровневая налоговая система, которя состоит из федеральных, региональных и местных налогов.

Подробнее читайте в материале «Налоговая система РФ: понятие, элементы, структура».

Она строится на определенных принципах и регулирует налоговые взаимоотношения государства и плательщиков налогов и сборов.

Каждый налог должен быть установлен НК РФ и иметь все необходимые элементы: объект налогообложения, налоговая база, период и ставка, порядок исчисления налога и сроки его уплаты. Все неопределенности налогового законодательства толкуются в сторону плательщика.

Каждый налогоплательщик должен знать о тех налогах и сборах, которые он обязан платить в определенные НК РФ сроки и порядке. Прежде всего, этот принцип направлен на исполнение плательщиком своих налоговых обязательств, а также предотвращение злоупотребления властью со стороны налоговых органов.

Государство должно стремиться к сокращению затрат при взимании налогов и сборов с плательщиков. Здесь применима всем известная фраза: «Экономика должна быть экономной!».

Все налогоплательщики несут одинаковую налоговую нагрузку в соответствии с налоговым законодательством РФ независимо от положения и социального статуса. Каждый участник налоговых отношений (плательщики и государство) имеет право на отстаивание своих интересов в суде.

Тема 1 Налоговая система РФ: сущность, функции и принципы построения

Исходя из этого принципа государство обязано информировать налогоплательщика о действующих налогах и сборах, давать разъяснения и консультации о порядке исчисления и уплаты налогов.

Принцип одновременности. В нормально функционирующей налоговой системе не допускается обложение одного и того же объекта несколькими налогами. Иными словами, один и тот же объект может облагаться налогом только одного вида и только один раз за определенный законодательством налоговый период.

Принцип определенности. Без соблюдения этого принципа невозможна рациональная и устойчивая налоговая система. Данный принцип означает, что налоговые законы не должны толковаться произвольно, а налоговые законы должны быть законами прямого действия, исключающими необходимость издания поясняющих их инструкций, писем, разъяснений и других нормативных актов. Вместе с тем налоговая система должна быть гибкой и легко адаптируемой к изменяющимся социально-экономическим условиям, должна существовать возможность ее уточнения с учетом изменений политической и экономической конъюнктуры.

Третье направление — юридические принципы налогообложения.

Принцип законодательной формы установления. Этот принцип предусматривает, что налоговое требование государства о необходимости заплатить налог и обязательство налогоплательщика должны следовать из закона, значит, налоги не могут быть произвольными. Нельзя допускать установления налогов и сборов, препятствующих реализации гражданами их конституционных прав

Но поскольку налогообложение всегда означает определенное ограничение прав, при установлении налогов нужно принимать во внимание то, что права и свободы человека и гражданина могут быть ограничены законом только в той мере, в какой это необходимо в целях защиты основ конституционного строя, нравственности, здоровья, обеспечения обороноспособности и безопасности государства

Принцип приоритетности налогового законодательства. Его суть заключается в том, что акты, регулирующие отношения в целом и не связанные с вопросами налогообложения, не должны содержать норм, устанавливающих особый порядок налогообложения. Это означает, что если в неналоговых законах присутствуют нормы, касающиеся налоговых отношений, то применять их можно только в том случае, когда они соответствуют нормам, содержащимся в налоговом законодательстве.

В российской экономической литературе нередко выделяют еще один принцип налогообложения, а именно научный подход к формированию налоговой системы. Суть этого принципа авторы видят в том, что величина налоговой нагрузки на налогоплательщика должна позволять ему иметь доход после уплаты налогов, обеспечивающий нормальную жизнедеятельность. Недопустимо при определении ставок налога исходить из сугубо сиюминутных интересов пополнения государственной казны в ущерб развитию экономики и интересам налогоплательщика.

Отметим, что использование любого принципа налогообложения требует серьезного научного подхода и анализа. Применение всей системы принципов либо отдельно взятого принципа не является общепринятым в мировой теории и практике. Вместе с тем существуют принципы, которые неоспоримы и признаются в качестве аксиомы. Исторически основополагающими принципами, которые должны быть заложены в основу любой налоговой системы, являются принципы, разработанные Адамом Смитом и Адольфом Вагнером.

Некоторые принципы, такие как множественность налогов, удобство, экономность, достаточно легко выполнимы. Абсолютное же следование другим принципам, например принципам равенства и справедливости, соразмерности, невозможно, но государство должно стремиться к их соблюдению при построении эффективной налоговой системы.

Определения

Приведем основные интерпретации терминов этой отрасли экономики:

- Под понятием «налог» подразумевается индивидуальный платеж на безвозмездной и принудительной основе, который взимается государством. Субъектами налоговых платежей являются граждане (физические лица) и различные предприятия и учреждения (юридические лица). Главной задачей таких сборов является содержание и обеспечение функционирования государства, и/или его муниципальных образований.

- Системой называют сложную организацию или устройство, состоящее из различных структурных элементов. Система характеризуется наличием различных строений, связей и классификаций ее отдельных элементов, образующих некий механизм, который упорядочен различными закономерными принципами и правилами.

- Налоговой системой является общественное устройство, основанное на принципах и нормах законодательства, которое складывается вследствие необходимости взимания налоговых платежей и сборов.

Вывод

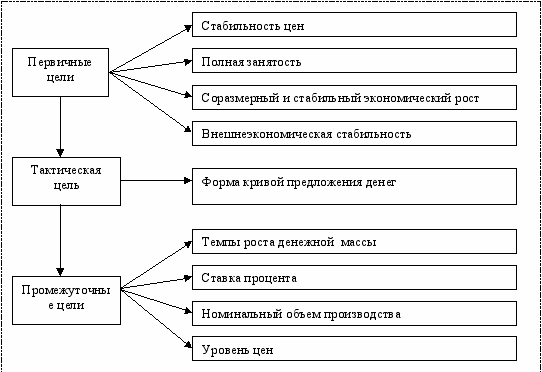

В данном материале были перечислены понятия и принципы построения налоговой системы. Так, можно выделить восемь основных принципов по налогообложению: стабильность, однократность, экономичность, единство, справедливость, обязательность, а также одинаковое для всех налоговое бремя и подвижность налогового режима.

Основоположником теории о принципах налогообложения является экономист XVIII века Адам Смит, который в своей книге обозначил фундамент для последующих правил в сфере налогов.

Законодательство о налогах и сборах в России учитывает разные уровни налоговых взносов – на уровне федерации, регионов и муниципальных образований. Налоги можно назвать некой базой государства для исполнения своих функций, а также одним из основных источников дохода.