Покупка и регистрация онлайн-кассы для ИП на ЕНВД

После приобретения устройства предприниматель должен пройти регистрацию в налоговой. Процедуру можно пройти самостоятельно на сайте ФНС. Для регистрации нужно подписать соглашение с одним из ОФД.

Коммерсанту понадобится электронная подпись. Кроме того, для работы с кассовым аппаратом потребуется специальная программа, которая будет пробивать название продаваемой продукции в чеках.

Обратите внимание на размещенные в государственном реестре требования — ваша ККТ должна им соответствовать. В аппарат должен быть встроен фискальный накопитель, который и проделывает все операции по передачи сведений в налоговую: фиксирует и зашифровывает данные о расчетах, после чего отправляет по месту назначения

Не подключенная к интернету касса будет сохранять всю информацию и работать в автономном режиме.

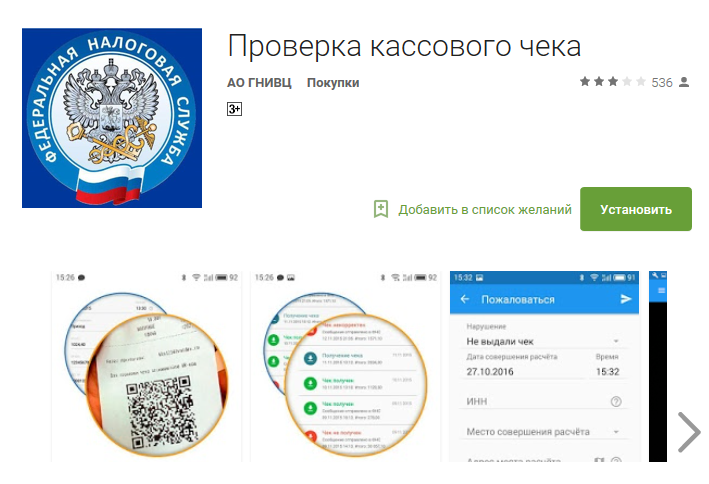

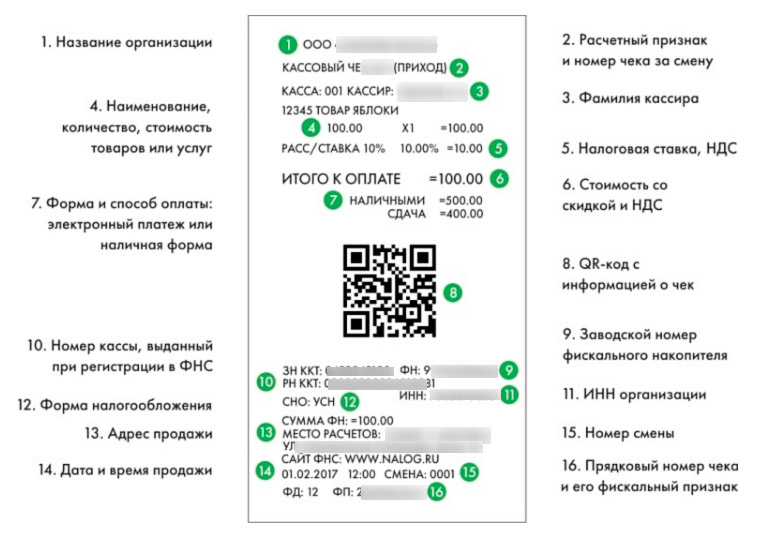

Обязательное требование — встроенное устройство для распечатки чеков. На документ наносится QR-код, благодаря чему клиент может проверить корректность совершенной покупки на сайте ФНС. QR-код должен наносится с указанием времени и датой проведенной операции, номером чека ОФД, суммой и другими сведениями.

Требования нового закона

Информация о пробитых чеках должна в режиме онлайн предаваться в Федеральную налоговую службу — это обязательно для всех ООО.

Да и сами чеки теперь другие. На них указана полная информация о юридическом лице и много других данных, например:

- наименование товара или услуги;

- ИНН организации;

- QR-код для проверки подлинности чека;

- ссылка на сайт налоговой службы;

- фамилия, имя и отчество продавца-кассира;

- адрес ведения деятельности;

- ОГРН предприятия.

Еще одно важное нововведение. Электронный чек получает не только налоговая служба

Теперь его цифровую копию может потребовать и сам покупатель. И продавец обязан это сделать, иначе заплатит штраф или получит предупреждение. Способов передачи документа два: электронная почта или смс-сообщение на мобильный телефон.

Изменения с 1 июля 2018 года

Но необязательность применения кассового аппарата при использовании ЕНВД будет возможна только до 1 июля 2018 года. Это ответ на второй вопрос нашего сегодняшнего материала: нужна ли онлайн-касса для ИП на ЕНВД в 2018 году? После 1 июля 2018 года плательщикам ЕНВД в сфере торговли и общепита, применяющим наемный труд, необходимо будет установить и применять в работе онлайн-кассы с фискальным регистратором.

Итак, согласно поправкам, внесенным в положения ст. 7 Закона № 290-ФЗ с 1 июля 2018 года онлайн-кассы можно не применять следующим плательщикам ЕНВД:

хозяйствующим субъектам (юр.лицам и ИП) на ЕНВД (кроме тех, которые ведут деятельность в области розницы и общепита);ИП на ЕНВД в сфере розницы и общепита, осуществляющие деятельность самостоятельно, без привлечения наемных работников. Если ИП заключит трудовой договора с наемным работником, то в 30-дневный срок он обязан зарегистрировать ККТ.

Для этих категорий плательщиков ЕНВД обязательное применение онлайн-касс перенесено на 01.07.2019 год.

При этом, вместо чека ККТ по требованию покупателя ИП и ООО, освобожденные от применения кассового аппарата, обязаны, как и прежде, выдавать квитанцию, товарный чек (или иной аналогичный документ, удостоверяющий прием денежных средств от физического лица).

Все остальные ИП и ООО, применяющие ЕНВД, обязаны начать работать с онлайн-кассой с 1 июля 2018 года.

Этого срока можно не дожидаться, а установить кассу заранее, тем более использование кассового аппарата дает следующие преимущества:

- удобство и простота контроля за продажами любого периода;

- проведение инвентаризации не займет так много времени и сил, как при отсутствии кассы;

- появляется возможность оплаты банковской картой;

- уменьшить количество ошибок и злоупотреблений со стороны продавцов;

- обслуживание клиентов с кассовым аппаратом будет быстрее и более оперативно;

- отпадает необходимость заказывать БСО в типографии;

- появляется возможность можно подключить кассовый аппарат к сканерам штриховых кодов, электронным весам, ПК;

- появляется возможность предоставлять чек, содержащий всю необходимую информацию о компании, его сотрудниках, а также о проданном товаре, что приведет к повышению доверия у клиента или покупателя.

Кроме того, предприниматели, установившие онлайн-кассу, могут получить налоговый вычет в размере до 18 тысяч рублей на каждую кассу. Эта возможность открыта для следующих категорий налогоплательщиков:

- ИП на ЕНВД, осуществляющий деятельность в сфере розничной торговли или общепите и имеющий сотрудников, если он зарегистрирует ККТ до 1 июля 2018 года.

- ИП на ЕНВД, для видов деятельности, кроме розничной торговли и общепита, если он зарегистрирует ККТ до 1 июля 2019 года.

- ИП на ЕНВД, занимающийся розничной торговлей или общепитом самостоятельно, без привлечения наемных работников, если он зарегистрирует ККТ до 1 июля 2019 года.

Исключения

Хоть законодательные органы и не дали предпринимателем время до 2021 года, зато пошли на другие поблажки. Так, стал значительно крупнее перечень освобожденных от перехода.

Не предоставлять данные теперь может целый ряд предпринимателей, вне зависимости от того, какой налог они выплачивают. Среди освобожденных появились продавцы в киосках, латках на рынках. На таких условиях можно торговать:

- живой рыбой;

- безалкогольными напитками;

- мороженным;

- керосином и молочными продуктами в разлив;

- периодикой на бумажном носителе;

- произведениями художников и мастеров, занимающихся народными промыслами.

Однако продажа в магазинах или отдельно стоящих павильонах в список не попала. Тут понадобится онлайн-касса.

Помещены в список исключений библиотеки, прием утильсырья и стекла, сельские аптеки и фельдшерские пункты.

Отсрочка до 2019 года

Если предприниматель торгует или оказывает услуги в области общепита без заключения трудового соглашения с кем-либо, то он получает дополнительный 12-месячный период на подготовку. Однако при найме первого человека ИП обязан внедрить онлайн-кассу, не дожидаясь июля 2019. На обновление техники налоговая дает тридцать дней.

Другая большая группа, которая получила бонус в виде дополнительной 12-месячной отсрочки, — коммерсанты, предоставляющие услуги. Таким образом правительство захотело поддержать малый бизнес.

Право отложить покупку на год получили также предприниматели, которые используют бумажные бланки строгой отчетности. Исключение составляет общепит.

Последняя группа — ИП, которые используют вендинговые машины и работают без наемников. Особенность этой группы заключается в том, что после дедлайна им будет позволено применять всего одну кассу при использовании нескольких автоматов с указанием заводского номера. Это не касается подакцизной и предназначенной для маркировки продукции, а также технически-сложной группы товаров.

Как обзавестись онлайн-кассой для ООО на ЕНВД

Если вы уже побежали в магазин за онлайн-кассой, остановитесь. Возможно, вам не придется ничего покупать. Многие модели кассовых аппаратов с ЭКЛЗ имеют возможность модернизации под требования 54-ФЗ. Нужно поменять ЭКЛЗ на фискальный накопитель, перепрошить устройство и оно станет онлайн-кассой. С возможностью отправки фискальных данных в ФНС.

Но вашего умного взгляда недостаточно, чтобы оценить возможность такой модернизации. Для этого надо связаться с ЦТО, обслуживающим ваш кассовый аппарат. Именно специалисты центра технического обслуживания должны сделать заключение о пригодности к переделкам. И провести ее, если это возможно. Но будьте осторожны: стоимость модернизации может быть сопоставима с покупкой новой онлайн-кассы. Поэтому подумайте, а надо ли вам оно?

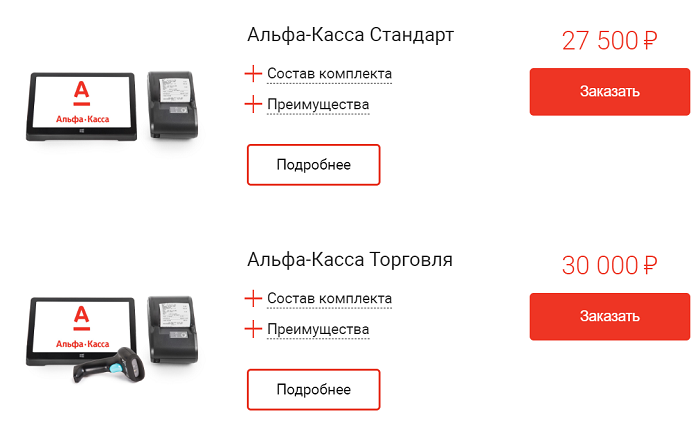

Если кассовый аппарат модернизировать нельзя или это слишком дорого, вам нужен новый. Купить его проще, чем шоколадку в супермаркете. За шоколадкой надо идти, а кассу привезут прямо на торговую точку.

Когда предметно займетесь этим вопросом, почитайте эту статью, а пока расскажем вкратце:

можно купить кассу у банка. Неплохой вариант для тех, кто готов немного подождать. Обычно банки нерасторопны в поставках ККТ и могут везти ее неделю или даже больше. Зато можно получить скидку или рассрочку. Многие банки идут на такой шаг при условии открытия расчетного счета. Но сразу смотрите, что это за счет. Здесь могут быть подводные камни в виде дорогого обслуживания или платных опций, которые вам никогда не понадобятся. Так что внимательнее;

- любой оператор фискальных данных также с радостью продаст вам онлайн-кассу. Да еще и полностью готовую к работе — нужно только подключить ее к электросети и интернету. Соглашение с ОФД будет в комплекте, регистрация в налоговой — тоже. Подводных камней здесь почти нет, разве что никто не будет проводить обучение персонала и не научит работать с новым девайсом. Хотя некоторые операторы уже начинают предлагать и эту услугу;

- третий и наиболее оптимальный, по нашему мнению, способ покупки — в компаниях, специализирующихся на торговом оборудовании. Они продают не только кассовые аппараты, но и любую другую технику для автоматизации торговли. Самое главное преимущество такого решения — живой контакт с подрядчиком. Вы, прямо как в старые добрые времена до интернета, идете в офис, общаетесь с менеджерами — словом, ведете настоящий диалог. Вам все расскажут и покажут на пальцах, а не в сухой переписке в чате. Продемонстрируют образцы продукции, помогут выбрать. А после улаживания формальностей к вам приедет технический специалист и проведет все работы по внедрению ККТ. А потом обучит персонал и проведет инструктажи. Здесь же можно заключить договор технической поддержки. Если касса сломалась или заглючила, вы будете точно знать, когда и откуда придет помощь. А это дорогого стоит.

Кассу можно купить не только у ОФД, банка или крупной компании — например, ЕКАМ. Есть еще масса вариантов. Мы не считаем их достойными вашего внимания и поэтому ограничимся перечислением. Сейчас вы сами поймете, что к чему. Итак, это покупка бывшей в употреблении кассы на “Авито” или другом сервисе бесплатных объявлений, покупка в сомнительных мелких фирмах и у случайных продавцов, приобретение кассы на рынках электроники.

Примечание: при выборе онлайн-кассы обязательно сверяйтесь с реестром ККТ на сайте налоговой службы. Там перечислены все модели устройств, разрешенных к применению на территории РФ. Актуальный список можно посмотреть здесь.

Как новый закон сказался на ИП

При расчете ЕНВД принимается во внимание получаемый коммерсантам доход. Возникает резонный вопрос: «Нужно ли ИП на таком режиме обзаводиться онлайн-кассой?» Ведь они не сообщают сведения о величине выручки. В соответствии с законодательством, обязаны

С лета 2018 года ИП на ЕНВД обязаны в онлайн-режиме отправлять в ФНС информацию о расчетах. Согласно поправке Госдумы, расчетами считаются не только оплата наличными и безналом, но и предоплата, а также получение предмета в качестве платы (или trade-in).

Часть предпринимателей получила отсрочку до 2019 года. Сроки перехода были продлены для многих юридических лиц, задействованных в малом бизнесе. Дополнительный год был предоставлен по двум причинам:

- помочь ИП адаптироваться к измененным условиям и подготовиться в финансовом плане;

- предотвратить возможное появление дефицита, чтобы все желающие получали технику без задержек.

Обсуждалась отсрочка до 2021 года, но парламентарии не пошли на еще большие послабления. До этой даты можно не печатать в чеке названия продаваемой продукции.

Наряду с этими послаблениями ИП на ЕНВД получили скидки. Аппарат будет стоить меньше, благодаря тому, что коммерсантам предоставляется налоговый вычет.

Налоговый контроль

Не стоит ждать приближения дедлайна для совершения покупки. Нарушение установленных сроков карается штрафом и другими взысканиями со стороны налоговой.

Новый закон, требующий оснащать рабочее место кассира с подключенным к интернету ККТ, поможет налоговым усовершенствовать меры контроля за ИП. Органам контроля расширили круг полномочий. Инспектора могут:

- проводить дистанционные и выездные проверки;

- совершать контрольные закупки;

- пользуясь личным кабинетом хозяина, запрашивать документы и данные;

- исследовать фискальным данные из базы ОФД.

Широкие возможности инспекторов помогут в полном объеме контролировать систематичность и корректность учета выручки у индивидуальных предпринимателей. При нахождении ошибок инспектор имеет право передать предписание об устранении или отправить запрос на оформление протокола для судебного разбирательства.

Нужна ли касса для ИП на ЕНВД?

Плательщики ЕНВД не обязаны использовать кассовые аппараты при принятии наличных средств, но только при условии, что они оформляют бланки строгой отчетности (БСО).

Причем, бланки строгой отчетности плательщик ЕНВД может выдавать только при наличных расчетах с физическими лицами.

Если плательщик ЕНВД ведет наличные расчеты с ООО, ОАО, ИП, то применение кассового аппарата для него обязательно, кроме тех случаев, которые указаны в ст. 2 ФЗ -54 «О применении контрольно-кассовой техники (ККТ/ККМ) при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт»:

продажа газет и журналов, а также сопутствующих товаров в газетно-журнальных киосках при условии, что доля продажи газет и журналов в их товарообороте составляет не менее 50 процентов товарооборота и ассортимент сопутствующих товаров утвержден органом исполнительной власти субъекта Российской Федерации. Учет торговой выручки от продажи газет и журналов и от продажи сопутствующих товаров ведется раздельно;

продажа ценных бумаг;

продажа водителем или кондуктором в салоне транспортного средства проездных документов (билетов) и талонов для проезда в общественном транспорте;

обеспечение питанием обучающихся и работников образовательных организаций, реализующих основные общеобразовательные программы, во время учебных занятий;

торговля на розничных рынках, ярмарках, в выставочных комплексах, а также на других территориях, отведенных для осуществления торговли, за исключением находящихся в этих местах торговли магазинов, павильонов, киосков, палаток, автолавок, автомагазинов, автофургонов, помещений контейнерного типа и других аналогично обустроенных и обеспечивающих показ и сохранность товара торговых мест (помещений и автотранспортных средств, в том числе прицепов и полуприцепов), открытых прилавков внутри крытых рыночных помещений при торговле непродовольственными товарами, кроме торговли непродовольственными товарами, которые определены в перечне, утвержденном Правительством Российской Федерации;

разносная торговля продовольственными и непродовольственными товарами (за исключением технически сложных товаров и продовольственных товаров, требующих определенных условий хранения и продажи) в пассажирских вагонах поездов, с ручных тележек, велосипедов, корзин, лотков (в том числе защищенных от атмосферных осадков каркасами, обтянутыми полимерной пленкой, парусиной, брезентом);

торговля в киосках мороженым, безалкогольными напитками в розлив;

торговля из автоцистерн квасом, молоком, растительным маслом, живой рыбой, керосином, сезонная торговля вразвал овощами, в том числе картофелем, фруктами и бахчевыми культурами;

прием от населения стеклопосуды и утильсырья, за исключением металлолома, драгоценных металлов и драгоценных камней;

ремонт и окраска обуви;

изготовление и ремонт металлической галантереи и ключей;

присмотр и уход за детьми, больными, престарелыми и инвалидами;

реализация изготовителем изделий народных художественных промыслов;

вспашка огородов и распиловка дров;

услуги носильщиков на железнодорожных вокзалах, автовокзалах, аэровокзалах, в аэропортах, морских, речных портах;

сдача индивидуальным предпринимателем в аренду (наем) жилых помещений, принадлежащих этому индивидуальному предпринимателю на праве собственности.

Организации и индивидуальные предприниматели, осуществляющие расчеты в отдаленных или труднодоступных местностях (за исключением городов, районных центров, поселков городского типа), указанных в перечне отдаленных или труднодоступных местностей, утвержденном органом государственной власти субъекта Российской Федерации, вправе не применять контрольно-кассовую технику при условии выдачи покупателю (клиенту) по его требованию документа, подтверждающего факт осуществления расчета между организацией или индивидуальным предпринимателем и покупателем (клиентом), содержащего наименование документа, его порядковый номер, реквизиты, установленные абзацами четвертым — двенадцатым пункта 1 статьи 4.7 Федерального закона № 54, и подписанного лицом, выдавшим этот документ.

БСО, выдаваемый вместо кассового чека, в законодательно разрешенных случаях, должен соответствовать требованиям, указанным в п.2.1 ст. 1 ФЗ «О применении ККТ» от 22.05.2003 N 54-ФЗ.

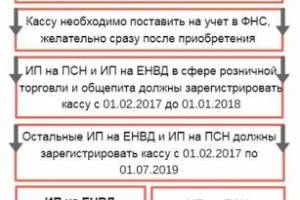

Переход на онлайн-кассы: порядок и сроки

Перевод экономических субъектов (далее — ЭС) на работу с новой контрольно-кассовой техникой (далее — ККТ), которая получила неофициальное название «онлайн-кассы», происходит поэтапно.

Начиная с 01.02.2017 заявления о регистрации вводимой в эксплуатацию ККТ принимаются налоговыми органами только при наличии у заявителя договора с ОФД. Таково требование п. 4 ст. 7 федерального закона от 03.07.2016 № 290-ФЗ.

Однако, законом № 290-ФЗ для некоторых категорий ЭС сделана поблажка (пункты с 7 по 9 и 11 ст. 7), позволяющая осуществлять наличные денежные расчёты и(или) расчёты с использованием платёжных карт без применения ККТ до 1 июля 2018 года. К таким экономическим субъектам относятся:

- индивидуальные предприниматели, являющиеся налогоплательщиками, применяющими патентную систему налогообложения (ПСН);

- организации и ИП, являющиеся налогоплательщиками ЕНВД для отдельных видов деятельности;

- организации и ИП выполняющие работы и(или) оказывающие услуги населению, а также иные категории ЭС, которые не применяли ККТ на основании старой редакции закона № 54-ФЗ (в ред. от 08.03.2015);

- организаций и ИП, осуществляющих торговлю с использованием торговых автоматов.

Для наглядности, представить реализацию действующих требований закона № 54-Ф можно в виде следующей диаграммы:

Процесс перехода на новый порядок применения кассовой техники для всех без исключения организаций и ИП должен завершиться к июлю 2018 года. Но может быть и продлён для некоторых категорий ЭС (см. последний раздел этой статьи).

Благодаря полученной отсрочке, такие льготные категории как плательщики ЕНВД, ИП на патенте и компании, оказывающими услуги населению получили возможность осознанно и с наименьшими потерями влиться в происходящий процесс. Для этого необходимо изучить уже сложившийся опыт текущего года, чтобы не повторять ошибок своих предшественников.

Кому из плательщиков ЕНВД не понадобится онлайн-касса?

Закон разрешает обойтись без ККТ при осуществлении некоторых, строго определенных видов деятельности, перечисленных в ст. 2 ФЗ № 54:

- продажа прессы в киосках (кроме прессы, могут быть и другие товары, но печатных изданий должно быть более половины всего торгового ассортимента);

- реализация талонов в салоне транспорта;

- торговля ценными бумагами;

- услуги по ремонту обуви;

- точки общепита в обучающих заведениях, работающие в учебное время;

- торговля в розницу с нестационарных мест (кроме ряда непродовольственных товаров, входящих в особый перечень);

- продажа мороженого и прохладительных неалкогольных напитков в нестационарных условиях;

- торговля «на разнос»;

- реализация сезонных овощей и фруктов (так называемые «развалы»);

- продажа товаров из цистерн (молока, живой рыбы, кваса и т.п.);

- прием стеклотары и/или макулатуры (но не металлолома!);

- услуги по распилу, распашке, вскопке;

- услуги сиделок и нянь;

- услуги по переноске тяжестей;

- реализация изделий, изготовленных своими руками;

- аренда своей собственной недвижимости (ИП);

- работа в аптечных пунктах, находящихся в отдаленных районах без сети Интернет (из списка, утвержденного постановлением Правительства РФ).

К СВЕДЕНИЮ! Даже при перечисленных занятиях, если в ассортименте товаров присутствуют подакцизные, онлайн-касса должна быть установлена!

Какие выгоды принесет использование онлайн-кассы бизнесу

Современная ККТ решает организационные задачи. Она облегчает учет товаров и контроль бизнеса, разгружает персонал, экономит время и страхует от ошибок.

Остановимся подробнее на 3 преимуществах:

- Автоматизация ведение учета товаров. Новые ККТ облегчают ориентацию в ассортименте для торговых организаций. Например, владельцы магазинов, у которых тысячи позиций получают статистику о том, какие товары покупают, а какая продукция не пользуется спросом у покупателей. Без такой ККТ самостоятельно разбираться в море товара было бы проблематично.

- Помогает формировать закупки. Контрольно-кассовая техника — это еще и аналитический инструмент. Владелец бизнеса может в короткие сроки, проверить какого товара недостает и сделать заказ у поставщика.

- Создает отчеты. Пользователь онлайн-кассы получает детальные отчеты в разных разрезах: проданные товары, смены кассиров и денежные поступления.

Вот и всё! Следите за изменениями в законе и «играйте» по правилам. Удачи!

Штрафы и другие наказания

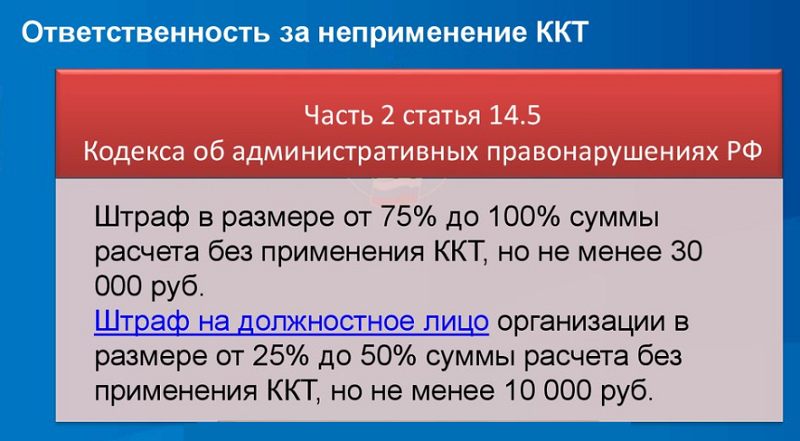

Организация может быть оштрафована за отсутствие онлайн-кассы или нарушение при ее эксплуатации. Нововведения в законе коснулись величины штрафных санкций, добавлены новые взыскания. Все они указаны в статье 14.5 административного кодекса.

Нарушителей ждет 4 вида наказаний:

- предупреждение — выносится при небольших нарушениях, в случаях, когда правонарушение совершено юридическим лицом в первый раз;

- дисквалификация — применяется для должностного лица;

- штраф;

- запрет на осуществление деятельности в течение 90 дней.

Чаще всего с нарушителей взыскиваются денежные средства. Штрафы выписываются в интервале от 1500 рублей до 1 000 000 рублей. Например, нарушение порядка регистрации для ООО обойдется в диапазоне от 5000 до 10000 рублей. Отсутствие новой ККТ, нарушения закона при ее эксплуатации карается взысканием, равным от 75 до 100 процентов от облагаемой штрафом суммы, минимальный порог — 30 000 рублей.

Не стоит забывать, что даже своевременно уплаченные штрафы портят репутацию компании — данные об административном взыскании за отсутствие онлайн-кассы надолго остается в выписке или справке по расчету

Такая информация заставляют органы контроля уделять организации более пристальное внимание

Чтобы не попасть под санкции налоговых органов, соблюдайте новый порядок установки и применения ККТ. Своевременная покупка онлайн-кассы и правильная регистрация сэкономят деньги и нервы.

Усиление налогового контроля

Выполнение надзора за применением онлайн-касс возложено на налоговые органы. В новой редакции закона они получили больше полномочий. Инспекторы займутся контролем расчетов, оценкой представляемых сведений и полноты учета выручки, полученной проверяемой организацией.

Сотрудники налоговых органов получили возможность инициировать удаленные проверки использования ККТ в торговых компаниях. Они наделены правом получения доступа к онлайн-кассе во время выездных проверок. Такой мониторинг даст возможность оценить, насколько правильно и систематично учитываются денежные средства в организации.

Закон позволяет налоговикам:

- осуществлять контрольные закупки;

- запрашивать для ознакомления различные документы и данные через личный кабинет владельца кассы;

- получать доступ к фискальным данным, которые хранятся в базе ОФД.

Налоговые инспекторы уполномочены вручать руководству ООО предписания об устранении обнаруженных при проверке изъянов. По их запросу оформляется и отправляется в судебную инстанцию протокол о правонарушении.