Утрата прав собственности на автомобиль

Другой вид причин перерасчета транспортного налога связана с выбытием автомобиля из владения собственника.

Причинами утраты права собственности на автомобиль могут быть различными:

Заключение договора купли-продажи

В рассматриваемой ситуации уведомление об уплате транспортного налога может быть отправлено ошибочно, тогда достаточно будет сообщить об этом в налоговую и ошибку устранят. Либо уведомление об уплате налога поступает вам по той причине, что новый собственник не обратился в ГИБДД с заявлением о смене регистрационных данных автомобиля.

С данным заявлением новый собственник должен обратиться по истечении 10 суток с даты заключения договора купли-продажи, а ГИБДД, в свою очередь, должно уведомить налоговую о смене данных в течение 10 дней после внесения изменений.

Если новый собственник подал заявление, но ГИБДД не уведомило налоговую, необходимо обратится в ГИБДД с соответствующим заявлением.

Если выяснится информация, что новый собственник не обратился в ГИБДД, то вы можете самостоятельно подать заявление о смене регистрационных данных в ГИБДД. К заявлению необходимо приложить договор купли-продажи и все приложения к нему документы.

Сведения о собственнике автомобиля будут признаны недействительными в течение 10 суток с даты его продажи. После передачи ГИБДД данных налоговой начисление транспортного налога должно быть прекращено.

Угон автомобиля

По закону, автомобили, находящиеся в розыске по причине угона, не облагаются налогом. При этом факт угона должен быть подтвержден уполномоченными органами. Для этого – подайте в полицию заявление об угоне, получите постановление о возбуждении уголовного дела и справку об угоне. Данную справку направьте в ГИБДД и в налоговый орган одновременно с заявлением о перерасчете налога. Если срок розыска истечет, и автомобиль не будет найден, то исчисление налога возобновится. Во избежание данной ситуации необходимо подать в ГИБДД заявление о снятии автомобиля с регистрации.

Другое

В общем частных случаев может быть много. Автомобиль может быть разбит без возможности восстановления, сгореть, быть утилизирован и прочее. В любом случае порядок действий похож – необходимо снимать автомобиль с учета самостоятельно, иначе налог продолжит начисляться.

Если вами собраны все необходимые документы, но налоговый орган неправомерно отказывает в перерасчете уплаты транспортного налога, то отказ и бездействие налогового органа вы вправе обжаловать в судебном порядке либо направить жалобу в налоговый орган. Для получения положительного решения суда необходимо собрать все доказательства незаконного начисления налога, законности ваших действий. Суды, при наличии достаточной доказательной базы, чаще всего встают на сторону налогоплательщиков.

Порядок перерасчета транспортного налога

Перерасчет транспортного налога может потребоваться в случаях его неверного исчисления. Организация сделает это самостоятельно, а для физического лица налог пересчитает ИФНС. Рассмотрим порядок проведения перерасчета транспортного налога.

Когда нужен перерасчет транспортного налога

Перерасчет транспортного налога может понадобиться в случае выявления в расчете ошибки.

Организация сделает такой перерасчет самостоятельно, если ошибка выявлена ей до проверки налоговой инспекцией, или необходимость уточнения расчета установлена после получения запроса от ИФНС о пояснениях по расчету налога, представленному в декларации.

Физическое лицо может не согласиться со сделанным налоговым органом расчетом налога, который оно увидит в полученном уведомлении на оплату.

С какими перерасчетами вы можете столкнуться в процессе хоздеятельности, узнайте из размещенных на нашем сайте материалов:

Перерасчет транспортного налога организацией

Возможными причинами ошибки организации в расчете транспортного налога могут быть следующие обстоятельства:

- неверно определен тип транспортного средства, и поэтому применена неправильная ставка;

- неверно определено количество месяцев для неполного года, и поэтому неправильно рассчитан коэффициент, уменьшающий ставку;

- допущена ошибка в установлении условий обязательности применения и определении величины повышающего коэффициента для дорогостоящего автомобиля;

- ошибочно в расчете учтены выбывшие транспортные средства или не учтены поступившие;

- допущена техническая ошибка в примененной базе, ставке или коэффициенте.

Если налог уплачивается в регионе один раз в год по данным расчета, сделанного в декларации, то для устранения ошибки организация должна уточнить декларацию по транспорту, представленную в ИФНС. В результате уточнения может образоваться переплата налога или недоимка по нему. Сумму недоимки придется доплатить с учетом пеней, если пропущен срок уплаты налога.

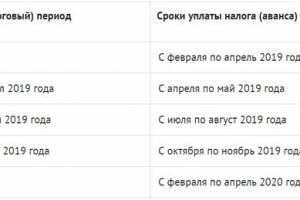

Если в регионе установлены авансовые платежи по налогу, и ошибка допущена в их расчете, то она будет исправлена либо при составлении первичной годовой декларации (если ошибка выявлена до ее сдачи), либо при уточнении этой декларации. Соответственно, по авансовым платежам также возможно образование недоимки или переплаты.

В декларации начисление авансов отражается поквартально, поэтому при нарушении сроков перечисления сумм авансовых платежей организации придется уплатить пени. С учетом этого при выявлении ошибки в расчете авансовых платежей до составления первичной декларации есть смысл доплатить аванс до правильной суммы сразу после выявления ошибки, требующей доплаты, чтобы уменьшить пени.

Действия физического лица для уточнения налога

Если физическое лицо не согласно с расчетом, приведенным в полученном им уведомлении на уплату налога, которое должно быть направлено ему не позднее чем за 30 дней до наступления срока платежа (п. 2 ст. 52 НК РФ), то у него есть 2 варианта дальнейших действий:

- непосредственно обратиться в налоговые органы, устно изложив свои возражения, подкрепленные демонстрацией необходимых подтверждающих документов;

- направить почтой в ИФНС заполненный бланк заявления, который прилагается к уведомлению и предназначен для оформления таких возражений.

После проверки данных, предоставленных физическим лицом, при согласии ИФНС с ними налог будет пересчитан, и физическое лицо получит новое уведомление.

Физические лица, не получающие из ИФНС уведомления об уплате транспортного налога, обязаны сами уведомлять ИФНС о наличии транспорта, подлежащего налогообложению (п. 2.1 ст. 23 НК РФ). С 2017 года за неисполнение этой обязанности может последовать штраф в размере 20% от суммы налога (п. 3 ст. 129.1 НК РФ).

Итоги

Перерасчет транспортного налога может понадобиться, если сумма налога определена неверно (применена не та ставка налога, не учтен повышающий коэффициент и др.).

Компании могут обнаружить ошибку сами (и подать уточненную декларацию) или налоговики выявят ее при проверке. Физлица, не согласные с указанной в уведомлении суммой транспортного налога, могут обратиться за перерасчетом к налоговикам.

Как оспорить транспортный налог?

Вам начислили транспортный налог на автомобиль, который утилизирован, угнан, продан или вообще никогда вам не принадлежал? Восстановить справедливость вполне реально.

Налоговики объясняют ошибки в начислении транспортного налога сбоем при слиянии электронных баз данных в 2014 году. Если налоги или пени начислены до 1 января 2015 года, их спишут автоматически по амнистии. Но чаще это ошибки более поздних периодов, и их приходится исправлять самим налогоплательщикам.

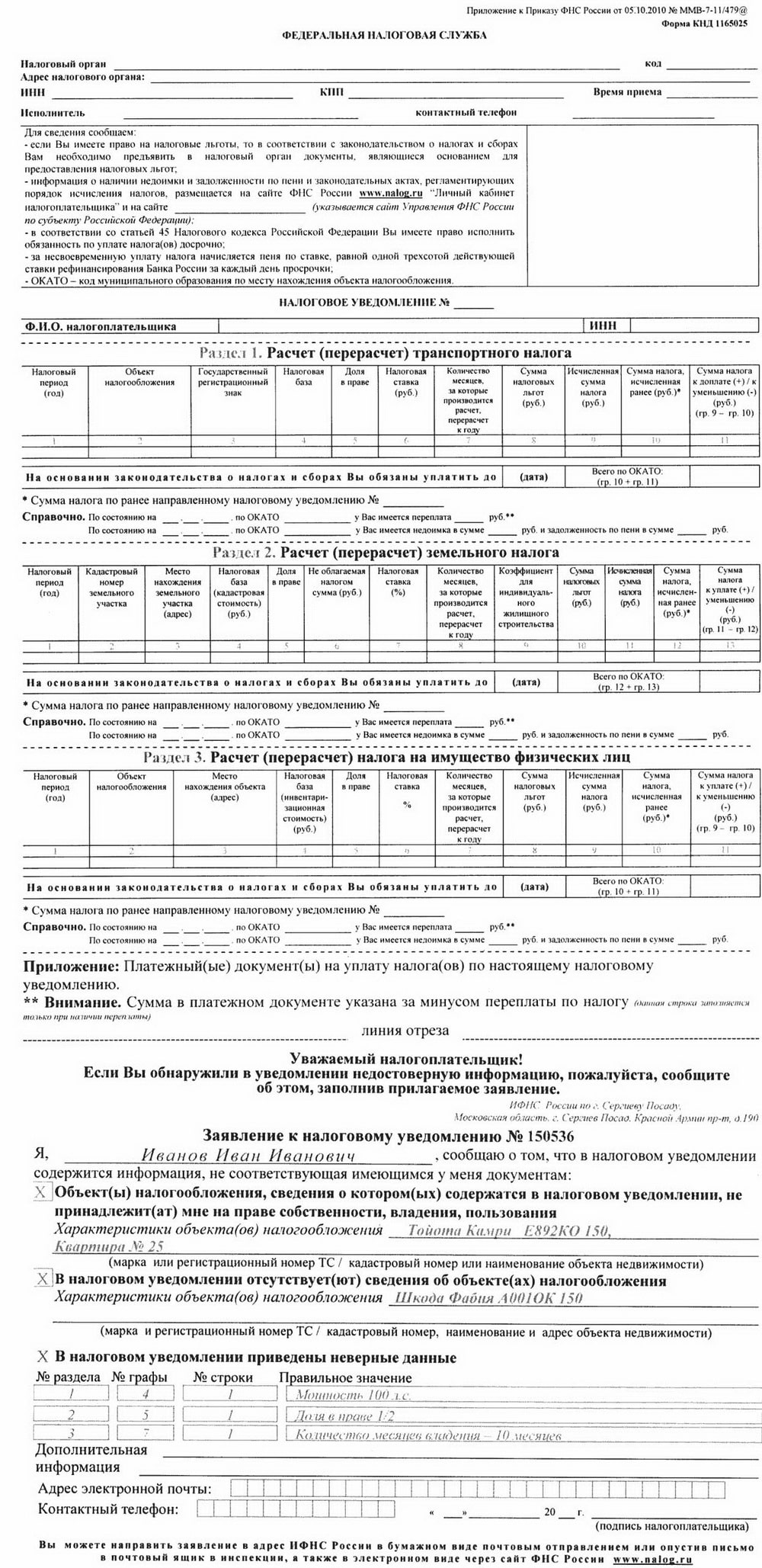

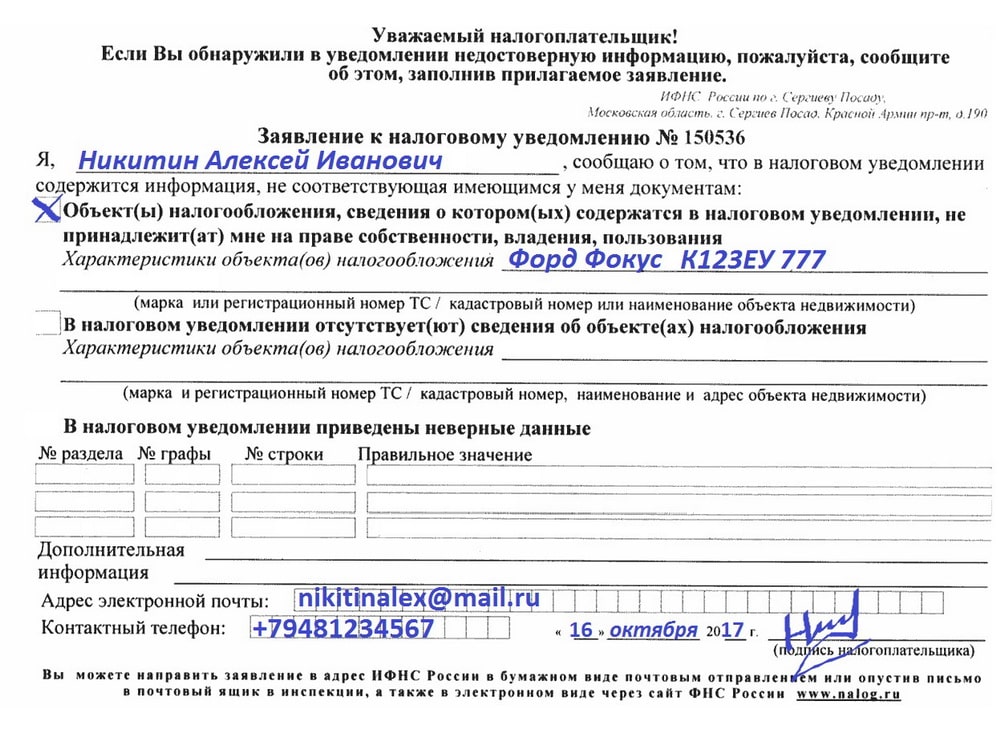

Итак, вы получили из налоговой письмо с требованием уплатить транспортный налог. Помимо налогового уведомления в него вложен бланк заявления для обратной связи, чтобы сообщить о неверно начисленных суммах. Бланк нужно заполнить, указав, что автомобиль утилизирован, угнан, продан или вообще никогда вам не принадлежал, и отправить почтой же обратно в налоговую. Лучше с уведомлением о вручении — так будете уверены, что письмо дошло до адресата. Хотя можно и обычным письмом. Обязательно сохраните квитанцию об оплате почтовых услуг — в спорной ситуации она станет документом, подтверждающим, что вы выполнили обязательства.

Другой способ, более удобный и надежный, — оставить заявление в личном кабинете ФНС на сайте nalog.ru. Для работы в нем нужно получить пароль, обратившись с паспортом в любое отделение налоговой. Или зайти в кабинет через gosuslugi.ru — при условии, что у вас есть на «госуслугах» действующая учетная запись.

Не заплатили транспортный налог и махнули рукой на долг? Полиция совместно с Налоговой службой и Службой судебных приставов проводит рейды по выявлению злостных неплательщиков. Общение с людьми в погонах вряд ли будет таким милым, как на фото.

Если сохранились справки об угоне, договоры купли-продажи и прочие документы по делу — отлично. Их нужно отсканировать или сфотографировать и приложить к заявлению в виде файла. Это ускорит разбирательство. Если никаких подтверждающих документов нет, налоговики должны сами установить достоверность информации, обратившись в ГИБДД. Органы Госавтоинспекции обязаны предоставлять такие сведения налоговой службе в соответствии со статьей 85 Налогового кодекса РФ. А гонять налогоплательщика за новыми справками чиновники не имеют права.

Самым надежным и быстрым вариантом разрешения спорной ситуации по-прежнему остается визит в налоговую. Так нужно действовать, если в ближайшее время предстоит выезд за рубеж. Перед посещением отделения налоговой опять-таки имеет смысл собрать все подтверждающие вашу правоту документы. Для подстраховки сделайте копии. Если приведенных вами доказательств будет достаточно, вас тут же вычеркнут из базы должников.

Сложнее ситуация, если автомобиль был «продан» по доверенности. Пусть юристы и не признают это понятие, но в недалеком прошлом по такой схеме продавали и покупали машины многие. Чтобы решить проблему, нужно найти нынешнего владельца автомобиля (интернет вам в помощь) и убедить его снять машину с учета. Если ваши попытки по каким-либо причинам оказались безуспешными, обращайтесь в ближайшее регистрационное подразделение ГИБДД с заявлением о прекращении регистрации. Вы имеете на это полное право, так как автомобиль юридически по-прежнему принадлежит вам. К заявлению придется приложить объяснительную, что документы и номерá утеряны при передаче машины другому лицу. В этом случае начисленный налог, если он не подлежит амнистии за давностью лет, заплатить, увы, придется, зато налоговая вас по этому вопросу больше не побеспокоит.

Однако не исключено, что в конце года вновь придет требование уплатить этот же налог. Опять возникнет неразбериха из-за очередного сбоя в базах данных или рядовой налоговый инспектор что-то случайно напутает — и вам придется повторять малоприятную процедуру, расплачиваясь за ошибки чиновников своим драгоценным временем и нервами. Не хотите бороться — платите. Не будете платить — привлекут к ответственности. Схема, как наказать обычного гражданина, отработана до мелочей. А вот чиновники опять выйдут сухими из воды. Хотя статью 293 УК РФ «Халатность» никто не отменял.

Если налог рассчитали неверно

Переначисление суммы налога большей, чем предусмотрено НК и установленными в регионе налоговыми ставками, иными словами — неправильно начислили налог на автомобиль.

При определении суммы транспортного налога учитывается стоимость автомобиля, год выпуска, регион регистрации, количество собственников автомобиля, период за который начислен налог.

Для того, чтобы узнать данные на основании которых был рассчитан налог, нужно запросить в налоговой уведомление о взыскании налога. Далее сравниваем реальные характеристики вашего автомобиля с теми, что указаны в уведомлении.

Если данные в налоговом уведомлении указаны неверно или результат проверочного расчета не совпадает с расчетом налогового органа, обратитесь в налоговую инспекцию с заявлением о перерасчете размера налога, в случае отказа удовлетворить ваше заявление вы можете обжаловать данный отказ в судебном порядке. Вероятность положительного решения будет зависеть от правильности данных об автомобиле, учтенных налоговым органом при расчете.

Каждый автовладелец может проверить правильность расчета транспортного налога указанного в уведомлении с помощью специального калькулятора на сайте ФНС.

Онлайн журнал для бухгалтера

По закону сводное уведомление по имущественным налогам формирует специальная компьютерная программа налоговиков в автоматическом режиме. Однако это не гарантирует, что ошибка в налоговом уведомлении отсутствует. В связи с этим настоятельно советуем изучить все данные, которые приводит в нём ваша налоговая, а также сами расчёты.

- обнулит ранее начисленную сумму налога и пеней;

- сформирует новое уведомление с указанием нового срока перечисления налога;

- разместит документ в личном кабинете плательщика;

- разместит ответ на обращение в личном кабинете (в т. ч. если нет основания для пересчёта).

Заявление в налоговый орган о перерасчете транспортного налога в связи с угоном автомобиля

Заключение о принятии налоговым органом решения о зачете переплаты, зачете отрицательного сальдо по налогу на добавленную стоимость по внутренним оборотам, зачете налога на добавленную стоимость по ставке 0 процентов, зачете налога на добавленную стоимость от экспорта, зачете налога на добавленную стоимость в счет таможенных платежей, зачете возмещаемых процентов. Форма № 21 (зачет)

Реестр заключений о принятии налоговым органом решения о возврате, зачете излишне уплаченных, взысканных сумм налогов (сборов), возмещении налога на добавленную стоимость, а также о возврате переплаты на расчетный счет налогоплательщика, возврате отрицательного сальдо по налогу на добавленную стоимость, по внутренним оборотам, возврате налога на добавленную стоимость по ставке 0 процентов, возврате налога на добавленную стоимость от экспорта, возврате процентов. Форма № 40

Как написать заявление в налоговую на перерасчет транспортного налога

Бланк заявления на перерасчет ТН приходит вместе с налоговым уведомлением. Вы найдете его внизу того же листа, где приводится расчет по автоналогу.

Итак, если вы видите, что сумма налога исчислена неверно, отрежьте бланк заявления по линии и напишите в соответствующей строке свою Ф.И.О. Помните, что анонимные заявления налоговая не рассматривает.

Что писать дальше, зависит от причины перерасчета транспортного налога для физических лиц:

1Начислили ТН за автомобиль, который вы продали.

Отметьте ячейку напротив строки «Объекты налогообложения не принадлежат мне» и укажите марку и госномер проданного автомобиля.

2ТН рассчитали неправильно.

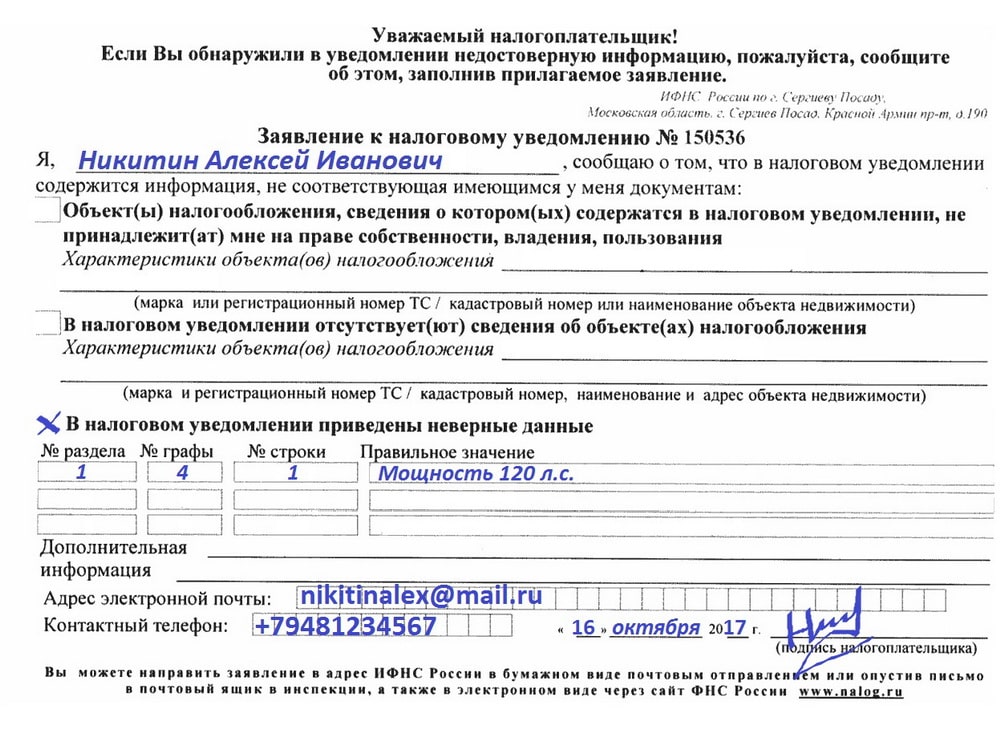

Поставьте галочку напротив «В налоговом уведомлении приведены неверные данные». Укажите в таблице номер раздела, графы и строки с ошибкой и напишите верное значение рядом.

Например, в нашем случае размер налога был выше положенного, так как его рассчитали по налоговой базе в 200 л.с., хотя на самом деле мощность нашего автомобиля составляет 120 л.с. В этом случае образец заявления в налоговую о перерасчете транспортного налога будет выглядеть так:

Ошибка в расчете могла произойти также из-за неверно указанной налоговой ставки (графа 6), кол-ва месяцев владения автомобилем (7) или размера льгот (8). В этом случае поступайте аналогично — укажите ту графу и строку, где информация не соответствует действительности и рядом напишите верное значение.

3ТН не начислили на один из автомобилей.

Если в 2019 году вы купили еще один автомобиль, но в уведомлении 2020 года налог по нему не рассчитали, об этом следует обязательно заявить. Чтобы это сделать, поставьте отметку напротив строки «В налоговом уведомлении отсутствуют сведения…» и укажите марку и госномер авто, который вам не посчитали.

После того как детали ошибки будут обозначены, напишите адрес своей электронной почты (если есть) и номер телефона. Далее, поставьте дату и подпись. На этом заявление готово.

Важно!

Вы можете приложить к заявлению копии документов, которые подтверждают необходимость перерасчета (например, копию ПТС, чтобы доказать число лошадиных сил), однако это совсем необязательно. Налоговая в любом случае сама обратится в ГИБДД за необходимыми сведениями.

Причины перерасчета

В каких случаях можно обращаться в отделение налоговой службы за пересмотром начисленной суммы, которую они должны оплатить в качестве транспортного налога? Подобные ситуации, стоит отметить, могут возникать как при завышенной, так и заниженной сумме налога, и обусловлены следующими причинами:

- При ошибках в уведомлении, когда при расчете взяли неверные данные;

- При продаже авто. Иногда налог начисляется за весь отчетный период, хотя по факту собственник продал его до окончания года;

- Неверное начисление средств по причине отсутствия авто. Такой момент возникает, если были внесены ошибочные сведения о владельце машины;

- Если сумма к оплате должна быть уменьшена согласно льготе собственника машины;

- Авто было угнано за налоговый период и сумма должна быть уменьшена за вычетом тех месяцев, когда владелец уже не владел ТС.

Как пересчитывается налог на проданное авто?

Владелец, который давно продал машину, но при этом получил квитанцию о необходимости выплаты налога, должен срочно принимать меры. Если ничего не делать, долг продолжит накапливаться, а впоследствии к задолженности прибавятся штрафы и пеня. Для начала определяемся с причиной отправки уведомления. Если налог необходимо платить за период, когда машина находилась в пользовании, от своих обязательств не уйти.

По-иному обстоит ситуация, когда оплата начислена за время, когда транспортом владел уже другой человек. В таком случае нужно передать квитанцию новому хозяину по доверенности, после чего исправить информацию в налоговой инспекции.

Чтобы сделать перерасчет, отправляемся в МРЭО или ФНС, чтобы пояснить сложившуюся ситуацию. Если работники учреждения отправили документ по ошибке, пишем заявление в налоговую службу и ГИБДД с требованием привести информацию в соответствие с текущим положением дел.

Чтобы избежать проблем с налогообложением, через 10 суток после продажи авто обращаемся в ГИБДД и подаем запрос о конкретном авто. В результате можно узнать, переоформлено ТС на нового владельца или нет. В последнем случае нужно позвонить новому владельцу и потребовать, чтобы человек поставил машину на учет. Но вероятность успеха здесь минимальна.

Если машина уже переоформлена, делаем следующие шаги:

- Берем справку в МРЭО, подтверждающую факт перерегистрации.

- Идем в региональный отдел ФНС и берем с собой паспорт.

- Пишем заявление с указанием дня проведения сделки и информации нового хозяина.

- Прикладываем ДКП на проданную машину.

Если все сделано правильно, через время приходит постановление об отмене платежа.

Необходимые документы

Кроме грамотного составления заявления потребуется перечень документов, без которых нельзя получить перерасчет. К таким документам относятся:

- Удостоверение личности обратившегося. В качестве него может быть использован паспорт;

- ИНН налогоплательщика;

- Документы, подтверждающие, что обратившийся выступает в качестве собственника транспортного средства;

- Прочие документы, свидетельствующие о возможности уменьшения облагаемой налогом базы.

В процессе перечисления налогов нередко происходит, что автомобилист ошибочно выплатил сумму большую, чем было необходимо. В такой ситуации не стоит переживать о том, что деньги безвозвратно пропасть. Оставшаяся часть используется для погашения налоговых обязательств следующих периодов.

Порядок расчёта транспортного налога

Налогообложение производится на следующие виды объектов: автомобиль, мотоцикл, мотороллер, автобус и другая самоходная машина и механизм на пневматическом и гусеничном ходу, яхта, парусное судно, катер, снегоход другие водные и воздушные транспортные средства, зарегистрированное согласно с законодательству России.

Размер налоговой ставки, устанавливается Законом субъекта Российской Федерации и зависит она от мощности двигателя. В разных регионах размеры налоговых ставок могут быть разными.

Этими же законами устанавливаются льготы по уплате транспортного налога. В разных регионах льготы и налоговые ставки могут различаться. В одном регионе одна категория граждан может быть освобождена от налога частично, а в другом – освобождена полностью. Таковы права законодательных органов регионов.

Льготными категориями являются Герои Советского Союза или Российской Федерации, Герои Социалистического Труда, полные кавалерами ордена Славы, граждане, подпадающие под действие закона «О ветеранах», инвалиды, участники ликвидации последствий на Чернобыльской АЭС и другие категории.

Важно отметить, что при расчёте транспортного налога будет применяться закон того субъекта РФ, в котором зарегистрировано (стоит на учёте) транспортное средство

Перерасчет транспортного налога пример заявления о перерасчете

Необходимость обращения в органы, занимающиеся расследованием дела об угоне ТС, за получением справки связано с тем, что налоговая служба самостоятельно не может запросить данные в органе МВД, а потому данное действие должен совершить хозяин угнанного транспорта.

- Ошибка налоговой в проведенном расчете вследствие использования некорректных величин мощности, ставки;

- Не учтена положенная владельцу авто льгота, льготную систему разрабатывает каждый регион самостоятельно;

- ТС продано, но сведения об этом налоговиками не получены;

- Транспорт угнан в отчетном году;

- Изменение адреса проживания владельца транспорта и места регистрации ТС.

Что необходимо для процедуры?

- Наименование налоговой инспекции;

- Номер налогового уведомления;

- Личные данные автовладельца;

- Характеристика объекта налогообложения;

- Неверные данные, приведенные в уведомлении (в соответствии с номерами разделов, граф, строк);

- Дополнительная информация в качестве причины перерасчета;

- Адрес электронной почты, телефон;

- Дата, подпись.

Кроме того, в заявлении можно перечислить наименования тех документов, которые предоставляются в качестве подтверждения необходимости процедуры перерасчета. Это может быть справка из ГИБДД, ПТС, справки, подтверждающие наличие льгот (удостоверение ветерана, справка об инвалидности и т.д.). Вместе с перечисленными бумагами и заявлением, по запросу ФНС налогоплательщик должен предоставить паспорт, ИНН и документы на автомобиль (в обязательном порядке — свидетельство о регистрации транспортного средства).

Заявление и сопутствующие документы подаются в отделение ФНС по месту регистрации автовладельца. Если в данном отделении отказываются проводить процедуру, то налогоплательщик имеет полное право обратиться с иском в суд. При этом к собранному пакету документов будет необходимо приложить квитанцию об уплате госпошлины и официальный ответ налоговой об отказе в перерасчете. Если же заявление в ФНС было принято, то перерасчет будет осуществлен в течение одного месяца с момента обращения гражданина.

Заключение

Необходимость в перерасчете размера транспортного налога может возникнуть по ряду причин. Чаще всего инициатором процедуры выступает налогоплательщик, если не согласен с той суммой, которая отражена в уведомлении. Для этого ему необходимо обратиться в отделение ФНС в заявительном порядке с предоставлением подтверждающих документов. В некоторых случаях такая процедура может быть осуществлена налоговой службой автоматически, то есть без официального обращения автовладельца, но с обязательным его уведомлением.

Советуем почитать:

Повышающий коэффициент на транспортный налог в 2018 году

Рейтинг: 0/5 (0 голосов)