Рубрикатор

- НДС 2020. Вычет НДС

- Страховые взносы 2020

- Декларация НДС 2020

- УСН доходы 2020. Все об упрощенной системе налогообложения 2020. Упрощенка

- Учет затрат. Учет расходов и доходов

- Бухгалтерский учет. Бухучет

- ФСС. 4 Форма ФСС 2020

- Торговый сбор 2020

- ЕНВД в 2020. Единый налог на вмененный доход

- Товарный знак

- Декретные

- Детские пособия 2020

- Больничный лист 2020

- Командировочные расходы 2020

- Отпускные 2020. Расчет отпускных

- НДФЛ 2020

- ИП налоги 2020. Индивидуальный предприниматель — все о налогах

- Транспортный налог 2020

- Заработная плата, трудовые отношения

- Пенсионный фонд. Новости. Статьи

- Налог на прибыль 2020

- Материнский капитал 2020

- Первичные документы

- Налог на имущество 2020

- Исправляем ошибки учета. Штрафы, пени.

- ККМ, ККТ, наличные и безналичные расчеты

- Налоговые( выездные, камеральные) и другие проверки

- Новое в законодательстве

- Основные средства, НМА, учет материалов,товаров, склад, убыль

- Отчетность: налоговая, бухгалтерская.

Статус иностранного гражданина в РФ

Тарифы страховых взносов на иностранцев и порядок начисления страховых взносов на иностранных работников зависит от статуса иностранного гражданина в РФ. Иностранцы могут иметь статус:

-

постоянно проживающих в России

-

временно проживающих в России

-

временно пребывающих в России

Иностранцы, имеющие один из приведенных выше статусов, могут быть обычными работниками или высококвалифицированными иностранными специалистами. Для последних предусмотрены особые условия начисления страховых взносов.

Постоянно проживающие — статус иностранцев, получивших вид на жительство в России.

Временно проживающие — статус иностранцев, получивших разрешение на временное проживание в России. Разрешение на временное проживание оформляется в виде отметки в паспорте.

Временно пребывающие — статус иностранцев, получивших миграционную карту, но не имеющих ни вида на жительство, ни разрешения на временное проживание.

Высококвалифицированный иностранный специалист — иностранный гражданин, которого привлекают к трудовой деятельности в России на условиях, предполагающих получение доходов в общем случае 1 млн. руб. в год (все уровни доходов прописаны в пункте 1 статьи 13.2 Закона от 25.07.2002 № 115-ФЗ).

Двойное гражданство

Ситуация: нужно ли начислять страховые взносы на выплаты сотруднику с двойным гражданством. Сотрудник постоянно проживает за границей и работает в российской организации по трудовому (гражданско-правовому) договору? Договор заключен с ним как с гражданином России.

Да, нужно.

Граждане России признаются застрахованными лицами:

в части обязательного пенсионного и медицинского страхования, а также на случай временной нетрудоспособности и в связи с материнством – если они работают по трудовым договорам;

в части обязательного пенсионного и медицинского страхования – если они работают по трудовым или гражданско-правовым договорам.

Такой порядок предусмотрен пунктом 1 статьи 7 Закона от 15 декабря 2001 г. № 167-ФЗ, статьей 10 Закона от 29 ноября 2010 г. № 326-ФЗ и частью 1 статьи 2 Закона от 29 декабря 2006 г. № 255-ФЗ.

Наличие у граждан России двойного гражданства не ограничивает их правоспособность в России. Ни приобретение двойного гражданства, ни проживание в другой стране не лишает гражданина России его российского гражданства. Это следует из положений части 4 статьи 4 и статьи 6 Закона от 31 мая 2002 г. № 62-ФЗ. Таким образом, российские граждане, работающие по трудовым (гражданско-правовым) договорам в российских организациях, признаются застрахованными лицами независимо от того, где они фактически осуществляют свою трудовую деятельность (на территории России или за ее пределами).

В свою очередь, страхователями признаются все российские организации, которые производят выплаты физическим лицам в рамках трудовых отношений, а также по гражданско-правовым договорам, предметом которых является выполнение работ или оказание услуг. Следовательно, если организация начисляет гражданину России вознаграждения по трудовому договору, она должна платить с этих сумм взносы на обязательное пенсионное и медицинское страхование, а также на страхование на случай временной нетрудоспособности и в связи с материнством. Если организация начисляет гражданину России вознаграждения по гражданско-правовому договору, она должна платить с этих сумм взносы на обязательное пенсионное и медицинское страхование.

Такие требования установлены частью 1 статьи 7 и пунктом 2 части 3 статьи 9 Закона от 24 июля 2009 г. № 212-ФЗ. Никаких особенностей начисления страховых взносов в связи с наличием у граждан России двойного гражданства этот закон не предусматривает. Поэтому начислять взносы на обязательное пенсионное (социальное, медицинское) страхование по трудовым и гражданско-правовым договорам, заключенным российской организацией с гражданами России, которые имеют двойное гражданство и проживают за пределами России, нужно на общих основаниях.

Страховые взносы иностранцев в 2019 году

Не секрет, что все доходы граждан какого-либо государства облагаются налогами, не считая взносов в различные фонды. Такие же правила распространяются и на жителей Российской Федерации.

И если с ними все более-менее понятно, то рассмотрим, как обстоят дела с иностранными подданными, решившими реализовать свой профессиональный потенциал в нашей стране при том, что получать пенсию здесь они не смогут.

Итак, что собой представляют и как высчитываются страховые взносы с иностранцев в 2019 году?

Что влияет на величину взносов

Начиная с 2015 года, прием на работу иностранных граждан стал менее выгодным для работодателей. Но прежде чем перейти к вопросу непосредственно отчислений, необходимо разобраться, от чего они зависят.

Общепринято всех граждан, прибывших из других государств, разделять на несколько категорий исходя из разрешительного документа, с которым это лицо проживает в РФ:

- постоянно проживающие иностранцы;

- временно проживающие;

- временно пребывающие.

К первой группе относятся те, кто получил ВНЖ, ко второй – лица, получившие РВП, ну, а к третьей можно отнести тех граждан, которые пока находятся на российской территории только лишь на основании миграционной карты.

На все перечисленные выше категории распространяется начисление всех предусмотренных взносов. В отдельную группу следует выделить высококвалифицированных специалистов – к ним относятся работники, чей доход превышает 1 миллион рублей в год. Страховые взносы на такого иностранца, который временно пребывает в России, в 2019 году не платятся.

Выплаты в Пенсионный фонд

Основным недостатком нового расчета тарифов по выплатам, применяемым к иностранцам, является тот факт, что раньше они начислялись только тогда, когда срок временного пребывания трудового мигранта достигал 6 месяцев.

Сегодня же такая выплата осуществляется с первого дня трудоустройства. Само собой разумеется, что раньше привлечение к труду иностранной рабочей силы было для работодателей более выгодным, чем прием на работу россиян.

Теперь ситуация изменилась. Взносы на заработную плату временно пребывающих в стране иностранных граждан не начисляются только на специалистов высокой квалификации. Для всех остальных действует тариф в 22%.

Выплаты в Фонд соцстраха

Взносы в Фонд социального страхования, согласно новым правилам, применимы по отношению ко всем временно пребывающим иностранцам, если они заключили трудовой договор с работодателем на период, превышающий полгода.

Ставка ФСС для иностранцев в 2019 году равна 1,8%. Для всех других категорий предназначен стандартный тариф в размере 2,9%. При этом стоит отметить, что иностранные подданные получают право на больничные выплаты, а вот декретные и детские пособия на них по-прежнему не распространяются.

Выплаты в случае травматизма действуют относительно всех категорий прибывших в РФ граждан. В этом случае тарифный план устанавливается в индивидуальном порядке исходя из сферы деятельности компании.

Фонд медицинского страхования

Выплаты по страхованию в ФОМС с иностранцев в 2019 году не начисляются на заработную плату тех работников, которые находятся на российской территории в статусе временно пребывающих лиц, и на выплаты специалистов высших категорий.

Это, однако, не распространяется на тех, кто проживает в РФ постоянно или временно: для них действует тариф в размере 5,1%, что в принципе составляет ровно столько, сколько для российских граждан.

Согласно новым предписаниям, размер вознаграждения, на который сегодня начисляются выплаты в Фонд медстрахования, не лимитирован.

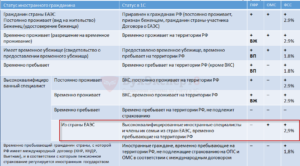

Для удобства все тарифы по выплатам мы привели в таблице:

| Постоянные жители | 22 | 2,9 | 5,1 |

| Временные жители | 22 | 2,9 | 5,1 |

| Временно пребывающие | 22 | 1,8 | |

| Специалисты, постоянно проживающие | 22 | 2,9 | |

| Специалисты, временно проживающие | 22 | 2,9 | |

| Специалисты, временно пребывающие |

Отдельную группу составляют лица, которые получили статус беженца в РФ. Размер взносов в этом случае напрямую зависит от миграционного законодательства. Поскольку, получив удостоверение беженца, такие мигранты во всех своих правах приравниваются к российским жителям, получается, что и выплаты на них начисляются в обычном порядке.

Иначе обстоят дела с теми, кто еще такой статус не обрел. Поскольку назвать их российскими гражданами еще нельзя, расчет величины взносов для них происходит по схеме для временно пребывающих лиц. Таким образом, процентная ставка будет полностью зависеть от того, на какой стадии находится рассмотрение прошения.

Организация применяет пониженные тарифы

Если организация имеет право начислять страховые взносы по , то по общему правилу эти тарифы нужно применять ко всем выплатам, в том числе и к выплатам в пользу сотрудников-иностранцев. Из этого правила есть одно исключение.

Пониженные тарифы могут быть выше специального тарифа, предусмотренного для иностранцев. В таком случае применяйте специальный тариф. Например, некоторые категории страхователей вправе начислять взносы в ФСС России по тарифу 2,0 процента (ч. 3 ст. 58 Закона от 24 июля 2009 г. № 212-ФЗ). Однако для выплат в пользу иностранцев, которые имеют статус временно пребывающих, предусмотрен специальный тариф – 1,8. Если в организации работают такие иностранцы, то на их выплаты взносы в ФСС России нужно начислять по тарифу 1,8 процента (подп. 2.1 ч. 2 ст. 12, ч. 3 ст. 58 Закона от 24 июля 2009 г. № 212-ФЗ, п. 4 письма Минтруда России от 7 апреля 2015 г. № 17-3/В-172). Причем если временно пребывающими являются высококвалифицированные специалисты, то их выплаты страховыми взносами вообще не облагаются (п. 1 ст. 7, ст. 22.1 Закона от 15 декабря 2001 г. № 167-ФЗ, подп. 1 и 2 ст. 2 Закона от 29 декабря 2006 г. № 255-ФЗ).

Если пониженный тариф меньше специального, применяйте пониженный тариф ко всем выплатам без исключений. Например, ряд организаций на упрощенке применяет нулевой тариф взносов в ФСС России. Этот тариф распространяется на все выплаты, в том числе и на выплаты в пользу иностранцев со статусом временно пребывающих в России.

Если организация не имеет права на применение пониженных тарифов, то размер взносов с выплат иностранцам зависит от их статуса. Порядок начисления взносов по каждому виду обязательного страхования рассмотрен ниже.

Работник проживает в РФ постоянно/временно и не является высококвалифицированным специалистом

Если иностранный сотрудник в РФ находится в статусе временно или постоянно проживающего, то с его выплат работодатель должен уплачивать взносы в ПФР, ФФОМС, а также ФСС. При этом тарифы для начисления взносов будут такими же, что и для работников – граждан РФ. Если компания в 2020 году применяет для расчета взносов общепринятые стандарты, то взносы с выплат иностранцев будут начисляться по следующим ставкам (425 НК РФ):

- с выплат, входящих в предела установленной базы уплачиваются пенсионные взносы в размере 22%;

- с выплат сверх установленной базы уплачиваются пенсионные взносы в размере 10%;

- со всех выплат уплачиваются взносы на ОМС в размере 5,1%;

- с выплат, не превышающих предельной базы, уплачиваются взносы на социальное страхование на случай нетрудоспособности и в связи с материнством в размере 2,9%;

- с выплат, которые превышают предельную базу для начисления взносов в ФСС, взносы не начисляются.

В случае применения пониженных тарифов в 2020 году, предусмотренных для компаний на УСН, начисление взносов для иностранных лиц предусматривается по ставке 20%(в том случае, если выплаты не более предельной базы для начисления взносов в ПФР). С выплат сверх предусмотренного лимита взносы не начисляются.

Как принять на работу иностранца из ЕАЭС

Принимая на работу таких сотрудников, работодателям нужно руководствоваться ст. 97 Договора о ЕАЭС, а также ст. 65, 327.1-327.3 ТК РФ. Кроме того, нужно учитывать отдельные нормы Федерального закона от 25.07.2002 № 115-ФЗ «О правовом положении иностранных граждан в Российской Федерации».

В соответствии со ст. 97 Договора о ЕАЭС при трудоустройстве граждане из стран ЕАЭС не должны предоставлять, а работодатель не обязан с них требовать:

- разрешение на работу/патент;

- разрешение на временное проживание и вид на жительство.

Также работодатель не обязан:

- получать в МВД разрешение на привлечение и использование иностранных работников;

- оказывать иностранным работникам содействие в получении разрешения на работу;

- соблюдать устанавливаемые Правительством РФ квоты на иностранную рабочую силу;

- соблюдать все прочие ограничения, связанные с использованием иностранных работников.

Оформление трудовых отношений с иностранцами из ЕАЭС происходит в несколько этапов.

1. Получение с иностранного гражданина необходимого комплекта документов

В обязательный перечень документов входят:

- Паспорт, который подтверждает, что соискатель является гражданином государства-участника договора о ЕАЭС.

- Трудовая книжка. Этот документ должен быть российского или советского образца. Трудовые книжки стран ЕАЭС в России не применяются. Если у работника есть только национальная книжка, работодатель должен будет завести ему новую книжку российского образца.

- Документ о среднем образовании. Никаких процедур признания документов об образовании проводить не нужно. При этом работодатель вправе запросить с иностранного сотрудника нотариально заверенный перевод документов об образовании на русский язык.

- СНИЛС. Он нужен для расчета стажа и последующего получения пенсии. Если у иностранного сотрудника нет страхового свидетельства, его нужно будет получить в ПФР. Для этого не позднее 2 недель с момента трудоустройства в фонд нужно направить данные иностранца и заполненную анкету. СНИЛС выдается не позднее 3 недель с момента получения этих сведений.

2. Оформление трудовых отношений

На этой стадии происходит:

- Составление и подписание трудового договора. Трудовой договор составляют по правилам ТК РФ. Время труда и отдыха должны соответствовать общепринятым в РФ, без учета тех, которые действуют в родной стране сотрудника. При этом зарплата такого иностранца не должна быть ниже федерального или регионального (если работодатель от него не отказался) МРОТ.

- Издание руководством приказа о приеме на работу. Стандартная форма такого приказа установлена постановлением Госкомстата от 05.01.2004 № 1. Постановление содержит две формы приказа. Если трудоустраивается один иностранец, нужно использовать форму Т-1, а если сразу несколько — Т-1а.

- Заведение личной карточки сотрудника. Унифицированную форму карточки (форма Т-2) можно найти в приложении к постановлению Госкомстата от 05.01.2004 № 1.

- Внесение записи в трудовую книжку и подтверждающей записи в журнал учета движения трудовых книжек.

- Ознакомление нового сотрудника с локальными актами, в том числе, с внутренним трудовым распорядком, коллективным договором, штатным расписанием, должностной инструкцией, техникой безопасности и т.п.

3. Уведомление о трудоустройстве иностранного гражданина

Это уведомление нужно направить в Главное управление по вопросам миграции МВД России в течение трех дней со дня заключения трудового договора (п. 8 ст. 13 Федерального закона от 25.07.2002 № 115-ФЗ).

Уведомление подается на каждого принятого на работу иностранца.

Уведомлять ИФНС о трудоустройстве иностранцев не требуется.