Что делать, если «как должно быть» не получилось

Естественно, если ваша организация свои автомобили с учета в ГИБДД по старому адресу не сняла, а по новому адресу не поставила, процедура, предписанная Правилами регистрации автомототранспортных средств, не выполняется. И транспорт остается зарегистрированным по адресу, который к месту нахождения организации уже никакого отношения не имеет.

Некоторые бухгалтеры в такой ситуации считают, что платить транспортный налог (авансовые платежи по нему) и подавать декларации нужно по новому месту нахождения организации. При этом их не смущает, что указать новый «транспортный» КПП в декларации и платежке они не могут (он организации не присваивался) (Раздел I, п. 2.1.4 Порядка и условий присвоения, применения, а также изменения идентификационного номера налогоплательщика при постановке на учет, снятии с учета юридических и физических лиц), ведь пока новая инспекция присвоила организации только КПП, соответствующий ее новому месту нахождения (в таком КПП 5-я и 6-я цифры — 01).

В итоге в декларации и платежках:

(или) указывают КПП, присвоенный организации при ее постановке на учет по новому месту нахождения;

(или) указывают «транспортный» КПП, присвоенный по старому адресу;

(или) не указывают КПП.

Действительно, то, что в этих документах указан неправильный КПП или КПП не указан вовсе, не может быть основанием для отказа налоговым органом в принятии декларации или для того, чтобы считать налог неуплаченным (Пункт 4 ст. 45, п. 4 ст. 80 НК РФ).

Однако платить транспортный налог (авансовые платежи по нему) и подавать декларации по новому месту нахождения организации в рассмотренной ситуации нельзя. Потому что все это нужно продолжать делать по месту регистрации транспортных средств — своему прежнему месту нахождения. Это нам подтвердили и в Минфине.

Из авторитетных источников

Сорокин Алексей Валентинович, начальник отдела имущественных и прочих налогов Департамента налоговой и таможенно-тарифной политики Минфина России

«До снятия транспортных средств с учета в органе ГИБДД по прежнему месту нахождения организации и их регистрации в органе ГИБДД по ее новому адресу этот транспорт будет состоять на учете в налоговом органе по прежнему месту учета. Именно туда нужно представлять налоговые декларации по транспортному налогу. И уплачивать транспортный налог нужно в бюджет того региона, в котором расположена эта инспекция. Представлять декларации и уплачивать налог по новому месту нахождения организации до перерегистрации транспортного средства оснований нет».

Более того, если до перерегистрации транспорта вы начнете платить налог (авансовые платежи) и подавать декларации только в новую инспекцию, старая инспекция будет вправе оштрафовать вашу организацию:

— за неподачу декларации (Статья 119 НК РФ);

— неуплату налога (Пункт 1 ст. 122 НК РФ).

Кроме этого, на сумму неуплаченного налога будут начислены пени (Пункт 1 ст. 75 НК РФ).

А вот за то, что организация нарушает порядок регистрации транспортных средств, не снимая транспорт с учета по старому месту нахождения и не ставя его на учет по новому адресу, ответственность законодательством не предусмотрена.

В части налоговой ответственности не спорят с этим и в Минфине.

Из авторитетных источников

Сорокин А.В., Минфин России

«Если новое место нахождения организации расположено за пределами территории, на которую распространяется деятельность подразделения ГИБДД, зарегистрировавшего транспортное средство, и у организации отсутствует обособленное подразделение по прежнему месту нахождения, то организация обязана перерегистрировать транспорт. Но ответственность за несоблюдение Правил регистрации транспортных средств не регулируется нормами налогового законодательства».

* * *

Естественно, лучше, когда все делается вовремя, но так происходит не всегда. Однако не бухгалтер отвечает за перерегистрацию автотранспорта. И при уплате транспортного налога и подаче отчетности вам просто нужно ориентироваться на место регистрации транспорта, указанное в свидетельстве о его регистрации (Приложение N 3 к Приказу МВД России от 24.11.2008 N 1001).

Автомобиль продан, но с учета не снят. Что с транспортным налогом?

Да, еще встречаются такие ситуации, когда гражданин продал принадлежащий ему автомобиль и при этом он продолжает платить за него транспортный налог. И если в первый год после продажи в этом нет ничего удивительного (автовладельцы платят этот вид налога за предыдущий год владения), платить имущественные налоги за других в последующие годы он, разумеется, не обязан. Но бывает и такое, что платит…

Такое возможно из-за изменения законодательства в 2011 году, когда была введена возможность (это делалось во благо граждан с целью упростить действующие процедуры) продавать автомобиль посредством заключения договора купли-продажи без снятия ТС с регистрационного учета. Другими словами, продавца освободили от обязанности снимать автомобиль с учета (присутствовать при его регистрации новым владельцем). Удобно? Несомненно. Но в этом случае стала возможной ситуация, когда новый владелец авто не исполняет своих обязанностей по регистрации транспортного средства. Последний формально остается в собственности продавца, которому раз за разом приходит квитанция на оплату транспортного налога. И что делать?

Все верно: налоговый кодекс признает плательщиком транспортного налога лицо, на которое зарегистрировано транспортное средство. Информацию о собственнике налоговики получают от ГИБДД. Если авто регистрируется на нового собственника, госавтоинспекция отправляет в налоговую службу соответствующие данные. Если не регистрируются, регистрационная информация об автомобиле остается старой – и там, и там. Следовательно, до тех пор, пока машина не снята с учета, плательщиком транспортного налога остается не фактический ее владелец, а формальный (тот, на которого она зарегистрирована).

Для того чтобы избежать подобных ситуаций, налоговая служба рекомендует гражданину, который продал свой автомобиль по договору купли-продажи, спустя 10 дней после продажи (такой срок отводится новому собственнику для постановки машины на учет) проверить факт отсутствия у него данного объекта налогообложения. Проверить информацию об объектах, находящихся в его собственности, налогоплательщик может сделать через сервис «Личный кабинет налогоплательщика для физических лиц» на сайте ФНС.

А если автомобиль по-прежнему «висит» на бывшем собственнике? В этом случае следует обратиться в подразделение ГИБДД. Налоговики рекомендуют написать заявление о прекращении регистрации транспортного средства. Для этого понадобится паспорт и документы (договор купли-продажи), подтверждающие факт сделки.

Получив такое заявление, госавтоинспекция снимает автомобиль с учета и передает новые данные в налоговый орган. А тот, в свою очередь, прекратит исчислять налог бывшему владельцу транспортного средства.

Это, пожалуй, самый важный момент. Есть и другие, малозначительные тонкости, которые позволят бывшему владельцу ТС немного сэкономить на транспортном налоге. Так, если регистрация ТС прекращена до 15-го числа, этот месяц не будет учитываться при исчислении транспортного налога, если после 15-го – взимание налога прекратится только со следующего месяца (пункт 3 статьи 362 НК РФ).

Порядок уплаты

Объектом налогообложения налогом на транспорт является ТС, что было зарегистрировано в соответствии с правилами предусмотренными законодательством.

Это могут быть:

- автомобили;

- мотоциклы;

- автобусы;

- самоходные виды транспорта;

- воздушные аппараты;

- водные суда;

- снегоходы и другие объекты, которые находятся на учете в органах ГИБДД.

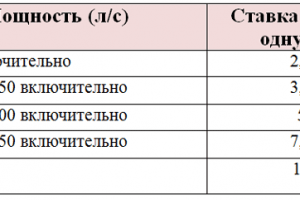

Налоговую базу определяют как:

- мощность двигателей (лошадиные силы);

- статистическая тяга реактивных видов двигателей;

- валовая вместимость (регистровые тонны);

- единицы транспортных средств.

В некоторых регионах не установлены отчетные периоды, а значит, и не вносятся авансы по налоговым платежам.

Расчет сумм, подлежащим уплате, осуществляется компаниями самостоятельно.

Как фирмы могут вносить суммы в бюджет:

- уплачивая авансы (1/4 годового размера налога раз в квартал).

- производя единовременную оплату без внесения предоплаты.

Обратите внимание, что заплатить стоит уже в феврале или марте, тогда как физические лица уплачивают налог в следующем налоговом периоде. Многие субъекты установили такой крайний срок оплаты – 1 марта

Авансовые суммы за налоговый период должны вноситься после окончания 1,2 3 квартала. Конкретные сроки стоит уточнять в отделении территориального уполномоченного органа.

Обязанность по уплате транспортного налога остается за организацией в независимости от того, какая система налогообложения используется – ОСНО, ЕНВД, УСН или ЕСХН.

Но вот в расходы компании суммы налога на транспорт могут включаться, за счет чего появляется возможность уменьшить базу единого налога спецрежима.

Бюджетными компаниями также уплачивается транспортный налог, причем особых правил не предусмотрено – уплата производится так же, как и всеми юридическими лицами.

Производятся платежи собственником казенного учреждения – государством, а не учреждением, что эксплуатирует транспорт.

Но за субъектами остается право устанавливать свои правила (не нарушая нормативной документации федерального уровня). Могут быть изменены ставка, срок внесения платежа, возможность использования льгот.

Помимо административной ответственности компания (ее руководство) может понести и уголовную, если уклоняется от уплаты налогов, заведомо предоставляет ложные сведения.

Сроки для подачи исков – не более 3 лет.

С начала 2020 года вступит в силу нормативный акт, в соответствии с которым транспортный налог отменяется. Цель законопроекта – снизить налогообложение населения.

Будет исключено понятие «транспортный налог», и введено акциз. Суть проекта – при расчете налога учитывать время и пробег транспортного средства, а такие показатели связаны с затратами топлива.

Транспортный налог – это платеж, от которого никуда не деться, какую систему налогообложения вы бы не предпочли. Поэтому нужно разобраться в нормативной базе Российской Федерации.

Важно помнить, что федеральные законы являются только основой. Но все нюансы уплаты налога предусмотрены региональными законодательными актами

Госпошлину за регистрацию автомобиля платит собственник или любое лицо – Законники

Home / Земельное право / Госпошлину за регистрацию автомобиля платит собственник или любое лицо

Обязательные реквизиты Обязательными реквизитами квитанции ПД-4 выступают такие данные: Реквизиты получателя Отделения ГИБДД, где планируется осуществить регистрацию Реквизиты посредника Данные банка, какой проводит платеж Наименование операции Госсбор Реквизиты отправителя Данные субъекта, являющегося собственником транспортного средства Сумма госпошлины — Уплата госпошлины должна осуществляться от имени непосредственного заявителя. Указываются данные паспорта, Ф.И.О., адрес проживания. Реквизиты банка можно узнать при оплате. Нюансы для юридических лиц Существуют некоторые особенности при оплате госпошлины за регистрацию авто юридическими лицами. Оплата может проводиться только по безналичному расчету. Причем проводится оплата исключительно через бухгалтерию юрлица.

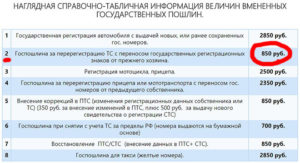

Поэтому точно сказать, сколько должен будет отдать собственник машины, бывает проблематично. Некоторые водители предпочитают при постановке на учет в ГАИ оформлять новые государственные номера.

Внимание

За их изготовление и выдачу платят 2 000 рублей. Таким образом, регистрация новой машины в России в среднем обходится в 2 850 рублей. Но и на этом возможные пошлины не заканчиваются. Авто и новый ПТС Госпошлина за регистрацию авто в России иногда требует больших трат.

Они превышают ранее указанную сумму. Такое возможно, если гражданин ставит на учет в ГИБДД машину с оформлением нового ПТС. Подобная операция оценивается в 3 300 рублей. Сюда уже включены все расходы, предусмотренные регистрацией машины.

Госпошлину за регистрацию автомобиля платит собственник или любое лицо

Госпошлина за оформление автомобиля в ГИБДД в 2018 году здесь позволит сэкономить некоторую денежную сумму. О номерах для машины продавец и покупатель договариваются заранее: оставляются старые номера или заменяются новыми.

Далее необходимо посетить МРЭО со всеми бумагами на машину. Сами номера предъявляются служащему МРЭО. Цена госпошлины за регистрацию автомобиля без смены номеров составляет 850 руб. Госпошлина на новое СТС здесь равна 500 руб., изменения информации в ПТС потребуют 350 руб.

После оплаты выдается квитанция на госпошлину за регистрацию автомобиля без смены номеров в 2018 году. Если покупатель захочет сменить номера, потребуется еще 2000 руб. Не забывайте про скидку в 30% при оформлении документов через Госуслуги.