Ответственность за налоговые правонарушения: основания и размер санкций

Отправить на почту

Вид правонарушения

Размер штрафа

Организация

ИП

Физлицо

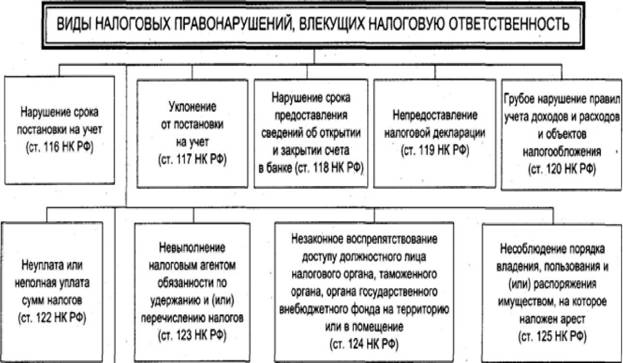

Статья 116 НК РФ. Нарушение порядка постановки на учет в налоговом органе

Нарушение налогоплательщиком установленного срока подачи заявления о постановке на учет в налоговом органе по основаниям, предусмотренным НК РФ

Ведение деятельности без постановки на учет в налоговом органе по основаниям, предусмотренным НК РФ

полученных за период ведения деятельности без постановки на учет,

но не менее 40 000 рублей

Статья 119. Непредставление налоговой декларации (расчета финансового результата инвестиционного товарищества)

Непредставление в установленный срок налоговой декларации в налоговый орган по месту учета

5% не уплаченной в установленный срок суммы налога,

подлежащей уплате (доплате) на основании этой декларации,

за каждый полный или неполный месяц со дня, установленного для ее представления,

но не более 30 процентов указанной суммы

и не менее 1 000 рублей

за каждый полный или неполный месяц со дня, установленного для представления расчета

Статья 119.1. Нарушение установленного способа представления налоговой декларации (расчета)

Несоблюдение порядка представления налоговой декларации (расчета) в электронной форме в случаях, предусмотренных НК РФ

Статья 119.2. Представление в налоговый орган управляющим товарищем, ответственным за ведение налогового учета, расчета финансового результата инвестиционного товарищества, содержащего недостоверные сведения

Представление в налоговый орган управляющим товарищем, ответственным за ведение налогового учета, расчета финансового результата инвестиционного товарищества, содержащего недостоверные сведения

Те же деяния, совершенные умышленно

Статья 120. Грубое нарушение правил учета доходов и расходов и объектов налогообложения

Те же деяния, если они совершены в течение более одного налогового периода,

Те же деяния, если они повлекли занижение налоговой базы

20% от суммы неуплаченного налога,

но не менее 40 000 рублей

*Под грубым нарушением правил учета доходов и расходов и объектов налогообложения понимается:

- отсутствие первичных документов, или отсутствие счетов-фактур, или регистров бухгалтерского учета или налогового учета;

- систематическое (два раза и более в течение календарного года) несвоевременное или неправильное отражение на счетах бухгалтерского учета, в регистрах налогового учета и в отчетности хозяйственных операций, денежных средств, материальных ценностей, нематериальных активов и финансовых вложений.

Статья 122. Неуплата или неполная уплата сумм налога (сбора)

Неуплата или неполная уплата сумм налога (сбора) в результате занижения налоговой базы, иного неправильного исчисления налога (сбора) или других неправомерных действий (бездействия), если такое деяние не содержит признаков налогового правонарушения, предусмотренного ст. 129.3 НК РФ

20% от неуплаченной суммы налога (сбора)

Те же деяния, совершенные умышленно

40% от неуплаченной суммы налога (сбора)

Не признается правонарушением неуплата или неполная уплата организацией — ответственным участником КГН сумм налога на прибыль по КГН в результате:

- занижения налоговой базы,

- иного неправильного исчисления налога

- или других неправомерных действий (бездействия),

если они вызваны сообщением недостоверных данных (несообщением данных), повлиявших на полноту уплаты налога, иным участником КГН, привлеченным к ответственности в соответствии со ст. 122.1 НК РФ.

Статья 122.1. Сообщение участником консолидированной группы налогоплательщиков ответственному участнику этой группы недостоверных данных (несообщение данных), приведшее к неуплате или неполной уплате налога на прибыль организаций ответственным участником

Сообщение участником КГН ответственному участнику этой группы недостоверных данных (несообщение данных), приведшее к неуплате или неполной уплате налога на прибыль по КГН ее ответственным участником

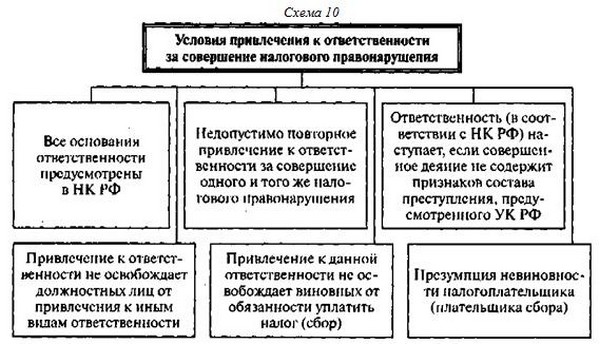

2.1 Основания налоговой ответственности

Основанием для привлечения к налоговой ответственности является наличие налогового правонарушения. Так в ст.108 НК РФ установлено, что основанием для привлечения лица к ответственности за нарушение законодательства о налогах и сборах является установление факта совершения данного нарушения решением налогового органа, вступившим в силу.

К основаниям ответственности, исходя из общего понятия состава правонарушения, относится и вина. Принцип привлечения к юридической ответственности только за совершение виновного деяния является основополагающим всех отраслей права, в том числе и налогового. В силу п.6 ст.

108 НК РФ лицо считается невиновным в совершении налогового правонарушения, пока его виновность не будет доказана в предусмотренном федеральным законом порядке.

Обязанность по доказыванию обстоятельств, свидетельствующих о факте налогового правонарушения и виновности лица в его совершении, возлагается на налоговые органы. Неустранимые сомнения в виновности лица, привлекаемого к ответственности, толкуются в пользу этого лица.

Основания, при наличии которых возможно привлечение к налоговой ответственности делятся на:

основное, выраженное правоохранительной санкцией конкретно-определенной нормы гл.16 или 18 НК РФ, содержащей основные признаки квалификации налогового правонарушения;

Главным отличием дополнительного основания является возможность его установления только судом. Обстоятельства, смягчающие и отягчающие налоговую ответственность, оказывают влияние на определение размера налоговой санкции Брызгалин А.В., Головкин А.Н. Налоговая ответственность: общие условия. Учет торговых операций. — «Налоги и финансовое право», 2008 г. .

Налоговое законодательство выделяет несколько оснований, которые принимаются во внимание при рассмотрении вопроса об ответственности налогоплательщика. 1

Обстоятельства, исключающие привлечение лица к ответственности за совершение налогового правонарушения (ст.109 НК РФ). Налогоплательщики не привлекаются к налоговой ответственности, если:

1. Обстоятельства, исключающие привлечение лица к ответственности за совершение налогового правонарушения (ст.109 НК РФ). Налогоплательщики не привлекаются к налоговой ответственности, если:

отсутствует событие налогового правонарушения;

отсутствует вина лица в совершении налогового правонарушения;

правонарушение совершено лицом, которое не достигло 16-летнего возраста;

истек срок давности привлечения к ответственности.

совершил деяние вследствие стихийного бедствия или других чрезвычайных и непреодолимых обстоятельств;

в момент совершения правонарушения не мог отдавать себе отчета в своих действиях или руководить ими вследствие болезненного состояния (речь идет о физическом лице);

выполнял письменные разъяснения финансовых органов (или других уполномоченных государственных органов и их должностных лиц в пределах компетенции) по вопросам применения налогового законодательства.

совершение правонарушения вследствие стечения тяжелых личных или семейных обстоятельств;

совершение правонарушения под влиянием угрозы или принуждения либо в силу материальной, служебной или иной зависимости.

иные обстоятельства, которые суд или налоговый орган, рассматривающий дело, может признать смягчающими ответственность.

А именно: если налогоплательщик повторно совершил аналогичное налоговое правонарушение.

Лицо, с которого взыскана налоговая санкция, считается подвергнутым этой санкции в течение 12 месяцев с момента вступления в силу решения суда или налогового органа о применении налоговой санкции.