Таблица 2 «Расчеты по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний»

Здесь также нужно проставить прочерки во всех активных полях.

И здесь ставят прочерки в активных полях.

Не забудьте на каждом листе прописать регномер страхователя, код подчиненности, и поставить подпись руководителя.

Чтобы быстро и без ошибок заполнить отчетность в ФСС, зарегистрируйтесь в сервисе «Моё дело». Любые отчеты в нашем сервисе заполняются с помощью пошагового мастера, а реквизиты и значения подставляются автоматически.

Кроме того, заполненный отчет вы сможете сразу отправить в контролирующую инстанцию в электронном виде. Статус отправленного документа вы будете видеть в личном кабинете, и сможете вовремя отправить уточненный вариант.

Новый бланк 4-ФСС за 9 месяцев 2017 года: что изменилось

С 2017 года применятся бланк 4-ФСС, утвержденный приказом ФСС России от 26.09.2016 № 381. Бланк отчета 4-ФСС включает в себя следующие таблицы (обязательные и дополнительные):

| Обязательные лист и таблицы | Дополнительные таблицы |

| Титульный лист | Таблица 1.1 «Сведения, необходимые для исчисления страховых взносов страхователями, указанными…» |

| Таблица 1 «Расчет базы для начисления страховых взносов» | Таблица 3 «Расходы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний» |

| Таблица 2 «Расчеты по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний» | Таблица 4 «Численность пострадавших (застрахованных) в связи со страховыми случаями в отчетном периоде» |

| Таблица 5 «Сведения о результатах проведенной специальной оценки условий труда…» |

В июне2107 года ФСС изменил форму отчета по начисленным и уплаченным страховым взносам «на травматизм» (4-ФСС). Поправки были внесены Приказом ФСС от 07.06.2017 № 275. Обновленная форма расчета вступила в силу 09.07.2017 года. Поясним, что изменилось в бланке.

С 9 июля 2017 года на титульном листе 4-ФСС появилось новое поле, которое нужно заполнять бюджетным организациям. Также таблица 2 «Расчеты по обязательному социальному страхованию от несчастных случаев на производстве и профзаболеваний» дополнена двумя новыми строками:

- 1.1 «Задолженность за реорганизованным страхователем и/или снятым с учета обособленным подразделением организации»;

- 14.1 «Задолженность за территориальным органом Фонда страхователю и/или снятому с учета обособленному подразделению юридического лица».

Кроме того, в порядке заполнения расчета 4-ФСС теперь уточнено, что в поле «Среднесписочная численность работников» на титульном листе расчета показатель считается за период с начала года. До этого прямого указания на это не было.

ФСС на своем сайте привел разъяснение о том, что вступление в законную силу Приказа от 07.06.2017 № 275 приходится на дату после начала отчетной кампании за 2 квартал 2017 года. Поэтому его нужно применять с отчетности за 9 месяцев 2017 года.

Скачайте новый бланк 4-ФСС для отчетности за 9 месяцев 2017 года в формате Excel. Это последняя версия бланка.

Когда в таблицах нулевого отчета при отсутствии «страховых» начислений и платежей проставляются числовые значения?

Описанную схему заполнения расчета (а именно проставление прочерков в тех ячейках таблиц, для которых отсутствуют показатели) нельзя применять сплошным методом. То есть при заполнении нулевого расчета 4-ФСС необходимо еще учесть и особенности заполнения отдельных ячеек. В том числе:

|

Ячейка расчета 4-ФСС |

Пояснение по заполнению |

Ссылка на пункт приложения № 2 к приказу № 381 |

|

Строка 5 таблицы 1 |

Строка не может прочеркиваться (для ее заполнения есть информация) — в ней запишите страховой тариф, который устанавливается для каждого страхователя в зависимости от класса профессионального риска. Как устанавливаются указываемые в 4-ФСС тарифы и от чего они зависят, узнайте |

|

|

Строки 6 и 7 таблицы 1 |

Строки прочеркните только в том случае, если к тарифу не установлена скидка или надбавка |

7.6–7.7 |

|

Строка 8 таблицы 1 |

Если вам установлена надбавка к тарифу, в строке 8 укажите дату соответствующего приказа ФСС |

|

|

Строка 9 таблицы 1 |

Строку заполняйте всегда — в ней отразите:

|

|

|

Строка 1 таблицы 2 |

В строку проставьте сумму задолженности перед соцстрахом по взносам от НСП и ПЗ на начало расчетного периода (при наличии такого долга) — она отражена в бухучете (по кредиту сч. 69) и подтверждена результатами сверки с фондом. Сравните ее с суммой, отраженной в стр. 19 расчета 4-ФСС за предыдущий год — показатели должны совпасть |

|

|

Строка 3 таблицы 2 |

Эту строку заполните в том случае, если ФСС начислил травмовзносы по итогам камеральных или выездных проверок |

|

|

Строка 4 таблицы 2 |

Здесь отражаются не принятые ФСС к зачету расходы за прошлые расчетные периоды по актам проверок |

|

|

Строка 5 таблицы 2 |

По этой строке отразите сумму взносов, начисленную вами за прошлые расчетные периоды, подлежащую уплате (при наличии таких начислений) |

|

|

Строка 6 таблицы 2 |

Данную строку заполните, если на ваш счет поступило от соцстраха возмещение расходов, превышающее сумму начисленных травмовзносов |

|

|

Строка 7 таблицы 2 |

Строку заполняют фирмы и ИП, если они получили от соцстраха возврат излишне уплаченных взносов |

|

|

Строка 8 таблицы 2 |

Строка содержит числовое значение, если в стр. 1–7 (или в некоторых из них) были отражены отличные от нуля значения — показатели стр. 1–7 суммируются |

|

|

Строки 9,14.1 таблицы 2 |

В этих строках отражаются долги ФСС перед страхователем (на конец и начало расчетного периода) |

11.9, 11.11.1 |

Технологию оформления последней таблицы 4-ФСС, узнайте из следующего раздела.

Нулевая отчетность 4-ФСС

Если в отчетном периоде по какой-либо причине деятельности не было, от сдачи 4-ФСС это не освобождает. В этом случае нужно просто отправить нулевой отчет.

Организации отчитываются до тех пор, пока существуют в качестве юрлица.

Индивидуальные предприниматели, которые когда-то вставали на учет, но потом перестали быть работодателями, сдают «нулевки» до тех пор, пока не снимутся с учета в Фонде социального страхования.

Срок для предоставления «нулевки» в 2018 году стандартный для этого отчета – в течение 20 дней по истечении первого, второго, третьего и четвертого кварталов, или в течение 25 дней, если отчет сдают в электронном виде.

Если не сдать нулевую форму в ФСС, Фонд оштрафует организацию или индивидуального предпринимателя на 1 000 рублей, а должностное лицо организации дополнительно еще на 300-500 рублей.

Срок сдачи 4-ФСС

Сроки, в которые работодатель должен уложиться и сдать нулевой отчет 4-ФСС в 2018 году остались прежними – предельная дата для подачи бумажных отчетов установлена на 20 число в месяце, который является следующим после отчетного квартала. Если нулевая 4-ФСС готовится к передаче через ТКС, то на его подготовку отводится 25 дней после завершения отчетного периода. Подробнее о сроках сдачи 4-ФСС в 2018 году читайте здесь.

Если работодателем расчет подан в установленные сроки не будет, ответственность за это последует по ст. 26.30 Закона от 24.07.1998 г. № 125-ФЗ. Норма устанавливает наказание в сумме 5% от суммарной величины взносов за последний квартал. Штраф начисляется за каждый месяц просрочки (даже неполный). Минимальная его величина равна 1000 рублей, поэтому за нулевые отчеты назначается именно такой размер штрафной санкции.

Работодатель, даже если у него не было начислений взносов на «травматизм», обязательно сдает расчет 4-ФСС (нулевку). Какие листы при этом сдавать, мы написали выше. Их список приведен в п. 1 Порядка заполнения из приказа № 381. При формировании отчета необходимо учитывать нововведения в алгоритме расчета среднесписочной численности персонала. Если при подаче документа через ТКС был получен отрицательный протокол проверки от Фонда соцстраха, то бланк считается непринятым. Его надо перепроверить, устранить недочеты и подать заново. Если же у вас были выплаты сотрудникам, и на них начислялись взносы, составить отчет по форме 4-ФСС за 1 квартал 2018 года при наличии показателей, вам поможет наша статья.

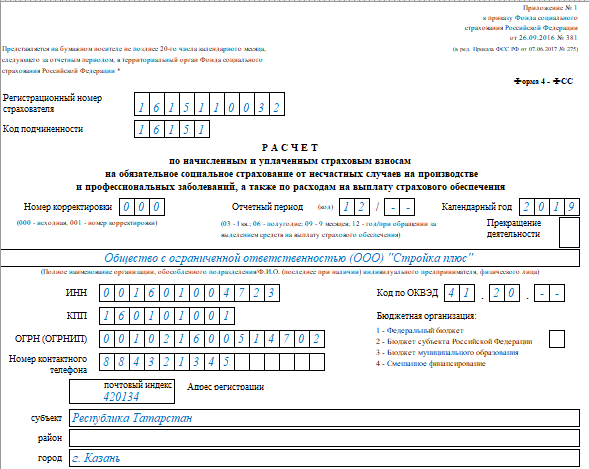

Титульный лист

Этот раздел содержит сведения о страхователе. Порядок его заполнения не зависит от того, является ли отчет нулевым, или нет.

- Регистрационный номер – присваивается страхователю в отделении ФСС при первичной постановке на учет.

- Код подчиненности указывает на то подразделение фонда, где страхователь зарегистрирован в настоящее время.

- Номер корректировки показывает, сколько изменений вносилось в отчет. Для исходного варианта используется код «000», далее – «001», «002» и т.д.

- Поле «Отчетный период» состоит из двух частей. В левой приводится собственно информация о периоде, за который сдается форма. Для 9 месяцев это – «09». Правая часть поля используется, если податель отчета запрашивает средства на выплату страхового возмещения. В этом случае указывается количество обращений – от 01 до 10.

- Календарный год – 2018.

- В поле «Прекращение деятельности» заносится буква «Л», только в случае, когда страхователь ликвидируется и отчет сдается в соответствии с п.15 ст.22.1 закона № 125-ФЗ. Если же деятельность фактически приостановлена, но процедура ликвидации официально не начата, то данное поле заполнять не нужно.

- В поле «Полное наименование / ФИО» указываются сведения об организации или физическом лице, на основании соответствующих документов (учредительных или удостоверяющих личность).

- Коды ИНН и КПП (второй код только для юридических лиц) заполняются на основании свидетельства, выданного ИФНС. Т.к. ИНН у физического лица «длиннее» на 2 цифры, то организации в двух первых ячейках поля проставляют нули.

- Поле «ОГРН/ОРГНИП» содержит номер юридического лица или предпринимателя, присвоенный при государственной регистрации. У организаций две первые ячейки поля, аналогично ИНН, нужно заполнить нулями.

- Поле «Код ОКВЭД» заполняется на основе классификатора ОК 029-2014 (КДЕС Ред. 2). Если страхователь работает более года, то код должен быть подтвержден ФСС с учетом класса профессионального риска (приказ Минздравсоцразвития РФ от 31.01.2006 № 55).

- Поле «Бюджетная организация» используют только бизнесмены, получающие финансирование из бюджета в зависимости от его уровня:

– федеральный – «1»;

– региональный – «2»;

– местный – «3»;

– поступления из нескольких бюджетов – «4»

- Номер контактного телефона лица, ответственного за предоставление формы.

- Поля, отражающие общую численность персонала, количество инвалидов и тех работников, которые трудятся во вредных / опасных условиях, заполняются в соответствии с требованиями Росстата (приказ от 22.11.2017 № 772).

- Информация о количестве листов самого отчета и подтверждающих документов (если они есть).

- Подтверждение достоверности отчета включает в себя сведения об ответственном лице, его подпись, дату составления отчета и печать. Если отчет сдает представитель, то нужно еще указать реквизиты доверенности.

- Сотрудник фонда при получении отчета указывает форму предоставления, количество листов, дату приемки, свое ФИО и подпись.

Кто сдает нулевой 4-ФСС

Обязательность предоставления отчета без показателей обусловлена системой регистрации компаний со статусом юрлица. Они в автоматическом режиме становятся на учет в ФСС, как работодатели. Для ИП предусмотрен иной порядок: бизнесмен обязан сам уведомить ФСС, если в его предприятии работает нанятый персонал.

Итак, все юридические лица и ИП-работодатели сдают отчет каждый квартал, имея возможность предоставления неполного его варианта – нулевого расчета, поскольку законом не предусмотрено право не сдавать расчет при отсутствии облагаемой базы.

Оформленный на бумаге расчет 4-ФСС страхователь должен подать в орган Соцстраха до 20-го числа месяца, наступившего за отчетным кварталом. Законодатель предоставил страхователям право передачи электронных версий отчета до 25-го числа, т. е. на 5 дней позднее. Подавать отчет в бумажном варианте вправе предприятия с численностью работников не более 25 человек, другие организации отчитываются по каналам интернет-ресурсов.

Образец 4-ФСС с примером для страхователя-новичка

Рассмотрим схему заполнения 4-ФСС 2020 года для созданной в 4-м квартале фирмы.

Пример

Исходные данные:

- ООО «Стройка плюс» зарегистрировалось в ноябре 2019 года.

- По окончании 4-го квартала деятельность еще не начата, штат не набран, выплаты не производились, страхвзносы не уплачивались.

- В штате числится только директор.

- Тариф травмовзносов — 2,3% (без скидок и надбавок).

- Проведение СОУТ запланировано на декабрь 2019 года.

Несмотря на отсутствие деятельности, в январе 2020 года компания будет обязана представить соцстраху свой первый расчет по форме 4-ФСС. Он будет нулевым, так как нет данных для заполнения:

- табл. 1 — травмовзносы не начислялись;

- табл. 2 — взаиморасчеты с ФСС ООО «Стройка плюс» не вело;

- табл. 5 — информация о результатах СОУТ и обязательных медосмотрах отсутствует.

Как оформить нулевой расчет, смотрите в образце заполнения 4-ФСС последней редакции 2020 года.

Нужно ли сдавать нулевую 4-ФСС

Отчет 4-ФСС сдается:

ИП и организациями за сотрудников, оформленных по трудовому договору.

За физлиц, с которыми заключен договор ГПХ, взносы в ФСС платятся только если это прямо предусмотрено договором. Соответственно и обязанность сдать отчет за таких граждан возникает только если с их дохода уплачиваются взносы в ФСС. За сотрудников, оформленных по трудовому договору, взносы в ФСС уплачиваются обязательно.

Организациями с единственным учредителем-директором, договор с которым не заключался и выплаты которому не производились.

Отдельных разъяснений об освобождении таких организаций от обязанности сдачи отчета 4-ФСС в настоящий момент нет. Чтобы избежать возможных споров с контролерами, рекомендуем в этой ситуации представить нулевой отчет.

Организациями и ИП, имеющими сотрудников, которым в отчетном периоде доход не выплачивался.

Отчет сдается всеми работодателями независимо от наличия в отчетном периоде выплат и факта ведения деятельности в целом. Если сотрудники находятся в отпусках за свой счет, болеют или временно отстранены от работы, подайте по ним нулевой отчет.

Учитывая вышесказанное, нулевую 4-ФСС за 2019 год потребуется сдать:

- При отсутствии в отчетном периоде выплат сотрудникам (независимо от причины).

- При отсутствии трудового договора и соответствующих выплат директору-единственному учредителю.

ИП, адвокаты, нотариусы и иные частнопрактикующие лица без сотрудников отчет 4-ФСС не сдают, равно как и не уплачивают взносы на травматизм и профзаболевания. По своему усмотрению они могут зарегистрироваться в ФСС и платить туда взносы, чтобы иметь возможность получать пособия по временной нетрудоспособности, беременности и родам, по уходу за ребенком до 1,5 лет. Но отчет они в любом случае не сдают.

Особенности заполнения нулевого отчета в ФСС

-

Если у компании отсутствует определенная информация, то в соответствующих полях допускается ставить прочерк. Таким же образом по ФСС заполняется таблица нулевой отчетности 2018 года.

-

Титульный лист. Для заполнения первой страницы нужно знать свой код подчиненности и номер страхователя. Посмотреть эти данные можно в соответствующих документах о регистрации. Обязательно нужно указать номер страницы, год и отчетный период. После этого прописывается информация по компании и контактные данные. В этом же блоке указывается количество сотрудников. Это среднесписочная численность. Если деятельность не ведется, то среднесписочная численность равна нулю. Но если в компании заключен договор с генеральным директором, то численность уже равна единице. Отдельно стоит сказать о строке «Расчет представлен». Здесь нужно указать, сколько страниц в нулевой отчетности в ФСС 2018 года. Дополнительно указывается наличие приложений.

-

Таблицы. В таблицах указываются различные финансовые данные. Так как за отчетный период работы компании деятельность не велась, то при заполнении в 2018 отчета «нулевка» в ФСС нужно поставить прочерки.

-

Письмо. Если предприниматель или уполномоченное лицо сдают нулевую отчетность в ФСС 2018 года, то им рекомендуется подать сопроводительное письмо. Это требование не подкреплено законодательством, но является необходимым условием для беспроблемного приема декларации. Пишется оно в свободной форме. Необходимо изложить причины того, почему компания сдает по форме 4-ФСС нулевой отчет 2018 года.

Что именно заполнять

Сразу скажем, что заполнение нулевой 4-ФСС подразумевает сдачу в фонд отчёта на 4-х листах. Это должны быть следующие части:

| Титульный лист | |

| Таблица 1 | Расчет базы для начисления страховых взносов |

| Таблица 2 | Расчеты по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний |

| Таблица 5 | Сведения о результатах проведенной спецоценки условий труда (результатах аттестации рабочих мест по условиям труда) и проведенных обязательных предварительных и периодических медицинских осмотров работников на начало года |

Больше ничего заполнять не нужно. Не забудьте подписать каждый лист и проставить дату.

Прочерки в нулевой форме 4-ФСС за 2018 год ставьте только в тех графах, которые заполнялись бы при вашей ситуации (п. 2 Порядка, утв. приказом ФСС от 26.09.2016 № 381). Остальные позиции оставляйте пустыми. А в Таблице 1 в строках 5 и 9 не забудьте указать величину присвоенного ФСС вашему предприятию страхового тарифа

Также см. «Страховые взносы на травматизм в 2018 году: актуальный обзор».

Какие листы заполнять в нулевом отчете в ФСС

В отчете 4-ФСС отражаются данные по взносам на «травматизм», по итогам проведенных спецоценок, по выплатам в пользу наемных работников, пострадавших от несчастных случаев. Документ оформляется по форме и в соответствии с Порядком, утвержденным Приказом ФСС от 26.09.2016 г. № 381 (ред. от 07.06.2017). Обязательность ежеквартальной сдачи 4-ФСС регламентирована ст. 24 закона от 24.07.1998 г. № 125-ФЗ.

Если в отчетном периоде у работодателя не было начислений в пользу наемного персонала, а также отчислений по взносам на «травматизм», формируется нулевая отчетность. Как сдавать нулевой отчет в ФСС, какие листы заполнять:

-

обязательно заполняется информация на титульной странице;

-

в составе нулевой отчетности подаются таблицы под номерами 1, 2, 5, при этом вверху каждой страницы указывают регистрационный номер в ФСС и код подчиненности, а в ячейках для суммовых показателей проставляются прочерки;

-

все страницы нумеруются;

-

отчет подписывается руководителем предприятия (предпринимателем).

Форма 4-ФСС нулевая подается в Соцстрах в сокращенном объеме. Страхователь должен заполнить прочерками и регистрационными данными только обязательные страницы, остальные листы не подаются в комплекте нулевой отчетности. Возможны ситуации, когда по факту движение по счетам было, но работникам выплачивались только доходы, по которым не надо начислять страховые взносы. Перечень таких выплат утвержден п. 1 ст. 20.2 закона № 125-ФЗ.