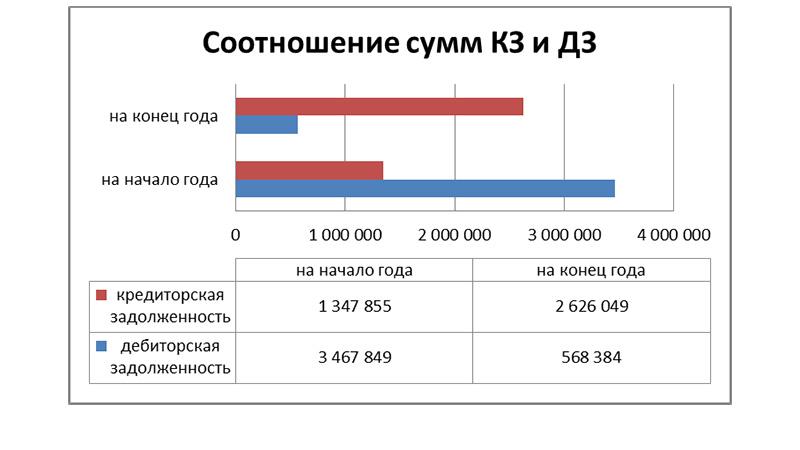

Изучение величины коэффициента

Учитывая, что ведение бизнеса предполагает результативное использование собственного и заемного капитала и ресурсов для повышения объемов дохода фирмы, экономисты вычисляют коэффициент соотношения расчетов компании с дебиторами и кредиторами. Эти действия помогают определить насколько руководитель правильно и эффективно ведет финансовую политику. Причем тут в формулу включаются и собственные ресурсы, и кредитование.

Оптимальное отношение дебиторской и кредиторской задолженности составляет единицу

Отметим, что оптимальное отношение дебиторской и кредиторской задолженности в таких ситуациях составляет единицу, ведь тогда размеры займов предприятия соответствуют потенциальной прибыли. Хотя на этот счет существует и другое мнение. Некоторые финансисты говорят, что лучшим коэффициентом для организации становится величина, которая равна двум единицам.

Учитывайте, что граничное верхнее значение константы не регламентируется. Однако тут целесообразно учитывать, что чересчур высокие показатели свидетельствуют о неплатежеспособности дебиторов либо о невозможности своевременного расчета с кредитором. Кроме того, не забывайте, что эта величина периодически изменяется, поэтому здесь уместно постоянно отслеживать ситуацию.

Небольшое превышение дебиторской задолженности над кредиторской задолженностью говорит о грамотной управленческой политике и разумном расходовании капитала

Хотя превышение дебиторской задолженности над кредиторской задолженностью говорит о грамотно выбранной экономической стратегии и разумном расходовании оборотного капитала. Помните о необходимости сравнения текущих и прошлых величин, чтобы оценить результат расходования средств для повышения выручки и оборотов предприятия. Изучим, о чем говорят нюансы значения этой константы.

Коэффициент равен единице и больше

Начнем с рассмотрения ситуации, когда дебиторская задолженность превышает кредиторскую. Что означает подобный результат, узнаем ниже. Как правило, величины в пределах 1–2 говорят об успешном и правильном расходовании организацией собственных и заемных ресурсов. Однако здесь уместно на протяжении календарного года комплексно анализировать такие показатели, чтобы увидеть реальное положение дел.

Когда коэффициент равен единице — это хороший признак, но значения свыше двух говорят о чрезмерных оттоках собственных активов компании

Помните, что увеличение константы свидетельствует о выводе собственного капитала, что иногда приводит к необходимости кредитования. Соответственно, подобные случаи говорят о вероятных расходах в будущем. Кроме того, риски, что дебиторы не рассчитаются с компанией вовремя, всегда присутствуют. Да и не подкрепленные залогом соглашения здесь тоже играют не в пользу кредитора.

Дебиторская задолженность больше кредиторской – что это значит для предприятия? В целом, тут появляются основания для положительной оценки работы фирмы, но значения константы свыше двух единиц – повод проверить целесообразность выемки оборотного капитала. Кроме того, здесь уместно пересмотреть условия возврата контрагентами средств либо сменить партнеров.

Низкий показатель

Теперь рассмотрим случаи, когда кредиторская задолженность превышает дебиторскую форму расчетов. Отметим, что этот вариант – худшая перспектива для предприятия, ведь в такой ситуации долги компании превышают потенциальную выручку с предоставленных должникам займов. Соответственно, тут налицо запущенная экономическая политика и отсутствие анализа обеих форм финансовых обязательств.

Увеличение доли кредиторских обязательств — тревожный сигнал для руководителя предприятия

Превышение объемов долга перед кредиторами над задолженностью дебиторов свидетельствует о нестабильном экономическом положении и падении ликвидности фирмы. Кроме того, отсутствие эффективных мер по исправлению этого положения ведет к банкротству компании. Здесь целесообразно прекратить внешнее финансирование организации и увеличить выпуск продукции за счет снижения себестоимости товара.

Отметим, что оптимальным выходом тут становятся комплексные мероприятия. К тому же в подобных ситуациях целесообразно пересмотреть и политику взыскания собственного капитала – ведь вовремя полученное финансирование от контрагентов-должников спасает положение и позволяет держать компанию на плаву.

Кому интересен показатель

APTR нередко применяется при оценке кредитного риска, поскольку демонстрирует скорость погашения долгов предприятия перед его кредиторами.

В связи с этим он имеет значение:

- для поставщиков ресурсов;

- государственных и муниципальных структур при допуске компании к тендеру;

- контрагентов фирмы для определения ее финансовой состоятельности;

- инвесторов, желающих приобрести ценные бумаги конкретного предприятия;

- кредиторов любой инстанции.

Значение коэффициента применяется и для целей управленческого учета при принятии решений о распределении имеющихся у компании денежных средств.

Финансы и их роль на предприятии

Финансы коммерческих организаций и предприятий – это совокупность экономических, денежных отношений, связанных с формированием, распределением и использованием денежных доходов и накоплений у субъекта хозяйствования для обеспечения расширенного воспроизводства, выполнения обязательств перед финансово-банковской системой, социального обслуживания работающих.

Анализ финансового состояния предприятия показывает, способен ли субъект хозяйствования финансировать свою деятельность, может ли организация поддерживать свою платежеспособность и привлекать инвестиции. Он позволяет выявлять слабые места в существовании и развитии предприятия и помогает их укрепить.

В процессе деятельности организации или предприятия (снабженческой, производственной, сбытовой и финансовой) происходит непрерывный кругооборот капитала, структура средств и источников их формирования постоянно меняются.

Особенности оценки дебиторской задолженности

Это не один из материальных показателей в полном смысле слова. Другим лицам переходит лишь право требовать долги. Анализировать нужно как величину долга, так и основания для его образования. Наличие первичных договоров и другой доказательной документации обязательно.

На финансовое положение организаций влияет как увеличение показателя, так и его снижение.

Если дебиторская задолженность резко возрастает – это может говорить о следующих условиях:

- Некоторые покупатели оказались несостоятельными;

- Показатели сбыта увеличены;

- Кредитная политика в отношении клиентов рискованная.

Если задолженность меньше, как и период погашения – ситуацию можно считать положительной. Деловая активность точно падает, если отгружаемой продукции становится меньше.

Анализ проводится для внимательного изучения следующих нескольких показателей:

- Группа обязательств, по которым срок давности истекает;

- Суммы, которые взыскать уже нереально;

- Дата формирования обязательств;

- Предпосылки;

- Состав.

Объём задолженности определяется в общем и по статьям, с проведением тщательной количественной оценки. После этого переходят к качественному состоянию. Коэффициент оборачиваемости кредиторской и дебиторской задолженности оцениваются в одинаковой степени.

При проведении мониторинга опираются на следующие факторы:

Нормальное значение показателя APTR

Точного числового ориентира, который может быть назван оптимальным значением оборачиваемости КЗ, не существует. Этот показатель зависит масштабов деятельности компании и ее отраслевой принадлежности.

При этом при ее анализе можно ориентироваться на два базовых принципа:

- для кредиторов выгодно высокое значение Кокз, а для заемщиков – низкое;

- оборачиваемость КЗ и ДЗ анализируется в паре.

Важный момент! Неблагоприятной для организации ситуацией считается существенное превышение скорости оборота кредиторской задолженности над аналогичным критерием дебиторской задолженности. Она свидетельствует о том, что компания неправильно формирует структуру своего баланса.

Высокий показатель APTR свидетельствует о том, что на предприятии улучшилась платежная дисциплина во взаимоотношениях с поставщиками, бюджетом, внебюджетными фондами, персоналом, кредиторами. Это происходит в связи с тем, что у субъекта хозяйствования имеются финансовые возможности для погашения своих обязательств.

Ликвидность баланса

Для оценки кредитоспособности предприятия проводят анализ ликвидности баланса. Кредитоспособность – это возможность организации своевременно и полностью рассчитываться по всем своим обязательствам.

Ликвидность баланса определяется путем анализа обязательств и активов организации. Активы предприятия должны покрывать ее обязательства, при этом срок погашения обязательств и срок превращения активов в денежную форму должны соответствовать друг другу.

Ликвидность является высокой в том случае, если актив обретает денежную форму за короткий промежуток времени.

Анализ ликвидности баланса проводится путем сравнения разделов активов, сгруппированных по степени убывания ликвидности, с обязательствами, сгруппированными в порядке возрастания сроков их погашения.

Чтобы определить степень ликвидности баланса, сравнивают величины групп по активу и пассиву. Если выполняется формула, при которой А1>=П1, А2>= П2, А3>=П3, А4

Снижение кредиторской задолженности

Поскольку «кредиторка» состоит из долгов фирмы перед другими предприятиями за приобретаемые ТМЦ/работы/услуги, перед работниками, бюджетом, то если кредиторская задолженность уменьшилась, это говорит об уменьшении размера обязательств перед кредиторами. Как правило, снижение долгов может быть спровоцировано понижением деловой активности компании. Например, падение объемов выпускаемой продукции потребует меньшего количества комплектующих и сырья, следовательно, их поставки, составляющие кредиторскую задолженность (если оплата за них производится по прошествии оговоренного времени после отгрузки), будут также снижаться.

Однако такая ситуация предполагает и уменьшение прибыльности фирмы.

Пример

По окончании отчетного года экономист проанализировал структуру кредиторской задолженности ООО «Корт». На фоне общего снижения производства (допустим, что идет перепрофилирование) задолженность компании выглядит так:

|

Показатели |

Периоды |

Отклонение по отношению к 2018 году |

||

|

в руб. |

в % |

|||

|

Кредиторская задолженность всего, в т.ч. перед: |

||||

|

— поставщиками |

||||

|

— персоналом |

||||

|

— бюджетом |

||||

|

— ПФР и ФСС |

Долги компании перед поставщиками с начала 2019 года снизились на 12%, перед работниками – на 14%, по налоговым платежам – на 29%, по страхвзносам – на 17%. Уменьшение кредиторской задолженности говорит о снижении объема выпуска продукции в данном случае, и, соответственно, уменьшении активов фирмы.

Подобная ситуация нередка, но зачастую перед предприятием встает вопрос о снижении кредиторской задолженности при наращивании или удерживании производственных мощностей и выпуска продукции на прежнем уровне, а также при оптимизации ресурсов компании в условиях кризиса.

Суть кредиторской задолженности

Кредиторская задолженность — это сумма денежных средств, которую компания должна выплатить персоналу, поставщикам и финансовым организациям. В системе бухгалтерского учета денежные обязательства фирмы разделяются по двум основных категориям:

- Текущие обязательства. Термин «текущий» означает, что эти долги подлежат погашению в краткосрочной перспективе (в течение года или меньше).

- Долгосрочные обязательства. Эти долги не подлежат полной выплате в следующем году.

Аналитики используют кредиторку предприятия для решения вопросов о том, может ли компания:

- Обеспечить поддержание достаточной ликвидности для успешного совершения транзакций и удовлетворения краткосрочных потребностей в расходах.

- Эффективно управлять кредиторкой.

- Статус кредиторки: приносит он пользу или вред финансовым показателям и текущему положению.

Данные для решения вопросов о финансовых показателях берутся из отчета о прибылях и убытках. Аналитики используют два разных показателя, чтобы измерить способность фирмы управлять потоком денежных средств и выполнять неотложные обязательства:

- Оборачиваемость кредиторки (АРТ), представляющее собой количество раз за отчетный период, когда фирма рассчитывается со своими поставщиками.

- Дней, подлежащих оплате — это среднее количество дней, за которое предприятие выплачивает деньги своим кредиторам.

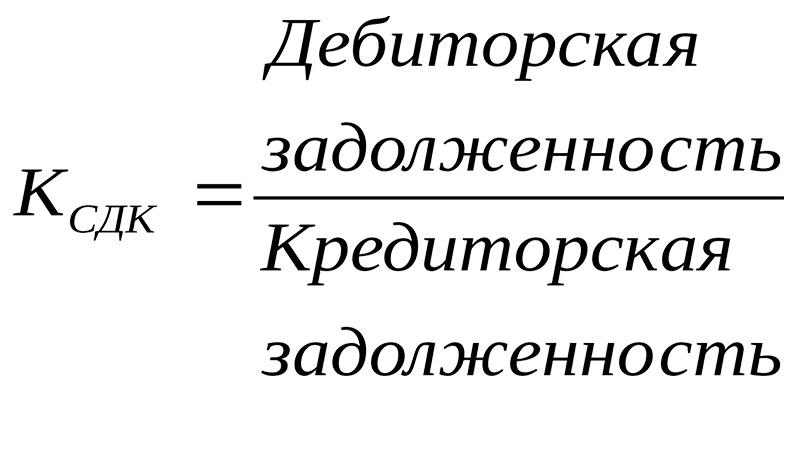

Основы расчетов

Начнем обсуждение с определений и терминов. Соотношение дебиторской задолженности и кредиторской задолженности показывает, насколько сопоставимы размеры потенциальной прибыли компании за предоставленные контрагентам услуги и продукцию с расходами, которые организация обязана вернуть кредиторам. Эта константа играет ключевую роль в оценке результатов работы фирмы.

Соотношение дебиторской задолженности и кредиторской задолженности показывает, насколько результативно руководство компании использует собственные и заемные оборотные средства

Соотношение дебиторской задолженности и кредиторской задолженности показывает, насколько результативно руководство компании использует собственные и заемные оборотные средства

Здесь финансисты определяют, сколько денег, которые должны компании дебиторы, приходится на каждый рубль займов предприятия. Поэтому анализ соотношения дебиторской задолженности и кредиторской формы долговых обязательств – обязательная составляющая управленческой политики организации. Этот показатель определяет, насколько грамотно и рационально фирма использует ресурсы и средства.

Формула коэффициента кредиторской задолженности и дебиторской задолженности вычисляется на текущий момент и сравнивается в динамике с прошедшим периодом, чтобы оценить темпы развития предприятия

Кроме того, здесь важно, чтобы полученная константа укладывалась в нормальные показатели. Этот момент определяет эффективность работы руководителя

Рассмотрим нюансы этого вопроса подробнее

Так выглядит формула расчета коэффициента соотношения задолженностей

Так выглядит формула расчета коэффициента соотношения задолженностей

Учитывайте, что аналогичным образом проводят расчеты и по сведениям, которые указаны в балансе компании. Здесь константа вычисляется при делении строки 1230, которая указана в форме №1, на позицию 1520 того же бланка. Результат расчетов тщательно изучают и сравнивают с величиной принятого для этого значения.

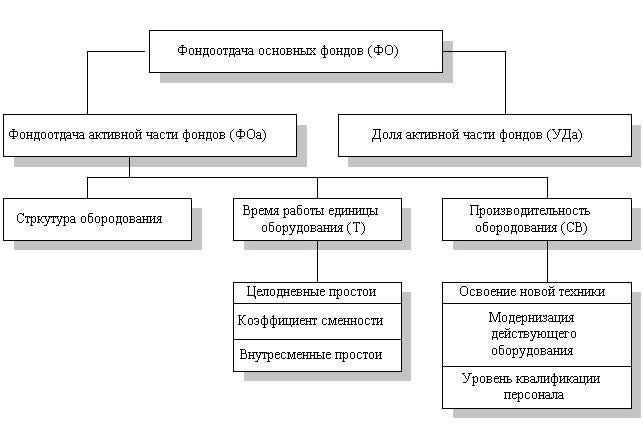

Оценка деловой активности предприятия

Для качественного анализа предприятия рассчитываются показатели деловой активности. Данные для анализа берутся из бухгалтерской отчетности (баланс, отчет о прибылях и убытка).

Фондоотдача показывает количество выручки, приходящейся на единицу основных фондов. Положительная тенденция свидетельствует об увеличении эффективности использования основных фондов предприятия. Фондоотдача рассчитывается по формуле:

Фо = Объем выпущенной продукции/основные производственные фонды.

Коэффициент оборачиваемости оборотных средств показывает, сколько приходится оборотов средств на реализацию готовой продукции. Формула для расчета следующая:

Коо = чистая выручка/оборотные средства

Период одного оборота оборотных средств определяет средний период от расходования средств на производство продукции к получению средств за реализованную продукцию. Его продолжительность измеряется в днях. Увеличение этого показателя свидетельствует о менее эффективном использовании оборотных средств на предприятии. Он рассчитывается:

Поо = 365/коэффициент оборота оборотных средств

Коэффициент оборота запасов (обороты) показывает, сколько раз за данный период продаются запасы предприятия, и рассчитывается по формуле:

Коз = себестоимость/средние запасы

Зная коэффициент оборота запасов, можно рассчитать продолжительность одного оборота запасов (в днях), то есть срок, в течение которого запасы трансформируются в денежные средства. Сильное увеличение данного показателя является негативной тенденцией. Его формула следующая:

Поз = 365/коэффициент оборота запасов

Не лишним будет определить коэффициент оборачиваемости собственного капитала. Негативной тенденцией считается снижение данного показателя. Это может быть вызвано проблемами в реализации продукции. Он рассчитывается по формуле:

Коск = выручка/капитал

Как добиться уменьшения кредиторской задолженности

При постановке задачи оперативного сокращения долгов перед партнерами, контролирующими органами и персоналом необходимо:

-

классифицировать долги по срочности погашения;

-

установить источники для проведения платежей по долгам;

-

пересмотреть критерии сотрудничества с контрагентами или персоналом.

Например, можно распределить всех кредиторов по группам: в первую определить обязательства, которые следует закрыть первыми, во вторую – долги, с возвратом которых можно повременить и т.д. При этом придется анализировать каждый долг каждого кредитора, опираясь на размеры обязательств и особенности специфики поставщика. Оптимизировать расчеты с кредиторами помогут зачеты взаимных задолженностей, которые могут явиться разумным и обоюдно выгодным выходом для обеих сторон при проведении дополнительных переговоров с партнерами, либо выдвижением предложения реструктуризации долга при инициировании изменений в заключенных договорах.

Уменьшить кредиторскую задолженность перед персоналом можно пересмотром действующего положения по оплате труда или введением неполной нормы рабочего времени, т.е. оптимизировав производительность труда персонала.

Источниками покрытия кредиторской задолженности могут служить выявленные внутренние ресурсы компании, например, средства от продажи непрофильных активов, установленных инвентаризацией, и малоэффективных вспомогательных хозяйств, выявленных анализом рациональности использования производственных фондов. Такие объекты могут быть реализованы без вреда для основного производства, а средства от их продажи можно направить на погашение долгов. В такой ситуации снижение кредиторской задолженности свидетельствует об уменьшении активов, но не влияет на объем выпуска продукции.

Мнения аналитиков

Очевидно, что высокое значение коэффициента является благоприятным показателем для организации. Однако финансовые специалисты, вероятно, не согласятся с этим правилом.

Очень высокий результат может означать, что у фирмы возникают проблемы с получением кредита. Также это может означать, что предприятие недостаточно эффективно использует денежные средства.

Многие аналитики согласны с тем, что если коэффициент снизился и имеет гораздо более низкий результат APT по сравнению с предыдущим (такой как 3 — 5 выплат в год) — это является отрицательным и негативным результатом для компании. Очень низкий APT может означать, что фирма просрочила выплату своих счетов.

Но это утверждение не всегда правильное. В случае постоянных задержек с платежами кредиторы и поставщики будут иметь возможный риск при составлении цены на свои товары. Вот почему оборот низкой кредиторской задолженности может негативным образом сказаться на деятельности предприятия. Но если этого не происходит, бизнес всегда заинтересован в поддержании низкой величины оборота.

Соотношение оборачиваемости — это показатель того, насколько хорошо компания оплачивает свои счета. Если он слишком низок, это означает, что компания может быть слабой в оплате того, что она должна, и вскоре может пытаться найти наличные деньги для оплаты счетов; если он слишком высок, компания может неохотно платить счета слишком быстро и понапрасну тратить наличные деньги. Но в целом уровни кредиторки соответствуют изменениям уровней продаж.

Соотношение оборачиваемости — это показатель того, насколько хорошо компания оплачивает свои счета. Если он слишком низок, это означает, что компания может быть слабой в оплате того, что она должна, и вскоре может пытаться найти наличные деньги для оплаты счетов; если он слишком высок, компания может неохотно платить счета слишком быстро и понапрасну тратить наличные деньги. Но в целом уровни кредиторки соответствуют изменениям уровней продаж.

https://youtube.com/watch?v=N-211vQDb6o

Важно отметить, что в зависимости от отрасли промышленности соотношение оборачиваемости имеет разные нормы и стандарты, и поэтому необходимо определить, является ли коэффициент высоким или низким в той или иной области. Поэтому нормативное значение соотношения точно определить сложно

Также коэффициент является средним, то есть он может скрыть важные детали. Например, некоторые кредиторки могут быть «скрыты» или компенсированы кредиторкой, которая выплачивается быстрее среднего.

Сравнивая обороты кредиторки и дебиторской задолженности, можно понять качество кредитной политики предприятия. Превышение кредиторки по дебиторской задолженности означает, что компания использует средства кредиторов в качестве источника финансирования своих клиентов и других должников, а часть денег используется фирмой для финансирования своих операций.

Сравнивая обороты кредиторки и дебиторской задолженности, можно понять качество кредитной политики предприятия. Превышение кредиторки по дебиторской задолженности означает, что компания использует средства кредиторов в качестве источника финансирования своих клиентов и других должников, а часть денег используется фирмой для финансирования своих операций.

Таким образом, соотношение является показателем краткосрочной ликвидности. Более высокое значение указывает на то, что бизнес смог быстро погасить задолженность своих поставщиков. Другими словами, более высокое значение оборота является благоприятным. Это соотношение может иметь большое значение и вес для поставщиков, поскольку они заинтересованы в том, чтобы раньше получить плату за свои поставки. При прочих равных условиях поставщик должен предпочесть компании с высоким коэффициентом.

Выгода организации

Если принимать во внимание долю кредиторской задолженности, то рассчитать прибыль предприятия можно достаточно простым способом. Выгода заключается в величине разности значений процентов по ссудам (в общем случае принимается равной сумме обязательств данного типа) за период пребывания финансовых средств на счету организации и величины этой самой задолженности

Иными словами, можно сказать, что прибыль рассматриваемой компании определяется количеством финансовых средств, сэкономленных за счет того, что нет необходимости выплачивать банковским структурам проценты за оформленные у них кредиты.

Оптимальные соотношения

Только определение идеальной пропорции между кредиторской и дебиторской задолженностью помогает оценить величину каждого из параметров. Если один из параметров значительно превышает другой – это говорит о нестабильности положения фирмы в финансовом плане.

Главный фактор в данном случае – сумма дебиторской задолженности и чистой прибыли предприятия. Последняя определяется как разница между выручкой и текущими расходами. Итоговая сумма должна быть равна, либо больше по сравнению со значением из трёх других слагаемых:

- Кредиторская задолженность;

- Потери из-за неплатёжеспособных клиентов;

- Прямые производственные затраты.

Когда идёт мониторинг, учёту подлежат следующие виды факторов:

- Периоды покрытия долгов;

- Срок оборачиваемости кредитной задолженности и её формирования;

- Штрафные санкции;

- Юридические основания для появления.

Что такое – оборачиваемость кредиторской задолженности

Хороший экономист понимает, что без расчета времени погашения долговых обязательств фирмы, невозможно спрогнозировать развитие компании, потому данному анализу всегда уделяют много внимания. Это совершенно нормально, так как в успешной организации работа всех отраслей включает в себя много различных финансовых операций, вследствие которых и возникают различные долги перед контрагентами.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов с долгами, но каждый случай носит уникальный характер.Если вы хотите узнать,

Целью умного директора является такая настройка производства, при которой можно раньше срока покрывать возникшие задолженности. Это хорошо стимулирует формирование компании, улучшает ее статус и притягивает к себе новых поставщиков товаров и услуг.

Поэтому, чтобы сохранить стабильность своего производства, обязательно нужно всегда просчитывать оборачиваемость долга по кредитам. При возникновении негативных моментов необходимо своевременно принимать меры для их устранения.

Что такое оборачиваемость кредиторской задолженности, расскажет это видео:

Основополагающими задачами анализа являются

- Оценка роста по денежной сумме долга.

- Контроль по соблюдению всех правил расчета.

- Выделение денежных средств по просрочке.

- Анализ возникших факторов, подействовавших на формирование долга.

- Подсчет размера штрафа, возникшего в конечном результате просроченной оплаты.

- Обнаружение неправильных показателей.

- Поиск решения финансовой проблемы на предприятии.

- Разработка решений по эффективной выплате кредита.

Как показывает практика, ни одна крупная организация не способна обойтись без кредита. Он всегда будет существовать в связи с особенностями некоторых платежей: выплата зарплаты рабочим, поставка товара, реклама для предприятия и многое другое. Этот вид задолженности необходимо оценивать как «неизбежный».

Несмотря на то, что он дает возможность временно воспользоваться денежными средствами в целях улучшения работы организации, кредит неминуемо влечет различные последствия, например, такие как проценты, а при своевременной неуплате долга, на организацию наложат штраф.

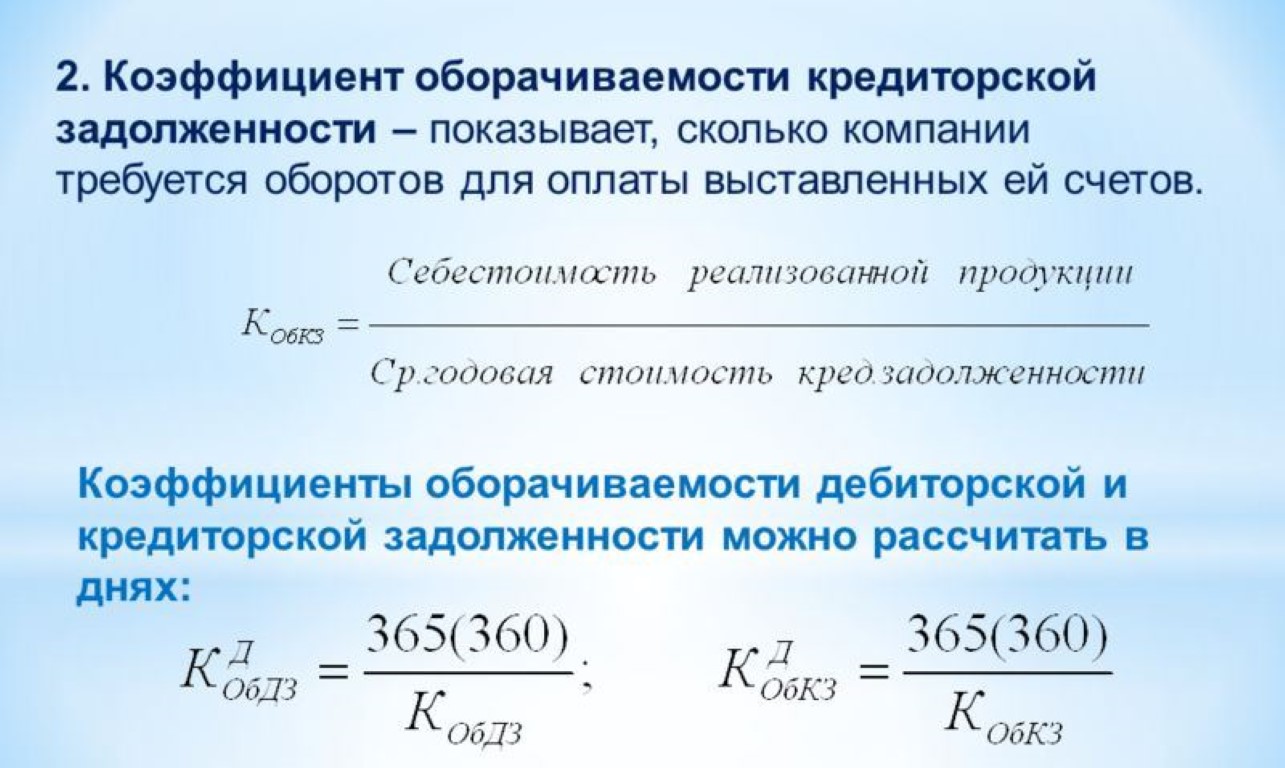

Формула для расчета коэффициент оборачиваемость кредита и что она показывает

Показатель рассчитывается в виде соотношения цены купленных активов непосредственно к величине просрочки перед потенциальными контрагентами. Формула высчитывается таким образом:

Кф.з = П/Ср.р.зк, где

Кф.з – показатель долга перед кредитором;

П – приобретение, ср.дк – средний уровень долговых обязательств.

Обозначение «Приобретение» в отчетности по финансам не имеется, его вычисляют путем расчета по специальной формуле, которая выглядит таким образом:

П= Сп + Зн-Зк

В России экономисты довольно часто используют более простую вариацию расчета, они попросту заменяют вычитание количества покупок, тем, сколько они выручили за продажу товара денег.

В днях данный коэффициент рассчитывается так:

Кф.з/чдн = 360/ Кф.з,

где 360 – численность дней в одном году.

Формулы для расчета.

Формулы для расчета.

Для прочих временных отрезков используют просто количество дней. В формуле можно использовать показатель — 365. В это число входит обязательно количество рабочих дней, так как для облегчения расчетов за количество этих дней принимается цифра 30.

Показатель очень зависит еще и от некоторых внешних факторов, таких как: вид деятельности компании, отрасли, в которой фирма осуществляет работу и многое другое. Потому коэффициент, разрабатываемый по специальной формуле, как правило, индивидуален и в любом случае, нужно учитывать особенности той или иной организации.

К примеру, кредиторам выгодно, если у предприятия более высокий показатель. Для фирмы же, лучше иметь наименьший коэффициент. Это позволяет получить дополнительное финансирование для организации.

Как влияет уменьшение или увеличение показателей

Считается, что рост коэффициента способствует повышению эффективности работы организации. Но в действительности такой скачок означает снижение доходов компании, так как увеличение ликвидности сокращает рентабельность компании.

Положительным результатом является превышение показателей коэффициента задолженности. Этот факт показывает рентабельность фирмы, соответственно у организации возникает больше шансов получить кредит для расширения своего производства. Стоит заметить, что если проводить анализ без правильной оценки динамики оборачиваемости долга, он будет неполным.

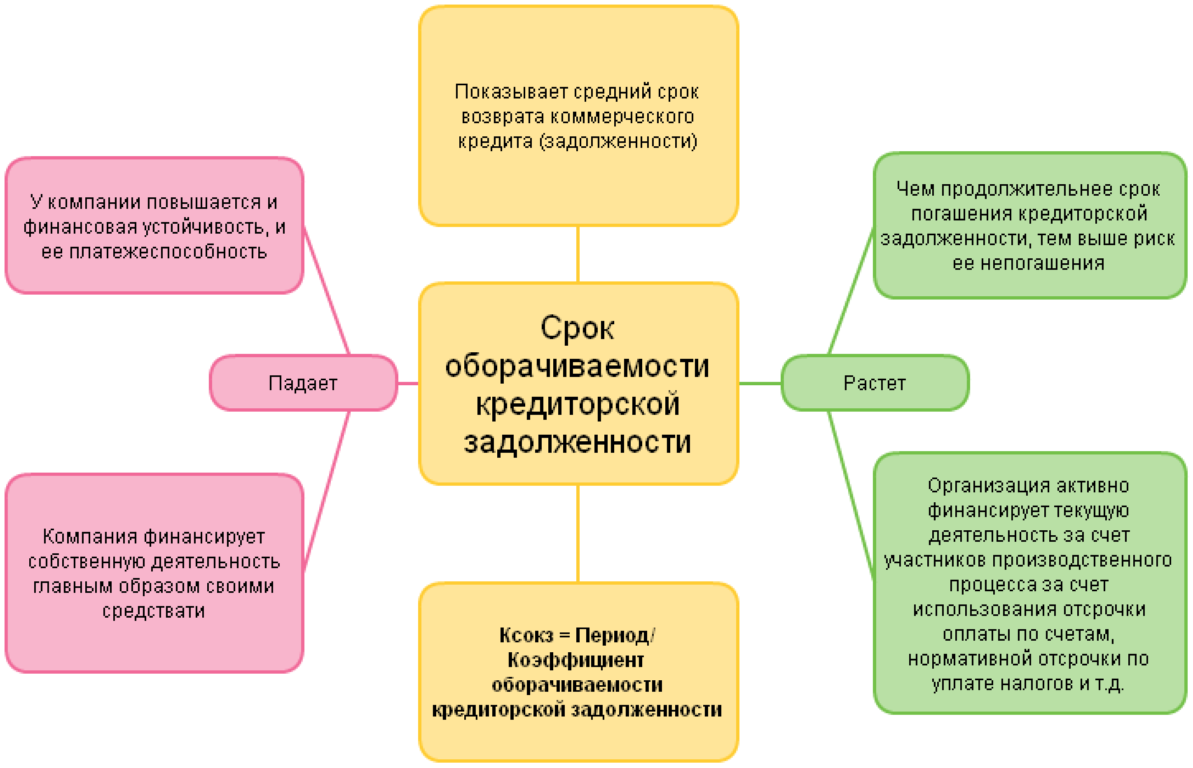

Что показывает срок оборачиваемости кредиторской задолженности?

Что показывает срок оборачиваемости кредиторской задолженности?

Подведем итоги

Наличие кредита создает двойственное ощущение: с одной стороны это указывает на некую несостоятельность компании своевременно платить по своим счетам, а с другой стороны – является хорошим источником денежных средств со стороны, для работы компании в быстроразвивающихся условиях рынка, кредит является спасением.

Чтобы не возникало проблем с просроченной задолженностью предприятию необходимо:

- тщательно следить за коэффициентом дебиторской, для того чтобы не допустить повышение дебиторского долга и не сформировать проблему финансовой устойчивости фирмы;

- не позволять появление просрочки по долгам;

- по возможности стараться увеличить количество потенциальных заказчиков, чтобы уменьшить риск неуплаты заказчикам.

Оборачиваемость финансовых активов можно контролировать, подробнее в этом видео:

Таким образом, можно прийти к логическому выводу, что понижение оборачиваемости приводит к отрицательным последствиям. Проблемы со своевременной оплатой долгов – нешуточная проблема для любой фирмы. Иногда из-за неуплаты кредитов организация может прекратить свою деятельность.

Либо фирма принимает свое долговое обязательство, как дополнительный источник для получения денежных средств. Так или иначе, но для успешной деятельности, организации просто жизненно необходимы различные кредиты, без них сегодня ни одна торговая сфера не работает.

Но чтобы компания работала с повышением доходов, нужно грамотно рассчитывать оборачиваемости кредитного долга, в противном случае организация уйдет в минус и потом закроется, что неизменно приведет к появлению проблем с возвратом долга.

Поэтому прежде чем брать кредиты, нужно тщательно распланировать систему возврата долга, только в этом случае организация будет развиваться и приносить хороший доход своему владельцу.

Заключение

Таким образом при анализе ОКЗ надо учитывать не только фактическую способность организации быстро выплатить все долги поставщикам, но и обращать внимание на то, какими получаются показатели финансовой устойчивости и платежеспособности данной организации. Если цифры крайне низкие, то такая кредиторская задолженность станет отличным «бесплатным» подспорьем для финансирования деятельности предприятия, а вот кредитовать такую организации или нет, нужно решать самостоятельно

Если же оборачиваемость выше нормы, то финансовая устойчивость и платежеспособность от данной организации кредиторам гарантирована

Если цифры крайне низкие, то такая кредиторская задолженность станет отличным «бесплатным» подспорьем для финансирования деятельности предприятия, а вот кредитовать такую организации или нет, нужно решать самостоятельно. Если же оборачиваемость выше нормы, то финансовая устойчивость и платежеспособность от данной организации кредиторам гарантирована.