Как работает «Яндекс.Касса» для самозанятых

Закон обязует самозанятых выдавать чек по каждому платежу от клиентов. В отличие от юрлиц и ИП, им не нужно подключать для этого онлайн-кассу. Чеки выставляются через специальное приложение — «Мой налог».

Её главный плюс в том, что она делает процесс покупки для клиента. Это значит, что вы будете выделяться на фоне конкурентов, которые высылают реквизиты для оплаты каждому покупателю, не могут обеспечить безопасность и принимают только оплату с электронных кошельков. Ваши клиенты смогут:

-

Оплачивать покупки любым удобным способом: с банковской карты, электронного кошелька, Apple Pay, Google Pay и других сервисом;

-

Переводить платёж в любое время дня и ночи до истечения выставленного в счёте срока;

-

Не беспокоиться о безопасности данных при оплате с карты.Компания «Яндекс» выступает гарантом безопасности операций;

-

Переводить деньги в пару кликов, так как процесс оплаты максимально упрощён.

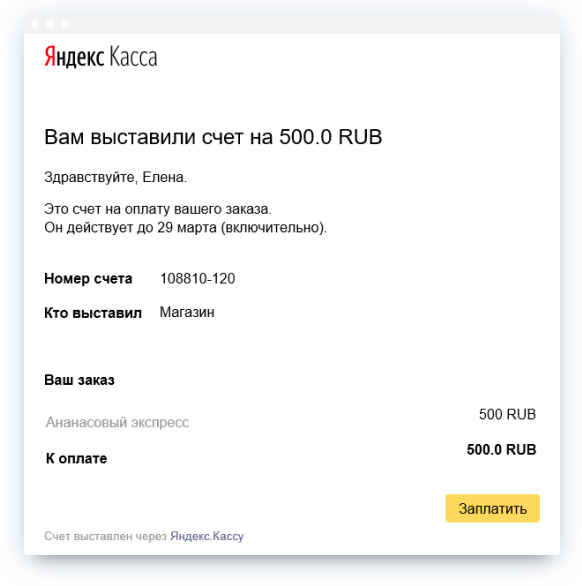

Два способа получить оплату

«Яндекс.Касса» предлагает самозанятым два варианта приёма платежей:

Работать можно и без автоматизации приёма платежей, но «Яндекс.Касса» помогает сэкономить время тем, у кого много клиентов. Вам не придётся круглосуточно быть на связи и общаться с каждым покупателем для согласования суммы платежа и передачи реквизитов для перевода.

Приём платежей на счёт или электронный кошелёк

Подключение «Яндекс.Кассы» для самозанятых упрощает работу с платежами. С помощью сервиса можно получать деньги:

-

на текущий банковский счёт.

-

специальный расчётный счёт для самозанятых.

-

электронный кошелёк «Яндекс.Денег».

Формирование чека через приложение «Мой налог»

По каждой операции самозанятый должен сформировать чек. В отличие от юрлиц и ИП, ему для этого не нужна онлайн-касса, всё делается в приложении «Мой налог». Укажите сумму покупки, название товара и ИНН покупателя, если работаете с ИП или юрлицами. На основе этих данных формируется чек, который будет направлен в налоговую. Покупателю его можно передать по СМС или электронной почте.

«Яндекс.Касса» автоматически составляет и присылает реестр операций за день. Данные за любой период можно выгрузить в личном кабинете и перенести в «Мой налог».

У «Яндекс.Кассы» есть функции, которые отличают её от других платёжных сервисов: рекуррентные платежи, привязка банковской карты, оплата через QR-код, выставление счетов по электронной почти, СМС или мессенджерах.

Нужна ли онлайн-касса самозанятым

К категории самозанятых относят граждан, реализующих услуги и товары, получая небольшой доход непосредственно от заказчиков. Они не зарегистрированы как ИП либо юридические лица.

Присвоение статуса «самозанятый» возможно при соблюдении ряда условий:

- отсутствие наемных сотрудников;

- отсутствие работодателя;

- работа не связана с добычей полезных ископаемых;

- работа не связана с продажей продукции, подлежащей маркировке, подакцизных товаров;

- годовая прибыль менее 2,4 млн р.;

- не осуществляется продажа продукции, купленной с целью последующей реализации.

Распространенные виды деятельности для самозанятых:

- клининг;

- услуги сиделки;

- репетиторство;

- услуги няни.

Нужна ли онлайн-касса самозанятым или они освобождаются от ее применения? В 2018 году их не обязывали использовать кассу нового образца. Но какие изменения самозанятых ожидают в 2019 году?

Как самозанятому подключить и настроить Яндекс.Кассу: краткая инструкция

Чтобы работать с «Яндекс.Кассой» вы должны быть самозанятым налогоплательщиком, то есть зарегистрированы в приложении «Мой налог». Подключение «Яндекс.Кассы» осуществляется в несколько этапов:

-

Зарегистрируйте аккаунт на «Яндексе», если у вас его ещё нет.

-

Пройдите идентификацию в сервисе «Яндекс.Деньги».

-

Отправьте заявку на подключение «Яндекс.Кассы» для самозанятых.

Как только вы отправите заявку, откроется доступ в личный кабинет. Но принимать платежи ещё рано — нужно заполнить регистрационные данные и заключить договор с сервисом «Яндекс.Касса». Зайдите в раздел «Анкета» и заполните все активные поля.

В идеале такую анкету должен заполнять разработчик, но это может сделать и владелец сайта, если он разбирается в технических деталях.

После проверки документов и анкеты вам пришлют номер договора. С этого момента можно настраивать и использовать «Яндекс.Кассу» для приёма платежей.

Нюансы патентной программы

Людям, официально прошедшим регистрацию в качестве самозанятых, предоставляется право использования патентной системы налогообложения. Для этого следует:

- Составить заявление.

- Приложить паспорт и ИНН.

- Передать документацию в ФНС.

- Внести плату.

- Получить соответствующую бумагу.

Патент предусматривает определение территории, на которой разрешено осуществление деятельности.

Важно! В других регионах данное разрешение не действует. Получение патента возможно при ежегодном доходе до 1 млн

рублей, отсутствии наемных работников и совпадении реального вида деятельности с указанным в документе. Налоговики могут потребовать документального подтверждения отсутствия регистрации в качестве ИП. Срок действия патента ограничивается, он не может превышать 1 года

Получение патента возможно при ежегодном доходе до 1 млн. рублей, отсутствии наемных работников и совпадении реального вида деятельности с указанным в документе. Налоговики могут потребовать документального подтверждения отсутствия регистрации в качестве ИП. Срок действия патента ограничивается, он не может превышать 1 года.

Важно! При приобретении патента налог уплачивается единовременно. Патентная система имеет определенные преимущества и для самих самозанятых, и для государства

Плюсы заключаются в:

Патентная система имеет определенные преимущества и для самих самозанятых, и для государства. Плюсы заключаются в:

- Льготах при легализации деятельности, осуществляемой самостоятельно.

- Минимальном налогообложении.

- Получении статуса, аналогичного ИП.

- Вывода из тени людей, работающих нелегально.

- Наполнении госбюджета и всевозможных фондов.

- Сокращении численности получателей пособий в связи с безработицей.

Принимая решение об оформлении в качестве индивидуального предпринимателя или работе на базе патента, следует ориентироваться на объемы деятельности. Если доходы превышают 1 млн. рублей и есть необходимость в найме хотя бы одного работника, придется легализоваться как ИП. Этот вариант подходит и для ведения деятельности по ряду направлениям, в то время как по патенту предусмотрено всего несколько видов деятельности.

Различия между ИП и самозанятостью заключаются в необходимости сдачи отчетности в первом случае и отсутствии таких хлопот во втором. Самозанятым не нужно вести книгу доходов и трат в отличие от предпринимателей. Есть также отличия, касающиеся применения онлайн-кассы.

Эффект для государственного бюджета

Основной целью введения нового налогового режима является повышение прозрачности трудового рынка и вовлечение в процесс уплаты налогов огромное количество самозанятых. Депутаты отмечают, что ставка налога достаточно маленькая, не будет каких-либо серьезных доходов у государства и эффект получится нейтральным, поскольку государству нужно будет потратить серьёзный объем денежных средств на процесс разработки уникальной системы, которые достаточно дорогая.

На сегодняшний день самозанятые скрываются и не осуществляют уплаты сборов, Однако даже, если зарегистрируется хотя бы несколько тысяч человек — это станет признаком того что, был выбран правильный вектор направления. В стране около миллиона самозанятых лиц и их легализация будет только полезна городам и регионам страны. Больше всего от введения специального режима выиграют местные бюджеты, поскольку на сегодняшний день государству нужно за население, которое не работает, осуществлять уплату взносов в ОМС.

Отчетность самозанятых

Для каждого налогового режима предусмотрен регламент предоставления отчетности. Самозанятость — это специальный режим по уплате налога для физлиц, которые занимаются ручным трудом, оказывают личные услуги или сдают в аренду жилую недвижимость. С начала 2019 года все граждане, которые зарегистрировались в качестве самозанятых, обязаны платить налог: 4% при получении дохода от физических лиц и 6% — от юридических.

Как отчитываются самозанятые: все о чеках

Вся деятельность ведется через официальное приложение налоговой службы “Мой налог” либо через специальный банковский сервис (например, “Свое дело” в Сбербанке). Каждый раз при получении дохода самостоятельный работник должен внести данные о прибыли в приложение и выдать чек своему покупателю или заказчику.

Выдавать чек нужно по следующим правилам:

- сразу после оплаты, если покупатель расплатился наличными средствами при личном контакте;

- до 9 числа месяца, следующего за месяцем оплаты, если деньги были переведены безналично либо оплата производилась заочно (не при личной встрече);

- если деятельность ведется через посредника, чек можно не формировать.

Самозанятый может сформировать чек в приложении “Мой налог”, через оператора электронной площадки (например, “Яндекс.Такси”, “Ситимобил”) или через специальный сервис банка (Сбербанк, ВТБ, Альфа-Банк, “Тинькофф”, “Ак Барс” и другие).

Вот так выглядит чек самозанятого.

Плательщик НПД выдает чек на бумажном носителе либо в электронном виде. Чек можно отправить по электронной почте или в мессенджерах. Также можно показать покупателю QR-код, тогда чек сохранится на его устройстве.

Оплата налога

Каждый календарный месяц является новым налоговым периодом для самозанятых. В течение месяца работник вносит все данные о поступающих средствах в приложение “Мой налог”. По окончании периода налоговая служба формирует уведомление о сумме начисленного налога.

Самозанятый получает эту информацию до 12 числа месяца, следующего за отчетным.

Важно! Оплатить налог за доход, полученный в предыдущем месяце, нужно до 25 числа текущего месяца.

Если налог не будет оплачен в установленный срок, ФНС в течение 10 дней пришлет уведомление с требованием об оплате, а также с информацией о штрафах.

Есть исключение: если начисленный налог менее 100 рублей, то обязанность по его оплате переносится на следующий месяц.

Все отчеты самозанятых ведутся онлайн в приложении, подавать декларацию в налоговую службу не нужно.

Онлайн-касса для самозанятых в 2019 году

Нужна ли онлайн-касса самозанятым в 2019 году и как будет фиксироваться их доход?

1.01.2019 г. вступил в силу закон 422-ФЗ от 27.11.2018. Стартовал новый проект, действие которого распространяется на четыре региона: Москва, Московская и Калужская области, Республика Татарстан. Если он окажется эффективным, возможно, в этот список войдет больше регионов.

Проект создан с целью эксперимента и запланирован на 10 лет. Его задача — определить, насколько целесообразно применять новый статус в отношении граждан, которые работают «на себя» и не получают большую прибыль. Теперь им предложено уплачивать налог на профессиональный доход.

Нужна ли онлайн-касса самозанятым в 2019 году в регионах со спецрежимом?

Онлайн-касса для самозанятых в 2019 году не нужна, однако, их деятельность в отдельных регионах облагается налогом. Для ее легализации нужна регистрация в приложении «Мой налог». Через него осуществляются все финансовые операции и формируются чеки.

Прежде всего, нововведение коснется таксистов, разнорабочих, фрилансеров, арендодателей и других «самостоятельных специальностей». Сиделкам, няням, уборщицам и репетиторам дана отсрочка от налоговой оплаты до 31.12. 2019 г.

Условия нового экспериментального режима позволяют не платить:

- НДС (за исключением «ввозного»);

- НДФЛ с прибыли, которая облагается налогом на профдоход;

- взносы в страховой фонд (на добровольной основе — пенсионный взнос).

Профессиональный налог предполагает следующие размеры взносов:

- 4% от дохода с продажи товаров либо услуг физическим лицам;

- 6% от прибыли с услуг, предоставленных юридическим лицам и ИП.

Налог выплачивается каждый месяц до 25 числа. Уведомление о сумме оплаты приходит до 12 числа через приложение. Если сумма окажется ниже 100 рублей, выплата налога переносится на следующий месяц. Декларации сдавать не нужно.

Согласно действующему законодательству, при расчете в приложении обязательно формируется чек и передается покупателю, независимо от формы оплаты. В фискальный документ автоматически вносятся все обязательные реквизиты:

- наименование документа;

- время и дата проведения операции;

- данные о налогоплательщике, в том числе его ИНН;

- данные о проведенной операции, включая сумму расчета и прочее.

Если клиентом является юридическое лицо, необходимо указать его ИНН. Кроме того, фискальный документ должен содержать штрихкод.

В каких случаях самозанятым нужна онлайн-касса?

Самозанятые граждане кассовый аппарат нового образца не используют. Однако есть список доходов, к которым невозможно применить экспериментальный режим:

- с продажи транспорта и недвижимости;

- с реализации ценных бумаг, паев в ПИФах;

- с передачи прав на недвижимость (исключение составляет наем и аренда жилых площадей) и другие, указанные в 422-ФЗ.

При ведении вышеперечисленных видов деятельности на регулярной основе пользоваться условиями спецрежима запрещено. Разовая сделка облагается налогом НДФЛ.

Самозанятым нужна онлайн-касса в том случае, когда их сфера деятельности идет вразрез с обязательными условиями, предусмотренными законодательством (используется труд наемных рабочих, годовой доход выше 2,4 млн рублей и прочее). В этом случае они переходят в категорию ИП и уже не относятся к самозанятым.

За нарушения либо срывы сроков передачи данных о проведенных операциях установлены штрафы в размере 20 % от суммы платежа. При повторном нарушении, если с момента оплаты предыдущего штрафа не прошло полгода, вводятся санкции в размере полной суммы расчета. Однако сотрудники налоговой инспекции пообещали не наказывать граждан в первый год существования экспериментального налогового режима.

Как самозанятым регистрировать кассу

Для самозанятых не требуется предоставлять в налоговую декларацию. Также касса для самозанятых не нужна. Вся основная информация будет отправляться в налоговую при помощи приложения через Интернет «Мой налог». Человек, который получает доход, решает самостоятельно, какие поступления будут считаться доходами, а какие нет. Также имеется возможность привязать к приложению карту. С нее автоматически будет списываться налог.

Обратите внимание! Система «Мой налог» предоставляет услугу автоплатежа. Налоговая самостоятельно будет списывать и перечислять деньги со счета

Также взаимодействие с налоговой способен осуществлять банк или оператор специальной торговой площадки. Список финансовых организаций и площадок, которые будут уполномочены в решении данного вопроса, будет прописан в приложении. В программе можно работать на ПК, планшете или смартфоне.

Существует несколько методов, которые позволяют стать плательщиком налога НПД:

- заполнить заявку о необходимости постановки на учет. Переправить с помощью приложения сканы паспорта и личной фотографии;

- заявку отправить при помощи личного кабинета на официальном сайте налоговой. Здесь паспортные данные и фотография не требуются;

- подать заявку в банк о необходимости регистрации в ФНС. Подписание документа происходит электронной подписью. Фотография не нужна.

Регистрация в налоговой

Важно! Если в бумагах имеются противоречия, или заявитель не соответствует необходимым требованиям, то налоговая в постановке на учет отказывает. Если причины для отказа отсутствуют, то налоговая ставит заявителя на учет с даты, которая указана в заявке

Чтобы произвести снятие с учета, необходимо заявление самого гражданина или инициатива налоговой. ФНС снимает с учета в случае, когда плательщик налога не соответствует требованиям, прописанным в законе. О том, что произведена постановка на учет или снятие с учета, налоговая оповещает в форме уведомления, которое направляет через приложение «Мой налог».

Оформление заявки

Дополнительные возможности Яндекс.Кассы

После формирования счёта клиенту приходит сообщение с официального номера «Сбербанка» 900 с указанием названия магазина, суммы платежа и кода оплаты, который он отправляет в ответном сообщении. Все сообщения бесплатны — как для клиента, так и для владельца магазина.

Удобно для предпринимателей, которые продвигают бизнес через соцсети. Можно обсудить с клиентом заказ и сразу скинуть ссылку на оплату — не нужно никуда переходить.

Эта функция бесплатна для всех пользователей «Яндекс.Кассы» и помогает доносить до клиентов важную информацию: акции, скидки, обновления ассортимента и т. д.

При отмене заказа или отсутствии товара на складе деньги можно вернуть обратно в пару кликов, без комиссий.

Эта опция упрощает расчёты с организациями: они могут платить физлицам как обычные покупатели, без платёжных поручений.

Подробные инструкции по настройке дополнительных опций можно посмотреть в руководстве Яндекс.Кассы.

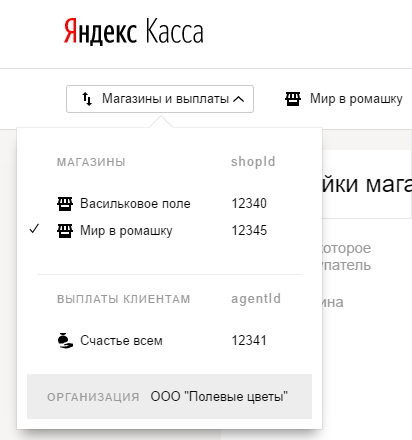

Возможности личного кабинета Яндекс.Кассы

Личный кабинет — это инструмент для работы с «Яндекс.Кассой»: приёма платежей, отслеживания статистики, выплат клиентам. Он работает и на ПК, и на мобильных устройствах. Даёт возможности:

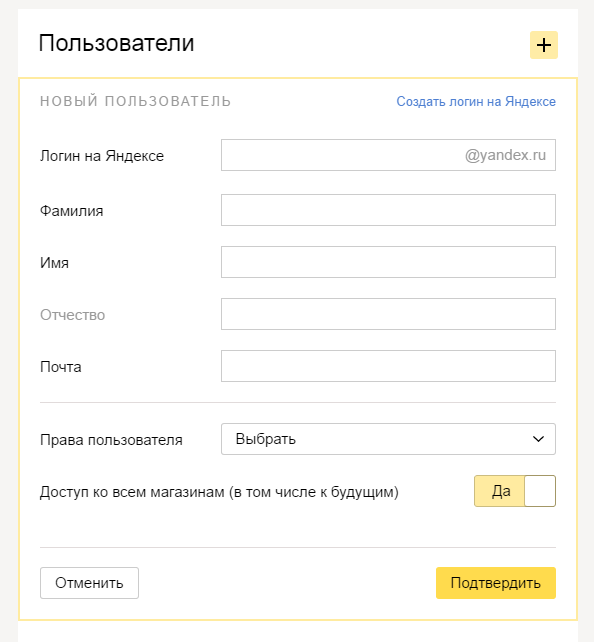

В личном кабинете может работать несколько человек. В нём предусмотрено 4 роли с разными правами: Владелец, Администратор, Оператор, Разработчик.

Добавить нового пользователя можно по форме:

Выручка, количество платежей и средний чек отображаются в виде диаграммы. Также в истории доступна статистика за выбранный период.

Полные и частичные возвраты при сумме транзакции не менее рубля. Для подтверждения операции нужно ввести пароль из SMS, которое придёт на привязанный к аккаунту номер. Если в магазине включена фискализация, в деталях платежа нужно отредактировать количество товара с учётом возврата. Сервис автоматически пересчитает сумму покупки и сформирует заявку на возврат.

6. Выгружать операции в виде CSV-файлов (формат, который читается в таблице Excel). Актуально для сотрудников, которые занимаются логистикой и бухгалтерией.

В личном кабинете «Яндекс.Кассы» можно подключать платежи и работать с ними, отслеживать статистику и историю операций, оформлять возвраты, изменять данные магазинов и настройки оплаты, общаться со службой клиентской поддержки.

Самозанятость понятие и особенности

В нормативных актах нет четкого перечня специальностей, которые считаются самозанятостью. Объясняется это очень просто. В число профессий, подходящих под данную категорию, входят художники, фотографы, журналисты, копирайтеры и многие другие специализации. Представители каждой профессии могут работать как на условиях самозанятости, так и с официальным оформлением в соответствующей организации.

Понятие самозанятости все еще находится в стадии разработки, но определяющим параметром служит осуществление деятельности исключительно собственными усилиями. Самозанятый человек не вправе нанимать персонал.

Репетиторы, уборщики помещений жилого назначения, а также люди, осуществляющие уход за лицами, которые в этом нуждаются, получили возможность официального оформления в качестве самозанятых. До окончания 2018-го им были предоставлены «налоговые каникулы» – период, на который их освободили от выплаты налогов. После этого им следует зарегистрировать ИП либо прекратить свою работу.

Какую онлайн кассу для компании выбрать

Контрольно-кассовая техника условно делится на несколько категорий.

- Автономная онлайн-касса — это устройство достаточно старого образца с доработкой для установки накопителя фискального типа / модуля интернет связи. Их стоимость низкая, однако в силу этого отсутствуют возможности для какой-либо автоматизации процессов.

- Смарт-терминал дает возможность автоматизировать любую кассовую операцию, товароучет. На таком терминале легко работать с большого размера базой товаров, планировать различные акции и программы скидок.

- Фискальный регистратор по сути является небольшим принтером чеков. У него нет клавиатуры, дисплея и он используются при работе в сети pos-системы.

Выбирая устройство для соблюдения закона не нужно пользоваться правилом: «Чем выше стоимость, тем лучше качество». Идеальный аппарат — это то устройство, с которым удобно работать и которое дает возможность автоматизации привычных действий оператора.

Немного облегчить процесс выбора может помочь государственная компенсация за приобретение, модернизацию программного обеспечения. Самостоятельно можно получить от государства налоговый вычет на сумму не более 18 000 рублей. Если приобрести не одно устройство, то полагается кратная компенсация.

Частые вопросы по работе физлиц с Яндекс.Кассой

Сколько стоит подключение к сервису?

Нисколько. Плата за подключение и абонентская плата не предусмотрены. Оплата за транзакции начисляется согласно тарифам конкретной платёжной системы.

Куда поступают деньги после приёма платежей?

На привязанный к личному кабинету банковский счет или кошелек в системе «Яндекс.Деньги» — зависит от того, что вы укажете в настройках.

Можно ли принимать платежи без сайта?

Можно. Для этого нужно сделать ссылку-визитку по готовому шаблону в сервисе «Яндекс.Деньги». Кликая по этой ссылке, клиент переходит на форму оплаты. Через визитку можно платить только с банковской карты или кошелька на «Яндексе».

Могут ли самозанятые принимать оплату от нерезидентов РФ?

Могут. Для этого нужно подать заявку на приём платежей с карт, выпущенных не в России. Свяжитесь с персональным менеджером через личный кабинет.

Если платеж отклонен, взимается ли с него комиссия?

Нет. Сервис берет комиссию только с успешно проведенных платежей.

Что будет, если мой оборот как самозанятого превысит 2,4 млн рублей в год?

Это максимальный порог прибыли для физических лиц в статусе самозанятых. По достижении этой цифры «Яндекс.Касса» перестанет принимать платежи до конца года. Но перед этим с вами свяжется менеджер сервиса и сообщит о приближении к лимитному значению.

Обязательно. Он заключается при подписании основного пакета документов и предоставляется в виде сканов.

Какие есть сервисы похожие на «Яндекс.Кассу»

Из многочисленных сервисов приема платежей более-менее конкурентные решения для самозанятых может предложить только «Робокасса». Комиссия за приём платежей составляет 3,9 % против 3,5 % у «Яндекс.Кассы». Но с ростом оборота эта комиссия может снижаться, тогда как у «Яндекс.Кассы» она пока фиксированная.

Заключение договора с самозанятым

По закону самозанятые могут сотрудничать как с физическими лицами, так и с юридическими. До появления особого спецрежима организации работали с частными лицами по договорам найма, т.е. гражданин являлся сотрудником фирмы. В этом случае компания не только платила работнику за услуги (зарплата), но и отчисляла в налоговую НДФЛ, платила взносы в ПФР и ФФОМС. На партнерских правах заключались агентские договора только с такими же ИП и юрлицами (ООО).

Теперь организация может воспользоваться услугами или приобрести товары у физлица, который не является ее сотрудником, но для этого нужно заключить договор юридического лица с самозанятым.

Как заключить договор с самозанятым лицом

Предварительно нужно проверить статус физлица, действительно ли он является самозанятым. Сделать это можно на сайте npd.nalog.ru/check-status либо запросить справку о статусе в качестве самозанятого. Далее заключается стандартный договор ГПХ (гражданско-правового характера) с самозанятым гражданином.

Обратите внимание на следующие моменты:

- В договоре с физическим лицом обязательно должен быть прописан его статус в качестве самозанятого. В противном случае документ может быть переведен в статус трудового и тогда на организацию ложится обязанность по уплате налога и взносов за работника.

- Отдельно пропишите ответственность самозанятого за убытки, которые понесет фирма в случае, если исполнитель будет укрываться от уплаты налога на профдоход.

- При каждой оплате требуйте с исполнителя чек.

Приведем пример фрагмента договора на оказание услуг с самозанятым.

Также к договору подряда можно прикладывать акт выполненных работ, в котором будут перечислены все оказанные услуги.

Для справки: можно заключить договор аренды с самозанятым, например, если физлицо хочет использовать для работы кабинет в офисном здании организации. В этом случае деньги будет получать фирма, а не физлицо. Также и организация может брать в аренду у частного лица недвижимость, но только жилую, например, для своих сотрудников в период командировки. Напомним, что самозанятый не может сдавать в аренду коммерческие помещения.

“Подводные камни”

Важно! Организация, которая сотрудничает с самозанятым, НЕ является его налоговым агентом.

Сотрудничать с физлицом, который является самостоятельным плательщиком НПД, для юрлица выгоднее, чем нанимать его в качестве сотрудника на работу, когда налог на доходы физ. лица и страховые взносы платит организация. Но не торопитесь просить своих сотрудников уволиться и перейти в статус самозанятых, налоговая это быстро выявит и доначислит все неуплаченные налоги, а также предъявит штраф за нарушение трудового законодательства.

Дело в том, что по закону прежний или действующий работодатель не может являться покупателем или заказчиком у самозанятого. Бывшим считается работодатель, на которого работник официально трудился в течение последних двух лет (по ФЗ №422 от 27.11.2018 года, п.8 ч.2 ст.6).

Также ФНС заинтересуется фирмой, которая регулярно платит самозанятому, особенно если платежи совпадают с датой массовой выплаты зарплаты другим сотрудникам и размер перечислений будет примерно равен средней зарплате работникам подобной специализации.

Может ли самозанятый работать по трудовому договору

Рассмотрим вопрос совмещения самозанятости и трудового договора. По закону человек имеет право официально работать и получать дополнительный доход, но нельзя оказывать услуги в качестве самозанятого для своего работодателя, в том числе на которого трудился в течение последних двух лет.

Инженер может работать на заводе и получать дополнительный доход от сдаваемой квартиры. Учитель в школе может работать по трудовому договору, но по вечерам заниматься репетиторством и брать оплату с частных лиц — учеников. Но школа не может нанять учителя как самозанятого для ведения дополнительных кружков.

Договор между самозанятыми

Могут ли самозанятые заключать договор об оказании услуг друг с другом? Да, такое возможно, особенно, если каждая сторона является по-совместительству индивидуальным предпринимателем.

Стоит иметь в виду, что по закону плательщик НПД не должен нанимать сотрудников для осуществления деятельности в качестве самозанятого. Поэтому, если налоговая признает такой договор самозанятого с физическим лицом, оказывающим услуги, трудовым, могут быть штрафы.