Электронная цифровая подпись — ЭЦП. Сколько стоит, где получать

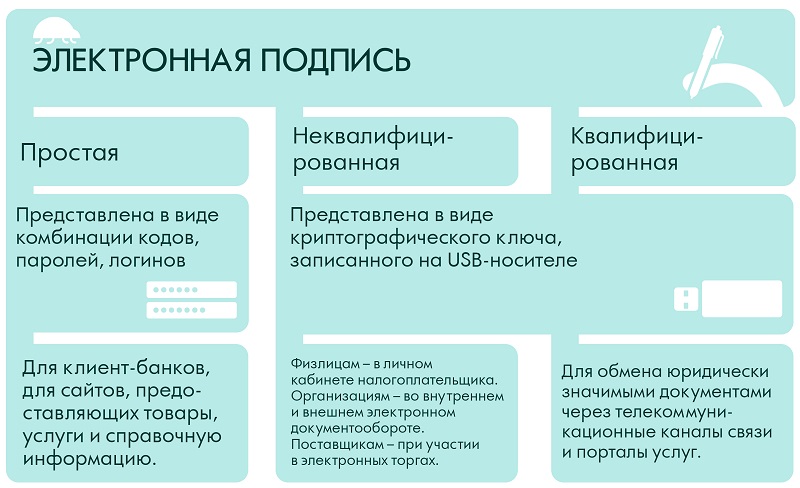

Дистанционное оформление документов имеет обратную сторону. Для заверки информации нужна электронная подпись — ЭЦП. Это люто закодированный файл, ключ от которого есть только у вас. Таким образом, прикрепляя этот файл к документам, вы подтверждаете, что информацию подписываете лично. Разновидностей ЭЦП три, нам понадобится самая крутая — усиленная квалифицированная.

Крутая она потому, что при ее создании используется криптографическое шифрование, одобренное Федеральной службой безопасности. Только усиленная квалифицированная подпись имеет ту же юридическую значимость, что и собственноручная, на бумаге.

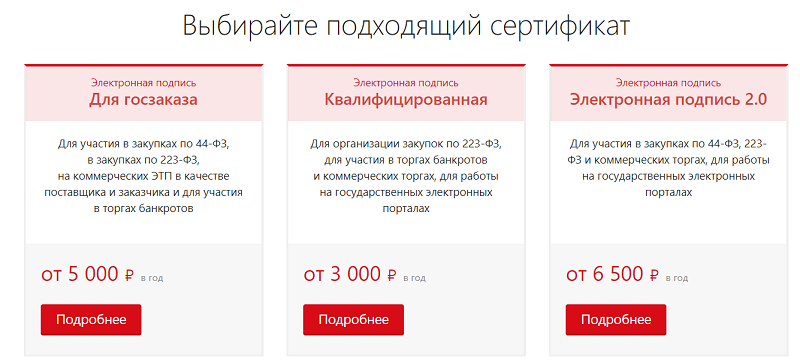

Обзавестись такой штукой можно в удостоверяющих центрах, аккредитованный Министерством коммуникаций и связи. Стоимость услуги в 2020 году составляет полторы тысячи рублей и больше. На цену влияет территориальное расположение центра, степень срочности и другие факторы. Максимальные расценки могут приближаться к 5 тысячам рублей.

Для получения ЭЦП нужны все документы ИП, а также личный паспорт и пенсионное свидетельство. Нужно написать заявление и оплатить квитанцию. Срок изготовления — от 1 дня до двух недель.

Онлайн-ККТ и наемная рабочая сила

Усилия Правительства РФ направлены на то, чтобы сделать применение онлайн-кассовых аппаратов в хозяйственной жизни страны повсеместным. Однако для некоторых категорий налогоплательщиков законом предусмотрены отсрочки по переходу на использование ККТ до 01 июля 2021 года. Как правило, это представители микробизнеса, для которых приобретение таких устройств, а также их обязательная регистрация будут слишком затратными мероприятиями. Перечислим категории этих налогоплательщиков:

Индивидуальные предприниматели без персонала.

Закон разрешает им не использовать в своей деятельности кассовые аппараты вне зависимости от того, в какой именно сфере деятельности они работают. Однако здесь присутствует исключение: если предприниматель занимается перепродажей покупных товаров, то установить кассу он уже должен.

Логика освобождения от установки ККТ в том, чтобы не создавать дополнительных обязательств для тех, кто занимается, фактически, малопроизводительным кустарным трудом. Коммерческая деятельность к данному труду не относится – экономически она более эффективна и прибыльна.

Однако законодатель никак не описывает разграничений, когда можно считать, что кустарь занимается перепродажей. К примеру, если, вырезая матрешки из дерева, он продал их вместе с корзиной, которую предварительно купил на рынке – будет ли это являться фактом коммерческой деятельности, требующей установки онлайн-ККТ.

Или если индивидуальный предприниматель сам (без помогающих ему физических лиц) будет приобретать те же матрешки в магазине, упаковывать их красиво и перепродавать уже дороже (в связи с наличием у товара более красивой упаковки). Может ли считаться такая деятельность уже коммерческой? А если матрешки у него будут проходить дополнительную обработку на токарном станке? Четкие критерии разграничения деятельности здесь не определены.

- Индивидуальные предприниматели на патенте, попадающие под освобождение от использования ККТ. У таких предпринимателей также не должно быть наемной рабочей силы.

- ИП на ЕНВД (без наемных работников) получили отсрочку на установку ККТ и теперь обязаны перейти на их использование до 01.07.2021.

- ИП, ведущие свою деятельность в труднодоступных и отдаленных населенных пунктах. (Такое «освобождение» связано с банальной технической невозможностью наладить использование онлайн-ККТ из-за отсутствия зоны радиопокрытия).

- ИП, которые заняты торговлей газетами и журналами на бумажных носителях.

Итак, индивидуальные предприниматели, у которых отсутствует наемная рабочая сила, находящиеся в следующих налоговых режимах: ОСНО, ЕНВД или на патенте, кассовые аппараты могут не использовать, как минимум, до 01.07.2021 года. (Но скорей всего, отсрочку будут продлевать).

Штрафные санкции для ИП на упрощенке

Все старые модели кассовых аппаратов обязательно нужно сменить на новые кассы-онлайн, которые поддерживают функцию передачи фискальных сведений в налоговую службу. Если предприниматель нарушит закон и не перейдет на ККТ после 30 июля, ему грозят штрафы. Санкции регламентированы в статье 14.5 КоАП РФ. Положение определяет фиксированный размер выплат:

- от 25 до 30 % от общей прибыли без применения кассы — здесь зафиксирована величина обязательного штрафа, составляющая не меньше 10 тыс. руб. и не больше 30 тыс. руб.;

- если произойдет повторное нарушение, и сумма от реализации товаров без использования нового прибора превысит 1 млн руб., бизнесмена лишат права вести деятельность на период до 90 дней.

Важно! В исключительных случаях на предпринимателя, использующего спецрежим УСН, налагаются повышенные санкции. Сумма может доходить до 100 % от суммы проданных товаров через обычную кассу

Кроме того, в законодательстве предусмотрены наказания за применение контрольно-кассовой техники не по правилам. Если регистрация ККТ выполнена не должным образом, а на чеках отсутствуют штрих-коды, госорганы выписывают штрафы на сумму от 3000 руб. и выше.

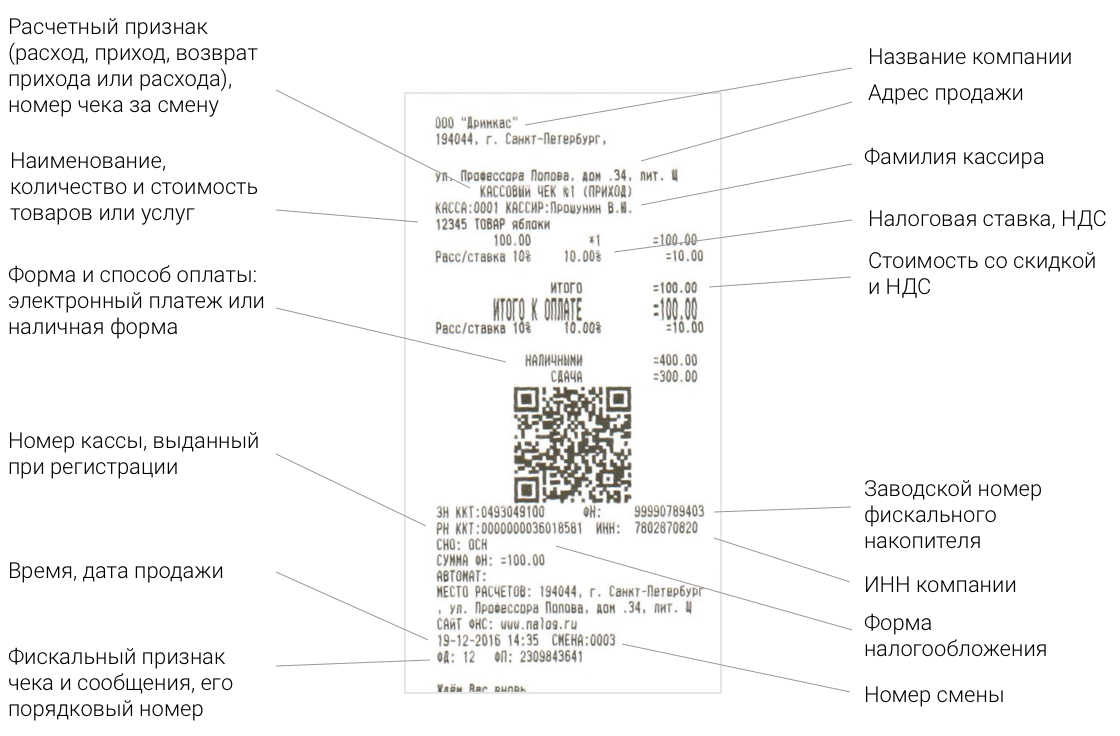

Так должен выглядеть чек, распечатанный через ККТ

Если продавец не выдает клиенту чек при оплате за реализацию товара или оказание услуг по ремонтным, строительным работам, сдачи недвижимости в наем, то величина штрафа возрастает до 10 тыс. руб. В случае, когда налоговый отчет передали с просрочкой, санкции составят 3000 руб.

Обратите внимание! Если предприниматель работает в населенном пункте, деревне, регионе, где численность населения не превышает 10 тыс. жителей, по Федеральному закону № 616 от 5 декабря 2016 г., он может пользоваться специальными кассовыми приборами без подсоединения к Интернету

Но обязательно соблюдение условия — устройство должно сохранять фискальные сведения для последующей отправки их в налоговую инспекцию.

Таким образом, главное отличие кассы онлайн от простого устройства состоит в принципе ее функционирования: сведения о каждом пробитом чеке отправляются в ИФНС. В них указываются позиции купленных товаров, их количество, и сколько составляет общая сумма. Цена кассового прибора зависит от сложности модели. Обычный беспроводной аппарат стоит 20 тыс. руб. Противоударный вариант обойдется предпринимателю в 60 тыс. руб*. В любом случае покупать его придется, чтобы не заработать штраф или совсем лишиться бизнеса.

*Цены указаны на июль, 2019 г.

ККТ и интернет-магазин

Во-первых, заказ онлайн не равен безналичному расчету. Конечно, если все операции со своими клиентами у вас проходят банковскими переводами, то ККТ не нужна. Это есть исключение № 1, указанное ранее.

Во-вторых, проблема с выбиванием чека во время оплаты заказа онлайн фактически решена. Чек должен формироваться в момент оплаты, и, если клиент платит онлайн, то и чек вы формируете в режиме онлайн – так как теперь вы можете сформировать его в электронном виде и отправить на почту клиента. Если у вас проходят только такие расчеты, то вы можете ставить кассу модели, которая не предусматривает наличие печатающего устройства, так как оно вам просто не нужно.

Ну и при выбивании чека курьером (когда оплата наличная при доставке) касса, конечно же, нужна. Кассовый аппарат должен быть у курьера с собой. Не хотите заморачиваться с мобильными кассами – обращайтесь к курьерским службам доставки, чеки будут выбивать они.

Если ранее был непонятен момент: нужно ли использовать ККТ при расчетах электронными средствами платежа, то Минфин, в своем письме №03-01-15/3438 от 23.01.2018г., дал подробные разъяснения и утвердительно ответил на этот вопрос – Да, нужно! Но при этом сохраняются те же условия, для тех, кто по действующему законодательству, может не применять ККТ до 1 июля 2018г.

Нужна ли онлайн-касса для ИП на УСН?

ИП, применяющий УСН обязаны применять онлайн-кассу в следующих случаях:

- проведение расчёта с использованием автоматических устройств;

- реализация подакцизных товаров;

- реализация следующих непродовольственных товаров на розничных рынках, ярмарках, в выставочных комплексах ():

| Наименование товара | ОКВЭД |

| Ковры и ковровые изделия | 13.93 |

| Одежда, кроме: | 14 |

| белье нательное | 14.14 |

| платки носовые из текстильных материалов, кроме трикотажных или вязаных | 14.19.23.110 |

| изделия чулочно-носочные трикотажные или вязаные | 14.31 |

| Кожа и изделия из кожи, кроме: | 15 |

| детали обуви из кожи; вкладные стельки, подпяточники и аналогичные изделия; гетры, гамаши и аналогичные изделия и их детали | 15.20.4 |

| Древесина и изделия из дерева и пробки, кроме мебели; изделия из соломки и материалов для плетения, кроме: | 16 |

| принадлежности столовые и кухонные деревянные | 16.29.12 |

| изделия корзиночные и плетеные | 16.29.25.140 |

| Вещества химические и продукты химические | 20 |

| Средства лекарственные и материалы, применяемые в медицинских целях | 21 |

| Изделия резиновые и пластмассовые | 22 |

| Продукты минеральные неметаллические прочие | 23 |

| Оборудование компьютерное, электронное и оптическое | 26 |

| Оборудование электрическое | 27 |

| Машины и оборудование, не включенные в другие группировки | 28 |

| Средства автотранспортные, прицепы и полуприцепы | 29 |

| Средства транспортные и оборудование, прочие | 30 |

| Мебель | 31 |

| Инструменты музыкальные | 32.2 |

| Товары спортивные, кроме: | 32.3 |

| предметы снаряжения рыболовных снастей и удилищ | 32.30.16.120 |

| приманки искусственные и предметы их оснащения | 32.30.16.140 |

| Приспособления ортопедические | 32.50.22.120 |

Пример:

ИП Петрова П.П. производит вязаные изделия из пряжи заказчика, что является бытовой услугой, позволяющей работать без онлайн-кассы до 01.07.2020 г. После 01.07.2020 г. обязанностью ИП Петровой П.П., применяющей УСН, будет являться применение онлайн-кассы.

Читайте так же ⇒ \”Налоговый вычет за онлайн кассу\”

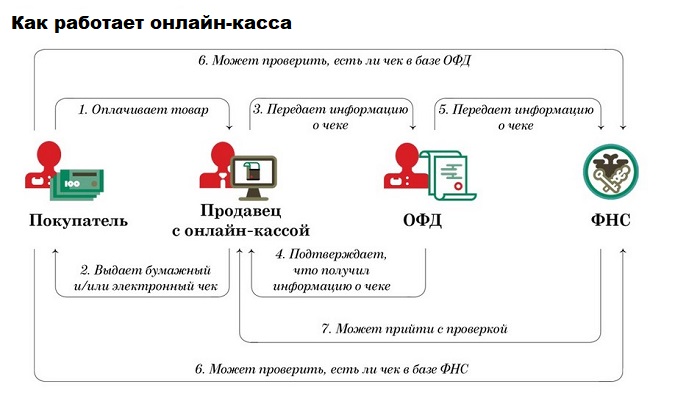

Как функционирует онлайн-касса

Главное отличие ККТ нового образца в том, что все фискальные документы теперь хранятся не только в памяти кассового аппарата. В момент продажи устройство преобразует документ в зашифрованный электронный файл, который отправляется в облачное хранилище информации. Оттуда цифровую копию чека в любой момент может запросить налоговый инспектор. Не один чек, конечно, а все чеки за отчетный период.

Так налоговики контролируют правильность расчета налогов. Вашу декларацию в любой момент могут сверить с данными онлайн-кассы, и если найдут расхождения, то налог доначислят. Так что указывать в отчетах неверную информацию не имеет смысла. Так, по мнению авторов закона, уменьшится количество налоговых преступлений и улучшится собираемость налогов.

Мы упомянули облачный сервис для хранения электронных чеков. Расскажем о нем подробнее.

Какая модель онлайн-кассы подойдет для вашего бизнеса

Для дистанционной торговли лучше всего выбрать виртуальную кассу. Такую услугу предоставляют компании по автоматизации торговли, операторы фискальных данных и некоторые банки. Суть в том, что никакое устройство покупать не нужно. Все происходит при помощи все тех же облачных технологий. Нужно просто подключить услугу расчетно-кассового обслуживания и продавайте себе на здоровье.

Небольшой магазинчик

Если номенклатура товаров небольшая и число продаж не исчисляется сотнями, вам подойдет смарт-терминал. Это универсальный кассовый аппарат с сенсорным экраном и принтером чеков. К нему можно подключить банковский терминал, сканер штрих-кода и другое дополнительное оборудование.

Главное преимущество смарт-терминала — самодостаточность. Ничего дополнительно покупать не надо — устройство полностью готово к работе. Стоимость популярной модели Эвотор 7.2 — около 20 тысяч рублей.

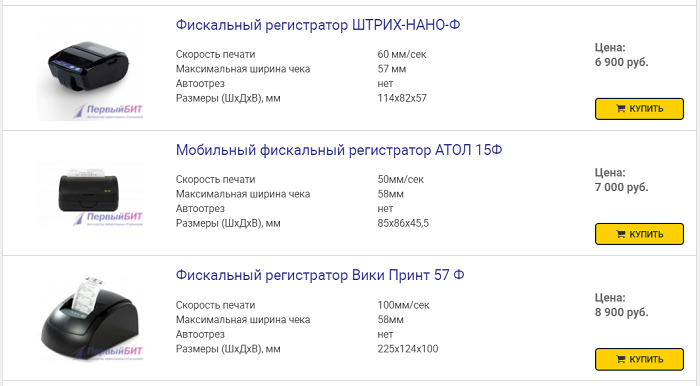

Можно пойти другим путем и купить фискальный регистратор. Но к нему потребуется устройство для ввода данных — клавиатура и монитор, а также программное обеспечение. Зато стоит фискальный регистратор куда дешевле — от 6 тысяч.

Гипермаркет

Для большого магазина с сотнями товаров подойдет POS-система. Это навороченный комплекс с большой скоростью работы. Здесь есть фискальный регистратор, специальная клавиатура, один или несколько экранов, система для работы со скидочными картами и многое другое.

Стоят такие системы уже дороже. За модель начального уровня придется заплатить от 40 тысяч рублей, продвинутые модификации продаются за несколько сотен тысяч.

Вендинговые автоматы

Для торговых машин по продаже кофе, шоколадок и чипсов нужны особые онлайн-кассы. Они не имеют клавиш и экрана, а все управление осуществляется самим вендинговым автоматом. Смонтировать устройство самостоятельно не получится — для этого нужна квалификация. При монтаже торговый автомат разбирается и касса устанавливается внутри него.

Курьеры, такси

Предпринимателям, работающим на выезде нужны переносные кассовые аппараты. Они небольшие по размеру, имеют автономное питание от аккумуляторной батареи и соединяются с сетью по мобильной связи. Многие модели имеют функцию приема банковских карт.

Для таких онлайн-касс нужна сим-карта сотового оператора. У них есть линейки тарифов, созданных специально для контрольно-кассовой техники. Стоят они недорого: около 100 рублей в месяц. Большинство стационарных касс также предусматривают работу с сим-картами.

Фискальный накопитель

ФН — это маленькое запоминающее устройство внутри ККТ. Служит для хранения данных в тех ситуациях, когда нет связи со всемирной паутиной. Кроме этого, устройство отвечает и за отправку данных. Каждый чек подписывается электронной подписью и улетает на сервер ОФД.

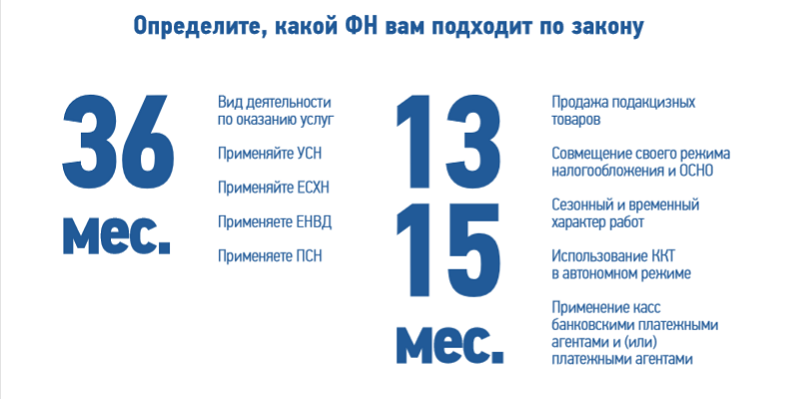

Здесь есть небольшая засада. Накопитель имеет ограниченный срок действия, после истечения которого устройство необходимо менять на новое. Есть накопители на 13, 15 и 36 месяцев. Стоимость устройства, рассчитанного на 13 месяцев работы, составляет от 6000 рублей. Плюс работы по замене. Но это все равно дешевле, чем обслуживание классической кассы с ЭКЛЗ. Кто помнит, там еще нужен был обязательный договор с центром техобслуживания — ЦТО. Для онлайн-касс это требование отсутствует, но мы все равно настойчиво рекомендуем оформить техническое сопровождение онлайн-кассы со специализированной организацией. Это избавит вас от перебоев в работе и позволит оперативно решать проблемы, связанные с выходом устройства из строя.

Ответственность за отказ в применении онлайн-кассы

За несоблюдение законодательства и отсутствие онлайн-кассы предусмотрены значительные штрафы как для юридических лиц, так и для индивидуальных предпринимателей:

| Лицо, нарушившее законодательство | Размер административного штрафа (руб.) |

| Отсутствие или неиспользование онлайн-кассы | |

| Должностное лицо | 25-50% суммы, вырученной без использования онлайн-кассы (минимум 10 000 рублей) |

| Юридическое лицо или индивидуальный предприниматель | 75-100% суммы, вырученной без использования онлайн-кассы (минимум 30 000 рублей) |

| Повторное неиспользование онлайн-кассы (вырученная сумма превышает 1 000 000 рублей) | |

| Должностное лицо | Отстранение от занимаемой должности сроком до 1 года |

| Юридическое лицо или индивидуальный предприниматель | Приостановка деятельности компании сроком до 90 суток |

| Использование онлайн-кассы, не отвечающей требованиям к онлайн-кассам | |

| Должностное лицо |

|

| Юридическое лицо или индивидуальный предприниматель |

|

| Нарушение правил работы с онлайн-кассой (сроки регистрации, условия регистрации и т.д.) | |

| Должностное лицо |

|

| Юридическое лицо или индивидуальный предприниматель |

|

Обязательна ли касса для ИП на УСН

ФЗ обязывает юридических лиц и предпринимателей внедрить ККТ, которые будут передавать с помощью Интернета данные о расчетах через ОФД. Оборудование ведет полный учет продукции.

С 1 июля 2019 г. необходимо установить ККТ почти всем предпринимателям. Нововведения коснутся всех спецрежимов, в том числе УСН. Отсрочка до 2019 года предоставлялась тем бизнесменам, которые попадают под следующие критерии:

- не имеют наемных работников, если заключен договор хотя бы с одним сотрудником, то отсрочка их не коснется;

- занимаются бизнесом в отрасли общественного питания — продажа кофе, выпечки и торговли.

Но уже с 1 июля 2019 г. все ИП должны работать с онлайн-кассой. Фирмы и ИП, применяющие упрощенку, не имеют преимуществ перед обычными режимами.

Важно! Эксперты рекомендуют не затягивать с покупкой прибора. Некоторое время уйдет на оптимизацию техники, ознакомление с ней

Упрощенка и ККМ: нужна касса или нет

На этот вопрос отвечает закон № 54-ФЗ от 22.05.03 г. (ред. от 03.07.2016г.), регламентирующий применение контрольно-кассовой техники при ведении расчетов наличными деньгами или с использованием электронных средств платежа. Причем смотреть нужно последнюю редакцию закона, которая вводит обязательное использование онлайн-касс. Согласно тексту нормативного акта, обязанность использования кассы касается всех организаций и ИП, реализующих товары (работы или услуги), если расчет происходит наличными деньгами, банковской картой или электронными средствами платежа. Но как всегда есть несколько исключений.Исключение № 1: если вы производите все расчеты через расчетный счет — по безналу. Да, в таком случае ККТ не обязательна, по сути, тогда она просто не нужна вам. Но тут есть другой вопрос: все ли ваши клиенты готовы к таким условиям оплаты? Например, с физлицами осуществлять безналичный расчет может быть проблематично.

Исключение № 2: при оказании услуг для населения вы вправе не применять ККТ, но тогда нужно обязательно выписывать бланк строгой отчетности (по ним, кстати, есть свои нормативные акты, регламентирующие форму, учет, порядок их хранения, а также уничтожения). Исключение действует до 01.07.2018 года.

Исключение № 3: если вы ведете деятельность в географически отдаленных местах (перечень утверждается законодательно), при этом вы обязаны по требованию клиента выдавать ему документ об оплате. Если вашей местности нет в таком перечне – касса нужна.

Исключение № 4: аптечные и фельдшерские пункты в сельской местности.

Исключение № 5: если вы осуществляете некоторые специфические виды деятельности.

Среди них:

- продажа водителем или кондуктором в салоне автотранспортного средства проездных документов / билетов и талонов для проезда в общественном транспорте;

- торговля на розничных рынках, ярмарках, в выставочных комплексах (но если речь идет о магазине, киоске, павильоне, палатке, находящихся на таком рынке или ярмарке, то исключение не действует и касса нужна);

- торговля в киосках мороженым, безалкогольными напитками в розлив;

- торговля из автоцистерн квасом, молоком, живой рыбой, сезонная торговля в развал овощами;

- прием у населения стеклопосуды и утильсырья, за исключением металлолома и драгкамней;

- ремонт и окраска обуви;

- вспашка огородов и распиловка дров;

- сдача ИП в аренду жилых помещений, принадлежащих на праве собственности.

Весь список можно посмотреть в п. 2 ст. 2 названного выше закона.

Исключение № 6: ККТ можно не применять при оказании услуг по проведению религиозных обрядов и церемоний, а также при реализации предметов религиозного культа и соответствующей литературы в культовых зданиях / сооружениях и относящихся к ним территориях.

В итоге, получается, что ни правовая форма, ни применение УСН факторами обязательного использования кассой техники не считаются, внимание нужно обратить на вид деятельности и место ее осуществления. Исключение № 7: (по идее, не касается упрощенцев): если вы платите налог по вмененке или патенту, то применение ККТ также не является обязательным

Но покупатель вправе потребовать, а вы обязаны в таком случае выписать товарный чек или аналогичный документ. Исключение действует до 01.07.2018 г

Исключение № 7: (по идее, не касается упрощенцев): если вы платите налог по вмененке или патенту, то применение ККТ также не является обязательным. Но покупатель вправе потребовать, а вы обязаны в таком случае выписать товарный чек или аналогичный документ. Исключение действует до 01.07.2018 г.

Если вы относитесь к одному из этих исключений, то приобретать ККТ и заниматься последующими делами по ее оформлению не надо. Для всех остальных упрощенцев – это обязательное требование.

Обратите внимание!

Если вы находитесь в местности, отдаленной от сетей связи (опять же, местность должна быть в перечне, утвержденном региональными властями), то вы должны использовать ККТ, но не обязаны передавать фискальные документы в налоговую в электронной форме через оператора фискальных данных.

Исключения № 3, 4 и 5 не распространяются на тех, кто использует для осуществления расчетов автоматическое устройство или реализует подакцизные товары

Особенно важно, что если вы продаете сигареты, пиво, другую алкогольную продукцию, некоторые лекарственные средства и т.п. – то есть, все что попадает в классификацию подакцизного товара – вы должны применять кассу.

ККТ не применяется при осуществлении расчетов с помощью электронных средств платежа без его предъявления между организациями и/или ИП.