Нужно ли показывать выплату?

Аванс – это обязательная выплата, которую должен производить каждый работодатель ежемесячно. Ст 136 ТК РФ требует разделение зарплаты на две части, каждая из которых выплачивается не реже, чем каждые полмесяца.

В форме 6-НДФЛ два раздела, в первом данные приводятся нарастающим итогом с начала года, во втором – за последний квартал.

В первом разделе формы 6-НДФЛ отразится в составе строк:

- 020 – начисленный доход, войдет вся заработная плата, начисленная с начала года по конец квартала, в том числе и аванс за последний месяц отчетного или налогового периода;

- 040 – исчисленный НДФЛ, здесь будет показан в том числе подоходный налог с аванса за весь период;

- 070 – удержанный НДФЛ, здесь не будет показан налог с суммы аванса за последний месяц квартала, так как удержание производится только в следующем за расчетным.

Во втором разделе 6-НДФЛ первая часть заработной платы будет учтена при заполнении строк:

- 100 – указывается дата фактического получения дохода, для аванса это последний день месяца, в котором он начислен;

- 110 – день удержания налога — дата выдачи зарплаты за вторую половину;

- 120 – срок уплаты налога — день удержания или следующий день;

- 130 – в сумму войдет аванс, с которого удержан НДФЛ в последнем квартале;

- 140 – удержанный налог, НДФЛ с аванса за последний месяц квартала в этой строке не будет показан.

Таким образом, аванс по зарплате влияет на содержание многих полей 6-НДФЛ, заполнять их нужно правильно. Как именно нужно отражать подоходный налог в отчете, рассмотрено ниже.

Как отразить в отчете?

Каждый работодатель устанавливает сроки выплаты зарплаты на предприятии:

- аванса – в период с 15 по 30 (31) число расчетного месячного срока;

- остатка – с 1 по 15 число следующего.

В строке 020 раздела 1 формы 6-НДФЛ будет указана авансовая сумма, начисленная за весь отчетный период, включая и последний месяц.

В поле 040 отражается сумма НДФЛ, которая исчислена. Момент расчета приходится на дату фактического получения дохода, для зарплаты за первую и вторую половину дата одинакова – последний календарный день.

В поле 040 включаются все суммы налога, дата исчисления которых вошла в отчетный период. То есть НДФЛ с аванса также будет отражен в составе показателя данного поля, в том числе и за последний месяц периода.

В поле 070 ситуация иная. Здесь показывается только тот НДФЛ, который удержан. С зарплаты за первую часть удержания производится при фактической выплате остатка зарплаты – этот день приходится на месяц, следующий за отчетным периодом. Поэтому НДФЛ с аванса за последний месяц квартала не показывается в этой строке.

Зато в 070 войдет удержанный НДФЛ с авансовой суммы, выплаченного за декабрь прошлого года, так как удержание налога производится уже в январе следующего года, который входит в отчетный период, за который сдается отчет.

Пояснения по заполнению данных строк даны на примере ниже.

В поле 100 раздела 2 указывается дата фактического получения дохода, для аванса это последний день месяца, в котором он начислен.

В поле 110 – дата налогового удержания — день, установленный как срок выплаты для остатка зарплаты.

В поле 120 – срок перечисления, дата может совпадать со строкой 110 или быть следующей.

В 130 и 140 не отражается аванс и налог с него за последний месяц квартала.

То есть при заполнении раздела 2 сначала указывается аванс (в составе общей зарплаты) за месяц, предшествующий последнему кварталу, а также за два первых месячных срока этого квартал. За последний — аванс будет показан в отчете за следующий период.

Поясним особенности отражения рассматриваемой выплаты в 6-НДФЛ на примере ниже.

Пример заполнения

Расчет 6-НДФЛ сдается за 9 месяцев 2018 года.

Рассмотрим, как будет отражен аванс, начисленный за сентябрь. За сентябрь 2018 начислена первая часть з/п 25000 и остаток – 20000. Дата выплаты второй части – 05 октября.

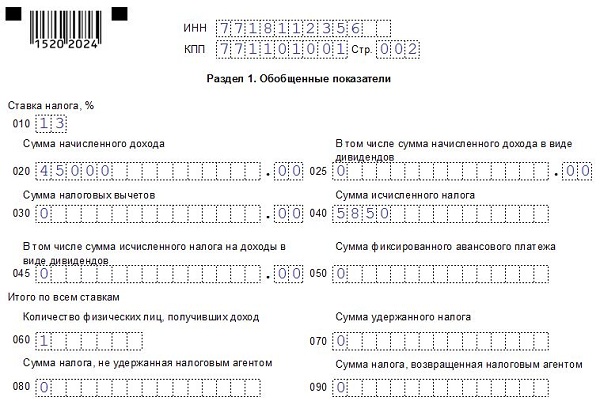

Образец отражения в разделе 1:

- 020 – 25000 войдут в общую сумму данной строки;

- 040 – НДФЛ от 25000 будет исчислен 30.09.2018 и также войдет в данную строку;

- 070 – НДФЛ будет удержан в начала октября 2018 и не будет отражен в данном поле.

Образец отражения в разделе 2:

Аванс за сентябрь в форме 6-НДФЛ при заполнении за 9мес. показан не будет, он войдет в расчет за 2018 года и будет отражен первым в списке.

В отчете за 2018 год 25000 за сентябрь будут указаны следующим образом:

- 100 – 30.09.2018;

- 110 – 05.10.2018;

- 120 – 06.10.2018;

- 130 – будет показан в составе общей зарплаты;

- 140 – будет указан НДФЛ, удержанный с общей суммы зарплаты.

Образец заполнения раздела 2 6-НДФЛ за 2018 год:

Даты, сроки и суммы

6-НДФЛ представляет собой новую форму отчета для работодателей. Он содержит подытоженные информационные данные, касающиеся:

- всех людей, получивших прибыль от налогового агента;

- всех размеров начислений и выплат доходов в их адрес;

- предоставленных вычетов;

- подоходного налога, который был высчитан и удержан.

Основную часть времени занимает заполнение Раздела 2 формы 6-НДФЛ

. В нем отображают:

- день получения прибыли по факту физическим лицом/лицами;

- время удержания налога;

- срок, в который налог был перечислен;

- размер полученной человеком прибыли по факту;

- размер удержанного налога.

Информацию в Разделе 2 формы 6-НДФЛ

приводят в обобщенном виде. В том числе, это означает, что при совпадении времени получения фактической прибыли разными физлицами, выходные данные по суммам налога и дохода будут в итоге сведены вместе.

Возмещение НДФЛ иностранному работнику по патенту: специфика процедуры

Все, теперь ситуация прояснилась, спасибо за подробное объяснение! Но Ваш вариант учета мне не кажется верным, в ФНС Вам сказали, что эту сумму нужно отразить как излишне удержанную? Вы эту сумму вернули сотруднику, по итогам налогового периода излишнего удержания нет. Я согласна, что эта сумма должна быть отражена по строке 090 в 6-НДФЛ и в справке 2-НДФЛ как сумма налога перечисленная (и по факту у вас возникает переплата по налогу). Но вот излишнее удержание не совсем понимаю в этой ситуации. Что касается отражения в 1С: ЗУП, то тут есть один неприятный момент (привожу Вам цитату ответа разработчиков): «Автоматический зачет авансов по доходам предыдущих месяцев не поддерживается, на сегодня это известная особенность поведения. Авансы засчитываются только при очередных начислениях налога.

Сумма фиксированного авансового платежа в 6-НДФЛ: как не ошибиться в терминах

Процедура сдачи 6-НДФЛ в очередной раз побуждает финансовых специалистов задуматься над нюансами заполнения этой отчетной головоломки.

Зарплатный аванс в 6-НДФЛ — один из множества вопросов, которые требуют отдельных разъяснений.

Авансом принято считать часть заработка сотрудника, выдаваемую ему работодателем:

- в обязательном порядке;

- силу требований законодательства;

- установленные самой компанией сроки (с учетом требований трудового законодательства).

ОБРАТИТЕ ВНИМАНИЕ! Необходимость авансовой выплаты вытекает из требований трудового законодательства. Ст

136 ТК РФ предписывает работодателю выдавать зарплату не реже, чем каждые полмесяца, иначе ему грозят штрафы (ст. 5.27 КоАП РФ) и материальные потери в виде процентов за задержку зарплаты (ст. 236 ТК РФ).

Подробнее об авансе см. статью «Аванс по зарплате в 2020 году по Трудовому кодексу».

Таким образом, аванс — это элемент дохода работника, облагаемый НДФЛ и, как следствие, имеющий все основания попасть в НДФЛ-отчеты, одним из которых является форма 6-НДФЛ. Отражается ли аванс в 6-НДФЛ, вы узнаете из следующего раздела.

Такая на первый взгляд недоработка в отчете на самом деле основана на нормах налогового законодательства, поскольку:

- работодатель обязан исчислять НДФЛ на дату фактического получения дохода (такой подход диктуется п. 3 ст. 226 НК РФ);

- удержать налог из зарплаты работника необходимо при ее фактической выплате (п. 4 ст. 226 НК РФ);

- датой получения дохода в виде зарплаты (включая авансовые выплаты) является последний день месяца, за который произведены зарплатные начисления (п. 2 ст. 223 НК РФ, см. также письма Минфина от 15.01.2019 № 03-04-06/1192, от 13.07.2017 № 03-04-05/44802).

Таким образом, на момент выплаты аванса он еще не признается доходом, поэтому и не возникает необходимость в удержании с него НДФЛ.

ОБРАТИТЕ ВНИМАНИЕ! Дополнительным подтверждением того, что информация об авансе в 6-НДФЛ отдельной строкой не отражается, является мнение на этот счет федеральных налоговиков, высказанное ими в письмах от 15.01.2016 № БС-4-11/320, от 24.03.2016 № БС-4-11/4999. Несмотря на все вышесказанное, авансовые выплаты в отчетном квартале имели место быть, и вопрос, как отразить аванс в 6-НДФЛ, остается открытым

Несмотря на все вышесказанное, авансовые выплаты в отчетном квартале имели место быть, и вопрос, как отразить аванс в 6-НДФЛ, остается открытым.

Авансовые выплаты все же находят отражение в 6-НДФЛ, но не в отдельной строке, а в ячейках, предназначенных для отражения выданной зарплаты. В данном случае зарплатный аванс — это выплаченная по закону часть заработанного дохода.

Пример

ООО «Техспецпром» начало работать только в январе 2020 года, и до конца 1-го квартала зарплатные начисления составили 738 000 руб. (НДФЛ — 95 940 руб.), в том числе:

- 22.01.2020 выдан зарплатный аванс (300 000 руб.);

- 05.02.2020 произведен окончательный расчет за август (438 000 руб.).

Для упрощения примера примем, что иные начисления и выплаты в этот период отсутствуют.

Заполнение 6-НДФЛ:

- Дата фактического получения дохода (строка 100) — 31.01.2020;

- Дата удержания налога (строка 110) — 05.02.2020;

- Срок перечисления налога (строка 130) — 06.02.2020;

- Сумма фактически полученного дохода (строка 130) — 738 000 руб.;

- Сумма удержанного налога (строка 140) — 95 940 руб.

Как показать в 6-НДФЛ аванс по зарплате, мы разобрались. Но иногда в нем указывается и аванс совсем иного характера, а именно: фиксированный авансовый платеж (ФАП), который платят работающие на основании патента иностранцы.

Так, сумма ФАП в строке 050 не должна превышать сумму налога с таких работников, включенную в строку 040. Когда НДФЛ, уплаченный по патенту, меньше налога, исчисленного с зарплаты, в строке 050 отражают весь фиксированный аванс. Когда больше, только его часть, равную исчисленному НДФЛ. Если иностранец продолжает трудиться и получать зарплату, разницу зачитывают в последующих периодах.

Заполнение расчета в такой ситуации построчно рассмотрено в статье «Нюансы заполнения 6-НДФЛ по «патентным» иностранцам».

Особенности отпускных по части НДФЛ

Отпускные, а так же больничные, должны быть отражены в отчете 6-НДФЛ наряду с доходами физических лиц, подлежащих налогообложению. В соответствии со статьей 136 Трудового кодекса РФ заработная плата выплачивается в два этапа (аванс и основная часть), в то время как отпускные и больничные начисляются следующим образом:

- отпускные: при оформлении отпуска, не позднее, чем за 3 календарных дня до его наступления (статья 136 ТК РФ);

- больничные: в течение 10 календарных дней после того, как сотрудник предоставит больничный лист или другой соответствующий документ. Больничные начисляются в совокупности с ближайшей зарплатой, согласно пункту 1 статьи 15 закона «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» от 29 декабря 2006 года No 255-ФЗ.

Не смотря на различия в сроках начисления, правила определения и для отпускных и для больничных являются общими:

- Дата, когда доход признается полученным для расчета НДФЛ, должен соответствовать дате выплаты дохода (подпункт 1 пункт 1 статьи 223 Налогового кодекса РФ).

- Сроком уплаты НДФЛ должна являться последняя дата месяца, в котором совершены выплаты (пункт 6 статьи 226 Налогового кодекса РФ).

С точки зрения крайнего срока, отпускные отличаются от прочих доходов физических лиц, НДФЛ с которых должен выплачиваться не позднее дня, следующего за выплатой (пункт 6 статьи 226 НК РФ). Именно поэтому в форме отчетности 6-НДФЛ отпускные отражаются обособленно.

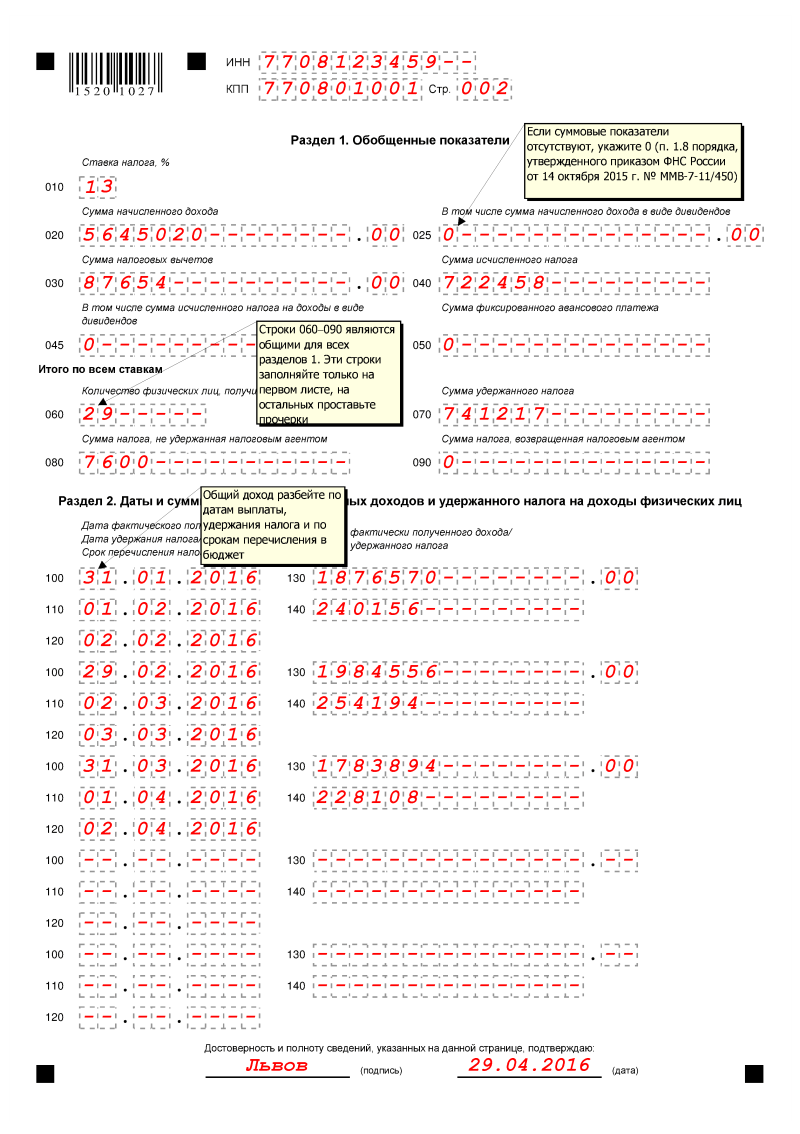

Компания предоставляет иностранцу вычеты и уменьшает НДФЛ на авансы

В компании работает иностранец с патентом. Он резидент РФ. Компания предоставляет ему детский вычет и уменьшает исчисленный НДФЛ на авансы за патент.

Иностранцы с патентом вправе получать детский вычет, как только станут резидентами России. Чтобы получить вычеты, иностранец должен написать заявление и принести свидетельства о рождении детей. Если документы на иностранном языке, их надо перевести и заверить перевод у нотариуса.

Компания вправе предоставлять вычет иностранцу и одновременно уменьшать исчисленный НДФЛ на авансы за патент. Кодекс это не запрещает. Сначала уменьшите доходы иностранца на вычеты и исчислите НДФЛ. Эту сумму можно уменьшить на авансы.

В строке 020 запишите начисленную зарплату. Вычеты, которые предоставили работнику, отразите в строке 030 раздела 1. А авансы, на которые уменьшили исчисленный НДФЛ, — в строке 050. В строке 070 отразите НДФЛ, который удержали с сотрудника.

Что касается раздела 2, отражайте в нем операцию, даже если авансы превысили исчисленный НДФЛ. В строке 130 запишите начисленный доход. А в строке 140 — удержанный НДФЛ. Если компания ничего не удержала, поставьте в этой строке ноль.

Образец 97. Как отразить зарплату, если компания уменьшала доход на вычеты:

Отражение аванса в 6-НДФЛ – по какой строке?

Чтобы понять, где именно необходимо вносить данные по авансам, изучим структуру формы 6-НДФЛ. Документ включает титульный лист и два раздела. Первый состоит из данных по обобщенным показателям относительно общих сумм начисленных доходов; использованных вычетов; начисленного и удержанного налога; ставок; числа получивших доходы физлиц и т.д. Во втором разделе указываются конкретные даты и суммы по начислению доходов, удержанию и перечислению НДФЛ в бюджет.

При заполнении формы работодателям следует ориентироваться на положения стат. 223 и 226 НК. Именно здесь приведен порядок определения фактических дат получения различных видов доходов и сроки уплаты подоходного налога в казну. Согласно п. 3 стат. 226 начислять налог с доходов персонала бухгалтеры обязаны на дату фактической выдачи сумм. По авансам такой датой признается последнее календарное число расчетного месяца (п. 2 стат. 223). Соответственно, при выдаче авансов работодатели не должны начислять и платить НДФЛ (Письма ФНС № БС-4-11/4999 от 24.03.16 г., № БС-4-11/320 от 15.01.16 г.).

Однако если выдача авансов состоялась, такие суммы нужно показать в Расчете. Но не отдельными значениями, а по стр. 130 раздела 2, то есть в составе величины зарплаты за тот месяц, в счет которого были выданы средства. Ведь, как уже было сказано выше, авансы – это одна из частей заработка сотрудников.

Свежие материалы

ВСЁ, ЧТО КАСАЕТСЯ КОМПАНИИ БУРМИСТР.РУ CRM система КВАРТИРА.БУРМИСТР.РУ СЕРВИС ЗАПРОСА ВЫПИСОК ИЗ РОСРЕЕСТРА И ПРОВЕДЕНИЯ…

Налоговое планирование в организации Налоговое планирование может значительно повлиять на формирование финансовых результатов деятельности организации,…

Уведомление об использовании права на освобождение от НДСУведомление об использовании права на освобождение от НДС…

Что включать в строку 020 формы 6-НФДЛ

Строка 020 находится в разделе 1 формы. В ней показываются суммы доходов, которые фирма начислила в пользу физических лиц за отчетный период. Поскольку для каждой ставки налога заполнить надо отдельные разделы 1 и 2, то сумма по строке включает в себя данные по каждой ставке отдельно.

В строку 020 формы 6-НДФЛ входят доходы всех сотрудников, в т.ч. работающих по гражданско-правовым договорам. Сумма показывается нарастающим итогом с начала года. Иными словами, в форме за полугодие будет показана сумма за первый квартал и сумма доходов, начисленных за второй квартал.

Сумма начисленного дохода, которая отражается в 6-НДФЛ включает в себя доходы, облагающиеся НДФЛ. Доходы показываются по дате их начисления. Если доход считается начисленным, то эта сумма должны быть включена в строку 020 соответствующего отчетного периода

При этом не важно, выплачены ли физически деньги сотрудникам или нет

Это дает ответ на вопрос о том, как отражать зарплаты, выплаченные в следующем отчетном периоде. Например, как отразить зарплату за декабрь, выплаченную в январе. Датой начисления зарплаты за декабрь будет 31 декабря, а выплата денег работникам будет уже в январе. Соответственно, тогда и будет удержан НДФЛ. Поэтому по вышеназванной строке зарплата за декабрь будет отражена в отчете за год и в отчет за первый квартал, следующего года она уже не попадет.

Отражение суммы исчисленного подоходного налога

В бланке Расчета для группы исчисленных налогов отведена строка 040. В составе этой суммы показывается величина подоходного налога, базой для определения которого является итог из графы 020 (налогооблагаемые доходы) за минусом вычетов (ячейка под номером 030). По количеству примененных налоговым агентом ставок налога в отчетном периоде будет выводиться число заполненных Разделов 1. В каждом экземпляре показываются сведения только по одной из ставок НДФЛ.

Налог, который берется с суммы дивидендных доходов, должен отражаться обособленно. Для него предназначена строка 045. Вычисление этого показателя производится путем перемножения ставки налога и суммы начисленных дивидендных доходов. При внесении информации об исчисленном НДФЛ необходимо обеспечить соблюдение таких требований:

- налог показывается при условии фактического получения физическим лицом дохода;

- начисленные выплаты, срок перечисления которых не наступил, не учитываются.

Для начислений в виде заработка за отработанное время датой получения дохода признается последний день в месяце, за который осуществляются расчеты. В отношении премий действует правило отождествления даты фактического получения с днем перечисления физическому лицу денег. При увольнении ориентироваться надо на последнюю отработанную смену (или дату расторжения трудового соглашения с сотрудником).

Штрафы и взыскания

Штрафы за срывы сроков установлены жесткие. При этом налоговые инспекторы вправе наложить на организацию или предпринимателя несколько видов взысканий:

- 1000 рублей за нарушение сроков подачи 6-НДФЛ. Эта цифра умножается на количество месяцев просрочки сдачи формы. Например, агент отчитался по удержаниям налога за 1 квартал лишь в июне. В таком случае размер штрафа составит 2000 рублей.

- 500 рублей будут удержаны за подачу отчетности с ошибками или недостоверными данными.

- 200 рублей за неверный вид предоставления формы 6-НДФЛ. Этот штраф актуален, если, организация со штатом работников более 25 человек передала данные о налогах на бумажном носителе.

Также при значительной задержке в подаче отчетности могут быть заблокированы средства на банковских счетах предприятия.

6-ндфл с иностранными работниками по патенту

Налоговый орган направляет налоговому агенту уведомление в течение 10 рабочих дней со дня поступления заявления при условии получения от миграционного органа соответствующей положительной информации. При заполненной строке 050 (когда ее значение 0) факт наличия выданного налоговому агенту уведомления в рамках камеральной налоговой проверки представленного расчета будет выясняться обязательно.

В случае отсутствия информации о выдаче уведомления налоговый орган посчитает, что исчисленный НДФЛ уменьшен на сумму фиксированных авансовых платежей неправомерно, и направит налоговому агенту письменно уведомление об обнаруженных противоречиях (ошибках) с требованием представить в течение пяти рабочих дней необходимые пояснения либо внести соответствующие исправления в установленный срок. Это следует из п. 3 ст.

Строка 080

Напомним о доходах, которые получили физлица за время налогового периода в форме подарка или иной финансовой помощи. Они не подлежат обложению налогом в случае, когда их сумма составляет до 4000 рублей. Когда же стоимость подарков или материальной помощи больше, налог берут за счет любых доходов (не превышая 50% от его суммы).

Все указанные в Разделе 2 6-НДФЛ даты

должны строго соответствовать требованиям закона и проверяться бухгалтером, чтобы избежать несоответствий.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter

.

Его надлежит подавать в контролирующие органы по месту регистрации ИП или организации.

Это касается как работодателей, применяющих трудовые договора, так и предприятий, сотрудничающих с физическими лицами по любым контрактам (например, гражданско-правового характера или аренды помещений), где юридическое лицо обязано производить удержание налога и уплату его в бюджет.

Особенность данного отчета заключается в том, что он формируется нарастающим итогом, а также составляется для каждого обособленного подразделения отдельно.

Особенности заполнения декларации 6-НДФЛ

Декларация, или отчёт по форме 6-НДФЛ, — это сводная таблица, в которой приводятся данные о доходах работников предприятия, включая отпускные и выплаты по больничным, в обособленном (для каждого работника в отдельности) или общем (суммарном) виде. Бланк 6-НДФЛ унифицирован, не подлежит изменениям и в настоящее время, согласно общей практике, заполняется в электронном виде.

Важно: хотя на законодательном уровне не существует запрета на оформление отчёта от руки (налоговая инспекция должна принять и обработать его), целесообразнее, чтобы привести отпускные или отразить больничный в 6-НДФЛ, вносить данные в бланк на компьютере. Это ускорит обработку и позволит бухгалтеру исправлять неверно внесённые данные «на лету», не перепечатывая форму каждый раз

Декларация по форме 6-НДФЛ направляется в Федеральную налоговую службу четыре раза в год в последний день каждого квартала:

- первого — 31 марта;

- второго — 30 июня;

- третьего — 30 сентября;

- четвёртого — 31 декабря.

Важно: если указанные даты выпадают на выходные или праздничные дни (а с 31 декабря так бывает всегда), крайней датой подачи отчёта 6-НДФЛ становится первый рабочий день после окончания квартала. К примеру, если дата 30 июня пришлась на субботу, направить декларацию в ФНС следует не позднее 2 июля, то есть следующего понедельника

Для четвёртого квартала крайний срок подачи 6-НДФЛ — первый день после окончания новогодних каникул.

Декларация 6-НДФЛ состоит из двух страниц и трёх основных разделов:

- На первой странице приводятся данные организации: полное наименование, идентификационный номер налогоплательщика и КПП, код по ОКТМО, номер телефона, информация о налоговом агенте и его представителе. На той же странице налоговый инспектор подтверждает ознакомление с документом и правильность его оформления.

- На второй странице (в первом разделе) в пронумерованных строках указываются обобщённые показатели: ставка налога на доходы физических лиц, суммарный доход работников за отчётный квартал, начисленный и удержанный НДФЛ и число сотрудников, в отношении которых заполняется отчёт. Во втором разделе (в дублированных строках 100, 110, 120, 130 и 140) бухгалтер должен отразить:

- в позиции под номером 100 — календарную дату (в принятом формате) получения работником дохода (отпускных, выплат по больничному и так далее);

- в позиции под номером 110 — календарную дату (в принятом формате) удержания налога на доходы физических лиц с каждой конкретной суммы;

- в позиции под номером 120 — календарную дату (в принятом формате) перечисления удержанного налога в адрес Федеральной налоговой службы;

- в позиции под номером 130 — размер каждого фигурирующего во втором разделе дохода;

- в позиции под номером 140 — размер удержанного налога в отношении указанного выше дохода.

В конце формы 6-НДФЛ приводятся подпись составителя с расшифровкой и дата оформления документа. Поскольку декларация заполняется и направляется в налоговую инспекцию в электронном виде, оттиска печати или штампа организации на ней проставлять не требуется. Не нужна и квалифицированная цифровая подпись: в данном случае для ФНС достаточно подписи бухгалтера и контактных данных предприятия.

Как и формула для расчёта отпускных, порядок и сроки их отражения в декларации 6-НДФЛ определены однозначно и не могут быть изменены по желанию работодателя или специалистов бухгалтерского отдела.

В соответствии с пунктом 1 (подпункт 1) статьи 223, пунктами 4 и 6 статьи 226 Налогового кодекса Российской Федерации и положениями других документов, в отношении сроков получения отпускных и удержания налога на доходы физических лиц действуют следующие правила:

- датой получения дохода принимается день перечисления сотруднику выплаты, вне зависимости от используемого способа (на пластиковую карту, расчётный счёт, в кассе);

- дата удержания НДФЛ совпадает с датой получения работником дохода (в настоящее время налог вычитается из суммы автоматически, без участия сотрудника);

- дата, до наступления которой должен быть перечислен налог на доходы физических лиц, — последнее число месяца выплаты, хотя ничто не мешает работодателю перевести деньги в адрес ФНС непосредственно в день удержания.

Важно: как и в предыдущем примере, если последний день календарного месяца, в котором была произведена выплата, — выходной или праздничный, срок сдачи переносится на ближайший рабочий день. Например, если работник получил отпускные 15 апреля, 30 апреля — воскресенье, а 1 и 2 мая — выходные дни, подать декларацию по форме 6-НДФЛ следует до 3 мая

В отдельных случаях, если штат невелик, имеет смысл перевести средства в адрес налоговой инспекции раньше, например 16 или 17 числа.

Заполнение 6-ндфл по иностранцам на патенте

И тут возникают следующие вопросы:

- должен ли в этой ситуации работодатель пересчитывать НДФЛ в связи со сменой мигрантом статуса и отразить это в справке 2-НДФЛ, подаваемой по итогам 2015 г.;

- нужно ли подать на этого иностранца две справки 2-НДФЛ с разными статусами налогоплательщика и с разными ставками налога;

- какой код статуса налогоплательщика (1, 2 или 6) и какую ставку НДФЛ (30% или 13%) надо указать в справке?

Вот что по этому поводу нам ответил специалист Минфина. ИЗ АВТОРИТЕТНЫХ ИСТОЧНИКОВ СТЕЛЬМАХ Николай Николаевич Советник государственной гражданской службы РФ 1 класса “В указанной ситуации работодатель, как налоговый агент, должен пересчитать НДФЛ в связи со сменой мигрантом статуса с нерезидента на резидента РФ и отразить это в справке 2-НДФЛ. По итогам 2015 г.

Как платить налоги за иностранца на патенте

Л на фиксированный авансовый платеж, № 19

- Киргизия стала 5-й страной — участником Договора о ЕАЭС, № 17

- Иностранцы, которым предоставлено временное убежище в РФ: что со взносами в ФФОМС, № 17

- Ответственность за работу мигранта не по специальности теперь прямо предусмотрена в КоАП РФ, № 15

- Жил да был мигрант-нелегал в помещении фирмы: чем это чревато, № 13

- Ставки НДФЛ и взносов с выплат иностранным работникам, № 12

- Может ли мигрант с патентом выполнять разъездную работу, № 12

- Памятка к уведомлению ФМС о найме и увольнении безвизовых мигрантов, № 11

- Выплата зарплаты иностранному работнику из кассы — это нарушение?, № 7

- Мастер-класс по трудоустройству иностранцев из ЕАЭС, № 5

- «Рабочий» патент для безвизовых мигрантов, № 2

- Правила приема и увольнения работников из-за рубежа, № 1

- 2014 г.

И получается, что иностранный гражданин платит налог НДФЛ дважды. Поэтому работодатели, у которых трудятся иностранные граждане, могут помочь своим сотрудникам значительно снизить расходы и помочь сделать возврат НДФЛ иностранцам, работающим по патентам.

Это довольно сложно — даже сами работодатели не всегда в курсе в каком размере удерживать налог с трудоустроенного иностранца. Если же такой сотрудник еще и платит авансовые платежи с патента на работу, то сложностей только добавляется. Работодатель обязан перечислить налоги на иностранного сотрудника, хотя есть различия в размере для работников с разрешением и с .

Рассмотрим возврат НДФЛ иностранцам работающим по патентам в 1С 8.3 на примере начисления заработной платы за февраль 2018. Сотрудник отработал этот месяц полностью.

Форма 6-ндфл: иностранный работник с патентом (пример заполнения)

Единственное отличие — они дополнительно заполняют строку 050, по которой указывается сумма уплаченного аванса, и учитывают ее в расчетах. После получения соответствующего уведомления налоговый агент пересчитывает налоги с момента трудоустройства (если он приходится на тот же календарный год). Если налог уже был удержан с работника, производится возврат. Если нет, с зарплаты сотрудника уплата НДФЛ не производится, до того момента пока исчисленный налог не сравняется авансовым платежом.

Как отражать иностранного работника нерезидента, ставшего резидентом? На самом деле иностранцы на патенте имеют особый налоговый статус и ставка НДФЛ у них всегда 13%. Поэтому в Разделе 1 отчета их отражают вместе с остальными физическими лицами, по этой ставке.

Важно! Сумма по строке 050 не может превышать размер исчисленного налога (строка 040)

Порядок заполнения и пример

Форма расчета НДФЛ представляет собой 2 раздела, которые содержат в себе обобщенные данные о произведенных начислениях и удержаниях, а также конкретные данные перечисления налога.

Пример заполнения декларации:

Важные нюансы:

- 1 раздел содержит данные нарастающим итогом.

- 2 раздел заполняется на основании данных о трех последних месяцев отчетного периода.

- При различии в днях удержания налога заполняются дополнительные строки.

- Для каждой налоговой ставки заполняется новая страница отчета.

Исправление в документе недопустимы. В случае ошибки расчетов или указания неверных данных о реквизитах компании предоставляется исправленная отчетность аналогично другим формам.

Номер корректировки указывается на первой странице в соответствующей графе. Не требуется подача обнуляющих или отменяющих отчетов!

Пример заполнения 6-НДФЛ: авансы

Сумма выплаченного аванса отдельно в форме 6-НДФЛ не показывается. Аванс будет отражен в составе заработной платы, в счет которой был выдан.

Пример 1

ООО работает с февраля 2019 года. До конца I квартала 2019 года зарплатные начисления составили 738 000 руб. (НДФЛ — 95 940 руб.), в том числе:

- 22.02.2019 выдан зарплатный аванс (300 000 руб.);

- 05.03.2019 произведен окончательный расчет за февраль (438 000 руб.).

Пример заполнения 6-НДФЛ:

- Дата фактического получения дохода (строка 100) — 28.02.2019;

- Дата удержания налога (строка 110) — 05.03.2019;

- Срок перечисления налога (строка 130) — 06.03.2019;

- Сумма фактически полученного дохода (строка 130) — 738 000 руб.;

- Сумма удержанного налога (строка 140) — 95 940 руб.

Пример 2

За май 2019 г. работнику был начислен оклад в размере 63 218 руб. НДФЛ по ставке 13% составляет 8 218 руб. 20.05.2019 работнику был выплачен аванс в размере 25 000 руб., окончательная выплата произведена 03.06.2019 в размере 30 000 руб. Для упрощения предположим, что других доходов за полугодие у работника не было.

Тогда в составе 6-НДФЛ:

- по строке 100 «Дата фактического получения дохода» — 31.05.2019;

- по строке 110 «Дата удержания налога» — 03.06.2019;

- по строке 120 «Срок перечисления налога» — 04.06.2019;

- по строке 130 «Сумма фактически полученного дохода» — 63 218;

- по строке 140 «Сумма удержанного налога» — 8 218.

Пример 3

Допустим компания выдала сотруднику аванс 18 июня 2018 года в размере 25 000 руб. НДФЛ с этой суммы бухгалтер не удерживает. Оставшуюся вторую часть работник получил 3 июля.

Выводы

НДФЛ с аванса по зарплате исчисляется в последний день расчетного месяца, удерживается уже в следующем.

Поэтому в 6-НДФЛ во втором разделе авансовая сумма и налог с нее за последний месяц квартала не показывается.

В первом разделе в сумму общего дохода аванс входит за весь отчетный период. НДФЛ с авансовой суммы за последний месяц показывается только исчисленный в строке 040, удержанный в строке 070 будет отражен уже в отчете за следующий период.

Уважаемые читатели! Статья описывает типовые ситуации, но каждый случай уникальный.

Если вы хотите узнать, как решить именно Вашу проблему — воспользуйтесь формой онлайн-консультанта в правом нижнем углу сайта или позвоните по прямым телефонам:

Статья написана по материалам сайтов: glavkniga.ru, ecoafisha.ru, azbukaprav.com.