На благотворительные цели

Физическое лицо может получить вычет на сумму, которую оно с благотворительной целью перечислило в следующие виды организаций:

- благотворительные;

- некоммерческие социальные учреждения;

- религиозные (пожертвования);

- некоммерческие образования, ведущие деятельность в сфере искусства, просвещения и т.д.

Чтобы помощь перечисленным выше организациям считалась благотворительностью, должны быть соблюдены несколько условий:

- Деньги нельзя перечислять другому физическому лицу или напрямую в организацию. Средства должны поступить в фонд, созданный с благотворительной целью.

- Налогоплательщик не получил никакой выгоды от перечисления денежных средств (реклама, оказание услуги, передача собственности и пр.)

Забрать деньги, потраченные на благотворительные расходы, можно в размере, не превышающем четверть дохода налогоплательщика за период с января по декабрь.

Оформить льготу на благотворительность получится только в году, следующем за годом, в котором происходило передача пожертвования

Как получить вычет в виде наличных выплат от своего работодателя?

В случае, когда налогоплательщик не желает ждать конца года, для получения вычета за квартиру он может обратиться к своему работодателю и получить вычет у него.

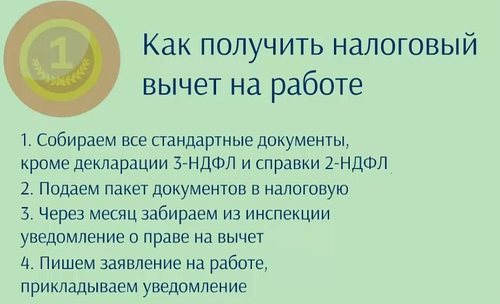

Как оформить налоговый вычет при покупке квартиры у работодателя?

В этом случае сотруднику нужно сначала обратиться с комплектом документов в налоговую инспекцию (по сути, речь идет о тех же документах, которые описаны в разделе «Документы на налоговый вычет за покупку квартиры» нашей статьи, кроме декларации по форме 3-НДФЛ) и подать заявление на выдачу уведомления о праве на налоговый вычет.

Если налогоплательщик работает в нескольких местах, он вправе получить вычет в каждом из них, взяв в ИФНС соответствующее количество уведомлений.

При этом уже удержанный с начала текущего года налог по месту работы подлежит возврату. Подробнее об этом —в материалах «Минфин больше не спорит: НДФЛ, удержанный до получения от работника документов на вычет, нужно вернуть», «Минфин — про вычет на квартиру не с начала года».

Пример 3

В январе 2019 года Козлов А. Н. за счет собственных средств приобрел квартиру стоимостью 2 000 000 руб. Козлов А. Н. официально трудоустроен в 2 фирмах: ООО «ИКС» и ООО «ТЕКС». Его доход в месяц составляет 50 000 и 35 000 руб. соответственно. НДФЛ, который он уплачивает за месяц, равняется 6 500 руб. по 1-му месту работы и 4 550 руб. по 2-му.

Решив не дожидаться окончания года и получить вычет у работодателя, он представил полный комплект документов на вычет и заявление на выдачу 2 уведомлений по 2 местам работы в свою ИФНС. Проверка прошла успешно, и в мае 2019 года ему выдали уведомления.

Начиная с мая 2019 года в ООО «ИКС» на основании уведомления налогового органа перестали удерживать НДФЛ из заработной платы Козлова А. Н. В связи с этим он стал получать на руки 50 000, а не 43 500 руб., как было раньше (50 000 – 6 500). Итого с мая по декабрь 2019 года он получит по ООО «ИКС» налог в сумме 52 000 руб. (6 500 × 8 мес.). Кроме того, по месту работы ему вернут и сумму налога, удержанную за период с начала года, — 26 000 руб. (6 500 × 4 мес.).

По 2-му месту работы (ООО «ТЕКС») сумма возмещаемого налога за год составит 54 600 руб. (35 000 руб. / мес. × 12 мес. × 13%).

Оставшийся налог в сумме 127 400 руб. (2 000 000 × 13% – 132 600 руб.) Козлов А. Н. сможет вернуть в 2020 году, получив новые уведомления в ИФНС на остаток не возвращенного ему налога.

В ответе на этот вопрос возможны два варианта:

Если ваша квартира или другое недвижимое имущество приобреталось до 1 января 2014 года, то согласно статье 220 Налогового Кодекса Российской Федерации (абзац 27 пп. 2 п

1) налоговым вычетом вы имеете право воспользоваться только один раз в жизни, и не важно, в какую цену обошлись вам квадратные метры. Например, если жилье было куплено за 500 000 рублей, то максимальная сумма, на которую вы сможете рассчитывать равняется 13-ти процентам от 500 000, т.е

65 000 рублей. И на этом все!

Если же вы приобретали жилье после 1 января 2014 года, то вы можете рассчитывать на многократный возврат налога, но в пределах 260 000 рублей, так как максимальная сумма, установленная государством для возврата денег с покупки недвижимости, равняется двум миллионам рублей. Более подробно о том, сколько денег можно вернуть, а также разбор конкретных примеров читайте дальше в этой статье.

Пример расчета налогового вычета за покупку квартиры

Пример 1: В начале 2015 года вы купили квартиру за 2 500 000 рублей. Весь год вы официально работали и получали заработную плату в размере 60 000 рублей в месяц. Таким образом, в начале 2016 года вы имеете право обратиться в вашу налоговую инспекцию по месту жительства и написать заявление на возврат средств за приобретенное имущество.

Максимум, что вам положено в этом случае – это 13% от 2 000 000, т.е. всего 260 000 рублей. Т.к. ваши годовые отчисления подоходного налога за 2015 год составили суммарно 93 600 рублей (60 000*0,13*12), то именно на такую сумму возврата (93 600) в 2016 году вы сможете рассчитывать. Остальные деньги вам будут возвращать в последующие годы, если вы все так же будете официально трудоустроены.

К примеру, в 2016 году вы официально отработали только три месяца с зарплатой 20 000 рублей, соответственно в начале 2017 вы можете получить налоговый вычет равный 7800 рублям (20 000*0,13*3). Таким образом на последующие годы у вас еще останется сумма для возврата равная 158 600 рублей (260 000 – 93 000 — 7800).

Разъяснения что такое налоговый вычет при покупке квартиры

Будем опираться на сделки купли-продажи квартир. Эти операции чаще всего фигурируют в вопросах к юристам и в налоговых органах. Сразу отметим — если больше интересует приобретение дома или земельного участка, то в целом все аналогично.

Покупка квартиры — это всегда большое количество документов, хлопоты с переездом, тысяча и одна проблема в кубе. Здесь не до визитов в налоговые органы, чаще всего, на первых порах вопрос о вычетах вообще не звучит. Но проходит время и появляются первые сигналы

Разберемся, стоит ли на них обращать внимание

Как упоминалось выше для права на вычеты надо быть официально трудоустроенным и являться плательщиком НДФЛ. Только это не все нюансы, которым надо соответствовать, начнем с верхушки айсберга.

Дата покупки.

Для того чтобы подать на налоговые вычеты разберем первый вопрос когда приобреталась квартира до 1 января 2014 года или после

Почему это важно? Дело в изменениях в законодательстве, которые происходят довольно часто. Если недвижимость купили до 2014 г, то появляется ограничение, имущественный налоговый вычет можно получить один раз в жизни независимо от суммы

Дальше можете совершать куплю продажу сколько угодно, более государство ничего не должно.

Если собственность приобретена в 2014 г или позже, то можно рассчитывать на многократные возвраты, отпаять же с «но», сумма возвратов не может превышать 260 тысяч рублей. Для лучшего понимания разберем пример.

Как видно из примера, полученные налоговые вычеты до 01.01.2014 г. лишают возможности подавать документы на перерасчёт, независимо от выданной государством суммы. С 2014 г. — даже если вы совершили покупку на 5 млн. руб. и 13% составляет 650 тыс. руб, сумма налогового вычета к возмещению составит 260 тыс. руб. и не более.

Расчет и формирование налоговых вычетов при имущественных сделках

Как говорилось выше, налоговый вычет содержит не только льготы, но и возврат части выплаченных государству денежных средств. В сделках с имуществом существует две категории вычетов:

- предоставляемые льготы при продаже различного вида недвижимости (дом, дача, квартира, машина);

- возможные вычеты при приобретении аналогичного имущества.

Обе группы строго ограничены в предоставлении суммы. Любой официально работающий гражданин вправе потребовать вычет, подав заявление в налоговую службу по месту прописки.

Рассмотрим механизм расчета и применения допустимых льгот при имущественных сделках. Во время продажи своей недвижимости владелец облагается 13% налогом, но являясь добросовестным налогоплательщиком, он уже уплатил какую-то часть со своей зарплаты. На данный случай государство определило сумму льготы в размере 1 млн. руб для квартир, домов и прочей недвижимости и 250 тыс. руб на транспортные средства.

Рассмотрим пример предоставления льготы

В случае приобретения дома, квартиры или строительстве коттеджа существует иной порядок расчёта. Предельная сумма вычета при сделке купли-продажи установлена в 2 000 000 руб., в случае ипотечного кредитования 3 000 000 руб. Следовательно, сумма выплаты будет не более 260 тыс. и 390 тыс.

Из примера видно, что полученная сумма возрастает пропорционально увеличению числа совладельцев жилья, а также может иметь определенный временной разрыв. Заявление к возмещению принимаются в течение трех лет со дня заключения сделки, далее срок давности истекает.

Ещё по теме: Понятие прокрастинации простыми словами и как от нее избавиться!

Основной особенностью применения вычета при совершении сделки является предоставление льготы при совершении каждой продажи, и один раз в жизни во время покупки.

Итак, мы разобрались, что налоговый вычет — это часть денег, которую добросовестный налогоплательщик может вернуть из государственного бюджета на приобретение любой недвижимости. Но как осуществляется возврат человеку, который еще только начал свою трудовую деятельность? Данный вопрос в большей степени интересует молодежь, которая приобретает квартиры в ипотеку, для них получение вычета является большой помощью от государства. На примере постараемся доступно показать, как на самом деле можно получать определенную суму ежегодно.

Для того чтобы каждый смог рассчитать сумму налогового вычета с учетом всех нюансов существует определенная формула:

В = Срасх × Дп – 2 000 000 (фор. 1)

Вп = Сп × Дп – 3 000 000 (фор. 2), где

- В – налоговый вычет;

- Срасх – расходы на приобретение недвижимости;

- Дп – процент долевых участников;

- Вп – ипотечный процентный вычет за полный период;

- Сп – сумма ипотечного кредитования.

Если жилье приобреталось с использованием потребительского кредита, то сумма к вычету рассчитывается без учета кредитной ставки.

Статус бизнеса

Индивидуальный предприниматель – это официально зарегистрированный в таком статусе гражданин для ведения коммерческой деятельности без образования юридического лица.

ГК РФ не считает индивидуальных предпринимателей субъектами владения недвижимостью. Поэтому приобретаемые данной категорией квартиры регистрируются в собственность на физических лиц без учета у них статуса ИП. Вот это обстоятельство и порождает вопросы о возможности предоставления ИП налогового вычета за покупку квартир.

Ответ кроется в сути льготы. По смыслу имущественный вычет не что иное, как возврат части уплаченного в казну подоходного налога (НДФЛ) его плательщиками, а это граждане. Поскольку индивидуальный предприниматель сочетает в себе правовые признаки физического лица, претендовать на возврат налогов он может в этом качестве при соблюдении ряда условий.

Объекты, с которых сможет получить вычет ИП:

- квартиры в многоквартирных домах;

- введенные в эксплуатацию объекты частного домостроения;

- объекты незавершенного строительства;

- земельные участки;

- строительство загородного дома после предоставления документального подтверждения расходов;

- расходы по ремонту приобретенной недвижимости – с 2017 года такие издержки должны отражаться в договоре купли,продажи или ДДУ.

Возврат возможен при единовременной оплате квартиры, при оформлении ипотечного кредита, а также в рамках долевого участия в строительстве. Также предприниматель претендует на вычет по кредитным процентам.

Кому доступен вычет

Нормативные акты разъясняют, как получить налоговый вычет за квартиру ИП, выбравшим специальную систему налогообложения. Статьи 210, 346.1, 346.11, 346.26, 346.43 НК РФ не предусматривают предоставление льгот субъектам хозяйствования, которые освобождены от уплаты подоходного налога. В них содержится объяснение, можно ли исправить ситуацию.

Предприниматели, работающие на упрощенке, патенте, ЕСХН, ЕНВД, не перечисляют в казну государства 13% НДФЛ. Поэтому они не имеют права на возмещение расходов на приобретение жилья. Выход – оформление сделки купли-продажи на официально трудоустроенную супругу. При условии, что с ее зарплаты удерживают налог.

По закону собственность, приобретенная в период брака, считается общей. Если сделка совершена от имени ИП, вернуть налог может другой член семьи.

На видео: Имущественный вычет при покупке недвижимости 2017

Помимо основного рода деятельности бизнесмен может являться наемным работником, за которого работодатель производит отчисления. Сдача в аренду пустующего жилого помещения позволяет уплачивать 13% от дохода в казну государства. Таким лицам доступен налоговый вычет. Общая система налогообложения предполагает отчисления тринадцати процентов в бюджет Федерации. Плательщикам доступны налоговые скидки при покупке жилья.

Льготу не получат граждане следующих категорий:

- купившие недвижимое имущество с применением сертификатов, субсидий;

- уже получавшие имущественный вычет;

- нетрудоустроенные, получающие пособие от государства;

- лица пенсионного возраста, которые приобрели собственность через три года, как вышли на отдых.

Законодательством предусмотрены особые случаи, когда предоставляется ИП налоговый вычет при покупке квартиры на упрощенной системе налогообложения. Бизнесмен какое-то время самостоятельно отчисляет 13% от полученного дохода в бюджет, предоставляет в соответствующие органы декларацию по форме 3-НДФЛ с указанием начисленной пошлины и суммы ожидаемой льготы (налоговый вычет УСН). При наличии дополнительного дохода по договору найма, сдачи жилья в аренду подается форма 2-НДФЛ.

Документы на налоговый вычет за покупку квартиры при обращении в ИФНС

Для возмещения налогового вычета при покупке квартиры налогоплательщику придется собрать достаточно обширный комплект бумаг. В него войдут следующие документы для налогового вычета за покупку квартиры:

форма налоговой декларации 3-НДФЛ;

- копия паспорта налогоплательщика (страниц с основной информацией и пропиской);

- справка 2-НДФЛ (обязательно оригинал);

ВАЖНО! В случае если налогоплательщик в отчетном периоде трудился у нескольких работодателей, ему следует подать справки со всех мест работы. договор купли-продажи (договор долевого участия);

договор купли-продажи (договор долевого участия);

См. также какие документы нужны для имущественного вычета участнику ЖСК.

- платежные документы (оригиналы или правильным образом заверенные платежные поручения, расписки, квитанции об оплате);

- выписка из ЕГРН о государственной регистрации права собственности на квартиру (заверенная копия);

- акт приема-передачи жилья.

ВАЖНО! Если квартира приобретена в рамках долевого участия, то по понятным причинам документов о госрегистрации у заявителей еще нет. В таких обстоятельствах налоговую инспекцию устроит акт приема-передачи квартиры

При оформлении обычной покупки без дополнительных условий такой акт не обязателен, поэтому может в налоговый орган и не представляться.

Когда квартира приобретается с привлечением ипотечного кредита, налоговикам дополнительно придется представить:

- копию кредитного договора;

- справку об удержанных процентах, выданную кредитовавшей вас организацией (она необходима для получения вычета на погашение процентов по ипотеке).

ВАЖНО! Иногда инспекция может потребовать представить копии документов, подтверждающих факт уплаты кредита. В этом случае вы опять же можете обратиться в кредитную организацию с просьбой выдать справку о погашении кредита

Если квартира оформляется в общую собственность супругов, то дополнительно придется подать:

- копию свидетельства о браке;

- заявление об определении долей.

В ситуации, когда приобретенная квартира оформлена на несовершеннолетнего ребенка, в инспекцию также необходимо сдать:

- свидетельство о рождении ребенка;

- заявление об определении долей.

Для подтверждения расходов, связанных с разработкой проектно-сметной документации, приобретением строительных и отделочных материалов, а также услуг по отделке и ремонту квартиры, в ИФНС представляются:

- копии договоров на вышеуказанные услуги;

- копии чеков и квитанций об оплате.

Для получения налогового вычета при покупке квартиры — 2019, 2020 документы, представляемые с целью подтверждения вычета по истечении года, подаются в инспекцию вместе с декларацией. Крайний срок подачи декларации, если она только на вычет, не установлен. Контролеры в течение 3 месяцев проводят камеральную проверку.

В это время они могут потребовать от вас пояснения или документы (оригиналы документов) по возникшим вопросам. По истечении этого срока налоговики обязаны дать вам ответ об удовлетворении права на вычет либо отказе в нем. В любом случае вы получите письмо о принятом решении. Если ответ положительный, подавайте заявление о возврате с указанием банковских реквизитов. В этом случае срок получения налогового вычета при покупке квартиры составляет 1 месяц с момента подачи вами заявления (п. 6 ст. 78 НК РФ).

При получении налогового вычета при покупке квартиры сроки выплаты можно сократить, если подать заявление на возврат одновременно с декларацией. В этом случае, если у вас нет недоимки по налогам, осуществить возврат указанной суммы налога инспекция обязана в течение 1 месяца с момента завершения камеральной налоговой проверки, то есть через 4 месяца после подачи декларации и заявления.

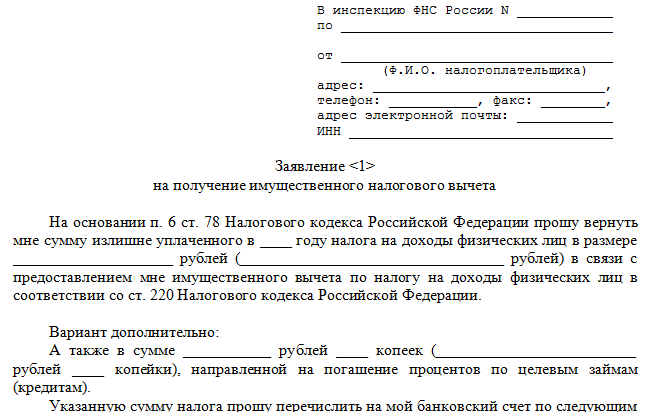

О том, как оформляется такое заявление, читайте в статье «Заявление на возврат НДФЛ при покупке квартиры — образец».

Какие документы необходимо предоставить для получения налогового вычета

Один из наиболее объективных вопросов, который задают желающие получить налоговый вычет.

- Для получения возврата с покупки имущества, необходимо составить заявление на имущественный налоговый вычет. Образцы составления заявлений свободно предоставляет ИФНС. В их соответствии и необходимо оформлять документы. Есть два вида заявлений на получения вычета, одиночный или совместный. В первом случае заявление оформляется от лица покупателя, во втором — от группы лиц, участвующих в приобретении. По законодательству семейная пара может использовать налоговый вычет в разных долях.

Пример содержания заявления:

По этому заявлению супруги Ивановы получат налоговый вычет в разных долях, как рассчитать сколько получит каждый из них, мы поясняли выше.

Вернемся к заявлению на получение вычета, кроме самого заявления должны идти сопроводительные бумаги, подтверждающие личность и факт покупки продажи. Давайте подробно разберем весь список необходимых документов, тщательно рассмотрев каждый.

- Форма 3-НДФЛ налоговой декларации. Это документ, подтверждающий, что вы являетесь законопослушным плательщиком налогов. В ИФНС предоставляется именно оригинал, ни в коем случае копия.

- Паспорт (либо документ заменяющий паспорт) и ИНН. Подтверждаете свою личность, без подобного подтверждения ИФНС документы не примет. Необходима качественная ксерокопия первой страницы паспорта и страницы с последней пропиской по месту жительства, их прикладываете к заявлению.

- Форма 2-НДФЛ — справка о доходах. Этот документ надо запрашивать у работодателя обычно его получают в бухгалтерском отделе, в ИФНС можно предоставить только оригинал.

- Договор купли-продажи или, как пример, долевого участия. Это подтверждение, что сделка была. Здесь нужно предоставить копию, которую надо заверить.

- Платежные документы, факт оплаты сделки, подойдут платежные поручения, квитанции об оплате, даже расписка. Это подтверждение что сделка была оплачена. В ИФНС подается заверенная копия.

- Свидетельство государственной регистрации права собственности. Все документы уже должны быть переоформлены. В ИФНС предоставляется заверенная копия. В случае долевого участия в недвижимости предоставлять свидетельство не обязательно.

- Акт приема-передачи собственности. Сделка свершилась, имущество полностью ваше и это последний из необходимых документов. В ИФНС нужно предоставить заверенную копию. При этом, если приобретение происходило по договору купли-продажи, то акт, не обязательный к подаче документ.

Ещё по теме: Оферта — что это такое простыми словами понятными каждому

При оформлении ипотечного кредитования в ИФНС дополнительно сдаются следующие бумаги.

- Кредитный договор (договор ипотеки) с банком в котором был оформлен кредит. Необходимо заверить и прошить каждый лист копии.

- Справка о процентной ставке, которую назначил банк для выплаты. В налоговую сдается только оригинал. На всякий случай можно принести платежные документы, чтобы подтвердить факт оплаты.

На случай приобретения недвижимости супругами в равных долях в ко всем документам добавляется копия свидетельства и браке.

Основные условия для оформления

Вам будет интересно:Увольнение директора по собственному желанию: процедура увольнения, правила оформления, передача материальных ценностей

Может ли ИП вернуть от покупки квартиры 13 процентов? И если да, то как можно провести соответствующую процедуру?

Дело все в том, что на возврат денег за те или иные расходы в счет НДФЛ могут рассчитывать не все граждане. Для начала должны соблюдаться определенные условия. Их не так уж и много.

Чтобы у человека было право на вычет налогового типа, необходимо:

Наличие постоянного места работы.

Перечислять НДФЛ в размере 13 % от дохода в государственную казну. Процентные ставки выше или ниже указанного значения в расчет не берутся.

Иметь гражданство РФ (либо быть резидентом РФ) и быть дееспособным совершеннолетним человеком.

Совершить сделку от своего имени.

В действительности все намного проще, чем кажется изначально. Если заранее подготовится к процедуре, удастся свести все предстоящие хлопоты к минимуму, а то и вовсе избавиться от них. Но как быть предпринимателям?

Кто может воспользоваться льготой?

Имущественный налоговый вычет на квартиру может предоставляться относительно следующих видов расходов покупателя:

- Непосредственная уплата стоимости квартиры (её доли).

- Расходы, которые напрямую связаны с ремонтом либо отделкой приобретённого жилья при условии, что оно покупалось у застройщика без выполнения указанных видов работ.

- Затраты покупателя на уплату банковских процентов (при условии, что квартира была приобретена с привлечением целевого кредитования (ипотека в Сбербанке, например)).

Важно: налог не удастся вернуть при условии, что квартира была приобретена с использованием программ государственной помощи (материнского капитала, пособий, единовременных выплат, господдержки военнослужащим и бывшим военным, молодым семьям, пенсионерам и т. д.)

Действующее в РФ законодательство предусматривает два варианта возврата налога:

- Вариант первый: через работодателя.

- Вариант второй: через налоговую.

Вернуть налоговый вычет через место работы: порядок возврата за покупку квартиры

На работодателей возлагаются функции налоговых агентов. В обязанности последних государство вменяет удержание НДФЛ с наёмных сотрудников с последующей уплатой в этих средств в бюджет. Следует также отметить, что с 2016-го г. действует норма, согласно которой покупателю предоставлено право на возмещение уплаченных сумм налога одновременно у нескольких работодателей. Установление размеров льготы при этом входит в обязанности налоговиков.

Чтобы иметь возможность применить своё право на льготу, покупатель недвижимости должен выполнить следующую очерёдность действий:

- Представить в свой территориальный налоговый орган соответствующее заявление.

- Вместе с заявлением представляется пакет документов (см. ниже «вариант возврата вычета через налоговую») за исключением декларации по форме 3-НДФЛЛ.

- После получения ответа (уведомления) из налоговой, передать документ работодателю (в бухгалтерию), приложив заявление.

Далее, ведение всех расчётов возлагается на работодателя, а с заработной платы покупателя НДФЛ в размере 13% удерживать не будет (пока размер удержаний не достигнет значения показателя налогового вычета).

Порядок возврата имущественного вычета через налоговую (ФНС)

Помимо варианта с работодателем, за возвратом вычета можно обратиться непосредственно в свой территориальный налоговый орган. Для этого требуется представить надлежащий пакет документов (оригиналов или копий).

- Заявление налогоплательщика.

- Декларация (Ф. 3-НДФЛ).

- Справка (2-НДФЛ).

- Копии: документа, устанавливающего личность заявителя, свидетельства о присвоении ИНН, рождении детей и браке, документации о факте сделки по купле-продаже жилья, договора ипотечного кредитования.

Образец заполнения заявление на компенсацию на основании п. 6 ст 76 НК РФ с указанием перевода на банковский счет получателя на который будет производиться выплатаОбычно процедура оформления в территориальном налоговом органе занимает не более 3-х месяцев времени. Столь солидный срок объясняется необходимостью проверки налоговиками представленной документации. В случае необходимости уточнения представленных данных либо отсутствия какого-нибудь документа, фискалы могут потребовать разъяснить те или иные моменты, донести отсутствующие бумаги и т. п.

Образец заполнения заявление на компенсацию на основании п. 6 ст 76 НК РФ с указанием перевода на банковский счет получателя на который будет производиться выплатаОбычно процедура оформления в территориальном налоговом органе занимает не более 3-х месяцев времени. Столь солидный срок объясняется необходимостью проверки налоговиками представленной документации. В случае необходимости уточнения представленных данных либо отсутствия какого-нибудь документа, фискалы могут потребовать разъяснить те или иные моменты, донести отсутствующие бумаги и т. п.

Важно:

- Жёсткие сроки представления декларации (Ф. 3-НДФЛ) на использование вычета законодательно не установлены. Однако она может быть подана не ранее окончания налогового периода (календарный год), в котором была осуществлена покупка. Таким образом, вернуть удержанные суммы через налоговый орган получится лишь в будущем (с момента совершения покупки) году.

- Не подлежит возврату налог, который был удержан с плательщика три (и более) года тому назад.

Кто имеет право на налоговый вычет

Как уже было сказано, не все индивидуальные предприниматели могут оформить налоговый вычет после покупки недвижимости. Для того, чтобы его получить, ИП должны соответствовать ряду параметров.

- ИП должен применять общий режим налогообложения, поскольку только он подразумевает выплату НДФЛ, а это значит, предприниматель обязан вести строжайший учет по налоговой отчетности и бухгалтерии, вести Книгу доходов и расходов, выплачивать НДС и выполнять все прочие процедуры, требуемые ОСНО. Специальные налоговые режимы УСН, ЕНВД, ЕСХН, а также Патентная система возможности делать налоговый вычет с покупки недвижимости не предоставляют, поскольку бизнесмены, находящиеся на этих видах налогообложения, от уплаты НДФЛ освобождены. Но здесь также есть свои исключения: они касаются тех ИП, кто помимо дохода по специальной налоговой системе имеют доходы, облагаемые НДФЛ по ставке 13 % (например, если коммерсант сочетает налоговые режимы с ОСНО).

- ИП должен иметь прибыль, с которой он может оплачивать налог на доходы физических лиц по 13%-ой ставке. При этом исключение делается для доходов, полученных в рамках дивидендов и участия в доле юридического лица.

- ИП, оплачивающие НДФЛ, до 30 апреля (включительно) года, следующего за отчетным, обязаны передавать налоговым специалистам по месту проживания декларацию по форме 3-НДФЛ. В ней необходимо указывать сведения о начисленном налоге и сумму вычета, на которую рассчитывает индивидуальный предприниматель. Если бизнесмен имеет еще и доходы, по которым он должен предоставлять налоговикам справку 2-НДФЛ, то для получения вычета он обязан передать в налоговую службу и ее (чаще всего это имеет отношение к предпринимателям, сдающим имущество в аренду в качестве физических лиц и тех ИП, кто дополнительно работает по трудовым договорам).

- ИП должен иметь на руках полный перечень документов, доказывающих факт приобретения жилья (свидетельство, договор, акт и пр.).

- И наконец, последнее условие, обязательное к выполнению для получения налогового вычета: купленная квартира или другая недвижимость должна быть оформлена либо на самого индивидуального предпринимателя, либо на кого –либо из его детей, либо на супругу/супруга.

Таким образом, только при соблюдении всех вышеперечисленных условий, ИП получает право на налоговый вычет.

Внимание! ИП имеют возможность получить желаемый вычет даже в том случае, если планируется использовать приобретаемую квартиру в коммерческих целях. То есть для осуществления налогового вычета, причина покупки недвижимости никакого значения не имеет

К сведению. Если ИП состоит в браке и его вторая половина имеет доход, с которого происходит выплата НДФЛ в размере 13%, то при покупке недвижимости, получить полный налоговый вычет может муж либо жена ИП. Причина этого в том, что по закону РФ для супругов предусмотрена общая собственность, а также равные права и обязанности.

Вычет представителям отдельных профессий

Последние категории налоговых резидентов, для которых предусмотрены вычеты:

- предприниматели;

- лица, которые занимаются частной практикой;

- люди, получающие вознаграждение за авторство;

- работники, оформленные по гражданско-правовому контракту и пр.

Такие доходы, как заработную плату или проценты с дивидендов, нельзя уменьшать за счет профессионального вычета. Возврат налога может быть оформлен, только с:

- дохода, полученного в результате предпринимательской деятельности;

- вознаграждения за авторство;

- оплаты работнику, который трудится по договору гражданстко-правового типа и пр.

Сумма льготы равна издержкам, которые понес гражданин в процессе извлечения дохода. Расходы должны быть подтверждены документами. Кроме этого, все издержки должны быть обоснованными и оправданными с экономической точки зрения. Например, приобретение самолета для компании по доставке еды будет считаться необоснованными тратами.

Когда нельзя возместить налог

В статье 220 НК РФ описано, в каких случаях территориальной инспекции полагается отклонить заявление. Вернуть уплаченные в бюджет налоги нельзя, если:

- жилое помещение или участок приобретались у близких родственников;

- покупка произведена на средства материнского капитала либо иные субсидии;

- сделку профинансировало третье лицо, за исключением супруга.

Покупке недвижимости у родственников посвящены разъяснения Минфина России . Ведомство признает участников таких договоров взаимозависимыми лицами.

Нельзя получить один и тот же имущественный вычет несколько раз. Воспользоваться преференцией разрешено единожды, но в полном объеме. Если декларант получил освобождение на сумму, менее утвержденного лимита, остаток можно заявить вновь.

Пример. Предприниматель на ОСНО купил дом за 1800 000 рублей. Он вправе настаивать на возврате налога из бюджета:

1 800 000×13% = 234 000 рублей.

Поскольку затраты по сделке не превысили 2 млн, впоследствии коммерсант сможет еще раз сослаться на статью 220 НК РФ. При этом лимит составит только:

2 000 000–1 800 000 = 200 000 рублей.

Как получить налоговый вычет

Документы на налоговый вычет можно оформлять сразу, как только вступили вправо собственности и получили все перечисленные выше документы. Время срока ограничения давности фактически нет, можно воспользоваться правом даже спустя пять-шесть лет.

Немного сложнее ситуация, если сделка состоялась давно, при этом никаких вычетов не производилось. Дело в том, что своим правом можно воспользоваться с учетом только последних трех лет, а именно. Если преобратилось квартира в 2020 г. и лишь к 2020 г. вы вспомнили о своем законном праве на вычеты, то вычеты вы получите только за 2017—2018-2019 годы, 2020 будет потерян, а весь остаток перенесется на 2020 г.

В целом вся процедура получения налогового вычета может занять два — четыре месяца. Большая часть данного времени будет потрачена на проверку документов в ИФНС. Если все правильно, то деньги будут вам переведены по истечению всех процедур.

Будем честны, собрать весь пакет документов, правильно их оформить, выстоять очереди в ИФНС самостоятельно очень сложно. Потребуется время, упорство. Можно воспользоваться услугами различных агентств, предлагающих подобные услуги, но это будет стоить денег. Как итог, сами вы это делаете или со сторонней помощью вы получаете однозначный результат, весь вопрос стоит во времени.

В вопросе получения есть выбор, либо напрямую обратиться в ИФНС по месту прописки, либо сделать все через работодателя. Суть второго способа в том, что с вас более не будут удерживать НДФЛ 13%, пока не исчерпается весь налоговый вычет.

Выше были рассмотрены все примеры совершения сделок по продаже и приобретению жилья

Обратим внимание на строительство

Для того чтобы получить налоговый вычет за ремонт или возведение нового жилья необходимо собирать все чеки и платежные документы, подтверждающие расходы. В ИФНС предоставляется:

- свидетельство на землю или квартиру (копия);

- договор с компанией подрядчиком на выполнение определенного вида работ с обязательным приложением сметной стоимости;

- все документы подтверждающие расходы.

Для самостоятельного заверения документов, без привлечения нотариуса, можно на каждой копии поставить свою подпись и написать: «Копия верна» и желательно при себе постоянно иметь дубликаты на непредвиденный случай.

Льгота для самозанятых граждан

Самозанятым в целях получения прибыли лицам НК определяет полное освобождение на уплату НДФЛ. Значит, что и от вычета работающие по патентной системе лица, освобождаются. Но при приобретении недвижимости в совместную собственность, есть шанс исправить положение.

К примеру, бизнесмен покупает дом. При законном браке, все виды приобретаемой им недвижимости, распределяется между ним и супругой пропорционально имеющимся долям в семье стандарт 50 на 50%. Если жена у него трудоустроена официально, получает другую официальную, облагаемую НДФЛ прибыль, то она может заявить о возврате.

Примеры расчётов

Разберём несколько примеров того, каким образом действует механизм вычета.

Пример No 1

Дано: Допустим, некто «гражданин Х» в 2020 г. осуществил сделку по покупке жилой недвижимости общей стоимостью в 3 млн. рублей. При этом сумма его годового дохода (зарплаты) составила 360 000 рублей.

Делаем расчёт:

- Общий размер вычета, на который может претендовать Х, составляет 260 тыс. рублей (2 млн. * 13%).

- Налог, удержанный из его зарплаты, — 46 800 (360 000 * 13%) рублей.

- В текущем 2020 г. Х сможет воспользоваться правом на налоговый вычет в размере 46 800 рублей. Оставшиеся 213 200 рублей могут быть возвращены в будущих налоговых периодах.

Пример No 2

Дано: Гражданин Х в 2020 г. осуществил покупку жилья стоимостью в 3 000 000 рублей. При этом сумма его годового дохода в 2020 г. (зарплаты) составила 360 000 рублей, а за 6 месяцев 2020 – 180 000.

Делаем расчёт:

- Общий размер льготы, на которую может претендовать Х, составляет 260 тыс. рублей (2 млн. * 13%).

- НДФЛ, подлежащий удержанию из зарплаты в 2020 г., — 46 800 (360 тыс. * 13%) рублей, в 2020 – 23 400 (180 000 * 13%).

- Х сможет вернуть: за 2020 г. – 46 800 рублей и 23 400 – за 2017-й. Общая сумма, подлежащая возврату, составляет 70,2 тыс. рублей. Остаток подлежит также возврату, но только в будущих периодах.