Амортизация способом уменьшаемого остатка: формула и ее составляющие

Ежемесячный размер амортизации (Амес) группы ОС рассчитывают по формуле:

Амес = СОгод х НА х Ку / 100%, где

СОгод – остаточная стоимость объектов на начало года,

НА – норма амортизации, т.е. годовой процент возмещения цены ОС, исчисляемый отношением 100% стоимости ОС к количеству месяцев в сроке полезного использования (СПИ),

Ку – ускоряющий списание стоимости имущества коэффициент, установленный компанией. Этот показатель применяется, если имущество эксплуатируется в интенсивном режиме, и, естественно, изнашивается быстрее. Компании вправе решать, применять ли его в начислении износа, и устанавливать его размер. Величина этого индекса не может превышать 3 и должна быть технически обоснована, т. е. подтверждена максимальная эксплуатация объекта документами компании и соответствующими разрешениями органов технадзора.

Способ уменьшаемого остатка начисления амортизации: пример для ОС

|

Период расчета |

Остат. стоимость на начало года |

Ежемесячная амортизация |

Начисленный износ за период |

||

|

Сумма |

Как считать |

Сумма |

Как считать |

||

|

01.04 – 31.12.2019 |

700 000,00 |

— |

22 361,50 |

700 000 х 38,334% /12 |

201 253,50 (22 361,5 х 9 мес.) |

|

01.01 – 31.12.2020 |

498 746,50 |

700 000 – 201 253,5 |

15 932,46 |

498 746,5 х 38,334% / 12 |

191 189,48 (498 746,5 х 38,334%) |

|

01.01 – 31.12.2021 |

307 557,02 |

498 746,5 – 191 189,48 |

9824,91 |

307 557,02 х 38,334% / 12 |

117 898,91 (307 557,02 х 38,334%) |

|

01.01 – 31.12.2022 |

189 658,11 |

307 557,02 – 117 898,91 |

6058,63 |

189 658,11 х 38,334% / 12 |

72 703,54 (189 658,11 х 38,334%) |

|

01.01 – 31.12.2023 |

116 954,57 |

189 658,11 – 72 703,54 |

37 363,11 |

116 954,57 х 38,334% / 12 |

44 833,36 (116 954,57 х 38,334%) |

|

01.01 – 31.12.2024 |

72 121,21 |

116 954,57 – 44 833,36 |

2303,91 |

72 121,21 х 38,334% / 12 |

27 646,92 (72 121,21 х 38,334%) |

|

01.01 – 31.03.2025 |

44 474,29 |

72 121,21 – 27 646,92 |

1420,73 |

44 474,29 х 38,334% / 12 |

4262,19 (1420,73 х 3 мес.) |

|

Итого на 01.04.2025 |

659 787,90 |

Рассчитать амортизацию методом уменьшаемого остатка так, чтобы полностью возместить стоимость актива на дату окончания СПИ невозможно. В нашем примере на 31.03.2025 остаточная стоимость оборудования составила 40212,10 (700 000 – 659 787,90) руб. Учитывая этот аспект, компания вправе выбрать:

-

включить остаток в сумму износа, начисленную в марте 2025;

-

в конце амортизационного периода перейти на линейный метод, начисляя износ по 1420,73 руб. с января 2025 до полного возмещения стоимости оборудования либо увеличить помесячный размер амортизации с января по март 2025, равномерно списав за 3 месяца по 14824,76 руб. (44 474,29 / 3).

Выбранный компанией алгоритм погашения этих разниц в остаточной стоимости при применении способа уменьшаемого остатка (формула для ОС) следует также отметить в учетной политике.

Порядок расчета

Начисление износа данным методом осуществляется с помощью нормы амортизации, остаточной стоимости и специального коэффициента.

Формула выглядит следующим образом:

Где:

- На — норма амортизации;

- Сост — остаточная стоимость;

- Ку — коэффициент ускорения.

Формула нормы амортизации:

Где:

n — срок полезного использования актива.

Коэффициент ускорения предприятия выбирают самостоятельно. Законодательством определена его предельная величина:

- до 3 в стандартных случаях;

- более 3, если оборудование приобретено в лизинг.

Чаще всего этот коэффициент равен 2. Это стандартная величина, которую использует большинство организаций.

Пример

Пусть ООО «Колокол» приобрело актив стоимостью 102 тыс. руб. Срок полезного использования — 5 лет. Коэффициент ускорения — 2.

Норма амортизации:

100% / 5 = 20% в год.

Вычисления выглядят так:

| Год | Стоимость на начало года (тыс. руб.) | Амортизация за год (тыс. руб.) | Амортизация за месяц (тыс. руб.) | Стоимость на конец года (тыс. руб.) |

|---|---|---|---|---|

| 1 | 102 | 102*20/100*2 = 40,8 | 40,8/12 = 3,4 | 102-40,8 = 61,2 |

| 2 | 61.2 | 61,2*20/100*2 = 24,48 | 24,48/12 = 2,04 | 61,2-24,48 = 36,72 |

| 3 | 36.72 | 36,72*20/100*2 = 14,69 | 14,69/12 = 1,224 | 36,72-14,69 = 22,03 |

| 4 | 22.03 | 22,03*20/100*2 = 8,812 | 8,812/12 = 0,734 | 22,03-8,812 = 13,218 |

| 5 | 13.218 | 13,218*20/100*2 = 5,287 | 5,287/12 = 0,441 | 13,218-5,287 = 7,931 |

На примере видно, что остаточная стоимость в конце срока списана не полностью. Чтобы не оставлять сумму непогашенной, следует в течение последнего года изменить порядок расчёта.

Согласно Налоговому кодексу, в момент, когда величина балансовой стоимости будет равняться 20% от первоначальной, следует списать остаток в полном объёме. Для этого необходимо равномерно распределить сумму по числу месяцев.

Расчёт будет выглядеть так:

| Год | Стоимость на начало года (тыс. руб.) | Амортизация за год (тыс. руб.) | Амортизация за месяц (тыс. руб.) | Стоимость на конец года (тыс. руб.) |

|---|---|---|---|---|

| 5 | 13.218 | 13.218 | 13,218/12 = 1,1015 |

В бухгалтерском учёте накопленная амортизация фиксируется в кредите счёта 02. Проводки выглядят следующим образом:

| Операция | Дебет | Кредит |

|---|---|---|

| Амортизация по собственным активам | 20 (23, 25, 26, 29, 44) | 02 |

| Амортизация по оборудованию, сданному в аренду | 91 | 02 |

| Списана амортизация при выбытии ОС | 02 | 01.2 |

Организации могут самостоятельно выбирать, как начислять амортизацию. Установленный способ следует описать и закрепить в учётной политике. При анализе вариантов следует учесть, что этот метод является одним из рекомендуемых в НК РФ. Его применение позволит облегчить налоговый учёт.

Технические характеристики

Подсветка потолка

Изделия, которые обладают светоотражающими или светопоглощающими свойствами продаются рулонами, но при желании (особенно если нужен тюнинг авто, его колеса или на велосипед), вам могут нарезать продукцию лентами. Также в нарезанном виде такая пленка может продаваться в специализированных магазинах.Чтобы знать, как лента, которая способна светиться в темноте, может использоваться в различных сферах (для потолка, на велосипед или авто, на стены и т.д.), необходимо выяснить технические характеристики такой нестандартной продукции.

Фотолюминесцентные пленки обладают следующими характеристиками:

- основа пленки – ПВХ;

- зарядка энергией происходит от любого источника света, будь то лампочка или солнце;

- пленка должна соответствовать государственным стандартам (ГОСТ Р 12.2.143, который был принят в 2009 году);

Обратите внимание! В ходе эксплуатации светопоглащающая лента безопасна для животных и людей, а также окружающей среды. Но эти свойства сохраняются только в той ситуации, когда пленка используется по своему прямому назначению

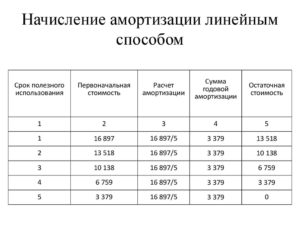

Линейная амортизация и её основные особенности

Простоту этого способа стоит записать в его основные достоинства. Группу затрат по основным средствам просто списывают, пока идёт весь срок эксплуатации.

Списание происходит в равных долях. Сама система расчёта элементарна.

Хватает лишь знания информации о том, сколько первоначально стоили основные средства. Коэффициент амортизационных отчислений определяется всего один раз. Для этого берём в основу срок службы конкретного объекта.

Благодаря линейной амортизации руководству проще придерживаться так называемого упрощённого подхода к износу на основном производстве. Характерно изнашивание основных средств равными размерами.

Начиная с момента, когда средства введены в работу, и заканчивая моментом, когда стоимость погасится вся. При этом не учитываются факторы вроде:

- Интенсивности эксплуатации.

- Сезонности выполнения работ.

Этот подход будет наиболее актуальным в ситуациях, когда производится расчёт износа производственных зданий, других стационарных объектов. Воздействие внешней среды нельзя оставлять без внимания, как и условия, в которых ведётся эксплуатация здания.

Но в других условиях бывает практически невозможно в точной величине установить фактический износ по конкретному зданию. Потому для многих организаций самым удобным станет именно метод, при котором списание происходит равномерными суммами, остающимися одинаковыми.

Значительное влияние на эксплуатационный срок оказывают условия, если речь идет о производственном оборудовании, других группах основных средств, используемых на предприятии. Производительность таких объектов значительно снижается со временем.

Затраты по ремонту, техническому обслуживанию становятся больше. Списание за период отчётности уже невозможно, потому что амортизация увеличилась. Способ не предусматривает выполнения подобных действий.

Руководству стоит присмотреться к способам нелинейного расчёта, если предприятию интересно закрыть стоимость основных средств как можно быстрее.

В этом случае откроется доступ к линейной амортизации, отчислениям, связанным с продукцией, которая была произведена фактически.

Линейный метод амортизации.

К каким объектам можно применить способ начисления?

Существует деление на 10 групп для объектов отчисления на амортизацию, что определяется по эксплуатационному времени. Обязательно применение линейного метода в случае со зданиями и устройствами, передаточными объектами, когда они представляют одну из следующих категорий:

- 10 группа. С периодом эксплуатации больше, чем три десятка лет.

- 9 группа. 25-30-летний период эксплуатации.

- 8 группа. 20-25 лет – максимальный срок, на который сохраняются первоначальные свойства.

Остальные объекты допускают применение других существующих методик. Фиксируется это в приказе, который связан с учётной политикой.

Для регистрации ООО, да и любой другой организации требуется юридический адрес. Узнать о тонкостях оформления можно из этой статьи.

Применение линейного способа возможно не только для новых объектов, но и для тех, что ранее уже были в эксплуатации.

Как расчёты производятся на практике?

Первичная стоимость объекта будет основой для подсчёта. Её легко определить – суммировать все затраты по покупке, строительству того или иного объекта.

Показатель восстановительной стоимости применяется в том случае, если стоимость имущества была переоценена.

Классификационный перечень основных средств поможет определиться с эксплуатационным периодом объектов. Именно здесь они разделяются на определённое количество групп.

Но организация сама может назначить эксплуатационные сроки, если в этом списке он отсутствует.

В таком случае расчёт идёт на:

- Условия эксплуатации в ближайшем будущем.

- Физический износ, его предполагаемая величина.

- Прогнозируемое время использования.

Для расчётов обычно пользуются формулой:

K=(1:n)*100

N – обозначение срока эксплуатации, в годовом эквиваленте.

K – норма по амортизационным отчислениям на год.

Полученный результат делится на 12 при необходимости определения нормы помесячно.

Что касается самого линейного метода начисления затрат на амортизацию, то в данном случае формула выглядит несколько иначе:

A=C*K/12

K – Символ амортизационной нормы.

C – Данные по имуществу, о его первоначальной стоимости.

A – Амортизационная группа отчислений по месяцу.

Деление на 12 становится ненужным, если отчисления на амортизацию высчитываются на год.

Формула расчета амортизации.

Как рассчитать амортизацию линейным способом

Ошибка в чеке: как исправить

Ошибка в чеке: как исправить

То, каким образом исправлять некорректно сформированные кассовые чеки, зависит от применяемого формата фискальных документов (ФФД).

Транспортные расходы: чем подтвердить и как учесть

Для того чтобы расходы на доставку товаров, материалов, на служебные поездки можно было учесть в расходах при начислении налога на прибыль, необходимы первичные документы. О том, какие документы понадобятся в различных ситуациях, нам рассказывает специалист Минфина.

→ Бухгалтерские консультации → Основные средства

Актуально на: 4 августа 2017 г.

Линейный метод расчета амортизации основных средств и нематериальных активов – наиболее распространенный способ в бухгалтерском и налоговом учете.

Использование этого метода целесообразно в случае, когда экономические выгоды от использования амортизируемого объекта поступают равномерно в течение срока полезного использования либо поступление таких выгод не может быть надежно оценено.

Также использование линейного метода в налоговом учете, в отличие от нелинейного, в некоторых случаях является обязательным. О том, как рассчитать амортизацию линейным способом на примере, покажем в нашей консультации.

Формула амортизации линейным способом

Приведем для линейного метода амортизации формулы, позволяющие определить ежемесячную сумму амортизации (АМ) объектов основных средств (ОС) и нематериальных активов (НМА) в соответствии с порядком, предусмотренным ПБУ 6/01, ПБУ 14/2007 и гл. 25 НК РФ:

| в бухгалтерском учете | в налоговом учете | |

| для ОС (п. 19 ПБУ 6/01) | для НМА (п. 29 ПБУ 14/2007) | для ОС и НМА (п. 2 ст. 259.1 НК РФ) |

| АМ = С / СПИ / 12где С — первоначальная или восстановительная стоимость объекта ОС;СПИ – срок полезного использования объекта ОС в годах | АМ = С / СПИгде С — первоначальная или текущая рыночная стоимость объекта НМА;СПИ – срок полезного использования объекта НМА в месяцах | АМ = С * Кгде С — первоначальная или восстановительная стоимость объекта ОС или НМА;К – норма амортизации соответствующего объекта |

А как рассчитать норму амортизации линейным способом в налоговом учете? Эта норма, как и в бухучете, зависит от срока полезного использования. Поэтому расчет нормы амортизации линейным способом по правилам гл. 25 НК РФ выглядит так: 1 / СПИ * 100%, где СПИ – срок полезного использования в месяцах.

Несмотря на то, что формулы для расчета амортизации при линейном способе в бухгалтерском и налоговом учете на первый взгляд разные, порядок исчисления амортизационных величин по сути один и тот же.

Поэтому для расчета линейной амортизации формула определения ежемесячной величины (А) для упрощения может быть выражена так:

А = С / СПИ

где С – стоимость амортизируемого объекта, от которой рассчитывается амортизация;

СПИ – срок полезного использования амортизируемого объекта в месяцах.

Начисление амортизации линейным способом: пример

Покажем, как начислить амортизацию линейным способом на примере

Неважно, нужно ли предварительно определить годовую сумму амортизационных отчислений линейным способом (как для объектов ОС) или производится сразу расчет ежемесячной суммы, итоговые значения месячных сумм в бухгалтерском и налоговом учете все равно будут одинаковые

Для подтверждения приведем расчет амортизации автомобиля линейным способом в бухгалтерском учете и налоговом учете, а также покажем, как считать амортизацию линейным способом в бухучете для НМА (к примеру, исключительного права автора на программу для ЭВМ).

Для расчета амортизационных отчислений линейным методом вводные данные используем одинаковые для объекта ОС (мусоровоз) и НМА (исключительное право на программу): первоначальная стоимость 1 750 000 рублей. СПИ – 10 лет (120 месяцев). Для того, чтобы определить сумму амортизационных отчислений линейным способом, воспользуемся приведенными выше формулами.

А сам расчет амортизационных отчислений линейным способом приведем в таблице:

| в бухгалтерском учете | в налоговом учете | |

| для мусоровоза | для исключительного права на программу | для любого из двух объектов |

| АМ = 1 750 000 рублей / 10 лет / 12 = 14 583,33 (рублей) | АМ = 1 750 000 рублей / 120 месяцев = 14 583,33 (рублей) |

Линейный метод

Данный метод предпочтительнее использовать в том случае, если оборудование будет использоваться в течение всего срока работы. При этом подразумевается, что и прибыль, получаемая от его работы, будет также одинакова. При данном методе затраченная стоимость списывается равномерно в одинаковом денежном размере.

Для расчета коэффициента применяется следующая формула:

К=(1/n)100%, где:

- К – коэффициент амортизации. Данное число выражается в процентах,

- n – время его эксплуатации. Измеряется в месяцах.

К примеру, организацией было приобретено оборудование стоимостью в 50 000 рублей. Срок эксплуатации – 5 лет, то есть 60 месяцев.

Ежемесячный коэффициент для расчетов будет равняться:

(1/60)100 = 1.67.

При этом сумма ежемесячного отчисления в счет покупки оборудования составит:

50 000*1.67%= 835 рубля.

Данную сумму амортизационных начислений будет учитываться на протяжении 60 месяцев использования оборудования. По пришествию данного срока, даже в том случае, если станок будет в рабочем состоянии и не будет списан, амортизационные начисления не будут производиться или же будут приравниваться в документации к нулю.

Плюсы и минусы линейного способа

Как и любой метод, линейный способ имеет свои плюсы и минусы. Исходя из них, необходимо решать, стоит ли выбирать его в качестве основного метода.

Плюсы:

- Простота. Расчет производится только раз – сразу после внесения имущества на баланс. Полученная сумма действительна в течение всего срока эксплуатации;

- Списание стоимости проходит довольно точно и легко прослеживается благодаря одинаковой сумме;

- Отчисления производятся по каждому объекту отдельно. К примеру, если одновременно было куплено 2 или 3 разных станка, коэффициент амортизации и сумма отчислений для каждого рассчитывается в отдельности;

- Затраты равномерно переносятся на себестоимость производства.

Недостатки:

- Не подходит для оборудования, имеющего малый срок эксплуатации;

- В связи со снижением производительности в ходе работы, оборудование будет требовать значительных затрат на модернизацию и ремонт. При этом списание средств на погашение его стоимости будет идти равномерно;

- Не подходит предприятиям, часто обновляющим производственные фонды;

- Сумма уплаченного в течение использования объекта налога будет значительно выше, нежели при нелинейном.

Как рассчитать в налоговом учете?

Если в целях налогообложения выбран линейный способ, то применять его нужно ко всем основным средствам без исключения. При этом расчет отчислений ведется по каждому объекту отдельно.

Порядок вычислений линейным методом прописан в ст.259.1 НК РФ.

Для расчета также нужно знать первоначальную стоимость ОС, срок его использования и норму амортизации.

Однако в отличие от бухгалтерского порядка расчета в налоговом учете норма рассчитывается за один месяц. Далее она умножается на первоначальную стоимость и дает сумму месячной амортизации, подлежащей отнесению в расходы.

Как считать амортизацию нелинейным методом в налоговом учете?

Проводки по начислению амортизации линейным способом

При расчете амортизации следует ежемесячно делать типовые проводки в зависимости от того где используется основное средство или НМА. Используемые счета зависят не только от вида амортизируемого имущества (по кредиту 02 – для ОС, а 05 – НМА), но и от вида его использования. К примеру, амортизацию объектов производственного назначения отражают, как правило, по дебету счета 20, а торговые организации амортизацию обычно начисляют по дебету счета 44. Отнесение износа на расходы в учете отражается такими проводками:

-

Дебет счета 20 Кредит счета 02 – отражено списание износа объекта по основному производству.

-

Дебет счета 23 Кредит счета 02 – отражено списание износа объекта по вспомогательному производству.

-

Дебет счета 25 Кредит счета 02 – отражено списание износа объекта общепроизводственного назначения.

-

Дебет счета 26 Кредит счета 02 – отражено списание износа объекта общехозяйственного назначения.

-

Дебет счета 44 Кредит счета 02 – отражено списание износа объекта торговых компаний.

-

Дебет счета 91 Кредит счета 02 – отражено списание износа по объекту, полученному в аренду.

-

Дебет счета 20 (23, 25, 26, 44) Кредит счета 05 – отражено списание износа по НМА.

Формула расчета и пример начисления линейной амортизации

Чтобы начислить амортизацию, используя линейный метод, нам потребуются следующие данные:

- Первичная цена актива, объекта. Это все затраты на строительство или покупку основного средства предприятия. Если была проведена переоценка, придется использовать восстановительную стоимость.

- Срок эксплуатации. Берется из классификации, по которой все активы делятся на амортизационные группы. Если в перечне вашего объекта нет, учитывайте условия эксплуатации, прогнозируемый уровень физического износа, запланированное время использования.

Формула нормы амортизации выглядит так:

К = (1 : n )* 100%

Мы высчитываем К, то есть годовую норму амортизации, используя n, то есть срок эксплуатации в годах. Если же нам нужна норма в месяцах, то полученный результат нужно будет просто разделить на 12.

Формула начисления амортизации, согласно линейному способу:

А = С*К/12

Мы высчитываем А, то есть размер ежемесячной амортизации. С у нас означает первичную стоимость актива, а К, как вы поняли — это норма амортизации из предыдущей формулы. Мы разделили разницу на 12, чтобы получить показатель за месяц. Если вам нужна годовая амортизация, просто не делайте этого.

Общие правила амортизации объекта линейным способом:

- Начисление начинается с 1-го числа месяца, который идет за месяцем, когда данное имущество было принято на баланс.

- Начисление амортизации не зависит от того, какие финансовые результаты показала компания в этом периоде.

- Начисления проводятся каждый месяц, их нужно будет учитывать в аналогичном налоговом периоде.

- Приостановить процесс начисления амортизации может консервация объекта на период, превышающий три месяца, или же его длительный ремонт — свыше 12 месяцев. Как только ремонт или консервация будут закончены, объект снова вернется к нормальной эксплуатации, амортизационные отчисления возобновляются.

- 1-го числа месяца, который следует за месяцем, когда объект был списан, выведен из баланса или предприятие утратило права на него, начисление амортизации прекращается.

Плюсы линейного метода амортизации:

- Простая формула. Всего раз высчитываем показатель на ее основе и потом просто используем полученную сумму каждый месяц. Ничего заново считать не нужно, сумма амортизации остается неизменной.

- Затраты равномерно, одинаковыми частями переносятся на себестоимость выпускаемой предприятием продукции. В случае использования нелинейных методов, на первом этапе использования объекта сумма амортизации будет заметно выше, что скажется на себестоимости.

- Точный учет. Списание стоимости происходит с каждым конкретным объектом. А в случае применения нелинейных методов, амортизация будет начисляться на целую группу активов.

Обратите внимание

Общая сумма налога на основные средства в ходе их эксплуатации будет выше в случае использования линейного метода.

Однако, отметим, что линейный метод целесообразно применять только в тех случаях, когда запланировано, что актив будет приносить одинаковую прибыль в течение всего срока использования.

Если речь идет о производственном оборудовании, то оно просто может устареть. Речь идет о моральном износе. Поэтому в таком случае пропорционально списывать расходы на покупку оборудования не стоит, ведь производительность будет снижаться с годами. Кроме того, появятся затраты на ремонт, обновление, модернизацию. Нельзя в данном случае списывать амортизацию равными суммами.

Важно

Если предприятие планирует оперативно обновлять, улучшать свои производственные активы, лучше выбрать нелинейный метод амортизации.

Пример расчета амортизации с использование линейного способа:

Считаем годовую норму:

К = 1/25*100% = 4%

То есть норма в месяц будет составлять 4%/12 = 0,333%

Теперь считаем сумму амортизационных начислений:

А = 3000000*4%/12 = 10000 рублей

Сумма амортизации за год будет равна:

А = 3000000*4% = 120000 рублей.

Таким образом, начиная с 1 февраля предприятие будет каждый месяц начислять амортизацию нового офисного здания на сумму 10000 рублей.

Расчет суммы амортизации линейным методом

| Месяц | Срок полезного использования объекта, месяцев | Нормаамортизации, % | Первоначальная стоимостьобъекта, тыс. р. | Суммаамортизации, тыс. р. |

| Основные средства со сроком полезно использования 3 года | ||||

| Январь | ||||

| Февраль | ||||

| Март | ||||

| Итого |

Норма амортизациипри линейном методе рассчитывается поформуле

Н1= 1n·100,

где n– срокполезного использования объектаамортизируемого имущества, месяцев.

При линейном методерасчет суммы амортизации производитсяпо формуле

А1= Фп·Н1100,

где Фп– первоначальная стоимость объекта,р.

Дляэксплуатируемых в организации основныхсредств используется нелинейный методначисления амортизации по форме табл.4.

Таблица 4

Расчет суммы амортизации нелинейным методом

| Месяц | Срокполезного использованияобъекта, месяцев | Норма амортизации, % | Остаточнаястоимость объекта, тыс. р. | Суммаамортизации, тыс. р. |

| Основные средства со сроком полезно использования 3 года | ||||

| Январь | ||||

| Февраль | ||||

| Март | ||||

| Итого | ||||

| Основные средства со сроком полезного использования 11 лет | ||||

| Январь | ||||

| Февраль | ||||

| Март | ||||

| Итого | ||||

| Всего |

Норма амортизациипри нелинейном методе рассчитываетсяпо формуле

Н2=2n·100.

При нелинейномметоде расчет суммы амортизациипроизводится по формуле

А2=Фо·Н2100,

где Фо– остаточная стоимость объекта, р.

Сумму начисленнойамортизации по всем видам основныхсредств представить в табл. 5.

Таблица 5

Начисленнаяамортизация, тыс. р.

| Амортизация | ||

| Линейный метод | Нелинейный метод | Итого |

Расчет налога наимущество организаций

Приобретенныеосновные средства учитываются в составеимущества организации, начиная с 1-гочисла месяца, следующего за месяцемввода объекта в эксплуатацию.

При расчете налогана имущество организаций по форме табл.6 ставку налога применить максимальную.

Таблица 6

Расчет налога на имущество организаций

| Показатель | Месяц | ||

| январь | февраль | март | апрель |

| 1. Стоимость основных средств, тыс. р.: | |||

| введенных со сроком полезного использования 3 года | |||

| эксплуатируемых со сроком полезного использования 3 года | |||

| эксплуатируемых со сроком полезного использования 11 лет | |||

| 2. Амортизация, тыс. р.: | |||

| введенных со сроком полезного использования 3 года | |||

| эксплуатируемых со сроком полезного использования 3 года | |||

| эксплуатируемых со сроком полезного использования 11 лет | |||

| 3. Остаточная стоимость основных средств, тыс. р. | |||

| 4. Стоимость имущества, подлежащая налогообложению, тыс. р. | |||

| 5. Ставка налога, % | |||

| 6. Сумма налога на имущество организаций за 1 квартал, тыс. р. |

Налоговаябаза по налогу на имущество организацийопределяется как среднегодовая стоимостьимущества, признаваемого объектомналогообложения, рассчитанная исходяиз его остаточной стоимости.

Расчет транспортногоналога

При расчететранспортного налога по форме табл. 7применить ставки налога, рекомендуемыеНалоговым Кодексом РФ.

Таблица 7

Соседние файлы в предмете

Амортизация: определение

Имущество, а особенно участвующие в производственном процессе основные фонды (ОС), всегда изнашивается, т. е. теряют первоначальную стоимость. Поэтому необходимо рассчитывать сумму износа, уменьшая стоимость объекта. Законодательством разработана стройная система классифицирования различных имущественных единиц по отдельным признакам, таким как сроки полезного использования (СПИ), т. е. время, на протяжении которого объект приносит доход компании. К примеру, станки и оборудование амортизируются быстрее, чем здание или другое капитальное сооружение. Исходя из времени продуктивного использования объекта, по каждой группе ОС разработаны жесткие сроки, по окончании которых стоимость имущества списывается полностью. Погашение стоимости имущества и называется амортизацией. Основные фонды классифицируются по техническим характеристикам, составляя группы, например, зданий и сооружений, силовых машин и оборудования и др.

Существующий классификатор основных средств разграничивает 10 групп по принципу длительности СПИ: к первым группам относятся объекты с меньшим полезным временем, к последним – с более продолжительным.