Что означает тот или иной коэффициент

В результате расчетов по формуле получается определенный коэффициент. На основании его можно судить об особенностях деятельности компании. Рассмотрим значение того или иного коэффициента:

- Меньше 0,3. Такой коэффициент говорит о том, что у компании есть затруднения с развитием. Также это говорит о зависимости от заемных средств, пониженной платежеспособности. Что это обозначает на практике? Организации будет сложно получить займы. Кредиторы будут отказывать фирме из-за ее низкой платежеспособности. Отказывать будут и инвесторы, так как инвестиции в такую компанию не «обещают» получения прибыли.

- От 0,3 до 0,6. Это среднее значение. Оно обозначает нормальную платежеспособность, относительную независимость компании от сторонних средств.

- Больше 0,6. Обозначает высокий уровень платежеспособности, независимость фирмы. Однако точная интерпретация определяется структурой нынешних займов, уровнем ликвидности средств.

Коэффициент 0,6 вовсе не обязательно свидетельствует о хорошем состоянии компании. Все зависит от специфики ее хозяйственной деятельности. Если фирма берет долгосрочные (со сроком погашения от 1 года) займы, коэффициент 0,6 обозначает зависимость компании от займов. Связано это с тем, что прибыль предприятия будет направляться на уплату процентов. По этой причине существуют сложности с модернизацией и расширением компании. Средств на это в достаточном объеме просто нет.

Важно! Если большая часть займов является краткосрочной (со сроком погашения до года), коэффициент больше 0,6 обозначает независимость от кредиторов, а также наличие средств для модернизации производства. Соответственно, в таких условиях компания может успешно развиваться

Если в компании наблюдается пониженный уровень ликвидности оборотных средств, успешной ее деятельность может считаться только в том случае, если коэффициент значительно превышает 0,6. Если он составляет ровно 0,6 или незначительно превышает этот уровень, это свидетельствует о недостатке свободных средств, которые могут быть направлены на улучшение производства.

Коэффициент капитализации — определение

Коэффициент капитализации показывает соотношение заемных средств и суммарной капитализации и характеризует степень эффективности использования компанией собственного капитала. Он определяет, насколько велика зависимость компании от заемных средств. Коэффициент капитализации используют только в контексте одной отрасли промышленности, а также доходов и потоков наличных денежных средств компании.

Коэффициент капитализации рассчитывается в программе ФинЭкАнализ в блоке Анализ рыночной устойчивости как коэффициент капитализации.

Скачать программу ФинЭкАнализ

Коэффициент капитализации — что показывает

Коэффициент капитализации показывает долю собственного капитала компании в активах. Чем выше этот показатель, тем больше предпринимательский риск организации. Чем больше доля заемных средств, тем меньше предприятие получит прибыли, поскольку часть ее уйдет на погашение кредитов и выплату процентов.

Компанию, большую часть пассивов которой составляют заемные средства, называют финансово зависимой, коэффициент капитализации такой компании будет высоким. Компания, финансирующая собственную деятельность своими средствами, финансово независима, коэффициент капитализации низкий.

Этот коэффициент важен для инвесторов, рассматривающих данную компанию как вложение средств. Их привлекают компании с преобладанием собственного капитала. Однако доля заемных средств не должна быть слишком низкой, так как это уменьшит долю их собственной прибыли, которую они получат в виде процентов.

Коэффициент капитализации — формула

Общая формула для расчета коэффициента

Формула расчета по данным старого бухгалтерского баланса

где стр.490, стр.590, стр.690 — строки Бухгалтерского баланса (форма №1).

Формула расчета по данным нового бухгалтерского баланса

где стр.1400, стр.1500, стр.1300 — строки Бухгалтерского баланса (форма №1).

Коэффициент капитализации — значение

Для российских организаций нормальное значение ≤ 1. То есть номой считается равенство собственного и заемного капитала. В экономически развитых странах нормативное значение ≤ 1.5. То есть объем заёмного капитала в 1.5 раза может превосходить собственный.

Чем больше данный показатель превышает норму, тем больше зависимость организации от заемных средств. То есть финансовая устойчивость организации становится ниже.

Средние статистические значения по годам для предприятий РФ

| Размер выручки | Значения по годам, отн. ед | ||||||

| 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | |

| Микропредприятия (выручка | 2.500 | 2.388 | 2.841 | 3.401 | 3.924 | 4.367 | 6.506 |

| Минипредприятия (10 млн. руб. ≤ выручка | 1.391 | 2.224 | 2.268 | 3.428 | 3.104 | 3.314 | 3.143 |

| Малые предприятия (120 млн. руб. ≤ выручка | 2.381 | 2.535 | 3.715 | 2.884 | 2.623 | 2.304 | 2.303 |

| Средние предприятия (800 млн. руб. ≤ выручка | 1.719 | 2.449 | 2.233 | 2.129 | 2.421 | 2.355 | 1.819 |

| Крупные предприятия (выручка ≥ 2 млрд. руб.) | 0.922 | 1.030 | 1.291 | 1.377 | 1.243 | 1.317 | 1.349 |

| Все организации | 1.105 | 1.361 | 1.642 | 1.724 | 1.590 | 1.614 | 1.603 |

Значения таблицы рассчитаны на основании данных Росстата

Оценка коэффициента устойчивого развития организации

В учетно-аналитической практике возможности предприятия по расширению основной деятельности за счет реинвестирования собственного капитал определяются с помощью коэффициента устойчивости экономического роста (КУР), который исчисляется как отношение реинвестированной прибыли (РРП) к среднегодовой величине собственного капитала (СК).

, (3.5)

, (3.5)

где — чистая (нераспределенная прибыль);

— прибыль, направленная на развитие производства.

Коэффициент устойчивости экономического роста отражает темпы увеличений экономического потенциала предприятия.

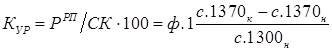

Для оценки влияния факторов эффективности финансово-хозяйственной деятельности на степень устойчивого развития предприятия обычно используют следующую модель, представленную в формуле:

, (3.6)

где — показатель отношения прибыли, реинвестированной в развитие производства, к сумме чистой прибыли, рассчитан в формуле (3.9):

, (3.7)

где показатель рентабельность продаж, рассчитывается по формуле:

(3.8)

где ресурсоотдача:

(3.9)

где коэффициент финансовой зависимости, характеризующий соотношение между заемным и собственным капиталом, рассчитан в формуле:

(3.10)

Модель отражает воздействие как производственной, так и финансовой деятельности предприятия на коэффициент устойчивости экономического роста. При этом предприятие может воздействовать на рост коэффициента, используя следующие экономические рычаги:

снижение доли выплачиваемых дивидендов;

повышение ресурсоотдачи;

повышение рентабельности продукции.

Приведенная факторная модель может быть расширена за счет включения в нее таких важных показателей финансового состояния предприятия, как:

обеспеченность собственным оборотным капиталом;

ликвидность текущих активов;

оборачиваемость оборотных средств;

соотношение краткосрочных обязательств и собственного капитала предприятия.

Расширенная факторная модель для расчета коэффициента устойчивости экономического представлена в формуле:

![]() , (3.11)

, (3.11)

где оборачиваемость собственного оборотного капитала, определяемая как отношение выручки от реализации продукции к сумме собственного оборотного капитала;

обеспеченность собственным оборотным капиталом, определяемая как отношение собственного оборотного капитала к сумме текущих активов; коэффициент текущей ликвидности (покрытия); доля краткосрочных обязательств в капитале предприятия. Факторный анализ динамики коэффициента устойчивости экономического роста на основании данных форм 1,2 бухгалтерской отчетности и приведен в табл. 3.3.

Таблица 3.3- Факторный анализ динамики коэффициента устойчивости экономического роста ОАО «Алроса Лена» за 2011 г.

|

Показатели |

Обозначение |

2010 г. |

2011 г. |

Изменение, ( +, -) |

|

|

абсол. |

относ,% |

||||

|

Чистая прибыль, тыс. руб. |

— 133412265035991- 269,8 |

||||

|

Реинвестированная прибыль, тыс. руб. |

— 133412265035991- 269,8 |

||||

|

Выручка продаж, тыс. руб. |

В |

536760 |

679260 |

142500 |

26,5 |

|

Среднегодовая сумма активов, тыс. руб. |

250171,5221550,5- 28621- 11,4 |

||||

|

Средн. сумма собственного капитала, тыс. руб. |

78509,597916,51940724,7 |

||||

|

Среднего. сумма оборотных активов, тыс. руб. |

87548,558508,029040,5- 33,2 |

||||

|

Средн. сумма собств. об. капитала, тыс. руб. |

EC |

— 84113,5 |

— 65126,0 |

18987,5 |

— 22,6 |

|

Средн. сумма кратк. обязательств, тыс. руб. |

KO |

124067,5 |

78578,5 |

— 45489 |

— 36,7 |

|

Коэффициент (доля) реинвестированной в производство прибыли |

KРП |

1 |

1 |

0,0 |

|

|

Рентабельность продаж, % |

— 56,711,7- 234,0 |

||||

|

Обор. собственного оборотного капитала, раз |

КОБ |

— 7,35 |

— 16,92 |

— 9,57 |

63,44 |

|

Коэф. обесп. собств. оборотным капиталом |

КС |

— 0,42 |

— 0,34 |

0,07 |

15,86 |

|

Коэффициент текущей ликвидности (покрытия) |

КП |

0,71 |

0,74 |

0,04 |

5,52 |

|

Коэф. (доля) кратк. обязательств в капитале |

КК |

0,50 |

0,35 |

— 0,14 |

— 28,48 |

|

Коэффициент финансовой зависимости |

КФЗ |

3,19 |

2,26 |

— 0,92 |

— 28,99 |

|

Коэффициент устойч. экономического роста, % |

КУР |

— 16,99 |

23,31 |

40,3 |

— 236,13 |

Перейти на страницу: 1

Трудовая мотивация работников

трудовая мотивация персонал

Трудовая

мотивация персонала предприятия зависит от внутренних и внешних факторов. В их

числе можно отметить как обстановку на предприятии, условия труда и способность

…

Современные подходы к управлению мотивацией персонала на предприятии

Коммерческий

успех любой фирмы и организации в условиях рыночной экономики невозможен без

слаженной работы персонала, без заинтересованности каждого отдельно взятого

работника в своей работе, в в …

Что представляет собой коэффициент

Коэффициент маневренности – это значение эффективности деятельности компании.

Он определяет степень независимости фирмы от кредиторов. При этом учитываются оборотные средства. Высокий коэффициент обеспечивает большой объем оборотных средств.

Эти денежные средства – одно из условий активного развития фирмы. За их счет происходит расширение компании, модернизация ее составляющих. Для определения коэффициента нужно разделить оборотные средства на размер капитала. Этот показатель отображает данные аспекты:

- Какой процент средств компании имеется в обороте.

- Уровень финансовой независимости организации.

Независимость компании принципиальна для ее развития, предотвращения банкротства.

Средние статистические значения по годам для предприятий РФ

| Размер выручки | Значения по годам, отн. ед | ||||||

| 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | |

| Микропредприятия (выручка | -0.900 | -0.652 | -0.580 | -0.553 | -0.637 | -0.629 | -0.630 |

| Минипредприятия (10 млн. руб. ≤ выручка | -0.566 | -0.310 | -0.338 | -0.324 | -0.318 | -0.366 | -0.396 |

| Малые предприятия (120 млн. руб. ≤ выручка | -0.372 | -0.207 | -0.335 | -0.268 | -0.251 | -0.239 | -0.228 |

| Средние предприятия (800 млн. руб. ≤ выручка | -0.255 | -0.263 | -0.226 | -0.197 | -0.217 | -0.166 | -0.216 |

| Крупные предприятия (выручка ≥ 2 млрд. руб.) | -0.191 | -0.278 | -0.370 | -0.400 | -0.387 | -0.411 | -0.429 |

| Все организации | -0.248 | -0.282 | -0.353 | -0.355 | -0.351 | -0.365 | -0.385 |

Значения таблицы рассчитаны на основании данных Росстата

Коэффициент наличия собственных средств — определение

Коэффициент наличия собственных средств — коэффициент равный отношению собственных оборотных средств компании к величине оборотных активов. Исходные данные для расчета — бухгалтерский баланс.

Коэффициент наличия собственных средств рассчитывается в программе ФинЭкАнализ в блоке Анализ рыночной устойчивости как Коэффициент обеспеченности собственными средствами.

Скачать программу ФинЭкАнализ

Коэффициент наличия собственных средств — что показывает

Коэффициент наличия собственных средств показывает, долю оборотных активов компании, финансируемых за счет собственных средств предприятия.

Коэффициент наличия собственных средств — формула

Общая формула расчета коэффициента

Формула расчета по данным старого бухгалтерского баланса

где стр.190, стр.290, стр.490 — строки Бухгалтерского баланса (форма №1).

Формула расчета по данным нового бухгалтерского баланса

Коэффициент наличия собственных средств — значение

Коэффициент наличия собственных средств характеризует наличие собственных оборотных средств у предприятия, необходимых для его финансовой устойчивости. Отсутствие собственного оборотного капитала, т.е. отрицательное значение коэффициента, свидетельствует о том, что все оборотные средства организации и, возможно, часть внеоборотных активов сформированы за счет заемных источников.

Улучшение финансового положения предприятия невозможно без эффективного управления оборотным капиталом, основанного на выявлении существенных факторов и мер по обеспеченнию предприятия собственными оборотными средствами.

Нормативное значение поккзателя Коэффициент наличия собственных средств — 0.1 (10%), — было установлено постановлением Правительства Российской Федерации от 20 мая 1994 года № 498 «О некоторых мерах по реализации законодательства о несостоятельности (банкротстве) предприятий» как одного из критериев для определения неудовлетворительной структуры баланса наряду с коэффициентом текущей ликвидности.

Коэффициент наличия собственных средств рассчитывается для оценки платежеспособности компании. Если Коэффициент наличия собственных средств на конец отчетного периода имеет значение менее 0.1, то структура баланса компании признается неудовлетворительной.

Средние статистические значения по годам для предприятий РФ

| Размер выручки | Значения по годам, отн. ед | ||||||

| 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | |

| Микропредприятия (выручка | -0.900 | -0.652 | -0.580 | -0.553 | -0.637 | -0.629 | -0.630 |

| Минипредприятия (10 млн. руб. ≤ выручка | -0.566 | -0.310 | -0.338 | -0.324 | -0.318 | -0.366 | -0.396 |

| Малые предприятия (120 млн. руб. ≤ выручка | -0.372 | -0.207 | -0.335 | -0.268 | -0.251 | -0.239 | -0.228 |

| Средние предприятия (800 млн. руб. ≤ выручка | -0.255 | -0.263 | -0.226 | -0.197 | -0.217 | -0.166 | -0.216 |

| Крупные предприятия (выручка ≥ 2 млрд. руб.) | -0.191 | -0.278 | -0.370 | -0.400 | -0.387 | -0.411 | -0.429 |

| Все организации | -0.248 | -0.282 | -0.353 | -0.355 | -0.351 | -0.365 | -0.385 |

Значения таблицы рассчитаны на основании данных Росстата