Штраф за несвоевременную сдачу 6-НДФЛ

С 2020 года все организации коснулись новой отчетности.

Это форма вызвала массу вопросов. Форма 6-НДФЛ представляет собой документ, отражающий все начисления и выплаты подоходного налога. Она имеет определенные сроки сдачи в налоговую инспекцию и санкции при нарушении этого порядка. также прописан в Налоговом Кодексе.СодержаниеКакие штрафы предусмотрела налоговая инспекция для недобросовестных плательщиков?

И есть ли они вообще, ведь отчётность новая?К сожалению, штраф за несвоевременную сдачу 6-НДФЛ существует.

За что же штрафует налоговая инспекция?Налоговики могут привлечь к ответственности и наложить штраф за 6-НДФЛ в трех случаях:

- Форма была сдана с ошибками.

- Отчетность вообще не была представлена.

- Форма 6-НДФЛ была сдана с опозданием.

Суммы штрафа также могут быть разными.

Согласно НК РФ (п. 1.2 ст. 126), если организация или налоговый агент (индивидуальный предприниматель) не сдали своевременно отчетность 6-НДФЛ, то штраф начинается от минимальной суммы 1 000 рублей за каждый месяц не сданной отчетности.Если организация весь год не сдавала 6-НДФЛ, то штрафные санкции составят:

Правила заполнения 6-НДФЛ

Порядок оформления отчета регламентируется Приказом ФНС № ММВ–7–11/450@ от 14.10.2015 г. Подробную инструкцию по заполнению формы 6-НДФЛ мы предоставляли в одной из наших статей ранее.

Нюансы заполнения формы 6–НДФЛ:

- крупные налоговые агенты должны указывать ИНН и КПП по месту нахождения, обозначенному в свидетельстве о постановке на учет в ИФНС;

- компания–правопреемник, предоставляющая декларацию за реорганизованную организацию, прописывает на титульном листе коды ИНН/КПП правопреемника, в графе «Код учета» пишут «21»;

- в поле «Налоговый агент» — название реорганизованного предприятия согласно свидетельству о регистрации или его обособленного подразделения;

- индивидуальный налоговый номер и код причины постановки на учет реорганизованной организации указываются те, которые им были присвоены при регистрации, то есть до процедуры преобразования.

Обратите внимание! Если декларация предоставляется не за реорганизованную компанию, то в полях ИНН и кода причины постановки на учет ставят прочерки

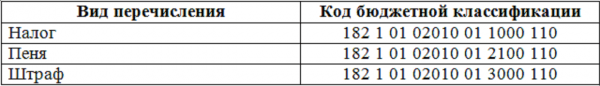

КБК НДФЛ для юридических лиц

Все организации обязаны перечислять налог на доходы физлиц в бюджет. Применяйте следующие КБК НДФЛ за работников в 2020 году:

КБК НДФЛ 2020 с материальной выгоды, дивидендов, дохода по ГПХ такой же, как и для перечисления налога — 182 101 020 100 11 000 110.

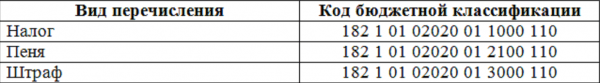

Согласно ст. 227 НК РФ индивидуальные предприниматели, работающие на общей системе налогообложения, нотариусы, адвокаты и субъекты, занимающиеся частной практикой, применяют:

Важно! При расчете НДФЛ помните, что налог не удерживается с аванса! По закону работодатель не имеет права уплачивать налог из собственных денежных средств

Проводки штрафа за несвоевременную сдачу отчетности

Несмотря на то, что каждый бухгалтер максимально пытается избежать нарушения в сфере бухгалтерского и налогового законодательства, никто не застрахован от ошибок, в том числе и в разрезе несвоевременной подачи отчетности. И далее о том, какие штрафы могут быть применены к субъектам хозяйственной деятельности со стороны контролирующих органов и как их корректно отражать в учете.Для начала определим, что от того, какая отчетность была несвоевременно подана в компетентные органы, зависит характер такого нарушения. Налоговые штрафы – это разновидность налоговых санкций, которые применяются в соответствии со ст.

114 Налогового Кодекса РФ к налогоплательщикам за допущенные в этой сфере правонарушения.

Такого рода штрафы уплачиваются предприятием исключительно на основании решения ИФНС, а сами затраты на оплату такого нарушения в бухгалтерском учете относятся на расходы отчетного периода.Размер

Штрафа за просрочку уплаты НДФЛ не будет для работодателей, сдавших правильный 6-НДФЛ

Правительство внесло в Госдуму , который предполагает освобождение от ответственности налоговых агентов при определенных условиях. Согласно ст. 81 НК одним из ключевых условий для освобождения налогоплательщика от ответственности за неуплату налога в бюджет является представление в налоговые органы налоговой декларации (налогового расчёта), содержащей уточнённые сведения. В то же время статьёй 123 НК предусмотрены штрафные санкции за неправомерное неудержание или неперечисление (неполное перечисление) в установленный срок налога, подлежащего удержанию и перечислению налоговым агентом.

В связи с постановлением Конституционного Суда РФ от 06.02.2020 вносятся поправки в НК, чтобы исключить неоднозначное толкование статьи 123 НК. Статья 123 НК дополняется новым пунктом, предполагающим освобождение налогового агента от ответственности в случае, если им представлен в налоговый орган в установленный срок налоговый расчёт (расчёт по налогу), который содержит достоверные сведения.

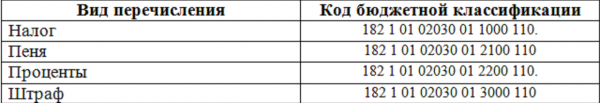

КБК для штрафов по НДФЛ 2020 года

Как известно, оплачивать НДФЛ обязаны организации за своих сотрудников, ИП за самих себя, а также физические лица в случае получения отдельных видов доходов. При этом уплата данного налога иногда не может произойти, не происходит по факту или умышленно не перечисляется сумма налогов.

В таком случае все плательщикам придется понести ответственность за неуплату налогов. Какая ответственность предусмотрена конкретно для НДФЛ, в каких случаях она применима, относительно плательщиков, а также какие КБК штрафа по НДФЛ 2020 года предусмотрены налоговым законодательством, рассмотрим в данной статье.СодержаниеНалог на доходы физических лиц должны оплачивать все лица данной категории, которые получают определенные виды доходов.

Например, ими являются физические лица, которые совершили продажу имущества, предприниматели индивидуального типа, у которых есть доходы, а также организации и ИП, предоставляющие

Что заполнять в 2020 году

Все разделы в 6-НДФЛ – обязательные. Расчет включает в себя:

- титульный лист;

- Раздел 1 «Обобщенные показатели»;

- Раздел 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц».

| Первая страница –Титульный лист | Вносят сведения, идентифицирующие налогового агента и период, за который приводятся отчетные данные.

Учтите, что инструкция по заполнению 6-НДФЛ за полугодие предписывает указывать в качестве отчетного периода именно полугодие, а не 2 квартал и т. п. Это требование обусловлено необходимостью отражения данных нарастающим итогом с 1-го числа календарного года. |

| Раздел 1 |

Приводят обобщенные величины по основным показателям – начисленным и выплаченным доходам, размеру подоходного налога и примененных налоговых льготах. В Расчет 6-НДФЛ инструкция по заполнению требует включать такое количество оформленных разделов, которое будет соответствовать числу примененных ставок налогообложения. |

| Раздел 2 | Для отражения величин доходов и взятого с них налога |

Составляйте 6-НДФЛ нарастающим итогом: за I квартал, за полугодие, за 9 месяцев 2020 года и за год. Для этого берите сведения из регистров налогового учета по НДФЛ.

КБК НДФЛ для физлиц

Согласно статье 228 НК РФ резиденты уплачивают налог с таких доходов:

- материальные вознаграждения, полученные от других физических лиц или компаний, не являющихся налоговыми агентами;

- от продажи собственного имущества или сдачи его в аренду;

- полученных за пределами РФ;

- от наследства, выигрышей, подарков и прочих.

Таблица КБК по НДФЛ на 2020 год для физлиц:

КБК НДФЛ 2020 с дивидендов для физических лиц — 182 101 020 3001 1000 110 (2100 110 и 3000 110 соответственно пени и штрафы).

Фиксированные авансовые платежи с доходов иностранцев, работающих по патенту — 182 1 01 02040 01 1000 110.

Платеж для резидентов, которые сами платят налог, включая с дохода от продажи личного имущества — 182 1 01 02030 01 1000 110.

Что нужно знать

Правила оформления и порядок применения контрольных соотношений между разными показателями в 6-НДФЛ инструкция устанавливает в Приложении № 2 к приказу ФНС. Сам бланк представлен в Приложении № 1. Этот документ является унифицированным, ему присвоено кодовое обозначение 1151099 по КНД.

Заполнение формы считается обязательным для всех налоговых агентов. При заполнении строк расчета по НДФЛ необходимо вводить значения показателей нарастающим итогом за весь отчетный период.

Обратите внимание на строки “форма реорганизации (ликвидации) код” и “ИНН/КПП реорганизованной организации”. Обе эти строки должны заполнять организации-правопреемники при подаче 6-НДФЛ за реорганизованную компанию, когда она сама не успела этого сделать до завершения реорганизации (п. 5 ст

230 НК РФ, приказ ФНС от 17.01.2018 № ММВ-7-11/18).

Если же организация ликвидируется, она должна заполнить только строку «Форма реорганизации (ликвидации) код», отразив в ней код «0». А в строке «ИНН/КПП реорганизованной организации» ликвидируемая компания ставит прочерки (письмо ФНС от 01.02.2018 № ГД-4-11/1804).

Прочерки в таких строках надо ставить всем налоговым агентам, не имеющим дела с ликвидацией или сдачей 6-НДФЛ за реорганизованную компанию.

Новое в 6–НДФЛ — сроки сдачи в 2020 году

Сроки предоставления отчетности по форме 6–НДФЛ в 2020 изменились, а согласно нормам ст. 230 НК РФ налоговые агенты сдают форму за периоды:

- I квартал;

- полугодие;

- 9 месяцев.

С учетом нововведений закона от 29.09.2019 № 325-ФЗ срок годового отчета сдвинулся на месяц. В соответствии с правилами переноса сроков подачи деклараций в связи с праздниками или выходными днями, план предоставления деклараций на текущий год выглядит:

- Годовой отчет за 2019 год — 2 марта 2020

- 1 квартал 2020 года — 30 апреля.

- 2 квартал — 31 июля.

- 3 квартал — 2 ноября.

Важно! При разных способах подачи отчетности дата принятия документа отлична:

- в электронном виде — это момент отправки, зафиксированный в квитанции;

- по почте заказным письмом — дата отправления корреспонденции;

- лично в ФНС — дата предоставления отчета инспектору, который должен в поле «Дата предоставления отчета» проставить число, когда документ принят от налогового агента.

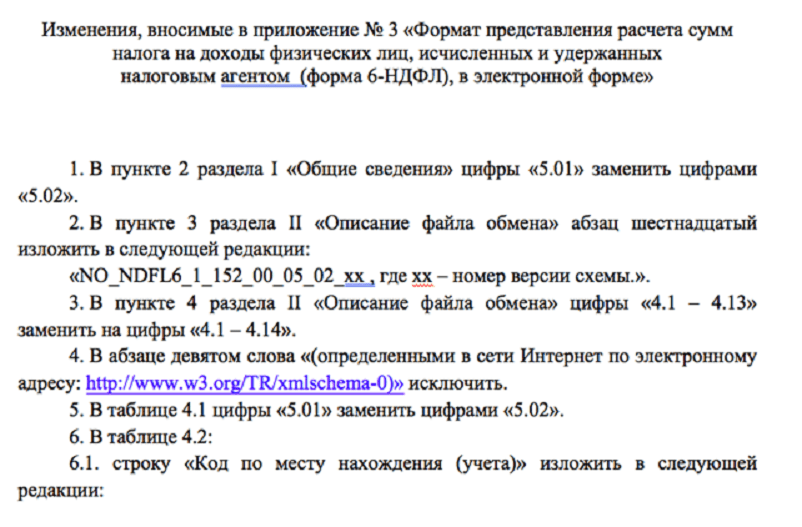

6–НДФЛ 2020 в электронном виде нужно подавать по новому формату иначе принимающая программа не сможет прочесть документ.

Прежде чем заполнять и отправлять отчет, обновите программу и просмотрите, все ли изменения учтены.

Что учесть при заполнении

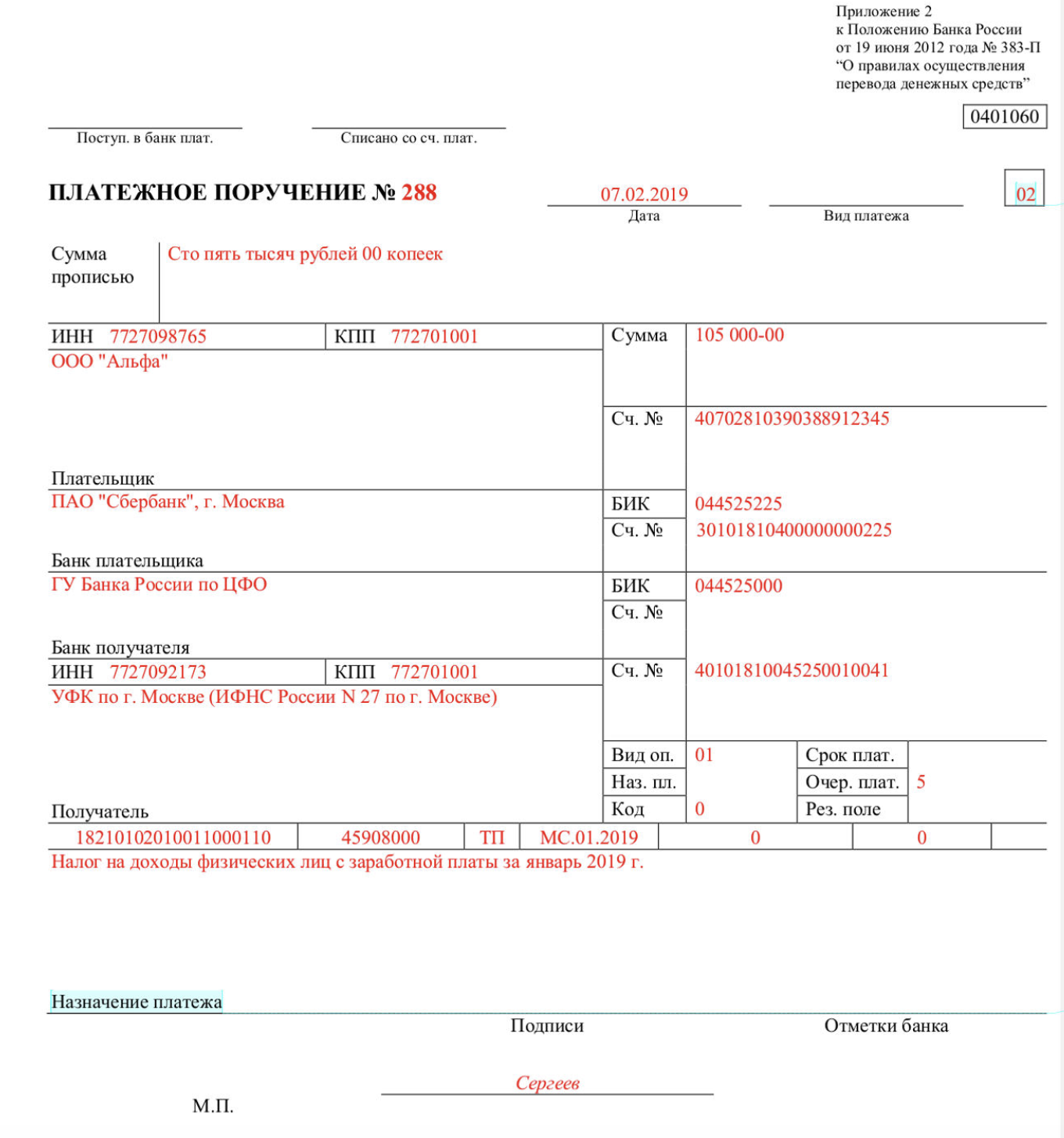

Чтобы ответить на вопрос о том, как заполнить правильно платежное поручение по НДФЛ в 2020 году, чтобы денежные средства смогли дойти по назначению, нужно быть в курсе с некоторых нюансов:

В строке 101 каждый заявитель должен указать собственный статус. Это может быть обычное физлицо (13) или налоговый агент (02)

Если же это ИП за себя перечисляет налог, его статус – 09.

Для строки 104 важно, кто именно платит налог и каков его статус: налоговый агент, физлицо либо коммерсант за себя.

Если у организации есть обособленные подразделения, то налог необходимо перечислять по месту нахождения каждого из них (свои КПП, ОКТМО, другая ИФНС). С выплат по договорам гражданско-правового толка «обособки» тоже отчисляют НДФЛ по своим реквизитам

Аналогичный порядок установлен для коммерсантов с персоналом на патенте или вменёнке.

Для того чтобы при заполнении уменьшить вероятность допустить неточность или ошибку, в первую очередь, стоит уточнить все реквизиты. Это можно сделать с помощью специального сервиса на официальном сайте ФНС России.

Реквизиты для уплаты НДФЛ на сайте ФНС

Второй вариант – взять памятку с реквизитами в налоговом органе или найти в интернете.

КБК по НДФЛ в 2020 году

НДФЛ налогового агента, в т.ч. с дивидендов и материальной выгоды, – 182 1 01 02010 01 1000 110

Пеня по НДФЛ при перечислении налоговым агентом – 182 1 01 02010 01 2100 110

ПРИМЕР

Заполненное по всем правилам платежное поручение по НДФЛ образца 2020 года должно выглядеть так: