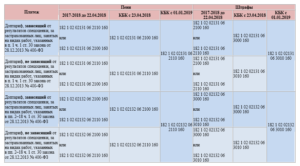

Возможности КБК 2018 года

Напомним, что коды бюджетной классификации представляют собой общий набор цифр, который известен не только работникам банков и государственных учреждений, но и бухгалтерам предприятий и налогоплательщикам.

Возможности кодов бюджетной классификации КБК сводится к следующему:

- к удобной группировке доходов и расходов (которые направляются ИП и организациями в государственный бюджет);

- к характеристике какой-либо определенной финансовой операции;

- у ведомств есть возможность правильно расшифровать данные о том, какой платеж хочет совершить налогоплательщик (в платежном поручении отражают цель платежа, его адресата и прочие информационные данные).

КБК, который правильно указан в платежке, позволяет:

- осуществлять платежные операции без ошибок (к примеру, это могут быть платежи по пеням, взносам, штрафам или по акцизам, налогам);

- сделать работу сотрудников государственных учреждений, в которые поступают платежные поручения, легче;

- зафиксировать наличие задолженностей плательщиков по платежам;

- просмотреть и отследить историю движения денег.

Таким образом, КБК выступает гарантией поступления денежных средств на необходимый счет, позволяя ИП и организациям внести платежи своевременно и на правильные реквизиты в платежном поручении, и, соответственно, избежать штрафных санкций.

Кбк пфр для юридических лиц в 2019 году – пени, страхование и пр

С недавних пор, а если быть точнее, то с начала 2019 года вступает в силу приказ Министерства финансов об изменениях в кодах бюджетной классификации. Данные изменения коснулись как получаемой прибыли, различных налогов, транспортной системы, приватизированного имущества, взноса.

Стоит также отметить, что пока изменения не вступили в силу, и до конца текущего года будут действительны имеющиеся и установленные коды. Но с 1 января 2019 года установленные изменения в КБК ПФР для юридических лиц принимают законную силу. С полной таблицей изменений вы можете ознакомиться на официальных новостных сайтах.

Как разобраться в структуре кодов?

Итак, чтобы разобраться во всех новых внесениях в структуре кодов, требуется потратить немало времени, так как изменения в налогах коснулись большую часть существующих сфер.

Следует начать с того, что для большего удобства использования и ознакомления налоговых кодов, была создана таблица, которая разделена на пункты. Ищите тот раздел, который вам необходим и просматриваете нужный вам раздел. Далее переходим к разбору.

Полезно знать. Он состоит из двадцати цифр, каждая из которых несет в себе определенное значение, которое мы рассмотрим.

А теперь поподробнее:

- Первые три цифры обозначают главного администратора, который несет ответственность за имеющийся бюджет.

- Следующая цифра определяет вид дохода.

- Последующие две цифры подразделяют доход на более детальную подгруппу.

- Далее 5 цифр подразделяют платеж, и по какой категории он был выполнен.

- После 2 цифры показывают в какой уровень проведено начисление в бюджет.

- Далее 3 цифры указывают на доход, т.е. за что было произведено начисление.

- И последние 3 содержат КОСГУ.

Какие изменения произойдут с кодами в 2019 году для юридических лиц?

Как уже говорилось ранее в данной статье, они затронут большую часть имеющихся кодов в стране. Теперь по имеющемуся уникальному номеру можно будет получить абсолютно всю необходимую информацию о проведенном платеже и не только.

Эта система будет весьма удобна в использовании как больших крупных компаний, так и небольших организаций.

Кбк от пфр в 2019 году для юридических лиц

В текущем году установлено, если вы являетесь юридическим лицом, то взносы необходимо платить на общий КБК, в независимости от суммы полученных вами доходов.

Согласно налоговому кодексу все предприниматели обязаны делать ежемесячные выплаты и отчисления. Как по фиксированным налогам, так и за сотрудников, числящихся в штате. Также как для выплаты штрафов физическими лицами, для юридических лиц также предусмотрена система кодов КБК для каждого пункта в отдельности.

Ниже мы приведем пример всех необходимых отчислений и присвоенных им кодов КБК для организаций, ИП и других юридически лиц.

Налог на прибыль в том числе:

- В федеральный бюджет (18210101011011000110).

- В региональный бюджет (18210101012021000110).

- НДС (18210301000011000110)

- НДФЛ ИП за себя (18210102020011000110)

- КБК пени ПФР 2019 для юридических лиц

Для уплаты пени для юридических лиц, является основанием пропуск срока, отведенного для выполнения обязательств по выплате.

Также для вашего удобства мы публикуем коды для отчисления выплат в пенсионный фонд КБК 2019 для юридических лиц, если вы являетесь юридическим лицом.

Обязательное пенсионное страхование

При выплате налога – 1, при выплате пени – 2, для выплаты штрафа – 3.

- 18210202010061010160

- 18210202010062110160

- 18210202010063010160.

Обязательное социальное страхование в ФНС с заработной платы сотрудников

Взносы для обязательного страхования в случае временной нетрудоспособности и в случае материнства: выплата налоговой ставки – 1, для уплаты пени – 2, при выплате штрафа – 3.

- 1821020209007010160

- 18210202090072110160

- 1821020209007 010160

Обязательное медицинское страхование сотрудников

Медицинская страховка. Налог – 1, пени – 2, штраф – 3.

- Пункт 1. 18210202101081013160

- Пункт 2. 18210202101082013160

- Пункт 3. 18210202101083013160

При травмах в опасной работе, сопряженной с риском для здоровья необходимо выполнять отчисления в ФСС взнос на травматизм.

Выплата по налоговой ставке

Пункт 1. Пени — Пункт 2. Штраф — Пункт 3.

- Пункт 1. 39310202050071000160

- Пункт 2. 39310202050072100160

- Пункт 3. 39310202050073000160

КБК для налога на прибыль в 2018 году

В двух регионах из-за реорганизации ИФНС изменились реквизиты платежек.

В Псковской области с 1 января 2018 года Межрайонная инспекция № 4 присоединилась к Межрайонной ИФНС России № 5. Тот, кто стоял на учете в МРИ №4, теперь указывают в платежках реквизиты инспекции №5.

В Тульской области с 30 декабря 2017 года два изменения. МИФНС №1 присоединилась к Межрайонной ИФНС №9, а МИФНС №11 и ИФНС по Центральному району города Тулы (Центральный район) – к Межрайонной ИФНС России №12. Плательщики из бывшей инспекции №1 теперь указывают в платежках реквизиты инспекции №9. А компании из инспекции №11 и ИФНС Тулы пишут реквизиты инспекции №12. В МФИНС №12 изменился КПП получателя – 710501001.

Пеня По Страховым Взносам Косгу 2019

Бюджетный учет штрафов за нарушение условий договора проводка 2019 год.

В некоторых случаях, даже если нет оговорки об открытом перечне, приходится применять описание кода не дословно, а с учетом общих требований по ведению учета и формированию отчетности.

Согласно изменениям в законодательстве с 1 января 2019 года командировочные расходы относятся к КВР 112 КОСГУ 212 в части суточных. Проезд и проживание тоже будут включены в эти расходы? Спортсмены спортивной организации выезжают по вызовам спорторганизаций, вызовы приходят за день-два до начала мероприятия. Каким образом будет осуществляться учет командировочных расходов?

Возмещение судебных издержек по решению суда (оплата госпошлины по исполнительному листу) учитывается на КВР 831 и КОСГУ 296.

Спор касался НДФЛ. Компания перечисляла суммы, превышающие удержанный налог. Следовательно, о переплате ей должно было быть известно с перечисления денег. Так как налоговики определили даты платёжных поручений, срок возврата отсчитывается от них.

Новый механизм уплаты страховых взносов для ИП

Если доход равным образом можно отнести на несколько кодов, у ревизоров нет достаточных оснований для квалификации нарушения.

Статья 130 «Доходы от оказания платных услуг (работ), компенсаций затрат» детализирована подстатьями 131 – 137 КОСГУ.

Таблица классификации операций в секторе государственного управления на сегодняшний день используется всеми бюджетными учреждениями, так как те коды, которые в ней содержатся, полностью соответствуют всем группам доходов и расходов.

Помимо этого, правила использования КОСГУ значительно изменились касательно командировочных расходов, а также доходов от получения субсидий для выполнения государственных заданий.

Пени по налогу на имущество косгу

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с ЗАО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

В рамках круглого стола речь пойдет о Всероссийской диспансеризации взрослого населения и контроле за ее проведением; популяризации медосмотров и диспансеризации; всеобщей вакцинации и т.п.

Программа, разработана совместно с ЗАО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Беджет пени по ндс косгу

Расходы в отношении транспортного налога иных налогов, включаемых в состав расходов, отражаются по КВР 852. Также по КВР 852 отражаются расходы по оплате государственной пошлины (в том числе, уплата государственной пошлины учреждением-ответчиком по решению суда), сборов.

Аналогичным образом изменилось наименование статьи 610 КОСГУ. Ранее она называлась «Выбытие со счетов бюджетов», с 01.01.2020 — «Выбытие со счетов». Также в появилось описание статей КОСГУ 560 «Увеличение прочей дебиторской задолженности», 660 «Уменьшение прочей дебиторской задолженности», 730 «Увеличение прочей кредиторской задолженности», 830 «Уменьшение прочей кредиторской задолженности».

Спецрежимы

Для платежей: Налог УСН(упрощенка): КБК УСН доходы — 182 1 05 01011 01 1000 110, КБК УСН доходы-расходы — 182 1 05 01021 01 1000 110(182 1 05 01050 01 1000 110 — УСН минимальный налог за 2012-2015 год, а за 2016-2018 год надо перечислять по одному УСН «доходы-расходы»).

Кстати, вы можете абсолютно бесплатно сформировать и отправить в ИФНС, нулевую декларацию УСН через этот сайт .

В платежках УСН период указывать так:

за 1-й кв. — КВ.01.2018

за 2-й кв. — ПЛ.01.2018

за 3-й кв. — КВ.03.2018

за 4-й кв. — ГД.00.2018

Для платежей: Налог ЕНВД(вмененка): КБК — 182 1 05 02010 02 1000 110

В платежках ЕНВД период указывать так:

за 1-й кв. — КВ.01.2018

за 2-й кв. — КВ.02.2018

за 3-й кв. — КВ.03.2018

за 4-й кв. — КВ.04.2018

С 2013 года появились новые КБК для патентной системы(ПСН).

182 105 04010 02 1000 110 Налог, взимаемый в связи с применением патентной системы налогообложения, зачисляемый в бюджеты городских округов(с 2013 года)

182 105 04020 02 1000 110 Налог, взимаемый в связи с применением патентной системы налогообложения, зачисляемый в бюджеты муниципальных районов(с 2013 года)

182 1 05 04030 02 1000 110 Налог, взимаемый в связи с применением патентной системы налогообложения, зачисляемый в бюджеты городов федерального значения Москвы и Санкт-Петербурга(с июля 2013 года)

Платеж ИП за самого себя

C 22 февраля 2018 года ввели новый КБК для платежей свыше 1% страховых взносов — 182 1 02 02140 06 1210 160 (приказ от 27.12.2017 № 255н). Однако потом его отменили (приказ от 28.02.2018 № 35н). По дополнительному проценту КБК не меняется.

В таблице нет ошибки. КБК в 2017 году в ПФР совпадают для фикс. части и для доходов свыше 300 т.р.

По какому коду КОСГУ и КВР отразить недоимку по налогам и страховым взносам

Штрафы и возвраты средств ОМС.

Норма об уплате пени и сроки установлены:

- ст. 1, 75, 81 Налогового кодекса РФ;

- ст. 22, 24, 11 Федерального закона №125-ФЗ от 24.07.1998 г.;

- глава 4 Бюджетного кодекса РФ.

Закона от 24 июля 2009 г. № 212-ФЗ). Формы решений утверждены приказом Минздравсоцразвития России от 7 декабря 2009 г. № 957н. Они вступают в силу по истечении 10 рабочих дней после вручения представителю учреждения (ч.

Конноспортивный клуб «Заря» нарушил срок уплаты СВ за август 2019 года, что повлекло за собой образование просрочки. Расчет был произведен в полном объеме спустя 2 недели, то есть 30 августа.

Программа, разработана совместно с ЗАО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Недоимка по страховым взносам прошлых лет какое косгу в 2019г.

Если у Вас есть КонсультантПлюс, Вы получите подборку в виде закладок для раздела “Избранное” системы КонсультантПлюс. Если нет — Вы получите подборку в виде демоверсии КонсультантПлюс.

В приложении 3 к разделу 1 расчета по страховым взносам в 2019 году отражаем наши расходы на цели обязательного социального страхования, то есть начисленные пособия. Графы расчета по страховым периодам в приложении 3 заполняем нарастающим итогом, отчетный период – квартал.

Для чтения зарегистрируйтесь и получите полный доступ ко всем материалам раздела «Типовые ситуации» на 1 месяц.

Глава Росстата сообщил о запланированном изменении порядка, по которому будут привлекать к ответственности за несданную статотчётность.

Давайте делиться своими секретами досуга, дорогие наши коллеги, в новой рубрике «Потехе час». Таблицу соответствия кодов на следующий год опубликовали уже сейчас, чтобы бухгалтеры-бюджетники могли заранее ознакомиться с новым порядком применения КОСГУ, начинающим действовать с начала следующего года.

Список расходных статей дополнен подстатьями 227, 228, 229, 243, 274. Кроме того, статья 290 «Прочие доходы» детализирована подстатьями 291-296. Порядок применения новых статьей расходов рассмотрим в таблице.

Пени, штрафы КОСГУ и КВР в 2019

Для бюджетного учета, согласно п. 2 приказа № 162н, на этом месте может стоять только значение 1 (за счет бюджета) или 3 (за счет средств во временном распоряжении). Остальные разряды шифруют непосредственно информацию, связанную с объектом учета, и указаны в плане счетов.

БК РФ казенное учреждение может осуществлять приносящую доходы деятельность, только если такое право предусмотрено в его учредительном документе. При этом доходы, полученные от указанной деятельности, поступают в соответствующий бюджет бюджетной системы РФ.

Бюджетное учреждение «Альфа» заключило контракт на аренду нежилого помещения с германской компанией «Атланта Групп», которая не имеет постоянного представительства на территории России. Арендная плата составляет 90 000 руб.

Баланс госучреждения (ф. 0503730) формируется им по состоянию на 1 января года, следующего за отчетным.

КБК пени по страховым взносам в 2020 — 2020 годах

«Несчастные» взносы, которые продолжает курировать ФСС, подчиняются порядку, описанному в ст. 26.11 закона «О соцстраховании от несчастных случаев и производственного травматизма» от 24.07.1998 № 125-ФЗ, и рассчитываются по аналогичной вышеописанным формуле с применением ставки 1/300 ставки рефинансирования.

КВР и КОСГУ в 2020 году для бюджетных учреждений

Также на практике проведения закупок по нескольким КВР возникают вопросы с правильным отражением кодов, что определяется применением классификации. Для этого случая 34-36 разряды идентификационного кода закупки формируются особым образом: в 34-36 разрядах ставится «0», если эти траты подлежат отражению по нескольким КВР.

Таблица кодов КОСГУ и соответствие с КВР

- отчисления на зарплату;

- выплата всевозможных взносов за услуги, включая транспортировку товаров, услуги связи, проведение коммунальных процедур, аренда какого-либо имущества и дальнейшее его применение;

- обслуживание долга государства;

- выплаты, которые безвозмездно делаются в пользу других учреждений;

- взносы в бюджет, которые делаются на безвозмездной основе;

- расходы на социальные выплаты;

- другие виды расходов.

Таким образом, при оформлении всевозможных планов-графиков там, где ранее указывался КОСГУ, теперь нужно ставить КВР. При этом участники закупочного процесса должны внимательно ознакомиться с сопоставительной таблицей этих кодов, так как классификаторы в них несколько отличаются, что может привести к ошибке.

Планируйте на 2019 год по-новому

КБК страховые взносы 2020

4 Код указывается в зависимости от того, в компетенции какого главного администратора находится администрирование конкретного дохода бюджета (приложение 3 к порядку, утв. приказом Минфина от 08.06.2020 № 132н). Указывать в разрядах 1–3 КБК код администратора «000» нельзя.

1 Чтобы правильно выбрать КБК для уплаты земельного налога, нужно понимать, где расположен участок – в городском округе, сельском или городском поселении либо на межселенных территориях. Для каждой из этих категорий КБК будет свой. Такой порядок действует на всей территории России. Выбрать КБК поможет таблица соответствия значения КБК статусу плательщика (письмо Минфина от 16.01.2015 № 02-08-10/800).

Как определяется тариф по взносам

От класса профессионального риска зависит тариф страховых взносов на травматизм по ОКВЭД, который варьируется от 0,2 до 8%. Класс риска определяют на основании ОКВЭД организации (ФЗ № 179 от 22.12.2005). До 17.04.2019 в ФСС необходимо направить документы для подтверждения основного вида деятельности:

- заявление о подтверждении основного вида экономической деятельности;

- справка-подтверждение основного вида экономической деятельности.

Если этого не сделать, то сотрудники ФСС из всех ОКВЭД, которые прописаны в ЕГРЮЛ или ЕГРИП, вычленят вид деятельности с самым высоким классом риска, и компании придется переплачивать процент взноса. Фонд определяет, сколько процентов платить в ФСС на травматизм в 2020 году на основании действующих ОКВЭД или на основании подтвержденного организацией основного вида деятельности. Компания не имеет права оспорить тариф, если ФСС установила его самостоятельно (Постановление № 551 от 17.06.2016).

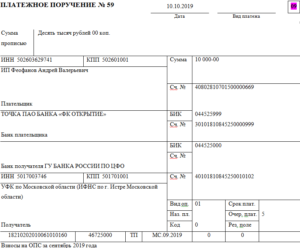

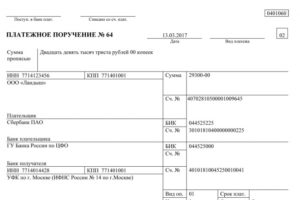

Как заполнить платежное поручение в ФСС в 2017 году

Смотрите подсказки по заполнению платежек в таблице.

| Поле платежного поручения в ФСС | Порядок заполнения реквизита | |

|---|---|---|

| Для организаций | Для ИП | |

| Поле 101 «Статус плательщика» |

Надо поставить код «08», если компания является плательщиком страховых взносов. |

Надо поставить код «08», так как предприниматель платит взносы за сотрудников. |

| Поле 8 «Плательщик» | ИП заполняет фамилию, имя, отчество и в скобках — «ИП», а также адрес регистрации по месту жительства или адрес по месту пребывания (если нет места жительства). До и после информации об адресе надо поставить знак «//». | |

| Поле 21 «Очередность платежа» | В третью очередь банки списывают взносы по поручению ФСС (ст. 855 ГК РФ). То есть, по инкассо. Если же компания платит взносы сама, то это 5-я очередь. Значит, надо поставить «5» | |

| Поле 22 «Код» |

При текущих платежах в реквизите «Код» (поле 22) надо поставить «0». При платежах по требованию – 20-значный номер, если он есть в требовании. Если номера нет – значение «0» |

Надо ставить значение «0». Значение «ВЗ» не применяется. Если предприниматель по ошибке запишет «ВЗ», банк может вернуть платежку без исполнения, и ее потребуется переделать. |

| Поле 110 «Тип платежа» | С 28 марта 2016 года в платежках по налогам и взносам не надо заполнять поле 110 «Тип платежа» (Указание Банка России от 06.11.2015 № 3844-У). | |

| Поле 109 «Дата документа» |

В этом поле ставят «0» (п. 5 приложения 4 к приказу Минфина России от 12.11.2013 № 107н). Если в поле 109 вписать дату расчета 4-ФСС, банк может вернуть платежку без исполнения, и ее потребуется переделать. |

|

| Поле 108 «Номер документа» |

В поле 108 надо поставить значение «0» (п. 5 приложения 4 к приказу №107н). Если написать номер требования, как при перечислении налогов, банк может потребовать переделать платежку. |

|

|

Поле 107 «Налоговый период» |

Надо поставить значение «0», а не период, за который компания платит взносы (п. 5 приложения 4 к приказу № 107н). | |

|

Поле 106 «Основание платежа» |

В этом поле ставят только «0». Банк может вернуть платежку, если компания запишет иные значения, как при перечислении налогов: «ТП» — по текущим платежам; «ЗД» — для погашения задолженности; «ТР» — при платежах по требованию. |

|

| Поле 105 «Код ОКТМО» |

В поле 105 надо заполнить новый код ОКТМО. Для муниципальных образований коды ОКТМО состоят из 8 знаков, а для населенных пунктов — из 11. Уточнить нужный вам код можно в своем филиале ФСС. |

|

|

Поле 104 «КБК» |

В 2017 году КБК для взносов на травматизм, которые платят работодатели, не изменились: 393 1 02 02050 07 1000 160 Если компания платит пени, в 14-17 разрядах КБК надо поставить значение 2100. |

КБК 2019 для уплаты прочих налогов для всех организаций и ИП

| НДФЛ с доходов, источником которых является налоговый агент | 182 1 01 02010 01 1000 110 |

| НДС (как налоговый агент) | 182 1 03 01000 01 1000 110 |

| НДС по импорту из Беларуси и Казахстана | 182 1 04 01000 01 1000 110 |

| Налог на прибыль при выплате дивидендов: | |

| — российским организациям | 182 1 01 01040 01 1000 110 |

| — иностранным организациям | 182 1 01 01050 01 1000 110 |

| Налог на прибыль при выплате доходов иностранным организациям (кроме дивидендов и процентов по государственным и муниципальным ценным бумагам) | 182 1 01 01030 01 1000 110 |

| Налог на прибыль с доходов по государственным и муниципальным ценным бумагам | 182 1 01 01070 01 1000 110 |

| Налог на прибыль по полученным от иностранных организаций дивидендам | 182 1 01 01060 01 1000 110 |

| Транспортный налог | 182 1 06 04011 02 1000 110 |

| Земельный налог | 182 1 06 0603х хх 1000 110где ххх зависит от места расположения земельного участка |

| Сбор за пользование водными биоресурсами: | |

| — по внутренним водным объектам | 182 1 07 04030 01 1000 110 |

| — по иным водным объектам | 182 1 07 04020 01 1000 110 |

| Водный налог | 182 1 07 03000 01 1000 110 |

| Плата за негативное воздействие на окружающую среду | 048 1 12 010х0 01 6000 120где х зависит от вида загрязнения окружающей среды |

| Регулярные платежи за пользование недрами, которые используются: | |

| — на территории РФ | 182 1 12 02030 01 1000 120 |

| — на континентальном шельфе РФ, в исключительной экономической зоне РФ и за пределами РФ на территориях, находящихся под юрисдикцией РФ | 182 1 12 02080 01 1000 120 |

| НДПИ | 182 1 07 010хх 01 1000 110где хх зависит от вида добываемого полезного ископаемого |

| Налог на прибыль организаций с доходов в виде прибыли контролируемых иностранных компаний | 182 1 01 01080 01 1000 110 |

Пример, как рассчитать сумму платежа

ФСС систематически контролирует правильность и полноту исчисления страхового обеспечения по НС и ПЗ. За нарушение правил начисления и уплаты предусмотрены штрафы. Определим, как правильно рассчитать сумму взносов.

ООО «Пион» произвело начисления в пользу своих работников в октябре 2020 года в сумме 1 000 000 рублей. В том числе пособие по нетрудоспособности — 150 000 рублей, необлагаемая материальная помощь — 20 000, пособия при рождении ребенка, по уходу за детьми — 180 000 рублей.

Компания вправе применять льготный тариф — 0,2%.

Исчисляем базу за октябрь: 1 000 000 – (150 000 + 20 000 + 180 000) = 650 000 рублей.

Сумма взноса на травматизм = 650 000 × 0,2% = 1300,00 рублей.

Итого, ООО «Пион» обязано перечислить взнос за октябрь 2020 года в ФСС в сумме 1300 рублей.

Оплачиваем НДФЛ за сотрудников

С 2016 года стало действовать новое правило, согласно которому работодатель (налоговый агент) имеет обязанность оплатить НДФЛ за наёмных сотрудников не позднее следующего дня после выплаты заработной платы. Об этом говорит статья 226 Налогового Кодекса, в частности, пункт 6.

Сюда же относится и выплата дивидендов участникам общества. Оплатить налог в качестве налогового агента организация должна не позднее дня, следующего за днём выплаты доходов.

В отношении больничных и отпускных действует другой срок. Он обязывает произвести оплату НДФЛ до конца того месяца, в котором был выплачен доход. Например, сотрудник ушёл в отпуск с 15 по 28 января 2018 года. Значит, работодатель должен произвести перечисление НДФЛ до 31 января этого года.

КБК по доходам наёмных работников имеет цифровое значение «18210102010011000110». Данный код не претерпел изменений с 2017 года и остался прежним. По этому же КБК в дальнейшем физическое лицо сможет получить имущественный вычет по 3-НДФЛ декларации. Код необходимо отразить в заявлении на возврат уплаченного НДФЛ.

Изменения в КБК на 2018 год

Как сообщает ФНС, приказ Минфина РФ от 29.11.2017 № 210н вносит изменения в Указания о порядке применения бюджетной классификации Российской Федерации, утвержденные приказом Минфина России от 01.07.2013 № 65н. Подробная информация об изменениях по налогам и взносам в статье «Сравнительная таблица всех изменений на 2018 год».

Введены новые коды бюджетной классификации:

- 182 1 04 02180 01 0000 110 Акцизы на электронные системы доставки никотина, ввозимые на территорию Российской Федерации;

- 182 1 04 02190 01 0000 110 Акцизы на никотинсодержащие жидкости, ввозимые на территорию Российской Федерации;

- 182 1 04 02200 01 0000 110 Акцизы на табак (табачные изделия), предназначенный для потребления путем нагревания, ввозимый на территорию Российской Федерации;

Исключен код бюджетной классификации:

182 1 03 02270 01 0000 110 Возврат сумм акцизов на топливо печное бытовое, вырабатываемое из дизельных фракций прямой перегонки и (или) вторичного происхождения, кипящих в интервале температур от 280 до 360 градусов Цельсия, производимое на территории Российской Федерации.

Изменения применяются при составлении и исполнении бюджетов бюджетной системы Российской Федерации, начиная с бюджетов на 2018 год (на 2018 год и на плановый период 2019 и 2020 годов).

Одновременно приказом Минфина России от 09.06.2017 № 87н внесены изменения в Указания о порядке применения бюджетной классификации Российской Федерации, утвержденные приказом Минфина России от 01.07.2013 № 65н.

Введен код бюджетной классификации по налогу, администрируемому ФНС России:

182 1 01 01090 01 0000 110 Налог на прибыль организаций с доходов, полученных в виде процентов по облигациям российских организаций (за исключением облигаций иностранных организаций, признаваемых налоговыми резидентами Российской Федерации), которые на соответствующие даты признания процентного дохода по ним признаются обращающимися на организованном рынке ценных бумаг, номинированным в рублях и эмитированным в период с 1 января 2017 года по 31 декабря 2021 года включительно, а также по облигациям с ипотечным покрытием, эмитированным после 1 января 2007 года.

Оплачиваем страховые взносы

Оплата страховых взносов для юридических лиц и ИП-работодателя осуществляется до 15 числа месяца, следующего за отчётным.

Оплатить взносы ИП «за себя» может двумя способами:

- Раз в год до 31 декабря;

- Авансовыми платежами раз в месяц, квартал или полгода (в данном случае даты оплаты не ограничены законодателем. Главное, уложиться в платежах до конца года).

Если 31 декабря выпадает на нерабочий день, то уплатить взносы можно до ближайшего рабочего дня в январе.

Если доход ИП за отчётный период (за год) не превысил 300 000 рублей, то необходимо оплатить только фиксированную сумму по взносам, оговоренную в законе. Если же по итогам года предприниматель получит доход свыше 300 000 рублей, то к данной фиксированной сумме прибавляется 1% от полученной прибыли.

Для данного платежа государство установило верхний предел, выше которого величина взноса быть не может. Этот показатель равен восьмикратному фиксированному размеру взноса на пенсионное страхование, умноженному на коэффициент по взносам в пенсионный Фонд и умноженному на 12.

Оплачивать взносы необходимо по новым кодам классификатора КБК. С 2017 года получателем таких платежей выступает налоговая инспекция. В качестве адресата перевода необходимо указать сокращённое наименование налогового органа. ИНН и КПП в платёжном поручении также указываем в отношении налоговой инспекции.

Если вы произведёте оплату на старые КБК, действующие до 2017 года, то это будет ошибкой. Придётся искать ваш платёж на счетах налоговой, для чего потребуется составить заявление в налоговый орган.

Неуплата страховых взносов карается:

- Недоимкой (самое простое последствие, которое закроется при поступлении денег на счёт налоговой);

- Штрафом, пеней;

- Арестом имущества с целью его дальнейшей продажи для погашения задолженности по налогам (данное действие применяется крайне редко. Если вы, будучи в статусе ИП, не расплатились по долгам, то после закрытия предприятия долги ИП переходят на вас, как физическое лицо).

Вид расхода 853

Это часть классификации КБК, следовательно, часть бухгалтерского счета, и включает группу, подгруппу и элемент видов расходов. Практически каждый бухгалтер пытается самостоятельно разобраться, что такое КВР в бюджете, расшифровка которого закодирована тремя числами с 18 по 20 разряд в структуре КБК расходов бюджетов.

Также на практике проведения закупок по нескольким КВР возникают вопросы с правильным отражением кодов, что определяется применением классификации. Для этого случая 34-36 разряд идентификационного кода закупки формируется особым образом: в 34-36 разрядах ставится «0», если эти траты подлежат отражению по нескольким КВР.