Размер фиксированных платежи ИП в 2019 году за себя

Обязательный платеж состоит из двух частей — первой, которая уплачивается в обязательном порядке, второй – при превышении доходов 300000 рублей. Фиксированная составляющая устанавливается правительством на год, а переменная зависит от дохода.

Ежегодные платежи за 2019 год в ПФР и на ОМС (фиксированная часть)

Начиная с 2018 года правительство изменило порядок расчета фиксированной части взносов предпринимателя за себя. Было принято решение убрать из расчета величину МРОТ. Размер взносов за 2019 год был увеличен, по сравнению с 2018 годом

Фиксированные взносы ИП в 2019 году за себя и 2019 году за себя составят:

| Год | Пен. Страх. (26%), р. | Мед. Страх. (5,1%), р. | Итого, р. |

| 2019 г. | 29 354 руб. 00 коп. | 6 884 руб 00 коп. | 36 238 руб. 00 коп. |

| 2020 г. | 32 448 руб. 00 коп. | 8426 руб 00 коп. | 40874 руб. 00 коп. |

Важно! Если вы регистрируете ИП не с начала года или закрываете в течение года, то платежи необходимо исчислять в соответствии с отработанным за год временем

1% с дохода свыше 300 тысяч в 2019 году

При этом в данном расчете по общим правилам совсем не учитываются произведенные за период расходы — платеж нужно сделать даже в том случае, если по итогам периода был получен убыток.

На разных системах налогов в качестве доходов принимаются следующие суммы:

На УСН 6%— все полученные за период доходы (базу для исчисления берем из КУДиР, графы 4);

На УСН 15% – базой для исчисления являются доходы, согласно ст. 430, п.9, п.п. 3. В 2018 году налоговики внесли ясность по этому вопросу. Также было выпущено письмо Минфина от 12.02.18 под номером 03-15-07/8369. Напомним, что ранее суды принимали иное мнение из-за отсутствия ясности. Так, например, Арбитражный Суд Кемеровской области при рассмотрении дела Жариновой О.В. по делу № А27-5253/2016 от 24 июля 2017 года, с учетом постановления Конституционного суда РФ 30.11.2016 № 27-П встал на сторону ИП и 1% считали из разницы.

На ЕНВД — сумма вмененного дохода за отчетный год

Размер реально полученного дохода не принимается во внимание (база берется из декларации по ЕНВД, раздел 2, строка 100);

На патенте — максимально возможный доход за год по патенту из которого рассчитывается сумма патента (ст. 430, п

9, пп. 5, доходы исчисляется согласно ст. 346.47 НК). При этом фактически полученный за период доход во внимание не принимается.

ЕСХН – исходя из полученных доходов по данному (база берется из КУДиР, графы 4).

Внимание! При совмещении налоговых режимов необходимо брать общую сумму доходов для расчета 1%. При этом, если ИП находится на Патенте, то берется сумма потенциально возможного дохода, не учитывая итоговую сумму дохода полученному на патентной системе налогообложения.. Максимально возможная сумма платежа в ПФР рассчитывается из расчета восьмикратной установленной на год суммы ФП

Максимально возможная сумма платежа в ПФР рассчитывается из расчета восьмикратной установленной на год суммы ФП.

Таким образом максимальная сумма платежа в ПФР составляет:

- За 2019 году – 234 832 руб.

- За 2018 год – не более 212 360 рублей.

Формула расчета: (Доход — 300000) х 1%.

Произвести данную выплату необходимо до 1 апреля нового года, который идет за отчетным. Платеж отправляется отдельным поручением.

Внимание! Можете использовать наш онлайн калькулятор фиксированных платежей для ИП в 2019 году. Он позволит рассчитать необходимые к уплате цифры

Все просто и понятно.

1% для глав крестьянского-фермерского хозяйства: особенности

Единственная категория предпринимателей, которая не уплачивает 1% – это главы КФХ. Их выделили в от дельный пункт – Статья 430, п.2 НК РФ. В нем указывается, что они платить фиксированную часть, 1% тут не указан. Также такая норма закреплена в ст. 14, ч. 2 федерального закона от 24.07.2009 №212 ФЗ.

Однако есть одна важная деталь – если индивидуальных предприниматель, являющийся главой КФХ ведет иную деятельность в рамках данного хозяйства в качестве ИП, то взносы уплачиваются по двух основаниям:

- С деятельности попадающей под КФХ – 1% не уплачивается.

- С прочей деятельности 1% процент необходимо исчислять. Предположим, если ИП занимается торговлей запасными частями к тракторам или иными видами деятельности, не попадающими под КФХ.

Как рассчитать страховые взносы ИП за неполный календарный год?

Для того чтобы рассчитать стоимость страховых выплат для тех предпринимателей, чья трудовая деятельность продлилась не полный год, необходимо посчитать то количество месяцев, которое оно было зарегистрировано и проводило свою трудовую деятельность

И неважно, если вы закончили свою трудовую деятельность раньше конца года, или же ваше ИП перестало функционировать, вы заплатите ровно за то количество месяцев, которое были официально рабочими

Чтобы рассчитать данную стоимость, потребуется воспользоваться специальной формулой. Рассмотрим пример — ИП было зарегистрировано в первых числах января, и проработало 10 месяцев. Чтобы рассчитать за полные 10 месяцев нужно: за пенсионное страхование он заплатит 24 461 рублей (29 354:12*10), а за медицинское страхование 5 736 рублей (6 884:12*10). Другими словами, мы делим фиксированную сумму на 12 месяц и умножаем на количество отработанных месяцев и получаем наш результат.

Изменения в уплате страховых взносов в 2019 году

К счастью для всех существующих и будущих предпринимателей, никаких изменений не было внесено в установленные ранее страховые выплаты. Какими они были в 2018 году, такими они и остались в наступившем году. Но все-таки небольшие положительные изменения затронули данные выплаты. К примеру, внесенные платежи больше не будут зависеть от размера МРОТ. Ведь по последним данным прошлой весной он достиг прожиточного минимума, а, следовательно, и размер выплат для предпринимателей вырос бы на 1%.

А теперь давайте рассмотрим, каковы суммы обязательных страховых взносов для ИП в текущем году:

- Установленные размеры выплат для обязательного пенсионного страхования составляют 29 354 рублей. Данная сумма действительна только при условии, что ваш доход не превышает сумму в 300 тысяч рублей. Если он больше указанного размера, то вы обязаны выплачивать дополнительно к назначенному размеру еще 1%.

- Установленные размеры выплат для обязательного медицинского страхования составляют 6 884 рублей.

Новые установленные фиксированные размеры платежей стали намного удобней и выгодней для предпринимателей, ведь теперь они не зависят от постоянно изменяющегося МРОТ. И теперь они будут платить государству намного меньше, чем раньше. Но не стоит забывать и про тех, чей доход составляет больше 300 тысяч рублей. На них распространяются отдельные внесенные изменения.

Порядок уплаты фиксированных взносов

По факту под фиксированными понимаются обязательные взносы, которые должен заплатить каждый индивидуальный предприниматель без относительно… ни от чего

Не важно, какая у него выручка, и есть ли она вообще. В данном случае речь идет о минимальной сумме, которую государство ждет от своего экономического резидента

Еще до 2018 года сумма платежа была привязана к МРОТ, в которых измерялся доход предпринимателя, но после этого срока обязательный объем платежа от выручки уже не зависит никак.

Итак, за 2020 год предприниматели в совокупности по году обязаны уплачивать:

- в рамках пенсионного страхования – 32 448 тыс. рублей;

- в рамках медицинского страхования – 8 426 тыс. рублей.

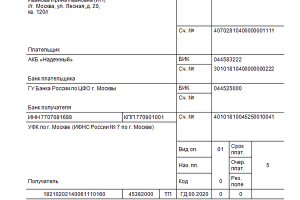

Оплата должна быть осуществлена до 31.12.2020, при этом в платежном поручении необходимо указать следующие коды бюджетной классификации:

- для пенсионного страхования – 182 1 02 02140 06 1110 160;

- для платежа по медицинскому страхованию – 182 1 02 02103 08 1013 160.

На какой КБК перечисляются взносы за 2020 год

Действующие КБК утверждены Приказом Минфина от 29.11.2019 № 207н. Для фиксированных платежей ИП в 2020 году КБК предусмотрены следующие:

- 18210202103081013160 — для взносов в ФФОМС;

- 18210202140061110160 – для взносов в ПФР (включая 1% с дохода свыше 300 тыс. руб.).

Приведенные коды используют для перечисления текущих платежей, а также для погашения недоимок и задолженностей за периоды, начиная с 01.01.2017 г.

Обратите внимание, что КБК страховой части пенсии для фиксированного платежа ИП в 2020 году и для платежа с суммы превышения дохода в 300 тыс. руб

единый — отдельного кода для дополнительного взноса в 1% не предусматривается.

С 2017 года начисление и уплату взносов администрирует ФНС, поэтому в платежках указывают реквизиты своей инспекции (по месту жительства предпринимателя).

Сроки уплаты

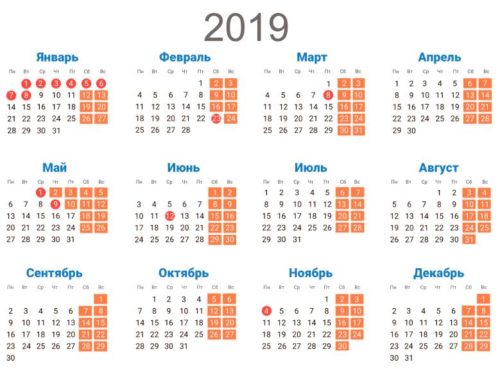

Предприниматель должен производить уплату установленных законодательством сумм в установленные сроки. Поскольку отчисления ИП строятся из фиксированной части и переменной, то для них существуют различные сроки.

Фиксированные платежи предприниматель должен оплачивать до 31 декабря 2019 года. Данный срок установлен как для отчислений в ПФР, так и в ФОМС. Однако, предпринимателю предоставляется право самостоятельно устанавливать в какой части и как часто платить указанные взносы.

Внимание: чаще всего ИП перечисляют их либо разу в полной сумме единым платежом, либо поквартально. Но оплату предприниматель может производить и ежемесячно и несколько раз в месяц.. Все зависит от наличия у этого субъекта свободных средств

Главное, чтобы к концу года вся установленная сумма была перечислена в бюджет

Все зависит от наличия у этого субъекта свободных средств. Главное, чтобы к концу года вся установленная сумма была перечислена в бюджет.

В некоторых ситуациях лучше уплату производить с учетом применяемого ИП режима налогообложения:

- ЕНВД — предприниматель получает право при своевременной ежеквартальной уплате взносов производить уменьшение исчисленного налога на сумму отчислений. То есть, чтобы снизить сумму налога по ЕНВД за 1 квартал, нужно произвести оплату страховых взносов с 1 января до 31 марта.

- УСН – своевременная оплата взносов позволяет учитывать эти суммы, когда происходит исчисление авансового платежа, а также общей суммы налога по итогам работы за год.

Внимание: если предприниматель работает самостоятельно, без наемных работников, то уплаченные вовремя страховые суммы, позволят ему уменьшить налог на спецрежимах вплоть до 0.

Переменная часть страховых взносов, который ИП производит на себя в размере 1% с суммы превышения дохода 300000 рублей, необходимо перечислить в бюджет отдельным платежом не позднее 01 июля следующего за отчетным годом.

Какую сумму ИП должен заплатить за неполный год

Если ИП зарегистрировался не с начала года или закончил деятельность в 2019 году, то он должен заплатить не полную сумму страховых взносов. В таком случае взносы считаются пропорционально количеству месяцев, в течение которых он был зарегистрирован как ИП.

Приведем пример расчета взносов ИП за себя в 2019 году, если ИП отрыто в 2019 году.

Предположим, что ИП зарегистрировался 15 января 2019 года. За полные 11 месяцев (с февраля по декабрь 2019 года) ИП должен будет заплатить:

- в ПФР 26 907,83 руб. (29 354 руб. : 12 мес x 11 мес.);

- в ФОМС 6 310,33 руб. (6 884 руб. : 12 мес x 11 мес.)

За часть января 2019 года нужно посчитать пропорционально количеству дней, в течение которых ИП был предпринимателем. Всего в январе 2019 года 31 день, а ИП зарегистрировался 15 числа, то есть был предпринимателем 17 дней в месяце (31 дн. – 14 дн.). Поэтому сумма за январь составит:

- в ПФР 1 341,45 руб. (29 354 : 12 х 17/31);

- в ФФОМС 314,59 руб. (6 884 руб. : 12 х 17/31).

Сумму считаем с копейками, округляем до копеек по правилам округления. Общая сумма взносов:

- в ПФР 28 249,28 руб. (26 907,83 руб. + 1 341,45 руб.);

- в ФФОМС 6 624,92 руб. (6 310,33 руб. + 314,59 руб.).

Аналогичным образом можно рассчитать взносы ИП, если он прекратил деятельность в качестве ИП в 2019 году.

Если предприниматель в 2019 году принял решение прекратить деятельность и сняться с учета в налоговом органе, то оплатить взносы он обязан в течение 15 дней с даты снятия с учета.

Уменьшение налогов за счет страховых взносов

Внимание! В таблице приведен порядок расчетов если ИП ведет деятельность на одной системе налогообложения, о том, как платить фиксированные платежи и уменьшать налоги при совмещении налоговых режимов, например, УСН с ЕНВД читайте в этой статье.

Действующее нормы закона разрешают для некоторых систем налогообложения уменьшать размер налога на сумму отправленных страховых взносов.

| Система налогов | ИП с работниками | ИП без работников |

| ИП на УСН «Доходы» | Предпринимателю разрешается уменьшить рассчитанный размер налога на сумму выплаченных взносов в ПФР и ФОМС за себя и своих работников с договорами, но не более чем на 50%, а также на 1% с превышения дохода в 300 000 рублей. | Предпринимателю разрешается уменьшить рассчитанный размер налога на полную сумму выплаченных взносов в ПФР и ФОМС. При этом брать в расчет можно не только фиксированные платежи, но также и взносы, которые перечисляются с дохода полученного больше 300 т. р. Произвести такое уменьшение можно только в том же периоде, когда были сделаны соответствующие платежи в фонды. |

| ИП на ЕНВД | С 2017 года при наличии наемных работников налог по ЕНВД можно уменьшить как на сумму платежей в фонды за своих работников, так и на сумму перечисленных взносов ИП за себя, но не более чем на 50% от налога. В случаях, когда работники не числились у предпринимателя весь год, такое правило необходимо применять только в тех кварталах, когда сотрудники действительно были. | Предприниматель может снизить сумму налога на полную сумму перечисленных за себя взносов. |

| ИП на УСН «Доходы минус Расходы», на ЕСХН или ОСНО | Если предприниматель находится на этих налоговых системах, то он имеет право в полном размере учитывать объем страховых взносов, перечисленных за себя и своих наемных сотрудников в составе расходов при определении налогооблагаемой базы. Учитываться могут не только платежи в ПФР, но также соцстрах и медстрах. | Если предприниматель находится на этих налоговых системах, то он имеет право в полном размере учитывать объем страховых взносов, перечисленные за себя в составе расходов при определении налогооблагаемой базы. Учитываться могут не только платежи в ПФР, но также соцстрах и медстрах. |

| ИП на Патенте | Стоимость патента строго зафиксирована, и не может быть уменьшена на страховые выплаты, сделанные как за себя, так и за своих привлеченных сотрудников. | Стоимость патента строго зафиксирована, и не может быть уменьшена на страховые выплаты, сделанные за себя. |

Важно! При уменьшении налога по ЕНВД необходимо брать сумму взносов, перечисленных за работников либо за ИП в течении отчетного периода. Например, налог за второй квартал можно уменьшить на сумму перечисленных взносов за период с апреля по июнь.. Также может возникнуть вопрос: “Так как декларация подается до 20 июля (возьмем пример 2-го квартала), можно ли уменьшить налога на величину перечисленных взносов в июле, до сдачи декларации”?

Также может возникнуть вопрос: “Так как декларация подается до 20 июля (возьмем пример 2-го квартала), можно ли уменьшить налога на величину перечисленных взносов в июле, до сдачи декларации”?

Ответ: Нет. Берутся только взносы перечисленные в отчетном периоде. В данном примере, взносы уплаченные до 20 июля уменьшать налог по ЕНВД за третий квартал.

Ответственность за неуплату страховых взносов

В случае, когда предприниматель не произвел оплату взносов вообще, или произвел с опозданием, на него налагается штраф. Он будет составлять 20% от объема не выплаченной суммы.

При этом, если при проведении проверки будет доказано, что перечисление не было произведено умышленно, то размер штрафных санкций будет увеличен до 40%. Кроме этого такой же размер штрафа может быть наложен на предпринимателя, который уже не в первый раз сорвал сроки оплаты.

Также за каждый день опоздания с платежом будет дополнительно начислена пеня. Ее размер составляет 1/300 процента рефинансирования ЦБ по каждому дню задержки оплаты, в том числе выходные и праздники.

Читайте далее:

Можно ли оплатить 1% взносов в ПФР с 300 тыс. руб. в текущем году и уменьшить на него налог по УСН

Как оплачивать фиксированные взносы ИП при совмещении налоговых режимов

Фиксированные платежи ИП за себя вырастут в 2018 году

Как оплатить фиксированные страховые взносы предпринимателя за себя в 2019 году?

Платежи ИП в пенсионный с сотрудниками и без

Сколько ИП должен платить страховых взносов за себя в 2019 году

Для начала стоит детально рассмотреть, что же такое страховые взносы. Итак, страховые выплаты – это внесение фиксированной суммы в налоговую службу за определенные виды страхования.

Существует всего лишь три обязательных страховых выплат, а именно:

- Пенсионный взнос – является обязательным страхованием в 2019 году для всех видов предпринимателей. Данное страхование составляет 26%, так же, как и в прошлом году.

- Медицинский взнос – также считается обязательным страхованием в текущем году для всех предпринимателей. Платеж составляет 5,1%, как и в 2018 году.

- Социальный взнос – данный вид выплат является добровольным, и уплачивается по желанию предпринимателя. Для данного страхования процентное соотношение составляет 2.9%

Как сформировать платежное поручение с помощью сервиса налоговой на nalog.ru

Сайт ФНС предлагает удобное средство, при помощи которого можно производить формирование платежных документов для банка. Рассмотрим, как это сделать:

Шаг 1. Зайти на портал ФНС. Страница для формирования квитанции на оплату: https://service.nalog.ru/payment/payment.html

Шаг 2. В качестве плательщика необходимо выбрать индивидуального предпринимателя. Далее нужно указать тип бланка «Расчетный документ», после чего выбрать «Платежный документ». При помощи данного пункта можно получить квитанцию, которая подлежит оплате через кассу банка, либо электронными деньгами прямо через портал ФНС.

Если же вместо «Платежного документа» указать «Платежное поручение», то будет создан бланк платежки для оплаты безналичными путем через банк.

Шаг 3. Производит заполнение реквизитов платежа. После выбора последнего пункта, необходимо вручную указать КБК, на который будет производиться платеж. Код необходимо вписывать без пробелов и нажать Enter, после чего оставшиеся поля будут заполнены автоматически.

Если КБК неизвестен, то необходимо заполнить дальнейшие поля.

В поле «Вид платежа» указывается «Страховые взносы».

В поле «Наименование платежа» проставляется тот платеж, который нужно оплатить. К примеру, «Страховые взносы на обязательное пенсионное страхование в фиксированном размере, зачисляемые в бюджет Пенсионного фонда Российской Федерации на выплату страховой пенсии».

В поле «Тип платежа» указывается «Платеж за расчетные периоды начиная с 1 января 2017 года».

Шаг 4. Затем нужно указать, находятся ли ФНС и ОКТМО в одном регионе, либо разных, и проставить данные коды. ОКТМО можно определить по адресу.

Шаг 5. В поле «Статус лица» нужно выбрать, что платеж делает ИП.

В поле «Основание платежа» выбирает ТП, что значит за текущий год. В появившихся полях выбирает «Годовые платежи» и год, за который производится платеж. Дату подписи декларации можно не проставлять.

Очередность платежа оставляет «5».

Затем вводим сумму взноса к оплате.

Шаг 6. В появившиеся поля вводит сведения о плательщике — его Ф.И.О., код ИНН, банковские реквизиты.

Шаг 7. На этом создание платежки завершено. Необходимо нажать кнопку «Сформировать платежное поручение», распечатать его и отнести в свой банк на исполнение.

Сумма страховых взносов ИП в 2019 году в ПФР и на ОМС

Действующее налоговое законодательство устанавливает размер фиксированных платежей предпринимателя за себя. Обязательными являются отчисления в ПФР и ФОМС. Кроме этого существуют взносы, которые предприниматель может производить самостоятельно.

Фиксированный платеж в ПФР и ФОМС

Пенсионное и медицинское страхование является обязательным для предпринимателя. Сейчас данные страховые взносы определены НК РФ в строй сумме, которая зафиксирована на 2018, 2019, 2020 годы.

В таблице приведены значения данных платежей:

| Год | Пен фонд, руб. | Мед страх, руб. | Всего |

| 2018 | 26545. 00 | 5840. 00 | 32385. 00 |

| 2019 | 29354. 00 | 6884. 00 | 36238. 00 |

Важно: следует помнить, что факт осуществления деятельности не принимается расчет. Он должен исчислять эти платежи с момента постановки на учет и до даты исключения его из реестра.. Из-за постановки или снятия с учета рассмотренные выше размеры предприниматель имеет право пересчитать с учетом фактически отработанного им периода времени в году

Пересматривать сумму взносов необходимо пропорционально отработанному в году времени

Из-за постановки или снятия с учета рассмотренные выше размеры предприниматель имеет право пересчитать с учетом фактически отработанного им периода времени в году. Пересматривать сумму взносов необходимо пропорционально отработанному в году времени.

1% с превышения дохода (для ИП и КФХ)

Помимо фиксированного размера страховых отчислений в ПФР, определенной НК РФ, если ИП осуществляет деятельность и получает доход больше 300000 рублей, он должен производить отчисления с суммы полученного превышения. В этом случае применяется ставка 1%.

Представить алгоритм расчета данной части страховых перечислений можно в виде формулы:

(Фактически поступивший доход ИП — 300 000) * 1%

Внимание: когда производиться расчет фактически поступившего дохода ИП за год, следует в расчет включать все суммы выручки, даже если они получены в результате действия различных налоговых режимов.

Исходя из этого выручка ИП для этих целей учитывается следующим образом:

- Если предприниматель находится на ЕНВД, то в расчет необходимо брать вмененный доход данного субъекта.

- Если ИП применяет УСН «Доходы» – то фактически поступивший доход на расчетный счет и в кассу.

- Если применяет ИП УСН «Доходы уменьшенные на расходы» – фактически поступивший доход на расчетный счет и в кассу.

- Когда предпринимателем используется ОСНО — облагается взносами сумма поступившего дохода в кассу и на расчетный счет. Однако, при этой системе ИП получает право применить установленные законодательством профессиональные вычеты.

- При ПСН – в сумме рассчитанной суммы потенциального дохода.