Пример расчета суммы

Пример 1.

Сумма дохода предприятия за 6 месяцев составила 1 000 000 рублей. К уплате в бюджет по итогам 6 месяцев начислена сумма 60 000 рублей. Авансовый платеж на 1-й квартал составил 20 000 рублей.

Сумма взноса в фонды по отчислениям с заработной платы работников составила по итогам квартала 10 000 рублей.

Сумма налога к уплате по итогам 6 месяцев:

60 000 – 20 000 – 10 000 = 30 000 рублей.

Уменьшить налог можно в размере 50 %, что не превышает имеющейся суммы взносов.

Пример 2.

Величина дохода предпринимателя за 1-й квартал – 100 000 рублей. Наемных работников у ИП не имеется.

Предприниматель перечислил в марте ¼ суммы фиксированного минимального налога в ПФР на собственное пенсионное обеспечение в размере 5 000 рублей.

Сумма налога к уплате в бюджет:

100 000 х 6 % — 5 000 = 6 000 – 5 000 = 1 000 рублей.

Уменьшение налога производится в полном объеме.

Патентная «упрощенка»

УСН на основе патента — самый простой способ максимально снизить налоги, а также упростить учет. Правда, применять патентную «упрощенку» могут только предприниматели.

Однако для этого нужно выполнить условия:

— заниматься одним или несколькими видами бизнеса, которые перечислены в п. 2 ст. 346.25.1 Налогового кодекса РФ;

— не использовать труд более пяти наемных работников, в том числе по гражданско-правовым договорам, в течение налогового периода.

Есть еще одно условие — патент можно получить только на той территории, где региональные власти приняли соответствующий закон.

Патент действует только на территории субъекта РФ, где он выдан.

Привлекательна патентная «упрощенка» еще и простотой учета. Налоговую декларацию в инспекцию сдавать не нужно, необходимо только вести налоговый учет в книге учета доходов и расходов.

Таким образом, если предприниматель ведет деятельность, которая входит в перечень разрешенных, для применения УСН на основе патента, он сможет существенно сэкономить на налогах.

Пример. Индивидуальный предприниматель И.И. Иванов занимается производством хлеба и кондитерских изделий. Размер потенциально возможного дохода за год в Москве составляет 96 000 руб. То есть патент на год будет стоить 5760 руб. (96 000 x 6%)

При этом неважно, сколько предприниматель заработает на самом деле. Предположим, что выручка коммерсанта составит за год 10 000 000 руб

Рассчитаем, сколько он сэкономит, выбрав патентную «упрощенку» вместо обычной упрощенной системы налогообложения с объектом «доходы». Расходы на пенсионное страхование для упрощения примера рассматривать не будем.

Применяя обычную «упрощенку» за год, предприниматель должен заплатить единый налог в сумме 600 000 руб. (10 000 000 руб. x 6%).

Патент на год стоит 5760 руб.

Сумма экономии за год составит 594 240 руб. (600 000 руб. — 5760 руб.).

Если же предположить, что предприниматель на этом виде деятельности получит максимально возможный доход 30 760 000 руб., который позволяет применять УСН (20 000 000 руб. x 1,538 (коэффициент-дефлятор на текущий год)), то сумму экономии рассчитаем так:

— 1 845 600 руб. (30 760 000 x 6%) — сумма единого налога, которую нужно заплатить при обычной УСН с объектом «доходы»;

— 5760 руб. — стоимость патента за год;

— 1 839 840 руб. (1 845 000 руб. — 5760 руб.) — сумма экономии.

Сроки уплаты УСН и куда платить

Закон устанавливает, что каждый квартал необходимо производить расчет и перечисление авансовых платежей. Затем, по итогам года — перечисляется окончательная часть налога.

В НК закреплено, что каждый платеж необходимо осуществить до 25 числа месяца, идущего за отчетным кварталом:

- За 1 квартал — до 25 апреля;

- За полгода — до 25 июля;

- За 9 месяцев — до 25 октября.

У декларации УСН сроки сдачи отчетности совпадают с датой перечисления завершающего платежа. Это необходимо сделать для организаций — до 31 марта года, следующего за отчетным, а для предпринимателей — до 30 апреля такого же года.

Что такое страховые взносы

Иногда начинающие предприниматели путают налоги и взносы. Давайте уточним: налог — это обязательный платеж с доходов бизнеса в пользу государства или муниципалитетов. А страховые взносы — это отчисления в Фонды пенсионного, социального и медицинского страхования. Бюджеты этих фондов формируются отдельно от федерального — именно из взносов страхователей, поэтому фонды называются внебюджетными. Они обеспечивают поддержку гражданам, у которых наступил страховой случай: например, Пенсионный фонд назначает пенсию по достижении пенсионного возраста, ФСС выплачивает пособия при наступлении беременности и рождения ребенка.

Как уменьшить налог на УСН для ИП без работников

Рассмотрим разницу налогов, при наличии сотрудников и без работников. Начнем с предпринимательства без трудовых ресурсов и покажем уменьшение на популярном примере.

Пример

Организация оказывает ремонтные услуги, работает на УСН и заработала за отчетный период 937 000 рублей. Считаем все налоги и взносы.

Сумма шестипроцентного налога — 56 220 рублей. Также есть страховые взносы, которые рассчитываются так: фиксированный взнос 32 385 рублей плюс дополнительный взнос 6 370 рублей, в итоге 38 755.

Получается, общая сумма к оплате за период 38 755 + 56 220 = 94 975 рублей. Но УСН 6% и отсутствие работников позволяет предпринимателю платить лишь авансовые платежи в размере 56 220 рублей, но и это можно уменьшить.

Хоть и существуют установленные сроки оплаты налога для , для уменьшения суммы можно платить отчисления по частям каждый отчетный квартал.

C нарастающим итогом всё это будет выглядеть вот так:

- В первом квартале при доходе 135 000 взносы — 8 000

- В полугодии при доходе 418 000 взносы — 16 000

- За девять месяцев при доходе 614 000 взносы — 24 000

- За календарный год при доходе 937 000 взносы — 38 755

Теперь на этом примере можно узнать начисление и уменьшение налогов за год с учетом взносов.

- Первый квартал: 135 000 * 6% = 8 100 — взносы 8 000, остаток 100 рублей.

- Полугодие: 418 000 * 6% = 25 080 — взносы за полугодие 16 000 и аванс за квартал 100, остаток 8 980 рублей.

- Девять месяцев: 614 000 * 6% = 36 840 — уплаченные взносы 24 000 и авансы 100 + 8 980, остаток 3 760 рублей.

- Год: 937 000 * 6% = 56 220 — взносы 38 755 и авансы 100 + 8980 + 3760, остаток 4 625 рублей.

Действительно сумма, уплаченная в бюджет, составляет всего 56 220, а не 94 975, как это было изначально.

Если бы предприниматель всё же вносил всю сумму в конце отчетного периода целиком, пришлось бы оплачивать каждый период в полном размере, в результате чего возникла бы переплата.

Для возвращения этой суммы, может после сдачи годовой декларации отправить в налоговую заявление о просьбе вернуть или зачислить на счет будущих платежей деньги

Однако, это может привлечь внимание налоговой инспекции, так как такие действия приводят к авансированию бюджета

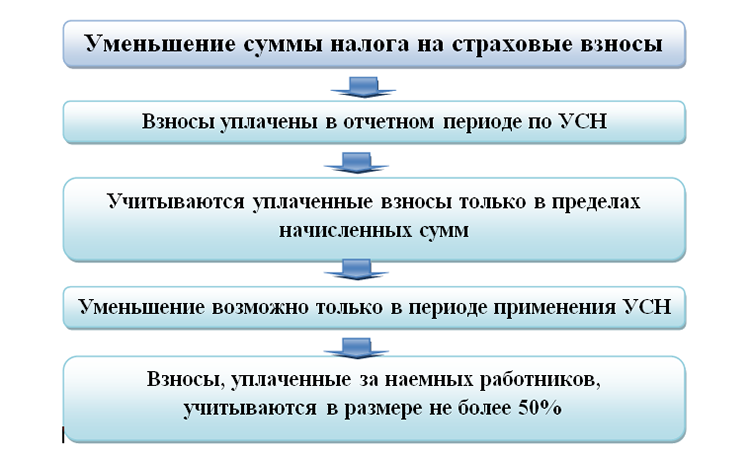

Условия для уменьшения налога на взносы

Все необходимые условия, дающие право на уменьшение начисленных сумм на страховые взносы, приведены в п. 3.1 ст. 346.21 НК РФ. Для ситуаций, отклоняющихся от стандартных, есть разъяснения, данные Минфином России. Причем разъяснения, относящиеся к периодам до 2017 года (с которого взносы стали подчиняться положениям НК РФ), с 2017 года не утратили своей актуальности.

Перечень этих условий сводится к следующим положениям:

1. Уплата взносов должна быть произведена в соответствующем отчетном (налоговом) периоде.

Налог (авансовый платеж по налогу), исчисленный за отчетный (налоговый) период, уменьшается на обязательные страховые взносы, фактически уплаченные в этот период, независимо от периода их начисления.

По мнению Минфина России, уменьшить налог можно также на сумму недоимки прошлых периодов, уплаченной в период начисления налога или исчисления авансового платежа (письма от 13.01.2014 № 03-11-11/252, от 08.02.2013 № 03-11-11/60, от 29.12.2012 № 03-11-09/99).

12.01.2018 организация «Бытовые услуги», применяющая УСН с объектом налогообложения «доходы», исчислила и уплатила в отношении работников обязательные страховые взносы за декабрь 2017 года.

14.01.2018 она уплатила выявленную задолженность по обязательным страховым взносам за июль 2016 года.

На указанные суммы организация сможет уменьшить авансовый платеж по упрощенному налогу за I квартал 2018 года.

2. Налог уменьшается в пределах сумм начисленных обязательных страховых взносов.

Это требование ограничивает возможность уменьшения налога (авансовых платежей) на излишние (по сравнению с начисленными) суммы уплаты по страховым взносам.

Минфин России, в частности, распространяет это правило на суммы уплаты недоимки за прошедшие периоды сверх положенной суммы (письма от 08.02.2013 № 03-11-11/60, от 29.12.2012 № 03-11-09/99).

3. Налог уменьшается только на суммы взносов, начисленные за период применения упрощенки.

Если в предыдущем налоговом периоде деятельность облагалась в рамках иного режима налогообложения, то взносы, начисленные за данный период, не учитываются при расчете УСН-налога (письма Минфина России от 29.03.2013 № 03-11-09/10035, от 29.12.2012 № 03-11-09/99).

С 01.01.2018 организация «Импульс» вместо ЕНВД начала применять УСН.

15.01.2018 она уплатила обязательные страховые взносы за декабрь 2017 года.

В этом случае налогоплательщик не сможет уменьшить авансовый платеж по налогу при УСН за I квартал 2018 года на сумму обязательных страховых взносов за декабрь 2017 года, несмотря на ее уплату в I квартале 2015 года. Данная сумма должна быть учтена в рамках ЕНВД.

4. Работодателями налог уменьшается лишь наполовину.

Обязательные страховые взносы в сумме с пособиями по временной нетрудоспособности и платежами по договорам добровольного страхования работников на случай временной нетрудоспособности, а также платежами по взносам, осуществленными ИП за себя, уменьшают авансы и налог при УСН не более чем на 50% (абз. 5 п. 3.1 ст. 346.21 НК РФ). Действие этого положения не изменилось для периодов, наступивших после 2016 года (письмо Минфина России от 14.08.2017 № 03-11-06/2/51923).

На ИП, не имеющих наемных работников, такое ограничение не распространяется (абз. 6 п. 3.1 ст. 346.21 НК РФ), и они могут уменьшать налог на всю сумму осуществленных за период страховых платежей.

В объем платежей по взносам, учитываемых ИП, в обеих ситуациях (с работниками и без них) входят также взносы, начисленные как 1% от дохода (письмо Минфина России от 14.10.2016 № 03-11-11/60146).

О расчете страховых взносов, уплачиваемых ИП, подробнее читайте в статье «Страховые взносы за год — какую сумму платить?».

Упрощенцы с объектом налогообложения «доходы» имеют право на уменьшение суммы начисляемого ими УСН-налога и авансов по нему. Один из видов платежей, участвующих в таком уменьшении, представлен страховыми взносами, начисляемыми как работодателями, так и ИП, не имеющими работников. Однако для реализации процедуры уменьшения необходимо соблюдение ряда условий.

Как страховые взносы влияют на УСН в 2016-2017 годах?

Упрощенцы производят исчисления и уплату страховых платежей по общеустановленным правилам, но всё же некоторые из них обладают определенными преференциями в отношении исчисления таких взносов, благодаря которым по сравнению с другими плательщиками страховых платежей они находятся в более выигрышном положении. Ключевым моментом, позволяющим таким категориям лиц сэкономить на страховых взносах, признается применение ими более щадящих тарифов, которые для работающих на ОСНО неактуальны.

Например, если в 2016 году плательщик на общей системе налогообложения исчислял взносы в Пенсионный фонд по ставке 22%, то на УСН точно такой же взнос можно было рассчитать, исходя из тарифа 20%.

Возможность применения пониженных тарифов для взносов сохранена и в НК РФ. Отметим, что применять пониженный тариф может далеко не всякий упрощенец. Закон вводит строгие ограничения для отбора реальных пользователей такой льготы. Чтобы понять, можно ли применять указанный режим, необходимо:

- Определить соотношение дохода от деятельности на УСН и общей суммы полученных доходов. Ведь если деятельность носит лишь вспомогательный характер, то говорить о возможности применения такого уменьшения уже проблематично. На практике часто возможна такая ситуация: организация находится одновременно на ЕНВД и УСН, причем сумма основного дохода приходится на ЕНВД. В этом случае условие о приоритете основного вида деятельности на упрощенке не выполняется, следовательно, применить пониженный тариф не получится.

- Сделать проверку в отношении того, относится ли деятельность, осуществляемая упрощенцем, к льготным видам, для которых предусмотрена рассматриваемая преференция. Например, если упрощенец занимается производством пищевых продуктов или химическим производством, то он может применить пониженный коэффициент.

Подход к определению возможности применения льготы изложен в нашей публикации«В целях снижения тарифов взносов нельзя просуммировать доходы от нескольких льготных видов деятельности» .

На практике при применении такого льготного обложения страховыми взносами у некоторых упрощенцев может возникать непростой вопрос, для ответа на который, рассмотрим следующую ситуацию.

Организация на УСН по причине превышения численности сотрудников над регламентированным НК РФ лимитом утратила свое право нахождения на упрощенке, соответственно, применение пониженного тарифа также стало невозможным. Но страховые взносы в ПФР и ФСС по травматизму организация уже уплатила с учетом пониженного тарифа, а выплаты в ФСС и ФОМС еще не производились. При этом возникает вопрос: будет ли при таких обстоятельствах выявлена недоимка по причине занижения суммы страховых взносов, и нужно ли будет оплачивать пени?

Рекомендации по тому, как следует себя вести в такой ситуации бывшему упрощенцу, приводятся в нашей статье«Пониженные тарифы страховых взносов для упрощенцев: порядок применения».

Отметим, что, помимо вышеуказанных лиц, право на меньший тариф имеют благотворительные организации и социально направленные некоммерческие учреждения.

Каким образом происходит уменьшение налога при УСН

На какие выплаты возможно сократить налог

Для тех субъектов, кто решил применить УСНО, существуют два варианта выбора объекта:

- «доходы минус расходы» 15% — определение налоговой базы с учетом понесенных затрат;

- «доходы» 6% — облагаемой базой является вся выручка без учета произведенных издержек.

Непосредственно сделать уменьшение налога УСН ИП и организаций возможно только при варианте «доходы». Для этого из уже рассчитанной суммы налога вычитаются некоторые платежи, которые имели место по факту в том же отчетном периоде (п. 3.1 ст. 346 21 НК РФ). Это:

- обязательные взносы на пенсионное, медицинское и соцстрахование по материнству, уплаченные с начислений работникам по найму и ИП за себя при отсутствии наемных сотрудников;

- оплаченные за счет средств работодателя больничные пособия, за исключением несчастных случаев и производственных травм;

- торговый сбор;

- платежи по ДМС при определенных условиях (страховые организации должны иметь лицензии, сумма выплат работнику не может быть выше размера больничного пособия согласно ст. 7 закона от 29.12.2006 № 255-ФЗ).

Субъекты на 15% УСНО фиксируют свои затраты в КУДиР кассовым методом. Страховые взносы и оплата больничных листов учтены в этих затратах и не могут вторично вычитаться из налога.

Уменьшение налога по УСН на страховые взносы

УСН по сути своей представляет специальный налоговый режим, дающий возможность плательщикам налога упростить процедуру определения облагаемой базы. При этом главной задачей остается максимальное снижение налоговой нагрузки на экономические субъекты. Одним из доступных способов при выполнении этой задачи является уменьшение налога УСН на сумму страховых взносов.

Существует 2 различных метода применения упрощенного режима. Расчет налога зависит от выбранного объекта налогообложения:

- Налог 6% при выборе объекта «Доходы». Текущие расходы в расчет не берутся. При УСН 6 процентов уменьшение налога возможно за счет перечисленных страховых взносов и оплаты больничных в части затрат работодателя. Подходит для субъектов с небольшой долей расходов.

- Налог 15% для объекта «Доходы, уменьшенные на величину расходов». Учитываются все разрешенные при УСН затраты, подтвержденные экономической целесообразностью и документально. Допускается, например, при расчете УСН уменьшение за счет налога на землю. В этом варианте возможны случаи, при которых за счет высокой доли затрат могут быть получены убытки или небольшая прибыль. В таких случаях налог рассчитывается как минимальный, равный 1% от суммы доходов. Уменьшение минимального налога УСН на страховые взносы не предусмотрено.

Таким образом, некоторые виды расходов допускается учитывать при разных объектах налогообложения. На УСН «доходы» уменьшение налога происходит за счет перечисленных страховых выплат. То есть организация или ИП на УСН «доходы» с работниками уменьшение налога производит благодаря начисленным и перечисленным взносам в фонды на заработную плату.

Пример

ООО «Василек» применяет упрощенку с объектом «доходы». В Обществе трудятся 2 сотрудника. Зарплата одного из них составляет 18 000, зарплата другого – 23 000. За 1 квартал 2017 года ООО заработало 730 000 рублей.

Уменьшение налога УСН ― ИП

Предприниматели, также, как и юридические лица, вправе применять УСН, если условия соответствуют требованию законодательства. Уменьшение итоговой суммы налога происходит на общих основаниях.

Однако для некоторых предпринимателей действует дополнительное обстоятельство. Выбравшие УСН «доходы» ИП без работников, уменьшение налога могут осуществить на все 100% за счет уплаченных фиксированных платежей по страховым взносам. Наличие наемных сотрудников такого права предпринимателей лишает. ИП на УСН 6% с работниками уменьшение налога производят на общих основаниях ― не более 50% от первоначальной суммы.

Если предпринимателем выбран объект налогообложения «доходы, уменьшенные на величину расходов», условия признания затрат остаются, как и для юридических лиц. В этом случае ИП на УСН с работниками уменьшение налога проводят в полном объеме.

Таким образом, применение упрощенного режима налогообложения учитывает совершенные затраты для снижения налогооблагаемой базы. Однако в случае использования УСН 6%, уменьшение налога возможно только за счет перечисленных страховых взносов.

Выгода от применения УСН

Независимо от того, есть ли в штате ИП сотрудники или их нет, – взносы во внебюджетные фонды должны осуществляться по общепринятому графику. Если работники в деятельности ИП присутствуют, значит, платежи проводятся за них и за себя лично.

С 2017 года были внесены некие поправки в Налоговый Кодекс. В частности, появилась новая глава, которая передаёт контроль за оплатой взносов в ведомство налоговой службы. Теперь все платежи осуществляются в пользу налогового органа, а не в фонды. Исключение составляет только плата за травматизм на производстве. Её, как и раньше переводим на счёт внебюджетного фонда.

В связи с введёнными изменениями, сменились и . Вместо первых трёх цифр 392 и 393, обозначающих в качестве получателя средств ПФР и ФСС соответственно, необходимо указывать 182. Это значит, что деньги уйдут на счёт налоговой.

Взносы уплачиваются даже в том случае, если ваше ИП не получает доходов или, более того, вы получили убытки. Факт обязывает вас стать плательщиком обязательных платежей независимо от финансового состояния вашей деятельности.

Сроки оплаты

На законодательном уровне сроки уплаты взносов во внебюджетные фонды строго регламентированы. За их невыполнение ИП несёт ответственность.

Существуют следующие временные ограничения по внесению платежей:

- – до 31 декабря отчетного года. Взносы можно также вносить частями в течение года или заплатить всю сумму сразу;

- Для ИП со штатом – до 15 числа месяца, следующего за месяцем начисления дохода сотруднику;

- Для ИП, чей годовой доход превысил 300 000 рублей, до 1 апреля года, следующего за отчетным, необходимо дополнительно внести сумму, равную 1% с разницы между фактическим доходом и 300 000 рублей.

Бывает, что последний день оплаты выпадает на нерабочий день (праздничный либо выходной). В этом случае закон допускает произвести оплату в ближайший рабочий день. Особенно разница в днях будет заметна в конце отчётного года, когда 31 декабря окажется субботой или воскресеньем.

Как оплачивать страховые взносы

Предприниматель на УСН, не имеющий наемных работников, вносит лишь фиксированные взносы – пенсионный и медстрахование. В ФСС вы можете осуществить добровольный перевод на ваше усмотрение. С 2017 года данные платежи необходимо переводить на счёт налогового органа. КБК для оплаты пенсионных отчислений и по медицинскому страхованию разнятся.

Чтобы оплатить взносы, вам потребуется сформировать квитанцию для оплаты в банк. Сделать это можно через сайт налоговой службы.

Как ИП на УСН без работников производит оплату в пользу страховых взносов

Если в штате ИП нет работников, то оплачивать суммы страховых взносов необходимо только за себя. С 2018 года они имеют фиксированный размер, не зависящий от суммы .

Если ваши доходы за год не превысили 300 000 рублей, то в Пенсионный Фонд вы только заплатите 26 545 рублей, а в медицинский – 5 840 рублей.

Однако, государство установило максимальную планку страховых взносов, положенных для уплаты. Свыше 212 360 рублей вы не будете перечислять в бюджет. Даже если по вашим подсчётам необходимо заплатить большую сумму, вы платите установленную законом. С 2018 года при ее расчете принимается сумма фиксированного взноса в ПФР. МРОТ в расчетах больше не участвует.

Формула для её расчёта выглядит так: 8*26 545*12*26%

. При этом, если вы по какой-то причине отказались внести дополнительные взносы в страховой фонд, то налоговая самостоятельно вам их рассчитает, исходя из вашего годового дохода, и предъявит вам к уплате налоговое требование.

Платим страховые взносы на УСН при наличии наёмных работников у ИП

Если вы наняли работников себе в помощь, то необходимо оплачивать за нихобязательные взносы в бюджет. Вы платите средства за себя и свой персонал.

За каждого работника вам необходимо отчислять 30% от суммы их ежемесячного дохода, включая , .

Если ваши работники трудоустроены по гражданско-правовому договору, то оплатить в бюджет вы сможете меньше на 2,9%, то есть 27,1% от их ежемесячного заработка. В этом случае вам необязательно осуществлять платежи в ФСС, которые и составляют 2,9%.

Какие бывают страховые взносы при УСН

Суммы страховых платежей направляются:

- на медицинское страхование;

- пенсионное обеспечение;

- исполнение социальных гарантий, которые подразделяются на выплаты, связанные с временной нетрудоспособностью, и выплаты от несчастных случаев на производстве.

Плательщиками указанных взносов признаются:

- лица, которые производят выплаты в пользу физлиц, проще говоря, работодатели, осуществляющие перечисление заработной платы или прочих платежей своим сотрудникам;

- ИП, нотариусы, адвокаты, не перечисляющие какие-либо выплаты физическим лицам, но обязанные исчислить взносы за себя.

Таким образом, плательщиками страховых взносов могут выступать как организации, так и предприниматели, которые в связи со спецификой своей деятельности вправе применять УСН. Поэтому «упрощенец», как и любой другой работодатель или предприниматель, не является исключением, и перед ним также возникает обязанность исчислять и уплачивать в бюджет все указанные выше страховые взносы.

До 2017 года страховые платежи подчинялись закону «О страховых взносах…» от 24.07.2009 № 212-ФЗ. С 2017 года действие этого закона прекращено, а страховые взносы переданы под контроль налоговых органов и начисляются по правилам гл. 34 НК РФ. Порядок их начисления и уплаты сохранен.

В отношении взносов на страхование от несчастных случаев изменений не произошло. Они по-прежнему подчинены закону «Об обязательном социальном страховании от несчастных случаев…» от 24.07.1998 № 125-ФЗ.

Подробнее о пенсионных, медицинских, социальных взносах «упрощенцев» вы можете прочесть в статье «Каковы страховые взносы для УСН в 2017 году?

Завышение расходов

Чем меньше разница между доходами и расходами, тем меньше налог. А величина этой разницы во многом зависит от ваших расходов. Так, увеличив расходы, фирма может снизить единый налог к уплате в бюджет.

Фирме, рассчитывающей единый налог с разницы между доходами и расходами, выгодно платить высокие заработные платы. Ведь с них не нужно платить 26% ЕСН, как на общем режиме, а лишь взносы в Пенсионный фонд по ставке 14%.

К тому же эти платежи в Пенсионный фонд полностью учитывают в расходах, уменьшающих базу по единому налогу (пп. 7 п. 1 ст. 346.16 НК РФ).

Согласитесь, экономия приличная.

Иная ситуация, когда фирма определяет единый налог исходя из доходов. В этом случае на пенсионные взносы уменьшают не налоговую базу, а сам единый налог. Причем уменьшить его на суммарную величину этих взносов и больничных, выплаченных за счет фирмы, можно не больше чем наполовину. Об этом сказано в п. 3 ст. 346.21 Налогового кодекса.

В этом случае, нужно найти золотую середину. То есть сделать такой фонд оплаты труда, чтобы уплачиваемые пенсионные взносы вместе с больничными были равны половине единого налога. В противном случае часть взносов, превышающая этот лимит, пропадет зря. Ее нельзя будет использовать как налоговый вычет.

Чтобы этого не случилось, нужно в начале года рассчитать примерный фонд оплаты труда, исходя из предполагаемого дохода фирмы на текущий год. Кроме того, желательно рассчитать возможные выплаты по больничным, взяв средние данные за 2 — 3 последних года.

Пример. ЗАО «Актив» работает на упрощенной системе налогообложения. Единый налог фирма платит с доходов по ставке 6%.

В будущем году «Актив» предполагает получить выручку, равную 13 000 000 руб. Сумма единого налога составит 780 000 руб. (13 000 000 руб. x 6%). Предположим, за предыдущие годы сотрудникам было выплачено больничных в среднем 35 000 руб. Рассчитаем примерный уровень зарплаты сотрудников.

Сумма взносов на обязательное пенсионное страхование и больничных, которая может уменьшить единый налог, равна 390 000 руб. (780 000 руб. x 50%). Значит, годовой фонд оплаты труда фирма может установить в размере 2 535 714 руб. ((390 000 руб. — 35 000 руб.) : 14%). Соответственно, за месяц он составит 211 309 руб. (2 535 714 руб. : 12 мес.).

Дальше полученную сумму надо поделить между работниками. Если их, к примеру, 10, то в среднем 1 сотрудник может получать в месяц немногим более 21 000 руб. (211 309 руб. : 10 чел.).