Рентабельность основных производственных фондов (ROFA)

Основные производственные фонды — активы, которые организация использует для производства товаров или услуг и которые при этом не расходуются, а только изнашиваются. Например, здания, оборудование, электрические сети, автомобили и т. п. ROFA показывает доходность от использования основных средств, которые участвуют в производстве продукта или услуги.

Как рассчитать рентабельность основных производственных фондов. Это отношение чистой прибыли к стоимости основных средств.

ROFA = П / Цс × 100%,

П — чистая прибыль организации за нужный период;

Цс — стоимость основных средств компании.

Принятие решения об инвестировании на основе ЧДД

При расчете ЧДД возможны три варианта:

- Отрицательная величина. В данном случае инвестору нет смысла вкладываться в данный проект, т.к. это приведет к получению убытков.

- При нулевом ЧДД проект по итогам реализации позволяет только возместить вложенные средства, т.е. получается, что он создается ради себя самого, не принося инвестору никакого дохода. Проекты с нулевым и близким к нулю ЧДД могут быть реализованы только, если кроме коммерческой имеют дополнительную ценность, например – социальную нагрузку.

- Положительный ЧДД говорит о том, что реализация проекта имеет экономический смысл. Если необходимо сравнить несколько проектов, то кроме абсолютного ЧДД целесообразно использовать и относительные показатели.

Индекс чистого дисконтированного дохода равен отношению дохода, накопленного за период реализации проекта, к инвестициям:

PI = CF / IC

Также используют и другой относительный показатель, характеризующий чистый дисконтированный доход – индекс доходности. Его отличие от предыдущего в том, что с инвестициями сравнивается не весь CF, а только прибыль инвестора

PI = (CF — IC) / IC

Относительные показатели нужны, чтобы сравнить инвестиционные проекты с сопоставимыми абсолютными ЧДД.

Общей нормы чистого дисконтированного дохода не существует, хотя, конечно, инвесторы ориентируются на средние показатели по своей отрасли.

Пример

Рассмотрим два проекта, оба сроком на 5 лет, каждый из которых требует инвестиций в 10 млн руб. Ставка дисконтирования составляет 10%. Планируемые денежные потоки в абсолютных и дисконтированных величинах приведены в таблице (в тыс. руб.)

|

Период |

Проект 1 |

Проект2 |

||

|

CF |

CFd |

CF |

CFd |

|

|

1 |

4 000 |

3 636 |

1 000 |

909 |

|

2 |

4 000 |

3 306 |

2 000 |

1 653 |

|

3 |

4 000 |

3 005 |

5 000 |

3 757 |

|

4 |

5 000 |

3 415 |

8 000 |

5 464 |

|

5 |

8 000 |

4 967 |

9 000 |

5 588 |

|

Всего |

25 000 |

18 330 |

25 000 |

17 371 |

Индексы доходности составят:

PI1 = (18 330 – 10 000) / 10 000 = 83,3%

PI2 = (17 371 – 10 000) / 10 000 = 73,7%

Таким образом, первый проект выгоднее, потому что с учетом дисконтирования дает больше дохода на каждый вложенный рубль.

Вывод

При расчете чистого дисконтированного дохода учитывается влияние инфляции и других факторов, которые могут понизить доходность инвестиций в долгосрочной перспективе. Для того, чтобы безошибочно выбрать проект для инвестирования, следует использовать не только абсолютную величину ЧДД, но и относительные показатели доходности.

Пример

Пусть мы имеем 100 руб. и кладем их на депозит под 5% годовых с ежегодным начислением процентов и зачислением их во вклад. Тогда через год у нас будет 105 рублей.

S1 = 100 + 100 × 0.05 = (1+0.05) × 100 = 105

Через два года у нас будет 110.25 рублей.

S2 = (1+0.05)×(1+0.05) × 100 = (1+0.05)2 × 100 = 110.25

Через три года у нас будет 115.7625 рублей.

S3 = (1+0.05)3 × 100 = 115.7625

Через n лет у нас будет

Sn = (1+0.05)n × 100

Sn = (1+P)n S, где

Sn — сумма через n периодов начисления процентов

P — процентная ставка за период

S — начальная сумма.

Это формула расчета сложных процентов.

Таким образом, если мы можем положить деньги на депозит с условиями описанными выше, то 100 руб., которые мы получим сейчас, с экономической точки зрения равноценны 105 руб. которые мы получим через год, равноценны 110.25 руб. полученным через два года, равноценны 115.7625 руб. полученным через три года и так далее.

В общем виде: сумма S, полученная сейчас, равноценна сумме (1+P)n S, полученной через n лет.

Часто возникает обратная задача: предпологается, что через n лет будет получена сумма Sn, надо найти равноценную ей сумму на текущий момент. Это типичная задача при разработке бизнес-планов, расчете окупаемости инвестиций, оценке стоимости бизнеса по величине ожидаемых доходов (доходный подход). Иными словами, известна сумма Sn, надо определить S. В этом случае путем простых преобразований получаем формулу расчета:

S = Sn/(1+P)n — Формула дисконтирования

Эта операция называется дисконтированием, она является обратной к вычислению сложных процентов. Процентная ставка в этом случае называется ставкой дисконтирования.

Денежные потоки

При расчете инвестиционных проектов и при оценке бизнеса имеют дело с многократными поступлениями и оттоками денежных средств. Обычно их группируют по некоторым периодам времени (год, квартал, месяц) и суммируют.

Получившиеся значения назваются денежными потоками. Денежные потоки могут быть положительными (сумма поступлений за период превышает сумму оттоков) и отрицательными (сумма оттоков за период превышает сумму поступлений).

Дисконтирование денежного потока за n-й период выполняется путем умножения суммы платежа на коэффициент дисконтирования Kn:

Kn= 1/(1+D)n, где

n — Номер периода (шага) дисконтирования

Kn — Коэффициент дисконтирования на шаге n

D — Ставка дисконтирования

Она отражает скорость изменения стоимости денег со временем, чем больше ставка дисконтирования, тем больше скорость.

Расчет ставки дисконтирования по методу WACC — средневзвешенной стоимости капитала

Как рассчитывается рентабельность

Существует коэффициент рентабельности — он показывает, насколько эффективно используются ресурсы. Этот коэффициент — это отношение прибыли к ресурсам, которые вложили, чтобы ее получить. Коэффициент может выражаться в конкретной величине прибыли, полученной на единицу вложенного ресурса, а может — в процентах.

Например, компания производит сметану. 1 литр молока стоит 5 рублей, а 1 литр сметаны — 80 рублей. Из 10 литров молока получается 1 литр сметаны. Из 1 литра молока можно сделать 100 миллилитров сметаны, которые будут стоить 8 рублей. Соответственно, прибыль с 1 литра молока — 3 рубля (8 Р − 5 Р).

Чтобы посчитать рентабельность ресурса «Молоко», делим прибыль на стоимость ресурса: 3 / 5 = 0,6, или 60%.

А другая компания производит мороженое. 1 килограмм мороженого стоит 200 рублей. Для его производства надо 20 литров молока по той же цене — 5 рублей за литр. Из 1 литра молока получится 50 граммов мороженого, которые будут стоить 10 рублей. Прибыль с 1 литра молока — 5 рублей (10 Р − 5 Р).

Вывод: отдача от ресурсов при производстве мороженого выше, чем при производстве сметаны, — 100% {amp}gt; 60%.

Коэффициент рентабельности может выражаться также в количестве затраченных ресурсов, которые понадобились, чтобы получить фиксированную сумму прибыли. Например, чтобы получить 1 рубль прибыли в случае со сметаной, надо потратить 330 миллилитров молока. А в случае с мороженым — 200 миллилитров.

Расчет NPV: формула

Определяется дисконтированный доход как разница между интегральными доходами и расходами, приведенная к нулевому периоду (сегодняшнему дню). Формула расчета ЧДД имеет следующий вид:

NPV (ЧДД) = — IC + ƩCFt/ (1 + i)t, где t = 1…n.

Рассмотрим, что означают все составляющие данной формулы:

- IC — первоначальные инвестиции, то есть планируемые вложения в проект. Они берутся со знаком минус, так как это затраты инвестора на реализацию бизнес-идеи, от которых ожидается получить отдачу в будущем. Так как инвестиции зачастую осуществляются не одномоментно, а по мере необходимости (распределены во времени), то их также следует дисконтировать с учетом временного фактора.

- CFt — денежный поток, дисконтированный с учетом времени. Он определяется как сумма всех притоков и оттоков в каждом периоде t (изменяется от 1 до n, где n — длительность инвестиционного проекта).

- i — это ставка дисконта (процента). Она применяется для дисконтирования всех ожидаемых поступлений в единое значение стоимости на текущий момент времени.

Пример расчета ЧДД

Как мы установили, коэффициент дисконтирования несет в себе ожидания инвестора по доходам от проекта. И если за расчетный период все расходы по проекту покрываются доходами с учетом дисконтирования, мероприятие способно удовлетворить эти ожидания. Чем раньше такой момент наступает, тем лучше. Чем выше чистая текущая стоимость, тем проект эффективнее. ЧДД показывает, на какой дополнительный доход инвестор может рассчитывать. Рассмотрим конкретный пример расчета NPV. Основными его исходными условиями являются:

- значение расчетного периода – 6 лет;

- выбранный шаг планирования – 1 год;

- момент стартовых инвестиций соответствует началу шага «0»;

- потребность в получении заемных средств проигнорирована, для простоты считаем, что инвестиции осуществлены за счет собственного капитала фирмы, т.е. CF от финансовой деятельности не учитывается;

- рассматриваются два варианта ставки дисконтирования: вариант А, где r=0,1; вариант В, где r=0,2.

Все исходные данные по инвестициями и операционному CF по годам проекта приведены в представленной таблице.

Данные примера расчета ЧДД проекта

Данные примера расчета ЧДД проекта

В результате заполнения трех нижних строк таблицы мы имеем возможность рассчитать показатели.

- Чистый доход проекта, он составил сумму 3.000 тыс. рублей (-300+200+600+1100+1900+2500-3000).

- Чистая приведенная стоимость для r=0,1, составившая значение 687 тыс. рублей (-272+165+451+751+1180+1412-3000).

- Для ставки дисконтирования r=0,2 составляет сумму -634 тыс. рублей (-250+139+347+530+763+837-3000).

Если сравнить три полученных значения, то напрашивается вывод, что при ставке доходности в 10% проект можно считать эффективным, в то время как требования инвестора о ставке в 20% исключает данное мероприятие из зоны его интересов. Такое происходит достаточно часто. В последние годы в нашей экономике значение реальной нормы доходности неуклонно снижается, поэтому стратегических инвесторов приходит относительно немного, в основном – спекулятивные.

В настоящей статье мы рассмотрели самый популярный показатель оценки, анализа экономической эффективности инвестиций и проектной практики – ЧДД. При расчете показателя используется метод чистой текущей стоимости, позволяющий скорректировать денежные потоки, сформированные в проекте на изменение временной стоимости денег. Преимуществом данного критерия является его способность находить адекватный экономическим реалиям эффект вложений, а недостатком – его близость к субъективному воззрению инвестора на уровень ожидаемой доходности.

Инструменты дисконтирования: денежные потоки и ставка

В начале расчетов денежные потоки группируют в разрезе некоторых временных интервалов: год, квартал, месяц, а затем суммируют. Полученные величины могут быть с плюсом (поступления больше оттоков) или с минусом, убыточными (отток превышает сумму поступлений). В качестве денежного потока в расчетах могут считать:

-

чистый доход, равный поступившим доходам за вычетом расходов;

-

прибыль, рассчитываемая до исчисления налогов;

-

чистый поток наличности, из которого исключаются текущие затраты на содержание и реконструкцию объекта.

Вычисление ставки дисконтирования — наиболее ответственный момент в расчетах. В самом простом варианте, когда инвестор планирует разместить деньги на депозите, защитив их от инфляции, в качестве основы для расчета ставки применяют прогнозируемый индекс инфляции. Если кроме сбережения финансов планируется еще и получение дополнительной прибыли, то к ставке инфляции добавляется желаемый процент дохода. При инвестициях, особенно долгосрочных, необходимо учитывать не только инфляцию и норму ожидаемой прибыли, но различные сопутствующие риски. Поэтому в ставку дисконтирования закладываются еще и так называемые премии за риск, а при пользовании заемными средствами для реализации инвестиционного проекта к ставке добавляют еще процент по банковским кредитам, выпуску облигаций и т. п.

Чаще всего при анализе окупаемости дисконтная ставка складывается из безрисковой базовой доходности, приравненной к ключевой ставке ЦБ РФ или средневзвешенному проценту по банковским депозитам с добавлением премии за риск.

Пример составления расчетов

Для того чтобы лучше понимать значение рассматриваемого параметра, следует рассмотреть практический пример. В качестве примера возьмем производственную компанию, которая внедряет на рынок новый ассортимент товаров (поэтапно на протяжении трех лет). Стоимость реализации данного проекта составляет два миллиона рублей на первом этапе (период при котором «t» равняется нулю). На следующих этапах, длительностью двенадцать месяцев, инвесторам необходимо затратить по одному миллиону рублей (t=1–3). По данным аналитиков, уровень дохода от новой продукции составит два миллиона рублей каждый год (при учете налогообложения). Норма дисконта составляет десять процентов. Ниже приведен пример расчета чистого дисконтированного дохода:

«-2/(1+0.1)0+(2-1)/(1+0.1)1+(2-1)/(1+0.1)2+(2-1)/(1+01.3)3=-2+0.9+0.83+0.75=0.48(ЧДД)».

На основе расчетов, приведенных выше, можно сделать вывод, что размер чистой прибыли при реализации данной бизнес-идеи составит 480 000 рублей. Данные инвестиции имеют очевидную выгоду и при отсутствии других проектов, имеющих более высокий показатель, предприятие может вложить имеющийся капитал в запуск нового производства

Важно обратить внимание, что в данном примере, размер прибыли катастрофически мал. При наличии других проектов, необходимо тщательно изучить их уровень ЧДД. Только после проведения всестороннего анализа, руководство компании может сделать окончательный выбор

Только после проведения всестороннего анализа, руководство компании может сделать окончательный выбор.

Для чего нужен ЧДД

Часто выбирают между разными планами, а не только, учитывая долготу жизненного цикла, а также оглядываясь на сроки вкладывания инвестиций, размер и характер зачисляющихся доходов от определенного бизнеса.

ЧДД дает возможность стирать сроки и приводить возможный результат к одному моменту. Это позволяет узнать реальную эффективность инвестиций и преимущества, какие можно обрести от исполнения данного проекта. Инвестор четко знает величину прибыли, а значит, уверенно отдает предпочтение какому-либо из альтернативных инвестиций – тому, где ЧДД больше.

ЧДД обширно применяется в отечественной практической деятельности и при работе в других странах для установления результативности инвестиционных проектов.

ЧДД обширно применяется в отечественной практической деятельности и при работе в других странах для установления результативности инвестиционных проектов.

Необходимость определения ЧДД воспроизводит то обстоятельство, что количество денежных средств, какие мы имеем на данный момент, обладает большей истинной стоимостью, чем та же сумма, какая может быть в будущем. Это обстоятельство связывают с несколькими основаниями, в частности:

- инфляция, которая снижает истинную покупательную способность финансовых средств, в особенности, если они размещаются в беспроцентном резерве;

- данную сумму впоследствии можно инвестировать в проекты, производство, получая от этого прибыль;

- имеется опасность частичного или абсолютного неполучения предполагаемой суммы.

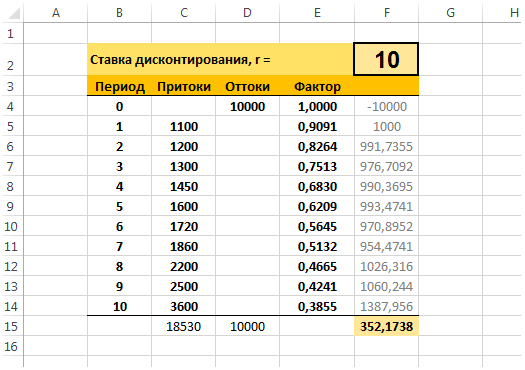

Расчет NPV в Excel (пример табличный)

Этот же пример мы можем решить, организовав соответствующие данные в форме таблицы Excel.

Выглядеть это должно примерно так:

Рисунок 2. Расположение данных примера на листе Excel

Для того чтобы получить нужный результат, мы должны соответствующие ячейки заполнить нужными формулами.

| Ячейка | Формула |

| E4 | =1/СТЕПЕНЬ(1+$F$2/100;B4) |

| E5 | =1/СТЕПЕНЬ(1+$F$2/100;B5) |

| E6 | =1/СТЕПЕНЬ(1+$F$2/100;B6) |

| E7 | =1/СТЕПЕНЬ(1+$F$2/100;B7) |

| E8 | =1/СТЕПЕНЬ(1+$F$2/100;B8) |

| E9 | =1/СТЕПЕНЬ(1+$F$2/100;B9) |

| E10 | =1/СТЕПЕНЬ(1+$F$2/100;B10) |

| E11 | =1/СТЕПЕНЬ(1+$F$2/100;B11) |

| E12 | =1/СТЕПЕНЬ(1+$F$2/100;B12) |

| E13 | =1/СТЕПЕНЬ(1+$F$2/100;B13) |

| E14 | =1/СТЕПЕНЬ(1+$F$2/100;B14) |

| F4 | =(C4-D4)*E4 |

| F5 | =(C5-D5)*E5 |

| F6 | =(C6-D6)*E6 |

| F7 | =(C7-D7)*E7 |

| F8 | =(C8-D8)*E8 |

| F9 | =(C9-D9)*E9 |

| F10 | =(C10-D10)*E10 |

| F11 | =(C11-D11)*E11 |

| F12 | =(C12-D12)*E12 |

| F13 | =(C13-D13)*E13 |

| F14 | =(C14-D14)*E14 |

| F15 | =СУММ(F4:F14) |

В результате в ячейке F15 мы получим искомое значение NPV, равное 352,1738.

Чтобы создать такую таблицу нужно затратить 3-4 минуты. Excel позволяет найти нужное значение NPV быстрее.

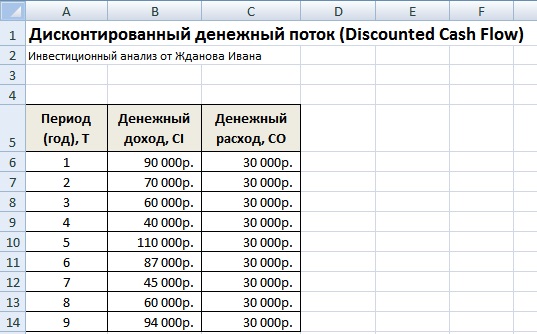

Пример расчета дисконтированного денежного потока в Excel

Для того чтобы рассчитать дисконтированные денежные потоки необходимо по выбранному временному периоду (в нашем случае годовые интервалы) расписать подробно все ожидаемые положительные и отрицательные денежные платежи (CI – Cash Inflow, CO – Cash Outflow). За денежные потоки в оценочной практике берут следующие платежи:

- Чистый операционный доход;

- Чистый поток наличности за исключением затрат на эксплуатацию, земельного налога и реконструирования объекта;

- Облагаемая налогом прибыль.

В отечественной практике, как правило, используют период 3-5 лет, в иностранной практике период оценки составляет 5-10 лет. Введенные данные являются базой для дальнейшего расчета. На рисунке ниже показан пример ввода первоначальных данных в Excel.

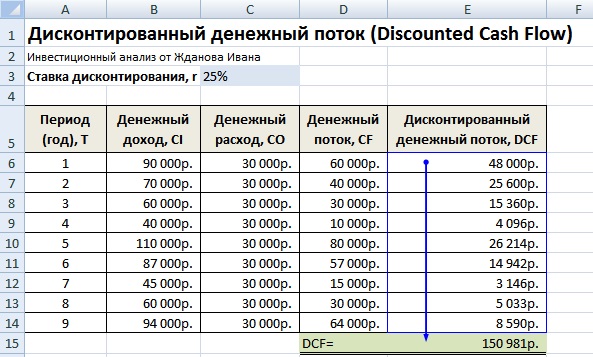

Дисконтированный денежный поток (DCF) расчет в Excel

За безрисковую ставку была взята ключевая ставка ЦБ РФ. Ключевая ставка ЦБ РФ на настоящий момент составляет 15% и премия за риски (производственные, технологические, инновационные и др.) была рассчитана экспертно на уровне 10%. Ключевая ставка отражает доходность по безрисковому активу, а премия за риск показывает дополнительную норму прибыли на существующие риски проекта.

Более подробно узнать про расчет безрисковой ставки можно в следующей статье: «Безрисковая ставка доходности. 5 современных методов расчета»

Дисконтированный денежный поток (DCF) = D6/(1 $C$3)^A6

Суммарный дисконтированный денежный поток (DCF) = СУММ(E6:E14)

Дисконтирование денежных потоков, пример оценки в Excel

В результате расчета мы получили дисконтированную стоимость всех денежных потоков (DCF) равную 150 981 руб. Данный денежный поток имеет положительное значение, это свидетельствует о возможности дальнейшего анализа. При проведении инвестиционного анализа необходимо сопоставить итоговые значения дисконтированного денежного потока по различным альтернативным проектам, это позволит проранжировать их по степени привлекательности и эффективности в создании стоимости.