Агентский договор и его подписанты

Агентским договором называют соглашение, согласно которому одна из сторон принимает на себя обязательства по совершению работ, услуг, при этом вторая сторона поручает выполнение таких работ за вознаграждение.

Сторонами договора выступают агент, принимающий обязательства, и принципал – лицо, передающее данные обязательства. По договору, агент получает право совершать определенные действия в интересах принципала как от своего имени, так и от имени непосредственного заказчика.

Условиями договора определяется, какие конкретно действия и услуги должен оказать исполнитель от имени заказчика. В соглашении может быть указан определенный перечень работ, либо агент может получить общие полномочия на заключению сделок, вне зависимости от вида таких сделок и способа их совершения.

Отчет агента как завершение процесса

Завершает документооборот при исполнении агентских договоров отчет агента. Сроки, в которые отчет должен быть передан принципалу, законодательством не установлены, поэтому их следует обозначить в агентском договоре.

Внимание! Обозначьте в агентском договоре сроки представления отчета

Это важно для целей своевременной уплаты принципалом НДС, так как вовремя не проинформированный агентом, он может опоздать с уплатой налога. Заметим, что пятидневный срок для выставления счета-фактуры отсчитывается с того дня, когда агент реализовал товары

Заметим, что пятидневный срок для выставления счета-фактуры отсчитывается с того дня, когда агент реализовал товары.

Налоги и Право

Операции выполняются за счет принципала.

В том случае когда организации заключают агентские договора, бухгалтерский учет должен вестись корректно, а все действия исполнителя необходимо отражать на соответствующих счетах.

Бухучет у агента и у принципала зависит от условий самого соглашения. В каждом контракте необходимо четко прописывать следующие положения:

- от чьего имени действует исполнитель;

- принимает ли он участие во взаиморасчетах;

- порядок исчисления и получения вознаграждения;

- периодичность, способы и формат отчетности исполнителя перед заказчиком;

- регламент принятия отчетности;

- иные аспекты, влияющие на формирование бухгалтерских записей.

Учет у заказчика в большинстве своем ведется таким же образом, как при заключении сделок непосредственно с поставщиками и подрядчиками, однако операции по АД зачастую отражаются на счете 76 «Расчеты с разными дебиторами и кредиторами». Для записи таких действий в бухгалтерии заказчик открывает специальный субсчет — расчеты по АД.

Ключевой особенностью отражения агентского вознаграждения, бухгалтерские проводки для которого мы рассмотрим ниже, у самого агента является тот факт, что исполнитель выполняет те или иные действия в интересах другого лица, поэтому на основании п. 3 ПБУ 9/99 такое вознаграждение не учитывается в составе его доходов.

Агентский договор: проводки

Указывается перечень допустимых сделок и ограничения по ним (прием платежей, предъявление претензий и прочее).

- Лицо, от имени которого будет действовать посредник (собственное или принципала).

- Размер оплаты, устанавливаемый в фиксированной сумме или процентном отношении к выбранному показателю.

- Расходы агента, компенсируемые в рамках договора.

- Сроки предоставления отчета о выполненных обязательствах. Отсутствие указания на периодичность отчетности агента позволяет предоставить данные по мере совершения сделок или окончания действия договора.

В стандартном варианте в составе отчетности представляется перечень произведенных агентом расходов.В составе дополнительных условий указываются условия расторжения и возможность переуступки прав в форме субагентского договора.

Бух проводки по агентскому договору у агента

Если предприятие ведет другую деятельность, кроме посреднической, необходим раздельный аналитический учет расходов. Вопрос № 4. Как избежать уплаты НДС агентом в случае перечисления аванса от принципала для произведения расчетов, а вознаграждение от сделки не получено? В связи с тем, что денежные средства принципала не являются собственностью агента, избежать обязательства по НДС можно при внесении в договор условия об оплате услуг после отгрузки товаров (исполнения обязательств с утверждением отчета).

В рамках заключенного договора вознаграждение за посредническое приобретение товара удерживается из аванса, перечисленного агенту.В учете ООО «Техник» использует субсчета 76/1 для расчетов с принципалом и 76/2 для учета вознаграждения. По условиям договора предприятие-агент получило аванс в размере 100 000 рублей. Сумма вознаграждения по итогам исполнения обязательств определена в размере 15%.

Произведены дополнительные расходы

НДС

Официальная позиция по этому поводу отсутствует, но суды обычно принимают сторону налогоплательщика. Судьи указывают, что суммы компенсации расходов посредника, связанных с оказанием посреднических услуг, в налоговую базу не включаются (постановление ФАС Московского округа от 19.11.2007 № КА-А40/11709-07 по делу № А40-9290/07-108-11; ФАС Северо-Западного округа от 26.02.2007 по делу № А56-19948/2006.

Что касается налога на прибыль, то в налоговую базу у агента не включаются суммы, полученные в счет оплаты затрат, произведенных агентом за принципала, если такие затраты не включаются в состав расходов агента по условиям договора (п.9 ст. 251 НК РФ).

Отключить

То же касается состава расходов агента – суммы возмещения затрат в расходы не списываются, если иное не предусмотрено договором (п. 9 ст. 270 НК РФ)

Обратите внимание, что решающим аргументом в возможном споре может стать само агентское соглашение. Но и его может не быть достаточно, ведь инспекция может признать расходы агента, предъявленные к возмещению, недостоверными и экономически неоправданными

Так произошло в споре компании «Хейникен» с Новосибирской ИФНС. Судьи приняли сторону инспекции, признали, что отчеты агента и акты сдачи-приемки выполненных работ не подтверждают произведенных расходов. Дело дошло до ВАС РФ, который в итоге отменил решения нижестоящих судов (Определением от 25.03.2010 № ВАС-17795/09).

НДС

Посредник действует от своего имени

Право на вычет «входного» НДС по товарам (работам, услугам), купленным на основании посреднического договора принадлежит принципалу. Разумеется, если закупка происходит от имени агента, то поставщик выпишет счет-фактуру на имя агента. Поэтому агент, получив этот документ и зарегистрировав его в журнале учета полученных счетов-фактур, перевыставляет его принципалу. Посредник не вправе применить вычеты НДС, предъявленного поставщиком. Он не регистрирует в книге покупок счета-фактуры поставщика, не оформляет в книге продаж запись о перевыставленном принципалу счете-фактуре.

Важный момент: ФНС рекомендует агенту в перевыставляемых принципалу счетах-фактурах отражать не собственные наименование и адрес, а соответствующие данные фактического продавца. Получается, что за продавца без его ведома выписывается счет-фактура, на основании которой принципал предъявляет к вычету «входной» НДС.

При таком способе у принципала могут возникнуть проблемы с вычетами «входного» НДС по приобретенным товарам, так как если налоговая направит запрос продавцу, указанному в счете-фактуре, последний сообщит, что не осуществлял реализацию в адрес такого покупателя.

В результате некоторые посредники, игнорируя требования налоговиков, в перевыставленных счетах-фактурах на покупки, произведенные для принципала, вписывают в качестве реквизитов продавца собственные данные. Причем известны судебные решения в пользу налогоплательщиков-принципалов в ситуациях, когда в счетах-фактурах в качестве продавца был указан агент (Постановления ФАС Московского округа от 16.03.2010 N КА-А40/2061-10, от 28.03.2011 N КА-А40/27-11).

Минфин придерживается несколько иной точки зрения, по мнению финансистов, нормами НК РФ не запрещено отражать в счетах-фактурах дополнительную информацию. Поэтому агент в перевыставляемых счетах-фактурах может дополнительно указать свое наименование как организации-посредника, которая приобрела от своего имени товары в интересах принципала (Письмо Минфина России от 07.02.2011 N 03-07-09/04).

Посредник действует от имени принципала

При покупке товаров (работ, услуг) и получении аванса продавец выписывает счет-фактуру сразу на принципала в общеустановленном порядке. Данный документ агент передает принципалу без регистрации в книге покупок. Принципал при получении счета-фактуры регистрирует его в журнале учета полученных счетов-фактур и в книге покупок (так как имеет право на вычет «входного» НДС по приобретенным товарам (работам и услугам))

Вычет НДС с посреднического вознаграждения

Принципал за выполняемые агентом услуги уплачивает последнему вознаграждение, размер которого определяется условиями договора. Вознаграждение может устанавливаться в виде процента от стоимости реализуемых товаров (работ, услуг) либо в фиксированной сумме. Как правило, услуги посредника облагаются НДС, за исключением услуг по реализации товаров, освобожденных от НДС по ст. 149 НК РФ.

Датой отгрузки при исчислении НДС с услуг посредника признается дата, на которую у агента возникло право на получение вознаграждения в соответствии с условиями договора. Поэтому счет-фактуру на посредническое вознаграждение он должен оформить в течение пяти календарных дней с момента отгрузки. Данный счет-фактуру агент регистрирует в журнале учета выставленных счетов-фактур и книге продаж. Один экземпляр счета-фактуры он передает принципалу, который регистрирует его в журнале учета полученных счетов-фактур и книге покупок.

После чего принципал в соответствии с п. 2 ст. 171 и п. 1 ст. 172 НК РФ получает право принять к вычету «входной» НДС по посредническому вознаграждению.

Налог на прибыль

Затраты, которые принципал несет в связи с реализацией (приобретением) товаров в рамках агентского договора, складываются из двух составляющих. Во-первых, это сумма вознаграждения агента.

Как правильно сделать проводки по агентскому договору?

Проводки по агентскому договору позволяют корректно отразить в учете операции агента и принципала. Кто, когда и какие счета бухучета применяет в данной ситуации, расскажем в нашей статье.

Как связаны условия агентского договора и бухгалтерские проводки?

Как наладить документооборот между агентом и принципалом?

Бухгалтерский учет у агента и принципала

Итоги

Как связаны условия агентского договора и бухгалтерские проводки?

Взаимоотношения сторон по агентскому договору не сводятся только к непосредственной покупке или продаже товаров (работ, услуг). Эффективное взаимодействие в паре принципал-агент невозможно:

- без грамотного построения документооборота (включая обеспечение его полноты и своевременности);

- корректного применения бухсчетов при отражении операций по агентскому договору (для формирования и представления заинтересованным пользователям достоверной отчетности, а также для безошибочного исполнения налоговых обязательств).

Особенности бухпроводок сторон агентского договора напрямую зависят от его условий. Именно из договора бухгалтерскому персоналу агента и принципала необходимо узнать такие важные учетные нюансы, как:

- действует ли агент от своего имени или от имени принципала;

- участвует ли он в расчетах;

- проходит ли товар через его склады;

- какие сроки и форма отчетности агента перед принципалом установлены и в каких временных рамках происходит утверждение отчета принципалом (или отказ в его принятии);

- алгоритм расчета агентского вознаграждения (в процентах, в твердой сумме и др.);

- нюансы получения вознаграждения (посредством удержания из полученных от контрагента сумм или отдельным перечислением от принципала);

- периодичность отчетности агента (по мере исполнения договора или после его завершения);

- иные важные особенности, способные повлиять на специфику бухучета и отчетности по агентскому договору.

Справиться с затруднениями по оформлению разнообразных хоздоговоров помогут размещенные на нашем сайте статьи и образцы:

Как наладить документооборот между агентом и принципалом?

Значение организации грамотного документооборота нельзя недооценивать, так как своевременно полученные и правильно составленные документы позволят:

- подтвердить расходы и правомерность вычетов по НДС;

- доказать правоту в суде при возникновении споров между агентом и контрагентами.

Кроме агентского договора в комплект документов включаются:

- оригиналы документов контрагента — договоров, накладных, счетов, актов и др. (если агент действует от имени принципала);

- копии вышеуказанных документов (если агент действует от своего имени);

- отчет агента вместе с подтверждающими его расходы документальными копиями;

- счета-фактуры на агентское вознаграждение;

- иные документы (подтверждающие выплату вознаграждения, иные расходы агента и т. д.).

Виды применяемых документов согласовываются сторонами агентского договора. В том числе отдельным приложением к договору прикладывается форма отчета агента — этому документу придается статус первичного, подтверждающего расходы принципала в виде:

- агентского вознаграждения;

- возмещаемых агенту расходов.

О значении документооборота в деятельности хозяйствующего субъекта расскажут статьи и сообщения:

Бухгалтерский учет у агента и принципала

Для отражения в бухучете проводок по агентскому договору используются разные учетные схемы, позволяющие зафиксировать взаимоотношения сторон агентского договора в ситуации:

- продажи агентом продукции (товаров, работ, услуг);

- закупочных посреднических операций.

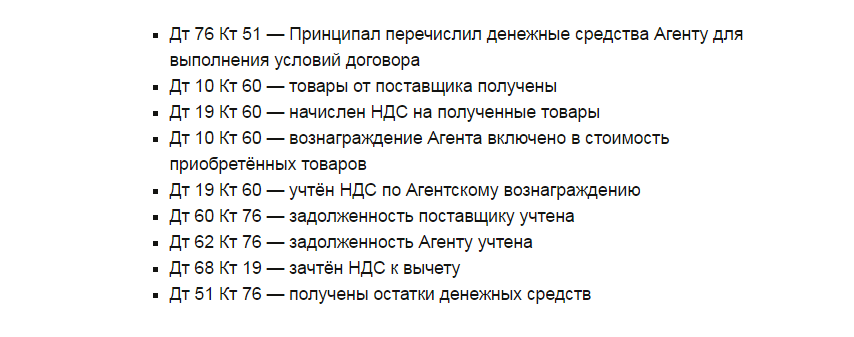

Бухгалтерский учет у агента по агентскому договору и бухгалтерский учет агентских договоров у принципала представлены на рисунках:

Агентирование на продажу

Агентирование на покупку

Итоги

Чтобы не ошибиться с проводками по агентскому договору, необходимо изучить его условия — на основании каких документов отражать операции в учете, по каким алгоритмам рассчитывать агентское вознаграждение и пр.

Основной счет для отражения операций — 76 «Расчеты с разными дебиторами и кредиторами» в корреспонденции со счетами 51 (по платежам), 68/2 (по учету НДС), 44 (по принятию на учет приобретенных товаров) и т. д.

Как правильно сделать проводки по агентскому договору?

Важно

Комитент получает от комиссионера отдельно выписанные счет-фактуры по суммам, полученным от поставщика и по вознаграждению, начисленному в рамках договора. Дополнительно комитенту передается на хранение копия счет-фактуры, выставленного поставщиком комиссионеру.

Ответы на вопросы по бухучету агентских договоров Вопрос № 1. Необходима ли доверенность агенту для проведения посреднических операций? Ведение агентских договоров по поручению принципала требует оформление доверенности.

Для договоров комиссии при ведении операций от имени комиссионера необходимость в составлении доверенности отсутствует. Вопрос № 2. Насколько важны отчеты агента по выполненным обязательствам и указание на них в договоре? Наличие в агентском договоре пункта о необходимости представления отчетности является важным положением документа.

Особенности ведения учета у принципала

В связи с тем, что сторона исполнителя оказывает лишь посреднические услуги, объектом для налогообложения по НДС у принципала будет являться полная стоимость товаров или выполненного сервиса. Следует учесть, что для начисления НДС будет использоваться наиболее ранняя дата относительно выбора даты отгрузки или даты фактической оплаты услуг полностью или частично согласно п.1, ст.167 Налогового Кодекса РФ. То есть если посредником будет получена предоплата раньше, чем продавец осуществит поставку товара, НДС будет начислен на сумму, полученную авансом. Вот таким образом будут выглядеть проводки, демонстрирующие учет агентского вознаграждения в бухгалтерии принципала:

При ведении бухгалтерского учета отражать полученный доход принципал может лишь с учетом предоставления исполнителем отчетности о результатах проделанной работы согласно заключенному контракту. Одним из документов, подтверждающих факт соблюдения условий договоренности стороной-посредником, является счет-фактура.

Агентский договор: проводки, законы, учет

В наши дни агентское соглашение активно используется как средство взаимодействия предприятия с посредниками. Популярность использования агентского договора объясняется тем, что использование такого вида гражданско-правовых отношений обеспечивает организации не только снижение затрат рабочего времени, но и налоговую оптимизацию.

В данной статье мы поговорим о том, что такое агентский договор, кто является его подписантами, а также на примерах рассмотрим особенности отражения операций по договору в учете.

Агентский договор и его подписанты

Агентским договором называют соглашение, согласно которому одна из сторон принимает на себя обязательства по совершению работ, услуг, при этом вторая сторона поручает выполнение таких работ за вознаграждение.

Сторонами договора выступают агент, принимающий обязательства, и принципал – лицо, передающее данные обязательства. По договору, агент получает право совершать определенные действия в интересах принципала как от своего имени, так и от имени непосредственного заказчика.

Условиями договора определяется, какие конкретно действия и услуги должен оказать исполнитель от имени заказчика. В соглашении может быть указан определенный перечень работ, либо агент может получить общие полномочия на заключению сделок, вне зависимости от вида таких сделок и способа их совершения.

Отражение операций по агентскому договору в бухгалтерском учете

Основанием для осуществления бухгалтерских проводок в рамках агентского договора является отчет агента. В данном документе содержится описание всех действий, которые совершил исполнитель для выполнения поручений заказчика, стоимость таких услуг и общий размер комиссионного вознаграждения.

С помощью примеров рассмотрим, каким образом осуществляется учет операций в рамках договора у принципала и агента.

Учет у принципала — пример

Бухгалтером ООО «Симбиоз» были сделаны такие проводки:

| Дт | Кт | Описание | Сумма | Документ |

| 62 | 90 | Отражена выручка от реализации спортивного инвентаря | 156 000 | Товарная накладная |

| 90/3 | 68 | Начислен НДС от суммы реализации | 23 797 | Товарная накладная |

| 26 | 76 | Отражена сумма агентского вознаграждения (156 000 руб. * 0,06 — (156 000 руб. * 0,06 *18/118) | 7 932 | Отчет агента |

| 19 | 76 | Начислен НДС от суммы вознаграждения агенту | 1 428 | Отчет агента |

| 68/2 | 19 | Принят к вычету НДС от суммы вознаграждения агенту | 1 428 | Отчет агента |

| 90 | 26 | Списание себестоимости реализованного спортивного инвентаря | 102 000 | Калькуляция себестоимости |

| 51 | 62 | Поступление от ООО «Сфера» средств за реализованный товар за вычетом вознаграждения агенту (156 000 руб. — 156 000 руб. * 0,06) | 146 640 | Банковская выписка |

| 76 | 62 | Зачет вознаграждения агента в счет оплаты от покупателя | 9 360 | Отчет агента |

Учет у агента

По итогам сентября 2015 ООО «Минус» предоставило отчет, согласно которому:

- реализовано товара на сумму 74 000 руб. НДС 11 288 руб.;

- оплачено за товар — 63 000 руб., НДС 9 610 руб.;

- покупателями перечислены авансы в счет будущих поставок — 32 000 руб., НДС 4 881 руб.;

- агентом потрачены собственные средства — 230 руб.

ООО «Минус» будут отражены операции:

| Дт | Кт | Описание | Сумма | Документ |

| 004 | Принятие от ООО «Плюс» товара для хранения с целью реализации | 96 000 | Акт приема-передачи | |

| 62 | 76/2004 | Реализации продукции | 74 00074 000 | Товарная накладная |

| 51 | 62 | Оплата реализованного товара покупателями | 63 000 | Банковская выписка |

| 51 | 62 Авансы полученные | Поступление авансов в счет будущих поставок | 32 000 | Банковская выписка |

| 76/2 | 76/3 | Предоставление отчета агента по реализованному и оплаченному товару | 63 000 | Отчет агента |

| 76/4 | 90/1 | Начисление агентского вознаграждения | 4 410 | Отчет агента |

| 76/3 | 76/4 | Удержание вознаграждения из выручки ООО «Плюс» | 4 410 | Отчет агента |

| 90/3 | 68 НДС | НДС от суммы вознаграждения | 673 | Отчет агента |

| 90/2 | 26 | Списание затрат агента за сентябрь 2015 | 230 | Отчет агента |

| 90/9 | 99 | Отражена прибыть от посреднических операций | 3 507 | Отчет агента |

| 76/3 | 51 | Перечисление выручки ООО «Плюс» за вычетом вознаграждения | 58 590 | Платежное поручение |

При отражении проводок по договору, принципалу и агенту следует помнить о соблюдение всех необходимых требований к документам, на основании которых осуществляются такие операции.

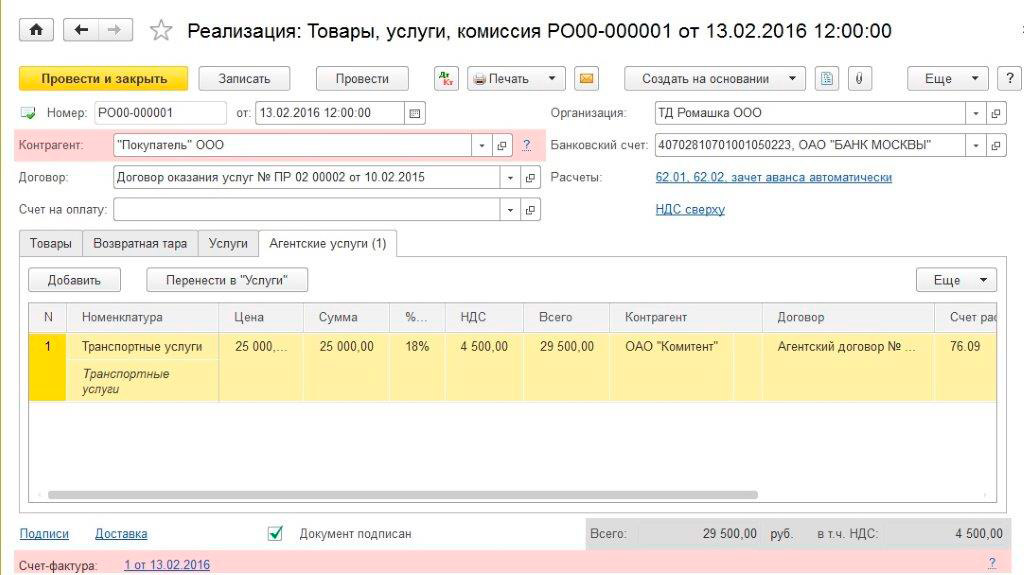

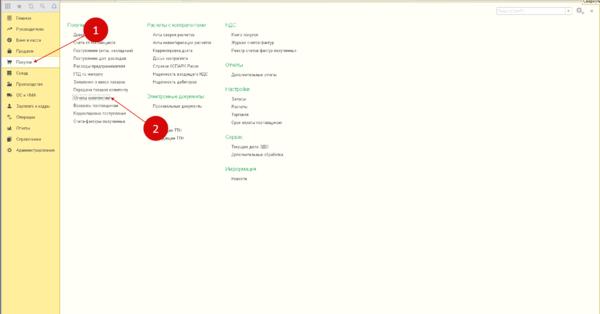

Шаг 3. Оформите в 1С 8.3 отчет комитенту

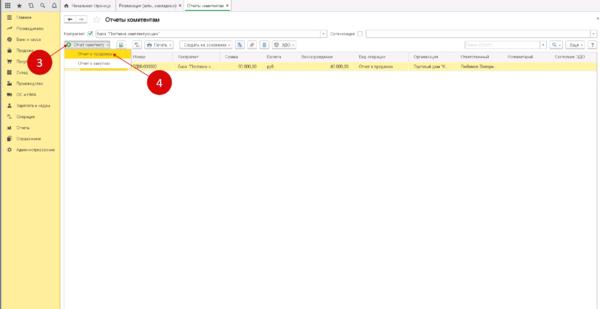

Агент (комиссионер) с определенной договором периодичностью должен отчитываться комитенту о проданных товарах. В 1С 8.3 для такого отчета предназначен специальный документ — «Отчет комитенту». Он формируется отдельно по каждому комитенту за указанный период. Чтобы создать этот отчет зайдите в раздел «Покупки» (1) и кликните на ссылку «Отчеты комитентам» (2). Откроется окно со списком ранее созданных отчетов.

В открывшемся окне нажмите кнопку «Отчет комитенту» (3) и кликните на ссылку «Отчет о продажах» (4). Откроется форма для формирования отчета.

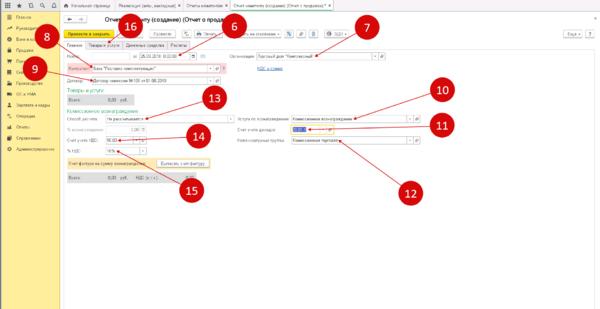

В открывшейся форме во вкладке «Главное» (5) заполните поля:

- «Дата» (6). Укажите последний день периода, за который формируется отчет;

- «Организация» (7). Укажите вашу организацию;

- «Контрагент» (8). Укажите комитента;

- «Договор» (9). Выберете договор с комитентом;

- «Услуга по вознаграждению» (10). Выберете в справочнике номенклатуры услугу, которая будет отражена в счет-фактуре на комиссионное вознаграждение;

- «Счет учета доходов» (11). Укажите счет, на котором будут учтены доходы от комиссионного вознаграждения;

- «Номенклатурные группы» (12). Выберете подходящую группу, например «Комиссионная торговля»:

- «Способ расчета» (13). Выберете способ расчета вознаграждения агента. В 1С 8.3 Бухгалтерия предусмотрено три способа:

- Вознаграждение агента не рассчитывается

- Считается как процент от разности сумм продажи и поступления

- Считается как процент от суммы продажи

- «Счет учета НДС» (14). Выберете нужный счет, например 90.03 «Налог на добавленную стоимость»;

- «% НДС» (15). Укажите «18%».

Основные данные заполнены, далее перейдите на вкладку «Товары и услуги» (16).

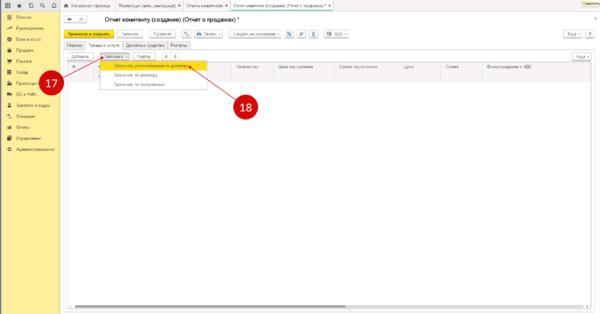

Во вкладке «Товары и услуги» нажмите кнопку «Заполнить» (17) и кликните на ссылку «Заполнить реализованными по договору» (18). Отчет автоматически заполнится комиссионным товаром, который был продан на дату отчета.

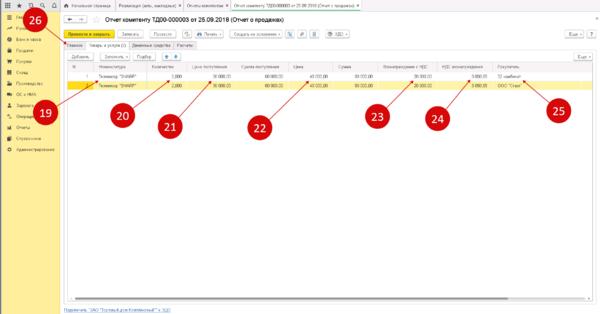

В заполненной товарной части мы видим список проданного товара (19), его количество (20), закупочную (21) и продажную (22) цену. Поле «Вознаграждение» (23) заполнится автоматически, если во вкладке «Главное» указать способы расчета «Процент от разности сумм продажи и поступления» или «Процент от суммы продажи». В нашем примере поле «Вознаграждение» надо заполнить вручную, потому что во вкладке «Главное» мы указали способ расчета «Не рассчитывается». Обычно так делают, если вознаграждение считают как разницу между ценой покупки и продажи. Способ расчета вознаграждения агента указывают в договоре комиссии.

Итак, вручную заполняем поле «Вознаграждение» (23) как разницу между суммой закупки и продажи. Поле «НДС вознаграждения» (24) заполнится автоматически. В поле «Покупатель» (25) мы видим, каким покупателям были продан комиссионный товар. Для формирования счета-фактуры на вознаграждение снова перейдите на вкладку «Главное» (26).

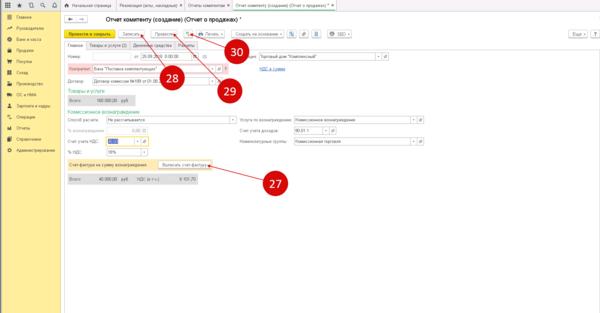

Во вкладке «Главное» нажмите кнопку «Выписать счет-фактуру» (27). Счет-фактура на вознаграждение сформирован. Для завершения операции и отражения в учете данных по сформированному отчету нажмите кнопки «Записать» (28) и «Провести» (29). Чтобы проверить сформированные проводки, нажмите кнопку «ДтКт» (30). Откроется окно проводок.

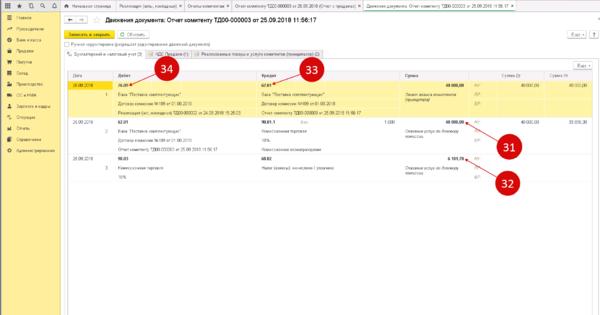

В окне проводок мы видим, что по кредиту счета 90.01.1 «Выручка…» и дебету счета 62.01 «Расчеты с покупателями…» отражено комиссионное вознаграждение (31). Также на него начислен НДС (32). По кредиту счета 62.01 (33) и дебету счета 76.09 (34) проведен зачет вознаграждения и задолженности агента перед принципалом. Это означает, что принципал не будет перечислять агенту вознаграждение, а агент (комиссионер) будет должен перечислить комитенту только покупную стоимость проданных товаров.

Золотые правила агента

При реализации агентом товаров (работ, услуг) принципала в оформлении счетов-фактур действуют следующие правила. Если агент реализует товары (работы, услуги) по посредническому договору от имени принципала, то и счет-фактура должен выставляться покупателю от имени принципала. Если же агент реализует товары (работы, услуги) принципала от своего имени, то счет-фактура выставляется посредником в двух экземплярах от своего имени. При этом номер в счете-фактуре присваивается агентом по хронологии выставляемых им счетов-фактур. Один экземпляр данного документа передается покупателю, а второй подшивается в журнал учета выставленных счетов-фактур без регистрации его в книге продаж (п. 3 Правил). Заметим, что этот вариант, когда агент действует от своего имени, наиболее сложный.

После того как посредник реализовал продукцию, он сообщает принципалу показатели счета-фактуры, выставленного покупателю. Затем принципал выписывает счет-фактуру с этими показателями, как полагается, в двух экземплярах. Первый экземпляр регистрируется в книге продаж у принципала, второй экземпляр счета-фактуры передается агенту. Учтите, что нумерация счетов-фактур должна соответствовать хронологии выставляемых принципалом счетов-фактур. У посредника же полученные от принципала счета-фактуры в книге покупок не регистрируются (п. 11 Правил).

Счета-фактуры, выставленные агентом на сумму своего вознаграждения, регистрируются в книге покупок принципала по мере возникновения права на налоговые вычеты. У агента такие счета-фактуры подлежат отражению в книге продаж.

Комиссионер и агент могут указать сумму посреднического вознаграждения в одном счете-фактуре со стоимостью товаров (работ, услуг) отдельными строками с указанием соответствующих сумм НДС.