Что ожидать россиянам?

Аналитики уверены, что увеличение цен на продукты, бензин и электронику – это только малая часть следствия повышения НДС.

Прогнозируется следующее:

- Увеличение импорта продуктов в Россию. Ведь чем дороже производство, например, полуфабрикатов, консервы и пр., тем конкурентоспособнее становятся заграничные товары, особенно учитывая тот факт, что НДС на международную перевозку товара составляет 0%.

- Рост инфляции. По мнению различных аналитических компаний, в следующем году нужно ожидать рост инфляции на 1%. И это следствие нового законодательного проекта.

- Появится новый бизнес, закроется старый (в разных сферах). Существует много факторов, которые приведут к подъему либо краху малого или среднего бизнеса. Он получит или преимущества, или закроется. И НДС обязательно окажет свое влияние.

Список литературы

- Лыкова, Л. Н. Налоги и налогообложение : учебник и практикум для СПО / Л. Н. Лыкова. — М. : Издательство Юрайт, 2017. — 246-251 с.

- Федеральный закон от 03.08.2018 № 303-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации о налогах и сборах» // Официальный интернет-портал правовой информации. URL: http://publication.pravo.gov.ru/Document/View/0001201808030106?index=0&rangeSize=1 (дата обращения: 15.11.2018).

- Минфин подсчитал возможный эффект от повышения НДС и пенсионного возраста // ИА «Коммерсант». URL: https://www.kommersant.ru/doc/3681522 (дата обращения: 16.11.2018).

- Рогов М. С. Экономические последствия повышения ставки НДС до 20 % // Молодой ученый. — 2018. URL: https://moluch.ru/archive/218/52302/ (дата обращения: 15.11.2018)

- Федеральная налоговая служба URL: https://www.nalog.ru/rn77/TAXATION/TAXES/NDS/ (Дата обращения: 14.11.2018)

- Реальные доходы россиян показали снижение четвертый год подряд // ИА «РБК». URL: https://www.rbc.ru/economics/25/01/2018/5a69dc3b9a7947621f973468 (дата обращения: 14.11.2018)

Каскадный эффект

«Учитывая, что НДС является косвенным налогом, который автоматически перекладывается на плечи покупателей, следует ожидать повышения конечных цен в розничной торговле. Есть каскадный эффект, в цепочке до конечной розницы участвует больше звеньев: производитель, импортер, оптовик, каждый хочет подстраховаться и может поднять цены выше 2%. В итоге рост цен может оказаться больше», — прогнозирует Мария Евневич, член совета директоров DIY-сети «Максидом». По ее словам, крупные игроки могут использовать эту ситуацию для борьбы с конкурентами и, несмотря на рост НДС, не повышать цены в своей сети, чтобы привлечь покупателей. Но массовыми такие истории не будут. Рентабельность в розничной торговле низкая, поэтому трудно найти ресурс для компенсации роста НДС, отмечает Мария Евневич.

«Бизнес России снова начнет уходить в тень, повышение на 2% — это колоссальный оборот и нагрузка на бизнес. Одновременно безумно растут цены на бензин, что приводит к сильному удорожанию грузоперевозок в России. НДС — это косвенный налог, фактически для всего рынка он является своеобразным налогом на прибыль. Поэтому бизнесу будет очень и очень тяжело. Мы понимаем, что часть товаров, безусловно, подорожает, но цены вырастут с лагом в семь, а то и девять месяцев, что к социальному взрыву не приведет», — считает Алексей Фёдоров, управляющий партнер ГК «220 Вольт».

Он прогнозирует, что из-за роста налоговой нагрузки бизнесу будет не на что развиваться. «Никаких инвестиций в российскую экономику после этого ожидать не приходится. Более того, с НДС 20% я подозреваю, что иностранный капитал тоже будет из России уходить, потому что низкий НДС был преимуществом страны. При этом налог на прибыль у нас значительно выше, чем в некоторых европейских странах, система налогообложения у нас менее понятная, и бизнесу в этих условиях не останется шансов на выживание», — пессимистичен Алексей Фёдоров.

На фоне стагнации доходов населения, низкой покупательной способности, острейшей конкуренции на рынке розничной торговли и как следствие всех этих факторов – снижающейся рентабельности бизнеса усиление налоговой нагрузки создает существенные риски для здорового экономического развития ритейла, констатируют в Ассоциации компаний розничной торговли (АКОРТ).

Исходя из этого, АКОРТ не поддерживает повышение налоговой нагрузки без одновременного понижения отчислений во внебюджетные фонды или возврата налоговой льготы на движимое имущество.

Переход на серые схемы

«Я принципиально против повышения НДС, потому что подавляющее большинство предприятий в нашей стране работают без НДС, по альтернативным системам налогообложения (ЕНВД, УСН). Если делать НДС, то для всех, и тогда будет безразлично это повышение. А так выходит, что ставка 20% ударит по нам, производителям, а это неправильно. Повышение цен для потребителей, я думаю, в данной ситуации будет, но небольшое и не скоро. Другим последствием будет уход компаний на льготные схемы налогообложения, возможно серые», — говорит гендиректор сети обувных салонов ZENDEN Андрей Павлов.

Увеличение ставки НДС, безусловно, приведет к удорожанию стройматериалов, строительных работ и, как следствие, готовых квадратных метров, считает генеральный директор СРО «Объединение строителей СПб» Алексей Белоусов. По его мнению, изменение НДС — это индикатор экономической ситуации, в дальнейшем это приведет к инфляции и как мультипликативный эффект к значительному повышению цен. «Сегодня сложно сказать, на сколько повысится цена, но ясно, что это будет гораздо больше 2%», — уверен эксперт.

«На рынке строящегося жилья цена определяется рынком — спросом и предложением. Поэтому повышение вряд ли будет. Скорее дополнительные затраты лягут на плечи девелоперов», — считает Сергей Терентьев, директор департамента недвижимости ГК ЦДС.

«НДС напрямую на цены квартир не влияет. Но учитывая особенности российского бизнеса, любое повышение налогов неизбежно приводит к росту цен», — уверен гендиректор ОАО «Ленстройдеталь» Андрей Сабылин.

Авторы: Мария Тирская, Елена Домброва, Павел Никифоров, Наталья Бурковская

dp.ru

Все статьи автора

14 июня 2018, 14:40

23322

Кто освобожден от уплаты НДС

По большей части плательщиками рассматриваемого налога являются те хозяйствующие субъекты, в отношении которых применяется общий режим налогообложения. Однако исключение касается индивидуальных предпринимателей, которые применяют УСН, ЕНВД и патентную систему. У них нет обязанностей по уплате данного вида фискального сбора.

Важно! При переходе на общий режим налогообложения возникает и обязанность по уплате НДС.

Кроме этого, существуют налоговые льготы в отношении отдельных хозяйствующих субъектов.

Так, установлено, что если предприятие, вне зависимости от организационно-правовой формы и применяемого налогового режима, имеет за три последних отчетных месяца выручку менее 2 миллионов рублей, то оно полностью освобождается от уплаты данного налога. Чтобы воспользоваться этой возможностью, необходимо подать в местную налоговую инспекцию уведомление.

Освобождение от уплаты налогового платежа выдается на один календарный год. Однако оно может быть прекращено, когда выручка организации превысит 2 миллиона рублей за 3 месяца.

Кроме этого, отдельный порядок освобождения от НДС имеют плательщики сельскохозяйственного налога. Так, законодательно установлено, что в 2020 году не платить налог на добавленную стоимость могут сельхозпроизводители, которые имеют выручку не более 80 миллионов рублей от деятельности, подлежащей обложению ЕСХН.

Внимание! Принимать решение о том, получать ли льготу или продолжать оплачивать НДС, организация принимает самостоятельно, исходя из собственных потребностей.

Как быть с предоплатой

Вы заключили сделку в 2018 г., получили предоплату с нее, но отгрузка или оказание услуг планируются в 2019 г. Пояснения, как поступать в таком случае, даны в Письме Департамента налоговой и таможенной политики Минфина РФ от 06.08.2018 № 03-07-05/55290. Из него следует, что продавец/исполнитель должен будет заплатить разницу в 2%. Если у вас хорошие отношения с вашим деловым партнером, то можете договориться о продаже товара без НДС (если у вас есть право на продажу такого товара, он перечислен в ст. 149 НК РФ) и накинуть сумму убытка по сделке с НДС на эту сделку, согласовав доплату этих 2%. Но во избежание таких ситуаций лучше ограничить получение авансов за продажи, планируемые в 2019 г.

Как быть тем, кто работает по государственным контрактам, в которых прописаны фиксированные цены, и отход от них невозможен? Разъяснения по этому вопросу даны Минфином РФ в Письме от 20.08.2018 года № 24-03-07/58933 «О рассмотрении обращения». В нем четко сказано, что это экономические риски, присущие любой сделке, поэтому никакие изменения в договор/контракт вноситься не могут. Соответственно, 2% вы потеряете.

Ошибки в рабочей базе

Начнем с самого простого и распространенного: вы и менеджеры можете работать в разных базах, да и у вашего контрагента ведение учета может быть таким. Обновление баз тоже может идти не совсем гладко и в итоге ставка 18% хоть и будет помечена на удаление, но в документ может и попасть по невнимательности заполнявшего его. Поэтому для контроля правильности ставки при реализации следует каждый месяц формировать ОСВ по счету 90.03. в разрезе ставок НДС. Для проверки поступлений товаров следует сформировать анализ счета 41, в настройках в группировке следует выбрать номенклатуру в разрезе ставок НДС.

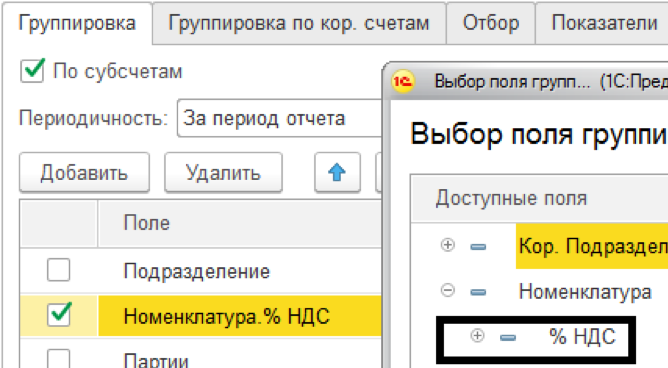

Проверить НДС по услугам будет несколько сложнее. Их можно вычислить с помощью «Универсального отчета». В программе «1С:Бухгалтерия 8», ред. 3.0, он находится во вкладке «Отчеты» в разделе «Стандартные отчеты». Выбираем период, в следующем поле – «Документ», в следующем – «Поступление (акты, накладные)». В поле «Группировка» выбираем «Ссылка.Контрагент» и «Ссылка». В поле «Отбор» выбрать «% НДС» и в поле «Значение» выбираем нужную нам ставку.

У вас сформируется список документов поступления услуг, которые были проведены по ставке 18%. Все документы следует сверить с подписанными оригиналами и, если ошибка и в них, то переделать, пока есть возможность. Контрагенту вы не можете указать, как вести учет, но в рамках своей организации лучше сделать запрет на выбор помеченной на удаление ставки.