Алгоритм заполнения заявления

При оформлении заявления используйте следующий алгоритм:

Скачать форму заявления

- По каждому договору поставки заполните отдельное заявление.

- Информацию о ввезенных по разным накладным однотипных товарах отразите в разных строках табличной части раздела 1.

- Воспользуйтесь подсказками при заполнении отдельных граф раздела 1:

- Раздел 2 не заполняйте (это обязанность налоговиков), но обязательно включите его в состав документа.

- Раздел 3 заполните только в том случае, если товар реализован покупателю через комиссионера (поверенного или агента) или если реализация товаров не облагается косвенными налогами по законодательству страны-продавца, так как местом реализации таких товаров не признается территория страны-продавца.

С построчным заполнением налоговых и иных отчетов помогут разобраться публикации:

Если допущены ошибки в заявлении

Заявление о ввозе товаров и уплате косвенных налогов может быть отозвано налогоплательщиком, если он обнаружил там ошибку. Он должен ее исправить и сдать документ повторно в налоговый комитет, который все перепроверяет и проставляет необходимые отметки.

В том случае, если ошибка была выявлена самой налоговой, то она отказывает налогоплательщику в подтверждении заявления, указывая те ошибки, которые имеют место быть, а также рекомендации относительно их устранения и предоставления нового экземпляра заявления.

Выдача расчетного листка по заработной плате должна контролироваться директором предприятия. Подробнее здесь.

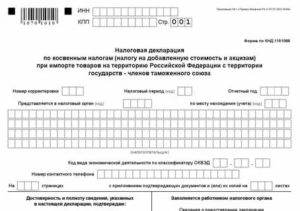

Декларация по косвенным налогам: пример заполнения

Строки 031–035 — это расшифровка строки 030.

Так, строка 032 отражает налог по продуктам переработки давальческого сырья, а строка 035 — налог с товаров, ввезенных в РФ по договору лизинга. Существуют и такие импортные товары, которые не облагаются НДС (гл. 21 НК РФ), — их следует отразить в строке 040 раздела 1.

Раздел 2 фиксирует информацию обо всех подакцизных товарах, кроме этилового спирта различного происхождения. Акцизы так же, как и НДС, отражаются по видам подакцизных товаров.

Также в данном разделе по каждому виду товаров указывается страна, из которой доставлен товар. При заполнении второго раздела потребуется учесть ряд нюансов.

Все особенности подробно изложены в .

Раздел 3 отражает информацию о спирте. Коды видов подакцизных товаров содержатся в приложениях к порядку заполнения декларации.

Пример заполнения. ООО «Сила» прошло все таможенные процедуры и импортировало товар из Казахстана.

Декларация по косвенным налогам образец заполнения

Если среднесписочная численность сотрудников за предыдущий год (во вновь созданных или реорганизованных организациях – за месяц создания или реорганизации) превышает 100 человек, то в текущем году сдавать налоговые декларации можно только этим способом.

Это касается и организаций, которые отнесены к категории крупнейших налогоплательщиков. Они должны сдавать налоговую отчетность (в т. ч. годовые декларации) в электронном виде по телекоммуникационным каналам связи в межрегиональные инспекции по крупнейшим налогоплательщикам.

Об этом говорится в пункте 3 статьи 80 Налогового кодекса РФ и пунктах 6, 7 Порядка, утвержденного приказом Минфина России от 7 июля 2010 г. № 69н

Внимание: за несоблюдение установленного способа представления налоговой отчетности в электронном виде предусмотрена налоговая ответственность

Размер штрафа составляет 200 руб. за каждое нарушение.

Порядок заполнения ндс-декларации при импорте товаров

Ответственность Несвоевременная подача специальной декларации по косвенным налогам при ввозе товаров из стран – участниц Таможенного союза является правонарушением (п. 22 приложения 18 к договору о Евразийском экономическом союзе, ст. 106 НК РФ, ст. 2.

1 КоАП РФ), за которое предусмотрена налоговая и административная ответственность.

Ситуация: может ли налоговая инспекция оштрафовать организацию, если специальная декларация по косвенным налогам сдана своевременно, а документы, которые должны быть к ней приложены, – с опозданием? Да, может.

За несвоевременное представление документов, предусмотренных законодательством о налогах и сборах, пунктом 1 статьи 126 Налогового кодекса РФ предусмотрен штраф. Размер штрафа составляет 200 руб. за каждый непредставленный документ.

Оформление заявления о ввозе товаров и уплате косвенных налогов в 2018 году

- Первый – оформляется всеми импортерами;

- Второй – не заполняется импортерами, предназначен для оформления налоговиками;

- Третий – заполняется импортером в отдельных случаях (в сделке участвует посредник; продавец не является резидентом Белоруссии; реализация не облагалась НДС в Белоруссии);

- Приложение – заполняется, если в сделке было задействовано более трех лиц (отражаются реквизиты других участников).

Заполнение первого раздела В верхней части первого раздела указывают:

- Реквизиты покупателя и поставщика (идентификационный код и наименование);

- Адрес продавца и код страны (для Белоруссии 112);

- Адрес и код страны покупателя (для РФ 643);

- Реквизиты договора и спецификации к нему (если есть);

- Сведения о посреднике (если таковой был).

Таблица показывает сведения о ввозимых ценностях.

Ндс при импорте из белоруссии

Пример заполнения сможет продемонстрировать их более детально:

- ИНН, КПП и порядковые номера страниц указываются автоматически. Данные берутся из карты регистрации в системе бухгалтерского и складского учета.

- В графе Код по ОКАТО до того, как новая форма была подтверждена, необходимо вписать ОКТМО.

Его можно найти в соответствующем классификаторе.

Код бюджетной классификации пишется при заполнении каждого раздела. По ним зачисляются суммы акцизов и НДС. Его можно найти, выбрав КБК по тождественному налогу.

Дополнительные советы Осуществлять сдачу декларации можно несколькими способами.

Как заполнить декларацию

Декларация по косвенным налогам включает стандартный титульный лист и три раздела.

Первый раздел собирает информацию об НДС по импортируемым товарам. Разделы 2 и 3 содержат информацию об акцизах и заполняются только при необходимости. То есть если акцизы компания не платит, сдать нужно только титульный лист и раздел 1.

Раздел 1 содержит суммы НДС к уплате. При этом весь НДС делится в зависимости от вида товаров. Для отражения общей суммы налога предназначена строка 030. Строки 031–035 — это расшифровка строки 030. Так, строка 032 отражает налог по продуктам переработки давальческого сырья, а строка 035 — налог с товаров, ввезенных в РФ по договору лизинга.

Существуют и такие импортные товары, которые не облагаются НДС (гл. 21 НК РФ), — их следует отразить в строке 040 раздела 1.

Раздел 2 фиксирует информацию обо всех подакцизных товарах, кроме этилового спирта различного происхождения. Акцизы так же, как и НДС, отражаются по видам подакцизных товаров. Также в данном разделе по каждому виду товаров указывается страна, из которой доставлен товар.

При заполнении второго раздела потребуется учесть ряд нюансов. Все особенности подробно изложены в Порядке заполнения декларации.

Раздел 3 отражает информацию о спирте.

Коды видов подакцизных товаров содержатся в приложениях к порядку заполнения декларации.

Декларация по косвенным налогам — в 2020 году, при ввозе товаров из республики, пример заполнения на прибыль, кто сдаёт в 1С 8.3, импортированный образец, расходы по НДС, сроки и порядок уплаты

Нюансы импортного НДС рассмотрены в отдельных материалах. Например, о том, что делать, если изменилась стоимость импортируемых товаров, читайте в статье «Можно ли пересчитать «ввозной» НДС, если снизилась стоимость импортированных из ЕАЭС товаров?». Как быть, если ввезенный из стран ЕАЭС товар похищен, читайте в статье «Ввезенный из Белоруссии товар похищен. Что делать с НДС?». Подробнее о ней читайте в материале «Чем подтвердить вычет «ввозного» НДС».

- Документ об оплате самого налога.

Вторым важным условием для принятия НДС к вычету является соответствие товара определенным критериям: для каких целей он куплен, будет он участвовать в облагаемой или необлагаемой деятельности, будет ли он перепродаваться или нет и пр. Подробнее с указанными ограничениями можно ознакомиться в материале

НДС при импорте товаров в 2020 году

Узнайте из нашего материала о нюансах его составления и вы сможете избежать ошибок при его оформлении. 19 авг 2020 Расчет НДС при импорте товаров — пример его мы приведем в настоящей статье — может различаться, несмотря на то что осуществляется стандартно: умножением налоговой базы на ставку.

Рассмотрим, что влияет на параметры, участвующие в таком расчете. 19 авг 2020 НДС при импорте услуг уплачивается российскими компаниями и ИП, которые выступают в таких сделках налоговыми агентами.

Как правильно посчитать налог, как и когда его перечислить, где взять счет-фактуру и что обязательно отразить в договоре, чтобы не попасть на уплату налога сверх суммы сделки, узнайте из нашей статьи.

НДС при импорте из Белоруссии в Россию: нюансы 2020 — 2020

Если товар отгружен в 2020 году, а на учет принят в 2020-м, .

Уплатить НДС нужно до 20 числа месяца, следующего за тем, в котором ввезенные товары были приняты на учет. КБК для уплаты: 182 1 04 01000 01 1000 110. Платить налог следует в свою ИФНС. Если у компании имеется переплата по федеральным налогам, импортный НДС они могут не перечислять совсем. Однако в этом случае инспекторам необходимо подать соответствующее заявление с ходатайством о зачете переплаты.

При этом следует иметь в виду, что согласно п.

4 ст. 78 НК РФ, на принятие решения о зачете налоговикам дается 10 рабочих дней с даты подачи такого заявления. И если организация направит его без учета того, что оплата должна быть сделана к определенному дню, вполне вероятна ситуация, что инспекция проведет зачет, когда срок уплаты НДС уже пройдет, и тогда будут начислены пени.

По импортным ТМЦ заполняется по косвенным налогам. Помимо этого, налоговикам следует направить ряд бумаг, подтверждающих факт импорта и уплаты НДС в бюджет.

Особые случаи заполнения

Приведенная выше форма используется для случая, когда в товаропоставке участвует более двух налогоплательщиков и они находятся на территории стран-членов ТС.

Сложности появляются, когда на товар приходится более одного транспортного документа. Правила заполнения Заявления допускают подобное, но это противоречит Протоколу об обмене данными в электронной форме.

В подобных случаях ФНС рекомендует в заявление вносить информацию только по одному транспортному документу, имеющего непосредственное отношение к реализуемому товару.

Если повысилась стоимость товара после окончания месяца, в котором продукция была поставлена на учет. Тогда в первом разделе прописывают: «Корректировка значений показателей, прописанных в зарегистрированном в налоговой службе заявление от … 20…г. № …. из-за повышения стоимости в ….20…г. №…». Дату берет со второго раздела заявления. В таблице в 1 графе указывают номер позиции из заявления, значение показателей которых поменялись. В графы 2, 3, 4, 5, 7, 8, 9, 10, 11, 12, 13, 16, 17, 18 записывают показатели из корректируемого заявления. В остальные столбцы вписывают разницу измененного и предыдущего значения.

При частичном возврате утонченное заявление заполняют следующим образом:

- В таблице прописывают «Взамен ранее представленного и зарегистрированного заявления ….20г. … №».

- В таблице прописывают показатели без частичного возврата.

- В графе 1 указывают номер товарной позиции, которая она имела в предыдущем заявлении.

Декларация по косвенным налогам

Далее, в соответствующих строках укажите код ОКТМО и КБК платежа, а в строку 030 впишите сумму НДС к уплате. Её рассчитывают путем сложения строк 031–035 первого раздела, каждая из которых отведена под свои цели.

- Строка 032: 4 000 × 20% = 800 рублей

- Строка 031: 45 000 × 20% = 9 000 рублей

- Строка 030: 9 000 + 800 = 9 800 рублей.

Соответственно, если вы оплатили товары, являющиеся результатами работ, выплатили товарные кредиты или лизинговые платежи — учитывайте эти расходы при расчете общей суммы налога по строке 030.

Например, 035 для лизинговых платежей, а 033 для товаров, являющихся результатом работ. Пример. ООО «Париж» приобрело в Казахстане оборудование стоимостью 45 000 рублей и товары для переработки на 4000 рублей.