Где найти пример расчета ЕНВД в 2018–2019 годах

Наша рубрика «Расчет ЕНВД» содержит не только публикации об общих правилах исчисления вмененного налога, но и разбор отдельных нюансов на примере расчета ЕНВД в определенной сфере деятельности.

В большинстве розничных магазинов на стенде информации для потребителей указано, что торговая точка работает на вмененке. Почему ЕНВД для многих розничных продавцов является наиболее выгодным налоговым режимом? Ответ ищите в статье «Применение ЕНВД в розничной торговле в 2017-2018 годах».

Кризисная ситуация в российской экономике вынуждает налогоплательщиков экономить на всем. В целях снижения затрат «вмененщики» пытаются снизить размер аренды, а если это не получается, то переносят бизнес в другое помещение. Как платить ЕНВД при переезде магазина на новое место, читайте здесь.

ЕНВД в 2017-2018 годах может применяться для услуг в сфере грузоперевозок, ремонта и технического обслуживания транспортных средств, для автомоек. Подробнее о том, как применять вмененку при оказании услуг по перевозке грузов, читайте в этой статье.

А о том, какие физические показатели используются при расчете вмененного налога для станций СТО и автомоек, расскажет вам эта публикация.

Поскольку вмененку нередко совмещают с другими налоговыми режимами, например, упрощенкой или ОСН, то возникает вопрос: как учесть при расчете физического показателя численность административно-управленческого и общехозяйственного персонала (например, бухгалтеров, юристов, охранников)?

Здесь мы подготовили ответ на этот вопрос с учетом разъяснений Минфина.

Мы уже писали о том, что на ЕНВД бизнесмен может уменьшить налоговое бремя за счет уплаченных страховых взносов. А что делать в том случае, когда вы переплатили взносы и зачли их в счет предстоящих платежей, расскажет вам эта публикация.

Вы также можете ознакомиться с правилами уменьшения ЕНВД на сумму страховых взносов – они представлены в статьях:

Нужно ли платить налог и подавать декларацию в случае приостановки деятельности расскажет наш материал «ФНС разъяснила, как быть с ЕНВД при приостановке деятельности».

Хотя законодательство не предусматривает расчет ЕНВД за год, налогоплательщику эта информация может потребоваться для анализа налоговой нагрузки и выбора оптимальной системы налогообложения. Поможет с расчетом ЕНВД за год наша статья «Как рассчитать ЕНВД за год-пример».

Читайте нашу рубрику «Расчет ЕНВД», будьте в курсе законодательных нововведений и предстоящих инициатив.

Выбор многих бизнесменов при определении системы налогообложения падает на ЕНВД, особенно, если речь идёт о розничной торговле, которая способна принести большой и стабильный заработок. Это объясняется тем фактом, что ЕНВД не привязывается к фактически полученным доходам. Однако применение вменённого налога доступно ограниченному количеству субъектов предпринимательства как по отраслям, так и по критериям, предъявляемым к бизнесу.Каким сферам предпринимательства разрешено применять«вменёнку», и какие изменения произошли в схеме расчётов налога в 2019 году.

Теоретические характеристики ЕНВД

ЕНВД относится к специальным режимам налогообложения, его применение заменяет несколько налогов (подоходный, НДС, имущественный) одним платежом, при этом, без привязки к заработанным доходам.

Применять разрешено не всем отраслям. Список составляется и утверждается на уровне муниципальных органов власти, к примерам наиболее распространённых отраслей применения относятся розничная торговля, пассажироперевозки и грузоперевозки, техническое обслуживание и ремонт автомобилей.

Также предприниматели должны соответствовать критериям, чтобы совершить переход к ЕНВД или сохранить применение в будущем:

- количество наёмных работников до 100;

- режим утверждён на территории нахождения бизнеса;

- в нормативной документации местного законодательства содержится упоминание о направлении деятельности, имеющем разрешение применять ЕНВД;

- бизнес ИП не ведётся с применением доверительного договора или простого товарищества;

- ИП не является арендодателем автозаправочных или газозаправочных станций.

Не всем предпринимателям, занимающимся розничной торговлей, даётся право применения спецрежима.

Существуют ограничения, а именно:

С полнымсписком ограничений можно ознакомиться в НК РФ.

Оплата налога осуществляется поквартально:

- до25.04.2018 года за I квартал 2019 г.;

- до 25.07.2018 года за II квартал 2019 г.;

- до 25.10.2018 года за IIIквартал 2019 г.;

- до 25.01.2019 года за IV квартал 2019 г.

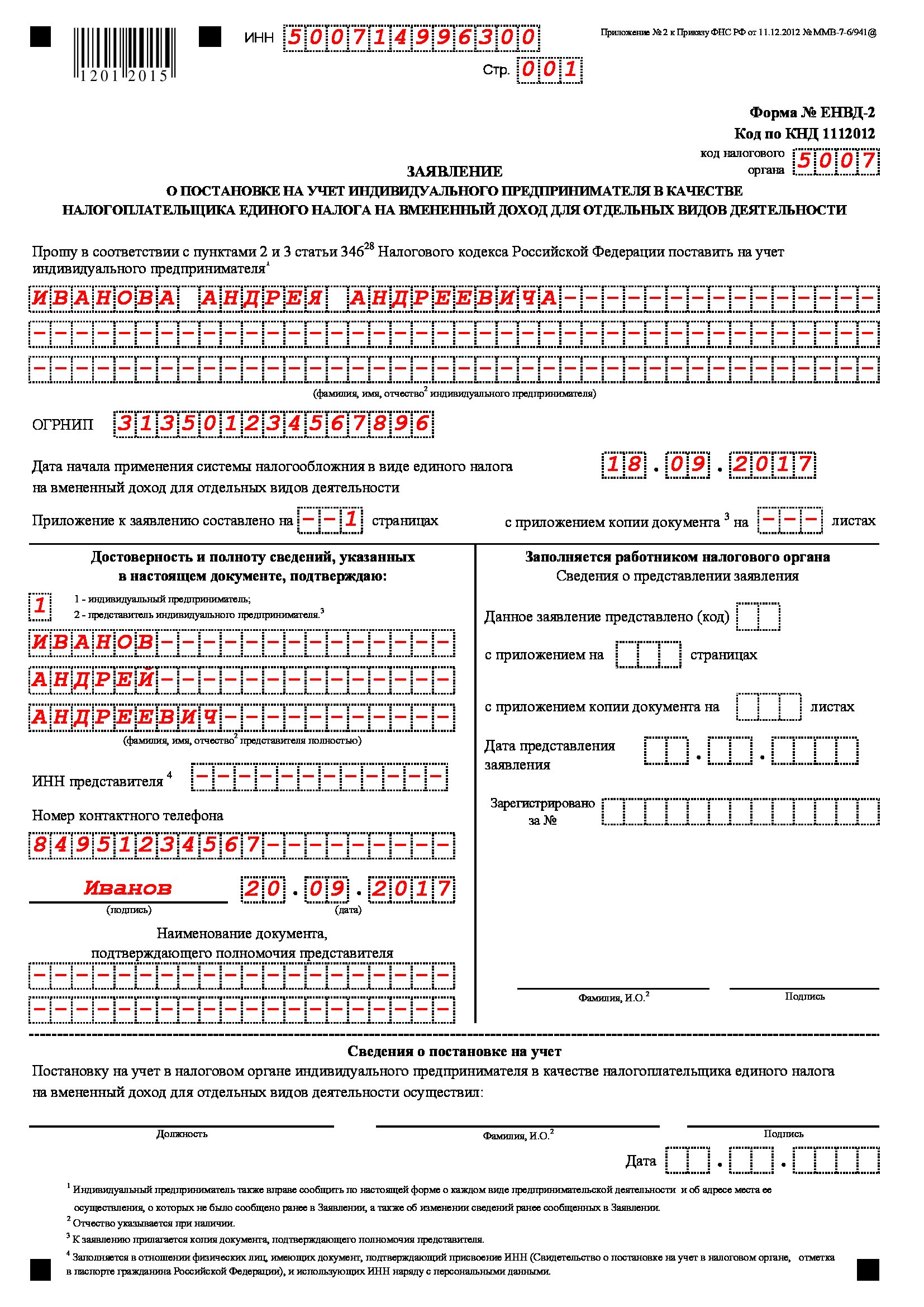

Чтобы получить право использовать ЕНВД, необходимо составить и отправить соответствующее заявление в ФНС в 2-х экземплярах за 5 дней до того, как начнётся осуществление деятельности по вменённому налогу.Чтобы применять «вменёнку» с момента регистрации, необходимо уведомить фискальную службу в срок до 5 дней от даты внесения записи в ЕГРИП. Если предпринимателем не подано заявление, но начато применение ЕНВД, потребуется уплатить все налоги. Помимо этого будет начислен штраф за нарушение порядков, установленных налоговым законодательством, и пени на весь объём неуплаченных налогов. После подачи заявления остаётся ожидать, когда будет выдано уведомление о постановке на учёт в качестве плательщика ЕНВД (срок выдачи – до 5 рабочих дней). Если заявление было заполнено неверно, уведомление не будет выдано.

ЕНВД может совмещаться с прочимирежимами – основным, упрощённым и с/х налогом. При этом нельзя осуществлять одно и то же направление бизнеса под разными режимами. Совмещая несколько режимов, ИП должен вести раздельный налоговый учёт, то есть разделять доходы и расходы по вменённому налогу от доходов и расходов по другим направлениям бизнеса. Зачастую, разделить доходынесложно, в то время как раздел расходов более сложный процесс, так как существуют некоторые статьи затрат, которые невозможно однозначно разграничить. К таковым относятся, например, расходы на заработную плату управленцев, занимающихся контролем всех направлений бизнеса (дирекция, бухгалтерия). В подобных ситуациях расходы разделяются на части, являющиеся пропорциональнымик полученным доходам, нарастающим принципом с начала года. Сменять режим разрешено только с нового отчётного года, кроме случаев, когда ИП перестал соответствовать критериям для применения вменённого налога.

Отмена ЕНВД была запланирована на 2019 год, из-за разработки и внедрения в 2013 году патентной системы налогообложения, целью которой была замена вменённого налога. Однако Правительство РФ продлило срок существования ЕНВД до 2021 года. Сведений о том, будет ли этот год окончательным или действие «вменёнки» будет продлено вновь, нет.

Официальная версия

Итак, по общим правилам сумма авансового платежа по налогу на имущество организаций за 9 месяцев 2014 г. исчисляется как 1/4 кадастровой стоимости объекта недвижимости по состоянию на 1 января 2014 г., умноженная на соответствующую налоговую ставку. Все замечательно, но если идти далее, получим, что налог за 2014 г. нужно будет рассчитать как разницу между годовой суммой налога, рассчитанной исходя из кадастровой стоимости объекта, за минусом авансового платежа за 9 месяцев. То есть опять же это сумма налога за год, в то время как у «вмененщиков» обязанность по его уплате возникла только 1 июля 2014 г.

Очевидно, что в такой ситуации без официальных разъяснений тут не обойтись. И их Минфин России дал в Письме от 2 июня 2014 г. N 03-05-05-01/26195. В нем чиновники подтвердили, что новая «кадастровая» обязанность у плательщиков ЕНВД возникла именно с 1 июля 2014 г., а не с начала 2015 г. При этом финансисты выразили мнение, что «вмененщики» должны сумму «кадастрового» налога на имущество за 2014 г. исчислять за период с 1 июля 2014 г. по 31 декабря 2014 г. как 1/2 кадастровой стоимости объекта недвижимости по состоянию на 1 января 2014 г., являющегося налоговым периодом, умноженную на соответствующую налоговую ставку, за минусом исчисленной суммы авансового платежа за 9 месяцев 2014 г.

В принципе данный подход представителей Минфина более-менее логичен, но… основан он отнюдь не на нормах Кодекса. Ведь, как уже было сказано, гл. 30 Кодекса не содержит норм, которые позволяют «ополовинить» налог на имущество российским организациям. Вот иностранцам положения п. 5 ст. 382 Кодекса дают возможность скорректировать размер своих налоговых обязательств в зависимости от срока владения соответствующей недвижимостью. Данной нормой закреплено, что в случае возникновения (прекращения) у налогоплательщика в течение налогового (отчетного) периода права собственности на объекты недвижимого имущества иностранных организаций, с которых уплачивается «кадастровый» налог, исчислять его нужно с учетом специального коэффициента. Таковой определяется как отношение количества полных месяцев, в течение которых данные объекты недвижимости находились в собственности налогоплательщика, к количеству месяцев в налоговом (отчетном) периоде.

Обратите внимание! Обязанность исчислять «кадастровый» налог у плательщиков ЕНВД если и возникает с 1 июля 2014 г., то только при одновременном выполнении следующих условий. Во-первых, региональные власти еще в прошлом году утвердили результаты кадастровой оценки объектов недвижимости

Во-вторых, принят закон субъекта РФ, устанавливающий особенности определения налоговой базы исходя из кадастровой стоимости объекта. Ну и, наконец, в-третьих, не позднее 1 января 2014 г. уполномоченным органом субъекта РФ был обнародован перечень объектов, по которым налог должен рассчитываться исходя из кадастровой стоимости, и в этот перечень оказалась включена недвижимость, принадлежащая «вмененщику».

Очевидно, что имеет место опять же недоработка законодателей. Фактически российские организации в этой части проигрывают иностранным компаниям. Видимо, руководствуясь данными соображениями, специалисты ФНС России в Письме от 19 мая 2014 г. N БС-4-11/9523@ в целях устранения несправедливости указали, что и российские компании при расчете «кадастрового» налога на имущество имеют право пересчитать сумму налога к уплате в зависимости от срока владения объектом. При этом за неимением ничего другого использовать нужно порядок корректировки, предусмотренный Кодексом для иностранных организаций.

Таким образом, представители ФНС и Минфина, несмотря на отсутствие в Кодексе специальных положений, допускают возможность рассчитать «кадастровый» налог на имущество только за половину 2014 г. Правда, нельзя сказать, что тем самым чиновники решили все кадастровые проблемы. К примеру, пока неясно, каким образом нужно рассчитываться с бюджетом в отношении недвижимости, с которой уплачивается налог исходя из кадастровой стоимости объекта, при совмещении УСН и ЕНВД.

О.Соколова

Отчётность ИП на ЕНВД для розничной торговли

. Нулевые декларации запрещены. Обязательство оплаты вменённого налога есть у всех ИП, применяющих систему, даже тех, кто временно не работает или находится в отпуске по уходу за ребёнком, если не было подано заявление о прекращении применения ЕНВД. Подаётся декларация по месту фактического расположения бизнеса. Сроки подачи до 20-го числа месяца, наступающего за отчётным периодом.

С 2019 года обновлена форма декларации, подать которую возможно:

- лично, в печатном виде;

- почтой – посредством заказного письма с приложением описи;

- онлайн – через сайт налоговой или автоматизированный документооборот;

- представителем(по нотариальной доверенности).

Если на ИП трудится более 25 человек, подать декларацию разрешается только электронно.

Заполняя декларацию, важно следовать установленным правилам:

- Обозначать значение физического показателя необходимо целыми единицами.

- Округлять К2необходимо до тысячных.

- Показатели стоимости требуется вносить в целыхрублях, т.е. до 50 коп.производится округление в меньшую сторону, более –в большую.

- Если декларация заполняется от руки, разрешено применение чёрных, синих и фиолетовых чернил. При печати обязательно установить шрифт

- Исправление ошибочных данных корректором запрещено.

- Каждый показатель в одном поле.

- Использовать одностороннюю печать.

- Нумерацию проставить по сквозному принципу, первая страница – титульный лист.

- Скреплять не требуется.

- Текстовое поле заполняется заглавными печатными буквами.

Несвоевременность подачи декларации карается штрафом 5% от суммы платежа, но не меньше 1 тыс.р. Помимо декларации, предпринимателям на ЕНВД вменено обязательство по ведению учёта физических показателей. Налоговым законодательством не регламентирована форма учёта. Многие субъекты предпринимательства ведут их в так называемых Книгах ЕНВД, при этом не требуется отображать в них поступление доходов и списание расходов. Предоставлять налоговым органам бухгалтерскую отчётность, как и вести учёт, ИП не обязаны. Предприниматели, имеющие сотрудников, должны отчитываться перед ПФР, ИФНС, ФСС.

Необходимо формировать следующие типы отчётов:

- информация о среднесписочной численности сотрудников – не учитываются работники по ГПХ и внешние совместители;

- 2-НДФЛ – отражают доходы каждого сотрудника;

- 6-НДФЛ – составляется по всем сотрудникам ИП в целом;

- расчёт страховых взносов – новая форма, подразумевающая внесение сведений об уплаченных взносах;

- СЗВ-СТАЖ и СЗВ-М, 4-ФСС.

Также, ИП, применяющие в своей деятельности кассовые аппараты, должны соблюдать правила кассовой дисциплины.

В ближайшем будущем, предприниматели на «вменёнке», применяющие ККМ, обязаны совершить переход на онлайн-кассы, главное отличие которых от действующих аппаратов, функциональное – данные о совершённых операциях мгновенно будут переданы органам налоговой службы.

«Вмененные» проблемы

В данном случае, очевидно, имеет место пробел в правовом регулировании. В идеале законодатель должен был и в целях исчисления «кадастрового» налога «вмененщиками» приурочить вступление в силу указанных нововведений к 1 января 2015 г. В этом случае как минимум «упрощенцы» и плательщики ЕНВД оказались бы в равных условиях.

Однако это не самая важная проблема. Дело еще в том, что существует неясность, в каком порядке «вмененщики» должны с 1 июля 2014 г. (то есть посреди года) рассчитывать этот самый «кадастровый» налог. С одной стороны, бесспорно, что исчислять его за весь 2014 г. не нужно. Ведь в I и во II квартале 2014 г. плательщики ЕНВД были освобождены от уплаты этого налога на законных основаниях. А в силу п. 2 ст. 5 Кодекса акты законодательства о налогах и сборах, ухудшающие положение налогоплательщиков, обратной силы не имеют.

С другой стороны — гл. 30 Кодекса не содержит положений, которые позволили бы налогоплательщикам исчислить налог исходя из кадастровой стоимости имущества только за III и IV кварталы 2014 г., «выкинув» из расчета первое полугодие.

Пример расчета ЕНВД для вендинга

При торговле через вендинговые аппараты, применять ЕНВД намного целесообразнее, чем другие системы налогообложения.

Представим, что организация заключила договор аренды в торговом центре с целью размещения одного торгового автомата по продаже кофе. На учет в качестве плательщика ЕНВД она встала 18.04.2020 в налоговой инспекции, по месту нахождения данного торгового центра.

Чуть позже, 20.04.2020 организация заключила договор аренды в другом офисном центре, находящемся на территории подведомственной той же налоговой инспекции, с целью установки двух автоматов – по продаже снеков и игрушек.

Местным органом власти для вида деятельности «розничная торговля» установлен К2 равный 1. К1 на 2020 год равен 2,009.

В данном примере организация должна за 2 квартал 2020 года предоставить одну декларацию в налоговую инспекцию. Произведем расчет налога:

Считаем налоговую базу. Для начала определяем количество календарных дней:

с 18 апреля по 30 апреля – 13 календарных дней.

1 автомат х 13 дней: 30 день = 0,43

Эту цифру указываем в декларации раздела 2 в строке 050.

В строках 060 и 070 раздела 2 мы должны указать три автомата, независимо от того, что работать они начали не с 1-го, а с 20 числа. Чуть ниже мы объясним данную ситуацию.

Итак налоговая база составит:

4500 руб. х 2,009 х 1 х (0,43 + 3 + 3) = 58 130 руб.

Рассчитаем налог, исходя из налоговой ставки при ЕНВД – 15%:

58 130 х 15% = 8 720 рублей.

Теперь объясним, почему первый вендинговый аппарат мы принимали как 043, а два последующих как целую единицу для каждого.

Согласно ст.346.29 НК РФ абз.3 п.10, в случаях, если плательщик ЕНВД зарегистрировался в качестве плательщика вмененного налога не с начала квартала, расчет ведется из фактического количества календарных дней в первом и последнем налоговом периоде.

Далее, согласно п. 9 ст. 346.29 НК РФ и разъяснений в письме Минфина России от 17.01.2014 № 03-11-11/1348, в ситуации, когда к уже работающим вендинговым аппаратам добавляется еще один или несколько аппаратов (физический показатель), то добавленные аппараты включаются в расчет с того месяца, в котором они начали работать, независимо от даты начала работы.

Иногда предприниматели сомневаются, что выгоднее: ЕНДВ, патент или УСН? У каждого из этих систем налогообложения есть свои плюсы и минусы. Они детально рассмотрены в этой публикации.

Завершение

Добавим, что существование ЕНВД, как специального режима налогообложения постоянно находится под угрозой отмены. В 2020 году запрещено применять ЕНВД в части розничной торговли товарами, подлежащими обязательной маркировке. А в главу 26.3 НК РФ внесены изменения, говорящие о том, что единый налог на вмененный доход прекращает свое действие с 1 января 2021 года.

Небольшая подсказка, как определить К2, действующий в конкретном регионе в 2020 году.

Материал обновлен в соответствии с актуальным законодательством РФ 14.01.2020

Информация полезна? Расскажите друзьям и коллегам

Уважаемые читатели! Материалы сайта TBis.ru посвящены типовым способам решения налоговых и юридических вопросов, но каждый случай уникален.

Если вы хотите узнать, как решить именно ваш вопрос — обращайтесь в форму онлайн консультанта. Это быстро и бесплатно! Также вы можете проконсультироваться по телефонам: МСК +7 499 938 52 26. СБП +7 812 425 66 30, доб. 257. Регионы — 8 800 350 84 13 доб. 257

Налог с продажи нежилых помещений в 2020 году

Возникновение сложностей налогового учета сделок с недвижимостью связано с тем, что право собственности на объекты, их возникновение, переход и прекращение подлежат государственной регистрации в едином государственном реестре прав (ЕГРП) в соответствии с положениями ст. 131 ГК РФ. При этом в соответствии с п.2 ст.8 Гражданского кодекса, права на имущество, подлежащие государственной регистрации, возникают с момента регистрации соответствующих прав на него.

Уважаемые читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Формула расчета и уплата ЕНВД

Величина ставки ЕВНД составляет 15% от общего показателя вмененного дохода, расчетным налоговым периодом принято считать квартал.

Ежемесячный расчет налога может быть получен согласно следующей формуле:

ЕНВД = ВД х К1 х К2 х 15%(ставка налога).

При изменении физических показателей предприниматель рассчитывает величину единого налога с учетом произошедших изменений (на начало текущего месяца).

В случае, если плательщик единого налога занимается несколькими видами деятельности, входящими в сферу налогообложения ЕНВД, он обязан рассчитывать и выплачивать налог отдельно по каждому виду предпринимательской активности.

Организация или индивидуальное предприятие, осуществляющие свою деятельность, подпадающую под действие единого налога, помимо него должны произвести в бюджет следующие выплаты:

- на доходы физических лиц,

- взносы в различные внебюджетные фонды,

- при наличии в собственности земельного участка – земельный налог,

- при наличии в собственности транспортных средств – транспортный налог,

- при условии водопользования особого или специализированного типа (забор воды, использование акватории водоемов для производственных целей) – водный налог.

Организации и индивидуальные предприниматели, добровольно ставшие плательщиками единого налога, освобождаются от ряда других выплат:

- налога на прибыль – для организаций, налога на доходы физического лица – для индивидуальных предприятий,

- НДС, или налога на добавленную стоимость (исключая налог при ввозе товара на территорию Российской Федерации).

- налога на имущество,

Также размеры выплат по ЕНВД могут быть уменьшены за счет следующих категорий отчислений:

- страховых взносов на обязательное пенсионное страхование, за тот же период времени, в той же сфере деятельности, по которой уплачивается ЕНВД,

- страховых взносов, выплаченных индивидуальными предпринимателями, и пособий по временной нетрудоспособности.

Однако при этом не допускается уменьшения суммы ЕНВД более чем на 50% в отношении обязательных страховых взносов пенсионного страхования и выплат по больничным.

ЕНВД для ИП в 2019 году: изменения и нововведения для розничной торговли

Начало 2019 года ознаменовалось нововведениями для вменённого налога, основные из которых:

- обновлено значениекоэффициента-дефлятора для расчёта налога – 1,868 (вместо1,798). Рост связан, отчасти, с уровнем инфляции;

- введены льготные условия по вычету за установку онлайн-касс, что послужило основанием внесения структурных изменений в декларацию.

Другие новшества не затрагивают сферу розничной торговли. По действующимналоговым законам, плательщики ЕНВД пользуются правом использования устройств, осуществляющих выдачу товарных чеков или ручного заполнения, отсрочка по установлению онлайн-касс до 01.07.2018. Нововведения увеличили отсрочку до 01.07.2019. для субъектов предпринимательства на «вменёнке» без наёмного персонала, а также иных субъектов, кроме направлений «розничная торговля» и общепит.

ИП на ЕНВД получили возможность применения налоговых вычетов в сумме расходов, понесённых при оснащении онлайн-кассами. Предельно допустимый размер снижения – 18 тыс.руб. на одинаппарат. Цена пропорциональна расходам на приобретение и оптимизацию устройства. Для использования льготы потребуется зарегистрировать кассу в ФНС с 01.02.2017 – 01.07.2018.

Вычеты на онлайн-кассу могут включать:

- затраченные средства на приобретение самого аппарата, фискального накопителя, а также соответствующей программной платформы;

- расходы на оплату настройки и обслуживания.

Применение льготы доступно всем бизнесменам, даже совмещающим ЕНВД с иным режимом.

Важно корректноотобразитьвычеты, связанные с приобретением и оптимизацией онлайн-кассы

Пример расчета ЕНВД бытовые услуги

Мы привыкаем к вещам, они становятся любимыми, с ними жаль расставаться. И потому идем в мастерские. В нашем случае, предположим, клиенты придут к вам как мастеру по ремонту обуви. Вы же — предприниматель, решивший работать без найма помощников. Как ЕНДВ рассчитать такому умельцу?

ФП. Для ателье по пошиву одежды, обувных мастерских и прочих небольших предприятий по оказанию бытовых услуг физическим показателем принято считать общее количество работников, занятых в этом деле. У нас не придется складывать кадровые единицы исполнителей и руководителя, ФП равен 1.

К1 — напоминаем, это постоянный коэффициент, на искомый период, 2020 год он составляет 2,009.

К2 — данный коэффициент ищем на сайте администрации населенного пункта, где осуществляется данный вид услуг. В нашем городе для деятельности по ремонту обуви он установлен в размере 0,8.

Теперь снова считаем по формуле ЕНВД = БД *ФП*К1*К2*15%.

Подставляя числовые данные, имеем результат по месяцу: 7500 * 1 * 2,009 * 0,8 * 15% = 1 808 руб.

Значит, за квартал ЕНВД получится: 1 808 * 3 = 5 424 руб.

Коэффициент К1 для ЕНВД на 2018-2019 годы

В чем экономический смысл коэффициента-дефлятора К1 для исчисления вмененного налога? Необходимость использования коэффициентов ЕНВД обусловлена самой природой налога: платеж в бюджет рассчитывается не с реального дохода компании, а с вмененного — то есть с того, который, по мнению чиновников, предположительно получит фирма в отчетном периоде. Сам размер вмененного дохода для каждого вида деятельности законодатели не меняют, предпочитая регулировать нагрузку на бизнес и налоговые поступления путем изменения коэффициентов К1 и К2. Коэффициент К1 увеличивает налог «вмененщика», учитывая инфляционные процессы. Для расчета ЕНВД коэффициент-дефлятор К1 ежегодно определяется в соответствии с приказом Минэкономразвития.

Коэффициент К1 для ЕНВД на 2019 год, так же, как и для предшествующих лет, устанавливается единым для всей территории России. Применение коэффициента-дефлятора обязательно для всех плательщиков ЕНВД.

Значение коэффициента-дефлятора на 2018 год для ЕНВД установлено в размере 1,868. Подробнее о его величине можно узнать .

Значение коэффициента-дефлятора на 2019 год установлено в размере 1,915. Как его применять в 2019 году, читайте в материале «Коэффициенты-дефляторы для расчета ЕНВД за 1 квартал 2019 года».