Декларация по транспортному налогу: основы, структура и нюансы оформления

Раз в год организация платит налог, который начисляется на автотранспортное средство в ее владении. Он взимается с транспорта наземного хода, водного передвижения и воздушного перемещения, проще говоря, с мощности двигателя.

И для того чтобы отразить исчисленный налог руководителем заполняется налоговая декларация.

Основы рассматриваемого документа

Это отчет субъекта перед государственным бюджетом по поводу владения транспортным средством определенного вида с заданной мощностью двигателя.

Оформляют документ владельцы транспортного средства, за определенный налоговый период (1 год) или авансы по отчетным периодам.

Срок сдачи декларации назначаются уполномоченными органами – до 1 февраля.

Составляющие декларации:

- Наличие объекта;

- Налогооблагаемая база;

- Ставки налога по области;

- Льготы.

Структура налоговой декларации

Документ состоит из:

- Титульника;

- Первого раздела, в котором указываются все показатели величины уплаты пошлины;

- Второго раздела, содержащий характеристику объекта и расчет суммы.

Первый раздел подразумевает внесение таких данных как:

- ИНН и код причины постановки;

- Доработка и ее кодировка. Если впервые подается документ – 0, если были произведены изменения – 1,2 (все зависит от числа внесения поправок);

- Кодификацию рассматриваемого периода:

- 21 – первый квартал;

- 31 – первый и второй квартал;

- 33 – первый, второй и третий квартал;

- 34 – налоговый период. Если исчисление осуществляется помесячно, то январь – 35, февраля – 36 и вплоть 46 – год.

- КПП;

- Числовая характеристика налогового органа;

- Развернутое наименование компании;

- ОКВЭД;

- Данные о налогоплательщике;

- Число дополнительных бумаг;

- Подпись и печать.

На следующем листе прописывается сумма исчисленного налога за рассматриваемый период.

- 010 – КБК, по которому уплачивают пошлину;

- 021 – сумма всех строк раздела 2;

- 023, 025, 027 – авансы;

- 030 – вся сумма за вычетом авансовых платежей;

- 040- данные по переплате в бюджет.

Второй раздел содержит следующие строки:

- 020 – показатель ОКТМО;

- 030 – вид средства передвижения (кодировка);

- 040 – ИН объекта налогообложения (по паспорту);

- 050 – марка автомобиля/самолета/катера и т.д.;

- 060 – номер регистрации;

- 070 – налогооблагаемая база;

- 080 – код единицы измерения строки 070;

- 090 – класс технического средства;

- 100 – года с момента выпуска;

- 110 – число месяцев использования за год;

- 120 – отношение строки 110 к отчетному периоду.

- 130 – ставка налога по региону;

- 140 – величина налога;

- 150 – использование льготы в месяцах;

- 160 – коэффициент отношения льготы к налоговому периоду;

- 170 – кодировка используемой льготы;

- 180 – сумма льготы;

- 190 – 220 – льготы с определенными нюансами выплат;

- 230 – сумма налога (140-180).

Особенности заполнения

Заполняется декларация по транспортному налогу строго по разработанным правилам:

- Документ может быть подан как в электронном виде, так и в бумажном (черная, синяя, фиолетовая паста);

- Отчет нумеруется, и пропечатывается лишь с одной стороны;

- Не допускается исправлять ошибки корректором;

- Можно исправить ошибку, но только заверив ее подписью;

- Заполнять необходимо с первой ячейки;

- Все данные в рублях, округленных по математическим правилам;

- Записи производятся заглавными и печатными буквами;

- Проставление прочерков, если в поле ничего не прописывается;

- В блоке «Достоверность и полноту сведений, указанных на данной странице, подтверждаю» обязательно проставляется дата и подпись директора компании или главного бухгалтера;

- Не подлежит сшиванию или применению каких-либо средств, что могут навредить документу.

Стоит не забывать, что ответственность предусмотрена по каждому налогу, транспортный – не исключение.

В случае неуплаты или задержки платежей будет начисляться пеня или штрафные санкции. Если обязательства не исполняются – расчетный счет закрывают.

Санкции – это еще неполная ответственность, также предусмотрено наказание руководителю, которые выписывается налоговым инспектором с требованием уплатить начисленный налог на транспортное средство.

Как и сколько времени рассматривают документы

Представленные компанией пояснения и/или документы налоговики рассматривают в течение 1 месяца со дня их получения. В целях получения дополнительных материалов руководитель (зам. руководителя) ИФНС продлить срок рассмотрения, но не более чем на 1 месяц. Компанию обязательно уведомят об этом.

О результатах рассмотрения представленных пояснений и/или документов налоговая информирует плательщика. А если по результатам сумма налога, указанная в сообщении, изменилась, ИФНС передаст (направит) фирме уточненное сообщение. Срок – в течение 10 дней после его составления.

Организации направят требование об уплате налога, если:

- по результатам рассмотрения представленных пояснений и/или документов выявлена недоимка;

- недоимка обнаружена при отсутствии необходимых пояснений/или документов.

Также см. «Какие сведения должно содержать настоящее требование об уплате налога компанией, ИП».

Сроки отправки сообщения

Начиная с 2021 года, указанные сообщения налоговики передают (направляют) плательщикам-организациям (их обособленным подразделениям) по месту нахождения принадлежащих им транспортных средств в следующие сроки:

| Установленный срок | Пояснение |

| В течение 10 дней | После составления ИФНС сообщения об исчисленной сумме налога к уплате соответствующей организацией за истекший налоговый период, но не позднее 6 месяцев со дня истечения установленного срока уплаты налога за указанный налоговый период. |

| Не позднее 2-х месяцев | Со дня получения налоговым органом документов и/или иной информации, влекущих исчисление (перерасчет) суммы налога, подлежащей уплате соответствующей организацией за предыдущие налоговые периоды. |

| Не позднее 1 месяца | Со дня получения налоговым органом сведений из ЕГРЮЛ о том, что организация находится в процессе ликвидации. |

Сообщение налоговики составляют на основе документов и иной информации, которая у них есть.

Особенности некоторых реквизитов

Обратим внимание, что порядок заполнения декларации по транспортному налогу, говорит об отдельных реквизитах этого отчета

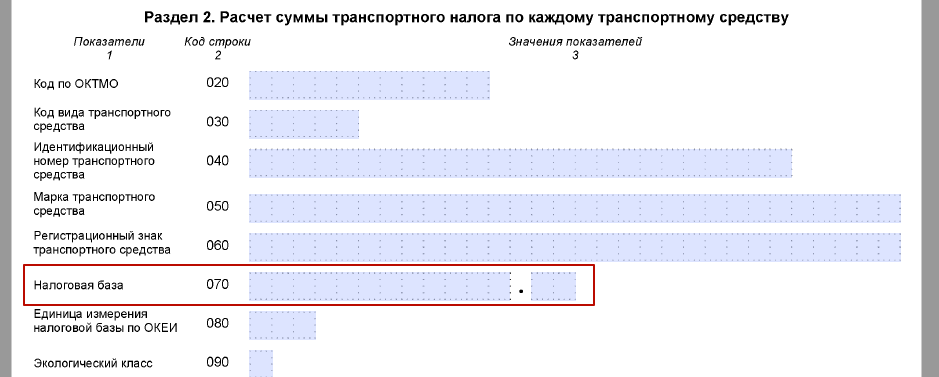

Налоговая база

Один из основных показателей для расчетов в декларации по транспортному налогу – налоговая база. Ее отражают в строках 070 и 080 второго раздела отчета.

Что считать налоговой базой, изложено в ст. 359 НК РФ. В подавляющем большинстве случаев на организацию зарегистрировано ТС с двигателем. Значит, в строке 070 необходимо отразить его мощность в лошадиных силах.

Следующий показатель – единицу измерения налоговой базы (поле 080) – берут из Общероссийского классификатора единиц измерения ОК 015-94 (МК 002-97). Он принят постановлением Госстандарта России от 26.12.1994 № 366. И опять же: в большинстве случаев речь идет о лошадиных силах. Поэтому код для этого поля будет 251.

Также см. «Ставки транспортного налога в России».

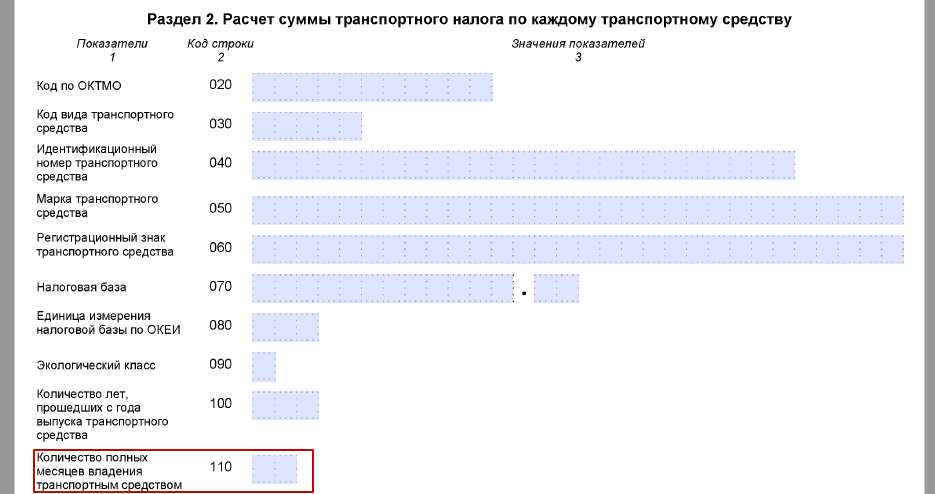

Месяцы владения

Число полных месяцев владения конкретным транспортом показывают в строке 110 декларации по транспортному налогу.

На практике заполнение этого поля обычно вызывает сложности. К тому же с 01 января 2016 года Федеральный закон от 29.12.2015 № 396-ФЗ изменил порядок учета месяца регистрации и снятия с регистрации ТС (п. 3 ст. 362 НК РФ).

Расставим все точки над «ё». При подсчете полных месяцев исходите из 4х основных правил (см. таблицу).

| № | Ситуация | Решение |

| 1 | ТС зарегистрировано до 15-го числа месяца включительно | Месяц регистрации – это полный месяц |

| 2 | ТС снято с регистрации/учета после 15-го числа месяца | Месяц снятия с регистрации – это полный месяц |

| 3 | ТС зарегистрировано после 15-го числа месяца | Месяц регистрации не учитывают |

| 4 | ТС снято с регистрации/учета до 15-го числа месяца включительно | Месяц снятия с регистрации не учитывают |

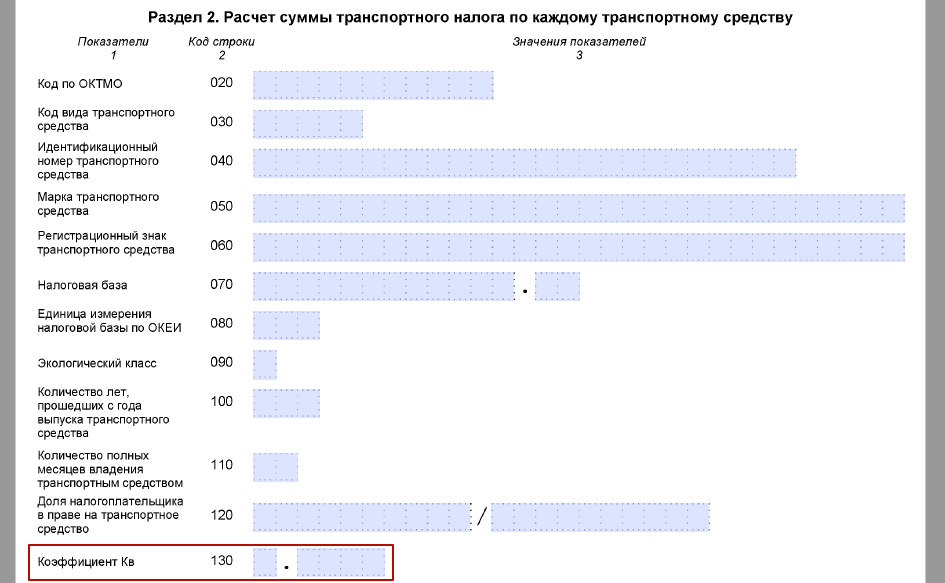

Коэффициент доли месяцев владения

Особый характер имеет строка 130 декларации по транспортному налогу. Она производна от других величин, но посчитать ее достаточно просто.

В строке 130 транспортной декларации коэффициент Кв определяют так: число полных месяцев делят количество месяцев в налоговом периоде. То есть:

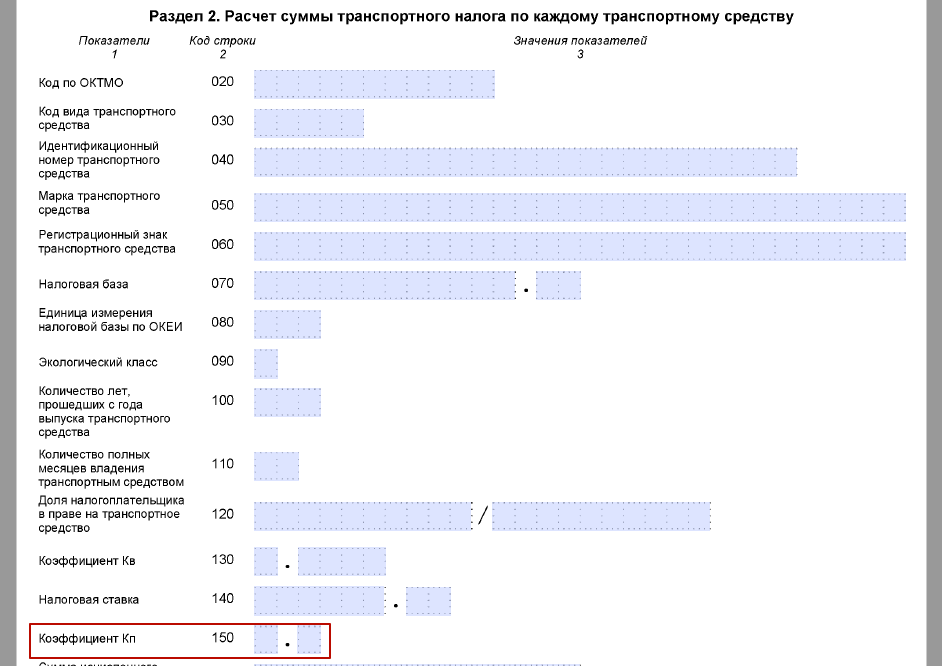

Повышающий коэффициент

Организации, которые имеют легковые авто примерной средней стоимостью от 3 млн рублей, вдобавок к умножению налоговой базы на ставку применяют коэффициент Кп. В декларации по транспортному налогу для него отведено поле 150.

Данный повышающий коэффициент имеет значение от 1,1 до 3 (п. 2 ст. 362 НК РФ). Он зависит от цены авто и его года выпуска.

Если сомневаетесь, должна ли ваша компания применять этот повышающий налог коэффициент, загляните в информацию Минпромторга России от 26 февраля 2016 года. В ней приведен Перечень легковых авто средней стоимостью от 3 млн рублей для налогового периода 2016 года. Ежегодно на 1 марта чиновники его обновляют.

Подробнее об этом см. «Повышающие коэффициенты по транспортному налогу».

Декларация по транспортному налогу

Многие компании имеют в собственности автомобили, которые они используют для служебных поездок. Есть и такие организации, которые владеют автобусами, лодками или даже вертолетами. Каким бы транспортом ни владела фирма, по нему нужно отчитываться с помощью специальной декларации. Именно о ней и расскажем ниже.

Кто платит налог и сдает декларацию

Транспортный налог — региональный налог, значит, сроки и порядок отчетности регулируют местные власти.

Платить налог должны компании и физические лица. А вот отчитываться по объектам должны только юридические лица. Если ИП использует в бизнесе автомобиль, то все расчеты по налогу ведутся по правилам для физических лиц, то есть ИП платит транспортный налог на основании уведомления ФНС, а декларацию ИП не сдает.

Есть ряд объектов, с которых налог не платится. Все эти объекты зафиксированы в ст. 358 НК РФ.

Как рассчитать налог

Базой для расчета налога на автомобиль служит мощность двигателя. Для другого транспорта установлены иные единицы измерения, которые указаны в ст. 359 НК РФ.

Ставки налога зависят от мощности машины и регионального законодательства. Перед расчетом налога проверьте действующую ставку в вашем регионе.

Пример. ООО «Мак» имеет зарегистрированный автомобиль мощностью 102 л. с. Ставка в регионе равна 2,5 рубля. Повышающие коэффициенты не применяются. Компания владеет автомобилем полный год. По итогам года придется заплатить налог в ФНС в размере 255 рублей (102 х 2,5).

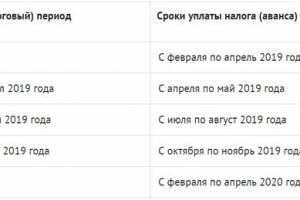

Сроки представления декларации и уплаты налога

Декларацию нужно подать до 01.02.2019, если иное не установлено субъектом РФ.

Оплатить налог нужно также до конца января. Некоторые регионы могут устанавливать отдельные платежи по транспортному налогу, которые называются авансовыми.

Как заполнить декларацию

Прежде всего, в составе декларации есть титульный лист. Также в декларации вы найдете два раздела.

Титульный лист заполняется на основании регистрационных данных фирмы: ИНН, адрес, ОКВЭД и пр.

Раздел 1

Этот раздел получится заполнить только после того, как будет заполнен раздел № 2.

В строке 010 запишите КБК налога.

Строка 020 информирует об ОКАТО, который действует в месте регистрации транспорта.

Строка 021 дублирует сумму из строки 250 раздела № 2. Здесь налогоплательщик указывает рассчитанную сумму налога.

Авансовые платежи, если вы обязаны их платить, пишут в ячейках 023–027. Имейте в виду, что нужно указать начисленные авансы, а не уплаченные.

Итоговая сумма к уплате за минусом авансов отражается в строке 030 (стр. 021 — стр. 023 — стр. 025 — стр. 027). Если в результате расчета получилось отрицательное значение, значит, возникла переплата, ее отражают в строке 040.

Раздел 2

Чтобы без ошибок заполнить данный раздел, нужно внимательно изучить свидетельство о регистрации или паспорт транспортного средства (ПТС). Именно в этих документах содержится вся необходимая информация.

Если на балансе компании несколько транспортных средств, нужно заполнить раздел 2 на каждую единицу транспорта.

Строка 010 — ОКТМО.

Строка 030 включает код транспорта. Узнать код

Строки 040–060 заполняются по данным паспорта транспортного средства.

Налоговую базу (чаще всего это мощность в лошадиных силах) можно также взять из ПТС и записать эту цифру в строку 070.

Строка 080 включает шифр единицы измерения налоговой базы. Узнать шифр

Строка 110 расскажет о сроке владения транспортом в отчетном году (количество месяцев). Если машина в собственности с начала года, напишите в ячейку «12».

Кстати, на основании этой информации нужно заполнить строку 130, отметив в ней коэффициент владения. Он равен частному от деления строки 110 на 12 месяцев.

Если в отчетном году компания владела машиной лишь 3 месяца, коэффициент будет равен 0,25 (3/12).

Строка 120 чаще всего принимает вид 1/1, что означает, что компания — единственный собственник транспорта. Если право владения ТС разделено еще с кем-то, в данной ячейке укажите долю, принадлежащую вам.

https://www.youtube.com/watch?v=l5Of7eX6gCQ

Строка 140 содержит размер ставки налога.

Повышающий коэффициент при наличии отмечают в строке 150.

Рассчитанную сумму транспортного налога записывают в строку 160.

Строки 170–240 содержат информацию по имеющимся льготам.

Посмотреть подробный порядок заполнения

Как рассчитать налог

Виды объектов, подпадающих под налогообложение, перечислены в ст. 358 НК РФ. Формула расчета сбора для юридических лиц выглядит так:

Кв — коэффициент владения показывает, сколько месяцев в году организация имеет транспорт (количество мес. в собственности/12).

Кп — повышающий коэффициент действует для машин дороже 3 млн руб. и также зависит от возраста авто.

Л — льготы, установленные законодательством.

Основными критериями для формирования налогооблагаемой базы являются:

- мощность двигателя;

- статическая тяга;

- валовая вместимость.

Стандартные величины ставки налога указаны в п. 1 ст. 361 НК РФ. Субъекты в зависимости от технических показателей транспортного средства (мощности, вместимости, года выпуска) вправе установить свои нормы, отличающиеся от базовых, но не более чем в 10 раз.

Кстати. Для дорогих автомобилей применяются повышающие коэффициенты. Для машин мощностью менее 150 л. с. разрешается снижать ставки в любом размере без ограничений.

Пример расчета

Организация «Красная Аврора», зарегистрированная в Краснодарском крае, имеет на балансе автомобиль Volvo S60 с мощностью двигателя 180 л. с. и возрастом 4 года. В регионе установлена ставка 29 руб./л. с.

Транспортный налог с учетом того, что нет повышающих коэффициентов и законных льгот, будет посчитан так:

Авансовый платеж рассчитывается следующим образом:

Сумма оплаты составит:

По окончании каждого квартала организация должна внести обязательный сбор в сумме 1 тыс. 305 руб. По итогам года до 1 марта останется перечислить в бюджет:

Если имеются льготы, то предприятие должно написать в инспекцию заявление с просьбой на их предоставление.