Заявление о зачете налога

Согласно статьи 78 НК РФ суммы уплаченного излишне налога, пени, авансового платежа, штрафа и других сборов возможно зачесть в счет будущих платежей по такому или другим налогам, а также применять для погашения недоимки по прочим обязательным отчислениям, штрафам и пеням за налоговые правонарушения. Данные выплаты также можно просто возвратить налогоплательщику.

Налоговая служба обязуется за 10 дней от дня обнаружения налогоплательщика уведомить о всех фактах и сумме лишней уплаты сборов и налогов. В таких случаях проводят иногда совместную сверку расчетов по сборам, налогам, штрафам и пеням.

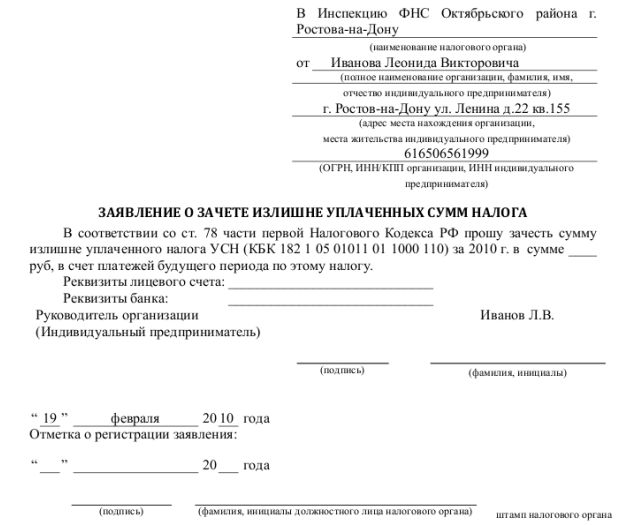

Чтобы сделать зачет излишне уплаченной суммы налога, как например с зачетом минимального налога при УСН, налогоплательщику необходимо подать в налоговый орган заявление на зачет налога. Такое заявление составляют в произвольной форме. Но здесь предлагается скачать бланк заявления о зачете налога, рекомендуемый федеральной налоговой службой ФНС РФ

Заявление налогового зачета примут, когда зачитываемая сумма направлена в тот же бюджет, куда сделана выплата. Время действия обращения о зачете — не больше трех лет от дня уплаты данной суммы.

Необходимо в заявлении указать:

- ИНН заявителя,

- сумму уплаченного излишне налога;

- тип налога, по которому необходимо осуществить зачет.

Кроме заявления на зачет налога, необходимо предоставить платежные документы, которые свидетельствуют об излишней уплате, акт сверки, уточненную декларацию.

По сути дела заявление на зачет налога — это официальное обращение налогоплательщика в налоговую службу Российской Федерации в отношении зачета налога. Заявление на зачет, в отличие от жалобы, не связано с нарушением его законных интересов и прав и не содержит просьбы устранить таковое нарушение, а направлено исключительно на реализацию интересов и прав заявителя или устранение каких-либо недостатков в работе предприятий, организаций, учреждений. 3аявление на зачет налога подается в письменной форме, которые утверждены ФНС РФ и скачать их можно по ссылкам ниже. Порядок их рассмотрения аналогичен тому, как рассматриваются жалобы.

Зачет в счет предстоящих платежей

Если недоимки по другим налогам (сборам, пеням, штрафам) у организации нет, переплату можно зачесть в счет предстоящих платежей в бюджет. Такое решение налоговая инспекция принимает по заявлению организации. Предварительно могут назначить сверку расчетов с бюджетом.

Засчитывать переплату в счет будущих платежей по налогам (сборам, пеням, штрафам) других налогоплательщиков нельзя. Такой зачет Налоговым кодексом не предусмотрен (письмо Минфина от 06.03.2017 № 03-02-08/12572).

Как зачесть переплату после смены ИФНС

Смотря в каком периоде возникла переплата.

При смене адреса налоговая инспекция по старому месту учета организации передает в новую ИФНС ее учетное дело и карточки «Расчеты с бюджетом». В них инспекция отражает сальдо расчетов с бюджетом по состоянию на дату снятия организации с учета. Если у организации есть недоимка или переплата, новая ИФНС откроет карточки «РСБ» не только с ОКТМО по новому месту учета, но и с ОКТМО по старому адресу. Исключение – федеральные налоги и сборы, страховые взносы, которые в полном объеме зачисляют в доход федерального бюджета. Для них ОКТМО не обязательный признак. Это следует из разделов II, XI порядка, утвержденного приказом ФНС от 18.01.2012 № ЯК-7-1/9.

Текущие авансовые платежи

Суммы авансовых платежей налоговая инспекция по новому месту учета зачтет автоматически. Заявление о зачете переплаты не подавайте. Пени при этом не начисляют. Аналогичная позиция – в письмах Минфина от 15.03.2018 № 03-02-07/1/16043, ФНС от 01.08.2012 № ЕД-4-3/12772.

Например, организация на УСН перечислила авансовый платеж за I квартал по старому ОКТМО, а авансы за полугодие и девять месяцев – по новому. При уплате налога по итогам года налоговая инспекция учтет все авансовые платежи: и те, которые организация заплатила по старому месту учета, и те, которые перечислила по новому.

Переплата за предыдущие налоговые периоды

ИФНС не проведет зачет автоматически. Чтобы зачесть переплату в счет будущих платежей подайте заявление о зачете. Сделайте это заблаговременно, как минимум за 10 рабочих дней до срока уплаты налога, в счет которого хотите зачесть переплату. Иначе инспекция может начислить пени.

Но, если не подали заявление на зачет и налоговая инспекция начислила пени, их можно оспорить. Так, судьи считают, что если у организации есть переплата по тому же налогу, то говорить о задолженности нельзя в принципе. Она просто не возникает, поэтому привлечь к ответственности за неуплату налога по статье 122 НК в этом случае нельзя. Такие выводы можно применить и к пеням – нет задолженности, нет и пеней. Главное, чтобы сумма переплаты покрывала размер очередного платежа (п. 20 постановления Пленума ВАС от 30.07.2013 № 57).