Прочие нюансы

Из отчетности ИП на вмененке должен сдавать следующие документы:

- декларацию (в окончании квартала);

- отчетность в ФСС и пенсионный фонд (при наличии работников) по форме 4-ФСС и РСВ-1 ПФР.

Предприниматель имеет право на снижение налога на величину фиксированной платы, перечисляемой в госфонды на соцстрахование (при отсутствии специалистов).

Предприниматель имеет право на снижение налога на величину фиксированной платы, перечисляемой в госфонды на соцстрахование (при отсутствии специалистов).

Отличается ЕНВД от других режимов тем, что даже при отсутствии деятельности, находясь на учете, предприниматель должен платить взносы. Деятельность контролируется с учетом активов, кассовых операций, обязательств, имущества и пр. Учитываются физические показатели, начисление зарплаты специалистам.

В чем выгода ЕНВД

Этот спецрежим для ИП на 2019 год стоит выбирать, если вы оказываете услуги населению, занимаетесь перевозками или торгуете на небольшой площади. Налог на ЕНВД рассчитывается не по реальному обороту, а по предполагаемому доходу. Очень часто такой порядок расчета налога оказывается для предпринимателя намного выгодней, чем на УСН или ОСНО, где учитывается реальная выручка.

Судите сами – базовая доходность при оказании бытовых услуг на ЕНВД в 2019 году всего 7 500 рублей на одного работника. В реальности же, при наличии клиентов, такую выручку от оказания услуг можно получить всего за 2-3 дня. По сути, остальные дни месяца с полученного реального дохода предприниматель налог не платит.

На ПСН действует такой же порядок расчета налога – от потенциально возможного дохода – однако у ЕНВД есть дополнительное преимущество. Рассчитанный квартальный налог на вмененке можно уменьшать за счет уплаченных страховых взносов, а вот стоимость патента уменьшить нельзя.

Еще один плюс ЕНВД, в отличие от патента, заключается в том, что на вмененке все бытовые услуги – это один вид деятельности. А вот если вы выберете ПСН, то придется оформлять отдельный патент на каждую бытовую услугу, в результате, придется заплатить больше налогов.

Кто не может подать

Подать заявление на переход на “вмененку” нельзя в следующих случаях:

- Если в муниципальном районе или городском округе локальным нормативным актом представительного органа ЕНВД вовсе не был установлен (ч. 1 ст. 346.26. НалКодекса).

- Если ИП планирует осуществлять разновидности деятельности, осуществление которых не предусматривает применение ЕНВД. В частности, ч. 2 ст. 346.26. НалКодекса гласит, что муниципальные образования и городские округи могут установить, а могут и не установить возможность применения ЕНВД, сумма которого уменьшается на страховые взносы (п. 1 ч. 2 ст. 346.32. НалКодекса), в отношении следующих разновидностей деятельности:

- бытовые услуги (перечень кодов услуг согласно ОКПВЭД представлен в Приложении 1 к Распоряжению Правительства России № 2496-р от 24 ноября 2016 года “Об утверждении…”);

- ветеринарные услуги (см. ОК 034-2014, утвержденный Приказом Росстандарта № 14-ст от 31 января 2014 года);

- услуги по ремонту, техобслуживанию и мойке ТС (код – 45 по ОКПВЭД);

- услуги по платной стоянке или парковке;

- услуги по пассажирским и грузоперевозкам, предоставляемые ИП, имеющими в собственности не более 20 ТС;

- торговля в розницу через павильоны, если площадь каждого такого объекта не свыше 150 кв. м.;

- торговля в розницу, которая осуществляется через недвижимые объекты торговой стационарной сети;

- услуги общепита, если площадь торговой точки не более 150 кв. м.;

- распространение наружной рекламы;

- размещение рекламы на ТС;

- гостиничный бизнес, если площадь помещений не превышает 500 кв. м.;

- сдача торговых павильонов в аренду.

- Если ИП, хотя и осуществляет вышеуказанные виды деятельности, но не выполняет условия, представленные в ч. 2.1. ст. 346.26. НалКодекса. То есть “вмененку” нельзя применять даже, если деятельность подпадает под обложение ЕНВД, в случае, если ее осуществление:

- происходит по договору простого товарищества;

- происходит крупнейшим налогоплательщиком, признаваемым таковым согласно ст. 83 НалКодекса;

- в соответствующем муниципальном образовании подпадает под налогообложение торговым сбором в соответствии с Главой 33 НалКодекса.

- Если ИП ведет розничную торговлю или оказывает услуги общественного питания в помещениях, площадь которых не более 150 кв. м., но уже перешел на ЕСХН в порядке, установленным Главой 26.1. НалКодекса (аб. 5 ч. 2.1. ст. 346.26. НалКодекса).

- Если у ИП средняя численность наемного персонала за предыдущий год превысила 100 человек.

- Если ИП сдает в аренду помещения, предназначенные для оказания услуг по заправке ТС бензином или газом (п. 5 ч. 2.2. ст. 346.26. НалКодекса).

Как заполнить форму ЕНВД-2

Сам бланк достаточно прост в заполнении. Он состоит из одного листа – само заявление и приложения к нему.

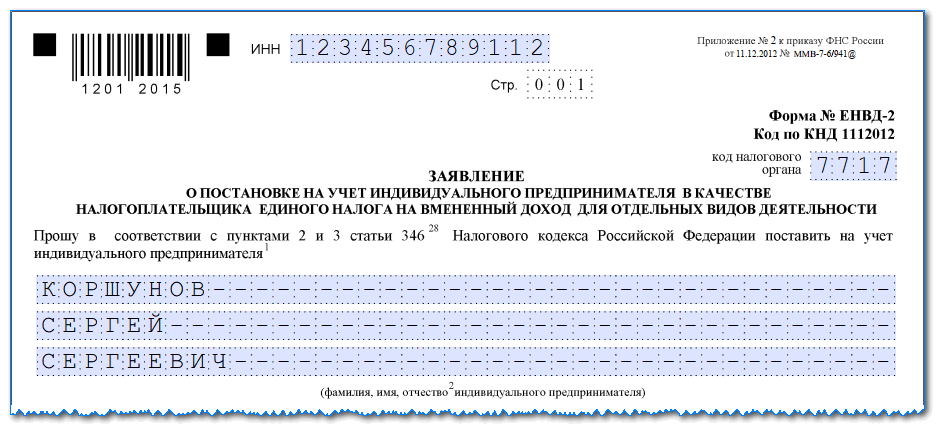

Титульный лист

На титульном листе обязательно надо указать:

- ИНН того лица, которое является ИП.

- Кодовое соответствие налогового органа, в который будет производится подача данного документа.

- Фамилия, имя, отчество ИП.

- Пустые клетки заполняются прочерками.

- ОГРНИП.

- Дата начала действия ЕНВД соответствует дате, когда ИП начал ведение своей деятельности.

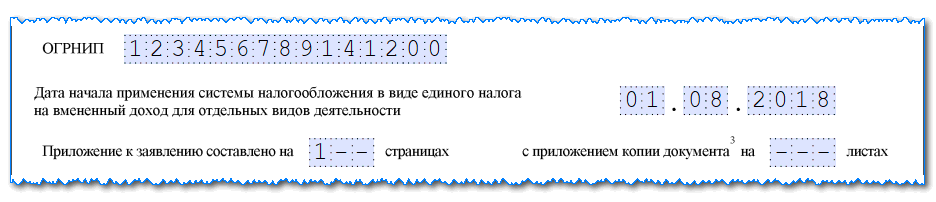

- Указать, кто составил заявление. Если это сделано по поручению ИП, то должны быть предъявлены документы, подтверждающие полномочия.

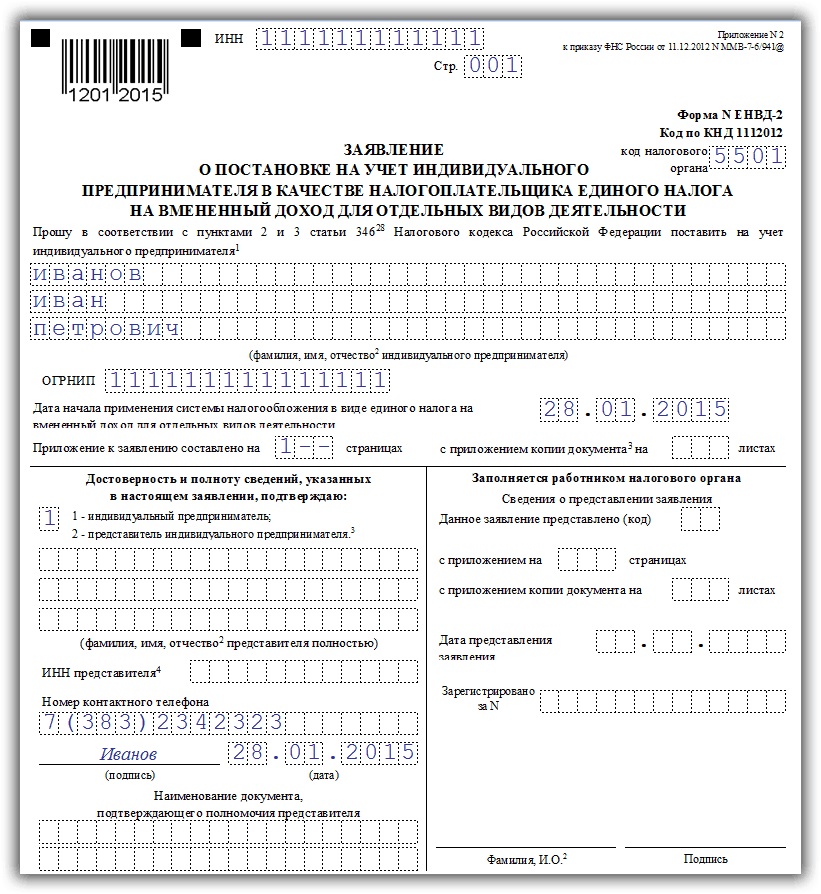

Образец заполнения титульного листа ЕНВД-2:

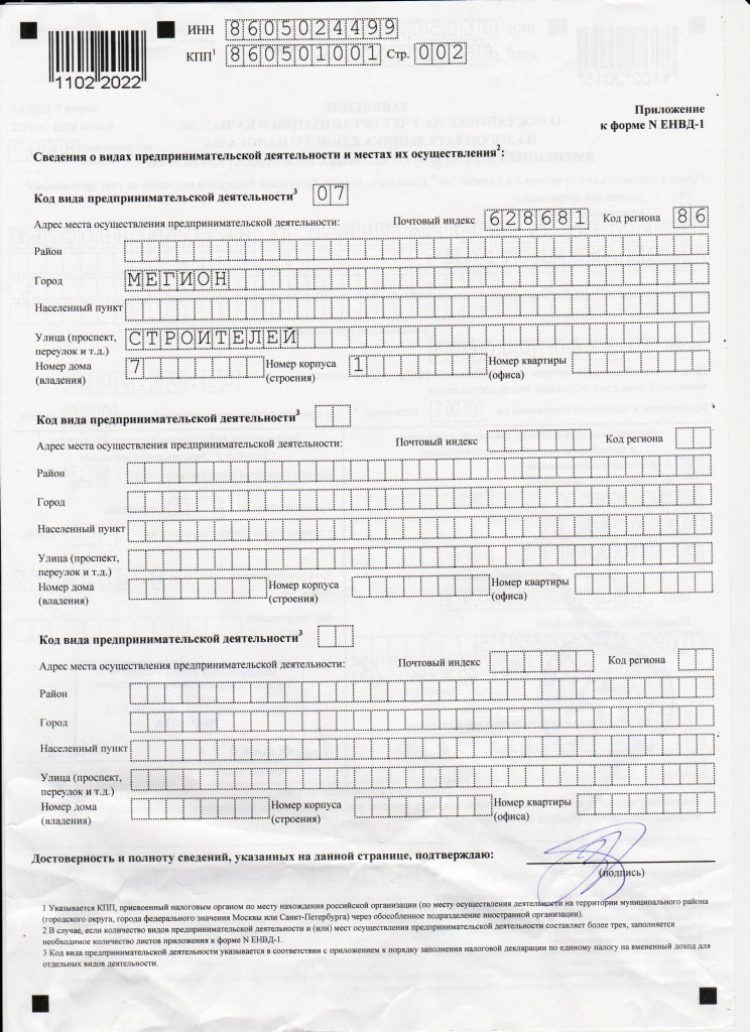

Приложение

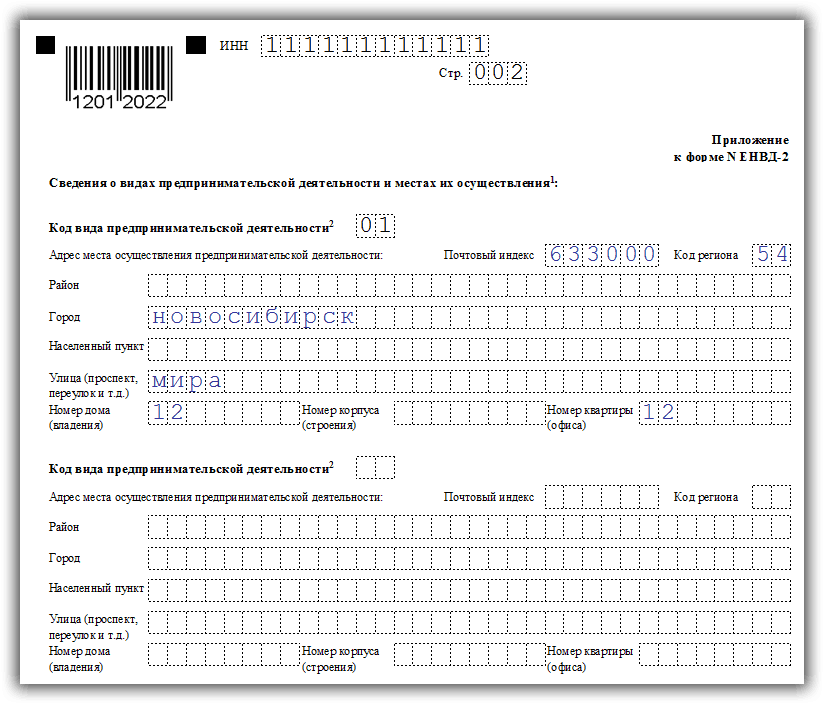

Вторая часть заявления, называемая приложением, имеет поля для отметки вида деятельности по ЕНВД. Принадлежность его к особому виду выражается в виде кода. Требуется также указать, по какому адресу эта деятельность осуществляется.

Если один ИП осуществляет деятельность разных видов, каждая из которых поппадает под ЕНВД, то на одном бланке можно указать всего три. Если видов деятельности больше, то их указывают на нескольких бланках.

Данная процедура имеет последующее отображение на титульном листе, где нужно указать в определенном поле количество заполненных страниц.

Так, в приложении находит место отображение всех адресов деятельности ИП, а также коды деятельности по каждому из них.

Образец заполнения приложения ЕНВД-2:

Электронные версии бланков для заполнения можно скачать из интернета, при этом они могут быть как текстовом виде, так и в формате электронной таблицы.

Главным моментом, который должен учесть ИП, заполняя заявление, актуальна ли на настоящий момент скачанная им форма.

Еще основа основ – это то, что указывать информацию надо правдиво. Она должна быть достоверной. От этого напрямую зависит, какое местная налоговая служба примет решение.

Самое главное – заявление нужно заполнить в двух экземплярах, первый для налоговой, его у вас заберет инспектор для принятия решения, а второй – для себя, на нем поставят отметку о подаче заявления. Данный документ становится гарантией того, что вы подали заявление на рассмотрение. На нем также укажут, когда вы это сделали.

Через 5 дней вам пришлют уведомление, или вы можете прийти за ним лично.

Комментарии

Нажимая на кнопку «Отправить» вы подтверждаете, что ваш комментарий не содержит персональных данных в любой их комбинации

- Как сняться с учета ЕНВД

- Как оформить заявление на отмену ЕНВД

- Как заплатить налог после снятия с учета ЕНВД

ЕНВД как налоговый режим предполагает, что применяющая его организация занимается определенным видом бизнеса — из перечня, утвержденного в конкретном регионе. До 2013 года «вмененка» носила принудительный характер, и единственной причиной отказаться от нее было прекращение деятельности, попадающей под ЕНВД. Федеральный закон №97-ФЗ от 29 июня 2012 года разрешил предпринимателям самостоятельно решать, выгодно ли им платить единый вмененный налог или лучше выбрать другую схему налогообложения – главное, уведомить об этом ИФНС.

Расчет единого налога в переходный период

Поскольку на ЕНВД в ряде случаев возможно перейти в течение года, есть особенности расчета платежа в переходном периоде. Напомним: налоговым периодом для вмененки является квартал.

Поскольку деятельность на вмененке можно начинать не с начала квартала, сумму налога за первый налоговый период нужно рассчитывать пропорционально количеству дней на новом режиме. Стандартная формула вмененного дохода за первый месяц работы на системе единого налога корректируется следующим образом: ВД = Базовая доходность × Физпоказатель × Число дней на вмененке в переходном месяце: Число дней в переходном месяце

Автор статьи: Валерия Текунова

Если вы переходите на ЕНВД или совмещаете налоговые режимы, работайте в веб-сервисе для малого бизнеса Контур.Бухгалтерия. Легко ведите учет, начисляйте зарплату и отправляйте декларации и отчеты по сотрудникам через интернет. Сервис сам рассчитает налоги, сформирует отчеты и напомнит об отправке. Первые 14 дней работы бесплатны для новых пользователей.

Ведите учет и сдавайте всю отчетность в ФНС, ПФР, ФСС и Росстат через Контур.Бухгалтерию. >> Попробуй сейчас! Это бесплатно!

Общие положения

Документ подаётся в территориальное подразделение налоговой службы, подлежит обязательной регистрации и обеспечивает ИП официальный статус налогоплательщика по уплате вмененного налога на конкретные виды деятельности.

Документ подаётся в территориальное подразделение налоговой службы, подлежит обязательной регистрации и обеспечивает ИП официальный статус налогоплательщика по уплате вмененного налога на конкретные виды деятельности.

Документ обычно подаётся разово, сразу после основания ИП в течение 5 дней с того момента, когда началось осуществление деятельности, подпадающей под вмененный налог. В ситуациях, когда сфера деятельности предпринимателя расширяются, появляются новые направления, налоговые службы уведомляются об этом посредством подачи ЕНВД-2.

Форма ЕНВД-2 утверждена приказом ФНС России от 11.12.2012 № ММВ-7-6/941@ и применяется для постановки на учет именно индивидуальных предпринимателей.

Здесь есть определённые нюансы при подаче документа в надзорные органы. В частности, перевести основное направление деятельности на новую систему налогообложения можно с наступлением нового года. Дополнительные направления регистрируются в середине года.

Отметим, что форма не подходит для таких случаев:

- регистрация в качестве налогоплательщика организаций;

- снятие отдельных видов бизнеса с учёта.

Важно! Переход на специальный режим является сугубо добровольным: нормативных актов и законопроектов, вынуждающих к этому действию нет. Скачать для просмотра и печати:

Кто может открыть ИП на вмененке

Уменьшение ЕНВД на страховые взносы для ИП без сотрудников — как платить налоги

В обязательном порядке предприниматель, который изъявил желание выполнить переход на ЕНВД, должен соответствовать установленным нормам федерального законодательства требованиям, среди которых:

- количество наемных рабочих не превышает 100 человек;

- вид деятельности попадает под использование вмененного режима налогообложения;

- доля участия в предпринимательской деятельности иных компаний и организаций не превышает отметки в 25%. Исключением являются фирмы, капитал которых входит во вклады ООИ (Общественные организации инвалидов);

- трудовая деятельность не базируется исключительно на доверенности относительно использования конкретного типа имущества;

- оказание услуги не заключается в сдаче в аренду газа либо автозаправочных станций, включая места на заправке.

Ключевые условия и особенности ЕНВД

Ключевые условия и особенности ЕНВД

Кроме того, индивидуальный предприниматель не должен был ранее приобретать патент и использовать режим налогообложения ЕСХН.

Как заполнить заявление и его образец

Организации, пожелавшие стать плательщиками “вмененки”, подают в течение 5 суток после начала использования данного спецрежима заявление по единой форме ЕНВД-1, для предпринимателей же существует другая форма – ЕНВД-2.

Официальная инструкция по заполнению доступна к ознакомлению в Приложении 10 к Приказу Налоговой № ММВ-7-6/941@ от 11 дек. 2012 года “Об утверждении…” (далее – Приказ).

В Разделе 2 Приложения 9 к Приказу указаны общие требования к заполнению:

- можно заполнять как рукописным способом, так и с использованием машинописной техники;

- удобнее заполнять на компьютере, предварительно скачав машиночитаемую форму, подготовленную на основании TIF-шаблона, разработанного ГНИВЦ;

- двусторонняя печать страниц ЕНВД-2 запрещена;

- скреплять листы образом, приводящим к порче или нечитаемости каких-либо данных, запрещено;

- исправлять ошибки не допускается;

- использовать корректирующие средства не разрешается;

- при заполнении ЕНВД-2 на компьютере прочерки в незаполненных ячейках ставить не нужно (п. 4 Раздела 2 Приложения 9 к Приказу).

Поскольку форма заявления на ЕНВД для ИП при регистрации на 2020 год состоит всего лишь из 2 страниц, ее заполнение не должно вызвать затруднений.

Заполнение страницы № 1:

| Поле | Что туда вписывать |

| ИНН | ИНН предпринимателя |

| Код налогового… | Указывается код инспекции, в которую подается ЕНВД-2 (узнать можно бесплатно при помощи сервиса “Определение реквизитов ИФНС…”) |

| Прошу в соответствии… | Фамилия, имя и отчество ИП (каждый показатель – в новую строку) |

| ОГРНИП | Указывается ОГРНИП (посмотреть можно в свидетельстве об открытии ИП) |

| Дата начала применения… | Ставится дата, когда ИП начал фактически осуществлять деятельность, которая подразумевает обложение ЕНВД |

| Приложение к заявлению… | Если количество осуществляемых разновидностей деятельности по ЕНВД больше 3, заполняется приложение, а в этом поле указывается количество страниц такого приложения |

| С приложением копии… | Сколько листов занимает копия приложенного документа, свидетельствующего о правомочиях представителя |

| Достоверность и полноту… | Указывается цифра 1 (если достоверность удостоверяет ИП) или цифра 2 (если представитель), далее указывается ФИО, ИНН, телефон и название подтверждающего личность документа того лица, кто подтверждает достоверность |

| Заполняется работником…, Сведения о постановке… | Заполняются сотрудником налоговой |

В Приложении указываются:

- код вида деятельности;

- адрес ее осуществления.

Если 1-й страницы Приложения не хватит, следует распечатать такую же дополнительную страницу.

Образец заполнения:

Порядок перехода на ЕНВД

В настоящее время использование ЕНВД является добровольным шагом субъекта бизнеса. Если он занимается деятельностью, которая подходит под вмененку, переходить в обязательном порядке на данную систему не требуется.

В настоящее время использование ЕНВД является добровольным шагом субъекта бизнеса. Если он занимается деятельностью, которая подходит под вмененку, переходить в обязательном порядке на данную систему не требуется.

С другой стороны, начать применять ЕНВД на определенной деятельности можно только в той ситуации, если такая деятельность входит в закрепленный законом перечень.

При этом регулированием вмененки занимаются не только федеральные власти, но также и местные. Последним дано право включать в перечень видов, разрешенных для применения на вмененном налоге, новые. Поэтому, в одном муниципальном образовании какая-либо деятельность может относится к ЕНВД, а в соседнем — нет.

Действующие законы разрешают начать применение ЕНВД как после проведения процедуры регистрации ИП, так и перейдя на режим в другое удобное время. Однако нужно помнить, что с некоторых режимов можно уйти только в определенное календарное время.

Чаще всего это конец года. Если время перехода выбрать неверно может сложиться ситуация, при которой предприниматель будет находиться сразу на двух налоговых системах — то есть возникнет двойное налогообложение.

ЕНВД разрешено совмещать с другими налоговыми системами, при условии, что на каждом ведутся свои виды деятельности. Такой шаг разрешен при использовании общего режима и упрощенки.

Внимание: как только субъект бизнеса решает начать применение упрощенки, ему в срок пяти дней с момента начала такой деятельности требуется оформить заявление о постановке на учет енвд. Нужно помнить, что делать это необходимо по месту осуществления бизнеса, за исключением отдельных случаев.. При обращении в налоговый орган, с целью перехода на вмененку, необходимо применять специальное заявление на ЕНВД в формате ЕНВД-2

При обращении в налоговый орган, с целью перехода на вмененку, необходимо применять специальное заявление на ЕНВД в формате ЕНВД-2.

Составлять заявление в такой ситуации лучше всего при помощи специальных сервисов либо компьютерных программ. Эти средства дают возможность уменьшить возникновение ошибок до минимума. Однако если решено подавать заявление на бумаге, то заполнение необходимо выполнять печатными буквами и черной ручкой.

Подать заявление можно при личной явке, почтовой службой либо отправив через систему документооборота. Один из вопросов, который часто возникает у новых предпринимателей — можно ли заявление об использовании ЕНВД подать вместе с документами на оформление предпринимательства. НК не предусматривает такой возможности.

Однако нужно помнить, что этот же законодательный акт отводит пять дней на то, чтобы сообщить в ФНС о переходе на вмененку. Таким образом, отправить заявление можно сразу же после получение регистрационных документов, и это не будет нарушением.

Внимание: ФНС в течение пяти дней обязан рассмотреть поданный документ, и выслать предпринимателю уведомление об использовании ЕНВД.

Снятие с «вмененного» учета: в каких случаях производится

Фактически, закон предоставляет субъекту хозяйствования:

- право на самостоятельный выбор налогового режима, применяемого для выполнения обязательств перед бюджетом (при соответствии налогоплательщика установленным критериям);

- право отказаться от применения того или иного льготного налогового режима;

- право перейти на тот режим уплаты налогов, который наиболее выгоден для налогоплательщика, если последний считает этот переход целесообразным, написав в ИФНС по месту учета заявление о снятии с ЕНВД.

Налоговое законодательство выделяет три основных причины, по которым юрлицо может подать заявление на отказ от применения «вмененки». К таковым относятся:

- прекращение осуществляемой на ЕНВД деятельности;

- нарушение условий применения «вмененного» режима, установленных ст. 346.26 НК РФ;

- переход на другую систему налогообложения.

Исключение налогоплательщика из «вмененщиков» производится ИФНС, куда организация должна предоставить заявление о прекращении ЕНВД, заполненное в соответствии с утвержденными правилами.

Для отказа от «вмененного» спецрежима юрлицо составляет заявление ЕНВД-3 в стандартизированной форме, и передает его в инспекцию, которая производила постановку «вмененщика» на учет.

Общие правила заполнения заявления по форме № ЕНВД-3

Заявление о снятии с учета в качестве плательщика единого налога (форма № ЕНВД-3) заполняется по тем же общим правилам, что и формы заявлений и № ЕНВД-2.

Итак, документ состоит из определенного набора полей, которые должны быть заполнены, если порядком не установлено иное. Каждому показателю соответствует одно поле и в каждом поле указывается только один показатель. Исключением из этого правила является значение даты. Для него предусмотрено 3 поля: день, месяц и год, разделенные точкой («.»). Например: «01.01.2017».

Заявление можно заполнить:

- от руки;

- на компьютере.

Если организация воспользовалась первым способом, то:

- ручка, с помощью которой вносится вся необходимая информация заявление, должна быть синей или черной;

- текстовые, числовые и кодовые значения показателей заполняются слева направо, начиная с первой (левой) ячейки (знакоместа) поля;

- текстовые данные пишутся заглавными печатными буквами;

- незаполненные / незаполненные до конца поля прочеркиваются посередине пустых ячеек.

Если организация заполняет заявление с помощью программы на компьютере, то печать знаков должна быть выполнена шрифтом Courier New высотой 16 — 18 пунктов. При этом отсутствие обрамлений ячеек и прочерков в незаполненных ячейках не будет считаться нарушением.

И еще несколько общих правил:

- нельзя исправлять ошибки с помощью корректирующих или иных аналогичных средств;

- запрещается печатать документ / бланк документа на одном листе с двух сторон;

- не допускается скреплять листы заявления.

Порядок перехода на единый налог

Законодательно определен перевод на налогообложение по ЕНВД:

Законодательно определен перевод на налогообложение по ЕНВД:

При предоставлении в структуру ФНС сведений для постановки предприятия на учет.

Передаются одновременно 2 заявления: на регистрацию компании и использовании налогообложения по форме ЕНВД (приложение № 1,9 к приказу ФНС РФ № МВВ-7-6/941, 11.12.2012).

В начале другого (нового) направления деятельности.

Предприятие уведомляет ФНС о переходе на единый налог в срок до 5 дней от начала заявленной деятельности, отметив в тексте фактический день начала работ по новой системе.

В ситуации перехода на единый налог с другого метода.

Подача документов должна производиться также в 5-дневный период от начала работ.

Особенности заполнения бланка

При направлении заявки для работы по вмененному доходу юридические лица в 2017 году используют форму ЕНВД-1, а предприниматели (индивидуальные) — ЕНВД-2.

При направлении заявки для работы по вмененному доходу юридические лица в 2017 году используют форму ЕНВД-1, а предприниматели (индивидуальные) — ЕНВД-2.

Бланк разрешается заполнять ручкой (с черной, синей пастой) или набрать в текстовом редакторе на компьютере шрифтом Courier New (16-18 пикселей).

Текст вносится печатными буквами, в незаполненных ячейках должны проставляться прочерки. Если при наборе текста последняя буква в слове попадает на последнюю ячейку в строке, то на следующей (новой) строке необходимо сделать отступ.

В отличие от других бухгалтерских бланков, пустой ячейка может оставаться, если:

- требуется пробел (между словами);

- поля отведены для заполнения сотрудниками налоговой структуры.

Форма с исправлениями или помарками налоговыми органами не принимается.

Бланк заявления содержит 2 части.

- Первая — это собственно заявление.

- Вторая часть — приложение к нему, которое может не помещаться на одном листе, а состоять из нескольких страниц в зависимости от количества вариантов предпринимательской занятости заявителя.

Образец заполнения ЕНВД 1. Первая сторона.

Образец заполнения ЕНВД 1. Вторая сторона.

Порядок заполнения заявления

- В начале листа заявления заполняются поля с КПП, ИНН плательщика (у ИП код КПП отсутствует), справа — код налогового подразделения, куда направляется документ.

- Цифрой («1», «2») указывается принадлежность компании (российская, иного государства).

- Строго в соответствии с учредительными документами организации указывается ее название.

- Заносится код ОГРН компании, дата, с которой начата деятельность с применением единого налога, число страниц приложений к документу.

- Далее, слева, указывается наименование и сведения о руководителе или уполномоченном представителе организации. В последнем случае в графе «Наименование документа» указывается только его вид (слово «Доверенность»).

- Оставшаяся часть бланка (внизу справа) отводится для заполнения сотрудником налогового органа.

- На второй странице (приложении) указывается код предпринимательской деятельности и место, по которому осуществляются работы (адрес). Код должен соответствовать приложению ФНС РФ к приказу № ММВ-7-3/353 (04.07.2014).

- Если работа по вмененному доходу планируется по разным вариантам деятельности, суммарное число которых больше 3, то потребуется заполнить несколько приложений.

Подготовленный документ может сдать лично руководитель организации или уполномоченное лицо (при наличии доверенности с нотариальным заверением), а также его можно направить почтовым отправлением или в электронном варианте.

Посмотрите видео о том, как заполнить заявление ЕНВД-1

Образец заполнения ЕНВД-2 для ИП в 2018 году

Титульный лист

Вверху страницы в бланк ЕНВД-2 вписывается код ИНН, который для ИП должен включать 12 знаков. Далее указывается шифром код органа, который является получателем данного заявления. Он включает в себя четыре символа.

После этого предпринимателю нужно вписать полностью без сокращения свои личные данные. При этом каждое слово нужно записывать сначала каждой строки. Если клетку останутся незаполненными, то в них нужно проставить знак «-».

После этого предпринимателю нужно вписать полностью без сокращения свои личные данные. При этом каждое слово нужно записывать сначала каждой строки. Если клетку останутся незаполненными, то в них нужно проставить знак «-».

Затем ИП должен указать в данном бланке свой регистрационный номер ОГРИП, присвоенный ему при постановке на учет ИФНС.

В следующей графе отражается дата, начиная с какой ИП будет осуществлять деятельность по направлению, которое он перевод под режим налогообложения ЕНВД.

Ниже указывается количество листов, которое содержит заполненное заявление о переходе на ЕНВД, с отражением числа приложений.

Ниже указывается количество листов, которое содержит заполненное заявление о переходе на ЕНВД, с отражением числа приложений.

Далее лист подразделяется на две части. В левой налогоплательщик должен записать информации о подателе данного заявления.

Шифром необходимо отразить следующие данные:

Шифром необходимо отразить следующие данные:

- 1 — если заявление форма ЕНВД-2 подается непосредственно предпринимателем.

- 2 — если бланк представляется в ИФНС через доверенное лицо.

В следующей строке проставляется дата, а также подпись лица подающего заявление. Здесь же указывается номер контактного телефона. Если бланк сдает представитель, в этой части он также должен указать свои Ф.И.О., а также реквизиты документа, на основании которого он может осуществлять данные действия. Пустые клетки нужно прочеркнуть.

Лист 2

Поле этого нужно заполнить приложение к заявлению, которое содержит три раздела, предназначенных для внесения сведений о месте осуществления деятельности ИП ЕНВД. Если предприниматель занимается большим количеством видов деятельности, то он может использовать несколько листов приложений, в которые им будут вноситься данные по каждому месту работы.

Так же как и на предыдущем листе вверху проставляется ИНН ИП, а также порядковый номер листа в заявлении.

Так же как и на предыдущем листе вверху проставляется ИНН ИП, а также порядковый номер листа в заявлении.

Информацию о виде деятельности в соответствующие графы надо вписывать следующим образом.

Первоначально записывается кодом вид деятельности, по которому ИП встает на учет как плательщик ЕНВД. После этого вписывается полный адрес осуществления деятельности на ЕНВД. Если при заполнении остаются не заполненные ячейки, их следует прочеркнуть.

Информация, указанная на листе должна быть подтверждена подписью предпринимателя.

Информация, указанная на листе должна быть подтверждена подписью предпринимателя.