В чем суть вменёнки

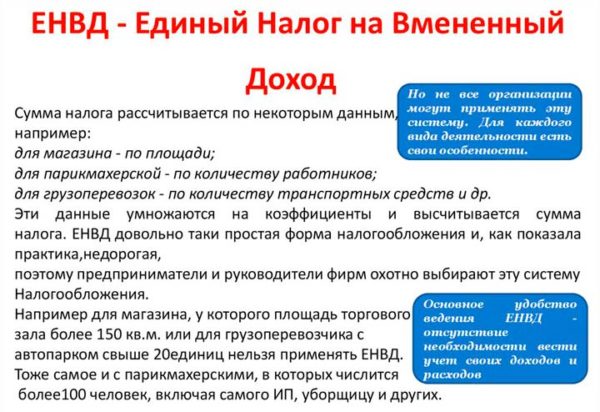

Ключевая особенность этого налога состоит в том, что его сумма фиксирована и не зависит от дохода, полученного предпринимателем по факту. Для расчета ставки ЕНВД используют специальную формулу, учитывающую вид деятельности ИП и ряд других показателей.

При уплате единого налога предприниматель избавлен от необходимости выплат по другим видам налогов, если они относятся к основному виду деятельности – НДФЛ, НДС, налога на имущество.

Подача декларации и уплата налога должна проводить каждый квартал.

Переходя на налог ЕНВД для ИП, следует учесть некоторые особенности практики его применения:

- использование вменённого режима налогообложения допустимо далеко не для всех видов предпринимательской деятельности;

- ставка налога отличается для разных видов деятельности, причем различия могут быть довольно существенны;

- отсутствие необходимости в бухгалтерии не освобождает от требований к учету физических показателей;

- если ИП параллельно занимается другой деятельностью, используя упрощёнку или общий режим налогообложения, потребуется ведение раздельного учета.

Базовая доходность по ЕНВД по видам деятельности на 2020 год (таблица)

ЕНВД – специальный режим налогообложения, расшифровывается как единый налог на вмененный доход. Многие предприниматели, которым доступна данная система сбора налогов, выбирают именно ее из-за простоты расчетов и льготных условий отчислений. При вычислении налогов в государственный бюджет в случае с ЕНВД учитывается не реальная прибыль, а базовая доходность, установленная правительством. Она часто в несколько раз меньше фактического заработка, что делает систему особенно выгодной. Базовая доходность по ЕНВД 2020 по видам деятельности представлена ниже, как и принципы расчета налога по специальному режиму.

Главное отличие системы ЕНВД уже было приведено выше: это база для расчета налога. В то время как при УНС и других вариантах сбора государственных отчислений в качестве базы выступает реальный доход за отчетный период (месяц, квартал), при спецрежиме в расчет идет только базовый доход.

Законодательные изменения

Правительство Москвы в 2011 году рассматривало законопроект об отмене СНО, подразумевающей уплату сбора на вмененную прибыль, с 2014 года, но положение так и не вступило в силу. В 2016 году Госдума снова подняла этот вопрос, и было решено отменить «вмененку» с 2018 года, но депутаты решили отсрочить процедуру до 2021 года, т пока в Москве ЕНВД действует.

На федеральном уровне, в том числе в Москве, поменялись условия применения «вмененки»:

- использование онлайн-ККТ. Законодательство РФ изменило положения: предприятиям на «вмененке» разрешено пользоваться ККМ в обязательном порядке с 1 июля 2019 года. Отлагательство распространяется на компании, которые:

- оказывают различные услуги жителям при условии выдачи клиенту БСО (бланк строгой отчетности). На предпринимателей, владеющих фирмами общепита, с сотрудниками, которые работают по ГПД, отсрочка не распространяется;

- занимаются ремонтом автотранспорта, рекламой, владеют ветеринарными клиниками, автомойками, при условии выдачи клиенту товарного чека.

Но, согласно п. 2 ст. 2 ФЗ № 54 от 22.05.2003 (ред. 03.07.2018), некоторым видам ОКВЭД разрешено вообще не использовать ККМ. Если предприятие:

- изготавливает металлическую фурнитуру и галантерею;

- чинит и красит обувь;

- продает безакцизные товары, не подлежащие маркировке, на разносе (тележки, уличные палатки),

то уплачивать сбор на примерную прибыль от оказания услуг или торговли не обязательно.

- Возмещение средств за приобретение ККТ. Согласно Письму ФНС России № ММВ-20-20/33 от 03.04.2018, при уплате единого сбора за отчетный период предприниматель или компания-«вмененщики» вправе вычесть из суммы стоимость онлайн-ККТ либо возместить деньги наличными, но не более 18 000 рублей за одну ККТ. В сумму включаются затраты на фискальные накопители, ПО и установку. Суммарный размер вычета указывают в декларации, которая также претерпела изменения. Рекомендовано прилагать к документации записку, в которой указываются сведения об аппарате, например модель, серийный номер и прочее.

- Коэффициент-дефлятор К1. Согласно Приказу ФНС России № 595 от 30.10.2018, с 2019 года показатель, который корректирует суммарный размер сбора по «вмененке», увеличится до 1,915. Показатель индексирует базовую доходность, необходимую при подсчете налоговой базы (НБ) для исчисления суммы пошлины.

- Декларация по «вмененке». Сейчас бланк утратил силу, но подготовлена новая редакция, которая не опубликована в Налоговом кодексе. Также не действителен по возврату денег за ККТ, утвержденный Письмом ФНС России № СД-4-3/3375 от 20.02.2018, поэтому ИФНС рекомендует использовать для отчетности за III квартал 2018 года. Согласно Письму ФНС № ММВ-7-3/414 от 26.06.2018, за IV квартал и в последующих рекомендован обновленный формуляр .

Изменения по ЕНВД с 1 января 2019 года

Вносить в коррективы в действующую систему могут и региональные власти, и Федеральное правительство, учитывая, что у них ЕНВД не пользуется особой популярностью, необходимо постоянно отслеживать, какие изменения планируются к введению. Об этом должны размещаться уведомления на официальных сайтах.

Читайте еще: Соцнорма на электричество – быть или не быть

Интересно!

В 2018 году бесспорным лидером по принятию нормативно-правовых актов в отношении ИН стала Рязанская область. Их принимали не только городские округа, но и муниципальные районы. В 2019 на роль лидера явно претендуют власти страны. Вводится сразу несколько весомых преобразований, которые коснутся доходов и расходов каждого человека с этой системой налогообложения.

С первого января 2019 года, чтобы выяснить, какие изменения будут для ИП, нужно просмотреть список и принять во внимание все пункты длинного перечня:

Совет!

Учитывая, что изменились сроки уплаты сборов, способ учета и расчета с фиксированных взносов, нужно внимательно изучить все изменения, чтобы не попасть под штрафные санкции от налоговой инспекции.

Прекращение ЕНВД с 2021 года

Если вы планируете перейти на вмененку или уже работаете на этом режиме, то стоит знать, что его действие будет прекращено по всей России с 2021 года.

А еще раньше – с 2012 года – был запрещен ЕНВД в Москве. В 2020 году виды деятельности для московских организаций и ИП не могут переводиться на вмененку. Но даже когда этот режим в столице применялся, то разрешалось только одно его направление — наружная реклама с использованием рекламных конструкций.

Сокращен перечень вмененных видов деятельности и в других городах федерального значения — Севастополе и Санкт-Петербурге. Решение о том, что ЕВНД будет прекращен досрочно, с 2020 года, приняли в Пермском крае.

Дело в том, что поступления в бюджет от плательщиков налога на вмененный доход совсем небольшие. В данном случае интересы государства и бизнеса вошли в противоречие. Низкая налоговая нагрузка на ЕНВД оборачивается низкими доходами региональных бюджетов.

Что делать после отмены режима плательщикам ЕНВД? В Москве в 2020 году виды деятельности, которые в принципе были бы доступны для вмененки, можно вести в рамках патентной системы налогообложения. Правда, приобрести патент могут только индивидуальные предприниматели, да и не всегда это выгодно.

Например, для патента на оказание услуг по ремонту компьютеров столичные власти установили очень высокий потенциально возможный доход – 5 млн рублей в год. Это означает, что патент ИП на 12 месяцев стоит 300 000 рублей. Много даже для Москвы.

Но остается еще упрощенная система налогообложения с объектом «Доходы» или «Доходы минус расходы». Чтобы выбрать свой вариант УСН, надо рассчитать долю расходов в получаемых доходах. Если их больше 65%, скорее всего, вам будет выгоден УСН «Доходы минус расходы».

Какой налог на ЕНВД платят в 2019 году

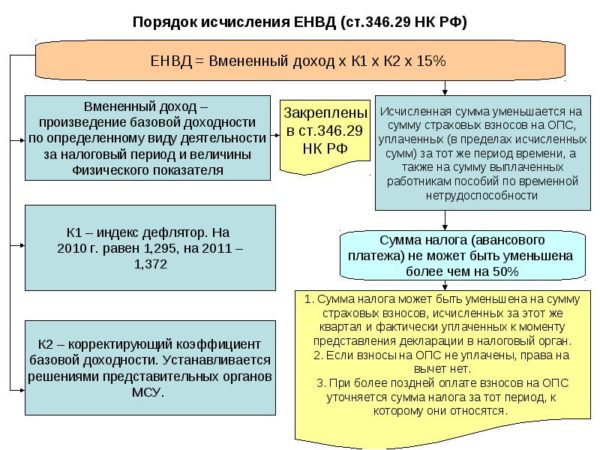

В определенной мере формула расчета налога на ЕНВД учитывает рост инфляции через повышающий коэффициент К1. Каждый год его значение устанавливает приказ Минэкономразвития РФ. На 2019 год это 1,915. По сравнению с предыдущим годом, когда значение К1 равнялось 1,868, рост совсем незначительный.

Но дело в том, что муниципальные образования могут вводить на своей территории другой показатель формулы — понижающий коэффициент К2. В результате, для многих плательщиков вмененки налог к уплате оказывается очень небольшим.

Для примера рассчитаем налог на вмененный доход на одну единицу транспорта при грузоперевозках. Причем, коэффициент К2 возьмем максимально возможный, т.е. «1». Базовую доходность и физический показатель берем из таблицы статьи 346.29 НК РФ. Коэффициент К1 в 2019 году мы уже указали выше.

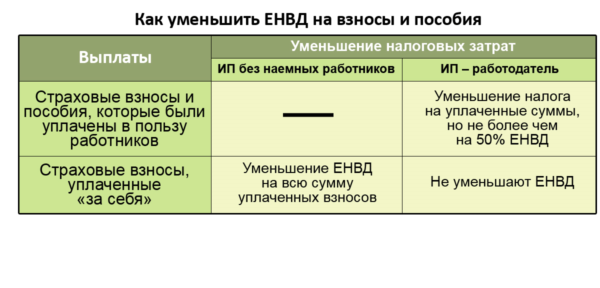

На самом деле, даже из этой небольшой суммы государство вообще ничего не получит. Почему? Потому что предприниматель вправе уменьшить рассчитанный налог на сумму взносов, которые он уплатил в отчетном квартале. Например, ИП заплатил 1/4 обязательных страховых взносов за себя, т.е. 9 060 рублей. Рассчитанный выше налог за квартал (5170 рублей) полностью уменьшается за счет уплаченных взносов и равен нулю.

Так, конечно, бывает не всегда. Во-первых, физический показатель (количество единиц транспорта, работников, торговой площади и др.) может быть намного больше единицы. Например, максимальная площадь торгового зала достигает 150 кв. м, тогда и налог будет очень высоким. Во-вторых, если у ИП есть работники, то рассчитанный налог можно уменьшать не более, чем на 50%.

Но в любом случае, если вы рассчитываете налоговую нагрузку для своего бизнеса, то ЕНВД в 2019 году может оказаться самым выгодным вариантом. И пока продолжается действие вмененного режима, надо этим пользоваться.

Кому можно перейти на ЕНВД

Чтобы компания смогла выплачивать такой налог, у неё должны быть:

- Подходящий для системы вид деятельности. Как пример, сдача в аренду заправок и мест на ней не подойдёт.

- Штат, в котором не больше сотни работников.

- Не превышающая 25% доля участия сторонних предприятий.

Также компания не должна участвовать в другой системе налогообложения – ЕСХН, а также не иметь патента. Если все эти условия выполнены, можно перейти на вмененку.

Подробнее о видах деятельности

Посмотреть полный список, а также узнать больше информации о системе ЕНВД можно на сайте ФНС России в специальном разделе. Список меняется, поэтому его стоит время от времени проверять, если переход на вмененку только готовится. Сейчас список насчитывает около 20 пунктов, в числе которых самые популярные:

- Розничная торговля в нестационарных местах или небольших стационарных. Есть ограничения по площади.

- Общественное питание без больших залов.

- Оказание услуг по ремонту транспортных средств, мойки.

- Медицинские услуги для домашних питомцев.

- Бытовые услуги. Есть ограничения по количеству персонала.

- Размещение рекламы.

- Хостелы.

- Грузоперевозки и услуги по перевозке пассажиров. Транспортных средств для перевозки грузов должно быть не более 20.

Стоит отметить, что подать документы на переход в этот режим налогообложения можно только в течение 5 дней после открытия бизнеса. Для этого нужно просто заполнить специальную форму.

Как рассчитывается ЕНВД для ИП

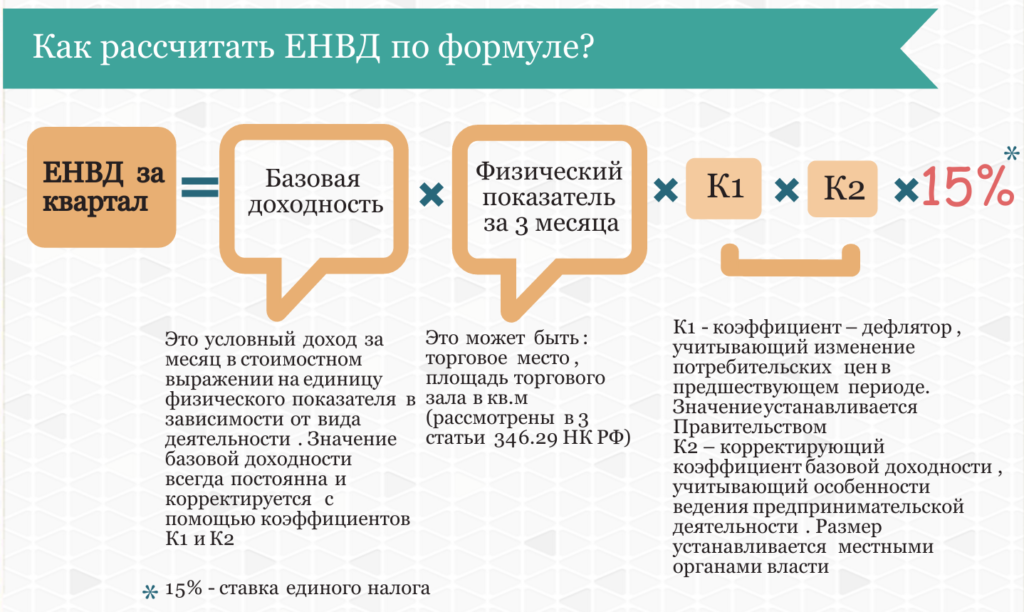

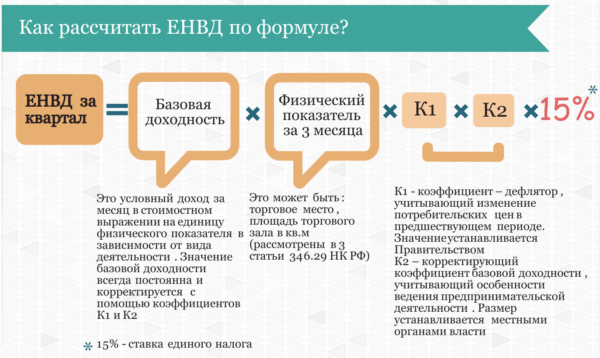

ЕНВД – это произведение следующих показателей:

- Базовая доходность (БД) – фиксированная величина, установленная государством и различная для каждого типа деятельности. Регион проживания не влияет на показатель.

- Физический показатель (ФП) – величина, различная для каждого случая. В зависимости от деятельности в качестве показателя учитывается количество работников, авто- либо мототранспортных средств, квадратных метров.

- К1 – коэффициент, установленный Министерством экономики. В 2020 году К1 равен 1, 798.

- К2 – величина, установленная местными муниципальными учреждениями. Это корректирующий коэффициент.

- Ставка – неизменная величина.

Так рассчитывается налог за месяц. Чтобы узнать сумму за квартал, нужно умножить полученное произведение на 3. Итоговая формула для подсчета ЕНВД примет следующий вид:

ЕНВД за один квартал = 3 х (БД х ФП х К1 х К2 х 15%).

Понятие ЕНВД, сопутствующие ему основные нормативные положения

ЕНВД принято считать одной из наиболее выгодных систем налогообложения для ИП. Ее особенность состоит в способе исчисления налога, что и обуславливает его привлекательность. Так, базой налогообложения при данной системе является объем вмененного законодателем дохода относительно конкретной сферы деятельности, а не полученный хозяйствующим субъектом доход за отчетный период. Соответственно, налог привязывается к категории деятельности, числу привлеченных сотрудников или площади используемой торговой точки, а не к получаемой прибыли.

ЕНВД является особой системой налогового учета, при которой ИП освобождается от обязанности оплачивать НДС, НДФЛ, налогов на прибыль и на имущество.

«Вмененка» признается необязательной системой налогообложения, предприниматель может перейти на нее по собственному желанию.

К особенностям ЕНВД относится следующее:

- подача отчетности, как и оплата налога, в государственную службу осуществляется ежеквартально;

- оплачивается один налог, а не три;

- возможность снижения налога на объем выплаченных страховых платежей;

- возможность понизить издержки на покупку и установку онлайн-касс;

- отсутствие строгой необходимости использовать онлайн кассы до 01.07.2019г. (для ИП, занятых в особых категориях деятельности — до 01.07.2018г.);

- для отдельных категорий работ впервые оформленным ИП существует возможность применять ставку 0%.

В ч.2, ст. 346/26 НК РФ прописываются сферы деятельности, к которым правомерно применять «вмененку»:

- оказание бытовых услуг;

- предоставление ветеринарных услуг;

- обслуживание транспорта, в частности, ремонт, техническое обслуживание и мойка;

- аренда территорий для стоянки. При этом учитываются услуги по охране автомобилей на коммерческих стоянках, исключая штрафные стоянки;

- услуги перевозки;

Эксплуатироваться может не больше 20 единиц транспорта.

- розничная торговля в помещениях, максимальный размер которых – 150 кв.м. Если территория торговой точки больше, использование ЕНВД незаконно;

- розничная торговля на стационарных и нестационарных пространствах. То есть без наличия торговых закрытых построек (рынки, киоски, автоматы), а также на открытых прилавках (лавки, фургоны, бочки с напитками на разлив);

- услуги общественного питания, если общая задействованная площадь – менее 150 кв.м.;

- услуги общественного питания, предоставление которых оказывается в точке, не имеющей специального зала для обслуживания клиентов;

- расположение рекламы на внешних постройках (биллборды, плакаты);

- расположение рекламы на общественном транспорте;

- передача в пользование на основании арендного соглашения площадей и строений, общей территорией не больше 500 кв.м., для осуществления деятельности, связанной с общественным питанием и розничной торговлей.

Применять такую систему налогообложения запрещено, если:

- доля уставного капитала компании состоит на 25 и более процентов из заемных средств;

- компания является крупным плательщиком налогов;

- у ИП насчитывается более ста привлеченных сторонних сотрудников;

- ИП осуществляет деятельность на основе соглашения товарищества или является управленцем доверительного имущества;

- ИП осуществляет деятельность по аренде заправочных станций.

Отмена вычета по онлайн-кассам

На период 2018-2019 годов для предпринимателей на ЕНВД был введен вычет за внедрение кассовой техники. Предоставляется он только ИП, которые в установленный законом срок поставили ККТ на учет. Для плательщиков ЕНВД действовали 2 крайние даты:

- 01.07.2018 — для ИП из сферы торговли и общепита, которые нанимают работников;

- 01.07.2019 — для всех остальных.

Если предприниматель на вмененке зарегистрировал кассу в ФНС вовремя, то может заявить вычет в сумме 18 тыс. рублей на каждой аппарат. Сделать это можно в декларации за периоды 2019 года. Со следующего года этот вычет отменяется.

Подведем итоги. 2020 год станет для индивидуальных предпринимателей последним, когда они смогут применять ЕНВД. Еще раньше право на этот налоговый режим могут утратить те, кто продает маркированную продукцию. При расчете налога нужно будет использовать коэффициент К1, который вскоре утвердит Минэкономразвития — вероятно, он изменится в большую сторону. ИП, еще не заявившие вычет по ККТ, с I квартала 2020 года это право потеряют, так что им стоит поторопиться.

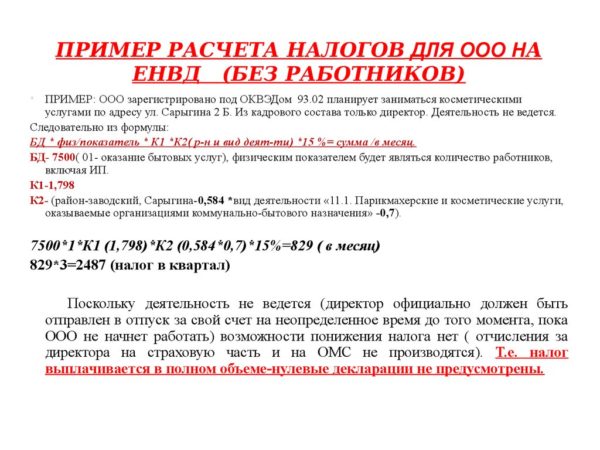

Пример расчета налога ЕНВД у ИП

Налог рассчитывается ежеквартально по следующей формуле:

БД * ФП * К1 * К2 * % * 3, где:

БД — базовый доход. Он определяется положениями НК РФ на единицу ФП относительно конкретной сферы производства;

ФП — физический показатель. За единицу данного показателя принимается численность привлеченных работников, объем торговой территории, число транспортных средств и т.п. БД и ФП являются фиксированными нормативными показателями по отдельным сферам деятельности и закрепляются п.3 ст. 346/29 НК РФ;

К1 – коэффициент, по состоянию на 2019 год составляющий 1,868. Он подлежит ежегодному пересмотру и корректировке Министерством экономического развития РФ;

К2 – корректирующий коэффициент, значение которого определяется муниципальными органами власти в зависимости от сферы деятельности. Ознакомиться со значением данного показателя возможно на официальном сайте местной налоговой организации;

% — процентная ставка ЕНВД. Варьируется от 7,5 до 15. Локальные органы власти могут понижать процентную ставку в зависимости от категории деятельности;

3 — количество месяцев, за которые подается расчет.

Пример расчета:

Имеется ИП, оказывающий ветеринарные услуги. Привлеченных со стороны подчиненных нет. Базовая доходность исчисляется на основе количества привлеченных сотрудников, включая предпринимателя. Физический показатель — 7500, К1 — 1,868, К2 — 1, ставка — 15%.

Соответственно, размер налога без учета страховых платежей составит 6305 руб.

Если сумма страховых платежей фактически будет больше суммы налога к уплате, предприниматель вправе не оплачивать налог.

Отменят ли ЕНВД в 2019 году

Судя по тому, как живо ведутся обсуждения предстоящих вариаций, и живо обсуждается, какие изменения нужно вносить для предпринимателей, работающих по этой системе налогообложения, в 2019 году никто не собирается отменять Закон №178.

Это означает, что до 1 января ИП могут продолжать работу, не особенно беспокоясь. Вряд ли кто-то стал бы редактировать положение, безоговорочно подлежащее отмене в ближайшее время. Но внимательный анализ вводимых новшеств показывает, что все изменения делаются с целью повысить сборы в государственную казну, ввести дополнительные взносы или сборы.

Читайте еще: Налог на мобильники, ноутбуки и счетчики – абсурдные идеи 2019 года

Депутаты считают, что патент ЕНВД нужно отменить хотя бы по причине того, что он дает право заниматься сразу несколькими видами деятельности. А если бы ИП пришлось приобретать по отдельности каждый патент, то приток средств бы значительно увеличился.

Обратите внимание!

У местных властей есть полномочия вносить изменения в патент, дополняя его другими видами, не запрещенными существующими законами. Учитывая, что региональный коэффициент большинство областей оставили на прошлогоднем уровне, необходимость контроля за ускользающими от федерального бюджета средствами становится все более насущной. И это – еще один аргумент в пользу того, что власти предпочли оставить закон на прежнем статусе, но постепенно вынуждать мелких предпринимателей к переходу на другие формы уплаты налогов.

В СПб вмененка действует на основании закона, принятого еще в 2003, но региональный коэффициент зависит от того, в какой из 2-х городских зон осуществляется предпринимательская деятельность.

Общефедеральный (К1) в 2019 повысился, в то время, как региональный не подняли. Зато в одном из пунктов разрешенных видов деятельности (розничная продажа) ввели существенные ограничения.

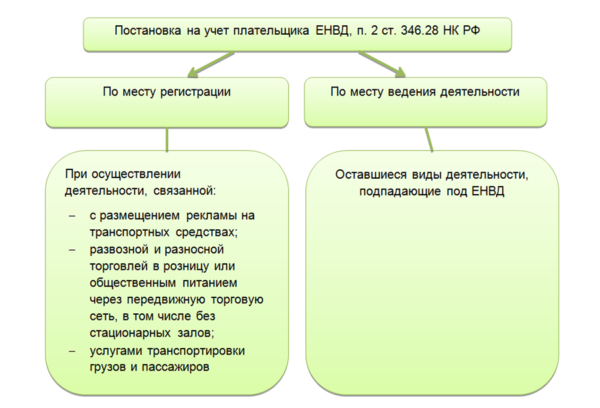

Факт!

На сегодняшний день разрешение регистрации деятельности на ЕНВД разрешено по месту проживания только по транспортным услугам, рекламе и розничной реализации, но не в непрерывной розничной сети. Это означает, что круг возможностей уже существенно ограничен, и не только в нынешнем, но и в 2020. Приток новых ИП сокращается, и это – аргумент не в пользу продления действия удобного налога.

Что будет с «вмененкой» в 2019 году?

Вот уже довольно долгое время в Государственной Думе с завидным постоянством поднимается вопрос об отмене специального режима, предусмотренного когда-то, как способ укрепления малого бизнеса. Начиная с 2014 ведутся разговоры об отмене ЕНВД, как чересчур лояльной системы.

Это вполне объяснимо, потому что ИП не должны платить налог на добавочную стоимость, (очередное повышение которого состоялось в 2019 году), и на имущество. А оставлять в покое индивидуального предпринимателя, которой только вносит фиксированный платеж, просто нерационально.

Читайте еще: Новые правила и ограничения при получении кредитов и займов

То, что удобную систему до сих пор не прикрыли и это просто временное явление, можно понять по распоряжению Правительства, принятому в апреле 2018.

Оно вступило в действие в 2019 году, и означает запрет пребывания на ЕНВД для тех, у кого в торговом ассортименте товары, подлежащие обязательной маркировке:

- табачные изделия попадают под запрет для таких ИП с 1 марта (они должны будут перейти на другую систему);

- предметы одежды, начиная с рабочей и заканчивая полупальто и куртками, мужскими и женскими – с 1 декабря;

- автомобильные шины, духи и туалетная вода, постельное, столовое и кухонное белье – с 1 декабря;

- фотокамеры и обувь – с 01.12.19.

Для справки!

Планы по закрытию вмененки составлялись еще в 2014, и разговоры в кулуарах и на депутатских трибунах велись неоднократно, а предприниматели постоянно находились в ожидании, что нового принесут эти дискуссии. Однако для отмены ЕНВД всегда находились объективные препятствия. Наконец, в 2018 было объявлено, что продолжение действия на ближайшее трехлетие (в 2019 году и до 2021), может состояться при условии внесения изменений в существующую систему.

В Москве уже давно прекращено действие системы. Правительство столицы предпочло использовать Общероссийский классификатор и торговый сбор, но региональными властями в Московской области был принят отдельный закон для ИП и расширен список тех родов деятельности, какие могут по нему использоваться.

Важно!

Существует Федеральный Закон №178, принятый еще в июле 2016 года, согласно которому ЕНВД для ИП продлено до 1 января 2021 года. Автор законопроекта, депутат А. Макаров, мотивировал необходимость сохранения существующей системы именно тем, что не устраивает государственную казну. Он объяснил, продление льготного налога – единственная легальная возможность для представителей малого бизнеса развиваться и работать в спокойной обстановке. Но после 2021 года вряд ли стоит рассчитывать на продолжение действия системы.

Отчетность по ЕНВД в 2019 году

Полное ведение бухгалтерского учета для ИП, использующих ЕНВД, не является обязательным. Однако, для правомерности осуществляемой деятельности, ИП следует подготавливать такие бумаги:

- учет физических показателей;

- декларацию по налогам;

- отчетность о наемных подчиненных;

- кассовые документы (при необходимости).

- К основному документу, требуемому к сдаче, относится налоговая декларация.

В 2017 году была изменена ее форма и с 2018 года больше не принимаются документы старого образца.

Она подается ежеквартально, то есть четыре раза в год. Последний срок сдачи – 20 число месяца, следующего за последним в квартале. То есть, сдать декларацию по ЕНВД в 2019 году необходимо 20.04.2019, 20.07.2019, 20.10.2019, 20.01.2020.

Декларация подается в локальный налоговый орган одним из таких способов:

- посредством личного посещения государственной службы;

- заказным письмом;

- через официальный ресурс ФНС;

- с помощью доверенного лица.

Если у ИП в штате не более 25 наемных подчиненных, разрешено подавать только электронную декларацию.

Требования к заполнению налоговой декларации следующие:

- физические показатели должны округляться до целых;

- К2 округляется до третьего знака после запятой;

- при указании сумм необходимо округлять рубли: менее 50 копеек ― 0, более 50 копеек ― 1 руб.;

- если декларация заполняется вручную, то ручка должны быть либо синего, либо черного цветов;

- строго запрещено использовать корректор при заполнении от руки;

- при компьютерном заполнении декларации рекомендуется использовать шрифт «Courier New»;

- нумерация документа ― сквозная.

Заполнять декларацию рекомендуется со второго листа, так как на первом отмечается, сколько листов составляет документ.

Примеры расчета ЕНВД

Пример 1, розничная торговля

Рассмотрим, как рассчитать вмененный налог для ИП на ЕНВД без работников в 2020 году, занимающихся розничной торговлей.

Условие для расчета: субъект налогообложения открыл магазин в городе А, торгует женской обувью в розницу, площадь отдела – 25 кв. м.

По условиям налогоплательщик занимается стационарной розничной торговлей. Обслуживание потребителей осуществляется через торговый зал. Зная эту информацию, находим БД – 1800 руб. ФП (физический показатель) – это площадь арендуемого ИП помещения, которая равняется 25 м. кв.

К1 – неизменная величина, равная 1,798. К2 в городе А для торговых объектов с площадью до 30 кв. м. составляет 1.

Все неизвестные величины найдены, осталось подставить их в формулу:

ЕНВД = (1800 х 25 х 1,798 х 1 х 0,15) х 3 = 36 409 руб. 50 коп.

Благодаря таким простым манипуляциям можно рассчитать единый налог на вмененный доход в 2020 году для ИП, занимающихся розничной торговлей.

Пример 2, грузоперевозки

Рассмотрим пример того, как рассчитать единый налог на вмененный доход (ЕНВД) в 2020 году для ИП, занимающихся грузоперевозками.

В регионе под названием B функционирует агентство по перевозке пассажиров, иными словами служба такси. Агентство выполняет свою работу с помощью двух автомобилей — «Форд» и «Опель». Рассчитаем ЕНВД.

Ставка – 15%. БД для грузоперевозок – 6000 руб., в качестве ФП будем рассматривать число автомобилей – 2. К1, как и всегда, равен 1,798. К2 для перевозок в регионе B составляет 1.

ЕНВД = (6000 х 2 х 1,798 х 1 х 0,15) х 3 = 3 236 руб. 30 коп.

Преимущества и недостатки ЕНВД

К преимуществам «вмененки» относят:

невысокое налоговое бремя для конкретных сфер деятельности. Система имеет наиболее низкую налоговую нагрузку для ИП, предоставляющих услуг населению. Чем отдаленнее от столицы область, тем меньшую сумму налога смогут уплачивать ИП, занимающиеся оказанием бытовых услуг;

зависимость объема налога от доходной базы, установленной государственными органами, а не от реально полученного дохода

Так, предприниматель всегда выплачивает фиксированную сумму, независимо от своего оборота;

возможность принимать во внимание уже оплаченные страховые отчисления за предпринимателя и за наемных сотрудников;

льготы, применяемые к издержкам на приобретение онлайн-касс и их установку;

отсутствие обязанности для ИП вести детальный бухгалтерский учет и подавать бухгалтерскую отчетность. Так, от предпринимателей требуется только наличие ежегодного баланса и отчета по форме № 2;

отсутствие лимита получения прибыли

Предполагается, что ИП может получать прибыль в любом объеме и, тем не менее, продолжать использовать данную систему;

возможность постановки на налоговый учет по новому виду работ на ЕНВД в течение одного отчетного года. Для хозяйствующего субъекта существует право направить прошение о постановке на ЕНВД на протяжении 5 календарных дней с даты начала ведения деятельности;

Смена системы налогообложения по уже существующей деятельности с УСНО или ОСНО на «вмененку» правомерна только с начала отчетного года.

- возможность одновременного применения ЕНВД и прочих налоговых систем;

- ЕНВД для ИП не предусматривает строго обязательного использования онлайн- касс, за исключением ИП, занимающихся розничной торговлей и общественным питанием. Для данных хозяйствующих субъектов регистрация касс обязательна до 01.07.2018г. Для прочих ИП — до 01.07.2019г.

Недостатками ЕНВД признается следующее:

сумма налога зависит от вмененного дохода

Данное положение является как преимуществом, так и недостатком: по результатам отчетного периода предприниматель мог не осуществить никаких работ или получить отрицательный итоговый результат, но уплата налога обязательна;

пользоваться ЕНВД можно только в тех областях, где это разрешено;

возможность принимать во внимание осуществленные страховые платежи существует только относительно тех взносов, которые были сделаны в том же периоде, за который уплачивается налог. Единственное существующее исключение справедливо для тех ситуаций, когда страховые отчисления были сделаны до сдачи декларации за отчетный период;

наличие лимита числа работников и ограничений по объему территорий торговых точек;

строгая обязанность ИП подавать отчетность ежеквартально

При этом, для УСНО обязанность подавать отчетность – ежегодная.

Расчет ЕНВД в Москве

Сумму сбора на вмененную прибыль подсчитывают по стандартной формуле, которая утверждена законодательством РФ. Суммарный размер пошлины состоит из налоговой базы, базовой доходности организации за отчетный промежуток, ставки сбора. Если предприниматель или юрлицо планирует сбавить полученную цифру в бюджет, то он вправе вычесть из получившегося результата страховые взносы.

Стандартная формула исчисления суммарного размера пошлины по вмененке:

(БД x ФП x К1 x К2) x Нст, где

- БД — базовая доходность;

- ФП — физический показатель;

- К1 и К2 — показатели, на которые индексируется БД;

- Нст — тариф сбора.

Физические показатели, базовая доходность, К1 прописаны в ст. 346.29 НК РФ. Второй коэффициент нужно узнавать у сотрудников местной ИФНС.

Формула вычисления суммы сбора при условии, что ИП или юрлицо работает неполный отчетный промежуток указана в абз. 3 п. 10 ст. 346.29 НК РФ:

(БД x ФП) : КД х КД1, где

- БД — базовая доходность фирмы за отчетный промежуток;

- ФП — физический показатель;

- КД — количество дней в текущем месяце;

- КД1 — количество дней, в которые фирма работала по факту.

Согласно п. 7 ст. 346.29 НК РФ, К2 устанавливается на муниципальном уровне властями города Москвы. Корректирующий показатель округляется по третьей цифры после запятой, как и К1.