С каких переводов на карту нужно платить НДФЛ?

Иногда платить налог с денежных поступлений все-таки придется. Но важен не сам факт зачисления денег, а за что они пришли.

Вот примеры, когда с перевода нужно начислить НДФЛ:

- Вы оказали услуги или выполнили работу. Например, сделали сайт, испекли торт или починили забор, а вам за это заплатили. Это уже не подарок, а вознаграждение, то есть доход. С него нужно заплатить 13% НДФЛ. Налог можно уменьшить с помощью профессионального вычета.

- Вы продали свое имущество. Например, машину, квартиру или диван. Та сумма, что поступила от покупателя любым способом — на карту или наличными, — это доход. Но налога с него может и не быть, потому что есть несколько видов вычетов. А при продаже имущества позже минимального срока владения действует полное освобождение от деклараций и НДФЛ.

- Вы заработали как-то еще. Например, даете в долг под проценты: отдали 100 000 Р , а получили 110 000 Р . Тогда 10 000 Р — это доход. Его нужно задекларировать и заплатить 1300 Р в бюджет. Такая же ситуация при сдаче квартиры: деньги от нанимателя являются вашим доходом, а бюджет ждет часть этой суммы в виде налога.

- Вы выиграли в лотерею. Выигрыш — это не подарок, а доход. С суммы, превышающей 4000 Р в год, нужно платить налог. В зависимости от суммы это делает распространитель лотереи или сам везунчик.

При таких доходах не имеет значения, каким способом поступили деньги. Факт зачисления их на карту вообще ничего не значит. Даже если вознаграждение передали наличными, это все равно доход. Дальше нужно разбираться, есть ли повод платить НДФЛ и подавать декларацию.

Например, если вы в 2015 году купили квартиру за 2 млн рублей, а в 2019 продадите ее за 3 млн рублей, вся сумма перевода не будет облагаться налогом, потому что прошел минимальный срок владения. И декларации тоже не будет.

А если продать почти новый Макбук за 50 тысяч рублей, то декларацию подать хоть и придется, но НДФЛ не начислят: при продаже любого имущества есть вычет, он перекроет доход.

Последние материалы

Как открыть визу в гваделупу самостоятельно Документы для визы в гваделупу

Гваделупа — чудеснейшая страна, которая относится к Заморским Владениям Франции. Отпуск в этом месте доставит море удовольствия и приятных впечатлений. Планируя поездку, в первую очередь нужно узнать, требуется ли виза в Гваделупу россиянам в 2019 году .

Киргизия для россиян. Виза в киргизию. Это может быть

Гражданам России и ряда стран СНГ в соответствии с межправительственными соглашениями о взаимных безвизовых поездках граждан виза не требуется. Для граждан России въезд на территорию Кыргызстана возможен при наличии загранпаспорта или внутреннего паспорта.

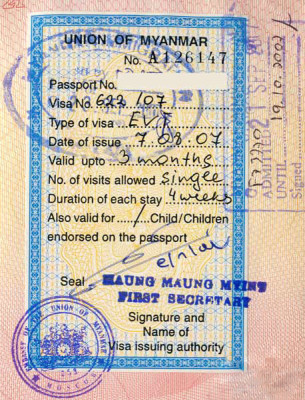

Быстрое оформление визы в мьянму

Гражданам России и СНГ для въезда в Мьянму необходима виза. Визу можно заранее, в консульском отделе посольства Мьянмы в Москве, в дипмиссиях Мьянмы в соседних странах, онлайн на сайте Министерства Иммиграции Мьянмы. Виды визТуристическая виза либо виза д.

Оформление визы в мьянму

Карта Мьянмы. Столица — Нейпьидо.

Собираясь в Бирму на отдых или по делам россиянам нужно оформлять визу. Сделать это не сложно, тем более что получить пропуск можно как в посольстве, так и через онлайн сервис, однако подойти к вопросу все же следует отве.

Кому стоит опасаться доначислений

Просто взять вашу выписку по счету и потребовать НДФЛ со всех поступлений на карту налоговики не могут. Чтобы доначислить налог, они должны провести проверку и доказать, что вы получили доход. Проверять сплошняком всех и каждого они точно не будут. Но есть определенные группы риска.

Во-первых, это те, кто имеет много поступлений от большого количества физлиц. Здесь сразу возникает подозрение, что человек ведет какой-то бизнес без госрегистрации.

Второй случай — получение регулярного дохода от одного и того же источника. Это, как правило, подозрение в получении арендной платы.

Как налоговая поймет, что вы — кандидат на проверку? Вы можете спровоцировать ее сами, подав декларацию на большой вычет при маленьком официальном доходе. Контролеры могут получить сигнал от недоброжелателя или органов власти. Возможны и другие способы попадания к налоговикам интересующей их информации.

Если в ходе проверки факт дохода будет доказан, налоговики доначислят не только НДФЛ. Могут также НДС потребовать и будут правы.

О штрафе за неуплату НДС физлицами — не ИП мы рассказывали здесь.

Перевод с расчетного счета ИП и ООО на карту физического лица

В статье разберемся, как выполнить перевод с расчетного счета ИП и ООО в пользу физического лица. Рассмотрим, какое назначение платежа надо указывать и в каких случаях получатель средств будет платить налог. Мы подготовили для вас таблицу с самыми низкими комиссиями банков за перевод и собрали тарифы Сбербанка.

Может ли ООО перевести деньги на счет физического лица?

Юр. лица могут переводить средства на счет физ. лиц, например, на банковскую карточку директора или другого сотрудника, но такие перечисления имеют нюансы в плане налогообложения.

Поэтому в поле платежки «Назначение транзакции» необходимо выбрать один из четырех возможных вариантов:

- Перечисление зарплаты.

- Перечисление подотчетных средств.

- Предоставление займа.

- Оплата продукции и услуг.

Другие причины перевода могут послужить основанием для выплаты дополнительных налоговых отчислений.

Также прочитайте: Как снять деньги с расчетного счета ООО: основания, способы и порядок

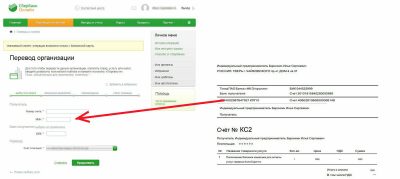

Как ИП перевести средства на свою карту

ИП может переводить средства с р/с на собственные дебетовые карты, т. е. на счет физ. лица практически без ограничений. При этом не требуется предоставлять какую-либо отчетность в ФНС.

Согласно законам, прибыль, полученную от коммерческой деятельности, предприниматель может использовать по своему усмотрению. Только в назначении перевода нужно указать, что это перевод на личные расходы.

Удобнее всего выполнять платеж с помощью онлайн-сервиса банка или мобильного приложения. Порядок действий будет следующим:

- В меню выберите опцию «Перевести средства» и введите необходимую сумму.

- Укажите номер р/с, с которого будут переводиться деньги, а также номер счета и Ф.И.О. получателя.

- Подтвердите совершение операции.

Далее вам остается проверить поступление средств на счет физ. лица.

Как ИП сделать перевод другому лицу

Порядок такого перевода не сильно отличается от рассмотренного нами выше. Основное различие будет в назначении платежа (здесь уже не подойдет формулировка о личных расходах).

Для перечисления средств нужно составить платежное поручение, указать данные получателя и цель перевода, которую нужно подтвердить документально. В назначении платежа может быть указана выплата з/п, хозяйственные нужды и т. д.

Нужно ли получателю денег оплачивать налог

Любые перечисления на банковскую карту ФНС расценивает как доход, а значит, при несоблюдении требований закона придется уплатить налог. Если физ. лицо является наемным работником ИП, то никаких налогов платить не придется. А вот если третье лицо не имеет отношения к предпринимателю, то могут возникнуть вопросы со стороны налоговой. В таком случае нужно иметь весомое документальное подтверждение необходимости перевода.

Что еще нужно знать о переводах на счета физ. лиц?

Многие банки взимают комиссию за перечисление денег на карточные счета физ. лиц. Часто она зависит от суммы перевода. А также могут быть установлены ограничения на сумму дневных и месячных платежей. Если превысить такой лимит, то к основной комиссии будет добавлена дополнительная.

Банки с низкими комиссиями за перевод с расчетного счета на карту

Мы собрали для вас банки с самыми низкими тарифами за перевод на счета физ. лиц:

| Наименование банка | Комиссия |

| Точка | до 500 тыс. р. — 0 р., далее от 3 до 8% (минимум 100 р.) |

| Модульбанк | от 0 до 5% (зависит от суммы перевода и выбранного тарифа) |

| Веста Банк | до 500 тыс. р. — 0 р., далее 5% от суммы |

| Тинькофф Банк | до 500 тыс. р. без комиссий на свою дебетовую карту в Тинькофф Банкеот 1 до 15% + от 59 до 99 р. (безлимит — 2990 р. и 4990 р. в месяц) |

Также прочитайте: В каком банке открыть расчетный счет для ИП и ООО — тарифы лучших банков

Всё о переводах на карты физических лиц в Сбербанке

Разберем в таблице тарифы на переводы физ. лицам в Сбербанке в зависимости от тарифов:

| Пакет услуг | Комиссия для ООО | Комиссия для ИП |

| Легкий старт | от 0,5% | до 150 тыс. р. — 0, далее от 1,5% |

| Удачный сезон | от 0,5% | до 150 тыс. р. — 0, далее от 1,5% |

| Хорошая выручка | от 0,5% | до 150 тыс. р. — 0, далее от 1,5% |

| Активные расчеты | от 0,5% | до 150 тыс. р. — 0, далее от 1,5% |

| Большие возможности | до 300 тыс. р. — 0, далее от 1,5% | до 300 тыс. р. — 0, далее от 1,5% |

Сделать перевод можно через Сбербанк Бизнес Онлайн. После авторизации в системе выполните такие действия:

- В меню выберите опцию «Формирование поручения» и способ выполнения транзакции.

- Введите сумму и счет, с которого будут сниматься деньги.

- Введите номер БИК, после чего система отобразит корреспондентский счет.

- Напишите номер карты и Ф.И.О. получателя.

- Напишите назначение транзакции.

- Подтвердите транзакцию.

Если переводить деньги через мобильный сервис Сбербанка, то порядок действий будет более простым. При этом выполнение платежного поручения, как правило, занимает 1 рабочий день.

Как должна быть отражена в 6-НДФЛ аренда у физического лица

Предприятия и ИП могут оформлять договор аренды на движимое и недвижимое имущество как со своими работниками, так и со сторонними физическими лицами. В любом случае выплата арендных платежей наличностью или путем банковского перевода должна быть зафиксирована в налоговых регистрах и отчетности – в справке 2-НДФЛ и Расчете 6-НДФЛ. Доход в отчетах показывается в том периоде, когда была произведена его фактическая выплата, налог удерживается одновременно с перечислением денег, срок его уплаты в бюджет истекает на следующий рабочий день.

Пример 1

020 – 47 400 руб. (15 800 х 3 мес.), начисленный доход за январь-март;

040 – 6162 руб. (47 400 х 13%), исчисленный с суммы арендной платы НДФЛ;

060 – арендодатель, не являющийся работником, учитывается в числе получивших доходы лиц, как 1 человек;

070 – 6162 руб., удержанный налог.

В разделе 2 каждая выплата будет включена в отдельный блок строк 100-140. По арендной плате за январь:

100 – 25.01.2019, дата фактического получения дохода;

110 – 25.01.2019, дата удержания налога;

120 – 28.01.2019, срок перечисления налога в бюджет;

130 – 15 800 руб., сумма полученного дохода;

Должны ли физлица-арендодатели платить НДФЛ и сдавать декларацию?

Всегда ли на организацию, производящую выплаты физическим лицам, возлагается обязанность налогового агента по НДФЛ? В каких случаях нельзя возложить на физическое лицо обязанность самостоятельно уплатить данный налог? Должен ли гражданин представить в налоговую инспекцию декларацию в случае, когда налоговый агент не перечислил НДФЛ с выплаченных ему доходов? Особенности исчисления и уплаты НДФЛ для налогоплательщиков, перечисленных в п.

Какой налог на доходы для физических лиц нужно уплачивать? Налог на доходы физических лиц НДФЛ , — это налог с доходов которые платят физические лица так называемый подоходный налог.

Андрей Кизимов действительный государственный советник РФ 3-го класса, кандидат экономических наук. НДФЛ платят как резиденты с доходов, полученных от источников в России и за ее пределами , так и нерезиденты с доходов, полученных от источников в России. В большинстве случаев НДФЛ должны удержать и заплатить в бюджет налоговые агенты источники выплаты дохода. Но иногда получатель дохода платит налог самостоятельно в таких случаях организация не будет налоговым агентом п.

Налог на доходы физических лиц (НДФЛ)

Плательщиками налога на доходы физических лиц являются физические лица, для целей налогообложения подразделяемые на две группы:. Доходы, полученные лицами от занятия преподавательской деятельностью и проведения консультаций, подлежат обложению налогом на доходы физических лиц. В случае получения таких доходов необходимо помнить, что если Вы занимаетесь преподавательской деятельностью либо оказываете консультационные услуги самостоятельно, на основании договора гражданско-правового характера, Вы обязаны отразить полученные доходы в налоговой декларации и представить ее не позднее 30 апреля года, следующего за годом получения рассматриваемых доходов, в налоговый орган по месту жительства. И не позднее 15 июля того же года уплатить исчисленную в налоговой декларации сумму налога в бюджет. Порядок уплаты НДФЛ в виде фиксированного авансового платежа распространен на иностранных граждан, прибывших в Российскую Федерацию в безвизовом режиме и работающих на основании патента не только у физических лиц как было до года , но и в организациях, у индивидуальных предпринимателей или занимающихся частной практикой лиц например, адвокатов, учредивших адвокатский кабинет. НДФЛ в виде фиксированных авансовых платежей уплачивается за период действия патента в размере 1 рублей в месяц, с индексацией платежа на коэффициент — дефлятор, установленный на соответствующий календарный год и коэффициент, отражающий региональные особенности рынка труда, устанавливаемый на соответствующий календарный год законом субъекта Российской Федерации Федеральный закон от Налоговым кодексом Российской Федерации по налогу на доходы физических лиц предусмотрено пять налоговых ставок. Различные налоговые ставки установлены как в отношении видов доходов, так и в отношении категорий налогоплательщиков. Налоговая база определяется отдельно по каждому виду доходов, в отношении которых установлены различные налоговые ставки:.

Кто платит НДФЛ: организации, предприниматели, граждане

Сегодня поговорим про НДФЛ или как его многие называют — подоходный налог и в частности о том, в каких случаях обычному физическому лицу нужно заплатить налог. Ну тут все понятно: ИП занимается бизнесом — получает доход — должен заплатить налог. Обычные физические лица тоже получают доходы, как минимум в виде зарплаты, а, значит, тоже этот налог должны заплатить. Итак, сегодня говорим об НДФЛ для обычных физ.

Они должны подавать в налоговый орган декларацию. НДФЛ нужно платить по месту жительства физического лица.

Бухгалтерский учет. Узнать состояние фирмы по ИНН. Вход Регистрация.

Что еще нужно знать, если получаете переводы на карту

Вот еще несколько фактов о налогах, переводах и слежке за вашими счетами:

- Банк не передает в налоговую информацию о каждом вашем поступлении. Эти данные можно получить только в рамках налоговой проверки, если для нее найдется повод.

- Налоговая знает, что у вас есть счет в банке, но не знает о зачислениях и тратах.

- У налоговой были планы получить доступ к переводам, но спустя год они так и остались планами.

- Доказывать, что перевод — это ваш доход, а не подарок, должна налоговая, а не вы.

- Автоматически налоги с переводов на карты никому не начисляют.

- Контроля за расходами в России нет. Если у вас нет официального дохода, но вы купили квартиру, это еще не повод начислять налоги.

- Кроме налогового кодекса есть закон № 115-ФЗ о борьбе с обналичкой и преступными доходами.

Нюансы, требующие внимания при заполнении 6-НДФЛ

В расчет по форме 6-НДФЛ включаются доходы по всем физическим лицам, получившим доход от организации. Ключевое слово — доход. Если физическому лицу организация осуществила выплату, которая не подпадает под понятие «доход», то в Расчет по форме 6-НДФЛ такая выплата не войдет.

Это, например, возмещение физ.лицу стоимости коммунальных услуг в сумме фактического потребления, учтенных по счетчикам в виде компенсации. Анализ этой выплаты приведен в нашей статье.

Выплата в виде арендной платы признается доходом физического лица и, соответственно, сумму дохода включаем в отчет 6-НДФЛ.

Расчет по форме 6-НДФЛ заполняем на основании данных, содержащихся в регистрах налогового учета. Подробнее об обязанностях налогового агента можно изучить в следующей статье.

В регистр включаются данные:

Получите 267 видеоуроков по 1С бесплатно:

- Бесплатный видео самоучитель по 1С Бухгалтерии 8.3 и 8.2;

- Самоучитель по новой версии 1С ЗУП 3.0;

- Хороший курс по 1С Управление торговлей 11.

- о периоде получения дохода;

- количестве физ.лиц, получивших доход;

- виде дохода;

- сумме начисленного дохода;

- сумме налоговых вычетов;

- сумме удержанного налога;

- дате дохода, считающегося полученным;

- дате фактического удержания НДФЛ;

- сроке перечисления НДФЛ.

Нужно вести именно детальный учет по видам дохода и по датам. Только в этом случае возможно заполнить 6-НДФЛ достоверными сведениями.

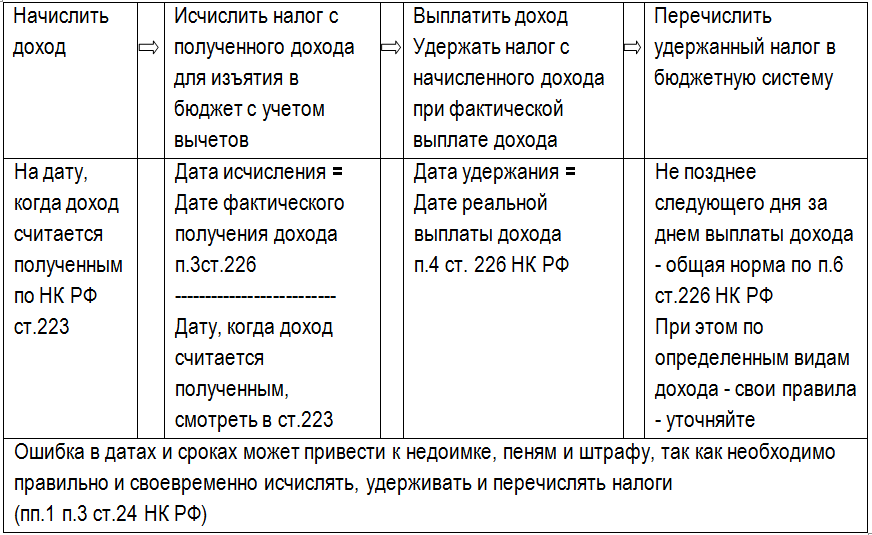

Чтобы заполнить вышеуказанными данными налоговый регистр по НДФЛ, а потом перенести их в отчет, налоговый агент прежде совершает ряд последовательных действий, называемых операциями. Произвести свои операции с НДФЛ необходимо в строго оговоренные законодательством строки:

- Исчислить налог с дохода на дату получения дохода. Что считать датой получения дохода для целей НДФЛ устанавливают положения статьи 223 НК РФ.

- Удержать налог непосредственно из доходов налогоплательщика при их выплате, п. 4 ст. 226 НК РФ.

- Перечислить налог не позднее дня, следующего за днем выплаты дохода, п. 6 ст. 226 НК РФ.

Необходимые сведения для заполнения формы 6-НДФЛ по действиям налогового агента:

Для автоматического и правильного формирования расчета 6-НДФЛ в программах и исключения ошибок в работе бухгалтера очень важно соблюдать этот алгоритм действий при выплате любого дохода. Необходимо обязательно соблюдать на первый взгляд очевидные истины:

Необходимо обязательно соблюдать на первый взгляд очевидные истины:

Самый важный момент — правильное определение даты фактического получения дохода физическим лицом, руководствуясь нормами ст.223 НК РФ по интересующему виду дохода

Дата начисления дохода определяется бухгалтерской программой по документу начисления дохода.

Обратите внимание, что датой получения дохода должны указать дату, когда доход именно считается полученным по нормам НК РФ ст. 223.

Дата исчисления налога должна быть строго до даты удержания налога.

Нельзя удержать НДФЛ раньше, чем доход получен и налог исчислен

Дата удержания налога определяется из документа выплаты дохода. Именно при выплате налог регистрируется как удержанный.

И перечислить можете только после удержания НДФЛ из доходов физического лица. Потому что не свои деньги должны отправить в бюджет, а должны именно изъятый налог с доходов физ.лиц перечислить.

До момента удержания должником по НДФЛ считается физ.лицо. А после момента удержания должником по НДФЛ перед бюджетом будет считаться налоговый агент.

Именно поэтому такой интерес со стороны государства к дате удержания и срокам перечисления НДФЛ.

Что делать, если невозможно удержать процент

Есть некоторые ситуации, когда компания попросту не имеет возможности взять налог из доходов. Это можно проследить на следующей ситуации. Магазин техники в ходе акции разыгрывает наборы домашней техники среди клиентов. Так как приз выплачивается приборами, а не деньгами, то и налог с них возыметь не представляется возможным. Поэтому в большинстве случаев подобные ситуации не подвергаются налогообложению. И при этом возникает вопрос о графе «Сумма налога» (перечисленная) в справке 2-НДФЛ — что ставить в ней?

Если такая ситуация имеет место быть, то предприятие обязано:

-

Подать соответствующую информацию в федеральную налоговую инспекцию.

Необходимо указать, с какого конкретно товара нельзя было удержать налог и при каких обстоятельствах это произошло. -

Также, кроме официальных органов, о безналоговом призе должен знать и сам счастливчик

. Такое требование прописано в пункте 5 статьи 226 НК России. Извещение должно предоставляться в письменном виде как налоговикам, так и самому потребителю, а указывается не только сам факт отсутствия возможности удержания налога, но также и его возможная сумма. Бумага предоставляется по месту учета компании.

Каково назначение отчета 6-НДФЛ

Можно сказать, что форма 6-НДФЛ – это отчет агента о своей работе, так как она заполняется в целом по всем налогоплательщикам — физ.лицам, получившим доход от налогового агента и этим принципиально отличается от формы 2-НДФЛ.

Данная форма должна ответить на вопрос, правильно ли налоговый агент исполняет свои обязанности. Все свои действия по исчислению, удержанию и перечислению налога он должен делать вовремя. Или опять же, как шутят специалисты, форма 6-НДФЛ — это «самодонос» о своих действиях в качестве налогового агента. То есть, форма 6-НДФЛ – это информация про налогового агента.

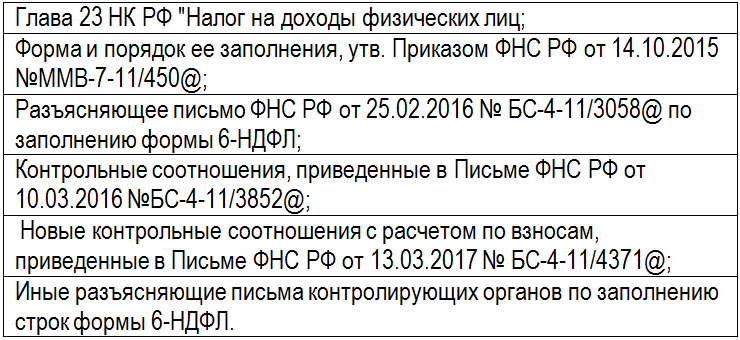

При заполнении формы 6-НДФЛ потребуется:

Калькулятор НДФЛ с материальной выгоды по займу — 2020

Если организация/ИП выдала работнику или иному физлицу (в определенных случаях) беспроцентный заем или же заем, предусматривающий уплату заемщиком процентов по ставке ниже 2/3 ставки рефинансирования ЦБ РФ, то у работника/иного физлица, по общему правилу, возникает облагаемый НДФЛ доход, а у организации/ИП – обязанности налогового агента (, , , ). Наш калькулятор поможет рассчитать вам сумму НДФЛ с материальной выгоды по займам, полученным как до 2016 года, так и после, по которым дата возврата займа приходится на период после 01.01.2016.

В результате вы получите не только сумму материальной выгоды и НДФЛ с нее, но и подробную бухгалтерскую справку-расчет. Сумма займа

Выдача займов в иностранной валюте запрещена.

Если сумма займа выражена в валюте, он считается выданным в рублях и возвращается тоже в рублях по курсу,

Штрафные санкции

Так как форму 2-НДФЛ обязаны сдавать в ИФНС все организации в конце каждого отчетного периода, за который принят календарный год, соблюдать такой порядок необходимо. Закон регламентирует сроки подачи:

-

стандартная справка

— этот документ должен предоставляться не позже, чем 1 апреля следующего за отчетным года. Такой срок позволяет правильно подсчитать все суммы и сформировать всю документацию максимально комфортно; -

справка о невыплаченных налогах

— такой документ предоставляется в случае, когда организация выплатила доходы, но не удержала с них процент. Подать такое заявление необходимо не позже, чем 1 марта следующего календарного года.

Если же справка не была сдана до этих периодов, то на них могут быть наложены штрафы. Налоговая инспекция четко регламентирует, какие штрафы будут вменяться нарушителю.

Также штрафные санкции положены за сдачу справки с неправдивой информацией. Эти нормы действуют с 2016 года, и предусматривают взыскание в размере 500 рублей за каждую

из неверных справок, такой размер определяется налоговым законодательством России. Штраф может быть выписан, даже если суммы доходов указаны верно, но ошибка закралась, к примеру, в личные данные сотрудника или компании. Штраф положен даже за ошибку в номере телефона, если ее выявит проверка. В связи с этим также нельзя использовать всевозможные сокращения, нерелевантные сведения и другие данные, искажающие действительность.

К тому же, согласно письмам ФНС, денежные санкции положены и за ошибку в ИНН физического лица, если справка подана с такой неточностью. Такие данные указаны, к примеру, в письме ФНС, датированном 16.02.2016. Предприятие, которое подает документацию, также может обнаружить неточности в ней и сообщить в ИФНС об ошибке, подав уточнение 2-НДФЛ. Если это будет сделано до того, как неправдивые данные обнаружатся инспекторами, штрафа получится избежать.

В целом, перечисленная сумма налога — это показатель, который демонстрирует, сколько средств в виде налога было отчислено в бюджет

. Ее необходимо указывать наравне с другими видами налога, и, в случае ошибки. Также, в справке 2-НДФЛ сумма налога удержанная и перечисленная должны совпадать, если такого не будет, то у налоговых инспекторов могут возникнуть некоторые вопросы к деятельности.

Переплата и недоплата

Если налицо переплата налоговых сумм, в первую очередь необходимо выяснить причину. Когда она не связана с чрезмерным удержанием налога от зарплаты сотрудника, что бывает в результате ошибок, то переплаченные средства возможно вернуть, для этого придется обратиться в налоговую с соответствующей просьбой.

В случае когда переплата налога привела к слишком большим отчислениям из зарплаты, в справке это нужно отметить, а также вернуть лишнее сотруднику. В случае возврата распределять излишне удержанные средства необходимо с учетом конкретных сумм. Если же сбор был недоплачен, также следует выяснить причину. Когда недоплата не имеет связи с невозможностью удержать налог предприятием, то его необходимо выплатить до того, как справка будет подана.

Так, организация вначале покрывает недоплаченные средства, после чего формирует документацию, в которой распределяет суммы по работникам и передает справки. В них сумма начисленного налога, должна равняться удержанной и перечисленной суммам.

Если же недоплата налога вызвана именно отсутствием у агента возможности получить и вычесть налог, то в справке должно быть написано, что удержанная сумма равняется перечисленной, но не совпадает с начисленной. В таком случае заполняется графа “Признак документа”, в которой ставится цифра 2 и вносятся данные в строку для суммы налога, которая не была удержана.

Контрольные соотношения

В форме 6-НДФЛ должны быть обеспечены контрольные соотношения как внутри самой формы, так и по отношению к форме 2-НДФЛ, Приложению №2 к Декларации по прибыли, Расчету по взносам и карточкой расчетов с бюджетом. Контролирующие органы выпустили по этому поводу 2 письма.

В Письме ФНС РФ от 10.03.2016 №БС-4-11/3852@ говорится о необходимости проверки данных формы 6-НДФЛ по первым трем направлениям:

- Проверка внутри самой формы 6-НДФЛ. Контрольные соотношения осуществляются между данными только внутри 1-го Раздела по итогам каждого отчетного периода и по годовому налоговому периоду.

- Второй вид контрольных соотношений осуществляется между данными формы 6-НДФЛ и показателями других отчетов: 2-НДФЛ, Приложением№2 к Декларации по прибыли

- Третий вид контрольных соотношений производится между данными формы 6-НДФЛ и карточкой расчетов с бюджетом КРСБ: с платежами в инспекцию и сроками перечислений.

- Четвертое направление. Новая информация! В Письме ФНС РФ от 13.03.2017 № БС-4-11/4371@ указывается еще одно контрольное соотношение с данными Расчета по страховым взносам. Налоговые инспекции будут сравнивать строку 020 за вычетом 025 из 6-НДФЛ и строку 030 в Расчете по страховым взносам. Для данных, показанных в этих строчках должно выполняться следующее контрольное соотношение.

Контрольное соотношение строк формы 6-НДФЛ и Расчета по взносам:

В нашем случае (строка 020 – строка 025) формы 6-НДФЛ будет больше стр. 30 Расчета по взносам на сумму арендных платежей, что соответствует новому контрольному соотношению. Известно, что НДФЛ облагается больше выплат: договора аренды, проценты, материальная выгода, другие. В случае нарушения соотношения придется представлять пояснения. Достаточно пояснить из-за какого вида расхода возникла разница.

Могут ли налоговики узнать о денежных переводах между гражданами

На самом деле, вероятность того, что инспекторы узнают о том, что одно физлицо перечислило деньги на карту другого физлица, очень мала. Ведь у ИФНС есть право запрашивать информацию о движении средств по счетам банка граждан лишь в исключительных случаях. Так, подобные сведения налоговики имеют право получить в случае проведения проверки конкретного гражданина либо истребования у него документов/информации в соответствии с п. 1 ст. 93.1 НК РФ

Но здесь важно отметить, что запрос в банк ИФНС направляет только при наличии согласия руководителя УФНС или руководителя (заместителя руководителя) ФНС

Кроме того, банковские сведения инспекторы вправе запросить на основании запроса уполномоченного органа иностранного государства, но только в случаях, которые предусмотрены международными договорами РФ.

Дата перечисления

Следующая запись о подоходном налоге в 6-НДФЛ при аренде у физ. лица

– отчисление в казну. Закон говорит, что перечисление в этом случае должно происходить не позднее следующего за датой выплаты рабочего дня. Отражают эту дату в форме 6-НДФЛ по строке 120.

ПРИМЕР

Средства за аренду физлицо получило от компании 14 октября 2016 года. Эту же дату нужно указать в строке 100 заполняемой формы 6-НДФЛ. Так как следующий рабочий день только 17 октября, перечислить удержанный налог следует именно в этот день и не позднее. А суббота и воскресенье исключаются.

6-НДФЛ — аренда у физлица подлежит включению в данные отчета, т. к. физлицо получает от арендатора облагаемое НДФЛ вознаграждение. О том, как налоговому агенту отразить выплату физлицу по договору аренды в 6-НДФЛ, расскажем в этом материале.

НДФЛ с материальной выгоды

Автор статьиВиктория Ананьина 3 минуты на чтение127 просмотровСодержание НДФЛ является прямым налогом, рассчитываемый в процентном отношении к совокупному доходу граждан (без учета в доходе сумм, освобождаемых от налогообложения), полученному как натуральной, так и денежной форме.

Одним из облагаемых НДФЛ доходов, который получает налогоплательщик (не явно), является полученная материальная выгода, которая выражается в том, что при получении займа под меньший процент (экономия на процентах), чем ставка рефинансирования.Рассмотрим расчет . часть 2 Ст. 212 определяет размер налоговой базы от материальной выгодыПисьмо Минфина РФ о не обложении НДФЛ займов под жилье о снижении ключевой ставки до 7,25% с 26 марта 2020 г.Организация, предоставившая займ на выгодных для налогоплательщика процентах, может являться налоговым агентом (организация-работодатель) и поэтому

Как облагается материальная выгода НДФЛ (ставка)?

> > > Налог-налог 05 июля 2020 Материальная выгода облагается НДФЛ по ставкам, регламентированным Налоговым кодексом РФ. О том, что является материальной выгодой и по каким ставкам, в зависимости от источника ее образования, осуществляется налогообложение, расскажем далее.

Для того чтобы определить, по какой ставке материальная выгода облагается НДФЛ, необходимо выяснить, что такое материальная выгода и за счет каких источников она образуется. Доход в виде материальной выгоды возникает у налогоплательщика по следующим основаниям (ст. 212 НК РФ):

Экономия на процентах по заемным средствам, полученным от организации или предпринимателя.

Обратите внимание!

С 2020 года условия налогообложения матвыгоды данного вида .

Ценовая разница при приобретении материальных ценностей у взаимозависимых