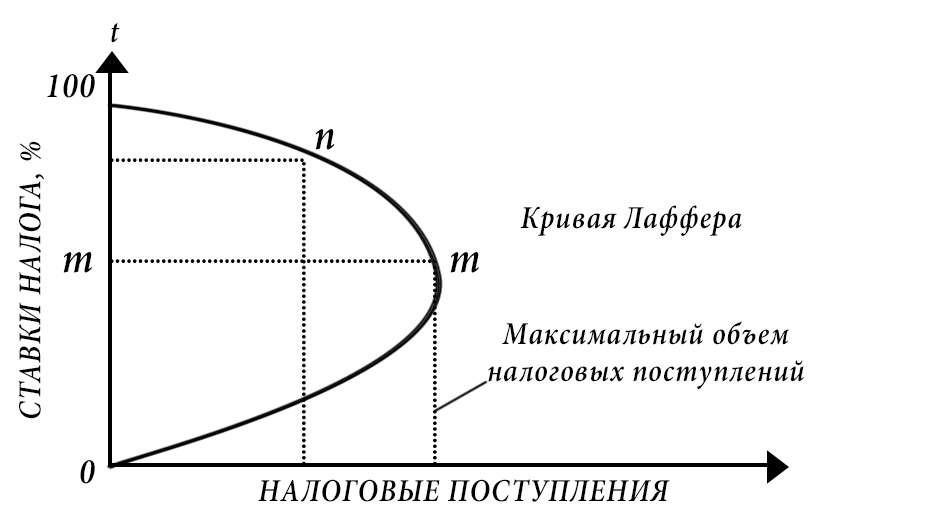

Кривая Лаффера

Теория, позволяющая точно рассчитать размер оптимальной налоговой ставки, пока не создана, однако мировая практика показывает, что для эффективного функционирования экономики налоговое бремя не должно превышать 30-40% от доходов.

Государство в этом случае может как снизить общий уровень фискальной нагрузки (путем снижения ставок или полной отмены некоторых налогов), так и осуществить переложение налогового бремени.

Распределение налогового бремени между экономическими субъектами зависит от фискальной политики государства.

Например, если большую часть поступлений в бюджет дают косвенные налоги, входящие в цену товара (НДС, акцизы), то большая часть нагрузки в итоге ложится на конечного потребителя.

Если же имеют место высокие ставки по налогу на прибыль юридических лиц, то налоговое бремя несут на себе производители.

Также возможно осуществить поддержку тех или иных отраслей экономики путем введения различных налоговых льгот.

Вывод

Налоговое бремя – это отношение суммы взимаемых налогов к доходу экономического субъекта или ВВП государства. Его оптимальная величина – не более 30-40% от дохода. Оптимизацию избыточной налоговой нагрузки можно осуществлять как путем снижения ставок, так и путем перераспределения бремени между хозяйствующими субъектами или отраслями экономики.

https://www.youtube.com/embed/

Категории отчислений и их влияние

Сопоставление суммы выплачиваемых налогов с объемом балансовой прибыли компании следует считать принципиально неверным. Это связано с тем, что доход – далеко не единственный источник отчислений, в особенности в отечественной хозяйственной системе. Ряд налогов, особенно имеющих большую финансовую значимость (акцизы, НДС и прочие), отправляются в бюджет из той доли выручки компании, посредством которой не формируется прибыль субъекта, так как является надбавкой к цене. Некоторые сборы относятся на производственные издержки и затраты обращения. Они уменьшают объем прибыли, к которой следует относить налоговые суммы, отчисляемые предприятием. В качестве объекта обложения выступает фонд зарплаты. В итоге в качестве источника отчислений выступают издержки. Выплата части сборов осуществляется путем отнесения их на финансовый результат – посредством уменьшения прибыли. Использование такого подхода влечет усиление нагрузки. В результате на некоторых компаниях лежит избыточное налоговое бремя. Организации вменяется больше платежей, чем она смогла заработать за период. В этой связи механическое сопоставление всей суммы налоговых отчислений субъекта с балансовой прибылью нельзя применять как показатель, отражающий степень нагрузки.

НДС

Другой метод, с помощью которого определяется налоговое бремя, состоит в установлении созданной и отдаваемой государству добавленной стоимости. По своей сути она выступает как доход предприятия и рассматривается в качестве достаточно универсального источника обязательных платежей. Этим показателем выполняется равномерное распределение налогового бремени для разных типов производств. Таким образом, обеспечивается сопоставимость для различных хозяйствующих структур. Для определения показателя применяют формулу:

Бр = Н / ДС, где:

- Н – сумма уплаченных фактически налогов, кроме НДФЛ.

- ДС – соответственно, добавленная стоимость.

ДС = Ам + Зп + ЕСН + НДС + Ак + Но + Пр, где:

- Пр – прибыль.

- Но – оборотные отчисления и платежи, которые уплачиваются за счет издержек, а также относятся на финансовый итог.

- Ак – акцизы.

- НДС – отчисления по добавленной стоимости.

- Сн – социальный налог.

- Зп – расходы по оплате труда.

- Ам – амортизация.

В связи с тем, что в добавленную стоимость включены амортизационные начисления, реальный размер нагрузки при использовании этой методики несколько искажается, что связано с объективными различиями их доли в объеме ДС. Так, сопоставление степени напряженности обязательств фондоемких компаний из области банковских и кредитных услуг, малого предпринимательства в условиях определения налогового бремени по данной методике не будет абсолютно объективным.

Понятие и расчет налогового бремени

Налоговое бремя – это показатель, отражающий влияние собираемых налогов на деятельность экономических субъектов. Оно может определяться как для отдельного налогоплательщика (юридического или физического лица), так и для экономики в целом.

Формула налогового бремени в общем случае – это отношение уплаченных налогов к доходу. Однако по поводу формул уровня налогового бремени применительно к конкретным экономическим субъектам среди экономистов на сегодня не существует единого мнения.

Например, для того, чтобы определить, чему равно налоговое бремя на работника, в числитель дроби можно поставить подоходный налог:

Бр. = НДФЛ / Д, где Д – доход налогоплательщика.

Но данный подход имеет как минимум два недостатка. Во-первых, физические лица платят не только подоходный налог, а еще некоторые другие – налог на имущество, транспортный и т.д. Во-вторых, здесь не учитываются косвенные налоги, включенные в цену товара, которые также являются нагрузкой на налогоплательщика. Правда, учесть влияние косвенных налогов применительно к конкретному физическому лицу достаточно сложно.

При расчете налогового бремени на уровне предприятия сумму начисленных налогов делят на показатель доходности, которым, в зависимости от принятой методики, может быть выручка, прибыль или добавленная стоимость.

Бр = Н / Д, где Д – показатель доходности.

На макроэкономическом уровне налоговое бремя определяют, как отношение всех поступивших в бюджет налогов к валовому внутреннему продукту.