Может ли существовать ООО без работников

В компании не обязательно должны быть наемные сотрудники. Но, по мнению юристов, остается хотя бы директор. Кто-то ведь должен подписывать отчетность и заключать договоры. По этой логике, если есть подпись директора, значит он должен числиться сотрудником организации и получать зарплату. Когда организация не функционирует, директора можно отправить в отпуск или устроить на полставки, чтобы сэкономить на зарплате.

Более интересна ситуация, когда руководит организацией тот же человек, который ее основал. Обязательно ли заключать трудовой договор с единственным учредителем компании, который собирается выполнять функции директора? Если да, то существование ООО без работников невозможно в принципе. Вопрос о трудовом договоре с руководителем-собственником вызывает споры уже 20 лет. Подход контролирующих органов к ответу на этот вопрос менялся неоднократно.

В 2002 году Трудовой кодекс зафиксировал обязательность письменной формы трудового договора со всеми работниками без исключений, включая собственников организации. Однако Роструд, опираясь на статью 273 ТК РФ , возразил: единственный учредитель не может быть работником организации, поэтому с ним заключать трудовой договор не нужно. Это объясняют тем, что одно лицо не может заключить двусторонний договор само с собой.

Аналогичную точку зрения позже высказало и вышестоящее по отношению к Роструду Минздравсоцразвития. Однако, не прошло и года, как министерство передумало, и в письме от 2010 года оно высказало обратную позицию. Теперь этого министерства вовсе не существует, а его преемник — Минтруд — пока хранит молчание.

Справка 2-НДФЛ без начислений – нужно ли сдавать в ИФНС?

В справке может акцентироваться внимание на двух разных аспектах:

Показывается объем доходных начислений, размер примененных вычетов и сумма удержанного и уплаченного в бюджет налога.

Отражается доход с указанием на невозможность удержать налог и перечислить его в бюджет (налоговые агенты не могут платить НДФЛ из своих средств).

Получается, что наличие доходов при отсутствии удержанного и перечисленного с них налога не является основанием для неподачи справки 2-НДФЛ.

Составляется ли 2-НДФЛ без работников, нужно ли сдавать такой отчет? Предприятия и ИП, которые не состоят в трудовых отношениях с физическими лицами, не платят вознаграждения по ГПХ-договорам, не являются работодателями и налоговыми агентами по НДФЛ, поэтому подавать 2-НДФЛ в налоговую инспекцию они не должны. В случаях, связанных с приобретением недвижимости или транспортных средств у физических лиц, налог должен рассчитать и заплатить продавец имущества (это реализуется им посредством сдачи в ИФНС декларации по форме 3-НДФЛ).

Если субъект хозяйствования использует наемный труд, он должен выплачивать физическим лицам вознаграждение за проделанную работу. С этих сумм удерживается подоходный налог, ответственность за полноту его удержания и за перечисление в бюджет несет работодатель, отчитывается по налогу тоже он.

Справка 2-НДФЛ, если не было начислений физлицам, не подается в ФНС, так как нет оснований для расчета налоговых обязательств. Такие ситуации возможны в нескольких случаях:

с сотрудником подписан трудовой договор, но в истекшем налоговом периоде человек не работал и не получал вознаграждение за труд (например, был в неоплачиваемом отпуске);

трудоустроенное лицо в рассматриваемом периоде находилось в отпуске по беременности или по уходу за ребенком – выплаты, связанные с этими событиями не подлежат налогообложению НДФЛ и не отражаются в справке 2-НДФЛ;

единственным представителем фирмы является директор, с которым не заключен трудовой договор, начисленного дохода у него нет.

ИП не составляют отчет 2-НДФЛ, если не было начислений в пользу наемных работников. По своим заработкам предприниматель отчитывается посредством сдачи налоговых деклараций (например, 3-НДФЛ или декларации УСН).

Нулевые отчеты 2-НДФЛ не предусмотрены, сдавать их не нужно. При этом надо учитывать, что у налоговиков могут возникнуть вопросы к представителям бизнеса, имеющим персонал, но в течение всего налогового периода не начислявшим доход в пользу трудоустроенных лиц (когда по другим формам отчетности видно, что наемные работники есть, но начислений в их пользу нет). В этом случае возможны два варианта:

дождаться требования налоговиков о предоставлении пояснений по причинам несдачи 2-НДФЛ (хотя его может и не быть), и затем направить в ИФНС соответствующее пояснение;

заранее направить в ФНС письмо, составленное в произвольной форме, поясняющее, что в истекшем налоговом периоде доходных начислений в пользу наемных работников не было, с указанием причин (это необязательная превентивная мера для исключения риска возникновения вопросов от налоговиков).

Справка 2 НДФЛ нулевая: образец

Как нам уже известно, каждый налоговый агент обязан предоставлять в соответствующие инстанции документы, которые подтверждали бы доход каждого сотрудника. Справка составляется на основании отчетных ведомостей.

Если не происходило процесса начисления заработной платы, а соответственно, не производилось никаких отчислений, то все данные будут нулевыми, а сама справка в себе не будет содержать никаких описаний полученных доходов и отчислений.

В шапке указывается название справки и ее код;

- Указывается код налоговой инстанции;

- Указывается признак налогоплательщика;

- Заполняется вся информация, которая касается налогового агента;

- Заполняется все информация, которая касается сотрудника;

- Все строки по заработной плате, отчислениям и вычетам остаются незаполненными.

К обязательным атрибутам можно отнести строгую форму справки. То есть, она должна быть оформлена на специализированном бланке. Также обязательно должна стоять подпись руководителя и главного бухгалтера. Обязательно указывается дата выдачи. Может быть выдана дополнительная справка свободной формы, которая отобразит информацию о том, почему справка является нулевой.

Налоговики проверяют их выполнение по строкам 020, 030, 040, 070. Значение стр. 020 должно превышать показатель стр. 030, т. к. сумма вычета не может быть больше дохода.

Показатель (020-030)/100%*010 должен быть меньше или равен стр. 040. Если неравенство не выполняется, значит, сумма НДФЛ занижена. В разделе 2 отражают даты выплаты доходов сотрудниками и удержанные суммы налога. Если ИФНС не уведомлена о том, что работодатель не является агентом по налоговым платежам, то по истечении 10 дней с окончания срока представления формы она вправе заблокировать счет организации (ИП). Нужно ли или нет сдавать нулевую 6-НДФЛ Работодателей интересует вопрос: нужно ли сдавать нулевую 6-НДФЛ, если организация не использовала труд наемников либо им не начислялись никакие выплаты. Согласно письму ФНС № БС-4-11/4958 от 23.03.16 в данном случае отчет представлять не следует.

Если 6 ндфл нулевая надо сдавать 2 ндфл

НДФЛ за 3 квартал 2017 Предусмотрена ли сдача нулевого отчета 6-НДФЛ за 2017 год? Ситуация, когда отсутствуют числовые данные для проставления в отчете, возникает, если фирма фактически не вела деятельности и не перечисляла доходы персоналу.

Это возможно, если компания только зарегистрировалась и не успела начать работу, находится на этапе ликвидации, вынуждена простаивать из-за сезонного фактора или финансовых затруднений.

Из разъяснений ФНС следует, что компании или ИП, не выплачивающие денежные средства персоналу, могут не готовить и не сдавать отчетность по форме 6-НДФЛ за 2017 год и любые другие периоды. Налоговики не имеют права заставить простаивающее юридическое лицо формировать отчетную форму.

Например, могут возникать такие варианты:

- выплат нет в течение всего года — тогда ни один отчет 6-НДФЛ по этому году не сдается;

- выплаты появились только в 4-м квартале отчетного года — квартальные отчеты сдавать не надо, но подача годового будет обязательной;

- выплаты возникли в 3-м квартале года — не сдают отчеты за 1-й квартал и полугодие, но представить их за 9 месяцев и год необходимо, причем даже в том случае, если в 4-м квартале выплат доходов уже не будет;

- выплаты появились во 2-м квартале — не нужен отчет за 1-й квартал, но все последующие являются обязательными, даже если доход в 3-м и 4-м кварталах уже не выплачивался;

- выплаты имели место в 1-м квартале, но отсутствуют в последующих — отчеты нужно подавать за весь год.

О том, как с 26.03.2018 обновился бланк 6-НДФЛ, читайте в материале «Внимание! Новая форма 6-НДФЛ»

Когда появляется нулевая отчетность и нужно ли сдавать нулевой 6-ндфл ?

Содержимое листов будет ограничиваться тремя данными;

- ИНН налогового агента;

- КПП фирмы;

- номер страницы по порядку («00» и «003» соответственно).

В прочих полях проставляются прочерки. Чтобы не допустить ошибок в заполнении титульника и разделов, имеет смысл заранее изучить образец нулевой 6-НДФЛ, который можно отыскать на сайтах информационно-правовых систем.

Если документ сдается на бумажном носителе, на каждой странице проставляется подпись директора организации или иного уполномоченного лица.

Альтернатива нулевому отчету Если бухгалтер по каким-либо причинам не желает готовить «нулевку», закон оставляет ему право воспользоваться альтернативой – написать пояснительное письмо в ИФНС. Унифицированный образец отсутствует: документ готовится в свободной форме.

6-ндфл нулевая: образец заполнения

Нужен ли образец заполнения нулевого отчета? Как мы уже выяснили, нулевую отчетность 6-НДФЛ сдавать не надо, поэтому и образец заполнения ее вам не потребуется.

Оформление отчетности при выплатах дохода, возникающих в течение отчетного года, происходит по достаточно простым правилам (письмо ФНС России от 18.02.2016 № БС-3-11/650).

Согласно им, в разделе 2 показывают данные последнего квартала отчетного периода:

в конкретных цифрах, если выплаты и начисленный на них налог имеют место;

Почему так происходит

Составление 2-НДФЛ касается сотрудников, а если таковых нет, то и повода составлять документ тоже нет.

Даже если предположить, что в кризисной для бизнеса ситуации сотрудники в штате все же числятся, но зарплата им не начисляется, в таком случае отсутствует объект обложения налогом.

Надо отметить, что отсутствие 2-НДФЛ от предприятия говорит о том, что выплат сотрудникам в нем не было, что становится поводом думать об убыточности компании и скором прекращении ее функционирования. Налоговики могут запросить документы, которые подтвердят такое положение вещей.

Для тех, кто полагает, что при отсутствии нулевой 2-НДФЛ надо сдавать пояснительные документы, существует ответ – такой необходимости нет. Но если вам очень хочется, этого сделать вам никто не запретит.

Угроза налоговых проверок

Следует понимать, что инспекторы могут заинтересоваться организацией, которая длительный период времени не ведет деятельность или не начисляет работникам заработную плату. В этом случае не исключена внеплановая камеральная и (или) выездная проверки. В ходе них придется предоставить ряд документов.

Налоговики вправе затребовать материалы, подтверждающие убыточность деятельности, вследствие чего было принято решение приостановить работу компании. Зачастую, в таких ревизиях проверяют большой объем информации. Инспекторы стараются выяснить причину такого развития компании. Иногда руководителю предлагают выбрать другую стратегию развития бизнеса, хотя это уже выходит за грань налогового контроля.

Куда, когда и как сдавать 2-НДФЛ работодателю

ИП предоставляют отчётность в налоговую инспекцию по месту своей прописки. Организации обращаются в ту инспекцию, которая относится к фактическому адресу их расположения.

Как отправить на разных носителях вовремя

Способы подачи документов:

- Лично обратиться в инспекцию и сдать справку в бумажном виде. Информация фиксируется в тот же день.

- Послать документацию по почте заказным письмом. Датой предоставления сведений будет считаться дата отправки письма.

- В электронном формате с использованием телекоммуникационных каналов связи. Фиксируется дата отправки информации.

Принятые сроки сдачи отчётности за год

Справка может делаться за предыдущий год. Далее «бумага» сдаётся в налоговую. Конечная дата подачи зависит от следующих факторов:

- Наличие признака «2». Составляется по тем сотрудникам, с которых налог не удерживается. Сдаётся до 1 марта.

- Наличие признака «1». Сообщается общая сумма, с которой удерживается налог. Отчёт сдаётся не позднее 1 апреля.

Справка 2-НДФЛ

Каждая организация и ИП, имеющие в своем штате работников, должны исполнять обязанности налогового агента и удерживать с выплачиваемого дохода работника налог, а затем перечислять его в бюджет. При этом следует помнить, что существует перечень доходов, освобожденных от обложения НДФЛ. К ним относят различные пособия (кроме больничных) и компенсационные выплаты. То есть налогообложению не подлежат следующие виды выплат:

- в связи с увольнением, кроме компенсации за неиспользованный отпуск;

- связанные с командировочными расходами.

Но для определенных командировочных расходов устанавливаются ограничения на возможность принятия к учету полностью. К примеру, от налогообложения освобождены суточные в размере до 700 рублей для поездок по РФ и до 2500 рублей для поездок за границу.

В зависимости от того, какой статус у работника, для него предусматриваются следующие налоговые ставки:

- для резидентов РФ – 13% и 35%;

- для нерезидентов – 13%, 15% и 30%.

| 13% ставка налога используется | 35% ставка налога используется |

| Для всех доходов, связанных с исполнением трудовых функций (включая отпускные) и выплачиваемые работодателем

Для доходов предпринимателей, которые уплачивают НДФЛ вместо налога на прибыль В случае получения дохода от реализации некоторых видов имущества При получении дивидендов |

В случае уплаты выигрыша, сумма которого превышает 4000 рублей

В случае получения экономической выгоды при экономии на процентах Для доходов по процентам по вкладам |

Порядок выдачи отчёта по форме 2-НДФЛ работнику

Документ нужен не только для отчётности перед налоговой инспекцией. Справка выдаётся также по требованию трудящегося. Ответственность за оформление документа лежит на налоговом агенте лица. Это организация-работодатель: ИП или юридическое лицо. Исключение: для военнослужащих налоговым агентом является государство.

Справка готовится в бухгалтерии предприятия, на котором работает или работал сотрудник. В случае увольнения документ выдаётся вместе с трудовой. Работник также может обратиться с просьбой о выдаче документа уже после увольнения. Объяснять причины не нужно, бывший руководитель обязан выдать справку.

Для получения справки нужно написать заявление на имя руководителя. Обращение имеет свободную форму, содержит личные данные сотрудника и отчётный период (год). Но это не обязательно, справка может быть выдана и по устной просьбе. При увольнении работодатель автоматически оформляет 2-НДФЛ без напоминаний и просьб.

Бухгалтер предприятия или руководитель несут ответственность за заполнение справки 2-НДФЛ и имеют право её корректировать. Это документ, где официально подтверждён размер доходов физического лица и уплаченных налогов. Необходима такая справка, чтобы отчитаться в налоговой инспекции или предъявить сотруднику по требованию.

Угроза налоговых проверок

Следует понимать, что инспекторы могут заинтересоваться организацией, которая длительный период времени не ведет деятельность или не начисляет работникам заработную плату. В этом случае не исключена внеплановая камеральная и (или) выездная проверки. В ходе них придется предоставить ряд документов.

Налоговики вправе затребовать материалы, подтверждающие убыточность деятельности, вследствие чего было принято решение приостановить работу компании. Зачастую, в таких ревизиях проверяют большой объем информации. Инспекторы стараются выяснить причину такого развития компании. Иногда руководителю предлагают выбрать другую стратегию развития бизнеса, хотя это уже выходит за грань налогового контроля.

Справка 2-ндфл 2018: новая форма за 2017 год, сроки сдачи, штрафы, коды

Больше их указывать не нужно.

Предоставить форму 2-НДФЛ на флэшке, дискете или диске теперь нельзя. Отчет необходимо сдавать в бумажном виде или с помощью систем электронной отчетности, например, СБИС Электронная отчетность или 1С: Отчетность.

Скачать новую форму справки 2-НДФЛ в формате Excel Коды доходов и вычетов для новой формы 2-НДФЛ 2018 Все актуальные коды доходов и вычетов для справок 2-НДФЛ смотрите в нашей статье «Новые коды в справке 2-НДФЛ в 2018 и все актуальные коды доходов и вычетов в таблицах для скачивания» Сроки сдачи новой формы 2-НДФЛ 2018 Справки 2-НДФЛ делят на два типа в зависимости от того, удержал ли работодатель налог с выплаченного дохода или нет. Сроки сдачи в ФНС у двух типов справок разные. Справка 2-НДФЛ за 2017 год с признаком 1.

Справка подается в том случае, когда работодатель удержал подоходный налог с сумм, выплаченных сотруднику.

Назначение 2-НДФЛ

Справка по форме 2-НДФЛ – это отчетный документ, подаваемый как предпринимателями, так и организациями раз в году (до 1 апреля) с целью отобразить, какие доходы получили сотрудники предпринимательского объекта, а также какова сумма налога, из них изъятого и перечисленного в государственную казну.

Такая справка формируется бухгалтером или предпринимателем на основании регистра по доходам и НДФЛ и предоставляется в органы налогового контроля до определенного срока. Происходит процесс заполнения согласно правилам, предъявляемым к отчетной документации, а структура документа позволяет полноценно отобразить картину по произведенным выплатам сотруднику, а также по уплаченному на этой почве НДФЛ.

Таким же документом подтверждается финансовое положение физического лица при необходимости ему совершить какие-либо операции, связанные с данным вопросом (например, заем в банке или оформление опекунства).

Чтобы понимать суть НДФЛ, рекомендуем просмотреть данное видео:

Аннулирующая справка 2-НДФЛ: как заполнить и сдать

У бухгалтеров недавно зарегистрированных организаций, а также организаций, по каким-то причинам временно приостановивших свою деятельность, возникает вопрос: сдается ли нулевой 2-НДФЛ в налоговую инспекцию? Речь идет о ситуации, когда у организации совсем нет работников, либо работники числятся, но зарплата им целый год не выплачивалась.Справка 2-НДФЛ подписывается руководителем компании.Что касается печати на документе, то следует помнить, то согласно закона 82-ФЗ, компании в настоящее время вправе работать без печати. Бланк справки 2-НДФЛ также не содержит теперь данный реквизит («М.П.» место печати). Это поле теперь просто не предусматривается.

Налоговая служба выражает следующее мнение по этому поводу: если отсутствует доход, значит организация не принадлежит к числу налоговых агентов для плательщиков налогов, поэтому необходимости подавать справку 2-НДФЛ нет.

Во-первых, законодательство не предполагает подачи нулевых отчетов по подоходному налогу. Во-вторых, предоставление таких отчетов наоборот вызовет интерес у представителей налоговой, поскольку их появление является свидетельством того, что компания скоро завершит свою деятельность. Сроки сдачи 2-НДФЛ Срок сдачи 2-НДФЛ в 2019 году Значение поля «Признак» разработано по категориям налогоплательщиков: По справкам 2-НДФЛ сроки сдачи в 2019 году не зависят от способа представления отчетов.

Налоговые агенты должны не только удерживать и перечислять НДФЛ c выплаченных физлицам доходов, но и представлять сведения об этом в налоговую инспекцию.

Для формирования расчета по страхвзносам используется форма по КНД 1151111, регламентированная на законодательном уровне Приказом ФНС РФ.

Следовательно Вы обязаны заключить трудовой договор с директором, а значит и выплачивать ему заработную плату.

Сразу же нужно сказать о том, что закон на стороне вашей сотруднице. После обращения в виде заявления, работодатель должен предоставить документ в течение трех дней. Но, данная ситуация имеет определенные особенности. Во-первых, в течение всего года сотрудника не получала заработной платы, а лишь получала детские пособия.

Освобожденные от НДФЛ доходы в справку не включайте. К таким доходам, в частности, относятся пособия по беременности и родам.

Если у предприятия или организации нет штата сотрудников, значит, оно не выплачивает им заработную плату и не перечисляет из их сумм подоходный налог. Следовательно, предприятие или организация не являются налоговыми агентами. У них нет налоговой базы для исчисления НДФЛ.

У иностранного сотрудника-резидента в первой половине 2013 года закончился контракт на работу в России. Так как его рабочая виза тоже закончилась.

Штрафы за отсутствие или несвоевременную сдачу отчёта

Не так давно не существовало никаких рычагов воздействия на тех, кто отказывал в выдаче справки 2-НДФЛ. Но с 2016 году стратегию поведения нужно поменять. За невыдачу документа предусмотрена административная ответственность в виде штрафа:

- На должностное лицо — от 1000 р. до 5000 р.

- На юридическое лицо — от 30 000 р. до 50 000 р. или приостановление деятельности до 3 месяцев.

Учёт информации должен вестись корректно. Не допускаются неполные, неточные или искажённые сведения о доходах и налогах.

Бухгалтер предприятия также контролирует сроки давности справки. Документ должен быть своевременно оформлен. Справка должна быть подготовлена, заверена подписью руководителя и печатью. Если сотрудник бухгалтерии не успел сдать её в положенный срок, это не будет считаться большим нарушением. Содержание справки останется в силе, её можно будет сдать немного позднее.

Если документ не был подготовлен вовремя, за это налогового агента могут привлечь к ответственности и предъявить ему штрафные санкции в размере 200 рублей за каждый просроченный документ (п.1 ст.126 НК РФ).

Когда НУЖНО сдавать справки 2-НДФЛ

Но для определенных командировочных расходов устанавливаются ограничения на возможность принятия к учету полностью. К примеру, от налогообложения освобождены суточные в размере до 700 рублей для поездок по РФ и до 2500 рублей для поездок за границу.

Показатели по доходам и вычетам отражаются с точностью до копеек, суммы подоходного налога указываются в «целых» числах согласно правилам округления.

В заголовке аннулирующей справки укажите (п. п. 2.5, 2.8 Порядка заполнения справки 2-НДФЛ):

- в поле «Номер справки» — номер первичной справки;

- в поле «Номер корректировки» — 99.

В обоих вариантах подоходный налог взимается с тех, кто получил прибыль. Это лицо самостоятельно подает сведения в фискальные органы.

Декларация 2 НДФЛ на каждого сотрудника содержит 5 разделов, где отражают:

- Сведения о субъекте хозяйствования, где произведено удержание и отражение подоходного налога;

- информацию о физ. лице, получившем доходы;

- сведения о видах прибыли, которая облагается подоходным налогом по «разным» ставкам;

- сумму примененных в отчетном периоде вычетов, участвующих в «порядке» начисления налога;

- сведения о сумме прибыли и начисленного подоходного налога.

Заполнение второй части отчета:

- Заполняют сведения о физ. лице, которому начислена прибыль в отчетном году с указанием ИНН и статуса. Если работник не в статусе резидента, в нужной графе ставят цифру 2, для резидента – указать 1.

- Также здесь указывают сведения о гражданстве работника, код страны и паспортные сведения.

Более того, сдать нулевую 2-НДФЛ невозможно, поскольку указывать в бланке попросту некого

Вместе с тем, компаниями, которые зарегистрировались и не имеют наемных работников, намного чаще оказываются под пристальным вниманием налоговиков, чем фирмы с сотрудниками

Если все же есть необходимость в предоставлении нулевой справки 2-НДФЛ, то заполнять ее необходимо определенным способом:

- на титульном листе необходимо отметить все сведения о работодателе;

- в справке указать данные на сотрудника, но без заработной платы и удержанного налога;

- справка подписывается уполномоченным лицом и заверяется печатью работодателя:

Какую отчетность сдает ООО без работников?

Отсутствие работников не освобождает от сдачи бухгалтерской отчетности и отчетов по выбранному режиму налогообложения. Все ООО, попадающие под критерии малого бизнеса, могут сдавать упрощенную бухгалтерскую отчетность , которая сдается в те же сроки, что и полная, то есть до 31 марта года, следующего за отчетным.

Налоговая отчетность ООО без работников включает в себя те же декларации, что и отчетность ООО с сотрудниками:

- ООО на ОСНО ежеквартально сдают декларации по НДС и прибыли (НДС — до 25-го, прибыль — до 28-го числа месяца, следующего за отчетным периодом);

- ООО на ЕНВД отчитываются по налогу на вмененный доход до 20-го числа месяца, сдедующего за отчетным кварталом;

- УСН-щики раз в год (до 31 марта) подают декларацию за предыдущий год по своему режиму в соответствии с выбранным объектом налогообложения.

Эти отчеты сдаются в ФНС по месту регистрации ООО. Если вам удобнее сдавать отчетность онлайн, не выходя из дома, это можно делать в веб-сервисе . Сервис сформирует отчеты автоматически на основе данных бухгалтерского и налогового учета, проведет проверку, вам останется только нажать кнопку отправки. После этого сервис сообщит о приеме отчетов в контролирующих органах.

6-ндфл нулевая: образец заполнения

Первый раздел формы содержит данные с начала года, рассчитанные нарастающим итогом, второй – информацию за трехмесячный временной интервал.Отчет представляется в ИФНС в последний день месяца, идущего за отчетным кварталом. Например, 6-НДФЛ за 9 месяцев 2017 сдают не позже 31.10.2017, за год – до 02.04.17 г. « Дедлайн» сдвигается на два дня, потому что попадает на нерабочую дату. Место представления формы – ИНФС по месту постановки на учет юрлица или прописки физлица.

Отчетность необходимо отправлять в электронном виде посредством ТКС. Единственное исключение – фирмы с персоналом до 25 человек. Они вправе принести документ на бумажном носителе.

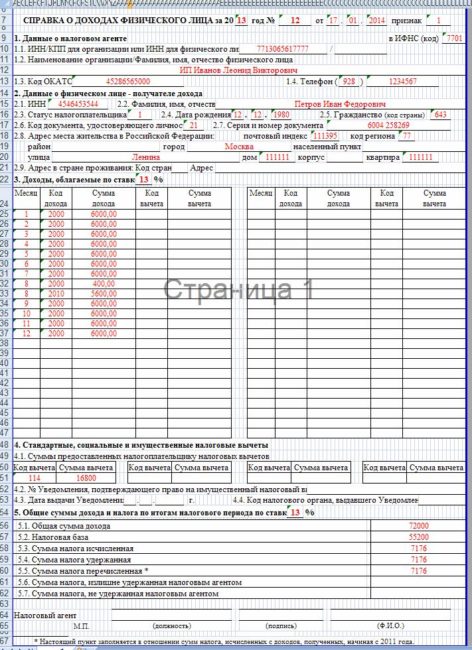

Как заполнить отчёт о перечисленных налогах за период, как разобраться в заполнении, каковы обязательные пункты справки

Документ включает заголовок и пять разделов.

- В заголовке указывается следующая информация:

- номер по регистрационному журналу;

- день, месяц и год заполнения;

- код ИФНС;

- номер корректировки, который добавлен в соответствии с недавним внесением изменений в форму.

- Первый раздел содержит информацию о налоговом агенте:

- наименование компании (юрлица), ФИО физического лица;

- ИНН;

- КПП;

- контактный телефон;

- код ОКТМО.

- Во втором разделе указывают информацию о получателе дохода:

- ФИО физлица;

- день, месяц, год рождения;

- подробный адрес проживания;

- паспортные даны (серия, номер, кем и когда выдан).

-

В третий раздел вносятся данные о полученных доходах с указанием сроков и кодов (как минимум за 6 месяцев). Ставка начисляемого налога, как правило, составляет 13%.

- В четвёртом разделе указываются налоговые вычеты: имущественные, инвестиционные, социальные и стандартные. Заполнение производится лишь в том случае, если за период, указанный в справке, работник пользовался какими-либо вычетами.

- Пятый раздел — это итоговые размеры дохода и начисленного на них налога. Информация этого раздела не должна иметь расхождений с данными в третьем разделе. Это данные как выплачивались налоги.В третий раздел вносятся данные о полученных доходах с указанием сроков и кодов (как минимум за 6 месяцев). Ставка начисляемого налога, как правило, составляет 13%.

Бланк 2-НДФЛ,где помесячно указаны доходы физлица

Правильный вариант заполнения бумажного варианта: как вычислить подделку

Правильный вариант заполнения справки на бумажном носителе:

- Используется ручка с синими чернилами (пастой).

- Печать не должна закрывать подпись.

Справка выдаётся в бумажном виде или в электронном формате.

Сделать это можно с помощью электронной системы администрирования

ООО на упрощёнке не освобождено от уплаты налогов. Справка заполняется в установленном порядке.

Образец заполнения 2-НДФЛ, если налоговый агент — ООО

ООО или АО имеют право работать без печати. Если печати нет, то и справки не заверяются её оттиском.

Порядок заполнения единый для разных форм бизнеса.

Внесение изменений: «уточнёнка» или корректировка

Если в справке обнаружены ошибочные сведения, то обязательно нужно вносить корректировки. Для этого составляется корректировочный вариант справки с обновлёнными сведениями.

Как исправить/корректировать состав отчёта

Если справка корректировалась/уточнялась, то вводится номер корректировки. Например, первичная справка имеет номер «00». Далее после первых исправлений документу присваивается номер «01». В уточнённом документе указывают только достоверные сведения, в которых исправлены ошибки. Если указать номер корректировки «99», то справка аннулируется.

Необходимость ИНН

Если ИНН не известно, его указывать в документе необязательно. Налоговая обязана принимать справку, если в ней всё верно заполнено, но отсутствует код плательщика налогов. Если ИНН указан, но не соответствует действительности, то справку не примут.

СНИЛС и другие персональные данные должны быть вписаны в отчёт. Это обязательные реквизиты, которые нужно перечислить в справке.

Обязательство

Сдавать 2 расчет если не было начислений, с нулевыми показателями нет необходимости, однако фискальные органы заинтересуются субъектом хозяйствования, зарегистрированным, но не работающим.

Специальному контролю подлежат компании, у которых в штате нет сотрудников, соответственно отсутствуют доходы. В таком случае в адрес юр лица направляется проверка, которая на месте просмотрит счета.

При отражении убытков инспекторы проверят законность формирования, ввиду чего примут решение о приостановлении работы субъекта хозяйствования. Кроме того, налоговики предложат стратегию по выходу из кризисной ситуации и ликвидации убытков.

Обязательство по 2 НДФЛ следующее:

за ошибки в справке накажут ответственное лицо за каждую недостоверную цифру на сумму 500 рублей. Однако если работник самостоятельно обнаружит отклонения и подаст «уточненку», наказание не последует.