Как заполнять

Разобраться в полях документа вам поможет пошаговая инструкция по заполнению декларации по ЕНВД для ИП в 2020 году, которая приведена ниже. Также здесь есть несколько примеров для скачивания:

Второй раздел

Как и советуют законодатели, начнем со второго раздела. Для удобства все данные внесены пошагово в таблицу, в последнем столбце которой можно посмотреть пример заполнения налоговой декларации по ЕНВД за 2020 год для ИП, занимающегося розничной торговлей без сотрудников.

| № строки | Что писать | Пример |

|---|---|---|

| 010 | Код, присвоенный вашему виду деятельности. Найти его можно в 5 приложении Порядка заполнения. | 182105020102100010 |

| 020 | Полный адрес, где осуществляется деятельность. | 568523/50/Москва/Советская 10/1 |

| 030 | Код ОКТМО | 52142512 |

| 040 | Базовая доходность (должна соответствовать виду работы). | 7500 |

| 050 | К1 – коэффициент, вменяемый государством. | В 2020 году = 1,798 |

| 060 | К2 – коэффициент, вменяемый местными органами власти. | 1 |

| 070, 080, 090 столбец 2 | Ваш физический показатель за все месяцы работы. | Наш ИП продает нижнее белье в магазине площадью 34,3 кв. м. Без рабочих. Значит его ФП = 34. |

| 070, 080, 090 столбец 3 | Число дней месяца, когда фирма функционировала по ЕНВД. Если полный месяц, ничего не ставьте. | Наш бизнесмен открылся в середине первого месяца квартала:

|

| 070, 080, 090 столбец 4 | Налоговая база = с. 040 х с. 050 х с. 060 х с. 070 из столбца 2 х (с. 070 столбца 3/число дней месяца). |

|

| 100 | Всего – сумма строк 070, 080 и 090 столбца 4. | 1 146 225 |

| 105 | Ставка | 15% |

| 110 | Сумма налога = 105 х 100 | 171 934 |

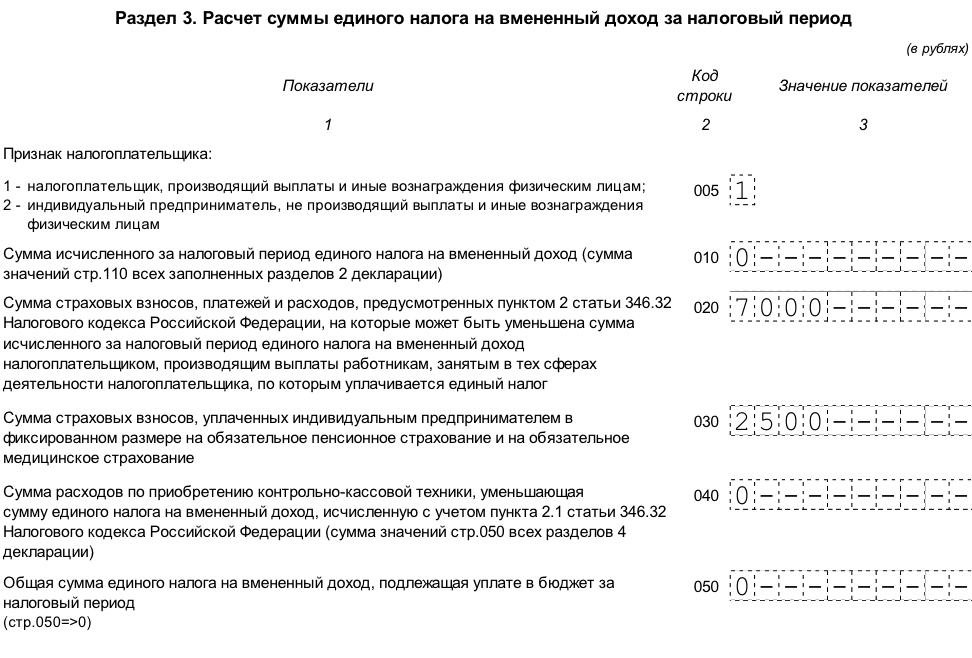

Третий раздел

Продолжим с пошаговой инструкции к 3 разделу. В третьем столбце таблицы указан пример, как заполнить декларацию по ЕНВД для ИП без работников.

| № строки | Что писать | Пример |

|---|---|---|

| 005 | Работодатель вы или нет. | 2 |

| 010 | Налог к уплате = сумма строк 110 на всех листках 3 раздела для разных ОКТМО. | 171 934 |

| 020 | Взносы за персонал. | – |

| 030 | Взносы за себя. | 2 500 |

| 040 | Налог за вычетом взносов = с. 010 – с. 020 – с. 030 (если у ИП есть персонал, он может уменьшать налог только вполовину) | 169 434 |

Первый раздел

Здесь нужно написать всего пару цифр. Если деятельность одна или ведется по одному ОКТМО, перепишите налог из с. 040 3 р. в строку 020 1 р. и укажите ОКТМО в 010.

Если работ несколько по разным ОКТМО, заполните дополнительные строки 010, 020. Формула для расчета в поле 040 в этом частном случае = с. 040 3 р. х (с. 110 по нужному ОКТМО/с. 010 2 р.).

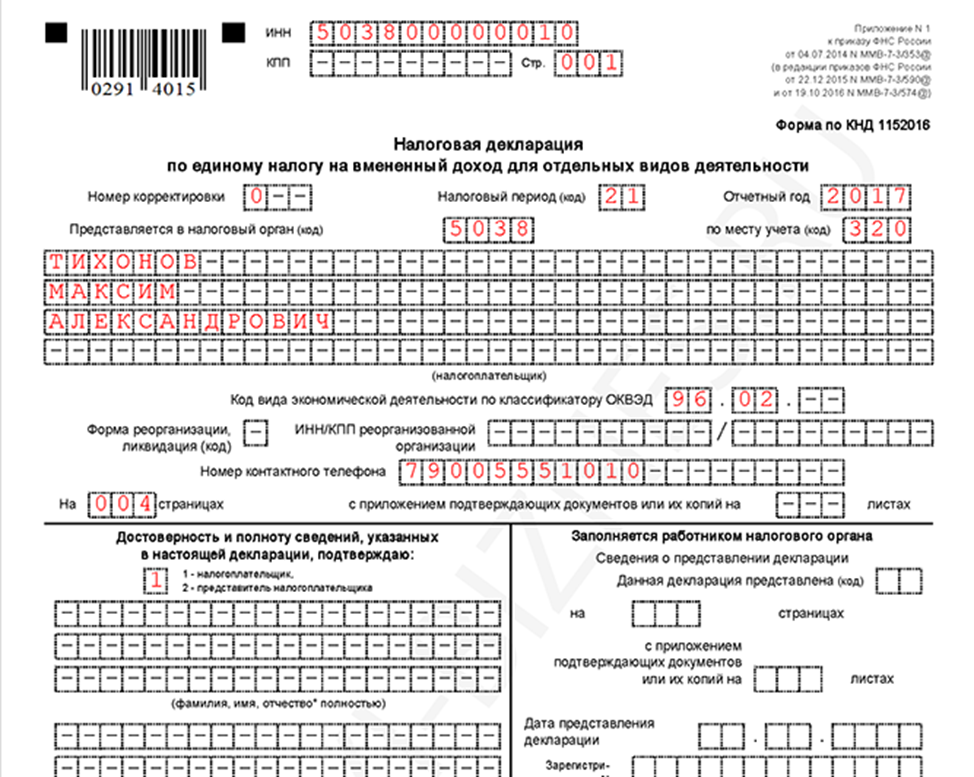

Титульный лист

А теперь перейдем к самому простому – к титульному листу, для которого ничего рассчитывать уже не нужно. Что вписывать в лист, смотрите в таблице, а образец заполнения декларации по ЕНВД в 2020 году для ИП без работников – на фото.

| Наименование поля | Что писать |

|---|---|

| ИНН | Тот ИНН, который прописан в регистрации ИП. |

| КПП | Заполняет лишь руководство организаций. |

| Номер корректировки | Если это первая попытка сдачи декларации ЕНВД за период – 0, вторая – 1, третья – 2. |

| Налоговый период | Код смотрите в приложении №2. |

| Отчетный год | 2020 |

| Представляется в налоговый орган | Какой? Код ИФНС. |

| По месту учета | Код по месту учета в декларации по ЕНВД в 2020 году есть в приложении 3. |

| Налогоплательщик | ФИО, каждое слово в разное поле. |

| Код вида деятельности | Код вашего типа работ, смотрите в классификаторе ОКВЭД или в выписке ЕГРИП. |

| Номер телефона | Формат вольный. |

| На страницах | Общее количество страниц декларации. |

| С приложением документов… | Если приложили к декларации какие-то документы, впишите количество страниц, которые они занимают. |

| Полноту и доверенность сведений подтверждаю | Если подаете отчет сами – 1, представитель – 2. |

| Фамилия, имя, отчество | Заполняет доверенное лицо, если оно есть. |

Осталось поставить дату, подпись. Делает это либо лично ИП, либо его представитель.

Титульный лист

Этот раздел включает в себя общую информацию о налогоплательщике и самой декларации. Его формат и порядок заполнения не изменились по сравнению с предыдущим отчетом.

- Коды ИНН и КПП берутся из свидетельства, выданного ИФНС. Для предпринимателя КПП не заполняется.

- Номер корректировки указывается в виде «0 – -», «1 – -» и показывает, вносились ли изменения в отчет.

- Период подачи отчета отражается в полях «Отчетный год» (2018) и «Налоговый период» Код налогового периода берется из приложения № 1 к Порядку заполнения, прилагаемому к письму от 25.07.2018 № СД-4-3/ (далее по тексту – Порядок). Для 3 квартала используется код «23».

- Код ИФНС также, как ИНН, заполняется на основе свидетельства.

- Код места сдачи берется из приложения 3 к Порядку. Он показывает, на каком основании отчет подается в данную ИФНС (это может быть место жительства, регистрации, ведения деятельности и т.п.).

- Код формы реорганизации (из приложения 2 к Порядку) и коды реорганизованной компании заполняются только юридическим лицом – правопреемником, сдающим отчет за реорганизованную фирму.

- Номер контактного телефона указывается без пробелов и других «дополнительных» знаков.

- Количество листов самого отчета и подтверждающих документов (если они есть).

- Подтверждение достоверности отчета. Этот блок включает ФИО, подпись ответственного лица и дату заполнения. Если отчет сдает представитель, то указываются сведения о нем и реквизиты доверенности.

- Данные о приемке отчета заполняет налоговый инспектор. Они включают в себя форму подачи, количество листов, регистрационный номер, дату, ФИО и подпись сотрудника ИФНС.

Особенности ЕНВД и нулевая отчетность

ЕНВД взимается с вмененного, т.е. заранее установленного дохода, без учета фактической выручки и вообще вне зависимости от ведения деятельности. Главное – чтобы налогоплательщик в принципе имел возможность вести бизнес. Что для этого необходимо – определяется ст. 346.29 НК РФ. В ней перечислены т.н. «физические показатели» для разных видов деятельности. Это может быть численность персонала, количество транспортных средств, торговая площадь и т.п.

Если бизнесмен прекращает или приостанавливает деятельность, то он, по мнению чиновников, должен сняться с учета, как плательщик ЕНВД. Статья 346.28 НК РФ устанавливает для этого пятидневный срок. Если же налогоплательщик не подал такое заявление, то он должен уплачивать ЕНВД, исходя из физических показателей, отраженных в последней поданной декларации. Это мнение контролирующих органов приведено в письме Минфина от 24.10.2014 № N 03-11-09/53916.

Однако существует позиция Высшего Арбитражного Суда, отличная от подхода Минфина (п. 9 Информационного письма ВАС РФ № 157 от 05.03.2013) По мнению судей ВАС, могут быть ситуации, когда налогоплательщик по объективным причинам не имеет возможности использовать свои активы для получения доходов:

- Транспортное средство передано в аренду другим лицам или находится в ремонте после аварии.

- Часть торгового помещения ремонтируется.

В письме ВАС речь идет о ситуациях, когда предприниматель не использует только часть своих активов, но продолжает работать. Однако такой же подход может быть применен и к ситуации, когда «форс-мажорная» ситуация приводит к полному приостановлению деятельности (например, если попавшая в аварию машина была единственной).

ФНС РФ согласилась с позицией ВАС в своей информации, размещенной на сайте ведомства 19.09.2016.

Однако вопрос продолжает оставаться спорным. Сложно предугадать, каким из разъяснений будут руководствоваться налоговые органы на местах в каждом конкретном случае. Чтобы гарантированно избежать претензий налоговиков, в подобной ситуации все-таки лучше временно сняться с учета по ЕНВД, а затем (например, после завершения ремонта) вновь подать заявление о постановке на него.

Далее рассмотрим, как заполнять нулевую декларацию тем, кто все же решил воспользоваться разъяснениями ВАС и ФНС РФ.

Раздел 3 декларации

Здесь нужно объединить данные из разделов 2 и 4, чтобы рассчитать итоговую сумму налога, подлежащую перечислению в бюджет. Налог сначала нужно уменьшить на уплаченные страховые взносы (но не более чем на 50%), а затем на ККТ-вычет.

ИП Кулешова Н.А. уплатила страховых взносов в 3 квартале 11 500 руб. Это не превышает 50% от исчисленного ЕНВД-налога (25 218 руб. х 50% = 12 609 руб.), поэтому вся сумма взносов включается в стр. 020 раздела 3. Оставшуюся сумму налога в размере 13 718 руб. (25 218 руб. ─ 11 500 руб.) можно уменьшить на ККТ-вычет:

13 718 руб. ─ 12 480 руб. = 1 238 руб.

Эту сумму необходимо указать в Разделе 1 и перечислить в бюджет.

ВАЖНО!

Поясним на примере.

Расходы ИП Родыгина С.А. в 3 квартале на приобретение и подключение онлайн-кассы составили 20 180 руб. А исчисленный налог за этот период (с учетом его уменьшения на сумму страховых взносов) составил 12 780 руб. В декларации за 3 квартал ИП Родыгин С.А. отразит:

- по стр. 050 Раздела 4 ─ сумму ККТ-вычета 18 000 руб. (это максимум, который допускается по п. 2.2 ст.346.32 НК РФ для кассового вычета);

- по стр. 050 Раздела 3 будет проставлен ноль (12 780 руб. ─ 18 000 руб. = – 5 220 руб.

Остаток ККТ-вычета в сумме 5 220 руб. предприниматель отразит в декларации за 4 квартал. При этом сумма остатка вычета определяется исходя не из фактических затрат на ККТ (20 180 руб.), а исходя из допустимого максимума (18 000 руб.).

Когда ЕНВД не подлежит уплате в 2019-2020 году

Рассмотрим ситуации, когда ИП или организации могут не осуществлять уплату ЕНВД. Единый налог на вмененный налог не нужно платить в таких ситуациях:

1. Физический показатель для исчисления ЕНВД был утрачен.

2. Деятельность на «вмененке» была прекращена налогоплательщиком (он снялся с регистрационного учета в качестве плательщика Единого налога на вменный доход).

3. Если размер уплаченных фиксированных страховых взносов ИП превышает или равен размеру налога на вмененный доход в этом же налоговом периоде. Этот пункт может быть реализован только для ИП, не применяющих наемный труд.

Тем не менее, даже если деятельность фактически не велась, заплатить единый налог все же придется, в случае если налогоплательщик стоит на учете.

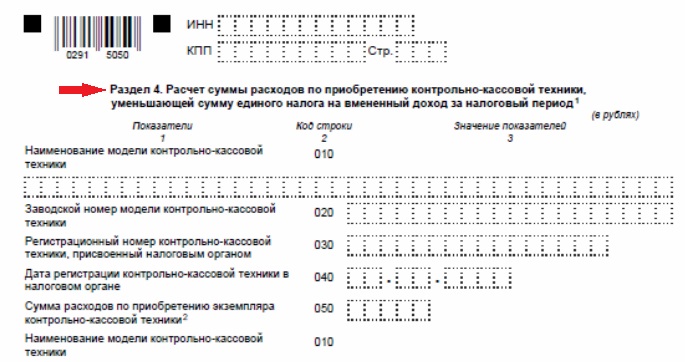

Дополнительный раздел новой ЕНВД-декларации

Мы пока не можем уверенно говорить о грядущих изменениях, которые могут появиться в форме декларации или технологии ее заполнения. Но можно определенно сказать, что состав отчета расширится за счет появления нового раздела. Остановимся на нем подробнее.

К трем обычным разделам декларации прибавляется раздел 4. «Расчет суммы расходов по приобретению контрольно-кассовой техники, уменьшающей сумму единого налога на вмененный доход за налоговый период».

Его появление связано с п. 2.2 ст. 346.32 НК РФ, предусматривающим возможность ИП-вмененщику снизить налог к уплате на расходы, связанные с приобретением и подготовкой к эксплуатации ККТ.

В разделе показывает информацию по каждой ККМ, по которой заявляется вычет. По каждой онлайн-кассе нужно будет оформить отдельный блок строк 010-050:

- наименование модели (стр. 010);

- заводской номер модели (стр. 020);

- регномер ККТ, присвоенный ИФНС (стр. 030);

- дату регистрации ККТ в ИФНС (стр. 040);

- расходы по приобретению экземпляра ККТ (стр. 050).

Вот как выглядит блок строк 010-050 из разд. 4:

При заполнении раздела нужно учесть, что:

- В стр. 050 значение не может превышать 18 000 руб. — законодательно установленной максимальной величины вычета по ККТ.

- Количество блоков строк 010-050, заполняемых в разд. 4, зависит от того, по скольким кассовым аппаратам заявляется вычет.

Как видите, структура разд. 4 носит исключительно информационный характер — в нем отсутствуют сложные расчеты, коэффициенты, коды, к которым мы привыкли, формируя налоговые отчеты. Однако эта внешняя простота таит в себе ряд опасностей. О них пойдет речь далее.

Основные правила применяемые при заполнении декларации

При заполнении отчетности необходимо учитывать следующее:

- Удобнее всего начинать заполнения отчета с раздела №2, затем раздела №3 и в последнюю очередь заполнить раздел №1.

- Если данных для заполнения нет, то в поле ставится прочерк.

- Заполнение полей начинается с левой ячейки в остальных пустых клеточках ставится прочерк.

- Текстовые поля заполняются заглавными буквами.

- Значения стоимостных и физических показателей необходимо указывать в целых числах, применив правило округления. Значения же коэффициентов К1 и К2 округляют до 3-го знака после запятой.

- Если форма заполняется от руки, то применяются чернила синего, фиолетового и черных цветов. Если заполнятся на компьютере, то применяют шрифт Courier New высотой 16-18 пунктов.

- Исправление ошибок и двухсторонняя печать не допустима.

- Сшивать или скреплять декларацию не обязательно.

- Пени и штрафы по налогу в декларации не указываются.

Раздел 3: расчет нулевого налога

В этой части отчета производится расчет общей суммы налога по всем ОКТМО и видам деятельности с учетом вычетов. В раздел 3 в новой форме добавилась строка 040, отражающая «кассовый» вычет.

- По строке 005 указывается признак налогоплательщика. Признак «1» присваивается, если «вмененщик» производит выплаты физическими лицам. Если же налогоплательщик является предпринимателем без наемных работников, то ему соответствует признак «2»

- По строке 010 отражается общая сумма начисленного ЕНВД из всех разделов 2, т.е. в нашем случае – ноль.

- Строки 020 и 030 содержат суммы страховых взносов и других платежей, уплаченных за работников и за себя (для ИП), которые уменьшают сумму ЕНВД к уплате. Если такие выплаты были в течение периода, то их можно справочно указать в этих строках.

- Строка 040 отражает сумму вычета по приобретению ККТ. Вряд ли приостановивший работу бизнесмен будет покупать новую кассу, поэтому в данном случае указываем ноль.

- Строка 050 содержит сумму налога к уплате с учетом вычетов. Даже если в строках 020 – 040 содержатся ненулевые показатели, по строке 050 все равно нужно поставить ноль – значение в ней не может быть отрицательным (пп.6 п. 6.1 Порядка).

Сдается ли декларация, если деятельность отсутствовала?

Некоторые налогоплательщики могу ошибочно думать, что если деятельность по ЕНВД не ведется, то и отчетность сдавать не нужно. Но это не так. У вмененного налога нет такого понятия, как отсутствие деятельности и налог начисляется всегда.

При этом для начала ведения деятельности плательщик должен предоставить заявление:

- ИП предоставляют заявление по форме ЕНВД-2.

- ООО подают заявление по форме ЕНВД-1.

Внимание! Не платить налог и не предоставлять отчетность можно только в одном случае – если налогоплательщик предоставил в налоговую заявление о прекращении деятельности. Для того, чтобы приостановить или закрыть деятельность по единому налогу подается заявление:

Для того, чтобы приостановить или закрыть деятельность по единому налогу подается заявление:

- Организации должны предоставить заявление по форме ЕНВД-3.

- Индивидуальные предпринимателя сдают заявление по форме ЕНВД-4.

Во всех остальных случаях необходимо будет производить расчет по налогу по расчетным показателям, оплачивать и сдавать отчетность.